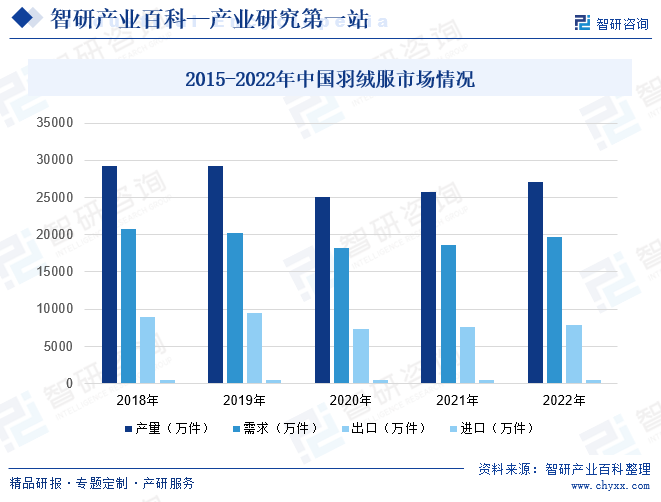

ж‘ҳиҰҒпјҡйҡҸзқҖеӣҪ家数еӯ—з»ҸжөҺжҲҳз•Ҙзҡ„е®һж–ҪпјҢзәәз»ҮжңҚиЈ…дә§дёҡејҖе§Ӣд»Ҙж•°еӯ—еҢ–гҖҒзҪ‘з»ңеҢ–гҖҒжҷәиғҪеҢ–дёәдё»ж”»ж–№еҗ‘гҖӮдјҙйҡҸзқҖж¶Ҳиҙ№еҚҮзә§пјҢеёӮеңәйңҖжұӮж—ҘзӣҠж—әзӣӣпјҢ2022е№ҙдёӯеӣҪзҫҪз»’жңҚиЎҢдёҡйңҖжұӮйҮҸдёә1.97дәҝ件пјҢеҗҢжҜ”еўһй•ҝ6.17%гҖӮеҸҰеӨ–йҡҸзқҖз”ҹдә§жҠҖиүәзҡ„еҚҮзә§е’Ңе®Ңе–„пјҢжҲ‘еӣҪзҫҪз»’жңҚдә§йҮҸд№ҹеӨ„дәҺиҫғй«ҳж°ҙе№іпјҢ2022е№ҙдёӯеӣҪзҫҪз»’жңҚдә§йҮҸдёә2.71дәҝ件гҖӮд»ҺиҝӣеҮәеҸЈи§’еәҰжқҘзңӢпјҢжҲ‘еӣҪжҳҜдё–з•ҢдёҠжңҖеӨ§зҡ„жңҚиЈ…з”ҹдә§еӣҪе’ҢеҮәеҸЈеӣҪпјҢжңҚиЈ…иЎҢдёҡйҖҗжӯҘжҲҗдёәжҲ‘еӣҪж¶Ҳиҙ№е“Ғз”ҹдә§зҡ„йҮҚиҰҒж”Ҝжҹұдә§дёҡпјҢд№ҹжҲҗдёәеӣҪеҶ…дёәж•°дёҚеӨҡзҡ„еңЁе…ЁзҗғиҢғеӣҙеҶ…е…·жңүз«һдәүеҠӣзҡ„иЎҢдёҡд№ӢдёҖгҖӮ2022е№ҙдёӯеӣҪзҫҪз»’жңҚиҝӣеҸЈйҮҸдёә517.6дёҮ件пјҢеҮәеҸЈйҮҸдёә7831.2дёҮ件пјҢеҮәеҸЈйҮҸиҝңиҝңеӨ§дәҺиҝӣеҸЈйҮҸгҖӮ

дёҖгҖҒе®ҡд№үеҸҠеҲҶзұ»

зҫҪз»’жңҚжҳҜжҢҮд»ҘзҫҪз»’дёәеЎ«е……зү©пјҢз»’еӯҗеҗ«йҮҸжҳҺзӨәеҖјдёҚдҪҺдәҺ50%зҡ„жңҚиЈ…гҖӮзҫҪз»’жңҚз”ұйқўж–ҷе’ҢеЎ«е……зү©з»„жҲҗпјҢзҫҪз»’жңҚе…·жңүи®ёеӨҡдјҳзӮ№пјҢеҢ…жӢ¬иҖҗеҜ’жҖ§гҖҒиҪ»зӣҲж„ҹе’Ң蓬жқҫжҖ§зӯүпјҢи·ҹе…¶д»–зҡ„йҳІеҜ’жңҚиЈ…зӣёжҜ”пјҢзҫҪз»’жңҚе…·жңүиҪ»гҖҒиҪҜгҖҒжҡ–зҡ„зү№зӮ№гҖӮзҫҪз»’жңҚеҸҜеҲҶдёәдёӨзұ»пјҡиҝҗеҠЁзҫҪз»’жңҚе’Ңз”ҹжҙ»зҫҪз»’жңҚгҖӮиҝҗеҠЁзҫҪз»’жңҚдёҺжҲ·еӨ–жҙ»еҠЁзҙ§еҜҶз»“еҗҲеңЁдёҖиө·пјҢдё»иҰҒеҢ…жӢ¬ж»‘йӣӘжңҚе’Ңзҷ»еұұжңҚзӯүпјҢйқўж–ҷзҡ„иүІеҪ©йҖҡеёёжҜ”иҫғйІңиүігҖӮз”ҹжҙ»зҫҪз»’жңҚдё»иҰҒжҳҜж»Ўи¶ідәә们еҶ¬еӯЈзҡ„ж—Ҙеёёз©ҝзқҖпјҢйҷӨдәҶжңҚиЈ…еӨ–иҝҳеҢ…жӢ¬зҫҪз»’жңҚй…Қ件гҖӮ

дәҢгҖҒиЎҢдёҡж”ҝзӯ–

зҫҪз»’жңҚиЈ…еӣ иҪ»зӣҲжҹ”иҪҜгҖҒдҝқжҡ–жҖ§ејәгҖҒжҳ“жҠӨзҗҶпјҢж—ўеҸҜдҪңдёәеҶ¬еӯЈж—Ҙеёёз©ҝзқҖзҡ„еӨ–еҘ—пјҢеҸҲеҸҜдҪңдёәжҲ·еӨ–еҶ°йӣӘиҝҗеҠЁзҡ„дё“з”ЁжңҚиЈ…пјҢй•ҝжңҹд»ҘжқҘдёҖзӣҙеҸ—еҲ°е№ҝеӨ§ж¶Ҳиҙ№иҖ…зҡ„ж¬ўиҝҺгҖӮдҪҶйҡҸзқҖзӨҫдјҡз»ҸжөҺе’Ң科еӯҰжҠҖжңҜзҡ„дёҚж–ӯеҸ‘еұ•пјҢдәә们з”ҹжҙ»ж°ҙе№іе’Ңз”ҹжҙ»иҙЁйҮҸдёҚж–ӯжҸҗй«ҳпјҢеҜ№зҫҪз»’жңҚиЈ…иҙЁйҮҸжҸҗеҮәдәҶжӣҙй«ҳиҰҒжұӮгҖӮиЎЎйҮҸзҫҪз»’жңҚиЈ…иҙЁйҮҸзҡ„дё»иҰҒдҫқжҚ®дёәдә§е“Ғж ҮеҮҶGB/T14272вҖ”2011гҖҠзҫҪз»’жңҚиЈ…гҖӢпјҢж–°ж ҮеҮҶжҳҺзЎ®вҖңй—ЁиҘҹгҖҒиўӢзӣ–гҖҒйЈҺеёҪгҖҒйўҶеӯҗзӯүе°ҸйғЁдҪҚеҸҜйҮҮз”Ёе…¶д»–еЎ«е……зү©вҖқпјҢиҖҢдё”еҜ№дёҚйҖӮе®ңйҮҮз”ЁиҜҘж ҮеҮҶжЈҖжөӢзҡ„жңҚиЈ…зұ»еһӢжҸҗеҮәдәҶжҳҺзЎ®иҰҒжұӮгҖӮж–°ж ҮеҮҶй’ҲеҜ№ж—§ж ҮеҮҶжЁЎзіҠзҡ„ең°ж–№дҪңдәҶжҳҺзЎ®зҡ„иҰҒжұӮпјҢжҢҮеј•жӣҙеҠ жё…жҷ°гҖӮ

дёүгҖҒе•ҶдёҡжЁЎејҸ

1гҖҒз”ҹдә§жЁЎејҸ

жҲ‘еӣҪжҳҜдё–з•Ң第дёҖжңҚиЈ…з”ҹдә§еӨ§еӣҪпјҢе…·жңүејәеӨ§зҡ„йқўж–ҷе’Ңиҫ…ж–ҷгҖҒжңҚйҘ°зҡ„еҠ е·ҘиғҪеҠӣпјҢдә§дёҡй“ҫдёҠжёёзҡ„еҺҹжқҗж–ҷдё°еҜҢгҖҒдә§иғҪе……жІӣгҖҒдә§е“Ғзәҝдё°еҜҢпјҢж¶өзӣ–еҗ„зұ»жңҚйҘ°е“Ғз§ҚгҖӮйүҙдәҺжӯӨпјҢзҫҪз»’жңҚиЎҢдёҡдјҒдёҡйҖҡеёёйҮҮеҸ–еӨ–еҢ…еҠ е·ҘдёҺиҮӘдё»з”ҹдә§зӣёз»“еҗҲзҡ„з”ҹдә§жЁЎејҸгҖӮиҝҷз§ҚжЁЎејҸжҳҜеҸҜд»ҘйҖҡиҝҮжҺҲжқғе…¶д»–дјҒдёҡдҪҝз”ЁиҮӘе·ұзҡ„е“ҒзүҢиҝӣиЎҢз”ҹдә§е’Ңй”Җе”®гҖӮе“ҒзүҢжҺҲжқғжЁЎејҸеҸҜд»Ҙеҝ«йҖҹжү©еӨ§еёӮеңәд»ҪйўқпјҢйҷҚдҪҺдјҒдёҡзҡ„з»ҸиҗҘйЈҺйҷ©гҖӮдҪҶжҳҜе“ҒзүҢжҺҲжқғйңҖиҰҒдјҒдёҡе…·еӨҮејәеӨ§зҡ„е“ҒзүҢеҪұе“ҚеҠӣе’Ңз®ЎзҗҶиғҪеҠӣгҖӮ

2гҖҒйҮҮиҙӯжЁЎејҸ

зҫҪз»’жңҚиЎҢдёҡдјҒдёҡйҖҡиҝҮеҲ¶е®ҡ规иҢғзҡ„йҮҮиҙӯжөҒзЁӢпјҢдёҘж јжҺ§еҲ¶йҮҮиҙӯзҡ„жҜҸдёӘзҺҜиҠӮпјҢеҢ…жӢ¬д»ҺеҺҹжқҗж–ҷйҮҮиҙӯеҲ°дә§е“Ғи®ҫи®ЎгҖҒз”ҹдә§гҖҒй”Җе”®зҡ„е…ЁйғЁзҺҜиҠӮпјҢзЎ®дҝқе…¬еҸёжүҖйңҖзҡ„йқўиҫ…ж–ҷз¬ҰеҗҲе…¬еҸёзҡ„иҰҒжұӮпјҢжңүеҲ©дәҺдјҒдёҡе…ЁйқўжҺ§еҲ¶еҗ„дёӘзҺҜиҠӮпјҢжҸҗй«ҳдә§е“ҒиҙЁйҮҸе’ҢеҲ©ж¶ҰгҖӮ

3гҖҒй”Җе”®жЁЎејҸ

зҫҪз»’жңҚиЎҢдёҡдјҒдёҡзҡ„й”Җе”®жё йҒ“еҲҶзәҝдёӢй”Җе”®е’ҢзәҝдёҠй”Җе”®пјҢзәҝдёӢй”Җе”®йҮҮз”ЁзӣҙиҗҘгҖҒеҠ зӣҹзӯүжЁЎејҸпјӣзәҝдёҠдё»иҰҒеңЁеӨ©зҢ«гҖҒдә¬дёңгҖҒе”Ҝе“ҒдјҡгҖҒеҫ®дҝЎе°ҸзЁӢеәҸд»ҘеҸҠжҠ–йҹігҖҒеҝ«жүӢзӯүз”өе•Ҷжё йҒ“е®һзҺ°й”Җе”®гҖӮйҖҡиҝҮзәҝдёҠз”өе•Ҷе№іеҸ°е’ҢзәҝдёӢе®һдҪ“еә—зӣёдә’й…ҚеҗҲпјҢе®һзҺ°дә§е“Ғзҡ„й”Җе”®е’Ңе“ҒзүҢжҺЁе№ҝпјҢжү©еӨ§й”Җе”®жё йҒ“пјҢжҸҗй«ҳе“ҒзүҢжӣқе…үеәҰгҖӮзәҝдёҠзәҝдёӢиһҚеҗҲйңҖиҰҒдјҒдёҡе…·еӨҮе…Ҳиҝӣзҡ„ж•°еӯ—еҢ–жҠҖжңҜе’Ңй«ҳж•Ҳзҡ„зү©жөҒй…ҚйҖҒдҪ“зі»гҖӮ

еӣӣгҖҒиЎҢдёҡеЈҒеһ’

1гҖҒе“ҒзүҢеЈҒеһ’

йҡҸзқҖеҹҺд№Ўеұ…民收е…Ҙе’Ңж¶Ҳиҙ№иғҪеҠӣзҡ„жҸҗй«ҳпјҢеӨ§дј—жңҚиЈ…ж¶Ҳиҙ№зҗҶеҝөеҸ‘з”ҹдәҶж·ұеҲ»зҡ„еҸҳеҢ–пјҢзҫҪз»’жңҚж¶Ҳиҙ№и¶ҠжқҘи¶Ҡи¶Ӣеҗ‘е“ҒзүҢеҢ–пјҢе“ҒзүҢзҡ„еҝ иҜҡеәҰд№ҹдёҚж–ӯжҸҗй«ҳгҖӮзҹҘеҗҚе“ҒзүҢжҳҜдјҒдёҡеңЁе“ҒзүҢеҶ…ж¶өгҖҒдә§е“ҒиҙЁйҮҸгҖҒи®ҫи®Ўж°ҙе№ігҖҒиҗҘй”ҖзҪ‘з»ңгҖҒз»Ҳз«ҜеҪўиұЎгҖҒз®ЎзҗҶжңҚеҠЎзӯүеӨҡдёӘж–№йқўз»ҸиҝҮй•ҝжңҹгҖҒеӨ§йҮҸгҖҒжҢҒз»ӯзҡ„жҠ•е…Ҙд№ӢеҗҺз§ҜзҙҜеҪўжҲҗзҡ„пјҢж–°иҝӣдјҒдёҡйҡҫд»ҘеңЁзҹӯжңҹеҶ…е»әз«Ӣиө·зҹҘеҗҚзҡ„жңҚйҘ°е“ҒзүҢгҖӮ

2гҖҒиҗҘй”Җжё йҒ“еЈҒеһ’

й”Җе”®зҪ‘з»ңе·ІжҲҗдёәе“ҒзүҢзҫҪз»’жңҚдјҒдёҡжҠўеҚ еёӮеңәгҖҒиөўеҫ—еёӮеңәгҖҒиҺ·еҸ–з«һдәүдјҳеҠҝзҡ„йҮҚиҰҒжүӢж®өгҖӮжһ„е»әе’Ңе®Ңе–„й”Җе”®зҪ‘з»ңдҪ“зі»жүҖйңҖзҡ„иө„йҮ‘жҠ•е…ҘеӨ§пјҢз®ЎзҗҶз»ҙжҠӨйҡҫеәҰй«ҳпјҢиҖҢдё”йҡҸзқҖиЎҢдёҡз«һдәүзҡ„еҠ еү§пјҢе•Ҷдёҡең°дә§зҡ„д»·ж је’Ңз§ҹйҮ‘жҢҒз»ӯдёҠеҚҮпјҢж ёеҝғе•ҶеңҲзҡ„иҗҘй”ҖзҪ‘зӮ№и¶ҠжқҘи¶ҠйҡҫеҸ–еҫ—гҖӮж–°иҝӣдјҒдёҡеҫҲйҡҫеңЁзҹӯж—¶й—ҙиҺ·еҫ—жё йҒ“дјҳеҠҝгҖӮ

3гҖҒз ”еҸ‘и®ҫи®ЎиғҪеҠӣзҡ„еЈҒеһ’

жҲҗеҠҹзҡ„зҫҪз»’жңҚжңҚиЈ…и®ҫи®ЎйңҖиҰҒе°ҶеӣҪйҷ…ж—¶е°ҡзҡ„и®ҫи®ЎзҗҶеҝөдёҺеӣҪеҶ…зҡ„ж–ҮеҢ–дј з»ҹе’Ңз”ҹжҙ»д№ жғҜжңүжңәең°иһҚеҗҲиө·жқҘпјҢејҖеҲӣжҖ§ең°и®ҫи®ЎеҮәжӣҙеҠ з¬ҰеҗҲжң¬еӣҪжҪ®жөҒи¶ӢеҠҝе’Ңж»Ўи¶іж¶Ҳиҙ№иҖ…йңҖжұӮзҡ„жңҚиЈ…дә§е“ҒпјҢиҝҷдёҚдҪҶиҰҒжұӮзҫҪз»’жңҚжңҚиЈ…дјҒдёҡе…·жңүиҫғејәзҡ„з ”еҸ‘и®ҫи®ЎиғҪеҠӣпјҢиҝҳиҰҒжұӮжңҚйҘ°дјҒдёҡе…·жңүиҙҙиҝ‘еӣҪеҶ…ж¶Ҳиҙ№иҖ…зҡ„ж„ҸиҜҶе’ҢжҚ•жҚүеёӮеңәзғӯзӮ№зҡ„иғҪеҠӣгҖӮиҝҷз§ҚиғҪеҠӣе’ҢзҗҶеҝөйңҖиҰҒдёҖдёӘз§ҜзҙҜзҡ„иҝҮзЁӢпјҢдёҚжҳҜзҹӯж—¶й—ҙеҶ…жүҖиғҪеҪўжҲҗзҡ„гҖӮ

4гҖҒдҫӣеә”й“ҫж•ҙеҗҲиғҪеҠӣзҡ„еЈҒеһ’

еҜ№дәҺиҪ»иө„дә§иҝҗиҗҘзҡ„е“ҒзүҢжңҚйҘ°е…¬еҸёиҖҢиЁҖпјҢйңҖиҰҒеңЁе……еҲҶдәҶи§Јдҫӣеә”й“ҫеҗ„дёӘзҺҜиҠӮе’Ңзӣёдә’иЎ”жҺҘжғ…еҶөзҡ„еҹәзЎҖдёҠпјҢе»әз«Ӣиө·дёҖеҘ—жҲҗзҶҹзҡ„дҫӣеә”й“ҫз®ЎзҗҶжЁЎејҸпјҢжүҚиғҪе……еҲҶи°ғеҠЁе’Ңж•ҙеҗҲдјҳиҙЁзҡ„дёҠдёӢжёёиө„жәҗпјҢеҪўжҲҗејәеӨ§зҡ„иЎҢдёҡж•ҙеҗҲиғҪеҠӣгҖӮиҝҷз§ҚиғҪеҠӣжҳҜдјҒдёҡеңЁй•ҝжңҹз»ҸиҗҘжҙ»еҠЁдёӯдёҚж–ӯжҺўзҙўе’Ңз§ҜзҙҜжүҖеҪўжҲҗзҡ„пјҢж–°иҝӣдјҒдёҡе°ҡдёҚе…·еӨҮиҝҷз§ҚиғҪеҠӣгҖӮ

5гҖҒдәәеҠӣиө„жәҗзҡ„еЈҒеһ’

дәәжүҚжҳҜдјҒдёҡзҡ„ж №жң¬пјҢжҳҜе“ҒзүҢжңҚйҘ°дјҒдёҡз«һдәүзҡ„е…ій”®иҰҒзҙ д№ӢдёҖгҖӮе“ҒзүҢжңҚйҘ°дјҒдёҡзҡ„еҸ‘еұ•йңҖиҰҒдёҖж”ҜејәжңүеҠӣзҡ„дәәжүҚйҳҹдјҚжқҘзЎ®дҝқдјҒдёҡеҸ‘еұ•жҲҳз•Ҙзҡ„еҲҮе®һжү§иЎҢе’Ңеҗ„дёӘдёҡеҠЎжөҒзЁӢд№Ӣй—ҙзҡ„жңүж•ҲиЎ”жҺҘгҖӮйҡҸзқҖиҮӘдё»е“ҒзүҢжңҚйҘ°дјҒдёҡзҡ„еҸ‘еұ•е’ҢжҲҗзҶҹпјҢеҜ№е•Ҷе“ҒдјҒеҲ’гҖҒе“ҒзүҢиҝҗиҗҘгҖҒиҗҘй”Җз®ЎзҗҶгҖҒдҝЎжҒҜз®ЎзҗҶе’Ңзү©жөҒз®ЎзҗҶзӯүеҗ„зұ»дәәжүҚзҡ„йңҖжұӮе°Ҷж—ҘзӣҠеўһеҠ пјҢжңӘжқҘе“ҒзүҢжңҚйҘ°дјҒдёҡзҡ„з«һдәүе°ҶдҪ“зҺ°дёәдәәжүҚзҡ„з«һдәүгҖӮеҜ№дәҺж–°иҝӣдјҒдёҡиҖҢиЁҖпјҢеңЁзҹӯж—¶й—ҙеҶ…йҡҫд»ҘжүҫеҲ°жҲ–еҹ№е…»еҗҲйҖӮзҡ„дәәжүҚгҖӮ

дә”гҖҒдә§дёҡй“ҫ

1гҖҒиЎҢдёҡдә§дёҡй“ҫеҲҶжһҗ

зҫҪз»’жңҚиЎҢдёҡзҡ„дёҠжёёеҺҹжқҗж–ҷдё»иҰҒжҳҜеҢ…жӢ¬йёӯз»’е’Ңй№…з»’зӯүеңЁеҶ…зҡ„зҫҪз»’гҖҒжңҚиЈ…йқўж–ҷд»ҘеҸҠе…¶д»–зҡ„иҫ…ж–ҷзӯүпјӣзҫҪз»’жңҚиЎҢдёҡзҡ„дёӢжёёдё»иҰҒжҳҜеҗ„з§Қй”Җе”®жё йҒ“пјҢеҰӮи¶…еёӮе•ҶеңәгҖҒз”өе•ҶгҖҒдё“еҚ–еә—зӯүжё йҒ“гҖӮжҲ‘еӣҪжҳҜдё–з•ҢдёҠжңҖеӨ§зҡ„зҫҪз»’еҸҠеҲ¶е“Ғз”ҹдә§гҖҒеҮәеҸЈе’Ңж¶Ҳиҙ№еӣҪпјҢдё°еҜҢзҡ„зҫҪз»’еҺҹж–ҷиө„жәҗеҸҠе…Ҳиҝӣзҡ„еҠ е·ҘиғҪеҠӣе’Ңе·Ҙиүәж°ҙе№іжҲҗдёәжҲ‘еӣҪзҫҪз»’дә§дёҡеҸ‘еұ•дјҳеҠҝгҖӮдёӢжёёй”Җе”®жё йҒ“йҖҡиҝҮиҙӯзү©дёӯеҝғгҖҒзҷҫиҙ§е•ҶеңәгҖҒжӯҘиЎҢиЎ—еҢәгҖҒе•Ҷи¶…гҖҒзәҝдёҠз”өе•ҶзӯүеӨҡж–№йқўеёғеұҖпјҢе…Ёйқўи§ҰеҸҠж¶Ҳиҙ№иҖ…гҖӮйҡҸзқҖдә’иҒ”зҪ‘зҡ„е…ҙиө·е’Ңе№ҙиҪ»дёҖд»Јж¶Ҳиҙ№иҖ…жҲҗдёәж¶Ҳиҙ№дё»еҠӣпјҢзҫҪз»’жңҚеңЁз”өе•Ҷжё йҒ“еҸ‘еұ•ж—ҘзӣҠжҲҗзҶҹпјҢзҪ‘з»ңй”Җе”®жҲҗжң¬зӣёеҜ№иҫғдҪҺпјҢйғЁеҲҶдә§е“Ғд»·ж јдҪҺдәҺе®һдҪ“еә—пјҢеҚ•д»¶жҲҗдәӨйҮҸиҫғеӨ§пјҢеҹәжң¬ж¬ҫеҠЁй”Җжғ…еҶөжңҖеҘҪпјҢй«ҳз«Ҝдә§е“ҒиЎЁзҺ°зӣёеҜ№иҫғе·®гҖӮ

ж–°еёҢжңӣе…ӯе’ҢиӮЎд»Ҫжңүйҷҗе…¬еҸё

ж–°еёҢжңӣе…ӯе’ҢиӮЎд»Ҫжңүйҷҗе…¬еҸё  жё©ж°ҸйЈҹе“ҒйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸё

жё©ж°ҸйЈҹе“ҒйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸё  зү§еҺҹйЈҹе“ҒиӮЎд»Ҫжңүйҷҗе…¬еҸё

зү§еҺҹйЈҹе“ҒиӮЎд»Ҫжңүйҷҗе…¬еҸё  жІіеҚ—еҚҺиӢұеҶңдёҡеҸ‘еұ•иӮЎд»Ҫжңүйҷҗе…¬еҸё

жІіеҚ—еҚҺиӢұеҶңдёҡеҸ‘еұ•иӮЎд»Ҫжңүйҷҗе…¬еҸё  еұұдёңйӯҸжЎҘеҲӣдёҡйӣҶеӣўжңүйҷҗе…¬еҸё

еұұдёңйӯҸжЎҘеҲӣдёҡйӣҶеӣўжңүйҷҗе…¬еҸё  дёҠжө·зәәз»ҮпјҲйӣҶеӣўпјүжңүйҷҗе…¬еҸё

дёҠжө·зәәз»ҮпјҲйӣҶеӣўпјүжңүйҷҗе…¬еҸё  йІҒжі°зәәз»ҮиӮЎд»Ҫжңүйҷҗе…¬еҸё

йІҒжі°зәәз»ҮиӮЎд»Ҫжңүйҷҗе…¬еҸё  е®Ғжіўз”іжҙІй’Ҳз»Үжңүйҷҗе…¬еҸё

е®Ғжіўз”іжҙІй’Ҳз»Үжңүйҷҗе…¬еҸё  еӨ©иҷ№зәәз»ҮпјҲдёӯеӣҪпјүжңүйҷҗе…¬еҸё

еӨ©иҷ№зәәз»ҮпјҲдёӯеӣҪпјүжңүйҷҗе…¬еҸё  еҚҺиҠійӣҶеӣўжңүйҷҗе…¬еҸё

еҚҺиҠійӣҶеӣўжңүйҷҗе…¬еҸё  дёңжёЎзәәз»Ү

дёңжёЎзәәз»Ү

2гҖҒиЎҢдёҡйўҶе…ҲдјҒдёҡеҲҶжһҗ

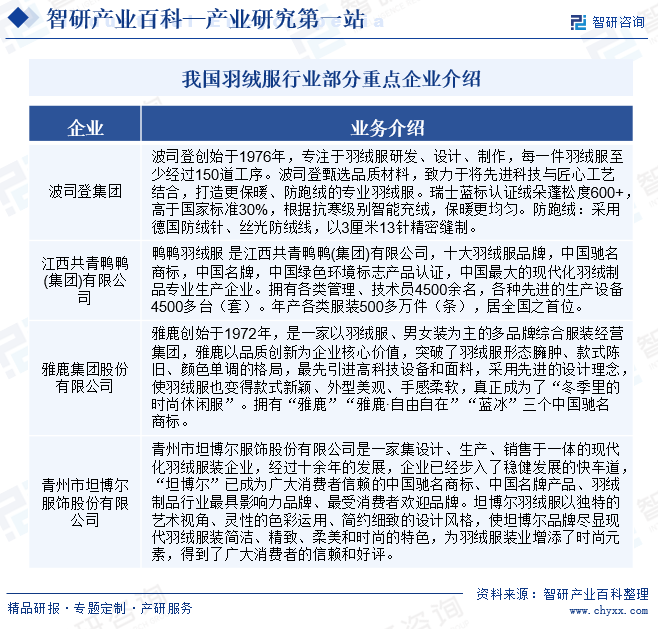

з”ұдәҺеҚ—еҢ—ең°еҢәж°”жё©е·®ејӮгҖҒеҗ„ең°еҢәд№Ӣй—ҙзҡ„收е…Ҙж°ҙе№іе’Ңж¶Ҳиҙ№и§Ӯеҝөзҡ„е·®ејӮпјҢеҜјиҮҙеҜ№зҫҪз»’жңҚзҡ„ж¶Ҳиҙ№йңҖжұӮе·®ејӮжҳҺжҳҫпјҢеӣ жӯӨеӣҪеҶ…еҗ„зұ»зҫҪз»’жңҚдјҒдёҡдё»иҰҒйҖҡиҝҮжҸҗдҫӣдёҚеҗҢйЈҺж јзҡ„дә§е“ҒпјҢеҗ‘дёҚеҗҢе№ҙйҫ„ж®өзҡ„зӣ®ж Үж¶Ҳиҙ№зҫӨеңЁдёҚеҗҢзҡ„еҢәеҹҹд»ҘдёҚеҗҢзҡ„д»·дҪҚеұ•ејҖз«һдәүгҖӮзӣ®еүҚжҲ‘еӣҪдё»иҰҒзҡ„зҫҪз»’жңҚе“ҒзүҢжңүжіўеҸёзҷ»гҖҒжіўеҸёзҷ»гҖҒеқҰеҚҡе°”гҖҒиүҫиҺұдҫқгҖҒйӣ…й№ҝгҖҒйёӯйёӯгҖҒеҚғд»һеІ—зӯүгҖӮ

е…ӯгҖҒиЎҢдёҡзҺ°зҠ¶

йҡҸзқҖеӣҪ家数еӯ—з»ҸжөҺжҲҳз•Ҙзҡ„е®һж–ҪпјҢзәәз»ҮжңҚиЈ…дә§дёҡејҖе§Ӣд»Ҙж•°еӯ—еҢ–гҖҒзҪ‘з»ңеҢ–гҖҒжҷәиғҪеҢ–дёәдё»ж”»ж–№еҗ‘гҖӮдјҙйҡҸзқҖж¶Ҳиҙ№еҚҮзә§пјҢеёӮеңәйңҖжұӮж—ҘзӣҠж—әзӣӣпјҢ2022е№ҙдёӯеӣҪзҫҪз»’жңҚиЎҢдёҡйңҖжұӮйҮҸдёә1.97дәҝ件пјҢеҗҢжҜ”еўһй•ҝ6.17%гҖӮеҸҰеӨ–йҡҸзқҖз”ҹдә§жҠҖиүәзҡ„еҚҮзә§е’Ңе®Ңе–„пјҢжҲ‘еӣҪзҫҪз»’жңҚдә§йҮҸд№ҹиә«еұ…й«ҳдҪҚпјҢ2022е№ҙдёӯеӣҪзҫҪз»’жңҚдә§йҮҸдёә2.71дәҝ件гҖӮз”ҹдә§жҠҖжңҜиҝӣжӯҘпјҢеҗ„зұ»зүҲеһӢдёҺеҠ е·Ҙе·Ҙиүәзҡ„еҮәзҺ°пјҢдҪҝеҫ—дј з»ҹзҡ„еҲҶдҪ“ејҸзҫҪз»’жңҚжҲҗжң¬еӨ§е№…йҷҚдҪҺпјҢеҗҢж—¶ж¶Ҳиҙ№иҖ…зҡ„дёӘжҖ§еҢ–йңҖжұӮжҢҒз»ӯдёҠеҚҮпјҢжЈүиҙЁйқўж–ҷзҡ„еӨ©з„¶гҖҒзҫҺи§ӮгҖҒдёӘжҖ§еҢ–зү№жҖ§жһҒеӨ§зҡ„ж»Ўи¶ідәҶдёӯй«ҳз«Ҝж¶Ҳиҙ№иҖ…зҡ„йңҖиҰҒпјҢеҗҢж—¶жЈүиҙЁзҫҪз»’жңҚзҡ„еҠ е·Ҙе·ҘиүәжҠҖжңҜиҝӣжӯҘд№ҹйҷҚдҪҺдәҶжҲҗжң¬дёҺд»·ж јгҖӮ

д»ҺиҝӣеҮәеҸЈи§’еәҰжқҘзңӢпјҢжҲ‘еӣҪжҳҜдё–з•ҢдёҠжңҖеӨ§зҡ„жңҚиЈ…з”ҹдә§еӣҪе’ҢеҮәеҸЈеӣҪпјҢжңҚиЈ…иЎҢдёҡйҖҗжӯҘжҲҗдёәжҲ‘еӣҪж¶Ҳиҙ№е“Ғз”ҹдә§зҡ„йҮҚиҰҒж”Ҝжҹұдә§дёҡпјҢд№ҹжҲҗдёәеӣҪеҶ…дёәж•°дёҚеӨҡзҡ„еңЁе…ЁзҗғиҢғеӣҙеҶ…е…·жңүз«һдәүеҠӣзҡ„иЎҢдёҡд№ӢдёҖгҖӮ2022е№ҙдёӯеӣҪзҫҪз»’жңҚиҝӣеҸЈйҮҸдёә517.6дёҮ件пјҢеҮәеҸЈйҮҸдёә7831.2дёҮ件пјҢеҮәеҸЈйҮҸиҝңиҝңеӨ§дәҺиҝӣеҸЈйҮҸгҖӮ

дёғгҖҒеҸ‘еұ•еӣ зҙ

1гҖҒжңүеҲ©еӣ зҙ

пјҲ1пјүеӣҪ家дә§дёҡж”ҝзӯ–зҡ„еӨ§еҠӣжү¶жҢҒ

зҫҪз»’жңҚиЈ…еҲ¶йҖ жҳҜжҲ‘еӣҪзәәз»ҮжңҚиЈ…гҖҒжңҚйҘ°дёҡзҡ„йҮҚиҰҒз»„жҲҗйғЁеҲҶпјҢж•…зәәз»ҮжңҚиЈ…гҖҒжңҚйҘ°дёҡзҡ„зӣёе…іж”ҝзӯ–дёҺзҫҪз»’жңҚиЈ…еҲ¶йҖ иЎҢдёҡжҒҜжҒҜзӣёе…ігҖӮж №жҚ®жҲ‘еӣҪеӣҪж°‘з»ҸжөҺвҖңе…«дә”вҖқи®ЎеҲ’иҮівҖңеҚҒеӣӣдә”вҖқ规еҲ’пјҢеӣҪ家еҜ№зәәз»ҮжңҚиЈ…гҖҒжңҚйҘ°дёҡзҡ„ж”ҜжҢҒж”ҝзӯ–з»ҸеҺҶдәҶд»ҺвҖңдҪңдёәжҸҗй«ҳж¶Ҳиҙ№ж°ҙе№іе’Ңз”ҹжҙ»иҙЁйҮҸзҡ„дё»иҰҒжҺӘж–ҪвҖқеҲ°вҖңејәеҢ–иҙЁйҮҸе®үе…ЁпјҢжҸҗеҚҮе·ҘиүәжҠҖжңҜиЈ…еӨҮж°ҙе№івҖқеҶҚеҲ°вҖңжҸҗеҚҮиҮӘдё»е“ҒзүҢеҪұе“ҚеҠӣе’Ңз«һдәүеҠӣвҖқзҡ„еҸҳеҢ–гҖӮеңЁ2022е№ҙ11жңҲжҺЁеҮәзҡ„гҖҠиҝӣдёҖжӯҘжҸҗй«ҳдә§е“ҒгҖҒе·ҘзЁӢе’ҢжңҚеҠЎиҙЁйҮҸиЎҢеҠЁж–№жЎҲпјҲ2022-2025е№ҙпјүгҖӢдёӯпјҢжҳҺзЎ®жҸҗеҮәжҺЁеҠЁзҫҪз»’жңҚдә§е“ҒиҙЁйҮҸеҲҶзә§пјҢеҹ№иӮІдёҖжү№й«ҳз«Ҝдә§е“ҒгҖӮзӣёе…іж”ҝзӯ–зҡ„жү¶жҢҒеҜ№еҠ еҝ«иҮӘдё»е“ҒзүҢе»әи®ҫгҖҒжҺЁеҠЁзҫҪз»’жңҚжңҚиЈ…иЎҢдёҡз»“жһ„и°ғж•ҙе’Ңдә§дёҡеҚҮзә§гҖҒжҸҗй«ҳзҫҪз»’жңҚиЈ…иЎҢдёҡзҡ„ж•ҙдҪ“з«һдәүеҠӣе…·жңүз§ҜжһҒзҡ„дҪңз”ЁгҖӮ

пјҲ2пјүз»ҸжөҺеўһй•ҝеёҰжқҘзҡ„еұ…ж°‘иҙӯд№°еҠӣжҸҗеҚҮе’Ңж¶Ҳиҙ№зҗҶеҝөзҡ„ж”№еҸҳ

йҡҸзқҖдёӯеӣҪз»ҸжөҺдёҚж–ӯеўһй•ҝпјҢеұ…民收е…Ҙж°ҙе№ідёҚж–ӯжҸҗй«ҳпјҢеӣҪж°‘ж¶Ҳиҙ№йңҖжұӮе°Ҷиҝ…йҖҹеўһй•ҝгҖӮеҗҢж—¶й«ҳ收е…ҘдәәзҫӨзҡ„дёҚж–ӯеўһеҠ пјҢиҙӯд№°еҠӣж°ҙе№ізҡ„еӨ§еӨ§еўһејәпјҢдҪҝеҫ—еұ…ж°‘зҡ„ж¶Ҳиҙ№йңҖжұӮе’Ңж¶Ҳиҙ№еұӮж¬Ўд№ҹдёҚж–ӯжҸҗеҚҮпјҢж¶Ҳиҙ№зҗҶеҝөиҪ¬еҗ‘е“ҒзүҢж¶Ҳиҙ№пјҢдёәе“ҒзүҢзҫҪз»’жңҚжңҚиЈ…еёҰжқҘдәҶе·ЁеӨ§зҡ„еҸ‘еұ•з©әй—ҙгҖӮ

пјҲ3пјүжҲ‘еӣҪзҫҪз»’жңҚжңҚиЈ…иЎҢдёҡжңүзқҖе®Ңж•ҙзҡ„дә§дёҡй“ҫдҪ“зі»

з»ҸиҝҮеӨҡе№ҙзҡ„еҸ‘еұ•пјҢжҲ‘еӣҪзҫҪз»’жңҚжңҚиЈ…иЎҢдёҡе·ІеҪўжҲҗе®Ңж•ҙгҖҒиҙҜйҖҡзҡ„дә§дёҡй“ҫпјҢе…·жңүжҲҗзҶҹзҡ„з”ҹдә§жҠҖжңҜгҖҒе®Ңж•ҙзҡ„й…ҚеҘ—зҺҜиҠӮе’Ңдё°еҜҢзҡ„з”ҹдә§з®ЎзҗҶз»ҸйӘҢгҖӮжҲ‘еӣҪзҡ„зҸ жұҹдёүи§’жҙІгҖҒй•ҝжұҹдёүи§’жҙІе’ҢзҺҜжёӨжө·ең°еҢәе·Із»ҸеҪўжҲҗдәҶеӨҡдёӘеҸ‘иҫҫзҡ„дё“дёҡеҢ–дә§дёҡйӣҶзҫӨпјҢиҒҡйӣҶдәҶеӨ§йҮҸзҡ„йқўиҫ…ж–ҷдҫӣеә”е•Ҷе’ҢжҲҗиЎЈеҺӮе•ҶпјҢе…·жңүејәеӨ§зҡ„жЈүгҖҒйә»гҖҒжҜӣгҖҒдёқзӯүеҗ„зұ»йқўж–ҷе’Ңеҗ„з§Қиҫ…ж–ҷгҖҒй…Қ件зҡ„еҠ е·ҘиғҪеҠӣпјҢдә§дёҡй“ҫдёҠжёёзҡ„еҺҹжқҗж–ҷдё°еҜҢгҖҒдә§иғҪе……жІӣпјҢе®Ңе…ЁеҸҜд»Ҙж»Ўи¶ізҫҪз»’жңҚжңҚиЈ…дјҒдёҡеҜ№еӨ–еҢ…з”ҹдә§зҡ„иҰҒжұӮгҖӮ

2гҖҒдёҚеҲ©еӣ зҙ

пјҲ1пјүеӣҪеҶ…еӨ–дјҒдёҡз«һдәүж—Ҙи¶ӢжҝҖзғҲ

дҪңдёәжңҖе…·еўһй•ҝжҪңеҠӣзҡ„жңҚиЈ…еёӮеңәд№ӢдёҖпјҢдёӯеӣҪе·ІжҲҗдёәеӣҪйҷ…зҹҘеҗҚзҫҪз»’жңҚжңҚиЈ…е“ҒзүҢе…ЁзҗғеҢ–жҲҳз•Ҙзҡ„еҝ…дәүд№Ӣең°пјҢд»ҺеҘўдҫҲе“ҒзүҢеҲ°еӨ§дј—е“ҒзүҢпјҢеӣҪйҷ…зҹҘеҗҚе“ҒзүҢеӨ§дёҫжҠўж»©дёӯеӣҪеёӮеңәпјҢеҲ©з”Ёе“ҒзүҢгҖҒиө„йҮ‘гҖҒжҠҖжңҜгҖҒдҝЎжҒҜеҸҠз®ЎзҗҶзӯүж–№йқўзҡ„дјҳеҠҝпјҢеҠ еӨ§дәҶжё йҒ“жӢ“еұ•е’Ңдә§е“ҒиҗҘй”Җзҡ„еҠӣеәҰпјҢжҠўеҚ еёӮеңәд»ҪйўқгҖӮеҗҢж—¶дёӯзҫҺиҙёжҳ“жҲҳж—ҘзӣҠжҝҖзғҲпјҢеӣҪеҶ…еӨ§йҮҸзҡ„еҮәеҸЈеһӢзҫҪз»’жңҚжңҚиЈ…з”ҹдә§дјҒдёҡдёәдәҶеә”еҜ№жңҚиЈ…еҮәеҸЈеҮҸзј“зҡ„еҺӢеҠӣпјҢд№ҹзә·зә·иҪ¬еҗ‘еҶ…йңҖеёӮеңәпјҢйғЁеҲҶз»јеҗҲе®һеҠӣиҫғејәзҡ„дјҒдёҡйҮҮеҸ–иҮӘдё»е“ҒзүҢеҸ‘еұ•зҡ„жЁЎејҸпјҢиҝӣдёҖжӯҘеҠ еү§дәҶеӣҪеҶ…зҫҪз»’жңҚжңҚиЈ…еёӮеңәзҡ„з«һдәүгҖӮ

пјҲ2пјүејҖеҸ‘жҠ•е…Ҙе°‘пјҢз ”з©¶еҠӣеәҰдёҚи¶і

й•ҝжңҹд»ҘжқҘпјҢжҲ‘еӣҪзҫҪз»’жңҚжңҚиЈ…иЎҢдёҡзҡ„ејҖеҸ‘з ”з©¶жІЎжңүеҸ—еҲ°еә”жңүзҡ„йҮҚи§ҶпјҢдёҚжіЁйҮҚ科жҠҖжҠ•е…ҘпјҢжҷ®йҒҚзјәд№ҸеҜ№жңҚиЈ…жқҗиҙЁгҖҒиүІеҪ©гҖҒж¬ҫејҸзӯүиҝӣиЎҢзі»з»ҹзҡ„ејҖеҸ‘з ”з©¶пјҢжҠҖжңҜеҠӣйҮҸеҚ•и–„пјҢзјәд№ҸеҲӣж–°ж„ҸиҜҶпјҢд»ҺиҖҢдҪҝеҫ—жҲ‘еӣҪжңҚиЈ…еҲӣж„Ҹи®ҫи®ЎгҖҒж–ҮеҢ–еҶ…ж¶өдёҚи¶іпјҢйҷ„еҠ еҖјзӣёеҜ№иҫғдҪҺпјҢеёӮеңәз«һдәүеҠӣејұдәҺеӣҪйҷ…е“ҒзүҢжңҚиЈ…дјҒдёҡгҖӮйҡҸзқҖз«һдәүзҡ„еҠ еү§пјҢиӢҘд»ҚеҜ№иҗҘй”ҖжҠ•е…ҘиҝҮеӨҡиө„жәҗиҖҢеҜ№и®ҫи®Ўз ”еҸ‘жҠ•е…ҘдёҚи¶іпјҢе°ҶдёҚеҲ©дәҺе“ҒзүҢжңҚиЈ…дјҒдёҡе“ҒзүҢд»·еҖјеҸҠеёӮеңәз«һдәүеҠӣзҡ„жҸҗеҚҮгҖӮ

пјҲ3пјүе“ҒзүҢеҪұе“ҚеҠӣд»ҘеҸҠиҝҗдҪңиғҪеҠӣзӣёеҜ№жңүйҷҗ

еҜ№дәҺзҫҪз»’жңҚжңҚиЈ…иҖҢиЁҖпјҢе“ҒзүҢжҳҜе…¶з»јеҗҲз«һдәүиғҪеҠӣзҡ„ж №жң¬еҹәзЎҖгҖӮеңЁз»ҸжөҺеҸ‘еұ•жүҖеёҰжқҘзҡ„еұ…ж°‘жңҚиЈ…ж¶Ҳиҙ№з»“жһ„еҚҮзә§зҡ„еҹәзЎҖдёҠпјҢзҫҪз»’жңҚжңҚиЈ…еҸ–еҫ—жҲҗеҠҹзҡ„еҫҲеӨ§еӣ зҙ еңЁдәҺиғҪеҗҰеҸ–еҫ—иүҜеҘҪзҡ„е“ҒзүҢеҪұе“ҚеҠӣд»ҘеҸҠиҝҗдҪңиғҪеҠӣпјҢиҺ·еҫ—ж¶Ҳиҙ№иҖ…еҜ№дәҺжңҚиЈ…е“ҒзүҢеҸҠе…¶жүҖи•ҙеҗ«зҡ„и®ҫи®ЎйЈҺж јгҖҒе“ҒзүҢж–ҮеҢ–д»ҘеҸҠе“ҒзүҢд»·еҖјзӯүеӣ зҙ зҡ„и®ӨеҸҜгҖӮзӣёеҜ№дәҺдёҖиҲ¬жңҚиЈ…иҖҢиЁҖпјҢдёӯй«ҳз«Ҝзҡ„еҘіиЈ…е“ҒзүҢеҫҖеҫҖйңҖиҰҒиҫғй•ҝзҡ„е“ҒзүҢеҹ№иӮІжңҹпјҢйҖҗжӯҘжҸҗеҚҮе“ҒзүҢзҫҺиӘүеәҰеҸҠеҸ–еҫ—ж¶Ҳиҙ№иҖ…еҜ№дәҺе“ҒзүҢзҡ„и®ӨеҸҜзЁӢеәҰгҖӮеҸҰдёҖж–№йқўпјҢдёӯй«ҳз«Ҝе“ҒзүҢеҘіиЈ…зҡ„иҝҗиҗҘдёҚд»…д»…еұҖйҷҗдәҺз®ҖеҚ•зҡ„дә§е“Ғй”Җе”®пјҢиҖҢжҳҜжӣҙеӨҡең°дҫқиө–дәҺжҸҗдҫӣиүҜеҘҪзҡ„е®ўжҲ·ж¶Ҳиҙ№дҪ“йӘҢгҖҒиҝҗз”ЁеӨҡе…ғеҢ–зҡ„е“ҒзүҢж•ҙеҗҲиҗҘй”ҖжҺЁе№ҝж–№ејҸзӯүе“ҒзүҢиҝҗиҗҘиғҪеҠӣпјҢд»ҘжҢҒз»ӯеҗ‘ж¶Ҳиҙ№иҖ…ејәеҢ–е“ҒзүҢж–ҮеҢ–гҖҒз»ҙжҢҒеҗҲзҗҶзҡ„е“ҒзүҢжәўд»·гҖӮ

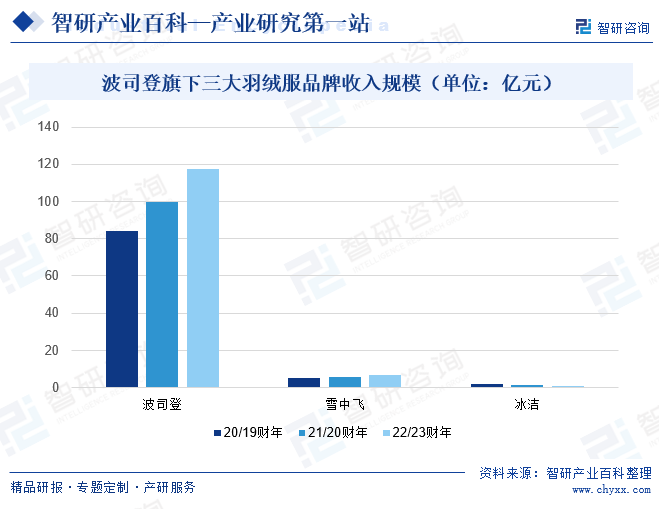

е…«гҖҒз«һдәүж јеұҖ

жҲ‘еӣҪзҫҪз»’жңҚиЎҢдёҡз«һдәүж јеұҖеҹәжң¬жҳҺжң—пјҢзәөи§ӮзҫҪз»’жңҚеёӮеңәпјҢеӣҪйҷ…е“ҒзүҢCanada Gooseе’ҢMonclerеҚ жҚ®й«ҳз«ҜеёӮеңәпјҢйёӯйёӯгҖҒйӣ…й№ҝгҖҒеқҰеҚҡе°”зӯүдё“дёҡзҫҪз»’жңҚе“ҒзүҢд»ҘеҸҠдјҳиЎЈеә“гҖҒжө·жҫңд№Ӣ家дёәд»ЈиЎЁзҡ„е…Ёе“Ғзұ»жңҚйҘ°е“ҒзүҢз“ңеҲҶеӨ§дј—еёӮеңәгҖӮиҖҢжіўеҸёзҷ»д»Ҙе…¶зҫҪз»’жңҚ专家зҡ„еҪўиұЎе’Ңдёӯй«ҳе®ҡд»·зЁіеқҗдёӯй«ҳз«ҜеёӮеңәпјҢеңЁй«ҳз«ҜеҘўдҫҲе“ҒзүҢе’ҢеӨ§дј—ж¶Ҳиҙ№е“ҒзүҢд№Ӣй—ҙзӢ¬жҸҪдёӯй—ҙеёӮеңәд»ҪйўқгҖӮ

2022/23иҙўе№ҙпјҢжіўеҸёзҷ»зҫҪз»’жңҚдёҡеҠЎеёёи§„йӣ¶е”®зҪ‘зӮ№жҖ»ж•°еҮҸе°‘386家иҮі3423家пјҢе…¶дёӯиҮӘиҗҘйӣ¶е”®зҪ‘зӮ№е’Ң第дёүж–№з»Ҹй”Җе•Ҷз»ҸиҗҘзҡ„йӣ¶е”®зҪ‘з«ҷеҲҶеҲ«еҮҸе°‘дәҶ327家е’Ң59家гҖӮдёҚиҝҮпјҢйҷӨдәҶ常规зҡ„йӣ¶е”®зҪ‘зӮ№пјҢжіўеҸёзҷ»иҝҳејҖи®ҫдәҶи¶…иҝҮ1000家ж—әеӯЈеә—пјҢж—әеӯЈеә—жҢҮзҡ„жҳҜеңЁй”Җе”®ж—әеӯЈејҖи®ҫж—¶й—ҙдёә1е‘ЁиҮі3дёӘжңҲдёҚзӯүзҡ„й—Ёеә—пјҢдё»иҰҒиҒҡз„ҰзңҒдјҡеҹҺеёӮејҖи®ҫпјҢд»ҘеҪ“еӯЈжөҒиЎҢзҡ„Topж¬ҫдёәдё»иҰҒй”Җе”®дә§е“ҒпјҢдё”иҗҪдҪҚдё»иҰҒйӣҶдёӯеңЁж ёеҝғе•ҶеңҲеҸҠдҪ“иӮІиҝҗеҠЁеңәгҖӮзӣ®еүҚжіўеҸёзҷ»жңҖеӨ§зҡ„收е…ҘжқҘжәҗдҫқ然жҳҜзҫҪз»’жңҚгҖӮиҜҘдёҡеҠЎж”¶е…Ҙдёә135.75дәҝе…ғпјҢеҚ жҖ»ж”¶е…Ҙзҡ„жҜ”дҫӢдёә80.9%пјҢеҗҢжҜ”дёҠеҚҮдәҶ2.7%гҖӮе…¶дёӯпјҢжіўеҸёзҷ»е“ҒзүҢ收е…Ҙдёә117.63дәҝе…ғпјҢеҗҢжҜ”дёҠеҚҮдәҶ1.2%пјӣйӣӘдёӯйЈһе“ҒзүҢ收е…ҘеҗҢжҜ”еўһй•ҝдәҶ25.4%пјҢдҪҶеҶ°жҙҒе“ҒзүҢ收е…ҘдёӢж»‘дәҶ46.7%гҖӮ

д№қгҖҒеҸ‘еұ•и¶ӢеҠҝ

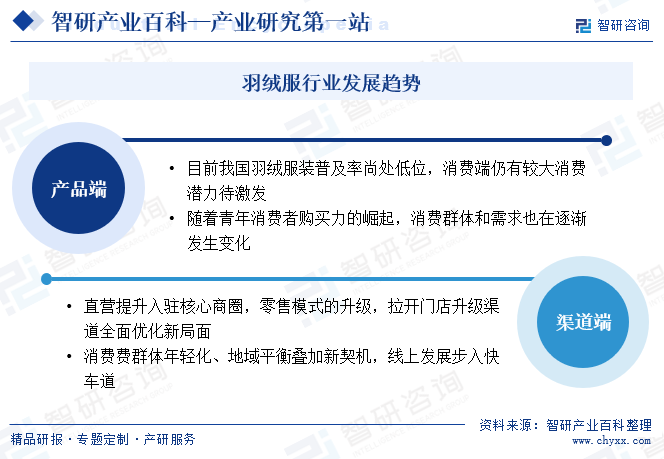

1гҖҒдә§е“Ғз«Ҝ

пјҲ1пјүзӣ®еүҚжҲ‘еӣҪзҫҪз»’жңҚиЈ…жҷ®еҸҠзҺҮе°ҡеӨ„дҪҺдҪҚпјҢж¶Ҳиҙ№з«Ҝд»ҚжңүиҫғеӨ§ж¶Ҳиҙ№жҪңеҠӣеҫ…жҝҖеҸ‘гҖӮеңЁжҲ‘еӣҪеҜ№зәәз»ҮжңҚйҘ°е“ҒзүҢеҢ–гҖҒй«ҳиҙЁйҮҸеҢ–зҡ„ж”ҝзӯ–规еҲ’дёӢпјҢзҫҪз»’жңҚиЈ…дҫӣеә”е•ҶйҖҗжёҗеҠ ејәе“ҒиҙЁе’ҢеҠҹиғҪзҡ„жҸҗеҚҮд»Ҙж»Ўи¶іж¶Ҳиҙ№иҖ…еҜ№зҫҪз»’жңҚиЈ…ж—ҘзӣҠжҸҗй«ҳзҡ„йў„жңҹгҖӮдёӯеӣҪзҫҪз»’жңҚиЈ…еёӮеңәйҖҗжёҗе‘ҲзҺ°й«ҳиҙЁйҮҸеҸ‘еұ•дё”еўһйҮҸе№ҝйҳ”пјҢиЎҢдёҡжё—йҖҸзҺҮжңүжңӣиҝӣдёҖжӯҘжҸҗеҚҮгҖӮ

пјҲ2пјүйҡҸзқҖйқ’е№ҙж¶Ҳиҙ№иҖ…иҙӯд№°еҠӣзҡ„еҙӣиө·пјҢж¶Ҳиҙ№зҫӨдҪ“е’ҢйңҖжұӮд№ҹеңЁйҖҗжёҗеҸ‘з”ҹеҸҳеҢ–гҖӮзҺ°еҰӮд»ҠпјҢзҫҪз»’жңҚдёҚеҶҚдҪңдёәеҫЎеҜ’еҠҹиғҪжҖ§жңҚиЈ…еҮәзҺ°гҖӮиҖҢжҳҜеҸҳеҫ—жӣҙеҠ иҝҪжұӮиҪ»и–„гҖҒи®ҫи®Ўж„ҹе…ғзҙ дёҚж–ӯжҸҗеҚҮпјҢ并且иғҪеӨҹйҖӮеә”йҖҡеӢӨгҖҒе•ҶеҠЎгҖҒдј‘й—ІгҖҒеҮәжёёзӯүеӨҡз§Қз”ҹжҙ»еңәжҷҜгҖӮ

2гҖҒжё йҒ“з«Ҝ

пјҲ1пјүзӣҙиҗҘжҸҗеҚҮе…Ҙй©»ж ёеҝғе•ҶеңҲпјҢй—Ёеә—еҚҮзә§жё йҒ“е…ЁйқўдјҳеҢ–гҖӮзӣ®еүҚжҲ‘еӣҪзҫҪз»’жңҚй”Җе”®жё йҒ“д»Қд»ҘзәҝдёӢй—Ёеә—дёәдё»пјҢйҡҸзқҖж¶Ҳиҙ№еҚҮзә§гҖҒеӣҪдә§зҫҪз»’жңҚдә§е“ҒеҚҮзә§д»ҘеҸҠж–°йӣ¶е”®жЁЎејҸзҡ„еҸ‘еұ•пјҢзәҝдёӢй—Ёеә—й…ҚеҗҲиҝӣиЎҢзӣёеә”иҪ¬еһӢеҚҮзә§гҖӮ

ж¶Ҳиҙ№зҫӨдҪ“е№ҙиҪ»еҢ–гҖҒең°еҹҹе№іиЎЎеҸ еҠ ж–°еҘ‘жңәпјҢзәҝдёҠеҸ‘еұ•жӯҘе…Ҙеҝ«иҪҰйҒ“гҖӮзҫҪз»’жңҚеұһдәҺзӣёеҜ№ж Үе“ҒпјҢйҖӮеә”дә’иҒ”зҪ‘е’Ңз”өе•Ҷжё йҒ“еҸ‘еұ•гҖӮеҗҢж—¶пјҢе№ҙиҪ»дәәеҜ№з”өе•Ҷе№іеҸ°жӣҙдёәзғӯиЎ·пјҢеҜ№з”өе•Ҷжё йҒ“зҡ„еёғеұҖжңүжңӣжӢ“е®ҪдҪҺе№ҙйҫ„ж¶Ҳиҙ№зҫӨдҪ“гҖӮзӣ®еүҚпјҢзҫҪз»’жңҚзәҝдёҠеӨ§еҚ–家主иҰҒеҲҶеёғдәҺеҚ—ж–№дёңйғЁжІҝжө·ең°еҢәд»ҘеҸҠдёҖзәҝеҹҺеёӮпјҢеҲҶеёғдёҚеқҮпјҢйҡҸзқҖдәӨйҖҡиҝҗиҫ“гҖҒдә’иҒ”зҪ‘д»ҘеҸҠеҢ—ж–№з»ҸжөҺзҡ„еҸ‘еұ•пјҢеҢ—ж–№еҚ–家数йҮҸжңүжңӣжҸҗеҚҮпјҢиҝӣиҖҢеёҰеҠЁеҢ—ж–№зҫҪз»’жңҚзәҝдёҠжё йҒ“еҸ‘еұ•гҖӮ

зүҲжқғжҸҗзӨәпјҡжҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

зүҲжқғжҸҗзӨәпјҡжҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![2023е№ҙдёӯеӣҪзҫҪз»’жңҚиЎҢдёҡеҸ‘еұ•зҺ°зҠ¶еҲҶжһҗпјҡеёӮеңәйңҖжұӮж—әзӣӣпјҢиЎҢдёҡеҸ‘еұ•еүҚжҷҜе№ҝйҳ”[еӣҫ]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![2022е№ҙдёӯеӣҪзҫҪз»’жңҚдә§дёҡе…ЁжҷҜйҖҹи§ҲпјҡзҫҪз»’жңҚиЎҢдёҡеҗ‘й«ҳз«ҜеҢ–еҸ‘еұ•и¶ӢеҠҝжҳҺжҳҫ[еӣҫ]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)

![2021е№ҙдёӯеӣҪзҫҪз»’жңҚиЎҢдёҡзҺ°зҠ¶еҲҶжһҗпјҡдә§йҮҸеҗҢжҜ”еўһй•ҝ26.2%[еӣҫ]](http://img.chyxx.com/images/2022/0330/ff5315f651f3e124d0f5a156ac51655e46e5433f.png?x-oss-process=style/w320)