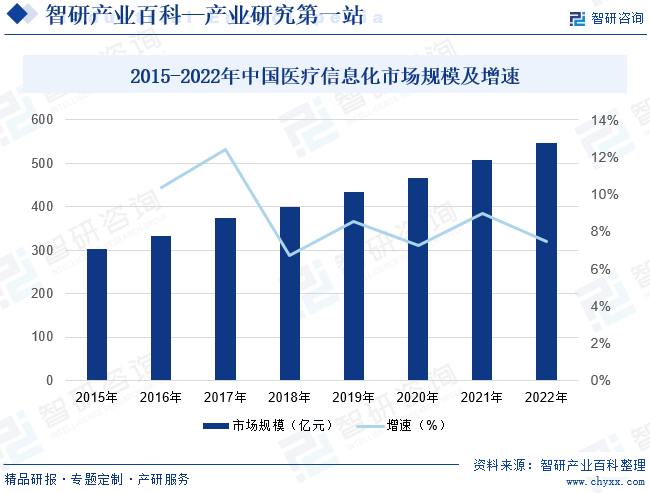

ж‘ҳиҰҒпјҡеңЁж”ҝзӯ–зҡ„еӨ§еҠӣж”ҜжҢҒдёӢд»ҘеҸҠжҠҖжңҜй©ұеҠЁдёӢпјҢжҲ‘еӣҪеҢ»з–—дҝЎжҒҜеҢ–иЎҢдёҡеёӮеңә规模жҢҒз»ӯжү©еј пјҢеёӮеңә规模д»Һ2015е№ҙзҡ„302.4дәҝе…ғеўһй•ҝиҮі2022е№ҙзҡ„546.4дәҝе…ғпјҢ2015-2022е№ҙCAGRдёә8.82%гҖӮеҢ»з–—дҝЎжҒҜеҢ–硬件еёӮеңәжҳҜжҲ‘еӣҪеҢ»з–—дҝЎжҒҜеҢ–дё»иҰҒеёӮеңәпјҢ2022е№ҙ硬件еёӮеңә规模иҫҫеҲ°334.34дәҝе…ғпјҢеҚ жҜ”61.19%гҖӮ2022е№ҙжҲ‘еӣҪеҢ»з–—дҝЎжҒҜеҢ–иҪҜ件еёӮеңә规模103.81дәҝе…ғпјҢжңҚеҠЎи§„жЁЎдёә108.25дәҝе…ғгҖӮ

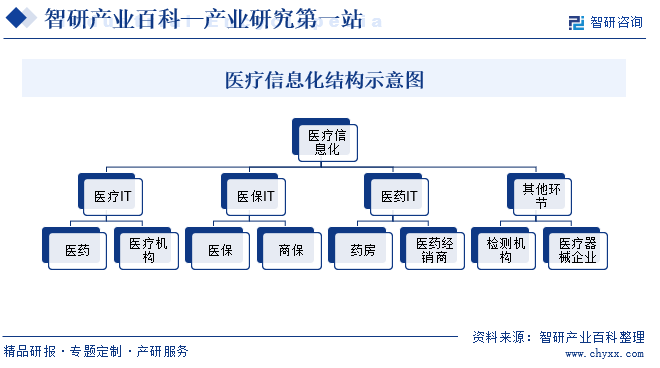

дёҖгҖҒе®ҡд№үеҸҠеҲҶзұ»

еҢ»з–—дҝЎжҒҜеҢ–еҚіеҢ»з–—жңҚеҠЎзҡ„ж•°еӯ—еҢ–гҖҒзҪ‘з»ңеҢ–гҖҒдҝЎжҒҜеҢ–пјҢжҳҜжҢҮйҖҡиҝҮи®Ўз®—жңә科еӯҰе’ҢзҺ°д»ЈзҪ‘з»ңйҖҡдҝЎжҠҖжңҜеҸҠж•°жҚ®еә“жҠҖжңҜпјҢдёәеҗ„еҢ»йҷўд№Ӣй—ҙд»ҘеҸҠеҢ»йҷўжүҖеұһеҗ„йғЁй—Ёд№Ӣй—ҙжҸҗдҫӣз—…дәәдҝЎжҒҜе’Ңз®ЎзҗҶдҝЎжҒҜзҡ„收йӣҶгҖҒеӯҳеӮЁгҖҒеӨ„зҗҶгҖҒжҸҗеҸ–е’Ңж•°жҚ®дәӨжҚўпјҢ并满足жүҖжңүжҺҲжқғз”ЁжҲ·зҡ„еҠҹиғҪйңҖжұӮгҖӮеҢ»йҷўдҝЎжҒҜеҢ–жңүзӢӯд№үе’Ңе№ҝд№үд№ӢеҲҶгҖӮзӢӯд№үзҡ„еҢ»йҷўдҝЎжҒҜеҢ–дё»иҰҒжҳҜжҢҮеҢ»з–—жңҚеҠЎзҺҜиҠӮзҡ„дҝЎжҒҜеҢ–пјҢиҖҢе№ҝд№үзҡ„еҢ»йҷўдҝЎжҒҜеҢ–иҝҳеҢ…жӢ¬еҢ»з–—ж”Ҝд»ҳзҺҜиҠӮзҡ„дҝЎжҒҜеҢ–гҖҒеҢ»иҚҜжөҒйҖҡзҺҜиҠӮзҡ„дҝЎжҒҜеҢ–д»ҘеҸҠе…¶д»–еҢ»з–—жҲ–еҢ»иҚҜзӣёе…ізҺҜиҠӮзҡ„дҝЎжҒҜеҢ–гҖӮ

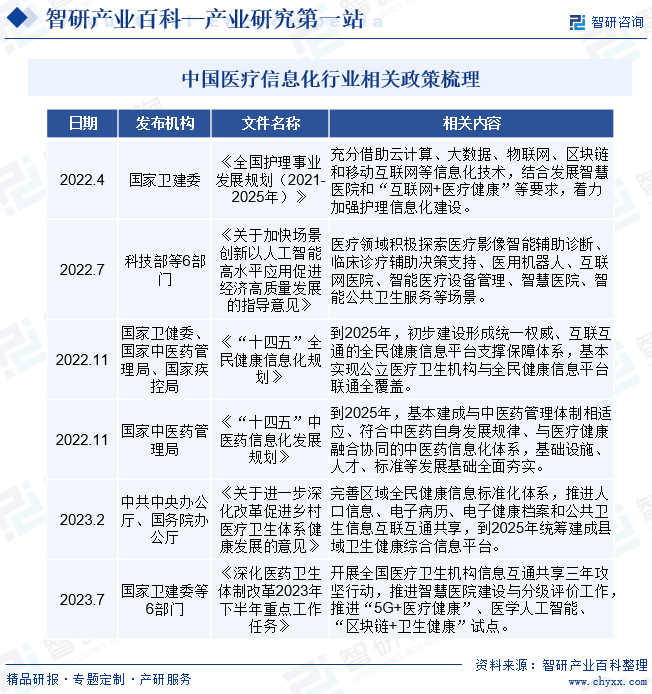

дәҢгҖҒиЎҢдёҡж”ҝзӯ–

еӣҪ家еҢ»з–—дҝЎжҒҜеҢ–е»әи®ҫ规еҲ’е‘ҲзҺ°йҳ¶ж®өжҖ§зү№зӮ№пјҢиҮӘвҖңеҚҒдәҢдә”вҖқ规еҲ’ејҖе§ӢпјҢеӣҪ家жҳҺзЎ®жҸҗеҮәеҠ ејәеҢ»з–—еҚ«з”ҹйўҶеҹҹзҡ„дҝЎжҒҜеҢ–е»әи®ҫпјҢжңүе…іеҢ»иҚҜгҖҒиҝңзЁӢеҢ»з–—зҡ„规иҢғжҖ§жі•и§„зӣёз»§еҮәеҸ°пјҢеҢ»з–—дҝЎжҒҜеҢ–е»әи®ҫе…Ёйқўеұ•ејҖпјӣвҖңеҚҒдёүдә”вҖқжңҹй—ҙпјҢе»әи®ҫд»Ҙз”өеӯҗз—…еҺҶдёәж ёеҝғзҡ„дёҙеәҠдҝЎжҒҜеҢ–зі»з»ҹпјҢеҠ йҖҹеҢ»з–—дҝЎжҒҜзі»з»ҹзҡ„жү“йҖҡгҖҒеӨҡеұӮзә§еҢ»йҷўеҚҸеҗҢеҸ‘еұ•жҲҗдёәе…іжіЁйҮҚзӮ№пјҢ2020е№ҙж–°еҶ з–«жғ…иҝӣдёҖжӯҘеӮ¬еҢ–еҢ»з–—еҚ«з”ҹе№іеҸ°дёҖдҪ“еҢ–гҖҒж ҮеҮҶеҢ–е»әи®ҫйңҖжұӮпјҢеҗҢж—¶жҺЁиҝӣеҢәеҹҹеҢ»з–—зі»з»ҹдә’иҒ”дә’йҖҡпјҢеҸҠж•°жҚ®е®һж—¶е…ұдә«пјҢе»әи®ҫйҮҚзӮ№д»ҺеҚ•дёҖзҡ„дҝЎжҒҜеҢ–зі»з»ҹпјҢйҖҗжӯҘеҗ‘еңәжҷҜеҢ–гҖҒе№іеҸ°еҢ–гҖҒз”ҹжҖҒеҢ–иҪ¬еҸҳгҖӮ

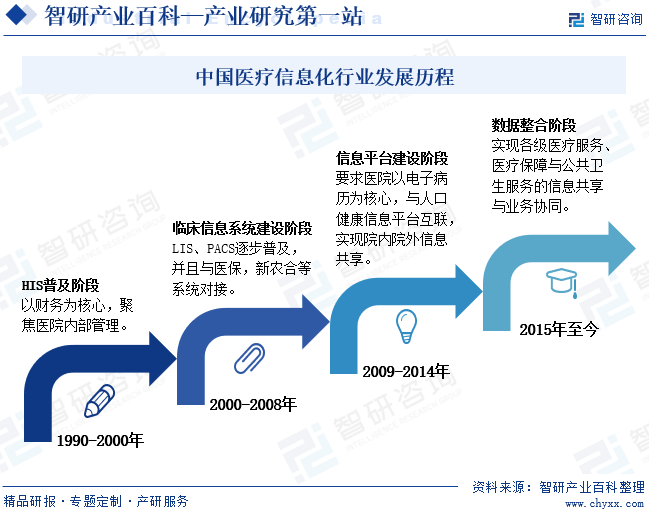

дёүгҖҒеҸ‘еұ•еҺҶзЁӢ

дёӯеӣҪеҢ»з–—еҚ«з”ҹдҝЎжҒҜеҢ–е»әи®ҫеҮ еҚҒе№ҙзҡ„еҸ‘еұ•еҺҶзЁӢпјҢеҸҜеҲҶдёәеӣӣдёӘйҳ¶ж®өпјҡ(HIS/HMIS)жҷ®еҸҠйҳ¶ж®өгҖҒдёҙеәҠдҝЎжҒҜзі»з»ҹе»әи®ҫйҳ¶ж®өгҖҒдҝЎжҒҜе№іеҸ°е»әи®ҫйҳ¶ж®өгҖҒж•°жҚ®ж•ҙеҗҲйҳ¶ж®өгҖӮеҢ»з–—еҚ«з”ҹдҝЎжҒҜеҢ–е»әи®ҫд»Һж—©жңҹзҡ„еҚ•жңәеҚ•з”ЁжҲ·еә”з”Ёйҳ¶ж®өпјҢеҲ°йғЁй—Ёзә§е’Ңе…Ёйҷўзә§з®ЎзҗҶдҝЎжҒҜзі»з»ҹеә”з”Ёпјӣд»Һд»ҘиҙўеҠЎгҖҒиҚҜе“Ғе’Ңз®ЎзҗҶдёәдёӯеҝғпјҢејҖе§ӢиҪ¬еҗ‘д»Ҙз—…дәәдҝЎжҒҜдёәдёӯеҝғзҡ„дёҙеәҠдёҡеҠЎж”ҜжҢҒе’Ңз”өеӯҗз—…еҺҶеә”з”Ёпјӣд»ҺеұҖйҷҗеңЁеҢ»йҷўеҶ…йғЁеә”з”ЁпјҢеҸ‘еұ•еҲ°еҢәеҹҹеҢ»з–—еҚ«з”ҹдҝЎжҒҜеҢ–еә”з”Ёе°қиҜ•гҖӮдёӯеӣҪеҢ»йҷўдҝЎжҒҜеҢ–е»әи®ҫдёҺеҸ‘иҫҫеӣҪ家еҢ»йҷўдҝЎжҒҜеҢ–зӣёжҜ”пјҢиҷҪ然еңЁж•ҙдҪ“ж°ҙе№ідёҠеӯҳеңЁдёҖе®ҡе·®и·қпјҢдҪҶжҳҜеңЁе°–з«ҜдҝЎжҒҜжҠҖжңҜеә”з”ЁйўҶеҹҹе·Із»ҸзӣёеҪ“жҺҘиҝ‘гҖӮеңЁдҝЎжҒҜеҢ–е»әи®ҫзҡ„жҠ•е…Ҙ规模е’Ңеә”з”Ёж•ҲзӣҠдёҠпјҢжҲ‘еӣҪеҢ»йҷўдҝЎжҒҜеҢ–е»әи®ҫе……еҲҶеҲ©з”ЁеҗҺеҸ‘дјҳеҠҝпјҢйҒҝе…ҚеҲҶж•Је»әи®ҫе’Ңзјәд№Ҹ规еҲ’еҜјиҮҙзҡ„йӣҶжҲҗдёҺж•ҙеҗҲж–№йқўзҡ„йҡҫйўҳпјҢе®һзҺ°дәҶиғҪеӨҹд»ҘиҫғдҪҺзҡ„жҠ•е…Ҙе’Ңиҫғзҹӯзҡ„ж—¶й—ҙпјҢиҫҫеҲ°дәҶиҫғеҘҪзҡ„еә”з”Ёж•ҲжһңгҖӮ

еӣӣгҖҒиЎҢдёҡеЈҒеһ’

1гҖҒиЎҢдёҡз»ҸйӘҢдёҺдё“дёҡзҹҘиҜҶеЈҒеһ’

еҢ»з–—еҚ«з”ҹжңәжһ„зі»з»ҹзҡ„еӨҚжқӮжҖ§еҶіе®ҡдәҶеҢ»з–—дҝЎжҒҜзі»з»ҹзҡ„еӨҚжқӮжҖ§гҖӮеҢ»з–—еҚ«з”ҹжңәжһ„зұ»еһӢгҖҒ规模гҖҒдёҡеҠЎжөҒзЁӢгҖҒдҝЎжҒҜеҢ–еә”з”Ёж°ҙе№ізҡ„е·®ејӮеҶіе®ҡдәҶеҢ»з–—дҝЎжҒҜеҢ–йңҖжұӮзҡ„дёӘжҖ§еҢ–зЁӢеәҰеҫҲй«ҳпјҢеҗҢж—¶пјҢеҢ»з–—дёҡеҠЎжң¬иә«дё“дёҡеҢ–зЁӢеәҰиҫғй«ҳпјҢеңЁеҢ»з–—дҝЎжҒҜеҢ–дёҡеҠЎе®һж–ҪиҝҮзЁӢдёӯпјҢйңҖиҰҒе……еҲҶиҖғиҷ‘еҚ«з”ҹиЎҢж”ҝйғЁй—ЁгҖҒеҢ»з–—еҚ«з”ҹжңәжһ„гҖҒеҢ»з”ҹдёҺжӮЈиҖ…зҡ„иҒ”еҠЁгҖӮеӣ жӯӨпјҢеҢ»з–—дҝЎжҒҜеҢ–дёҡеҠЎдёҚд»…иҰҒжұӮжңҚеҠЎеҺӮе•Ҷе…·еӨҮи®Ўз®—жңәгҖҒйҖҡдҝЎгҖҒзҪ‘з»ңзӯүдё“дёҡжҠҖиғҪпјҢжӣҙиҰҒжұӮе…¶еҜ№дёҙеәҠеҢ»еӯҰгҖҒеҢ»з–—еҚ«з”ҹжңәжһ„е»әи®ҫ规еҲ’гҖҒеҢ»з–—еҚ«з”ҹжңәжһ„еҠҹиғҪи®ҫзҪ®гҖҒеҢ»з–—еҚ«з”ҹжңәжһ„дёҡеҠЎжөҒзЁӢжңүиҫғдёәж·ұеҲ»зҡ„и®ӨиҜҶгҖӮеҸӘжңүе…·еӨҮдё°еҜҢиЎҢдёҡз»ҸйӘҢе’ҢеӨҚеҗҲзҹҘиҜҶз»“жһ„зҡ„жңҚеҠЎеҺӮе•Ҷж–№иғҪе®ҢжҲҗе…Ёйҷўзә§еҲ«зҡ„еҢ»з–—дҝЎжҒҜзі»з»ҹе»әи®ҫпјҢзјәд№Ҹй•ҝжңҹз§ҜзҙҜзҡ„ж–°иҝӣе…ҘиҖ…еҫҲйҡҫеңЁзҹӯжңҹеҶ…е…·еӨҮзӣёе…іиғҪеҠӣгҖӮ

2гҖҒдә§е“Ғе’ҢжҠҖжңҜеЈҒеһ’

еҢ»з–—дҝЎжҒҜеҢ–дҪңдёәзҹҘиҜҶеҜҶйӣҶеһӢиЎҢдёҡпјҢйңҖж»Ўи¶іеҢ»з–—еӯҰ科дёҘи°ЁжҖ§е’ҢдҝЎжҒҜжҠҖжңҜе…ҲиҝӣжҖ§зҡ„йңҖиҰҒпјҢжҠҖжңҜеЈҒеһ’иҫғй«ҳгҖӮеҢ»з–—еҚ«з”ҹжңәжһ„йңҖжұӮеӨҡж ·жҖ§иҝӣдёҖжӯҘеҠ еӨ§дәҶдә§е“ҒејҖеҸ‘зҡ„жҠҖжңҜйҡҫеәҰе’ҢеҲӣж–°иҰҒжұӮгҖӮеҗҢж—¶пјҢз”ұдәҺж¶үеҸҠдёӘдәәеҒҘеә·е’Ңе…¬е…ұеҚ«з”ҹе®үе…ЁпјҢеҜ№зі»з»ҹзҡ„зЁіе®ҡжҖ§е’Ңе®үе…ЁжҖ§иҰҒжұӮд№ҹзӣёеҜ№иҫғй«ҳгҖӮдә§е“ҒжҲҗзҶҹеәҰгҖҒзі»з»ҹе®Ңе–„жҖ§гҖҒе®ҡеҲ¶ејҖеҸ‘ж•ҲзҺҮгҖҒзі»з»ҹеҸҜжү©еұ•жҖ§дёҺжҠҖжңҜжңҚеҠЎж°ҙе№ідёәе®ўжҲ·иҙӯд№°зҡ„йҮҚиҰҒиҖғиҷ‘еӣ зҙ пјҢд№ҹдҪҝеҫ—жӢҘжңүе…ЁйқўжҲҗзҶҹзҡ„дә§е“ҒдҪ“зі»е’ҢйўҶе…Ҳз ”еҸ‘жҠҖжңҜзҡ„жңҚеҠЎеҺӮе•ҶеңЁиҜҘйўҶеҹҹеҶ…е…·жңүжҳҺжҳҫзҡ„з«һдәүдјҳеҠҝпјҢд№ҹеҜ№жҪңеңЁзҡ„еёӮеңәиҝӣе…ҘиҖ…еҪўжҲҗиҫғй«ҳзҡ„иҝӣе…ҘеЈҒеһ’гҖӮ

3гҖҒе®ўжҲ·иҝҒ移еЈҒеһ’

еҢ»з–—еҚ«з”ҹжңәжһ„дёҡеҠЎжқЎзәҝеӨҡгҖҒжөҒзЁӢеӨҚжқӮпјҢеҜ№еә”зҡ„дҝЎжҒҜзі»з»ҹеҠҹиғҪз№ҒеӨҡгҖҒжһ¶жһ„еӨҚжқӮгҖҒж•°жҚ®е®үе…ЁжҖ§иҰҒжұӮй«ҳпјҢеҠ д№ӢеҢ»з–—ж”ҝзӯ–еҸҳеҠЁйў‘з№ҒпјҢеӣ жӯӨеҶіе®ҡдәҶеҢ»з–—еҚ«з”ҹжңәжһ„дёҺеҢ»з–—дҝЎжҒҜеҢ–еҺӮе•Ҷд№Ӣй—ҙд»Ҙй•ҝжңҹеҗҲдҪңдёәдё»гҖӮеңЁеҢ»з–—дҝЎжҒҜеҢ–е»әи®ҫиҝҮзЁӢдёӯпјҢзү№еҲ«жҳҜз”өеӯҗз—…еҺҶзӯүе…·еӨҮдҝЎжҒҜж•ҙеҗҲйӣҶжҲҗеҠҹиғҪзҡ„дә§е“Ғе»әи®ҫпјҢжңҚеҠЎеҺӮе•Ҷе…Ёйқўж·ұе…Ҙең°дәҶи§ЈдәҶеҢ»з–—еҚ«з”ҹжңәжһ„зҡ„з»„з»Үз»“жһ„гҖҒдёҡеҠЎжөҒзЁӢгҖҒз®ЎзҗҶйңҖжұӮе’ҢдҪҝз”Ёд№ жғҜзӯүе…ій”®дҝЎжҒҜпјҢйҖҡиҝҮй’ҲеҜ№еҢ»з–—еҚ«з”ҹжңәжһ„дёӘжҖ§йңҖжұӮзҡ„йЎ№зӣ®ејҖеҸ‘жҗӯе»әдәҶиҰҶзӣ–е…Ёйҷўзҡ„дҝЎжҒҜзі»з»ҹе’Ңж•°жҚ®дёӯеҝғпјҢеҢ»з–—еҚ«з”ҹжңәжһ„еҜ№дәҺдҝЎжҒҜзі»з»ҹејҖеҸ‘еҺӮе•Ҷзҡ„дҫқиө–зЁӢеәҰиҫғй«ҳгҖӮжӣҙжҚўејҖеҸ‘еҺӮе•ҶдёҚд»…йңҖиҰҒд»ҳеҮәиҫғй«ҳзҡ„е…ій”®дҝЎжҒҜиҝҒ移жҲҗжң¬пјҢдё”ж–°еҺӮе•Ҷйҡҫд»ҘеңЁзҹӯжңҹеҶ…е…ЁйқўдәҶи§Јж—ўжңүзі»з»ҹзҡ„жҠҖжңҜзү№зӮ№пјҢеӣ жӯӨпјҢиӢҘзі»з»ҹејҖеҸ‘еҺӮе•Ҷзҡ„дә§е“ҒдёҺжңҚеҠЎиҙЁйҮҸиҫғеҘҪпјҢеҸҢж–№еҫҖеҫҖдјҡеҪўжҲҗй•ҝжңҹзЁіе®ҡзҡ„еҗҲдҪңе…ізі»гҖӮиҝҷдёҖзү№зӮ№жңүеҲ©дәҺеёӮеңәе…Ҳе…ҘиҖ…зҡ„дёҡеҠЎжҢҒз»ӯеҸ‘еұ•пјҢиҖҢеҜ№ж–°зҡ„еёӮеңәз«һдәүиҖ…еҪўжҲҗдәҶиҫғй«ҳзҡ„иҝӣе…ҘеЈҒеһ’гҖӮ

4гҖҒе“ҒзүҢеЈҒеһ’

еҢ»з–—дҝЎжҒҜзі»з»ҹиҝҗиЎҢзҡ„е®үе…ЁжҖ§гҖҒзЁіе®ҡжҖ§иҰҒжұӮиҫғй«ҳпјҢиҝҮеҫҖжҲҗеҠҹжЎҲдҫӢе’Ңе“ҒзүҢеҪұе“ҚеҠӣеҜ№дәҺеҢ»з–—еҚ«з”ҹжңәжһ„иҙӯд№°еҶізӯ–еҪұе“ҚиҫғеӨ§гҖӮжңҚеҠЎеҺӮе•ҶйҖҡеёёз»ҸиҝҮй•ҝжңҹзҡ„йЎ№зӣ®з»ҸйӘҢз§ҜзҙҜгҖҒе…ёеһӢжЎҲдҫӢе®һж–Ҫе’ҢжҠҖжңҜз ”еҸ‘пјҢж–№еҸҜеңЁеҢ»з–—дҝЎжҒҜеҢ–иЎҢдёҡеҶ…еҸ–еҫ—иүҜеҘҪзҡ„еҸЈзў‘е’Ңе“ҒзүҢеҪұе“ҚеҠӣпјҢжһ„е»әиө·ж ёеҝғз«һдәүеҠӣгҖӮж–°иҝӣе…ҘиҖ…еҫҲйҡҫеҝ«йҖҹе»әз«Ӣ并з»ҙжҢҒзЁіе®ҡзҡ„дёҡеҠЎжё йҒ“гҖӮ

5гҖҒжё йҒ“гҖҒдә§е“ҒеҢ–иғҪеҠӣеҸҠж•ҙдҪ“и§ЈеҶіж–№жЎҲдәӨд»ҳиғҪеҠӣеЈҒеһ’

еҢ»з–—дҝЎжҒҜеҢ–зі»з»ҹзҡ„е®ҡеҲ¶еҢ–зү№жҖ§жҳҺжҳҫпјҢжӯӨеӨ–еҜ№е”®еҗҺз»ҙжҠӨжңҚеҠЎзҡ„еҸҠж—¶жҖ§иҰҒжұӮй«ҳпјҢеӣ жӯӨеҢ»з–—дҝЎжҒҜеҢ–иЎҢдёҡе…·жңүдёҖе®ҡзҡ„еҢәеҹҹжҖ§зү№еҫҒпјҢиҝҷд№ҹжҳҜдј—еӨҡеҢәеҹҹжҖ§е°ҸдјҒдёҡеӯҳеңЁзҡ„ж №еҹәгҖӮеңЁиҝҷз§ҚиғҢжҷҜдёӢпјҢе…·жңүдё°еҜҢзҡ„е…ЁеӣҪжҖ§жё йҒ“зҡ„еҺӮе•Ҷе°Ҷе…·еӨҮжӣҙе№ҝйҳ”зҡ„дёҡеҠЎиҫҗе°„иҢғеӣҙе’ҢжӣҙеҘҪзҡ„з”ЁжҲ·дҪ“йӘҢпјҢеӣ жӯӨе…·еӨҮжӣҙејәеҠІзҡ„з«һдәүеҠӣгҖӮжӯӨеӨ–пјҢеҹәдәҺеҜ№дёҚеҗҢеұӮж¬Ўе®ўжҲ·зҡ„йңҖжұӮд»ҘеҸҠдёҚеҗҢдёҡеҠЎзҡ„зҗҶи§ЈпјҢдҪҝз”Ёе…Ҳиҝӣжһ¶жһ„е’ҢжҠҖжңҜе°Ҷеә”з”ЁйңҖжұӮдә§е“ҒеҢ–зҡ„иғҪеҠӣжҳҜжҸҗй«ҳеҢ»з–—дҝЎжҒҜеҢ–еҺӮе•ҶзӣҲеҲ©иғҪеҠӣе’ҢдёҡеҠЎжү©еј иғҪеҠӣзҡ„е…ій”®гҖӮжңҖеҗҺпјҢз«ҷеңЁеҢ»з–—еҚ«з”ҹжңәжһ„зҡ„и§’еәҰпјҢжқҘиҮӘдёҚеҗҢдҫӣеә”е•Ҷзҡ„дҝЎжҒҜеҢ–дә§е“ҒеҪјжӯӨд№Ӣй—ҙйҡҫд»Ҙжңүж•ҲйӣҶжҲҗгҖҒеҜ№жҺҘзҡ„й—®йўҳжҷ®йҒҚеӯҳеңЁпјҢд»ҺжҸҗеҚҮзі»з»ҹж•ҙдҪ“иҝҗиЎҢж•ҲзҺҮзҡ„и§’еәҰеҮәеҸ‘пјҢжңӘжқҘеҢ»з–—дҝЎжҒҜеҢ–ж•ҙдҪ“и§ЈеҶіж–№жЎҲжҸҗдҫӣе•Ҷе°ҶжӣҙеҸ—йқ’зқҗгҖӮ

дә”гҖҒдә§дёҡй“ҫ

1гҖҒиЎҢдёҡдә§дёҡй“ҫеҲҶжһҗ

еҢ»з–—дҝЎжҒҜеҢ–иЎҢдёҡзҡ„дёҠжёёиЎҢдёҡдёәеҢ»з–—и®ҫеӨҮгҖҒеҹәзЎҖIT硬件гҖҒеҹәзЎҖITиҪҜ件дёҺдә‘жңҚеҠЎиЎҢдёҡпјҢе…¶дә§дёҡзү№зӮ№дёәпјҡдёҠжёёеёӮеңәдёәејҖж”ҫеёӮеңәпјҢи®Ўз®—жңәгҖҒзҪ‘з»ңи®ҫеӨҮзӯү硬件дә§е“Ғдҫӣеә”е……и¶іпјҢеҺӮе•Ҷй—ҙз«һдәүе……еҲҶпјҢдә§е“Ғжӣҝд»ЈжҖ§ејәпјӣжҠҖжңҜжӣҙж–°еҝ«пјҢдә§е“Ғз”ҹе‘Ҫе‘ЁжңҹзҹӯпјҢд»·ж јеҸҳеҠЁеӨ§пјӣй«ҳз«Ҝи®ҫеӨҮгҖҒж“ҚдҪңзі»з»ҹгҖҒж•°жҚ®еә“зӯүдё»иҰҒз”ұеӨ–е•ҶжҸҗдҫӣпјҢдё”д»·ж јиҫғй«ҳгҖӮдёҠжёёиЎҢдёҡзҡ„жҠҖжңҜиҝӣжӯҘгҖҒж–°дә§е“Ғзҡ„д»·ж јдёӢйҷҚеқҮе°ҶеҜ№еҢ»з–—дҝЎжҒҜеҢ–иЎҢдёҡдә§з”ҹз§ҜжһҒзҡ„дҝғиҝӣдҪңз”ЁпјҢжңүеҲ©дәҺеҢ»з–—дҝЎжҒҜеҢ–иЎҢдёҡж”№иҝӣжҠҖжңҜз ”еҸ‘жүӢж®өгҖҒе®Ңе–„дә§е“ҒжҖ§иғҪгҖҒжҸҗй«ҳе·ҘзЁӢе®һж–Ҫж•ҲзҺҮгҖӮ

еҢ»з–—дҝЎжҒҜеҢ–иЎҢдёҡзҡ„дёӢжёёдёәеҢ»з–—еҚ«з”ҹжңҚеҠЎиЎҢдёҡпјҢеҢ…жӢ¬еҗ„зә§еҚ«з”ҹиЎҢж”ҝз®ЎзҗҶжңәжһ„гҖҒеҗ„зұ»еҢ»йҷўгҖҒзӨҫеҢәеҚ«з”ҹжңҚеҠЎжңәжһ„гҖҒз–ҫз—…жҺ§еҲ¶жңәжһ„гҖҒеҰҮе№јдҝқеҒҘжңәжһ„гҖҒеҶңжқ‘еҗҲдҪңеҢ»з–—жңәжһ„еҹҺеёӮеә”жҖҘжҢҮжҢҘдёӯеҝғпјҲеҢ»з–—йғЁеҲҶпјүзӯүпјҢзӣ®еүҚдёҠиҝ°жңәжһ„еқҮдёәеҢ»з–—дҝЎжҒҜеҢ–иЎҢдёҡзҡ„зӣ®ж Үз”ЁжҲ·пјҢе…¶дёӯеҢ»йҷўгҖҒзӨҫеҢәеҚ«з”ҹжңҚеҠЎжңәжһ„гҖҒеҶңжқ‘еҗҲдҪңеҢ»з–—жңәжһ„еҸҠеҗ„зә§еҚ«з”ҹиЎҢж”ҝз®ЎзҗҶжңәжһ„жҳҜдё»иҰҒз”ЁжҲ·гҖӮйҡҸзқҖеҢ»з–—дҝЎжҒҜеҢ–е»әи®ҫзҡ„дёҚж–ӯжҺЁиҝӣпјҢиЎҢдёҡзҡ„еә”з”ЁиҢғеӣҙе°ҶдёҚж–ӯжӢ“еұ•пјҢиЎҢдёҡз”ЁжҲ·и§„жЁЎе°Ҷж—ҘзӣҠеўһй•ҝпјҢд»ҺиҖҢе°ҶеҜ№еҢ»з–—дҝЎжҒҜеҢ–иЎҢдёҡзҡ„еҸ‘еұ•еёҰжқҘз§ҜжһҒзҡ„дҝғиҝӣдҪңз”ЁгҖӮ

жұҹиӢҸйұји·ғеҢ»з–—и®ҫеӨҮиӮЎд»Ҫжңүйҷҗе…¬еҸё

жұҹиӢҸйұји·ғеҢ»з–—и®ҫеӨҮиӮЎд»Ҫжңүйҷҗе…¬еҸё  и“қеёҶеҢ»з–—иӮЎд»Ҫжңүйҷҗе…¬еҸё

и“қеёҶеҢ»з–—иӮЎд»Ҫжңүйҷҗе…¬еҸё  д№җжҷ®(еҢ—дә¬)еҢ»з–—еҷЁжў°иӮЎд»Ҫжңүйҷҗе…¬еҸё

д№җжҷ®(еҢ—дә¬)еҢ»з–—еҷЁжў°иӮЎд»Ҫжңүйҷҗе…¬еҸё  дёүиҜәз”ҹзү©дј ж„ҹиӮЎд»Ҫжңүйҷҗе…¬еҸё

дёүиҜәз”ҹзү©дј ж„ҹиӮЎд»Ҫжңүйҷҗе…¬еҸё  ж–°еҚҺдёүйӣҶеӣў

ж–°еҚҺдёүйӣҶеӣў  йёҝжө·зІҫеҜҶе·ҘдёҡиӮЎд»Ҫжңүйҷҗе…¬еҸё

йёҝжө·зІҫеҜҶе·ҘдёҡиӮЎд»Ҫжңүйҷҗе…¬еҸё  жқӯе·һжө·еә·еЁҒи§Ҷж•°еӯ—жҠҖжңҜиӮЎд»Ҫжңүйҷҗе…¬еҸё

жқӯе·һжө·еә·еЁҒи§Ҷж•°еӯ—жҠҖжңҜиӮЎд»Ҫжңүйҷҗе…¬еҸё  жӯҰжұүиҫҫжўҰж•°жҚ®еә“иӮЎд»Ҫжңүйҷҗе…¬еҸё

жӯҰжұүиҫҫжўҰж•°жҚ®еә“иӮЎд»Ҫжңүйҷҗе…¬еҸё  еҢ—дә¬дәәеӨ§йҮ‘д»“дҝЎжҒҜжҠҖжңҜиӮЎд»Ҫжңүйҷҗе…¬еҸё

еҢ—дә¬дәәеӨ§йҮ‘д»“дҝЎжҒҜжҠҖжңҜиӮЎд»Ҫжңүйҷҗе…¬еҸё

2гҖҒиЎҢдёҡйўҶе…ҲдјҒдёҡеҲҶжһҗ

пјҲ1пјүеҚ«е®ҒеҒҘеә·з§‘жҠҖйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸё

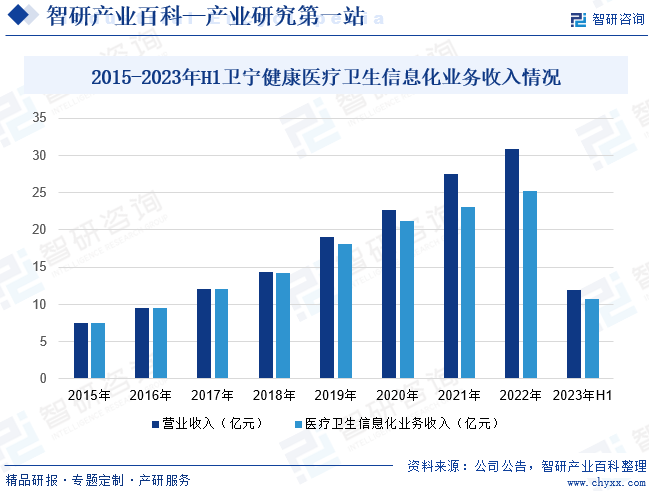

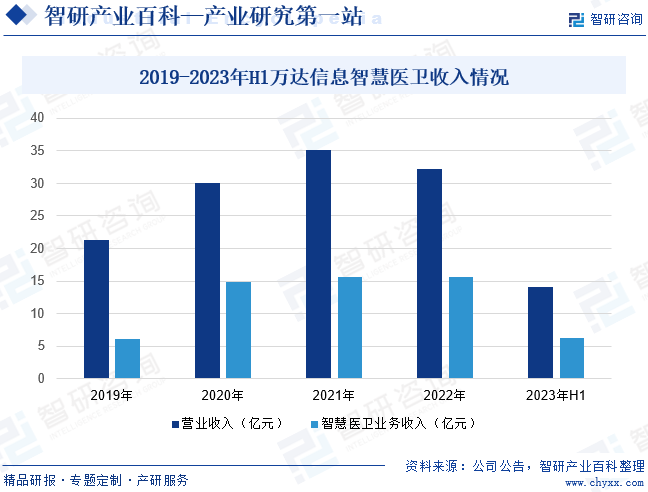

еҚ«е®ҒеҒҘеә·з§‘жҠҖйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸёиҮӘжҲҗз«Ӣд»ҘжқҘдёҖзӣҙйӣҶз ”еҸ‘гҖҒй”Җе”®е’ҢжҠҖжңҜжңҚеҠЎдёәдёҖдҪ“пјҢдёәе®ўжҲ·жҸҗдҫӣвҖңдёҖдҪ“еҢ–вҖқзҡ„и§ЈеҶіж–№жЎҲпјҢиҮҙеҠӣдәҺжҸҗдҫӣеҢ»з–—еҒҘеә·еҚ«з”ҹдҝЎжҒҜеҢ–и§ЈеҶіж–№жЎҲпјҢдёҚж–ӯжҸҗеҚҮдәә们зҡ„е°ұеҢ»дҪ“йӘҢе’ҢеҒҘеә·ж°ҙе№ігҖӮжҲӘиҮі2022е№ҙе№ҙеә•пјҢеҚ«е®ҒеҒҘеә·жңҚеҠЎзҡ„еҗ„зұ»еҢ»з–—еҚ«з”ҹжңәжһ„з”ЁжҲ·иҫҫ6000дҪҷ家пјҢе…¶дёӯеҢ…жӢ¬400дҪҷ家дёүзә§еҢ»йҷўпјҢз”ЁжҲ·йҒҚеёғе…ЁеӣҪйҷӨеҸ°ж№ҫгҖҒйҰҷжёҜд»ҘеӨ–зҡ„32дёӘзңҒеёӮиҮӘжІ»еҢәеҸҠзү№еҲ«иЎҢж”ҝеҢәпјҢжҳҜеҢ»з–—дҝЎжҒҜеҢ–иЎҢдёҡе®ўжҲ·иҰҶзӣ–жңҖе№ҝзҡ„е…¬еҸёд№ӢдёҖгҖӮ2022е№ҙеҚ«е®ҒеҒҘеә·з»ҸиҗҘжғ…еҶөиҫғдёәзЁіе®ҡпјҢеҢ»з–—еҚ«з”ҹдҝЎжҒҜеҢ–дёҡеҠЎйўҶеҹҹеҚғдёҮзә§еӨ§йўқи®ўеҚ•еҗҢжҜ”еӨ§е№…еўһй•ҝпјҢдҪҶдё»иҰҒеҸ—е®Ҹи§ӮзҺҜеўғеҪұе“ҚпјҢеҚ«е®ҒеҒҘеә·йғЁеҲҶе•Ҷжңәи®ўеҚ•е»¶еҗҺпјҢеңЁжүӢи®ўеҚ•е®һж–Ҫе’ҢйЎ№зӣ®дәӨд»ҳйӘҢ收йғЁеҲҶ延缓гҖӮжҚ®з»ҹи®ЎпјҢ2023е№ҙдёҠеҚҠе№ҙеҚ«е®ҒеҒҘеә·иҗҘдёҡ收е…Ҙдёә11.92дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ8.75%пјҢе…¶дёӯеҢ»з–—еҚ«з”ҹдҝЎжҒҜеҢ–дёҡеҠЎж”¶е…Ҙдёә10.69дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ16.6%гҖӮ

пјҲ2пјүдёҮиҫҫдҝЎжҒҜиӮЎд»Ҫжңүйҷҗе…¬еҸё

дёҮиҫҫдҝЎжҒҜиӮЎд»Ҫжңүйҷҗе…¬еҸёдёҡеҠЎе’Ңдә§е“ҒиҰҶзӣ–HISгҖҒCISгҖҒеҢ»йҷўдҝЎжҒҜйӣҶжҲҗе№іеҸ°гҖҒжҠӨзҗҶз®ЎзҗҶе№іеҸ°гҖҒдә’иҒ”зҪ‘еҢ»йҷўгҖҒеҢ»з–—зү©иҒ”зҪ‘йӣҶжҲҗе№іеҸ°зӯүпјҢеҹәдәҺж–°дҝЎжҒҜдёҺйҖҡдҝЎжҠҖжңҜжһ¶жһ„з ”еҸ‘жҷәж…§еҢ»йҷўдә§е“ҒзәҝпјҢеј•йўҶжҷәж…§еҢ»з–—е’Ңжҷәж…§еҒҘеә·зҡ„еҚҸеҗҢеҸ‘еұ•пјҡдёҖж–№йқўеңЁеӣҪеҶ…еӨҡ家еӨ§еһӢдёүз”ІеҢ»йҷўиҗҪең°е®һж–ҪпјҢж ‘з«ӢзӨәиҢғж ҮжқҶпјҢеҗҢж—¶дёәиҝ‘2000家еҗ„зә§еҗ„зұ»еҢ»з–—жңәжһ„жҸҗдҫӣдҝЎжҒҜеҢ–жңҚеҠЎпјӣеҸҰдёҖж–№йқўеңЁйҮҚзӮ№ең°еҢәж·ұиҖ•жү“йҖ еҢәеҹҹ规模ж•ҲзӣҠпјҢе®ҒжіўйҮ‘е”җзҡ„дёҡеҠЎеңЁжөҷжұҹзңҒеёӮеңәеҚ жңүзҺҮи¶…30%гҖҒеңЁе®ҒжіўеёӮи¶…95%пјҢжҲҗдёәеӣҪеҶ…жҷәж…§еҢ»з–—зҡ„йҮҚиҰҒе»әи®ҫиҖ…гҖӮжҚ®з»ҹи®ЎпјҢжҲӘиҮі2023е№ҙдёҠеҚҠе№ҙдёҮиҫҫдҝЎжҒҜиҗҘдёҡ收е…Ҙдёә14.08дәҝе…ғпјҢеҗҢжҜ”дёӢйҷҚ24.34%пјҢе…¶дёӯжҷәж…§еҢ»еҚ«дёҡеҠЎж”¶е…Ҙдёә6.2дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ39.7%гҖӮ

е…ӯгҖҒиЎҢдёҡзҺ°зҠ¶

еңЁж”ҝзӯ–зҡ„еӨ§еҠӣж”ҜжҢҒдёӢд»ҘеҸҠжҠҖжңҜй©ұеҠЁдёӢпјҢжҲ‘еӣҪеҢ»з–—дҝЎжҒҜеҢ–иЎҢдёҡеёӮеңә规模жҢҒз»ӯжү©еј гҖӮжҚ®з»ҹи®ЎпјҢжҲ‘еӣҪеҢ»з–—дҝЎжҒҜеҢ–еёӮеңә规模д»Һ2015е№ҙзҡ„302.4дәҝе…ғеўһй•ҝиҮі2022е№ҙзҡ„546.4дәҝе…ғпјҢ2015-2022е№ҙCAGRдёә8.82%гҖӮеҢ»з–—дҝЎжҒҜеҢ–硬件еёӮеңәжҳҜжҲ‘еӣҪеҢ»з–—дҝЎжҒҜеҢ–дё»иҰҒеёӮеңәпјҢеҚ еҢ»з–—дҝЎжҒҜеҢ–ж•ҙдҪ“еёӮеңә规模зҡ„61.19%гҖӮеёӮеңәе‘ҲзҺ°й«ҳйҖҹеўһй•ҝпјҢ2022е№ҙжҲ‘еӣҪеҢ»з–—дҝЎжҒҜеҢ–硬件еёӮеңә规模иҫҫеҲ°334.34дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ4.99%гҖӮ2022е№ҙжҲ‘еӣҪеҢ»з–—дҝЎжҒҜеҢ–иҪҜ件еёӮеңә规模иҫҫеҲ°103.81дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ11.48%гҖӮ2022е№ҙжҲ‘еӣҪеҢ»з–—дҝЎжҒҜеҢ–жңҚеҠЎеёӮеңә规模дёә108.25дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ11.91%гҖӮ

дёғгҖҒеҸ‘еұ•еӣ зҙ

1гҖҒжңүеҲ©еӣ зҙ

пјҲ1пјүдә§дёҡж”ҝзӯ–ж”ҜжҢҒ

ж”ҝзӯ–жҳҜеҢ»з–—дҝЎжҒҜеҢ–иЎҢдёҡй©ұеҠЁиЎҢдёҡеўһй•ҝжңҖйҮҚж ёеҝғзҡ„еӣ зҙ гҖӮиҷҪ然еӣҪеҶ…еӨ–еҢ»з–—дҝЎжҒҜеҢ–иЎҢдёҡеңЁзӣ‘з®ЎдҪ“еҲ¶гҖҒеҸ‘еұ•дҫ§йҮҚзӯүж–№йқўз•ҘжңүдёҚеҗҢпјҢдҪҶж•ҙдҪ“дёҠжқҘи®ІпјҢеҢ»з–—дҝЎжҒҜеҢ–зҡ„еҸ‘еұ•з”ұж”ҝеәңдҪңдёә规еҲ’иҖ…е’Ңзӣ‘зқЈиҖ…пјҢжҳҫи‘—ең°еҸ—еҲ°ж”ҝеәңзӣёе…іж”ҝзӯ–еҪұе“ҚгҖӮеӣҪеҶ…еҢ»з–—дҝЎжҒҜеҢ–еҸ‘еұ•еҸ—ж”ҝзӯ–йҮҚи§ҶжәҗдәҺ2009е№ҙеҢ»з–—дҝЎжҒҜеҢ–дҪңдёәеҢ»з–—ж·ұеҢ–ж”№йқ©зҡ„вҖңеӣӣжўҒе…«жҹұвҖқжҲҗдёәеҢ»з–—иЎҢдёҡеҸ‘еұ•зҡ„йҮҚиҰҒж–№еҗ‘д№ӢдёҖгҖӮиҝ‘е№ҙжқҘпјҢеҢ»з–—дҝЎжҒҜеҢ–зӣёе…іж”ҝзӯ–йў‘еҮәпјҢзӣҙжҺҘжҺЁеҠЁдәҶеҢ»з–—дҝЎжҒҜеҢ–иЎҢдёҡзҡ„еҝ«йҖҹеҸ‘еұ•гҖӮ

пјҲ2пјүдҝЎжҒҜжҠҖжңҜдёҚж–ӯеҸ‘еұ•

зҺ°д»ЈеҢ»з–—жңҚеҠЎдёҡжҳҜдҝЎжҒҜеҜҶйӣҶе’ҢдҝЎжҒҜдҫқжүҳеһӢдә§дёҡпјҢдҝЎжҒҜжҠҖжңҜеҜ№зҺ°д»ЈеҢ»з–—жңҚеҠЎдёҡзҡ„еҸ‘еұ•иө·еҲ°жһҒдёәйҮҚиҰҒзҡ„дҪңз”ЁгҖӮйҰ–е…ҲпјҢдҝЎжҒҜжҠҖжңҜзҡ„еҝ«йҖҹеҸ‘еұ•жҺЁеҠЁдәҶеҢ»з–—жңҚеҠЎжЁЎејҸе’ҢеҢ»з–—з®ЎзҗҶжЁЎејҸзҡ„иҪ¬еҸҳпјӣе…¶ж¬ЎпјҢж–°зҡ„дҝЎжҒҜжҠҖжңҜзҡ„еә”з”ЁдёҚж–ӯеҲӣйҖ еҮәж–°зҡ„дә§дёҡеҪўејҸпјҢд»ҺиҖҢеӮ¬з”ҹе’Ңеј•йўҶж–°е…ҙжңҚеҠЎдёҡзҡ„еҸ‘еұ•пјӣжӯӨеӨ–дҝЎжҒҜжҠҖжңҜиҝҳзӣҙжҺҘжҺЁеҠЁе’ҢеҪұе“ҚдәҶеёӮеңәжңәеҲ¶дёҺж”ҝеәңзӣ‘з®Ўж–№ејҸзҡ„е®Ңе–„гҖӮеҰӮйқўеҗ‘жңҚеҠЎзҡ„SOAжһ¶жһ„жҠҖжңҜзҡ„иҝҗз”ЁпјҢи§ЈеҶідәҶеҢ»з–—дҝЎжҒҜзҡ„е…ұдә«й—®йўҳпјӣдёүз»ҙйҮҚе»әжҠҖжңҜгҖҒеӨҡеҪұеғҸиһҚеҗҲжҠҖжңҜзҡ„иҝҗз”ЁпјҢеӮ¬з”ҹеҮәеҢ»еӯҰеҪұеғҸзі»з»ҹпјҲPACSпјүпјӣзҺ°д»ЈйҖҡдҝЎе’ҢзҪ‘з»ңжҠҖжңҜзҡ„иҝҗз”ЁпјҢдёәиҝңзЁӢеҢ»з–—зҡ„ејҖеұ•жҸҗдҫӣдәҶжҠҖжңҜж”Ҝж’‘гҖӮ

пјҲ3пјүеҢ»з–—жңәжһ„еҜ№иҪҜ件价еҖјзҡ„и®ӨеҸҜеәҰйҖҗжёҗжҸҗй«ҳ

й•ҝжңҹд»ҘжқҘпјҢеҸ—дј з»ҹзҡ„вҖңйҮҚжңүеҪўиө„дә§пјҢиҪ»ж— еҪўиө„дә§вҖқжҖқжғізҡ„еҪұе“ҚпјҢеӣҪеҶ…е№ҝеӨ§еҢ»з–—жңәжһ„еҜ№иҪҜ件дә§е“Ғзҡ„д»·еҖји®ӨиҜҶдёҚи¶іпјҢдј°д»·еҒҸдҪҺпјҢеҪұе“ҚдәҶиҪҜ件дә§дёҡзҡ„еҒҘеә·еҸ‘еұ•гҖӮиҝ‘еҮ е№ҙжқҘпјҢйҡҸзқҖеӣҪ家еҜ№зҹҘиҜҶдә§жқғдҝқжҠӨеҠӣеәҰзҡ„дёҚж–ӯеҠ еӨ§пјҢзӨҫдјҡе…¬дј—еҜ№иҪҜ件дә§е“Ғзҡ„и®ӨиҜҶйҖҗжёҗжҸҗй«ҳпјҢе№ҝеӨ§з”ЁжҲ·еҜ№иҪҜ件дә§е“Ғд»·еҖјзҡ„иҜ„дј°д№ҹж—Ҙи¶Ӣе…¬е…ҒгҖҒеҗҲзҗҶпјҢдёәеҢ»з–—дҝЎжҒҜеҢ–иЎҢдёҡзҡ„жҢҒз»ӯзЁіе®ҡеҸ‘еұ•жҸҗдҫӣдәҶжңүж•ҲдҝқйҡңгҖӮ

2гҖҒдёҚеҲ©еӣ зҙ

пјҲ1пјүиЎҢдёҡж ҮеҮҶеҸ‘еұ•ж»һеҗҺ

иҷҪ然иҝ‘еҮ е№ҙжқҘпјҢеҚ«з”ҹдҝЎжҒҜдё»з®ЎйғЁй—ЁеҮәеҸ°дәҶдёҖзі»еҲ—еҢ»з–—дҝЎжҒҜеҢ–зҡ„зӣёе…іи§„иҢғдёҺж ҮеҮҶпјҢдҪҶз”ұдәҺж ҮеҮҶзҡ„еҲ¶е®ҡеҫҖеҫҖж»һеҗҺеёӮеңәеҸ‘еұ•пјҢзҺ°жңүзҡ„规иҢғдёҺж ҮеҮҶд»Қйҡҫд»Ҙж»Ўи¶іеҝ«йҖҹеҸ‘еұ•зҡ„еҢ»з–—дҝЎжҒҜеҢ–еёӮеңәзҡ„е®һйҷ…йңҖиҰҒпјҢзӣ®еүҚд»ҚжңүиҫғеӨ§йғЁеҲҶдә§е“ҒејҖеҸ‘еӨ„дәҺж— ж ҮеҮҶеҸҜеҫӘзҠ¶жҖҒпјҢйҖ жҲҗеҢ»з–—дҝЎжҒҜеҢ–иЎҢдёҡз ”еҸ‘иө„жәҗжөӘиҙ№пјҢеҜ№еҢ»з–—дҝЎжҒҜеҢ–дјҒдёҡжҠҖжңҜејҖеҸ‘йҖ жҲҗиҫғеӨ§еҪұе“ҚгҖӮ

пјҲ2пјүдё“дёҡдәәжүҚеҢ®д№Ҹ

еҢ»з–—дҝЎжҒҜеҢ–иЎҢдёҡжҳҜдёҖдёӘй«ҳеәҰдё“дёҡеҢ–зҡ„иЎҢдёҡпјҢдә§е“ҒеҠҹиғҪе…·жңүиҫғдёәжҳҺжҳҫзҡ„专家系з»ҹзү№еҫҒпјҢеҰӮпјҡеҢ»з”ҹе·ҘдҪңз«ҷзҡ„иҫ…еҠ©еҢ»з”ҹиҜҠз–—еҠҹиғҪпјҢиҰҒжұӮдә§е“Ғз ”еҸ‘еӣўйҳҹжңүдё°еҜҢзҡ„еҢ»еӯҰзҹҘиҜҶж”Ҝж’‘пјҢжүҚиғҪз ”еҸ‘еҮәеҗҲж јзҡ„дә§е“ҒгҖӮеӣ жӯӨеҢ»з–—дҝЎжҒҜеҢ–иЎҢдёҡйңҖиҰҒеӨ§йҮҸзҡ„жӢҘжңүITдёҺеҢ»з–—еҚ«з”ҹеҸҢйҮҚзҹҘиҜҶиғҢжҷҜзҡ„дәәжүҚпјҢиҖҢиҝҷзұ»дәәжүҚзҡ„еҹ№е…»еҚҙжҜ”иҫғеӣ°йҡҫпјҢдё“дёҡдәәжүҚзҡ„еҢ®д№Ҹе·ІжҲҗдёәеҢ»з–—дҝЎжҒҜеҢ–иЎҢдёҡеҸ‘еұ•зҡ„еҲ¶зәҰеӣ зҙ гҖӮз”ұдәҺдё“дёҡдәәжүҚзҡ„еҢ®д№ҸпјҢиҮҙдҪҝеӣҪеҶ…еҗҢзұ»еҺӮе•Ҷд№Ӣй—ҙдәүеӨәдәәжүҚзҡ„зҺ°иұЎиҫғдёәжҷ®йҒҚпјҢз»ҷдәәжүҚйҳҹдјҚзҡ„зЁіе®ҡеёҰжқҘиҫғеӨ§жҢ‘жҲҳгҖӮ

пјҲ3пјүеёӮеңәйӣҶдёӯеәҰзЁӢеәҰдҪҺ

зӣ®еүҚеҢ»з–—дҝЎжҒҜеҢ–иЎҢдёҡеҶ…еҺӮе•Ҷдј—еӨҡпјҢдё”еҢәеҹҹеҲҶеёғиҫғдёәжҳҺжҳҫпјҢеёӮеңәд»ҪйўқиҫғдёәеҲҶж•ЈпјҢе‘ҲзҺ°вҖңеӨ§иЎҢдёҡгҖҒе°ҸдјҒдёҡвҖқж јеұҖгҖӮиҝ‘е№ҙжқҘпјҢжҲ‘еӣҪеҢ»з–—дҝЎжҒҜеҢ–еёӮеңәйңҖжұӮеҝ«йҖҹеўһй•ҝпјҢеёӮеңәз«һдәүж—ҘзӣҠеҠ еү§гҖӮ

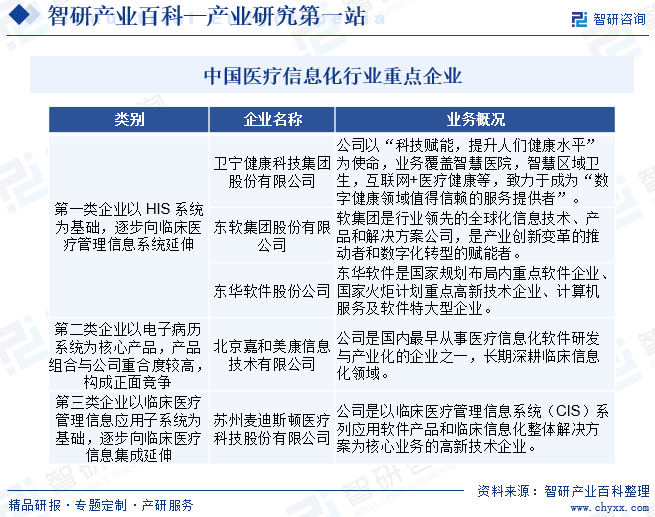

е…«гҖҒз«һдәүж јеұҖ

йүҙдәҺжҲ‘еӣҪеӨ§дёӯеһӢеҢ»з–—жңәжһ„зҡ„дҝЎжҒҜеҢ–йңҖжұӮе·Іиҝӣе…Ҙе…Ёйҷўзә§еҲ«зҡ„еҢ»з–—дҝЎжҒҜж•ҙеҗҲеә”з”Ёйҳ¶ж®өпјҢзӣ®еүҚжҲ‘еӣҪдёүз§Қзұ»еһӢзҡ„еҢ»з–—дҝЎжҒҜеҢ–дјҒдёҡеқҮж¶үи¶ід»Ҙз”өеӯҗз—…еҺҶдёәж ёеҝғзҡ„дёҙеәҠеҢ»з–—з®ЎзҗҶдҝЎжҒҜеҢ–дёҡеҠЎпјҢ第дёҖзұ»дјҒдёҡд»ҘHISзі»з»ҹдёәеҹәзЎҖпјҢйҖҗжӯҘеҗ‘дёҙеәҠеҢ»з–—з®ЎзҗҶдҝЎжҒҜзі»з»ҹ延伸пјҢд»ЈиЎЁдјҒдёҡдёәдёңиҪҜйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸёгҖҒдёңеҚҺиҪҜ件иӮЎд»Ҫжңүйҷҗе…¬еҸёгҖҒеҚ«е®ҒеҒҘеә·з§‘жҠҖйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸёгҖӮ第дәҢзұ»дјҒдёҡд»Ҙз”өеӯҗз—…еҺҶзі»з»ҹдёәж ёеҝғдә§е“ҒпјҢд»ЈиЎЁдјҒдёҡдёәеҢ—дә¬еҳүе’ҢзҫҺеә·дҝЎжҒҜжҠҖжңҜжңүйҷҗе…¬еҸёгҖӮ第дёүзұ»дјҒдёҡд»ҘдёҙеәҠеҢ»з–—з®ЎзҗҶдҝЎжҒҜеә”з”Ёеӯҗзі»з»ҹдёәеҹәзЎҖпјҢйҖҗжӯҘеҗ‘дёҙеәҠеҢ»з–—дҝЎжҒҜйӣҶжҲҗ延伸пјҢд»ЈиЎЁдјҒдёҡдёәиӢҸе·һйәҰиҝӘж–ҜйЎҝеҢ»з–—科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸёгҖӮ

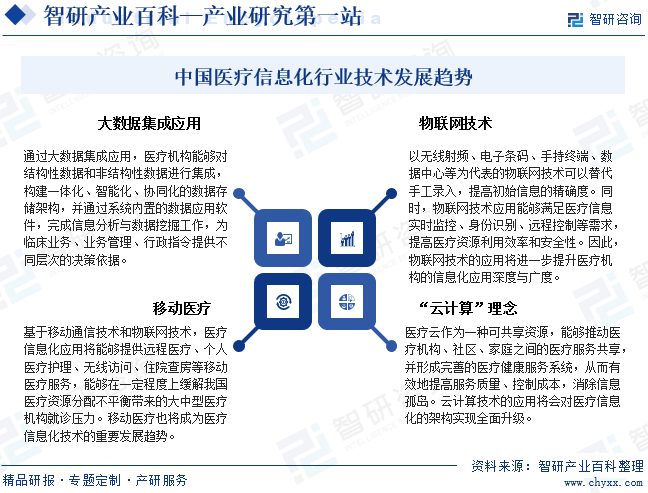

д№қгҖҒеҸ‘еұ•и¶ӢеҠҝ

еҢ»з–—дҝЎжҒҜеҢ–дә§дёҡд»ҘдҝЎжҒҜжҠҖжңҜжңҚеҠЎдәҺеҢ»з–—еҒҘеә·йўҶеҹҹпјҢе…¶жҠҖжңҜеҸ‘еұ•и¶ӢеҠҝе……еҲҶеҸҚжҳ дәҶдҝЎжҒҜжҠҖжңҜзҡ„еҸ‘еұ•еә”з”Ёи¶ӢеҠҝпјҢдё»иҰҒиЎЁзҺ°дёәеӨ§ж•°жҚ®йӣҶжҲҗеә”з”Ёе°ҶжҲҗдёәеҢ»з–—дҝЎжҒҜеҢ–дә§дёҡзҡ„ж ёеҝғеә”з”ЁгҖҒзү©иҒ”зҪ‘жҠҖжңҜе°Ҷиў«е№ҝжіӣеә”з”ЁгҖҒ移еҠЁеҢ»з–—е°ҶеңЁеҢ»з–—жңҚеҠЎдёӯж·ұе…Ҙеә”з”ЁгҖҒдёҺвҖңдә‘и®Ўз®—вҖқзҗҶеҝөе°Ҷеә”з”ЁдәҺеҢ»з–—дҝқеҒҘжңҚеҠЎзі»з»ҹжһ„е»әгҖӮ

зүҲжқғжҸҗзӨәпјҡжҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

зүҲжқғжҸҗзӨәпјҡжҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![2023е№ҙдёӯеӣҪеҢ»з–—дҝЎжҒҜеҢ–еёӮеңәзҺ°зҠ¶еҸҠз«һдәүж јеұҖеҲҶжһҗпјҡеҸӮдёҺиҖ…дј—еӨҡпјҢйӣҶдёӯеәҰиҫғдҪҺ[еӣҫ]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)

![2022е№ҙдёӯеӣҪеҢ»з–—дҝЎжҒҜеҢ–иЎҢдёҡдә§дёҡй“ҫжғ…еҶөеҲҶжһҗпјҡеёӮеңә规模жҢҒз»ӯеўһй•ҝ[еӣҫ]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)

![2022е№ҙеҢ»з–—дҝЎжҒҜеҢ–иЎҢдёҡж”ҝзӯ–еҲҶжһҗпјҡжҲ‘еӣҪеҢ»з–—дҪ“зі»еҗ‘й«ҳиҙЁйҮҸеҸ‘еұ•[еӣҫ]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)