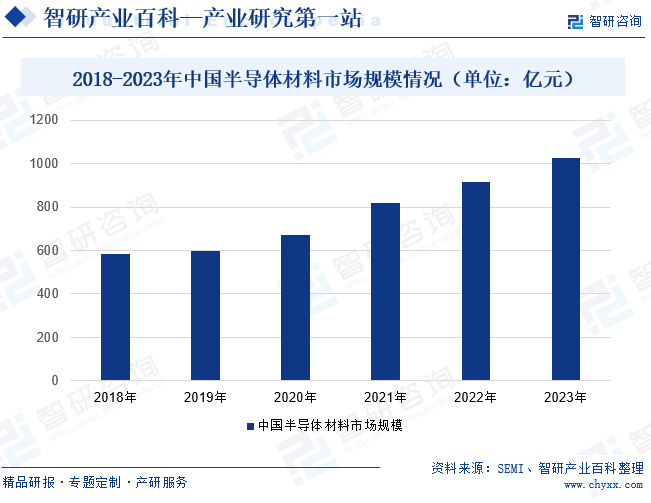

ж‘ҳиҰҒпјҡеҫ—зӣҠдәҺиҝ‘е№ҙжқҘдёӯеӣҪеӨ§йҷҶеӨ§еҠӣеҸ‘еұ•еҚҠеҜјдҪ“еҲ¶йҖ дёҡпјҢжҷ¶еңҶеҲ¶йҖ дә§е“ҒжҢҒз»ӯжҸҗеҚҮпјҢдёӯеӣҪеӨ§йҷҶеҚҠеҜјдҪ“жқҗж–ҷеёӮеңә规模жҢҒз»ӯеҝ«йҖҹеўһй•ҝгҖӮж•°жҚ®жҳҫзӨәпјҢ2018-2022е№ҙдёӯеӣҪеҚҠеҜјдҪ“жқҗж–ҷеёӮеңә规模дҝқжҢҒйҖҗе№ҙдёҠж¶Ёи¶ӢеҠҝпјҢд»Һ2018е№ҙзҡ„585.74дәҝе…ғйҖҗжӯҘеўһй•ҝиҮі2022е№ҙ914.4дәҝе…ғгҖӮ2023е№ҙйҡҸзқҖеӣҪеҶ…еҚҠеҜјдҪ“жқҗж–ҷеҺӮе•ҶдёҚж–ӯжҸҗеҚҮеҚҠеҜјдҪ“дә§е“ҒжҠҖжңҜж°ҙе№іе’Ңз ”еҸ‘иғҪеҠӣпјҢдёӯеӣҪеҚҠеҜјдҪ“жқҗж–ҷеӣҪдә§еҢ–иҝӣзЁӢеҠ йҖҹпјҢеёӮеңә规模еўһй•ҝиҮі1024.34дәҝе…ғе·ҰеҸігҖӮ

дёҖгҖҒе®ҡд№үеҸҠеҲҶзұ»

еҚҠеҜјдҪ“жқҗж–ҷжҳҜеҲ¶дҪңеҚҠеҜјдҪ“еҷЁд»¶е’ҢйӣҶжҲҗз”өи·Ҝзҡ„з”өеӯҗжқҗж–ҷпјҢжҳҜеҚҠеҜјдҪ“е·Ҙдёҡзҡ„еҹәзЎҖгҖӮж №жҚ®е·ҘиүәиҝҮзЁӢпјҢеҚҠеҜјдҪ“жқҗж–ҷеҸҜеҲҶдёәжҷ¶еңҶеҲ¶йҖ жқҗж–ҷе’Ңе°ҒиЈ…жқҗж–ҷпјҢе…¶дёӯжҷ¶еңҶеҲ¶йҖ жқҗж–ҷеҸҲеҢ…жӢ¬зЎ…зүҮгҖҒз”өеӯҗзү№ж°”гҖҒCMPжҠӣе…үж¶І&жҠӣе…ү еһ«гҖҒе…үжҺ©иҶңгҖҒе…үеҲ»иғ¶гҖҒж№ҝз”өеӯҗеҢ–еӯҰе“ҒгҖҒйқ¶жқҗзӯүзӯүпјӣе°ҒиЈ…жқҗж–ҷеҸҲеҢ…жӢ¬е°ҒиЈ…еҹәжқҝгҖҒеј•зәҝжЎҶжһ¶гҖҒй”®еҗҲдёқгҖҒйҷ¶ з“·е°ҒиЈ…жқҗж–ҷзӯүзӯүгҖӮ

дәҢгҖҒиЎҢдёҡж”ҝзӯ–

1гҖҒдё»з®ЎйғЁй—Ёе’Ңзӣ‘з®ЎдҪ“еҲ¶

дёӯеӣҪеҚҠеҜјдҪ“жқҗж–ҷиЎҢдёҡзҡ„дё»з®ЎйғЁй—ЁдёәеӣҪ家еҸ‘改委гҖҒе·ҘдҝЎйғЁгҖҒ科жҠҖйғЁгҖҒиҙўж”ҝйғЁгҖҒеӣҪ家еёӮеңәзӣ‘зқЈз®ЎзҗҶжҖ»еұҖзӯүйғЁй—ЁгҖӮе…¶дёӯпјҢеӣҪ家еҸ‘改委иҙҹиҙЈеҲ¶е®ҡеҚҠеҜјдҪ“жқҗж–ҷзҡ„еҸ‘еұ•и§„еҲ’гҖҒдә§дёҡж”ҝзӯ–гҖҒжҠ•иө„з®ЎзҗҶзӯүж–№йқўзҡ„ж”ҝзӯ–пјӣе·ҘдҝЎйғЁиҙҹиҙЈеҚҠеҜјдҪ“жқҗж–ҷиЎҢдёҡзҡ„ж—Ҙеёёз®ЎзҗҶе’Ңзӣ‘зқЈпјӣ科жҠҖйғЁиҙҹиҙЈеҚҠеҜјдҪ“жқҗж–ҷиЎҢдёҡзҡ„科жҠҖеҲӣж–°е’ҢдәәжүҚеҹ№е…»пјӣиҙўж”ҝйғЁиҙҹиҙЈеҲ¶е®ҡеҚҠеҜјдҪ“жқҗж–ҷиЎҢдёҡзҡ„иҙўзЁҺж”ҝзӯ–пјӣеӣҪ家еёӮеңәзӣ‘зқЈз®ЎзҗҶжҖ»еұҖиҙҹиҙЈеҚҠеҜјдҪ“жқҗж–ҷиЎҢдёҡзҡ„еёӮеңәзӣ‘з®Ўе’Ңдә§е“ҒиҙЁйҮҸзӣ‘зқЈгҖӮ

жӯӨеӨ–пјҢдёӯеӣҪеҚҠеҜјдҪ“жқҗж–ҷиЎҢдёҡеҚҸдјҡдё»иҰҒжңүдёӯеӣҪз”өеӯҗжқҗж–ҷиЎҢдёҡеҚҸдјҡгҖҒдёӯеӣҪеҚҠеҜјдҪ“иЎҢдёҡеҚҸдјҡзӯүгҖӮиҝҷдәӣеҚҸдјҡеңЁж”ҝеәңе’ҢдјҒдёҡд№Ӣй—ҙиө·еҲ°дәҶжЎҘжўҒе’ҢзәҪеёҰзҡ„дҪңз”ЁпјҢеҚҸеҠ©ж”ҝеәңеҲ¶е®ҡиЎҢдёҡж ҮеҮҶгҖҒ规иҢғеёӮеңә秩еәҸгҖҒжҺЁеҠЁиЎҢдёҡиҮӘеҫӢзӯүж–№йқўзҡ„е·ҘдҪңгҖӮ

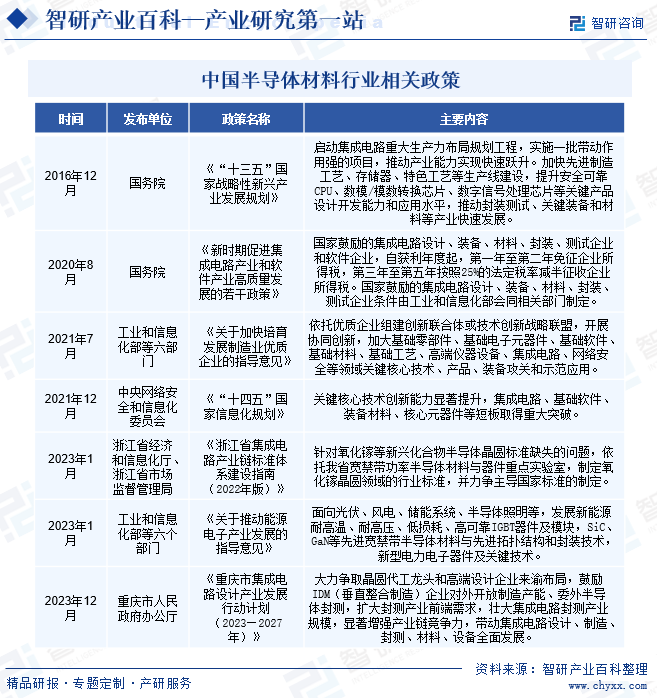

2гҖҒиЎҢдёҡзӣёе…іж”ҝзӯ–

йҡҸзқҖзү©иҒ”зҪ‘гҖҒеӨ§ж•°жҚ®е’Ңдәәе·ҘжҷәиғҪй©ұеҠЁзҡ„ж–°и®Ўз®—ж—¶д»Јзҡ„еҸ‘еұ•пјҢеҜ№еҚҠеҜјдҪ“еҷЁд»¶зҡ„йңҖжұӮж—ҘзӣҠеўһй•ҝпјҢеҗҢж—¶д№ҹеӮ¬з”ҹдәҶеёӮеңәеҜ№еҚҠеҜјдҪ“жқҗж–ҷзҡ„йңҖжұӮпјҢеҚҠеҜјдҪ“жқҗж–ҷиЎҢдёҡиҝҺжқҘеҝ«йҖҹеҸ‘еұ•зҡ„й»„йҮ‘жңҹгҖӮиҝ‘е№ҙжқҘпјҢжҲ‘еӣҪеҮәеҸ°дәҶдёҖзі»еҲ—ж”ҝзӯ–жқҘйј“еҠұеҚҠеҜјдҪ“жқҗж–ҷеҸ‘еұ•гҖӮеҰӮ2023е№ҙ1жңҲпјҢе·Ҙдёҡе’ҢдҝЎжҒҜеҢ–йғЁзӯүе…ӯдёӘйғЁй—ЁеҸ‘еёғгҖҠе…ідәҺжҺЁеҠЁиғҪжәҗз”өеӯҗдә§дёҡеҸ‘еұ•зҡ„жҢҮеҜјж„Ҹи§ҒгҖӢпјҢе…¶дёӯжҸҗеҮәйқўеҗ‘е…үдјҸгҖҒйЈҺз”өгҖҒеӮЁиғҪзі»з»ҹгҖҒеҚҠеҜјдҪ“з…§жҳҺзӯүпјҢеҸ‘еұ•ж–°иғҪжәҗиҖҗй«ҳжё©гҖҒиҖҗй«ҳеҺӢгҖҒдҪҺжҚҹиҖ—гҖҒй«ҳеҸҜйқ IGBTеҷЁд»¶еҸҠжЁЎеқ—пјҢSiCгҖҒGaNзӯүе…Ҳиҝӣе®ҪзҰҒеёҰеҚҠеҜјдҪ“жқҗж–ҷдёҺе…ҲиҝӣжӢ“жү‘з»“жһ„е’Ңе°ҒиЈ…жҠҖжңҜпјҢж–°еһӢз”өеҠӣз”өеӯҗеҷЁд»¶еҸҠе…ій”®жҠҖжңҜгҖӮ12жңҲпјҢйҮҚеәҶеёӮдәәж°‘ж”ҝеәңеҠһе…¬еҺ…еҸ‘еёғзҡ„гҖҠйҮҚеәҶеёӮйӣҶжҲҗз”өи·Ҝи®ҫи®Ўдә§дёҡеҸ‘еұ•иЎҢеҠЁи®ЎеҲ’пјҲ2023вҖ”2027е№ҙпјүгҖӢпјҢе…¶дёӯжҸҗеҮәеӨ§еҠӣдәүеҸ–жҷ¶еңҶд»Је·ҘйҫҷеӨҙе’Ңй«ҳз«Ҝи®ҫи®ЎдјҒдёҡжқҘжёқеёғеұҖпјҢйј“еҠұIDMпјҲеһӮзӣҙж•ҙеҗҲеҲ¶йҖ пјүдјҒдёҡеҜ№еӨ–ејҖж”ҫеҲ¶йҖ дә§иғҪгҖҒ委еӨ–еҚҠеҜјдҪ“е°ҒжөӢпјҢжү©еӨ§е°ҒжөӢдә§дёҡеүҚз«ҜйңҖжұӮпјҢеЈ®еӨ§йӣҶжҲҗз”өи·Ҝе°ҒжөӢдә§дёҡ规模пјҢжҳҫи‘—еўһејәдә§дёҡй“ҫз«һдәүеҠӣпјҢеёҰеҠЁйӣҶжҲҗз”өи·Ҝи®ҫи®ЎгҖҒеҲ¶йҖ гҖҒе°ҒжөӢгҖҒжқҗж–ҷгҖҒи®ҫеӨҮе…ЁйқўеҸ‘еұ•гҖӮ

дёүгҖҒеҸ‘еұ•еҺҶзЁӢ

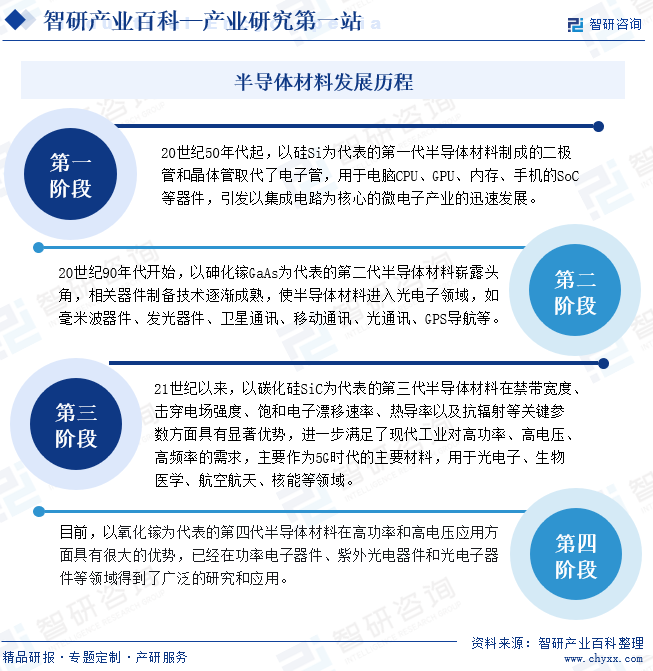

еҚҠеҜјдҪ“жқҗж–ҷдё»иҰҒеҲҶдёәеӣӣдёӘйҳ¶ж®өпјҡ第дёҖйҳ¶ж®өжҳҜ20дё–зәӘ50е№ҙд»Јиө·пјҢд»ҘзЎ…Siдёәд»ЈиЎЁзҡ„第дёҖд»ЈеҚҠеҜјдҪ“жқҗж–ҷеҲ¶жҲҗзҡ„дәҢжһҒз®Ўе’Ңжҷ¶дҪ“з®ЎеҸ–д»ЈдәҶз”өеӯҗз®ЎпјҢз”ЁдәҺз”өи„‘CPUгҖҒGPUгҖҒеҶ…еӯҳгҖҒжүӢжңәзҡ„SoCзӯүеҷЁд»¶пјҢеј•еҸ‘д»ҘйӣҶжҲҗз”өи·Ҝдёәж ёеҝғзҡ„еҫ®з”өеӯҗдә§дёҡзҡ„иҝ…йҖҹеҸ‘еұ•гҖӮ第дәҢйҳ¶ж®өжҳҜжҢҮ20дё–зәӘ90е№ҙд»ЈејҖе§ӢпјҢд»Ҙз ·еҢ–й•“GaAsдёәд»ЈиЎЁзҡ„第дәҢд»ЈеҚҠеҜјдҪ“жқҗж–ҷеҙӯйңІеӨҙи§’пјҢзӣёе…іеҷЁд»¶еҲ¶еӨҮжҠҖжңҜйҖҗжёҗжҲҗзҶҹпјҢдҪҝеҚҠеҜјдҪ“жқҗж–ҷиҝӣе…Ҙе…үз”өеӯҗйўҶеҹҹгҖӮ第дёүйҳ¶ж®өжҳҜжҢҮ21дё–зәӘд»ҘжқҘпјҢд»ҘзўіеҢ–зЎ…SiCдёәд»ЈиЎЁзҡ„第дёүд»ЈеҚҠеҜјдҪ“жқҗж–ҷеңЁзҰҒеёҰе®ҪеәҰгҖҒеҮ»з©ҝз”өеңәејәеәҰгҖҒйҘұе’Ңз”өеӯҗжјӮ移йҖҹзҺҮгҖҒзғӯеҜјзҺҮд»ҘеҸҠжҠ—иҫҗе°„зӯүе…ій”®еҸӮж•°ж–№йқўе…·жңүжҳҫи‘—дјҳеҠҝпјҢиҝӣдёҖжӯҘж»Ўи¶ідәҶзҺ°д»Је·ҘдёҡеҜ№й«ҳеҠҹзҺҮгҖҒй«ҳз”өеҺӢгҖҒй«ҳйў‘зҺҮзҡ„йңҖжұӮгҖӮ第еӣӣйҳ¶ж®өжҳҜжҢҮд»Ҙж°§еҢ–й•“дёәд»ЈиЎЁзҡ„第еӣӣд»ЈеҚҠеҜјдҪ“жқҗж–ҷеңЁй«ҳеҠҹзҺҮе’Ңй«ҳз”өеҺӢеә”з”Ёж–№йқўе…·жңүеҫҲеӨ§зҡ„дјҳеҠҝпјҢе·Із»ҸеңЁеҠҹзҺҮз”өеӯҗеҷЁд»¶гҖҒзҙ«еӨ–е…үз”өеҷЁд»¶е’Ңе…үз”өеӯҗеҷЁд»¶зӯүйўҶеҹҹеҫ—еҲ°дәҶе№ҝжіӣзҡ„з ”з©¶е’Ңеә”з”ЁгҖӮ

еӣӣгҖҒиЎҢдёҡеЈҒеһ’

1гҖҒжҠҖжңҜеЈҒеһ’

еҚҠеҜјдҪ“жқҗж–ҷеұһдәҺе…ёеһӢзҡ„жҠҖжңҜеҜҶйӣҶеһӢдә§дёҡпјҢеҜ№з”ҹдә§жҠҖжңҜгҖҒжңәеҷЁи®ҫеӨҮгҖҒе·ҘиүәжөҒзЁӢе’ҢдҪңдёҡзҺҜиҠӮзҡ„иҰҒжұӮйқһеёёдёҘж јгҖӮеҚҠеҜјдҪ“жқҗж–ҷжҳҜеҢ–еӯҰгҖҒеҢ–е·ҘгҖҒжқҗж–ҷ科еӯҰгҖҒз”өеӯҗе·ҘзЁӢзӯүеӨҡеӯҰ科结еҗҲзҡ„з»јеҗҲеӯҰ科йўҶеҹҹпјҢз»ҶеҲҶдә§е“Ғз§Қзұ»еӨҡпјҢдё”дёҚеҗҢз»ҶеҲҶдә§е“Ғзҡ„жқҗж–ҷеұһжҖ§гҖҒз”ҹдә§е·ҘиүәгҖҒеҠҹиғҪеҺҹзҗҶгҖҒеә”з”ЁйўҶеҹҹе·®ејӮиҫғеӨ§пјҢдә§е“Ғд№Ӣй—ҙи·ЁеәҰеӨ§пјҢеҚ•дёҖдә§е“Ғе…·жңүй«ҳеәҰдё“з”ЁжҖ§гҖӮеӣ жӯӨж–°иҝӣе…ҘиҖ…еҫҲйҡҫеңЁзҹӯж—¶й—ҙеҶ…жҺҢжҸЎеӨҡдёӘи·ЁйўҶеҹҹзҡ„зҹҘиҜҶеӮЁеӨҮе’Ңе·ҘиүәжҠҖжңҜпјҢиЎҢдёҡе…·жңүиҫғй«ҳзҡ„жҠҖжңҜеЈҒеһ’гҖӮ

2гҖҒдәәжүҚеЈҒеһ’

з”ұдәҺеҚҠеҜјдҪ“жқҗж–ҷиЎҢдёҡжҠҖжңҜеҗ«йҮҸиҫғй«ҳпјҢз ”еҸ‘еҸҠдә§дёҡеҢ–йңҖиҰҒеӨ§жү№дё“дёҡиғҢжҷҜж·ұеҺҡгҖҒе®һи·өз»ҸйӘҢдё°еҜҢзҡ„й«ҳеұӮж¬ЎжҠҖжңҜдәәжүҚгҖӮиҝҷдәӣдәәжүҚе…·жңүеӨҚеҗҲдё“дёҡзҹҘиҜҶз»“жһ„пјҢеҮҶзЎ®жҠҠжҸЎиЎҢдёҡе’ҢжҠҖжңҜзҡ„еҸ‘еұ•и¶ӢеҠҝпјҢ并且йңҖиҰҒеңЁй•ҝжңҹе®һи·өе·ҘдҪңдёӯз§ҜзҙҜеә”з”Ёз»ҸйӘҢпјҢд»Ҙж·ұеҲ»зҗҶи§Јз”ҹдә§е·Ҙиүәдёӯзҡ„е…ій”®жҠҖжңҜзҺҜиҠӮпјҢејҖеҸ‘еҮәж»Ўи¶ідёӢжёёе®ўжҲ·йңҖжұӮзҡ„дә§е“ҒгҖӮиҖҢж–°иҝӣе…ҘиҖ…пјҢйҡҫд»ҘеңЁзҹӯж—¶й—ҙеҶ…з§ҜзҙҜеӨ§йҮҸзҡ„дәәжүҚпјҢеӣ жӯӨпјҢй«ҳжҠҖжңҜдәәжүҚжҳҜжһ„жҲҗиҝӣе…ҘиЎҢдёҡзҡ„дё»иҰҒеЈҒеһ’д№ӢдёҖгҖӮ

3гҖҒиө„йҮ‘еЈҒеһ’

еҚҠеҜјдҪ“жқҗж–ҷзҡ„з ”еҸ‘е’Ңдә§дёҡеҢ–жҳҜдёҖйЎ№жҠ•е…ҘеӨ§гҖҒе‘Ёжңҹй•ҝзҡ„зі»з»ҹжҖ§е·ҘзЁӢпјҢдә§е“Ғд»Һз ”з©¶ејҖеҸ‘гҖҒжҖ§иғҪжЈҖжөӢеҲ°жңҖз»Ҳзҡ„дә§дёҡеҢ–е®һзҺ°й”Җе”®пјҢйңҖиҰҒжҠ•е…ҘеӨ§йҮҸзҡ„иө„йҮ‘пјҢз”ЁдәҺе»әйҖ е®һйӘҢе®Өе’Ңз”ҹдә§иҪҰй—ҙгҖҒеј•иҝӣе…Ҳиҝӣзҡ„з ”еҸ‘з”ҹдә§и®ҫеӨҮе’ҢзІҫеҜҶзҡ„жЈҖйӘҢжөӢйҮҸд»ӘеҷЁгҖӮеҗҢж—¶пјҢйҡҸзқҖиЎҢдёҡеёӮеңәз«һдәүдёҚж–ӯеҠ еү§пјҢз”ҹдә§жҠҖжңҜж ҮеҮҶи¶ҠжқҘи¶ҠдёҘж јпјҢеҚҠеҜјдҪ“жқҗж–ҷдјҒдёҡеҸӘжңүе…·еӨҮйӣ„еҺҡзҡ„иө„йҮ‘е®һеҠӣпјҢдёҚж–ӯеҠ еӨ§еҜ№дә§е“Ғз ”еҸ‘е’Ңдә§дёҡеҢ–зҡ„жҠ•иө„еҠӣеәҰпјҢжүҚиғҪеҢ№й…ҚдёӢжёёиЎҢдёҡжӣҙж–°жҚўд»Јеҝ«зҡ„иҰҒжұӮпјҢиҝҷеҜ№дәҺж–°иҝӣе…Ҙзҡ„дјҒдёҡжқҘиҜҙе…·жңүдёҖе®ҡзҡ„иө„йҮ‘еЈҒеһ’гҖӮ

дә”гҖҒдә§дёҡй“ҫ

1гҖҒиЎҢдёҡдә§дёҡй“ҫеҲҶжһҗ

еҚҠеҜјдҪ“жқҗж–ҷеӨ„дәҺж•ҙдёӘеҚҠеҜјдҪ“дә§дёҡй“ҫзҡ„дёҠжёёзҺҜиҠӮпјҢеҜ№еҚҠеҜјдҪ“дә§дёҡеҸ‘еұ•иө·зқҖйҮҚиҰҒж”Ҝж’‘дҪңз”ЁгҖӮе…¶дә§дёҡй“ҫдёҠжёёдёәеҺҹжқҗж–ҷпјҢдё»иҰҒеҢ…жӢ¬йҮ‘еұһгҖҒз”өеӯҗйҷ¶з“·жқҗж–ҷгҖҒеҚҠеҜјдҪ“з”ЁзўіеҢ–зЎ…гҖҒз ·еҢ–й•“зӯүпјҢдёӯжёёжҳҜжҢҮеҚҠеҜјдҪ“жқҗж–ҷпјҢдёӢжёёдёәеҚҠеҜјдҪ“жқҗж–ҷзҡ„дё»иҰҒеә”з”ЁйўҶеҹҹпјҢеҢ…жӢ¬йӣҶжҲҗз”өи·ҜгҖҒеҚҠеҜјдҪ“еҲҶз«ӢеҷЁд»¶гҖҒе…үз”өеӯҗеҷЁд»¶е’Ңдј ж„ҹеҷЁзӯүгҖӮеҚҠеҜјдҪ“жқҗж–ҷиЎҢдёҡдә§дёҡй“ҫеҰӮдёӢеӣҫжүҖзӨәпјҡ

дә‘еҚ—й“қдёҡиӮЎд»Ҫжңүйҷҗе…¬еҸё

дә‘еҚ—й“қдёҡиӮЎд»Ҫжңүйҷҗе…¬еҸё  еҺҰй—Ёй’ЁдёҡиӮЎд»Ҫжңүйҷҗе…¬еҸё

еҺҰй—Ёй’ЁдёҡиӮЎд»Ҫжңүйҷҗе…¬еҸё  дёӯеӣҪй“қдёҡйӣҶеӣўжңүйҷҗе…¬еҸё

дёӯеӣҪй“қдёҡйӣҶеӣўжңүйҷҗе…¬еҸё  жөҷжұҹеҚҺеҸӢй’ҙдёҡиӮЎд»Ҫжңүйҷҗе…¬еҸё

жөҷжұҹеҚҺеҸӢй’ҙдёҡиӮЎд»Ҫжңүйҷҗе…¬еҸё  еұұдёңеҚ—еұұй“қдёҡиӮЎд»Ҫжңүйҷҗе…¬еҸё

еұұдёңеҚ—еұұй“қдёҡиӮЎд»Ҫжңүйҷҗе…¬еҸё  жқ‘з”°пјҲдёӯеӣҪпјүжҠ•иө„жңүйҷҗе…¬еҸё

жқ‘з”°пјҲдёӯеӣҪпјүжҠ•иө„жңүйҷҗе…¬еҸё  еұұдёңеӣҪз“·еҠҹиғҪжқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸё

еұұдёңеӣҪз“·еҠҹиғҪжқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸё  жҪ®е·һдёүзҺҜ(йӣҶеӣў)иӮЎд»Ҫжңүйҷҗе…¬еҸё

жҪ®е·һдёүзҺҜ(йӣҶеӣў)иӮЎд»Ҫжңүйҷҗе…¬еҸё  дә¬з“· (дёӯеӣҪ)е•Ҷиҙёжңүйҷҗе…¬еҸё

дә¬з“· (дёӯеӣҪ)е•Ҷиҙёжңүйҷҗе…¬еҸё  жІіеҢ—дёӯз“·з”өеӯҗ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё

жІіеҢ—дёӯз“·з”өеӯҗ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё  е№ҝдёңйЈҺеҚҺй«ҳ新科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё

е№ҝдёңйЈҺеҚҺй«ҳ新科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё  зҖҡеӨ©еӨ©жҲҗз”өеӯҗ科жҠҖ(еҺҰй—Ё)иӮЎд»Ҫжңүйҷҗе…¬еҸё

зҖҡеӨ©еӨ©жҲҗз”өеӯҗ科жҠҖ(еҺҰй—Ё)иӮЎд»Ҫжңүйҷҗе…¬еҸё  дёҠжө·зһ»иҠҜз”өеӯҗ科жҠҖжңүйҷҗе…¬еҸё

дёҠжө·зһ»иҠҜз”өеӯҗ科жҠҖжңүйҷҗе…¬еҸё  闻泰科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё

闻泰科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё  еҢ—дә¬еӨ©з§‘еҗҲиҫҫи“қе…үеҚҠеҜјдҪ“жңүйҷҗе…¬еҸё

еҢ—дә¬еӨ©з§‘еҗҲиҫҫи“қе…үеҚҠеҜјдҪ“жңүйҷҗе…¬еҸё  жөҷжұҹжҷ¶з‘һз”өеӯҗжқҗж–ҷжңүйҷҗе…¬еҸё

жөҷжұҹжҷ¶з‘һз”өеӯҗжқҗж–ҷжңүйҷҗе…¬еҸё  Freiberger Compound Materials GmbH

Freiberger Compound Materials GmbH  ж—Ҙжң¬дҪҸеҸӢе•ҶдәӢж ӘејҸдјҡзӨҫ

ж—Ҙжң¬дҪҸеҸӢе•ҶдәӢж ӘејҸдјҡзӨҫ  еҢ—дә¬йҖҡзҫҺжҷ¶дҪ“жҠҖжңҜиӮЎд»Ҫжңүйҷҗе…¬еҸё

еҢ—дә¬йҖҡзҫҺжҷ¶дҪ“жҠҖжңҜиӮЎд»Ҫжңүйҷҗе…¬еҸё  Skyworks Solutions, Inc.

Skyworks Solutions, Inc.  еЁҒи®ҜиҒ”еҗҲеҚҠеҜјдҪ“жңүйҷҗе…¬еҸё

еЁҒи®ҜиҒ”еҗҲеҚҠеҜјдҪ“жңүйҷҗе…¬еҸё  Broadcom Corporation

Broadcom Corporation

д»ҺдёҠжёёжқҘзңӢпјҢеҺҹжқҗж–ҷд»·ж јзҡ„еҸҳеҠЁзӣҙжҺҘеҪұе“ҚеҲ°еҚҠеҜјдҪ“жқҗж–ҷдјҒдёҡзҡ„жҲҗжң¬е’ҢзӣҲеҲ©зҠ¶еҶөгҖӮеҰӮжһңдёҠжёёеҺҹжқҗж–ҷд»·ж јдёҠж¶ЁпјҢеҚҠеҜјдҪ“жқҗж–ҷдјҒдёҡзҡ„жҲҗжң¬д№ҹдјҡеўһеҠ пјҢд»ҺиҖҢйҷҚдҪҺдјҒдёҡзҡ„зӣҲеҲ©иғҪеҠӣгҖӮеҸҚд№ӢпјҢеҰӮжһңдёҠжёёеҺҹжқҗж–ҷд»·ж јдёӢи·ҢпјҢеҚҠеҜјдҪ“жқҗж–ҷдјҒдёҡзҡ„жҲҗжң¬д№ҹдјҡйҷҚдҪҺпјҢд»ҺиҖҢжҸҗй«ҳдјҒдёҡзҡ„зӣҲеҲ©иғҪеҠӣгҖӮ

д»ҺдёӢжёёжқҘзңӢпјҢеңЁеёӮеңәд»ҘеҸҠж”ҝеәңдёҺиө„жң¬еёӮеңәзҡ„жҺЁеҠЁдёӢпјҢдёӢжёёеә”з”ЁйўҶеҹҹиҺ·еҫ—ејәеӨ§зҡ„еҸ‘еұ•еҠЁеҠӣгҖӮеҰӮдёӯеӣҪйӣҶжҲҗз”өи·ҜиЎҢдёҡеёӮеңә规模з”ұ2017е№ҙзҡ„5411дәҝе…ғеўһй•ҝиҮі2022зҡ„12036дәҝе…ғпјҢе№ҙеқҮеӨҚеҗҲеўһй•ҝзҺҮдёә17.3%гҖӮиҝҷдёәдёӯжёёеҚҠеҜјдҪ“жқҗж–ҷжҸҗдҫӣеәһеӨ§зҡ„йңҖжұӮйҮҸпјҢйў„и®ЎжңӘжқҘд»Қе°ҶдҝқжҢҒдёҚж–ӯеўһй•ҝи¶ӢеҠҝгҖӮ

2гҖҒиЎҢдёҡйўҶе…ҲдјҒдёҡеҲҶжһҗ

пјҲ1пјүе®Ғжіўжұҹдё°з”өеӯҗжқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸё

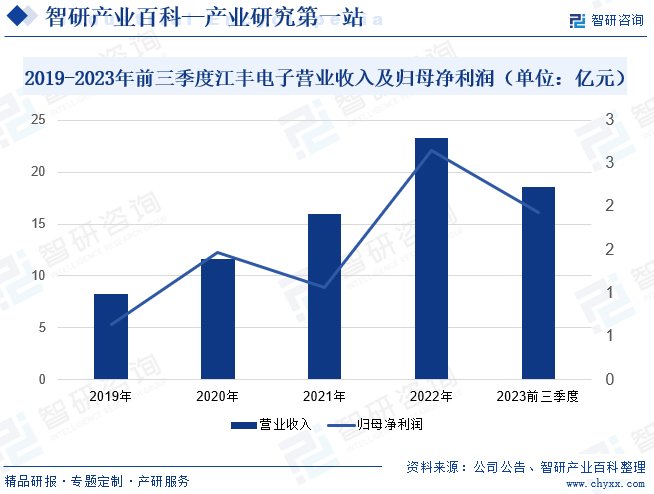

е®Ғжіўжұҹдё°з”өеӯҗжқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸёжҲҗз«ӢдәҺ2005е№ҙпјҢжҳҜиҠҜзүҮжқҗж–ҷйўҶеҹҹзҡ„йўҶеҶӣдјҒдёҡгҖӮдё»иҰҒз»ҸиҗҘи¶…й«ҳзәҜйқ¶жқҗе’Ңе…¶д»–еҚҠеҜјдҪ“йӣ¶йғЁд»¶зҡ„з”ҹдә§дёҺй”Җе”®пјҢе…¶дёӯпјҢи¶…й«ҳзәҜжә…е°„йқ¶жқҗеҢ…жӢ¬й“қйқ¶гҖҒй’ӣйқ¶гҖҒй’Ҫйқ¶гҖҒй“ңйқ¶д»ҘеҸҠеҗ„з§Қи¶…й«ҳзәҜйҮ‘еұһеҗҲйҮ‘йқ¶жқҗзӯүпјҢиҝҷдәӣдә§е“Ғдё»иҰҒеә”з”ЁдәҺи¶…еӨ§и§„жЁЎйӣҶжҲҗз”өи·ҜиҠҜзүҮгҖҒе№іжқҝжҳҫзӨәеҷЁгҖҒеӨӘйҳіиғҪз”өжұ еҲ¶йҖ зҡ„зү©зҗҶж°”зӣёжІүз§ҜпјҲPVDпјүе·ҘиүәпјҢз”ЁдәҺеҲ¶еӨҮз”өеӯҗи–„иҶңжқҗж–ҷгҖӮеҚҠеҜјдҪ“зІҫеҜҶйӣ¶йғЁд»¶еҢ…жӢ¬йҮ‘еұһгҖҒйҷ¶з“·гҖҒж ‘и„ӮзӯүеӨҡз§Қжқҗж–ҷз»ҸеӨҚжқӮе·ҘиүәеҠ е·ҘиҖҢжҲҗзҡ„зІҫеҜҶйӣ¶йғЁд»¶пјҢдё»иҰҒз”ЁдәҺеҚҠеҜјдҪ“иҠҜзүҮд»ҘеҸҠе№іжқҝжҳҫзӨәеҷЁз”ҹдә§зәҝзҡ„жңәеҸ°пјҢиҰҶзӣ–дәҶеҢ…жӢ¬ PVDгҖҒCVDгҖҒеҲ»иҡҖгҖҒзҰ»еӯҗжіЁе…Ҙд»ҘеҸҠдә§дёҡжңәеҷЁдәәзӯүеә”з”ЁйўҶеҹҹгҖӮ2023е№ҙеүҚдёүеӯЈеәҰпјҢеҸ—зӣҠдәҺеӣҪеҶ…гҖҒеӣҪйҷ…еҚҠеҜјдҪ“еёӮеңәйңҖжұӮд»ҘеҸҠйӣ¶йғЁд»¶еӣҪдә§еҢ–йңҖжұӮжӢүеҠЁпјҢе…¬еҸёиҗҘдёҡ收е…ҘеҗҢжҜ”дёҠж¶Ё9.84%пјҢиҫҫ18.52дәҝе…ғпјӣдҪҶеҪ’жҜҚеҮҖеҲ©ж¶ҰеҗҢжҜ”дёӢйҷҚ13.02%пјҢиҫҫ1.93дәҝе…ғпјҢе…¬еҸёдёҡз»©еўһ收дёҚеўһеҲ©гҖӮ

пјҲ2пјүе®үйӣҶеҫ®з”өеӯҗ科жҠҖ(дёҠжө·)иӮЎд»Ҫжңүйҷҗе…¬еҸё

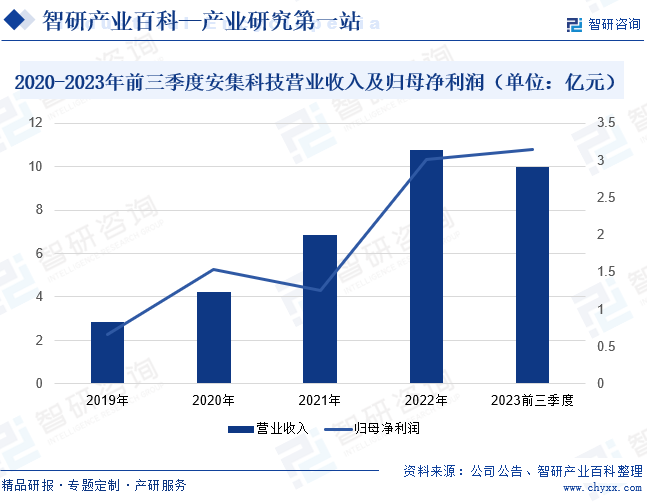

е®үйӣҶеҫ®з”өеӯҗ科жҠҖ(дёҠжө·)иӮЎд»Ҫжңүйҷҗе…¬еҸёиҮӘ2006е№ҙжҲҗз«Ӣд»ҘжқҘпјҢдёҖзӣҙиҮҙеҠӣдәҺй«ҳеўһй•ҝзҺҮе’Ңй«ҳеҠҹиғҪжқҗж–ҷзҡ„з ”еҸ‘е’Ңдә§дёҡеҢ–пјҢжҲҗдёәеӣҪеҶ…й«ҳз«ҜеҚҠеҜјдҪ“жқҗж–ҷдјҒдёҡгҖӮзӣ®еүҚе…¬еҸёдә§е“ҒеҢ…жӢ¬дёҚеҗҢзі»еҲ—зҡ„еҢ–еӯҰжңәжў°жҠӣе…үж¶ІгҖҒеҠҹиғҪжҖ§ж№ҝз”өеӯҗеҢ–еӯҰе“Ғе’Ңз”өй•Җж¶ІеҸҠж·»еҠ еүӮзі»еҲ—дә§е“ҒпјҢдё»иҰҒеә”з”ЁдәҺйӣҶжҲҗз”өи·ҜеҲ¶йҖ е’Ңе…Ҳиҝӣе°ҒиЈ…йўҶеҹҹгҖӮз»ҸиҝҮеӨҡе№ҙзҡ„еҸ‘еұ•пјҢе…¬еҸёжҲҗеҠҹжү“з ҙдәҶеӣҪеӨ–еҺӮе•ҶеҜ№йӣҶжҲҗз”өи·ҜйўҶеҹҹеҢ–еӯҰжңәжў°жҠӣе…үж¶Іе’ҢйғЁеҲҶеҠҹиғҪжҖ§ж№ҝз”өеӯҗеҢ–еӯҰе“Ғзҡ„еһ„ж–ӯпјҢе®һзҺ°дәҶиҝӣеҸЈжӣҝд»ЈпјҢдҪҝдёӯеӣҪеңЁиҜҘйўҶеҹҹжӢҘжңүдәҶиҮӘдё»дҫӣеә”иғҪеҠӣпјҢеҗҢж—¶пјҢе…¬еҸёдҫқйқ иҮӘдё»еҲӣж–°пјҢеңЁзү№е®ҡйўҶеҹҹе®һзҺ°жҠҖжңҜзӘҒз ҙпјҢдҪҝдёӯеӣҪе…·еӨҮдәҶеј•йўҶзү№е®ҡж–°жҠҖжңҜзҡ„иғҪеҠӣгҖӮд»ҺдјҒдёҡз»ҸиҗҘдёҡз»©жқҘзңӢпјҢ2019-2022е№ҙе…¬еҸёиҗҘдёҡ收е…ҘеҸҠеҪ’жҜҚеҮҖеҲ©ж¶ҰеӨ„дәҺжҢҒз»ӯеўһй•ҝзҠ¶жҖҒпјҢ2023е№ҙе…¬еҸёиҗҘдёҡ收е…ҘеҗҢжҜ”дёҠж¶Ё13.15%пјҢиҫҫ8.98дәҝе…ғпјӣеҪ’жҜҚеҮҖеҲ©ж¶ҰеҗҢжҜ”дёҠж¶Ё52.71%пјҢиҫҫ3.15дәҝе…ғгҖӮ

е…ӯгҖҒиЎҢдёҡзҺ°зҠ¶

еҫ—зӣҠдәҺиҝ‘е№ҙжқҘдёӯеӣҪеӨ§йҷҶеӨ§еҠӣеҸ‘еұ•еҚҠеҜјдҪ“еҲ¶йҖ дёҡпјҢжҷ¶еңҶеҲ¶йҖ дә§е“ҒжҢҒз»ӯжҸҗеҚҮпјҢдёӯеӣҪеӨ§йҷҶеҚҠеҜјдҪ“жқҗж–ҷеёӮеңә规模жҢҒз»ӯеҝ«йҖҹеўһй•ҝгҖӮж•°жҚ®жҳҫзӨәпјҢ2018-2022е№ҙдёӯеӣҪеҚҠеҜјдҪ“жқҗж–ҷеёӮеңә规模дҝқжҢҒйҖҗе№ҙдёҠж¶Ёи¶ӢеҠҝпјҢд»Һ2018е№ҙзҡ„585.74дәҝе…ғйҖҗжӯҘеўһй•ҝиҮі2022е№ҙ914.4дәҝе…ғгҖӮ2023е№ҙпјҢйҡҸзқҖеӣҪеҶ…еҚҠеҜјдҪ“жқҗж–ҷеҺӮе•ҶдёҚж–ӯжҸҗеҚҮеҚҠеҜјдҪ“дә§е“ҒжҠҖжңҜж°ҙе№іе’Ңз ”еҸ‘иғҪеҠӣпјҢдёӯеӣҪеҚҠеҜјдҪ“жқҗж–ҷеӣҪдә§еҢ–иҝӣзЁӢеҠ йҖҹпјҢеёӮеңә规模еўһй•ҝиҮі1024.34дәҝе…ғе·ҰеҸігҖӮ

дёғгҖҒеҸ‘еұ•еӣ зҙ

1гҖҒжңәйҒҮ

пјҲ1пјүж–°жҠҖжңҜзҡ„дёҚж–ӯжҺЁиҝӣ

ж–°жҠҖжңҜзҡ„дёҚж–ӯжҺЁиҝӣдёәеҚҠеҜјдҪ“жқҗж–ҷйўҶеҹҹ科жҠҖеҲӣж–°дјҒдёҡеёҰжқҘдәҶеҸ‘еұ•жңәйҒҮе’Ңеўһй•ҝжңәдјҡгҖӮж–°жҠҖжңҜзҡ„дёҚж–ӯжҺЁиҝӣдҪҝеҫ—еҚҠеҜјдҪ“дјҒдёҡиғҪеӨҹз”ҹдә§еҮәжӣҙй«ҳжҖ§иғҪгҖҒжӣҙдҪҺжҲҗжң¬зҡ„дә§е“ҒгҖӮеҗҢж—¶пјҢж–°жҠҖжңҜд№ҹдҝғиҝӣдәҶеҚҠеҜјдҪ“жқҗж–ҷиЎҢдёҡзҡ„ж•°еӯ—еҢ–е’ҢжҷәиғҪеҢ–еҸ‘еұ•пјҢдёәдјҒдёҡжҸҗдҫӣдәҶжӣҙй«ҳж•Ҳзҡ„з”ҹдә§е’ҢиҝҗиҗҘж–№ејҸгҖӮжӯӨеӨ–пјҢж–°жҠҖжңҜзҡ„дёҚж–ӯжҺЁиҝӣд№ҹеёҰжқҘдәҶж–°зҡ„еёӮеңәйңҖжұӮе’Ңе•ҶдёҡжңәдјҡгҖӮдҫӢеҰӮпјҢйҡҸзқҖ5GгҖҒзү©иҒ”зҪ‘гҖҒдәәе·ҘжҷәиғҪзӯүжҠҖжңҜзҡ„жҷ®еҸҠпјҢеҜ№й«ҳжҖ§иғҪгҖҒдҪҺеҠҹиҖ—зҡ„еҚҠеҜјдҪ“жқҗж–ҷйңҖжұӮеӨ§еўһгҖӮиҝҷдёәдјҒдёҡжҸҗдҫӣдәҶжӣҙе№ҝйҳ”зҡ„еёӮеңәз©әй—ҙе’Ңе•ҶдёҡжңәдјҡгҖӮ

пјҲ2пјүдёӢжёёеә”з”ЁйўҶеҹҹе№ҝйҳ”

йҡҸзқҖж¶Ҳиҙ№з”өеӯҗгҖҒйҖҡдҝЎгҖҒжұҪиҪҰз”өеӯҗзӯүйўҶеҹҹзҡ„дёҚж–ӯеҸ‘еұ•пјҢеёӮеңәеҜ№еҚҠеҜјдҪ“жқҗж–ҷзҡ„йңҖжұӮдёҚж–ӯеўһеҠ пјҢжҺЁеҠЁдәҶеҚҠеҜјдҪ“жқҗж–ҷеңЁжӣҙеӨҡйўҶеҹҹзҡ„еә”з”ЁгҖӮжӯӨеӨ–пјҢеҚҠеҜјдҪ“жқҗж–ҷиҝҳеңЁиҲӘз©әиҲӘеӨ©гҖҒиғҪжәҗгҖҒеҢ»з–—зӯүйўҶеҹҹеҫ—еҲ°е№ҝжіӣеә”з”ЁпјҢеҰӮеңЁиҲӘз©әиҲӘеӨ©йўҶеҹҹпјҢеҚҠеҜјдҪ“жқҗж–ҷз”ЁдәҺеҲ¶йҖ й«ҳзІҫеәҰгҖҒй«ҳеҸҜйқ жҖ§зҡ„з”өеӯҗеҷЁд»¶пјӣеңЁиғҪжәҗйўҶеҹҹпјҢеҚҠеҜјдҪ“жқҗж–ҷз”ЁдәҺеӨӘйҳіиғҪз”өжұ гҖҒйЈҺеҠӣеҸ‘з”өи®ҫеӨҮзҡ„еҲ¶йҖ пјӣеңЁеҢ»з–—йўҶеҹҹпјҢеҚҠеҜјдҪ“жқҗж–ҷз”ЁдәҺеҲ¶йҖ еҢ»з–—з”өеӯҗи®ҫеӨҮгҖҒеҢ»з–—еҷЁжў°зӯүгҖӮжҖ»д№ӢпјҢйҡҸзқҖеҗ„йўҶеҹҹзҡ„дёҚж–ӯеҸ‘еұ•пјҢеёӮеңәеҜ№еҚҠеҜјдҪ“жқҗж–ҷзҡ„йңҖжұӮе°ҶжҢҒз»ӯеўһеҠ пјҢдёәеҚҠеҜјдҪ“жқҗж–ҷиЎҢдёҡзҡ„еҸ‘еұ•жҸҗдҫӣжӣҙе№ҝйҳ”зҡ„еёӮеңәеүҚжҷҜгҖӮ

пјҲ3пјүеӣҪ家ж”ҝзӯ–зҡ„ж”ҜжҢҒ

2023е№ҙ9жңҲпјҢе·Ҙдёҡе’ҢдҝЎжҒҜеҢ–йғЁгҖҒиҙўж”ҝйғЁеҸ‘еёғгҖҠе…ідәҺеҚ°еҸ‘з”өеӯҗдҝЎжҒҜеҲ¶йҖ дёҡ2023вҖ”2024е№ҙзЁіеўһй•ҝиЎҢеҠЁж–№жЎҲзҡ„йҖҡзҹҘгҖӢпјҢжҸҗеҮәжўізҗҶеҹәзЎҖз”өеӯҗе…ғеҷЁд»¶гҖҒеҚҠеҜјдҪ“еҷЁд»¶гҖҒе…үз”өеӯҗеҷЁд»¶гҖҒз”өеӯҗжқҗж–ҷгҖҒж–°еһӢжҳҫзӨәгҖҒйӣҶжҲҗз”өи·ҜгҖҒжҷә慧家еәӯгҖҒиҷҡжӢҹзҺ°е®һзӯүж ҮеҮҶдҪ“зі»пјҢеҠ еҝ«йҮҚзӮ№ж ҮеҮҶеҲ¶е®ҡе’Ңе·ІеҸ‘еёғж ҮеҮҶиҗҪең°е®һж–ҪгҖӮиҜҘж”ҝзӯ–зҡ„еҸ‘еёғе°ҶжңүеҲ©дәҺе®Ңе–„еҚҠеҜјдҪ“иЎҢдёҡж”ҝзӯ–зҺҜеўғпјҢдҝғиҝӣеҚҠеҜјдҪ“иЎҢдёҡз»ҸжөҺе№ізЁіиҝҗиЎҢпјҢиҝӣиҖҢдёәдёҠжёёеҚҠеҜјдҪ“жқҗж–ҷзҡ„еҸ‘еұ•дҪңеҮәз§ҜжһҒиҙЎзҢ®гҖӮ

2гҖҒжҢ‘жҲҳ

пјҲ1пјүеӣҪдә§еҢ–ж°ҙе№іиҫғдҪҺ

зӣ®еүҚпјҢеӣҪеҶ…еҚҠеҜјдҪ“жқҗж–ҷзҡ„ж•ҙдҪ“еӣҪдә§еҢ–ж°ҙе№ід»Қ然иҫғдҪҺпјҢзү№еҲ«жҳҜеңЁй«ҳз«ҜйўҶеҹҹпјҢжҲ‘еӣҪд»Қ然дҫқиө–иҝӣеҸЈгҖӮиҝҷдёҚд»…еўһеҠ дәҶз”ҹдә§жҲҗжң¬пјҢиҝҳеҸҜиғҪеҪұе“Қдҫӣеә”й“ҫзҡ„зЁіе®ҡжҖ§гҖӮиҖҢеҚҠеҜјдҪ“жқҗж–ҷзҡ„з ”еҸ‘е‘Ёжңҹй•ҝпјҢд»ҺйӘҢиҜҒеҲ°зңҹжӯЈе®ўжҲ·з«ҜеҜје…ҘеҸҲйңҖиҰҒиҫғй•ҝзҡ„ж—¶й—ҙпјҢдё”еҲӣж–°иғҪеҠӣе’ҢзҹҘиҜҶдә§жқғдҝқжҠӨиҰҒжұӮиҫғй«ҳпјҢеӣҪеҶ…еңЁй«ҳз«Ҝжқҗж–ҷз ”еҸ‘дәәжүҚж–№йқўзјәеҸЈиҫғеӨ§гҖӮеӣҪеҶ…еҚҠеҜјдҪ“жқҗж–ҷиЎҢдёҡзҡ„еҸ‘еұ•йқўдёҙиҜёеӨҡжҢ‘жҲҳгҖӮ

пјҲ2пјүеёӮеңәз«һдәүеҠ еү§

еҚҠеҜјдҪ“жқҗж–ҷиЎҢдёҡз«һдәүжҝҖзғҲпјҢеӣҪеҶ…еӨ–дјҒдёҡдј—еӨҡпјҢдә§е“ҒеҗҢиҙЁеҢ–дёҘйҮҚпјҢд»·ж јжҲҳжҝҖзғҲгҖӮеҗҢж—¶пјҢйҡҸзқҖжҠҖжңҜзҡ„дёҚж–ӯиҝӣжӯҘе’Ңеә”з”ЁйўҶеҹҹзҡ„жӢ“еұ•пјҢж–°зҡ„з«һдәүиҖ…дёҚж–ӯж¶ҢзҺ°пјҢдҪҝеҫ—еёӮеңәз«һдәүжӣҙеҠ жҝҖзғҲгҖӮеҚҠеҜјдҪ“жқҗж–ҷз«һдәүеҠ еү§еҸҜиғҪеҜјиҮҙдјҒдёҡдә§е“Ғдҫӣеә”иҝҮеү©гҖҒдә§е“Ғд»·ж јеҸҠиЎҢдёҡеҲ©ж¶Ұж°ҙе№ідёӢйҷҚпјҢеҰӮжһңдјҒдёҡж— жі•жҲҗеҠҹдёҺзҺ°жңүжҲ–жңӘжқҘз«һдәүеҜ№жүӢжҠ—иЎЎпјҢеҲҷе…¬еҸёзҡ„иЎҢдёҡең°дҪҚгҖҒеёӮеңәд»ҪйўқгҖҒз»ҸиҗҘдёҡз»©зӯүеқҮдјҡеҸ—еҲ°дёҚеҲ©еҪұе“ҚгҖӮ

пјҲ3пјүеҺҹжқҗж–ҷд»·ж јдёҠеҚҮ

еҺҹжқҗж–ҷеҚ еҚҠеҜјдҪ“жқҗж–ҷдјҒдёҡз”ҹдә§жҲҗжң¬зҡ„жҜ”дҫӢеңЁ60%д»ҘдёҠгҖӮеҰӮжһңеҚҠеҜјдҪ“жқҗж–ҷдјҒдёҡдё»иҰҒеҺҹжқҗж–ҷд»·ж јеҸ—еёӮеңәеҪұе“ҚеҮәзҺ°дёҠеҚҮпјҢеҺҹжқҗж–ҷйҮҮиҙӯе°ҶеҚ з”ЁдјҒдёҡжӣҙеӨҡзҡ„жөҒеҠЁиө„йҮ‘пјҢеҸҰеӨ–пјҢеҰӮжһңдјҒдёҡж— жі•йҖҡиҝҮжҸҗй«ҳдә§е“Ғзҡ„й”Җе”®д»·ж је°ҶеўһеҠ зҡ„жҲҗжң¬иҪ¬е«Ғз»ҷе®ўжҲ·пјҢйӮЈд№Ҳе°ҶдјҡеҜ№дјҒдёҡзҡ„й”Җе”®жҲҗжң¬еҸҠеҲ©ж¶Ұж°ҙе№ійҖ жҲҗдёҚеҲ©еҪұе“ҚгҖӮ

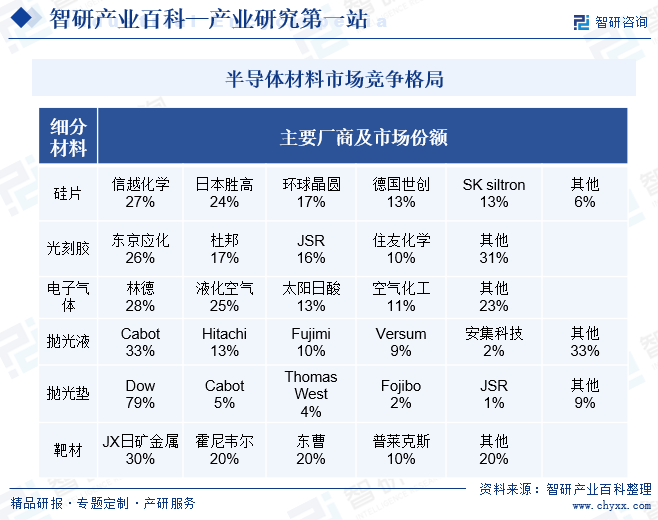

е…«гҖҒз«һдәүж јеұҖ

еҚҠеҜјдҪ“жқҗж–ҷжҠҖжңҜеЈҒеһ’иҫғй«ҳпјҢдёҖдәӣй«ҳз«Ҝдә§е“Ғе’ҢжҠҖжңҜиў«еӣҪеӨ–еҺӮе•ҶжүҖеһ„ж–ӯпјҢеӣҪеҶ…дјҒдёҡеңЁжҹҗдәӣз»ҶеҲҶеёӮеңәдёҠйқўдёҙиҫғеӨ§зҡ„з«һдәүеҺӢеҠӣгҖӮзЎ…зүҮеүҚдә”еӨ§е…¬еҸёеёӮеңәд»Ҫйўқиҫҫ94%пјҢе…үеҲ»иғ¶еүҚеӣӣеӨ§еҺӮе•ҶеёӮеңәд»ҪйўқиҫҫеҲ°69%пјҢжҠӣе…үеһ«еүҚдә”еӨ§еҺӮе•ҶеёӮеңәд»Ҫйўқиҫҫ91%пјҢдҪҶеқҮд»Ҙжө·еӨ–еҺӮе•Ҷдёәдё»гҖӮжҖ»зҡ„жқҘиҜҙпјҢжҲ‘еӣҪеҚҠеҜјдҪ“жқҗж–ҷеҸ‘еұ•дё»иҰҒйӣҶдёӯеңЁдёӯдҪҺз«ҜпјҢеҚҠеҜјдҪ“жқҗж–ҷиҮӘдё»еҢ–зҺҮдёҚй«ҳпјҢеӣҪдә§еҢ–жӣҝд»ЈйңҖжұӮиҝ«еҲҮгҖӮ

д№қгҖҒеҸ‘еұ•и¶ӢеҠҝ

еҚҠеҜјдҪ“жқҗж–ҷеңЁзҺ°д»Јз§‘жҠҖйўҶеҹҹе…·жңүдёҫи¶іиҪ»йҮҚзҡ„ең°дҪҚпјҢжҳҜз”өеӯҗдә§дёҡе’ҢдҝЎжҒҜжҠҖжңҜеҸ‘еұ•зҡ„еҹәзҹігҖӮйҡҸзқҖ科жҠҖзҡ„ж—Ҙж–°жңҲејӮпјҢеҚҠеҜјдҪ“жқҗж–ҷд№ҹе°Ҷеұ•зҺ°еҮәж— йҷҗзҡ„еҸ‘еұ•жҪңеҠӣгҖӮйҰ–е…ҲпјҢж–°еһӢеҚҠеҜјдҪ“жқҗж–ҷзҡ„еҙӣиө·пјҢдҪҝеҫ—з”өеӯҗи®ҫеӨҮиғҪеӨҹе®һзҺ°жӣҙй«ҳзҡ„йў‘зҺҮд»ҘеҸҠжӣҙдҪҺзҡ„иғҪиҖ—гҖӮе…¶ж¬ЎпјҢжҹ”жҖ§еҚҠеҜјдҪ“жқҗж–ҷйңҖжұӮзҡ„еўһеҠ пјҢдёәз”өеӯҗдә§е“ҒжҸҗдҫӣжӣҙеӨ§зҡ„и®ҫи®Ўз©әй—ҙгҖӮжӯӨеӨ–пјҢйҡҸзқҖдәәе·ҘжҷәиғҪе’Ңзү©иҒ”зҪ‘жҠҖжңҜзҡ„еҸ‘еұ•пјҢеҚҠеҜјдҪ“жқҗж–ҷзҡ„жҷәиғҪеҢ–е’Ңе®ҡеҲ¶еҢ–жҲҗдёәжңӘжқҘеҸ‘еұ•зҡ„еҝ…然и¶ӢеҠҝгҖӮ

зүҲжқғжҸҗзӨәпјҡжҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

зүҲжқғжҸҗзӨәпјҡжҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![2022е№ҙдёӯеӣҪеҚҠеҜјдҪ“жқҗж–ҷиЎҢдёҡйҮҚзӮ№дјҒдёҡеҜ№жҜ”еҲҶжһҗпјҡеҚ—еӨ§е…үз”өvs TCLдёӯзҺҜ[еӣҫ]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)

![2023е№ҙдёӯеӣҪеҚҠеҜјдҪ“жқҗж–ҷиЎҢдёҡе…ЁжҷҜйҖҹи§ҲпјҡеҚҠеҜјдҪ“жқҗж–ҷеӣҪдә§еҢ–зҺҮиҫғдҪҺпјҢеӣҪдә§жӣҝд»ЈйңҖжұӮеҲ»дёҚе®№зј“ [еӣҫ]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)

![2022е№ҙе…ЁзҗғеҸҠдёӯеӣҪеҚҠеҜјдҪ“жқҗж–ҷеёӮеңәеҸ‘еұ•зҺ°зҠ¶еҸҠеҸ‘еұ•и¶ӢеҠҝеҲҶжһҗйў„жөӢ[еӣҫ]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)