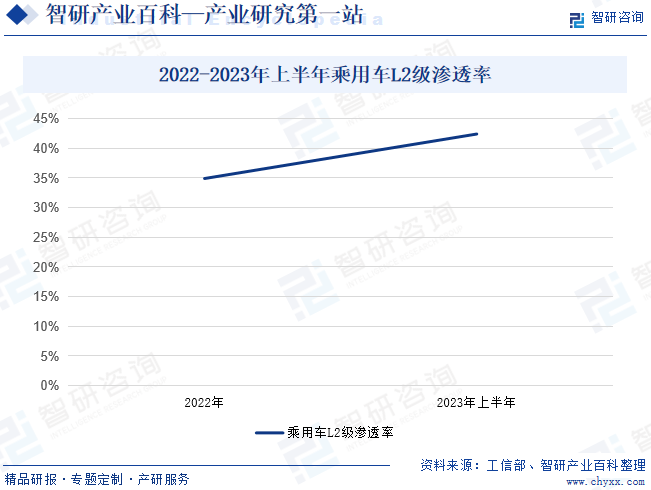

ж‘ҳиҰҒпјҡйҡҸзқҖиҫ…еҠ©й©ҫ驶еҠҹиғҪйҖҗжӯҘйҮҸдә§пјҢд№ҳз”ЁиҪҰдёӯйҷӨдәҶе·ІеӨ§йҮҸжҷ®еҸҠзҡ„L0зә§зҡ„иҫ…еҠ©еҠҹиғҪеӨ–пјҢL1-L2зә§зҡ„й«ҳзә§иҫ…еҠ©й©ҫ驶жҠҖжңҜд№ҹйҖҗжӯҘжҲҗдёәиЎҢдёҡж Үй…ҚпјҢжё—йҖҸзҺҮйҖҗе№ҙжҸҗеҚҮпјҢжҷәиғҪй©ҫ驶жңүзқҖиҫғеӨ§зҡ„жҪңеңЁеёӮеңәз©әй—ҙгҖӮзӣ®еүҚпјҢжҲ‘еӣҪжұҪиҪҰжҷәиғҪй©ҫ驶иЎҢдёҡеӨ„дәҺд»ҺL1-L2зә§еҗ‘L3зә§иЎҚиҝӣзҡ„иҝҮзЁӢдёӯгҖӮзӣ®еүҚL1зә§еҲ«иҫ…еҠ©й©ҫ驶еҠҹиғҪ并жңӘеҸ‘жҢҘеҮәиҪҰиҫҶ硬件зҡ„жңҖеӨ§ж•Ҳз”ЁпјҢеҠ д№ӢL2зә§зҡ„еҝ«йҖҹжё—йҖҸе’ҢжҲҗжң¬зҡ„йҷҚдҪҺпјҢйў„и®Ўд»…жҗӯиҪҪL1зә§еҲ«еҠҹиғҪзҡ„д№ҳз”ЁиҪҰе°ҶйҖҗжёҗеҮҸе°‘пјҢжңӘжқҘL2зә§еҲ«еҠҹиғҪе°ҶйҖҗжёҗеҸ–иҖҢд»Јд№ӢпјҢеҗҢж—¶йҡҸзқҖжҷәиғҪй©ҫ驶зӣёе…ідёҠи·Ҝ法规зҡ„дёҚж–ӯе®Ңе–„пјҢL3зә§еҲ«жңүжқЎд»¶иҮӘеҠЁй©ҫ驶д№ҳз”ЁиҪҰе°ҶеҠ йҖҹиҗҪең°гҖӮ2023е№ҙдёҠеҚҠе№ҙпјҢдёӯеӣҪе…·еӨҮз»„еҗҲй©ҫ驶иҫ…еҠ©еҠҹиғҪпјҲL2зә§пјүзҡ„д№ҳз”ЁиҪҰж–°иҪҰй”ҖйҮҸеҚ жҜ”иҫҫеҲ°42.4%гҖӮ

дёҖгҖҒе®ҡд№үеҸҠеҲҶзұ»

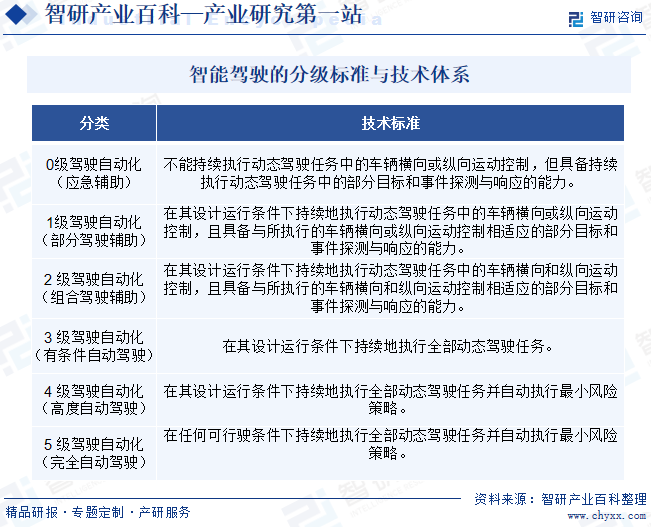

жҷәиғҪй©ҫ驶жҢҮиҪҰиҫҶйҖҡиҝҮдёҚеҗҢзұ»еһӢзҡ„дј ж„ҹеҷЁе®һзҺ°еҜ№е‘Ёиҫ№йҒ“и·ҜгҖҒиЎҢдәәгҖҒйҡңзўҚзү©гҖҒи·Ҝдҫ§еҚ•е…ғеҸҠе…¶д»–иҪҰиҫҶзҡ„ж„ҹзҹҘпјҢеңЁдёҚеҗҢзЁӢеәҰдёҠе®һзҺ°иҪҰиҫҶе®үе…ЁгҖҒиҮӘдё»й©ҫ驶пјҢжҳҜдәәе·ҘжҷәиғҪеңЁжұҪиҪҰйўҶеҹҹиһҚеҗҲеә”з”Ёзҡ„йҮҚиҰҒж–№еҗ‘гҖӮзӣ®еүҚпјҢдё–з•Ңеҗ„еӣҪеҜ№й©ҫ驶иҮӘеҠЁеҢ–жҠҖжңҜзҗҶи§Је’ҢеҲҶзұ»еҹәжң¬дёҖиҮҙпјҢдёӯеӣҪгҖҠжұҪиҪҰй©ҫ驶иҮӘеҠЁеҢ–еҲҶзә§гҖӢпјҲGB/T40429-2021пјүе°Ҷй©ҫ驶иҮӘеҠЁеҢ–еҲҶдёәL0-L5дә”зә§гҖӮL0зә§еҲ«зі»з»ҹд»…жҸҗдҫӣйў„иӯҰзұ»еҠҹиғҪпјҢиҪҰиҫҶжҺ§еҲ¶е®Ңе…Ёз”ұй©ҫ驶е‘ҳжҺҢжҺ§пјҢеӣ жӯӨдёҚеұһдәҺиҫ…еҠ©й©ҫ驶жҲ–иҮӘеҠЁй©ҫ驶иҢғеӣҙгҖӮL1-L2зә§еҲ«зі»з»ҹеҸҜжҺҘз®Ўе°‘йғЁеҲҶзҡ„гҖҒдёҚиҝһз»ӯзҡ„иҪҰиҫҶжҺ§еҲ¶д»»еҠЎпјҢеұһдәҺиҫ…еҠ©й©ҫ驶иҢғеӣҙгҖӮиҖҢL3-L5зә§еҲ«зі»з»ҹеҸҜд»ҘеңЁдёҖе®ҡжғ…еҶөдёӢжү§иЎҢиҝһз»ӯжҖ§зҡ„й©ҫ驶任еҠЎпјҢеұһдәҺиҮӘеҠЁй©ҫ驶иҢғеӣҙгҖӮ

дәҢгҖҒиЎҢдёҡж”ҝзӯ–

1гҖҒдё»з®ЎйғЁй—Ёе’Ңзӣ‘з®ЎдҪ“еҲ¶

жҷәиғҪй©ҫ驶иЎҢдёҡзҡ„з®ЎзҗҶдҪ“еҲ¶жҳҜеңЁеӣҪ家е®Ҹи§Ӯз»ҸжөҺж”ҝзӯ–и°ғжҺ§дёӢпјҢйҒөеҫӘеёӮеңәеҢ–еҸ‘еұ•жЁЎејҸзҡ„еёӮеңәи°ғиҠӮз®ЎзҗҶдҪ“еҲ¶пјҢйҮҮеҸ–ж”ҝеәңе®Ҹи§Ӯи°ғжҺ§е’ҢиЎҢдёҡиҮӘеҫӢз®ЎзҗҶзӣёз»“еҗҲзҡ„з®ЎзҗҶж–№ејҸгҖӮжҷәиғҪй©ҫ驶иЎҢдёҡзҡ„дё»з®ЎйғЁй—ЁеҢ…жӢ¬еӣҪ家еҸ‘改委гҖҒе·ҘдҝЎйғЁгҖҒдәӨйҖҡйғЁе’Ң科жҠҖйғЁпјҢиЎҢдёҡиҮӘеҫӢз»„з»ҮдёәдёӯеӣҪжұҪиҪҰе·ҘдёҡеҚҸдјҡгҖӮ

еӣҪ家еҸ‘改委иҙҹиҙЈз»јеҗҲз ”з©¶жӢҹи®ўз»ҸжөҺе’ҢзӨҫдјҡеҸ‘еұ•ж”ҝзӯ–пјҢиҝӣиЎҢжҖ»йҮҸе№іиЎЎпјҢжҢҮеҜјжҖ»дҪ“з»ҸжөҺдҪ“еҲ¶ж”№йқ©зҡ„е®Ҹи§Ӯи°ғжҺ§йғЁй—ЁгҖӮе·ҘдҝЎйғЁиҙҹиҙЈе·ҘдёҡиЎҢдёҡе’ҢдҝЎжҒҜеҢ–дә§дёҡзҡ„зӣ‘зқЈз®ЎзҗҶпјҢз»„з»ҮеҲ¶и®ўиЎҢдёҡзҡ„дә§дёҡж”ҝзӯ–гҖҒдә§дёҡ规еҲ’пјҢз»„з»ҮеҲ¶и®ўиЎҢдёҡзҡ„жҠҖжңҜж”ҝзӯ–гҖҒжҠҖжңҜдҪ“еҲ¶е’ҢжҠҖжңҜж ҮеҮҶпјҢ并еҜ№иЎҢдёҡзҡ„еҸ‘еұ•ж–№еҗ‘иҝӣиЎҢе®Ҹи§Ӯи°ғжҺ§гҖӮдәӨйҖҡйғЁиҙҹиҙЈи§„еҲ’гҖҒеҚҸи°ғе…ЁеӣҪдәӨйҖҡиҝҗиҫ“дҪ“зі»пјҢжӢҹ订并зӣ‘зқЈе®һж–Ҫе…¬и·ҜгҖҒж°ҙи·ҜгҖҒж°‘иҲӘзӯүиЎҢдёҡ规еҲ’гҖҒж”ҝзӯ–е’Ңж ҮеҮҶпјҢжүҝжӢ…йҒ“и·ҜгҖҒж°ҙи·Ҝиҝҗиҫ“еёӮеңәзӣ‘з®ЎиҙЈд»»пјҢжҢҮеҜјдәӨйҖҡиҝҗиҫ“дҝЎжҒҜеҢ–е»әи®ҫгҖӮ

科жҠҖйғЁиҙҹиҙЈз ”究жҸҗеҮә科жҠҖеҸ‘еұ•зҡ„е®Ҹи§ӮжҲҳз•Ҙе’Ң科жҠҖдҝғиҝӣз»ҸжөҺзӨҫдјҡеҸ‘еұ•зҡ„ж–№й’ҲгҖҒж”ҝзӯ–гҖҒ法规пјҢз ”з©¶з§‘жҠҖдҝғиҝӣз»ҸжөҺзӨҫдјҡеҸ‘еұ•зҡ„йҮҚеӨ§й—®йўҳпјҢз ”з©¶зЎ®е®ҡ科жҠҖеҸ‘еұ•зҡ„йҮҚеӨ§еёғеұҖе’Ңдјҳе…ҲйўҶеҹҹпјҢжҺЁеҠЁеӣҪ家科жҠҖеҲӣж–°дҪ“зі»е»әи®ҫпјҢжҸҗй«ҳеӣҪ家科жҠҖеҲӣж–°иғҪеҠӣзӯүе·ҘдҪңгҖӮдёӯеӣҪжұҪиҪҰе·ҘдёҡеҚҸдјҡеҲҷиҙҹиҙЈж”¶йӣҶгҖҒж•ҙзҗҶ并еҲҶжһҗиЎҢдёҡз»ҹи®Ўиө„ж–ҷпјҢдёәж”ҝеәңеҲ¶е®ҡдә§дёҡж”ҝзӯ–е’ҢиЎҢдёҡ规еҲ’жҸҗдҫӣдҫқжҚ®пјӣеҚҸеҠ©ж”ҝеәңйғЁй—Ёз»„з»Үе’Ңдҝ®и®ўиЎҢдёҡж ҮеҮҶпјҢеҢ…жӢ¬жҠҖжңҜж ҮеҮҶгҖҒз»ҸжөҺж ҮеҮҶе’Ңз®ЎзҗҶж ҮеҮҶпјҢз»„з»ҮжҺЁиҝӣж ҮеҮҶзҡ„иҙҜеҪ»е®һж–ҪпјҢиҝӣиЎҢиЎҢдёҡжЈҖжҹҘдёҺиҜ„е®ҡпјӣе»әз«ӢиЎҢдёҡиҮӘеҫӢжҖ§жңәеҲ¶пјҢ规иҢғиЎҢдёҡиҮӘжҲ‘з®ЎзҗҶиЎҢдёәпјӣйқўеҗ‘дјҒдёҡејҖеұ•дҝЎжҒҜжңҚеҠЎпјҢжҸҗдҫӣж”ҝеәңжңүе…іж”ҝзӯ–гҖҒ法规е’ҢеӣҪеҶ…еӨ–жҠҖжңҜз»ҸжөҺжғ…жҠҘе’ҢеёӮеңәдҝЎжҒҜпјӣеҚҸеҠ©жңүе…ійғЁй—ЁиҝӣиЎҢиҙёжҳ“дәүз«Ҝи°ғжҹҘдёҺи°ғи§ЈпјҢејҖеұ•еӣҪйҷ…дәӨжөҒдёҺдјҡеұ•жңҚеҠЎзӯүгҖӮ

2гҖҒеӣҪ家еұӮйқўзӣёе…іж”ҝзӯ–

жұҪиҪҰжҷәиғҪй©ҫ驶иЎҢдёҡдёҖзӣҙд»ҘжқҘйғҪжҳҜеӣҪ家йҮҚзӮ№йј“еҠұгҖҒеҸ‘еұ•зҡ„жҲҳз•ҘжҖ§дә§дёҡгҖӮиҝ‘е№ҙжқҘпјҢеӣҪ家йғЁе§”йҷҶз»ӯеҸ‘еёғдәҶдёҖзі»еҲ—ж”ҜжҢҒиЎҢдёҡеҸ‘еұ•зҡ„дә§дёҡж”ҝзӯ–гҖӮ2023е№ҙ11жңҲпјҢе·Ҙдёҡе’ҢдҝЎжҒҜеҢ–йғЁгҖҒе…¬е®үйғЁзӯүйғЁй—ЁиҒ”еҗҲеҸ‘еёғдәҶгҖҠе…ідәҺејҖеұ•жҷәиғҪзҪ‘иҒ”жұҪиҪҰеҮҶе…Ҙе’ҢдёҠи·ҜйҖҡиЎҢиҜ•зӮ№е·ҘдҪңзҡ„йҖҡзҹҘгҖӢпјҢжҸҗеҮәйҖҡиҝҮејҖеұ•иҜ•зӮ№е·ҘдҪңпјҢеј•еҜјжҷәиғҪзҪ‘иҒ”жұҪиҪҰз”ҹдә§дјҒдёҡе’ҢдҪҝз”Ёдё»дҪ“еҠ ејәиғҪеҠӣе»әи®ҫпјҢеңЁдҝқйҡңе®үе…Ёзҡ„еүҚжҸҗдёӢпјҢдҝғиҝӣжҷәиғҪзҪ‘иҒ”жұҪиҪҰдә§е“Ғзҡ„еҠҹиғҪгҖҒжҖ§иғҪжҸҗеҚҮе’Ңдә§дёҡз”ҹжҖҒзҡ„иҝӯд»ЈдјҳеҢ–пјҢжҺЁеҠЁжҷәиғҪзҪ‘иҒ”жұҪиҪҰдә§дёҡй«ҳиҙЁйҮҸеҸ‘еұ•гҖӮеҹәдәҺиҜ•зӮ№е®һиҜҒз§ҜзҙҜз®ЎзҗҶз»ҸйӘҢпјҢж”Ҝж’‘зӣёе…іжі•еҫӢ法规гҖҒжҠҖжңҜж ҮеҮҶеҲ¶дҝ®и®ўпјҢеҠ еҝ«еҒҘе…Ёе®Ңе–„жҷәиғҪзҪ‘иҒ”жұҪиҪҰз”ҹдә§еҮҶе…Ҙз®ЎзҗҶе’ҢйҒ“и·ҜдәӨйҖҡе®үе…Ёз®ЎзҗҶдҪ“зі»гҖӮ

3гҖҒең°еҢәеұӮйқўзӣёе…іж”ҝзӯ–

ең°ж–№еұӮйқўдёҠпјҢеҗ„зңҒеёӮж”ҝеәңд№ҹзӣёз»§жҺЁеҮәдәҶж”ҜжҢҒжұҪиҪҰжҷәиғҪй©ҫ驶иЎҢдёҡеҸ‘еұ•зҡ„ж”ҝзӯ–пјҢдёәжҷәиғҪй©ҫ驶иҗҘйҖ дәҶиүҜеҘҪзҡ„еҸ‘еұ•зҺҜеўғгҖӮ2023е№ҙ12жңҲпјҢеұұдёңзңҒдәәж°‘ж”ҝеәңеҸ‘еёғдәҶгҖҠеұұдёңзңҒж–°иғҪжәҗжұҪиҪҰдә§дёҡй«ҳиҙЁйҮҸеҸ‘еұ•иЎҢеҠЁи®ЎеҲ’гҖӢпјҢжҸҗеҮәдјҳеҢ–еёғеұҖжҷәиғҪзҪ‘иҒ”и®ҫж–ҪгҖӮд»Ҙж–°иғҪжәҗжҷәиғҪе•Ҷз”ЁиҪҰдёәзӘҒз ҙеҸЈпјҢзҺҮе…ҲеңЁжёҜеҸЈгҖҒжңәеңәгҖҒе…¬и·ҜжёҜгҖҒеӨ§еһӢзү©жөҒеӣӯеҢәзӯүеҢәеҹҹејҖеұ•жҷәиғҪдәӨйҖҡеә”з”ЁиҜ•зӮ№гҖӮж”ҜжҢҒжөҺеҚ—гҖҒж·„еҚҡеёӮеҠ еҝ«е»әи®ҫеӣҪ家жҷәж…§еҹҺеёӮеҹәзЎҖи®ҫж–ҪдёҺжҷәиғҪзҪ‘иҒ”жұҪиҪҰеҚҸеҗҢеҸ‘еұ•иҜ•зӮ№пјҢж”ҜжҢҒдёңиҗҘеёӮдәүеҲӣеӣҪ家зә§иҪҰиҒ”зҪ‘е…ҲеҜјеҢәгҖӮ

дёүгҖҒиЎҢдёҡеЈҒеһ’

1гҖҒжҠҖжңҜз ”еҸ‘еЈҒеһ’

жұҪиҪҰжҷәиғҪй©ҫ驶дә§е“ҒеҫҖеҫҖжҳҜж №жҚ®ж•ҙиҪҰеҺӮе•Ҷзҡ„жҠҖжңҜиҰҒжұӮжҲ–дёҺж•ҙиҪҰеҺӮе•ҶеҚҸдҪңејҖеҸ‘зҡ„пјҢжұҪиҪҰжҷәиғҪй©ҫ驶дјҒдёҡйңҖиҰҒе……еҲҶзҗҶи§Јж•ҙиҪҰеҺӮе•Ҷзҡ„и®ҫи®ЎзҗҶеҝөпјҢиҝ…йҖҹе°Ҷж–°жқҗж–ҷгҖҒж–°е·Ҙиүәе’Ңж–°жҠҖжңҜиҝҗз”ЁдәҺдә§е“ҒејҖеҸ‘дёӯпјҢ并еңЁиҫғзҹӯзҡ„ж—¶й—ҙеҶ…е®ҢжҲҗдә§е“Ғи®ҫи®ЎгҖҒе·ҘиүәејҖеҸ‘гҖҒж ·е“ҒиҜ•еҲ¶гҖҒж ·е“ҒйҖҒжЈҖгҖҒе°Ҹжү№йҮҸиҜ•дә§зӯүеүҚжңҹеҮҶеӨҮе·ҘдҪңпјҢеҜ№жҠҖжңҜз ”еҸ‘еӣўйҳҹзҡ„жҠҖжңҜз ”еҸ‘е®һеҠӣгҖҒе·Ҙиүәи®ҫи®ЎиғҪеҠӣиҖғйӘҢиҫғеӨ§пјҢд№ҹдёәжң¬иЎҢдёҡзҡ„ж–°иҝӣе…ҘиҖ…йҖ жҲҗдәҶиҫғй«ҳзҡ„жҠҖжңҜз ”еҸ‘еЈҒеһ’гҖӮ

2гҖҒдәәжүҚеЈҒеһ’

жҷәиғҪй©ҫ驶иЎҢдёҡеұһдәҺжҠҖжңҜеҜҶйӣҶеһӢиЎҢдёҡпјҢеҢ…жӢ¬з ”еҸ‘гҖҒй”Җе”®гҖҒз®ЎзҗҶдәәжүҚеңЁеҶ…зҡ„ж ёеҝғдәәжүҚгҖҒзү№еҲ«жҳҜе…·жңүеӨҚеҗҲиғҪеҠӣзҡ„з»јеҗҲдәәжүҚпјҢжҳҜдјҒдёҡиҝҗиҗҘзҡ„е…ій”®гҖӮжҷәиғҪй©ҫ驶公еҸёйңҖиҰҒеӮЁеӨҮеӨ§йҮҸиҪҜ件гҖҒз”өеӯҗгҖҒйҖҡдҝЎгҖҒдј ж„ҹгҖҒз»“жһ„и®ҫи®Ўе’Ңе·ҘзЁӢи®ҫи®ЎзӯүйўҶеҹҹзҡ„дё“дёҡз ”з©¶ејҖеҸ‘дәәжүҚпјҢеӣ жӯӨпјҢдәәжүҚзҡ„еҹ№е…»гҖҒеј•иҝӣгҖҒдәәжүҚжўҜйҳҹзҡ„е»әи®ҫе·ІжҲҗдёәжҷәиғҪй©ҫ驶иЎҢдёҡзҡ„иҝӣе…ҘеЈҒеһ’д№ӢдёҖгҖӮ

3гҖҒ规模еҸҠиө„йҮ‘еЈҒеһ’

жұҪиҪҰж•ҙиҪҰеҺӮе•Ҷзү№еҲ«жҳҜеӣҪеҶ…ж•ҙиҪҰеҺӮе•ҶеңЁйҖүжӢ©жҷәиғҪй©ҫ驶зӣёе…ідә§е“Ғдҫӣеә”е•Ҷж—¶пјҢеҜ№дҫӣеә”е•Ҷдҫӣиҙ§зҡ„еҸҠж—¶жҖ§гҖҒ规模еҢ–дҫӣиҙ§иғҪеҠӣе°Өе…¶зңӢйҮҚпјҢжҷәиғҪй©ҫ驶дҫӣеә”е•ҶиҰҒжҢҒз»ӯгҖҒзЁіе®ҡең°иҺ·еҫ—ж•ҙиҪҰеҺӮе•Ҷзҡ„и®ўеҚ•пјҢйңҖиҰҒеүҚжңҹжҠ•е…ҘеӨ§йҮҸзҡ„иө„йҮ‘иҝӣиЎҢеҺӮжҲҝе»әи®ҫгҖҒи®ҫеӨҮиҙӯзҪ®еҸҠеә“еӯҳеӨҮиҙ§пјҢиҝҷе°ұеңЁдёҖе®ҡзЁӢеәҰдёҠеҜ№ж–°иҝӣе…Ҙз«һдәүиҖ…зҡ„иө„йҮ‘е®һеҠӣеҪўжҲҗдәҶиҖғйӘҢгҖӮжӯӨеӨ–пјҢжұҪиҪҰж•ҙиҪҰеҺӮе•Ҷе…·жңүиҫғејәзҡ„еёӮеңәең°дҪҚпјҢеӨ§еӨҡе®һиЎҢеҺҹжқҗж–ҷвҖңйӣ¶еә“еӯҳвҖқзҡ„з»ҸиҗҘзӯ–з•ҘпјҢдёҖиҲ¬еңЁйўҶз”Ёдҫӣеә”е•Ҷзҡ„дә§е“ҒеҗҺжүҚдёҺдҫӣеә”е•ҶиҝӣиЎҢз»“з®—пјҢеҜјиҮҙжҷәиғҪй©ҫ驶дҫӣеә”е•Ҷдә§жҲҗе“Ғеә“еӯҳйҮ‘йўқзӣёеҜ№иҫғеӨ§пјҢз»ҷжҷәиғҪй©ҫ驶дҫӣеә”е•Ҷзҡ„иө„йҮ‘е‘ЁиҪ¬еёҰжқҘиҫғеӨ§еҺӢеҠӣпјҢд№ҹжҸҗй«ҳдәҶж•ҙдёӘжҷәиғҪй©ҫ驶иЎҢдёҡж–°иҝӣе…ҘиҖ…зҡ„иө„йҮ‘еЈҒеһ’гҖӮ

еӣӣгҖҒеҸ‘еұ•еҺҶзЁӢ

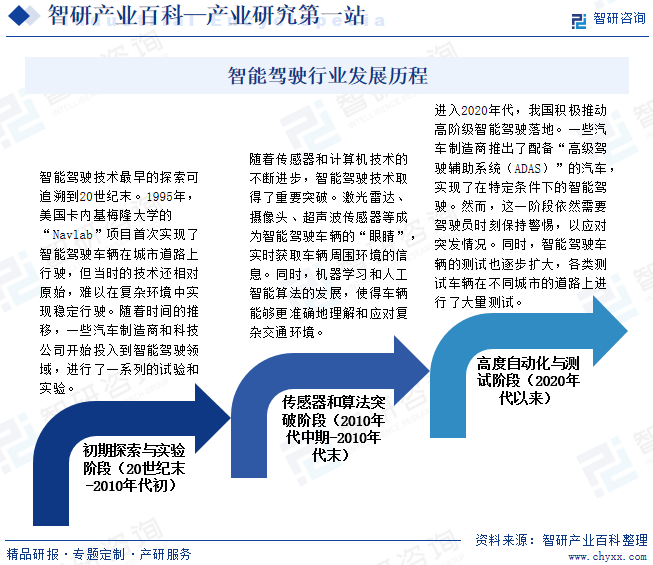

жҷәиғҪй©ҫ驶жҠҖжңҜжңҖж—©зҡ„жҺўзҙўеҸҜиҝҪжәҜеҲ°20дё–зәӘжң«гҖӮ1995е№ҙпјҢзҫҺеӣҪеҚЎеҶ…еҹәжў…йҡҶеӨ§еӯҰзҡ„вҖңNavlabвҖқйЎ№зӣ®йҰ–ж¬Ўе®һзҺ°дәҶжҷәиғҪй©ҫ驶иҪҰиҫҶеңЁеҹҺеёӮйҒ“и·ҜдёҠиЎҢ驶пјҢдҪҶеҪ“ж—¶зҡ„жҠҖжңҜиҝҳзӣёеҜ№еҺҹе§ӢпјҢйҡҫд»ҘеңЁеӨҚжқӮзҺҜеўғдёӯе®һзҺ°зЁіе®ҡиЎҢ驶гҖӮйҡҸзқҖж—¶й—ҙзҡ„жҺЁз§»пјҢдёҖдәӣжұҪиҪҰеҲ¶йҖ е•Ҷе’Ң科жҠҖе…¬еҸёејҖе§ӢжҠ•е…ҘеҲ°жҷәиғҪй©ҫ驶йўҶеҹҹпјҢиҝӣиЎҢдәҶдёҖзі»еҲ—зҡ„иҜ•йӘҢе’Ңе®һйӘҢгҖӮ2010е№ҙд»Јдёӯжңҹ-2010е№ҙд»Јжң«пјҢйҡҸзқҖдј ж„ҹеҷЁе’Ңи®Ўз®—жңәжҠҖжңҜзҡ„дёҚж–ӯиҝӣжӯҘпјҢжҷәиғҪй©ҫ驶жҠҖжңҜеҸ–еҫ—дәҶйҮҚиҰҒзӘҒз ҙгҖӮжҝҖе…үйӣ·иҫҫгҖҒж‘„еғҸеӨҙгҖҒи¶…еЈ°жіўдј ж„ҹеҷЁзӯүжҲҗдёәжҷәиғҪй©ҫ驶иҪҰиҫҶзҡ„вҖңзңјзқӣвҖқпјҢе®һж—¶иҺ·еҸ–иҪҰиҫҶе‘ЁеӣҙзҺҜеўғзҡ„дҝЎжҒҜгҖӮеҗҢж—¶пјҢжңәеҷЁеӯҰд№ е’Ңдәәе·ҘжҷәиғҪз®—жі•зҡ„еҸ‘еұ•пјҢдҪҝеҫ—иҪҰиҫҶиғҪеӨҹжӣҙеҮҶзЎ®ең°зҗҶи§Је’Ңеә”еҜ№еӨҚжқӮдәӨйҖҡзҺҜеўғгҖӮиҝӣе…Ҙ2020е№ҙд»ЈпјҢжҲ‘еӣҪз§ҜжһҒжҺЁеҠЁй«ҳйҳ¶зә§жҷәиғҪй©ҫ驶иҗҪең°гҖӮдёҖдәӣжұҪиҪҰеҲ¶йҖ е•ҶжҺЁеҮәдәҶй…ҚеӨҮвҖңй«ҳзә§й©ҫ驶иҫ…еҠ©зі»з»ҹпјҲADASпјүвҖқзҡ„жұҪиҪҰпјҢе®һзҺ°дәҶеңЁзү№е®ҡжқЎд»¶дёӢзҡ„жҷәиғҪй©ҫ驶гҖӮ然иҖҢпјҢиҝҷдёҖйҳ¶ж®өдҫқ然йңҖиҰҒй©ҫ驶е‘ҳж—¶еҲ»дҝқжҢҒиӯҰжғ•пјҢд»Ҙеә”еҜ№зӘҒеҸ‘жғ…еҶөгҖӮеҗҢж—¶пјҢжҷәиғҪй©ҫ驶иҪҰиҫҶзҡ„жөӢиҜ•д№ҹйҖҗжӯҘжү©еӨ§пјҢеҗ„зұ»жөӢиҜ•иҪҰиҫҶеңЁдёҚеҗҢеҹҺеёӮзҡ„йҒ“и·ҜдёҠиҝӣиЎҢдәҶеӨ§йҮҸжөӢиҜ•гҖӮ

дә”гҖҒдә§дёҡй“ҫ

1гҖҒиЎҢдёҡдә§дёҡй“ҫеҲҶжһҗ

жҷәиғҪй©ҫ驶дә§дёҡй“ҫдёҺжұҪиҪҰдә§дёҡз»ҸиҝҮеӨҡе№ҙеҸ‘еұ•е·ІеҪўжҲҗзҡ„жҲҗзҶҹдә§дёҡй“ҫеҲҶе·Ҙеҹәжң¬дёҖиҮҙпјҢдё»иҰҒз”ұеҗҺжңҚеҠЎеёӮеңәгҖҒж•ҙиҪҰеҺӮе•ҶгҖҒдёҖзә§дҫӣеә”е•ҶгҖҒдәҢзә§дҫӣеә”е•ҶеҸҠе…¶д»–дёҠжёёеҺҹжқҗж–ҷгҖҒи®ҫеӨҮдҫӣеә”е•Ҷзӯүжһ„жҲҗпјҢдё“дёҡеҢ–еҲҶе·ҘжңүеәҸпјҢеҪўжҲҗз«һдәүеҠ еҗҲдҪңзҡ„дә§дёҡй“ҫз”ҹжҖҒгҖӮжҷәиғҪй©ҫ驶дә§дёҡй“ҫдёҠжёёдё»иҰҒз”ұеҗ„зұ»дј ж„ҹеҷЁгҖҒиҠҜзүҮгҖҒиҪҜ件算法гҖҒй«ҳзІҫең°еӣҫзӯүдә§дёҡз»„жҲҗгҖӮдёҺжӯӨеҗҢж—¶жҲ‘еӣҪж¶ҢзҺ°дёҖжү№дё“жіЁдәҺжҷәиғҪй©ҫ驶解еҶіж–№жЎҲзҡ„дјҒдёҡпјҢеңЁжҷәиғҪй©ҫ驶жҠҖжңҜеҸҠи§ЈеҶіж–№жЎҲдёҠе®һзҺ°зӘҒз ҙгҖӮеӨ„дәҺдёӯжёёзҡ„ж•ҙиҪҰеҺӮе•ҶйҖҡиҝҮиҮӘдё»з ”еҸ‘жҲ–еҗҲдҪңз ”еҸ‘зҡ„ж–№ејҸдёҚж–ӯејҖеҸ‘е…·еӨҮжҷәиғҪй©ҫ驶еҠҹиғҪзҡ„жұҪиҪҰ并еҲ¶е®ҡжҷәиғҪй©ҫ驶иҪҰиҫҶз ”еҸ‘и®ЎеҲ’гҖӮдёӯеӣҪжҷәиғҪй©ҫ驶иЎҢдёҡдә§дёҡй“ҫеҰӮдёӢеӣҫжүҖзӨәпјҡ

иӢұйЈһеҮҢ科жҠҖе…¬еҸё

иӢұйЈһеҮҢ科жҠҖе…¬еҸё  з‘һиҗЁз§‘жҠҖе…¬еҸё

з‘һиҗЁз§‘жҠҖе…¬еҸё  жқӯе·һеЈ«е…°еҫ®з”өеӯҗиӮЎд»Ҫжңүйҷҗе…¬еҸё

жқӯе·һеЈ«е…°еҫ®з”өеӯҗиӮЎд»Ҫжңүйҷҗе…¬еҸё  еҚ—дә¬иҠҜй©°еҚҠеҜјдҪ“科жҠҖжңүйҷҗе…¬еҸё

еҚ—дә¬иҠҜй©°еҚҠеҜјдҪ“科жҠҖжңүйҷҗе…¬еҸё  жҜ”дәҡиҝӘеҚҠеҜјдҪ“иӮЎд»Ҫжңүйҷҗе…¬еҸё

жҜ”дәҡиҝӘеҚҠеҜјдҪ“иӮЎд»Ҫжңүйҷҗе…¬еҸё  йҖҹи…ҫиҒҡеҲӣ科жҠҖжңүйҷҗе…¬еҸё

йҖҹи…ҫиҒҡеҲӣ科жҠҖжңүйҷҗе…¬еҸё  дёҠжө·зҰҫиөӣ科жҠҖжңүйҷҗе…¬еҸё

дёҠжө·зҰҫиөӣ科жҠҖжңүйҷҗе…¬еҸё  еӣҫиҫҫйҖҡжҷәиғҪ科жҠҖ(иӢҸе·һ)жңүйҷҗе…¬еҸё

еӣҫиҫҫйҖҡжҷәиғҪ科жҠҖ(иӢҸе·һ)жңүйҷҗе…¬еҸё  еҢ—дә¬дёҮйӣҶ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё

еҢ—дә¬дёҮйӣҶ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё  欧иҸІе…үйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸё

欧иҸІе…үйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸё  ж·ұеңіеҘҘе°јз”өеӯҗиӮЎд»Ҫжңүйҷҗе…¬еҸё

ж·ұеңіеҘҘе°јз”өеӯҗиӮЎд»Ҫжңүйҷҗе…¬еҸё  иҒ”еҲӣз”өеӯҗ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё

иҒ”еҲӣз”өеӯҗ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё  иҲңе®Үе…үеӯҰ科жҠҖ(йӣҶеӣў)жңүйҷҗе…¬еҸё

иҲңе®Үе…үеӯҰ科жҠҖ(йӣҶеӣў)жңүйҷҗе…¬еҸё

2гҖҒиЎҢдёҡйўҶе…ҲдјҒдёҡеҲҶжһҗ

пјҲ1пјүжғ е·һеёӮеҫ·иөӣиҘҝеЁҒжұҪиҪҰз”өеӯҗиӮЎд»Ҫжңүйҷҗе…¬еҸё

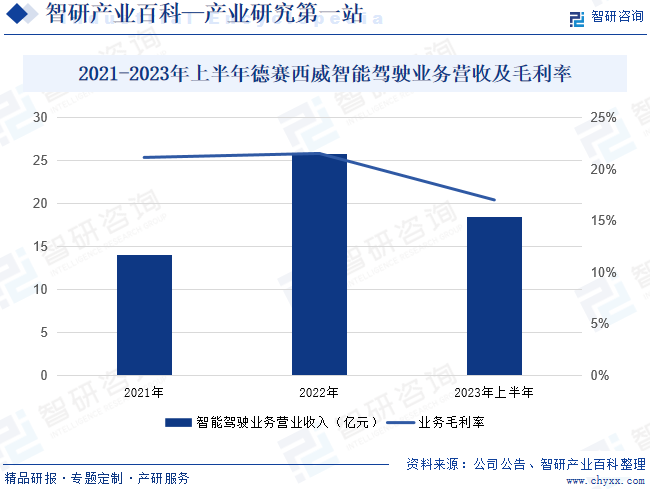

еҫ·иөӣиҘҝеЁҒиҒҡз„ҰдәҺжҷәиғҪеә§иҲұгҖҒжҷәиғҪй©ҫ驶е’ҢзҪ‘иҒ”жңҚеҠЎдёүеӨ§дёҡеҠЎзҫӨгҖӮе…¬еҸёжҷәиғҪй©ҫ驶дёҡеҠЎиҮҙеҠӣдәҺжҸҗдҫӣж•ҙдҪ“и§ЈеҶіж–№жЎҲеҸҠеӨҡз§ҚеҪўжҖҒдёҡеҠЎжЁЎејҸз»„еҗҲпјҢйҷӨжҷәиғҪй©ҫ驶еҹҹжҺ§еҲ¶еҷЁеҸҠзӣёе…із®—жі•еӨ–пјҢе·ІеңЁзӣёе…ідј ж„ҹеҷЁе’ҢT-Boxдә§е“Ғж–№йқўиҺ·еҫ—еёӮеңәйўҶе…Ҳең°дҪҚпјҢе…¶дёӯй«ҳжё…ж‘„еғҸеӨҙгҖҒADASж‘„еғҸеӨҙе·Іе®һзҺ°и§„жЁЎеҢ–йҮҸдә§пјҢжҜ«зұіжіўи§’йӣ·иҫҫгҖҒBSDйӣ·иҫҫеқҮеңЁеӨҡдёӘе®ўжҲ·йҮҸдә§еә”з”ЁпјҢеҗҢж—¶4DеҸҠеӣҪдә§еҢ–йӣ·иҫҫж–№жЎҲе·Іе®ҢжҲҗдә§дёҡжҠҖжңҜеёғеұҖпјӣ5G+V2X T-BOX+жҷәиғҪеӨ©зәҝж–№жЎҲе·ІйЎәеҲ©еңЁдёҠжұҪйҖҡз”ЁгҖҒзәўж——зӯүе®ўжҲ·дёҠе®һзҺ°и§„жЁЎеҢ–йҮҸдә§гҖӮ2022е№ҙеәҰпјҢеҫ·иөӣиҘҝеЁҒжҷәиғҪй©ҫ驶дёҡеҠЎй”Җе”®йўқе’Ңж–°йЎ№зӣ®и®ўеҚ•и§„模继з»ӯдҝқжҢҒзҲҶеҸ‘ејҸеўһй•ҝпјҢе…Ёе№ҙиҗҘ收еҗҢжҜ”еўһй•ҝ83%пјҢж–°йЎ№зӣ®и®ўеҚ•е№ҙеҢ–й”Җе”®йўқжҺҘиҝ‘80дәҝе…ғгҖӮ2023е№ҙдёҠеҚҠе№ҙеҫ·иөӣиҘҝеЁҒжҷәиғҪй©ҫ驶дёҡеҠЎе®һзҺ°иҗҘ收18.4дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ86.38%пјҢжҜӣеҲ©зҺҮдёә17.01%гҖӮ

пјҲ2пјүзҹҘиЎҢжұҪиҪҰ科жҠҖпјҲиӢҸе·һпјүиӮЎд»Ҫжңүйҷҗе…¬еҸё

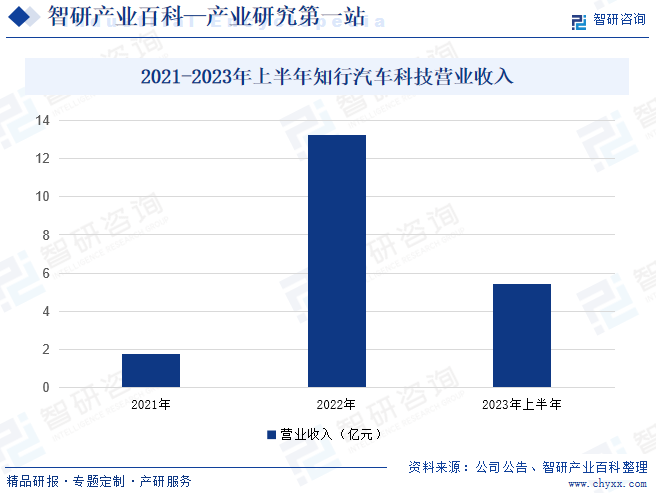

зҹҘиЎҢжұҪиҪҰ科жҠҖжҲҗз«ӢдәҺ2016е№ҙ,жҖ»йғЁдҪҚдәҺдёӯеӣҪиӢҸе·һ,жҳҜдёҖ家专注дәҺиҮӘеҠЁй©ҫ驶йўҶеҹҹеүҚиЈ…зі»з»ҹи§ЈеҶіж–№жЎҲзҡ„дәәе·ҘжҷәиғҪй«ҳ科жҠҖе…¬еҸёпјҢеҸҜдёәиҪҰдјҒжҸҗдҫӣиҮӘеҠЁй©ҫ驶解еҶіж–№жЎҲеҸҠеҹҹжҺ§еҲ¶еҷЁгҖҒiFCзӯүдә§е“ҒгҖӮзӣ®еүҚпјҢзҹҘиЎҢ科жҠҖе·ІдёҺеӨҡ家зҹҘеҗҚеӣҪеҶ…еҸҠеӣҪйҷ…OEMејҖеұ•еҗҲдҪңпјҢе·ІиҺ·еҫ—еҗүеҲ©гҖҒй•ҝеҹҺгҖҒеҘҮз‘һгҖҒдёңйЈҺгҖҒжһҒжҳҹзӯүе®ўжҲ·зҡ„йҮҸдә§е®ҡзӮ№гҖӮиҝ‘е№ҙжқҘпјҢзҹҘиЎҢжұҪиҪҰ科жҠҖиҗҘ收дёҚж–ӯжү©еӨ§пјҢ2023е№ҙдёҠеҚҠе№ҙиҗҘ收дёә5.43дәҝе…ғпјҢиҫғ2022е№ҙдёҠеҚҠе№ҙзҡ„3.59дәҝе…ғеўһй•ҝ51%гҖӮ

е…ӯгҖҒиЎҢдёҡзҺ°зҠ¶

йҡҸзқҖиҫ…еҠ©й©ҫ驶еҠҹиғҪйҖҗжӯҘйҮҸдә§пјҢд№ҳз”ЁиҪҰдёӯйҷӨдәҶе·ІеӨ§йҮҸжҷ®еҸҠзҡ„L0зә§зҡ„иҫ…еҠ©еҠҹиғҪеӨ–пјҢL1-L2зә§зҡ„й«ҳзә§иҫ…еҠ©й©ҫ驶жҠҖжңҜд№ҹйҖҗжӯҘжҲҗдёәиЎҢдёҡж Үй…ҚпјҢжё—йҖҸзҺҮйҖҗе№ҙжҸҗеҚҮпјҢжҷәиғҪй©ҫ驶жңүзқҖиҫғеӨ§зҡ„жҪңеңЁеёӮеңәз©әй—ҙгҖӮзӣ®еүҚпјҢжҲ‘еӣҪжұҪиҪҰжҷәиғҪй©ҫ驶иЎҢдёҡеӨ„дәҺд»ҺL1-L2зә§еҗ‘L3зә§иЎҚиҝӣзҡ„иҝҮзЁӢдёӯгҖӮзӣ®еүҚL1зә§еҲ«иҫ…еҠ©й©ҫ驶еҠҹиғҪ并жңӘеҸ‘жҢҘеҮәиҪҰиҫҶ硬件зҡ„жңҖеӨ§ж•Ҳз”ЁпјҢеҠ д№ӢL2зә§зҡ„еҝ«йҖҹжё—йҖҸе’ҢжҲҗжң¬зҡ„йҷҚдҪҺпјҢйў„и®Ўд»…жҗӯиҪҪL1зә§еҲ«еҠҹиғҪзҡ„д№ҳз”ЁиҪҰе°ҶйҖҗжёҗеҮҸе°‘пјҢжңӘжқҘL2зә§еҲ«еҠҹиғҪе°ҶйҖҗжёҗеҸ–иҖҢд»Јд№ӢпјҢеҗҢж—¶йҡҸзқҖжҷәиғҪй©ҫ驶зӣёе…ідёҠи·Ҝ法规зҡ„дёҚж–ӯе®Ңе–„пјҢL3зә§еҲ«жңүжқЎд»¶иҮӘеҠЁй©ҫ驶д№ҳз”ЁиҪҰе°ҶеҠ йҖҹиҗҪең°гҖӮ2023е№ҙдёҠеҚҠе№ҙпјҢдёӯеӣҪе…·еӨҮз»„еҗҲй©ҫ驶иҫ…еҠ©еҠҹиғҪпјҲL2зә§пјүзҡ„д№ҳз”ЁиҪҰж–°иҪҰй”ҖйҮҸеҚ жҜ”иҫҫеҲ°42.4%гҖӮ

дёғгҖҒеҸ‘еұ•еӣ зҙ

1гҖҒжңүеҲ©еӣ зҙ

пјҲ1пјүжҷәиғҪжұҪиҪҰе·ІйҖҗжёҗжҲҗдёәж¶Ҳиҙ№иҖ…ж ёеҝғйңҖжұӮ

зӣ®еүҚпјҢжҷәиғҪзҪ‘иҒ”жұҪиҪҰжҲҗдёәжҲ‘еӣҪжұҪиҪҰдә§дёҡеҸ‘еұ•зҡ„жҲҳз•Ҙж–№еҗ‘гҖӮжҷәиғҪзҪ‘иҒ”жұҪиҪҰйҖҡиҝҮжҗӯиҪҪе…Ҳиҝӣдј ж„ҹеҷЁзӯүиЈ…зҪ®пјҢиҝҗз”Ёдәәе·ҘжҷәиғҪзӯүж–°жҠҖжңҜпјҢе…·жңүжҷәиғҪй©ҫ驶еҠҹиғҪпјҢйҖҗжӯҘжҲҗдёәжҷәиғҪ移еҠЁз©әй—ҙе’Ңеә”з”Ёз»Ҳз«Ҝзҡ„ж–°дёҖд»ЈжұҪиҪҰгҖӮйҡҸзқҖжҷәиғҪзҪ‘иҒ”жұҪиҪҰзҡ„иҝӣдёҖжӯҘеҸ‘еұ•пјҢе…¶е®һзҺ°зҡ„еҠҹиғҪе°ҶжӣҙеҠ дё°еҜҢгҖҒжҸҗдҫӣзҡ„жңҚеҠЎе°ҶжӣҙеҠ дҫҝжҚ·пјҢдёӢжёёеә”з”ЁеңәжҷҜе°ҶиҝӣдёҖжӯҘжү©еӨ§пјҢдҝғиҝӣжҷәиғҪй©ҫ驶系з»ҹдә§е“Ғжё—йҖҸзҺҮдёҺиҙЁйҮҸзҡ„жҸҗеҚҮпјҢжңүеҲ©дәҺжұҪиҪҰжҷәиғҪй©ҫ驶иЎҢдёҡзҡ„жҢҒз»ӯеҸ‘еұ•гҖӮ

пјҲ2пјүжұҪиҪҰз”өеҠЁеҢ–еҸ‘еұ•пјҢдёәжұҪиҪҰжҷәиғҪеҢ–жҸҗдҫӣиүҜеҘҪеҹәзЎҖ

ж–°иғҪжәҗжұҪиҪҰжҳҜе…ЁзҗғжұҪиҪҰдә§дёҡз»ҝиүІеҸ‘еұ•гҖҒдҪҺзўіиҪ¬еһӢзҡ„йҮҚиҰҒж–№еҗ‘пјҢд№ҹжҳҜжҲ‘еӣҪжұҪиҪҰдә§дёҡй«ҳиҙЁйҮҸеҸ‘еұ•гҖҒе®һзҺ°ејҜйҒ“и¶…иҪҰзҡ„жҲҳз•ҘйҖүжӢ©гҖӮиҝ‘е№ҙжқҘпјҢйҡҸзқҖжҲ‘еӣҪж–°иғҪжәҗжұҪиҪҰзҡ„жҷ®еҸҠд»ҘеҸҠеӣҪ家е’Ңеҗ„зңҒд»ҪеҜ№ж–°иғҪжәҗжұҪиҪҰзҡ„ж”ҝзӯ–жҝҖеҠұпјҢеӨ–еҠ еҢ—дёҠе№ҝж·ұзӯүи¶…дёҖзәҝеҹҺеёӮеҜ№дј з»ҹзҮғжІ№иҪҰзҡ„еҸ·зүҢз®ЎеҲ¶пјҢдҝғиҝӣдәҶжҲ‘еӣҪж–°иғҪжәҗжұҪиҪҰзҡ„еҸ‘еұ•гҖӮ2023е№ҙдёӯеӣҪж–°иғҪжәҗжұҪиҪҰдә§й”ҖеҲҶеҲ«е®ҢжҲҗ958.7дёҮиҫҶе’Ң949.5дёҮиҫҶпјҢеҗҢжҜ”еҲҶеҲ«еўһй•ҝ35.8%е’Ң37.9%пјҢеёӮеңәеҚ жңүзҺҮиҫҫеҲ°31.6%гҖӮжұҪиҪҰз”өеҠЁеҢ–дёәжҷәиғҪеҢ–жҸҗдҫӣдәҶиүҜеҘҪзҡ„еҹәзЎҖпјҢжҠҖжңҜз«Ҝеә•еұӮгҖҒдә§е“Ғз«Ҝе·®ејӮеҢ–гҖҒз”ЁжҲ·з«ҜдҪ“йӘҢйңҖжұӮеҶіе®ҡдәҶз”өеҠЁиҪҰжҳҜжұҪиҪҰжҷәиғҪеҢ–зҡ„жңҖдҪіиҪҪдҪ“пјҢз”өеҠЁеҢ–гҖҒжҷәиғҪеҢ–зӣёдә’иһҚеҗҲзҡ„жҷәиғҪз”өеҠЁжұҪиҪҰпјҢе°ҶжҲҗдёәжңӘжқҘжұҪиҪҰеҸ‘еұ•зҡ„еӨ§и¶ӢеҠҝгҖӮ

пјҲ3пјүжұҪиҪҰжҷәиғҪеҢ–жҠҖжңҜж°ҙе№ідёҚж–ӯжҸҗеҚҮпјҢжұҪиҪҰжҷәиғҪй©ҫ驶иЎҢдёҡе°ҶиҝҺжқҘеҸ‘еұ•жӢҗзӮ№

еңЁжұҪиҪҰжҷәиғҪзҪ‘иҒ”еҢ–зҡ„еҸҳйқ©дёӯпјҢз”өеӯҗгҖҒиҪҜ件算法зӯүд»·еҖје°Ҷеӣ жҷәиғҪй©ҫ驶жҠҖжңҜиҖҢжҳҫи‘—жҸҗеҚҮпјҢе…ҲиҝӣйҖҡи®ҜгҖҒдәәе·ҘжҷәиғҪзӯүжҠҖжңҜдёҚж–ӯеә”з”ЁеңЁжҷәиғҪй©ҫ驶жұҪиҪҰдёӯпјҢжҺЁеҠЁжҷәиғҪжұҪиҪҰзҡ„еҝ«йҖҹеҸ‘еұ•гҖӮйҡҸзқҖ5GгҖҒжҷәж…§дәӨйҖҡе’ҢV2XиҪҰи·Ҝдә‘еҚҸеҗҢзӯүжҠҖжңҜзҡ„еҗҢжӯҘеҸ‘еұ•пјҢжңүжңӣдёәжұҪиҪҰжҷәиғҪй©ҫ驶иЎҢдёҡеёҰжқҘжӣҙеӨҡзәўеҲ©пјҢдҪҝжҷәиғҪй©ҫ驶系з»ҹиҫҫеҲ°жҠҖжңҜжҸҗеҚҮгҖҒйҷҚжң¬еўһж•Ҳзҡ„ж•ҲжһңгҖӮзӣ®еүҚжҲ‘еӣҪйҮҸдә§зҡ„жҷәиғҪжұҪиҪҰжӯЈеңЁд»ҺL1-L2йҖҗжёҗеҗ‘й«ҳзӯүзә§иЎҚиҝӣпјҢL3зә§й«ҳйҖҹе…¬и·ҜжңүжқЎд»¶иҮӘеҠЁй©ҫ驶гҖҒL4зә§иҮӘдё»д»Је®ўжіҠиҪҰгҖҒзҹҝеҢәиҮӘеҠЁй©ҫ驶е’Ңж— дәәжң«з«Ҝй…ҚйҖҒжңүжңӣе°Ҫеҝ«е®һзҺ°еӨ§и§„жЁЎйҮҸдә§иҗҪең°гҖӮйҡҸзқҖй«ҳзә§еҲ«еә”з”Ёзҡ„йҮҸдә§иҗҪең°пјҢжұҪиҪҰжҷәиғҪй©ҫ驶иЎҢдёҡе°ҶиҝҺжқҘеҸ‘еұ•жӢҗзӮ№гҖӮ

2гҖҒдёҚеҲ©еӣ зҙ

пјҲ1пјүз ”еҸ‘жҲҗжң¬йҡҸжҠҖжңҜиҰҒжұӮдёҠеҚҮпјҢеёҰжқҘиҫғй«ҳзҡ„иө„йҮ‘дёҺеҲӣж–°еҺӢеҠӣ

иҝ‘е№ҙжқҘпјҢйҡҸзқҖдёӢжёёеә”з”ЁйўҶеҹҹйңҖжұӮдә•е–·пјҢжҷәиғҪй©ҫ驶дјҒдёҡйңҖиҰҒиҝ…йҖҹе“Қеә”еёӮеңәйңҖжұӮпјҢй’ҲеҜ№дёҚеҗҢеә”з”ЁеңәжҷҜејҖеҸ‘ж–°жҠҖжңҜдёҺж–°дә§е“ҒпјҢз”ұдәҺеҗ„зұ»еңәжҷҜеңЁдёҚеҗҢж—¶й—ҙеҢәеҹҹжқЎд»¶дёӢе·®еҲ«иҫғеӨ§пјҢеӣ жӯӨжҷәиғҪй©ҫ驶жҠҖжңҜйҡҫеәҰиҝңи¶…йў„жңҹгҖӮй«ҳзә§еҲ«жҷәиғҪй©ҫ驶зҡ„жҠҖжңҜйҡҫеәҰе‘ҲжҢҮж•°еўһй•ҝпјҢеҜ№дәҺиҠҜзүҮгҖҒдј ж„ҹеҷЁгҖҒиҪҜ件гҖҒз”өеӯҗз”өж°”жһ¶жһ„зӯүйғҪжңүзқҖиҫғй«ҳиҰҒжұӮпјҢд»»дёҖзҺҜиҠӮжҠҖжңҜж»һеҗҺйғҪйҡҫд»Ҙе®һзҺ°жҷәиғҪй©ҫ驶зҡ„иҗҪең°пјҢеӣ жӯӨдјҒдёҡеңЁжӣҙй«ҳзә§еҲ«жҷәиғҪй©ҫ驶зҡ„жҠҖжңҜеұӮйқўд№ҹйқўдёҙиҫғеӨ§жҢ‘жҲҳгҖӮеҸҰдёҖж–№йқўпјҢжҷәиғҪй©ҫ驶дјҒдёҡйңҖиҰҒеңЁеүҚжңҹжҠ•е…ҘиҫғеӨ§зҡ„з ”еҸ‘жҲҗжң¬жүҚиғҪдҝқиҜҒжҷәиғҪй©ҫ驶еҠҹиғҪзҡ„жӣҙж–°иҝӯд»ЈпјҢе…¶дёӯеҢ…еҗ«дј ж„ҹеҷЁз ”еҸ‘гҖҒеә•еұӮз®—жі•зӯүпјҢжӯӨиҝҮзЁӢйңҖиҰҒдјҒдёҡжҠ•е…ҘеӨ§йҮҸиө„йҮ‘гҖҒе‘ЁжңҹзӣёеҜ№иҫғй•ҝдё”е…·жңүдёҖе®ҡеёӮеңәйЈҺйҷ©гҖӮеӣ жӯӨпјҢжҷәиғҪй©ҫ驶дјҒдёҡе°ҶеҸ—еҲ°иө„йҮ‘гҖҒеҲӣж–°зҡ„еҸҢйҮҚеҺӢеҠӣгҖӮ

пјҲ2пјүжҷәиғҪй©ҫ驶иЎҢдёҡж”ҝзӯ–йЈҺйҷ©

иҝ‘е№ҙжқҘпјҢжұҪиҪҰжҷәиғҪй©ҫ驶иЎҢдёҡеҸ—еҲ°еӣҪ家еҸҠең°ж–№ж”ҝзӯ–зҡ„еӨ§еҠӣж”ҜжҢҒгҖӮ然иҖҢеӣҪ家е’Ңзӣёе…ійғЁй—Ёжңүе…іжң¬иЎҢдёҡзҡ„дә§дёҡж”ҝзӯ–гҖҒзӣёе…іжі•еҫӢ法规еҸҠе®һж–Ҫз»ҶеҲҷеңЁеҮәеҸ°ж—¶й—ҙгҖҒе®һж–ҪеҠӣеәҰзӯүж–№йқўе…·жңүдёҚзЎ®е®ҡжҖ§пјҢиӢҘд»ҠеҗҺжұҪиҪҰжҷәиғҪй©ҫ驶иЎҢдёҡзҡ„дә§дёҡж”ҝзӯ–еҸ‘з”ҹдёҚеҲ©еҸҳеҢ–жҲ–жұҪиҪҰжҷәиғҪй©ҫ驶公еҸёеҸ‘з”ҹиҝқеҸҚзӣёе…іж”ҝзӯ–зҡ„иҝқ规иЎҢдёәпјҢе°ҶеҸҜиғҪдјҡеҜ№жҷәиғҪй©ҫ驶иЎҢдёҡдёҡеҠЎз»ҸиҗҘдә§з”ҹдёҚеҲ©еҪұе“ҚгҖӮ

пјҲ3пјүдә§дёҡй“ҫйҹ§жҖ§жңүеҫ…иҝӣдёҖжӯҘжҸҗеҚҮ

жҷәиғҪй©ҫ驶иЎҢдёҡдё»иҰҒеҺҹжқҗж–ҷдёәиҠҜзүҮгҖҒз”өе®№з”өйҳ»гҖҒй•ңеӨҙгҖҒзәҝжқҗгҖҒжҺўиҠҜгҖҒдә”йҮ‘гҖҒPCBжқҝгҖҒжЁЎе…·гҖҒеЎ‘иғ¶зӯүпјҢзӣҙжҺҘжқҗж–ҷжҲҗжң¬еҚ жҜ”иҫғй«ҳгҖӮиӢҘдё»иҰҒеҺҹжқҗж–ҷд»·ж јжңӘжқҘжҢҒз»ӯеӨ§е№…дёҠж¶ЁпјҢжҷәиғҪй©ҫ驶з”ҹдә§жҲҗжң¬е°Ҷжҳҫи‘—еўһеҠ пјҢеӣ жӯӨжҷәиғҪй©ҫ驶иЎҢдёҡеӯҳеңЁеҺҹжқҗж–ҷд»·ж јжіўеҠЁзҡ„з»ҸиҗҘйЈҺйҷ©гҖӮжӯӨеӨ–пјҢжҷәиғҪй©ҫ驶иЎҢдёҡз”ҹдә§жүҖйңҖзҡ„иҠҜзүҮзӯүйғЁеҲҶз”өеӯҗе…ғеҷЁд»¶дҫқиө–д»ҺзҫҺеӣҪгҖҒйҹ©еӣҪгҖҒиҚ·е…°гҖҒж—Ҙжң¬зӯүеӣҪ家иҝӣеҸЈпјҢеҸҜиғҪеҸ—еҲ°еӣҪйҷ…еұҖеҠҝгҖҒиҙёжҳ“ж”ҝзӯ–зӯүеӨҡж–№йқўеӣ зҙ зҡ„еҪұе“ҚпјҢдә§дёҡй“ҫйҹ§жҖ§жңүеҫ…иҝӣдёҖжӯҘжҸҗеҚҮгҖӮ

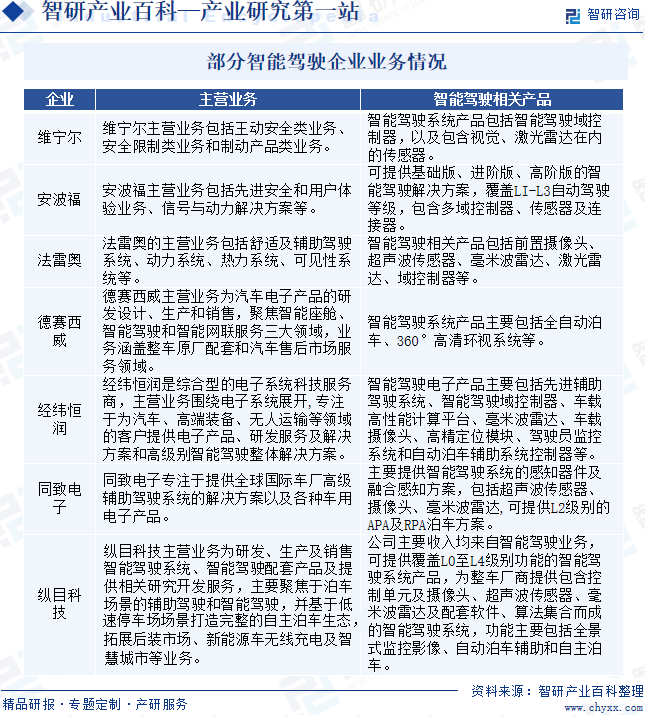

е…«гҖҒз«һдәүж јеұҖ

еӣҪйҷ…дҫӣеә”е•ҶеңЁжұҪиҪҰз”өеӯҗйўҶеҹҹж·ұиҖ•еӨҡе№ҙпјҢжӢҘжңүиҫғеӨ§иҜқиҜӯжқғпјҢеңЁеӨҡдёӘйўҶеҹҹеқҮжҺҢжҸЎж ёеҝғжҠҖжңҜпјҢеҰӮжҺ§еҲ¶еҲ¶еҠЁгҖҒжҺ§еҲ¶еҚ•е…ғгҖҒдј ж„ҹеҷЁзӯүгҖӮд»Ҙз»ҙе®Ғе°”гҖҒе®үжіўзҰҸе’Ңжі•йӣ·еҘҘдёәд»ЈиЎЁзҡ„еӣҪйҷ…жұҪиҪҰз”өеӯҗдҫӣеә”е•Ҷзҡ„дә§е“Ғз»“жһ„е®Ңе–„гҖҒжҠҖжңҜжҲҗзҶҹгҖҒзҹҘеҗҚеәҰй«ҳпјҢдёҡеҠЎеңЁе…ЁзҗғиҢғеӣҙеқҮжңүејҖеұ•гҖӮиҝ‘е№ҙжқҘйҡҸзқҖжұҪиҪҰжҷәиғҪеҢ–гҖҒзҪ‘иҒ”еҢ–еҸ‘еұ•зҡ„и¶ӢеҠҝпјҢеӣҪйҷ…дјҒдёҡзә·зә·еҗ‘жҷәиғҪй©ҫ驶жүҖйңҖйӣ¶йғЁд»¶еҸҠи§ЈеҶіж–№жЎҲиҪ¬еһӢпјҢеҢ…еҗ«иҮӘеҠЁй©ҫ驶еҹҹжҺ§еҲ¶еҷЁгҖҒдј ж„ҹеҷЁгҖҒй«ҳзә§еҲ«жҷәиғҪй©ҫ驶算法зӯүж–№еҗ‘гҖӮеӣҪеҶ…жұҪиҪҰжҷәиғҪй©ҫ驶иЎҢдёҡдјҒдёҡз”ұдәҺиө·жӯҘиҫғжҷҡпјҢжҠҖжңҜз§ҜзҙҜзӣёеҜ№и–„ејұгҖҒеёӮеңә规模зӣёеҜ№иҫғе°ҸпјҢеңЁеҗ‘й«ҳзӯүзә§жҷәиғҪй©ҫ驶系з»ҹдә§е“Ғз ”еҸ‘еҸҠз”ҹдә§иҪ¬еһӢж—¶еӯҳеңЁдёҖе®ҡеҺӢеҠӣпјҢжҷәиғҪй©ҫ驶еҲқеҲӣдјҒдёҡеҲҮе…ҘжұҪиҪҰдҫӣеә”й“ҫйңҖиҰҒдёҖе®ҡзҡ„ж—¶й—ҙгҖӮ

д№қгҖҒеҸ‘еұ•и¶ӢеҠҝ

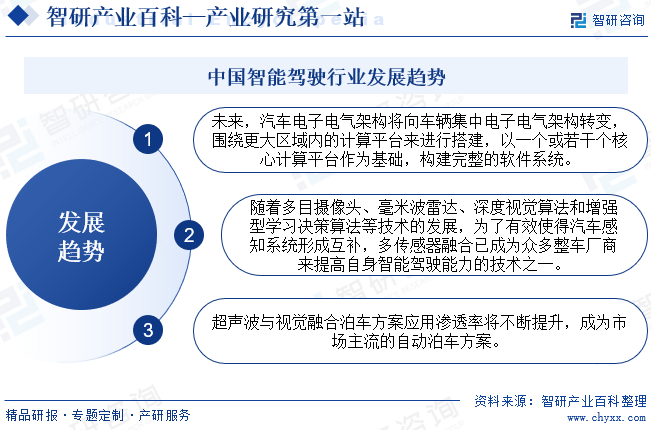

1гҖҒз”өеӯҗз”өж°”жһ¶жһ„з”ұеҲҶеёғејҸеҗ‘йӣҶдёӯејҸиҝҮжёЎпјҢжҷәиғҪй©ҫ驶жҺ§еҲ¶еҚ•е…ғжҲҗеҸ‘еұ•е…ій”®

жңӘжқҘпјҢжұҪиҪҰз”өеӯҗз”өж°”жһ¶жһ„е°Ҷеҗ‘иҪҰиҫҶйӣҶдёӯз”өеӯҗз”өж°”жһ¶жһ„иҪ¬еҸҳпјҢеӣҙз»•жӣҙеӨ§еҢәеҹҹеҶ…зҡ„и®Ўз®—е№іеҸ°жқҘиҝӣиЎҢжҗӯе»әпјҢд»ҘдёҖдёӘжҲ–иӢҘе№ІдёӘж ёеҝғи®Ўз®—е№іеҸ°дҪңдёәеҹәзЎҖпјҢжһ„е»әе®Ңж•ҙзҡ„иҪҜ件系з»ҹгҖӮеҸ—жұҪиҪҰз”өеӯҗз”өж°”жһ¶жһ„з”ұеҲҶеёғејҸеҗ‘йӣҶдёӯејҸжј”еҸҳзҡ„еҪұе“ҚпјҢйҖҡиҝҮеҹҹжҺ§еҲ¶еҷЁйӣҶжҲҗеӨҡдёӘдёҚеҗҢеҠҹиғҪзҡ„ECUдә§е“ҒпјҢеҚ•иҪҰиЈ…иҪҪECUдә§е“Ғзҡ„ж•°йҮҸе°ҶжңүжүҖеҮҸе°‘гҖӮжӢҘжңүе№іеҸ°еҢ–дә§е“Ғдҫӣеә”иғҪеҠӣеҸҠйӣҶжҲҗеҹҹжҺ§еҲ¶еҷЁи®ҫи®Ўз ”еҸ‘з»ҸйӘҢзҡ„дјҒдёҡе…·жңүиҫғејәе…ҲеҸ‘дјҳеҠҝдёҺжҠҖжңҜз§ҜзҙҜпјҢйў„и®Ўе°ҶеңЁжұҪиҪҰз”өеӯҗз”өж°”жһ¶жһ„йӣҶдёӯејҸзҡ„еҸ‘еұ•и¶ӢеҠҝдёӯеҸ—зӣҠгҖӮ

2гҖҒеӨҡдј ж„ҹеҷЁиһҚеҗҲе°ҶжҲҗдёәжңӘжқҘжҷәиғҪй©ҫ驶зҡ„дё»жөҒж–№жЎҲ

йҡҸзқҖжҷәиғҪй©ҫ驶зә§еҲ«зҡ„жҸҗеҚҮпјҢиҪҰиҫҶжүҖйңҖиҰҒзҡ„дј ж„ҹеҷЁд№ҹи¶ҠеҸ‘еӨҡж ·еҢ–пјҢдёәдәҶеә”еҜ№дёҚеҗҢзҡ„еңәжҷҜе’ҢдҝқиҜҒиҪҰиҫҶзҡ„е®үе…ЁдҝқиҜҒпјҢеӨҡдј ж„ҹеҷЁиһҚеҗҲжҲҗдёәиЎҢдёҡи¶ӢеҠҝгҖӮеӨҡдј ж„ҹеҷЁиһҚеҗҲжҠҖжңҜжҳҜеҜ№дҝЎжҒҜзҡ„еӨҡзә§еҲ«гҖҒеӨҡз»ҙеәҰз»„еҗҲ并еҜјеҮәжңүз”Ёзҡ„дҝЎжҒҜпјҢеҢ…еҗ«еӣҫеғҸдҝЎжҒҜгҖҒзӮ№дә‘дҝЎжҒҜзӯүпјҢдёҚд»…еҸҜеҲ©з”ЁдёҚеҗҢдј ж„ҹеҷЁзҡ„дјҳеҠҝпјҢиҝҳиғҪжҸҗй«ҳж•ҙдёӘзі»з»ҹзҡ„жҷәиғҪеҢ–зЁӢеәҰгҖҒеҮҶзЎ®жҖ§е’ҢйІҒжЈ’жҖ§гҖӮйҡҸзқҖеӨҡзӣ®ж‘„еғҸеӨҙгҖҒжҜ«зұіжіўйӣ·иҫҫгҖҒж·ұеәҰи§Ҷи§үз®—жі•е’ҢеўһејәеһӢеӯҰд№ еҶізӯ–з®—жі•зӯүжҠҖжңҜзҡ„еҸ‘еұ•пјҢдёәдәҶжңүж•ҲдҪҝеҫ—жұҪиҪҰж„ҹзҹҘзі»з»ҹеҪўжҲҗдә’иЎҘпјҢеӨҡдј ж„ҹеҷЁиһҚеҗҲе·ІжҲҗдёәдј—еӨҡж•ҙиҪҰеҺӮе•ҶжқҘжҸҗй«ҳиҮӘиә«жҷәиғҪй©ҫ驶иғҪеҠӣзҡ„жҠҖжңҜд№ӢдёҖгҖӮ

3гҖҒи¶…еЈ°жіўдёҺи§Ҷи§үиһҚеҗҲжіҠиҪҰж–№жЎҲеә”з”Ёжё—йҖҸзҺҮе°ҶдёҚж–ӯжҸҗеҚҮ

дј з»ҹзҡ„иҮӘеҠЁжіҠиҪҰж–№жЎҲд»Ҙ12дёӘи¶…еЈ°жіўдј ж„ҹеҷЁдёәеҹәзЎҖпјҢиғҪеӨҹе®ҢжҲҗжЁӘеҗ‘гҖҒеһӮзӣҙгҖҒж–ңеҗ‘дёүз§ҚжіҠиҪҰеҠЁдҪңпјҢдҪҶз”ұдәҺйҖӮз”ЁеңәжҷҜеҚ•дёҖпјҢж— жі•иҜҶеҲ«еҲ’зәҝиҪҰдҪҚпјҢдё”ж•ҙдёӘжіҠиҪҰиҝҮзЁӢж— жі•еҸҜи§ҶеҢ–пјҢз”ЁжҲ·дҪ“йӘҢиҫғе·®гҖӮзӣ®еүҚпјҢиҮӘеҠЁжіҠиҪҰж–№жЎҲжӯЈд»Һдј з»ҹзәҜи¶…еЈ°жіўж–№жЎҲеҗ‘и¶…еЈ°жіў+и§Ҷи§үиһҚеҗҲжіҠиҪҰж–№жЎҲеҚҮзә§пјӣи§Ҷи§үиһҚеҗҲе…ЁиҮӘеҠЁжіҠиҪҰзі»з»ҹеңЁдҪҝз”Ёи¶…еЈ°жіўдј ж„ҹеҷЁеҜ№е‘ЁеӣҙзҺҜеўғиҝӣиЎҢжЈҖжөӢзҡ„еҹәзЎҖдёҠпјҢеўһеҠ дәҶзҺҜи§Ҷж‘„еғҸеӨҙзҡ„ж„ҹзҹҘдҝЎжҒҜпјҢдҪҝиҪҰиҫҶзҡ„ж„ҹзҹҘиғҪеҠӣиҝӣдёҖжӯҘеўһејәпјҢжҸҗеҚҮдәҶиҮӘеҠЁжіҠиҪҰеҠҹиғҪзҡ„дҪҝз”ЁдҪ“йӘҢгҖӮи¶…еЈ°жіўдёҺи§Ҷи§үиһҚеҗҲжіҠиҪҰж–№жЎҲеә”з”Ёжё—йҖҸзҺҮе°ҶдёҚж–ӯжҸҗеҚҮпјҢжҲҗдёәеёӮеңәдё»жөҒзҡ„иҮӘеҠЁжіҠиҪҰж–№жЎҲгҖӮ

зүҲжқғжҸҗзӨәпјҡжҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

зүҲжқғжҸҗзӨәпјҡжҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![2023е№ҙдёӯеӣҪжҷәиғҪй©ҫ驶иЎҢдёҡеҸ‘еұ•ж јеұҖеҸҠйҮҚзӮ№дјҒдёҡеҲҶжһҗпјҡдјҒдёҡз§ҜжһҒеҠ з Ғжҷәй©ҫз ”еҸ‘пјҢжҷәиғҪй©ҫ驶иөӣйҒ“зҒ«зғӯ [еӣҫ]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)

![2023е№ҙдёӯеӣҪжҷәиғҪй©ҫ驶иЎҢдёҡеҸ‘еұ•зҺҜеўғпјҲPESTпјүеҲҶжһҗпјҡж”ҝзӯ–дёҚж–ӯеҲ©еҘҪпјҢеёӮеңәз«һдәүжҝҖзғҲ[еӣҫ]](http://img.chyxx.com/images/2022/0330/83e55e0fd01cd7eb3b56b758f35281ec8d2514ab.png?x-oss-process=style/w320)