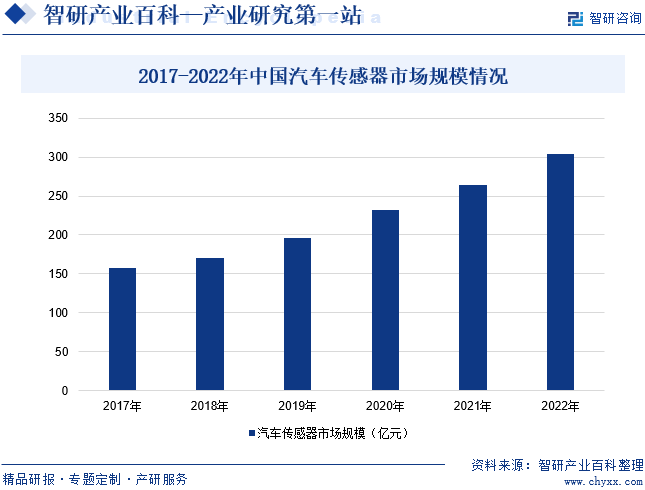

ж‘ҳиҰҒпјҡеңЁеӣҪ家ж”ҝзӯ–е’ҢжҷәиғҪжұҪиҪҰеҝ«йҖҹеҸ‘еұ•зҡ„жҺЁеҠЁдёӢпјҢжҲ‘еӣҪжұҪиҪҰдј ж„ҹеҷЁеёӮеңә规模е°ҶжҢҒз»ӯеўһй•ҝгҖӮйҡҸзқҖжңӘжқҘз”өеҠЁжҷәиғҪжұҪиҪҰжё—йҖҸзҺҮдёҚж–ӯжҸҗеҚҮпјҢиҪҰиә«дёҺзҺҜеўғж„ҹзҹҘзұ»дј ж„ҹеҷЁзҡ„йңҖжұӮйҮҸе°Ҷеҝ«йҖҹеўһй•ҝпјҢж•ҙиҪҰдҪҝз”Ёдј ж„ҹеҷЁж•°йҮҸе°ҶиҫҫеҲ°ж•°зҷҫдёӘгҖӮж•°жҚ®жҳҫзӨәпјҢ2022е№ҙжҲ‘еӣҪжұҪиҪҰдј ж„ҹеҷЁеёӮеңә规模иҫғ2021е№ҙеҗҢжңҹеўһй•ҝ15.12%иҮі303.8дәҝе…ғгҖӮ

дёҖгҖҒе®ҡд№үеҸҠеҲҶзұ»

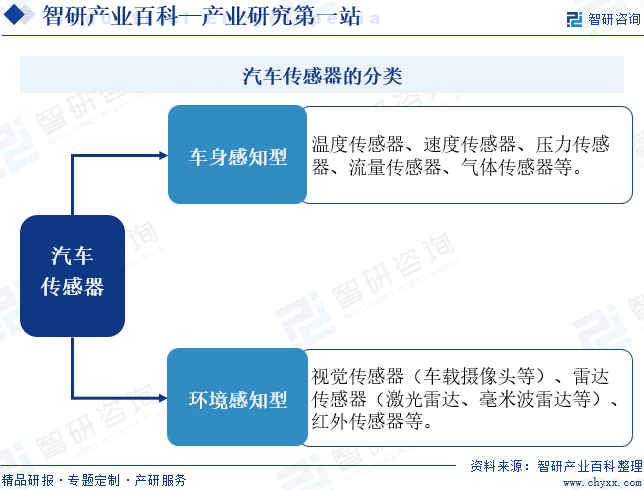

жұҪиҪҰдј ж„ҹеҷЁжҳҜжұҪиҪҰи®Ўз®—жңәзі»з»ҹзҡ„иҫ“е…ҘиЈ…зҪ®пјҢе®ғжҠҠжұҪиҪҰиҝҗиЎҢдёӯеҗ„з§Қе·ҘеҶөдҝЎжҒҜпјҢеҰӮиҪҰйҖҹгҖҒеҗ„з§Қд»ӢиҙЁзҡ„жё©еәҰгҖҒеҸ‘еҠЁжңәиҝҗиҪ¬е·ҘеҶөзӯүпјҢиҪ¬еҢ–жҲҗз”өдҝЎеҸ·дј иҫ“з»ҷи®Ўз®—жңәпјҢд»ҘдҫҝеҸ‘еҠЁжңәеӨ„дәҺжңҖдҪіе·ҘдҪңзҠ¶жҖҒгҖӮжұҪиҪҰдј ж„ҹеҷЁжҢүз…§иҪҰиә«ж„ҹзҹҘеһӢеҸҜеҲҶдёәжё©еәҰдј ж„ҹеҷЁгҖҒйҖҹеәҰдј ж„ҹеҷЁгҖҒеҺӢеҠӣдј ж„ҹеҷЁгҖҒжөҒйҮҸдј ж„ҹеҷЁгҖҒж°”дҪ“дј ж„ҹеҷЁзӯүпјӣжҢүз…§зҺҜеўғж„ҹзҹҘеһӢеҸҜеҲҶдёәи§Ҷи§үдј ж„ҹеҷЁпјҲиҪҰиҪҪж‘„еғҸеӨҙзӯүпјүгҖҒйӣ·иҫҫдј ж„ҹеҷЁпјҲжҝҖе…үйӣ·иҫҫгҖҒжҜ«зұіжіўйӣ·иҫҫзӯүпјүгҖҒзәўеӨ–дј ж„ҹеҷЁзӯүгҖӮ

дәҢгҖҒиЎҢдёҡж”ҝзӯ–

жұҪиҪҰе·ҘдёҡжҳҜеӣҪж°‘з»ҸжөҺеҸ‘еұ•зҡ„йҮҚиҰҒдә§дёҡд№ӢдёҖпјҢиҖҢжұҪиҪҰдј ж„ҹеҷЁжҳҜжұҪиҪҰе·Ҙдёҡзҡ„йҮҚиҰҒз»„жҲҗйғЁеҲҶгҖӮдёӯеӣҪж”ҝеәңеҚҒеҲҶйҮҚи§ҶжұҪиҪҰдј ж„ҹеҷЁзҡ„еҸ‘еұ•пјҢ并еҮәеҸ°дәҶдёҖзі»еҲ—ж”ҝзӯ–ж”ҜжҢҒгҖҒйј“еҠұгҖҒдҝғиҝӣжұҪиҪҰдј ж„ҹеҷЁиЎҢдёҡеҒҘеә·гҖҒжңүеәҸеҸ‘еұ•гҖӮ2023е№ҙ7жңҲпјҢе·Ҙдёҡе’ҢдҝЎжҒҜеҢ–йғЁзӯүдә”йғЁй—ЁеҚ°еҸ‘гҖҠеҲ¶йҖ дёҡеҸҜйқ жҖ§жҸҗеҚҮе®һж–Ҫж„Ҹи§ҒгҖӢпјҢжҸҗеҮәиҰҒйҮҚзӮ№иҒҡз„Ұж ёеҝғжҺ§еҲ¶гҖҒз”өжәҗй©ұеҠЁгҖҒIGBTгҖҒеӨ§з®—еҠӣи®Ўз®—гҖҒй«ҳе®№йҮҸеӯҳеӮЁгҖҒдҝЎжҒҜйҖҡдҝЎгҖҒеҠҹзҺҮжЁЎжӢҹгҖҒй«ҳзІҫеәҰдј ж„ҹеҷЁзӯүиҪҰ规зә§жұҪиҪҰиҠҜзүҮпјҢйҖҡиҝҮеӨҡеұӮжҺЁиҝӣгҖҒеӨҡж–№еҚҸеҗҢпјҢж·ұе…ҘжҺЁиҝӣзӣёе…ідә§е“ҒеҸҜйқ жҖ§ж°ҙе№іжҢҒз»ӯжҸҗеҚҮгҖӮ2023е№ҙ9жңҲпјҢе·Ҙдёҡе’ҢдҝЎжҒҜеҢ–йғЁзӯүдёғйғЁй—ЁеҚ°еҸ‘гҖҠжұҪиҪҰиЎҢдёҡзЁіеўһй•ҝе·ҘдҪңж–№жЎҲпјҲ2023вҖ”2024е№ҙпјүгҖӢпјҢеңЁжҸҗеҚҮдә§е“Ғдҫӣз»ҷиҙЁйҮҸж°ҙе№іж–№йқўпјҢжҸҗеҮәж”ҜжҢҒејҖеұ•иҪҰз”ЁиҠҜзүҮгҖҒеӣәжҖҒз”өжұ гҖҒж“ҚдҪңзі»з»ҹгҖҒй«ҳзІҫеәҰдј ж„ҹеҷЁзӯүжҠҖжңҜж”»е…іе’ҢжҺЁе№ҝеә”з”ЁгҖӮ

дёүгҖҒеҸ‘еұ•еҺҶзЁӢ

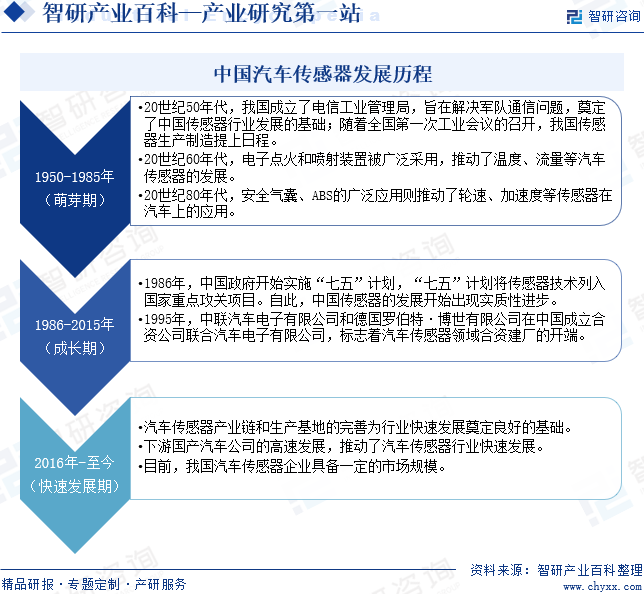

жҲ‘еӣҪжұҪиҪҰдј ж„ҹеҷЁиЎҢдёҡз»ҸеҺҶдәҶдёүдёӘеҸ‘еұ•йҳ¶ж®өпјҢеҲҶеҲ«жҳҜиҗҢиҠҪжңҹгҖҒжҲҗй•ҝжңҹе’Ңеҝ«йҖҹеҸ‘еұ•жңҹгҖӮ20дё–зәӘ50е№ҙд»ЈпјҢжҲ‘еӣҪжҲҗз«ӢдәҶз”өдҝЎе·Ҙдёҡз®ЎзҗҶеұҖпјҢж—ЁеңЁи§ЈеҶіеҶӣйҳҹйҖҡдҝЎй—®йўҳпјҢеҘ е®ҡдәҶдёӯеӣҪдј ж„ҹеҷЁиЎҢдёҡеҸ‘еұ•зҡ„еҹәзЎҖпјӣйҡҸзқҖе…ЁеӣҪ第дёҖж¬Ўе·Ҙдёҡдјҡи®®зҡ„еҸ¬ејҖпјҢжҲ‘еӣҪдј ж„ҹеҷЁз”ҹдә§еҲ¶йҖ жҸҗдёҠж—ҘзЁӢгҖӮ20дё–зәӘ60е№ҙд»ЈпјҢз”өеӯҗзӮ№зҒ«е’Ңе–·е°„иЈ…зҪ®иў«е№ҝжіӣйҮҮз”ЁпјҢжҺЁеҠЁдәҶжё©еәҰгҖҒжөҒйҮҸзӯүжұҪиҪҰдј ж„ҹеҷЁзҡ„еҸ‘еұ•гҖӮ20дё–зәӘ80е№ҙд»ЈпјҢе®үе…Ёж°”еӣҠгҖҒABSзҡ„е№ҝжіӣеә”з”ЁеҲҷжҺЁеҠЁдәҶиҪ®йҖҹгҖҒеҠ йҖҹеәҰзӯүдј ж„ҹеҷЁеңЁжұҪиҪҰдёҠзҡ„еә”з”ЁгҖӮеңЁиҗҢиҠҪжңҹйҳ¶ж®өпјҢжҲ‘еӣҪжұҪиҪҰдј ж„ҹеҷЁиЎҢдёҡеҸ‘еұ•зј“ж…ўпјҢеңЁе…ій”®йӣ¶йғЁд»¶е’Ңдә§дёҡеҢ–ж–№йқўд»ҚеӨ„дәҺиө·жӯҘжңҹгҖӮ1995е№ҙпјҢдёӯиҒ”жұҪиҪҰз”өеӯҗжңүйҷҗе…¬еҸёе’Ңеҫ·еӣҪзҪ—дјҜзү№В·еҚҡдё–жңүйҷҗе…¬еҸёеңЁдёӯеӣҪжҲҗз«ӢеҗҲиө„е…¬еҸёиҒ”еҗҲжұҪиҪҰз”өеӯҗжңүйҷҗе…¬еҸёпјҢж Үеҝ—зқҖжұҪиҪҰдј ж„ҹеҷЁйўҶеҹҹеҗҲиө„е»әеҺӮзҡ„ејҖз«ҜгҖӮиҝӣе…Ҙеҝ«йҖҹеҸ‘еұ•йҳ¶ж®өпјҢжұҪиҪҰдј ж„ҹеҷЁдә§дёҡй“ҫе’Ңз”ҹдә§еҹәең°зҡ„е®Ңе–„дёәиЎҢдёҡеҝ«йҖҹеҸ‘еұ•еҘ е®ҡиүҜеҘҪзҡ„еҹәзЎҖгҖӮеҗҢж—¶пјҢдёӢжёёеӣҪдә§жұҪиҪҰе…¬еҸёзҡ„й«ҳйҖҹеҸ‘еұ•пјҢжҺЁеҠЁжұҪиҪҰдј ж„ҹеҷЁиЎҢдёҡеҝ«йҖҹеҸ‘еұ•гҖӮзӣ®еүҚпјҢжҲ‘еӣҪжұҪиҪҰдј ж„ҹеҷЁдјҒдёҡе…·еӨҮдёҖе®ҡзҡ„еёӮеңә规模гҖӮ

еӣӣгҖҒиЎҢдёҡеЈҒеһ’

1гҖҒдҫӣеә”й“ҫеЈҒеһ’

жұҪиҪҰдј ж„ҹеҷЁеҲ¶йҖ йңҖиҰҒй«ҳе“ҒиҙЁзҡ„еҺҹжқҗж–ҷе’Ңйӣ¶йғЁд»¶дҫӣеә”пјҢд»ҘзЎ®дҝқдә§е“Ғзҡ„жҖ§иғҪе’ҢеҸҜйқ жҖ§гҖӮиҝҷдәӣеҺҹжқҗж–ҷе’Ңйӣ¶йғЁд»¶зҡ„иҙЁйҮҸзӣҙжҺҘеҪұе“ҚзқҖдј ж„ҹеҷЁзҡ„иҙЁйҮҸе’ҢеҸҜйқ жҖ§гҖӮеҜ№дәҺж–°иҝӣе…ҘжұҪиҪҰдј ж„ҹеҷЁиЎҢдёҡзҡ„дјҒдёҡиҖҢиЁҖпјҢдёҺдҫӣеә”е•Ҷе»әз«Ӣй•ҝжңҹзЁіе®ҡзҡ„еҗҲдҪңе…ізі»жҳҫеҫ—е°ӨдёәйҮҚиҰҒгҖӮеӣ жӯӨпјҢж–°иҝӣе…ҘжұҪиҪҰдј ж„ҹеҷЁиЎҢдёҡзҡ„дјҒдёҡе…·жңүиҫғй«ҳзҡ„дҫӣеә”й“ҫеЈҒеһ’гҖӮ

2гҖҒжҠҖжңҜеЈҒеһ’

жұҪиҪҰдј ж„ҹеҷЁзҡ„з ”еҸ‘ж¶үеҸҠжқҗж–ҷеӯҰгҖҒеҫ®з”өеӯҗеӯҰгҖҒеҢ–еӯҰгҖҒзү©зҗҶзӯүеӨҡдёӘеӯҰ科зҡ„иһҚеҗҲпјҢ并йңҖиҰҒдәҶи§ЈдёӢжёёжұҪиҪҰиЎҢдёҡзҡ„зӣёе…іжҠҖжңҜе’ҢеҸ‘еұ•и¶ӢеҠҝпјҢе…Ёзҗғд»…жңүе°‘ж•°жұҪиҪҰдј ж„ҹеҷЁдјҒдёҡе…·еӨҮд»Һе…ғд»¶з ”еҸ‘з”ҹдә§еҲ°еә”з”ЁеҷЁд»¶ејҖеҸ‘з»„иЈ…зҡ„иғҪеҠӣгҖӮйҖҡеёёжғ…еҶөдёӢпјҢжұҪиҪҰдј ж„ҹеҷЁиЎҢдёҡж–°иҝӣе…ҘиҖ…д»Һе®ҢжҲҗжҠҖжңҜејҖеҸ‘гҖҒжҠҖжңҜзӘҒз ҙиҮіе®һзҺ°и§„жЁЎдә§дёҡеҢ–иҮіе°‘йңҖиҰҒдә”е№ҙд»ҘдёҠж—¶й—ҙз§ҜзҙҜгҖӮеҜ№дәҺжұҪиҪҰдј ж„ҹеҷЁиЎҢдёҡзҡ„ж–°иҝӣе…ҘиҖ…пјҢиҫғйҡҫеңЁзҹӯж—¶й—ҙеҶ…е®ҢжҲҗжҠҖжңҜз§ҜзҙҜпјҢ并且иҫҫеҲ°иҫғй«ҳжҠҖжңҜж°ҙе№іпјҢеӣ жӯӨжұҪиҪҰдј ж„ҹеҷЁиЎҢдёҡе…·жңүиҫғй«ҳзҡ„жҠҖжңҜеЈҒеһ’гҖӮ

3гҖҒиө„йҮ‘еЈҒеһ’

жұҪиҪҰдј ж„ҹеҷЁеҲ¶йҖ йңҖиҰҒй«ҳжҳӮзҡ„з ”еҸ‘жҠ•е…ҘпјҢеҢ…жӢ¬з ”еҸ‘гҖҒеҲ¶йҖ гҖҒжөӢиҜ•зӯүеӨҡдёӘзҺҜиҠӮпјҢеҗҢж—¶иҝҳйңҖиҰҒе…·еӨҮе…Ҳиҝӣзҡ„з”ҹдә§и®ҫеӨҮе’Ңе·ҘиүәгҖӮжұҪиҪҰдј ж„ҹеҷЁдјҒдёҡйңҖиҰҒиҝӣиЎҢдј ж„ҹеҷЁи®ҫи®ЎгҖҒз®—жі•ејҖеҸ‘гҖҒжҖ§иғҪжөӢиҜ•зӯүеӨҡйЎ№е·ҘдҪңпјҢиҝҷдәӣе·ҘдҪңдёҚд»…йңҖиҰҒдё“дёҡзҡ„з ”еҸ‘еӣўйҳҹжқҘе®ҢжҲҗпјҢиҝҳйңҖиҰҒдёҚж–ӯең°иҜ•йӘҢе’Ңж”№иҝӣпјҢиҝҷиҰҒжұӮжұҪиҪҰдј ж„ҹеҷЁдјҒдёҡе…·еӨҮи¶іеӨҹзҡ„иө„йҮ‘е®һеҠӣе’ҢиһҚиө„иғҪеҠӣгҖӮеӣ жӯӨпјҢж–°иҝӣе…ҘжұҪиҪҰдј ж„ҹеҷЁиЎҢдёҡзҡ„дјҒдёҡе…·жңүиҫғй«ҳзҡ„иө„йҮ‘еЈҒеһ’гҖӮ

дә”гҖҒдә§дёҡй“ҫ

1гҖҒиЎҢдёҡдә§дёҡй“ҫеҲҶжһҗ

д»ҺжұҪиҪҰдј ж„ҹеҷЁзҡ„дә§дёҡй“ҫжқҘзңӢпјҢдёҠжёёдё»иҰҒеҢ…жӢ¬жұҪиҪҰдј ж„ҹеҷЁеҲ¶йҖ еҺҹжқҗж–ҷзҡ„дҫӣеә”пјҢеҰӮйҷ¶з“·жқҗж–ҷгҖҒеҚҠеҜјдҪ“жқҗж–ҷгҖҒйҮ‘еұһжқҗж–ҷе’Ңжңүжңәжқҗж–ҷзӯүгҖӮдә§дёҡй“ҫдёӯжёёдёәжұҪиҪҰдј ж„ҹеҷЁеҲ¶йҖ гҖӮдә§дёҡй“ҫдёӢжёёж¶үеҸҠжұҪиҪҰдё»жңәеҺӮпјҢжңҖз»ҲйҡҸзқҖж¶Ҳиҙ№иҖ…иҙӯд№°жұҪиҪҰжөҒе…ҘеёӮеңәгҖӮ

е®Ғжіўжұҹдё°з”өеӯҗжқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸё

е®Ғжіўжұҹдё°з”өеӯҗжқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸё  жңүз ”ж–°жқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸё

жңүз ”ж–°жқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸё  зҰҸе»әйҳҝзҹіеҲӣж–°жқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸё

зҰҸе»әйҳҝзҹіеҲӣж–°жқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸё  дёҠжө·ж–°йҳіеҚҠеҜјдҪ“жқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸё

дёҠжө·ж–°йҳіеҚҠеҜјдҪ“жқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸё  жңүз ”еҚҠеҜјдҪ“зЎ…жқҗж–ҷиӮЎд»Ҫе…¬еҸё

жңүз ”еҚҠеҜјдҪ“зЎ…жқҗж–ҷиӮЎд»Ҫе…¬еҸё  е№ҝдёңйЈҺеҚҺй«ҳ新科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё

е№ҝдёңйЈҺеҚҺй«ҳ新科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё  еұұдёңеӣҪз“·еҠҹиғҪжқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸё

еұұдёңеӣҪз“·еҠҹиғҪжқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸё  е№ҝдёңйҒ“ж°ҸжҠҖжңҜиӮЎд»Ҫжңүйҷҗе…¬еҸё

е№ҝдёңйҒ“ж°ҸжҠҖжңҜиӮЎд»Ҫжңүйҷҗе…¬еҸё  жҳҶеұұдёҮдё°з”өеӯҗжңүйҷҗе…¬еҸё

жҳҶеұұдёҮдё°з”өеӯҗжңүйҷҗе…¬еҸё  е®қеұұй’ўй“ҒиӮЎд»Ҫжңүйҷҗе…¬еҸё

е®қеұұй’ўй“ҒиӮЎд»Ҫжңүйҷҗе…¬еҸё  жұҹиҘҝй“ңдёҡйӣҶеӣўжңүйҷҗе…¬еҸё

жұҹиҘҝй“ңдёҡйӣҶеӣўжңүйҷҗе…¬еҸё  зҙ«йҮ‘зҹҝдёҡйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸё

зҙ«йҮ‘зҹҝдёҡйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸё  й“ңйҷөжңүиүІйҮ‘еұһйӣҶеӣўжҺ§иӮЎжңүйҷҗе…¬еҸё

й“ңйҷөжңүиүІйҮ‘еұһйӣҶеӣўжҺ§иӮЎжңүйҷҗе…¬еҸё  йҷ•иҘҝиҺұзү№е…үз”өжқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸё

йҷ•иҘҝиҺұзү№е…үз”өжқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸё  еҗүжһ—еҘҘжқҘеҫ·е…үз”өжқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸё

еҗүжһ—еҘҘжқҘеҫ·е…үз”өжқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸё  ж№–еҢ—жұҹзҖҡж–°жқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸё

ж№–еҢ—жұҹзҖҡж–°жқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸё  еҚ—дә¬д№…еёқеҢ–е·Ҙжңүйҷҗе…¬еҸё

еҚ—дә¬д№…еёқеҢ–е·Ҙжңүйҷҗе…¬еҸё

2гҖҒиЎҢдёҡйўҶе…ҲдјҒдёҡеҲҶжһҗ

пјҲ1пјүеҚҺе·Ҙ科жҠҖдә§дёҡиӮЎд»Ҫжңүйҷҗе…¬еҸё

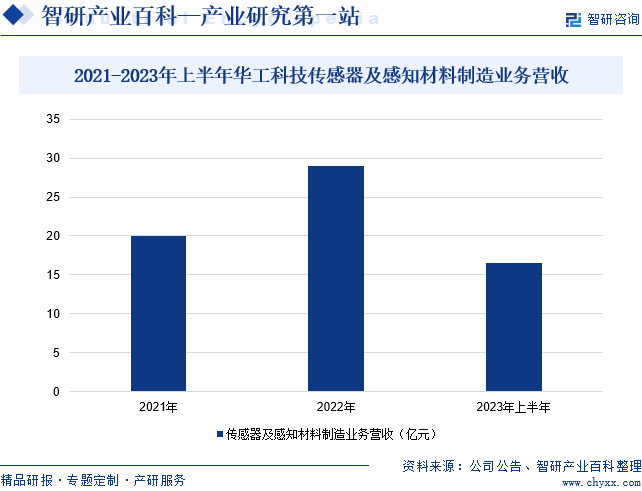

еҚҺе·Ҙ科жҠҖдә§дёҡиӮЎд»Ҫжңүйҷҗе…¬еҸё1999е№ҙжҲҗз«ӢдәҺвҖңдёӯеӣҪе…үи°·вҖқи…№ең°пјҢ2000е№ҙеңЁж·ұеңідәӨжҳ“жүҖдёҠеёӮпјҢжҳҜйӣҶвҖңз ”еҸ‘гҖҒз”ҹдә§гҖҒй”Җе”®гҖҒжңҚеҠЎвҖқдёәдёҖдҪ“зҡ„й«ҳ科жҠҖдјҒдёҡйӣҶеӣўпјҢ2015е№ҙиҜ„е®ҡдёәеӣҪ家зә§еҲӣж–°еһӢдјҒдёҡгҖӮжҲҗз«Ӣд»ҘжқҘпјҢдјҒдёҡеқҡжҢҒвҖңд»ҘжҝҖе…үжҠҖжңҜеҸҠе…¶еә”з”ЁвҖқдёәдё»дёҡпјҢжҠ•иө„еҸ‘еұ•дј ж„ҹеҷЁдә§дёҡгҖӮз»ҸиҝҮеӨҡе№ҙзҡ„жҠҖжңҜгҖҒдә§е“Ғз§Ҝж·ҖпјҢеҪўжҲҗдәҶд»ҘжҝҖе…үеҠ е·ҘжҠҖжңҜдёәйҮҚиҰҒж”Ҝж’‘зҡ„жҷәиғҪеҲ¶йҖ иЈ…еӨҮдёҡеҠЎгҖҒд»ҘдҝЎжҒҜйҖҡдҝЎжҠҖжңҜдёәйҮҚиҰҒж”Ҝж’‘зҡ„е…үиҒ”жҺҘгҖҒж— зәҝиҒ”жҺҘдёҡеҠЎпјҢд»Ҙж•Ҹж„ҹз”өеӯҗжҠҖжңҜдёәйҮҚиҰҒж”Ҝж’‘зҡ„дј ж„ҹеҷЁд»ҘеҸҠжҝҖе…үйҳІдјӘеҢ…иЈ…дёҡеҠЎдёүеӨ§дёҡеҠЎж јеұҖгҖӮжҚ®з»ҹи®ЎпјҢ2023е№ҙдёҠеҚҠе№ҙпјҢдјҒдёҡдј ж„ҹеҷЁеҸҠж„ҹзҹҘжқҗж–ҷеҲ¶йҖ дёҡеҠЎиҗҘ收еҗҢжҜ”еўһй•ҝ27.25%иҮі16.55дәҝе…ғгҖӮ

пјҲ2пјүдёҠжө·дҝқйҡҶжұҪиҪҰ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё

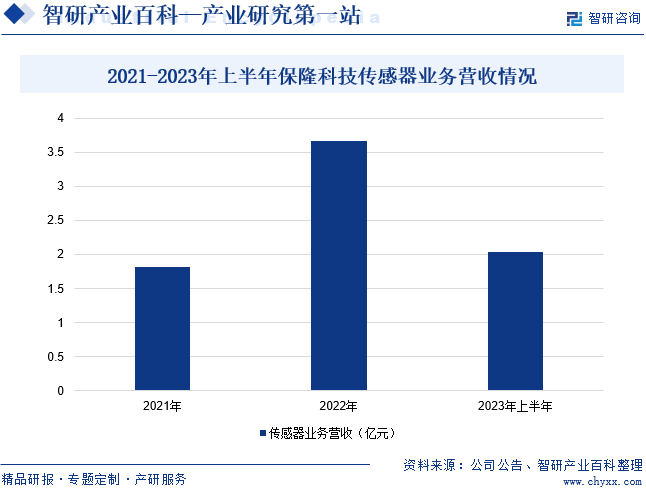

дёҠжө·дҝқйҡҶжұҪиҪҰ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸёиҮҙеҠӣдәҺжұҪиҪҰжҷәиғҪеҢ–е’ҢиҪ»йҮҸеҢ–дә§е“Ғзҡ„з ”еҸ‘гҖҒеҲ¶йҖ е’Ңй”Җе”®пјҢдё»иҰҒдә§е“ҒжңүжұҪиҪҰиҪ®иғҺеҺӢеҠӣзӣ‘жөӢзі»з»ҹпјҲTPMSпјүгҖҒз©әж°”жӮ¬жһ¶зі»з»ҹгҖҒиҪҰз”Ёдј ж„ҹеҷЁпјҲеҺӢеҠӣгҖҒе…үйӣЁйҮҸгҖҒйҖҹеәҰгҖҒдҪҚзҪ®гҖҒеҠ йҖҹеәҰе’Ңз”өжөҒзұ»дёәдё»пјүгҖҒADASпјҲй«ҳзә§иҫ…еҠ©й©ҫ驶系з»ҹпјүгҖҒжұҪиҪҰйҮ‘еұһ管件пјҲиҪ»йҮҸеҢ–еә•зӣҳдёҺиҪҰиә«з»“жһ„件гҖҒжҺ’ж°”зі»з»ҹ管件е’ҢEGR管件пјүгҖҒж°”й—Ёеҳҙд»ҘеҸҠе№іиЎЎеқ—зӯүгҖӮдјҒдёҡеңЁдёҠжө·гҖҒе®үеҫҪе®ҒеӣҪгҖҒе®үеҫҪеҗҲиӮҘгҖҒж№–еҢ—жӯҰжұүе’ҢзҫҺеӣҪгҖҒеҫ·еӣҪгҖҒжіўе…°е’ҢеҢҲзүҷеҲ©зӯүең°жңүз”ҹдә§еӣӯеҢәжҲ–з ”еҸ‘гҖҒй”Җе”®дёӯеҝғпјҢдё»иҰҒе®ўжҲ·еҢ…жӢ¬е…Ёзҗғдё»иҰҒзҡ„ж•ҙиҪҰдјҒдёҡгҖҒдёҖзә§дҫӣеә”е•Ҷд»ҘеҸҠзӢ¬з«Ӣе”®еҗҺеёӮеңәжөҒйҖҡе•ҶгҖӮжҚ®з»ҹи®ЎпјҢ2023е№ҙдёҠеҚҠе№ҙпјҢдјҒдёҡдј ж„ҹеҷЁдёҡеҠЎиҗҘ收еҗҢжҜ”еўһй•ҝ48.75%иҮі2.04дәҝе…ғгҖӮ

е…ӯгҖҒиЎҢдёҡзҺ°зҠ¶

еңЁеӣҪ家ж”ҝзӯ–е’ҢжҷәиғҪжұҪиҪҰеҝ«йҖҹеҸ‘еұ•зҡ„жҺЁеҠЁдёӢпјҢжҲ‘еӣҪжұҪиҪҰдј ж„ҹеҷЁеёӮеңә规模е°ҶжҢҒз»ӯеўһй•ҝгҖӮйҡҸзқҖжңӘжқҘз”өеҠЁжҷәиғҪжұҪиҪҰжё—йҖҸзҺҮдёҚж–ӯжҸҗеҚҮпјҢиҪҰиә«дёҺзҺҜеўғж„ҹзҹҘзұ»дј ж„ҹеҷЁзҡ„йңҖжұӮйҮҸе°Ҷеҝ«йҖҹеўһй•ҝпјҢж•ҙиҪҰдҪҝз”Ёдј ж„ҹеҷЁж•°йҮҸе°ҶиҫҫеҲ°ж•°зҷҫдёӘгҖӮж•°жҚ®жҳҫзӨәпјҢ2022е№ҙжҲ‘еӣҪжұҪиҪҰдј ж„ҹеҷЁеёӮеңә规模иҫғ2021е№ҙеҗҢжңҹеўһй•ҝ15.12%иҮі303.8дәҝе…ғгҖӮ

дёғгҖҒеҸ‘еұ•еӣ зҙ

1гҖҒжңүеҲ©еӣ зҙ

пјҲ1пјүеҲ©еҘҪж”ҝзӯ–йў‘еҮә

жұҪиҪҰдј ж„ҹеҷЁдҪңдёәжұҪиҪҰдә§дёҡй“ҫзҡ„й…ҚеҘ—дә§дёҡпјҢеҜ№дәҺжҸҗеҚҮжұҪиҪҰеҲ¶йҖ ж°ҙе№іиҮіе…ійҮҚиҰҒпјҢжҳҜжҲ‘еӣҪжңӘжқҘжү“йҖ жҷәж…§дәӨйҖҡгҖҒжҷәж…§еҮәиЎҢд»ҘеҸҠжҷәж…§еҹҺеёӮзҡ„е…ій”®жүҖеңЁгҖӮиҝ‘е№ҙжқҘпјҢеӣҪ家дёҚж–ӯеҮәеҸ°ж”ҝзӯ–еҲ©еҘҪжұҪиҪҰдј ж„ҹеҷЁиЎҢдёҡеҸ‘еұ•пјҢдё»иҰҒеҢ…жӢ¬гҖҠй»‘йҫҷжұҹзңҒвҖңеҚҒеӣӣдә”вҖқж•°еӯ—з»ҸжөҺеҸ‘еұ•и§„еҲ’зҡ„йҖҡзҹҘгҖӢгҖҠжұҪиҪҰиЎҢдёҡзЁіеўһй•ҝе·ҘдҪңж–№жЎҲпјҲ2023вҖ”2024е№ҙпјүгҖӢзӯүж”ҝзӯ–гҖӮжңӘжқҘпјҢйҖҡиҝҮдә§дёҡж”ҝзӯ–жү¶жҢҒе’ҢиЎҢдёҡеҲӣж–°пјҢжҲ‘еӣҪжұҪиҪҰдј ж„ҹеҷЁиЎҢдёҡжңүжңӣжҢҒз»ӯжҸҗеҚҮеңЁе…Ёзҗғзҡ„еёӮеңәз«һдәүеҠӣгҖӮ

пјҲ2пјүиҪҰиҒ”зҪ‘жҠҖжңҜйҖҗжӯҘжҺЁе№ҝ

ж„ҹзҹҘеұӮжҳҜиҪҰиҒ”зҪ‘дёӯзҡ„еҹәзЎҖз»„жҲҗжһ¶жһ„д№ӢдёҖпјҢж„ҹзҹҘеұӮдё»иҰҒйҖҡиҝҮRFIDгҖҒдј ж„ҹеҷЁгҖҒе…Ёзҗғе®ҡдҪҚзі»з»ҹгҖҒиҪҰиҪҪж‘„еғҸеӨҙзӯүеҜ№зү©зҗҶдё–з•Ңзҡ„дҝЎжҒҜиҝӣиЎҢйҮҮйӣҶе’ҢиҜҶеҲ«гҖӮиҪҰиҪҪж‘„еғҸеӨҙгҖҒжҜ«зұіжіўйӣ·иҫҫгҖҒи¶…еЈ°жіўйӣ·иҫҫзӯүжҳҜиҪҰиҒ”зҪ‘ж„ҹзҹҘеұӮзҡ„йҮҚиҰҒдҝЎжҒҜйҮҮйӣҶе’ҢиҜҶеҲ«и®ҫеӨҮпјҢйҡҸзқҖиҪҰиҒ”зҪ‘зҡ„йҖҗжӯҘжҺЁе№ҝе’ҢжҷәиғҪеҢ–зЁӢеәҰзҡ„жҸҗй«ҳпјҢеҜ№ж„ҹзҹҘеұӮзҡ„дҝЎжҒҜйҮҮйӣҶе’ҢиҜҶеҲ«зҡ„йңҖжұӮе°ҶиҝӣдёҖжӯҘеўһеҠ пјҢжңүеҠ©дәҺжҺЁеҠЁжұҪиҪҰдј ж„ҹеҷЁиЎҢдёҡзҡ„еҸ‘еұ•гҖӮ

пјҲ3пјүдёӢжёёеёӮеңәйңҖжұӮеўһй•ҝеёҰеҠЁжұҪиҪҰдј ж„ҹеҷЁиЎҢдёҡеҸ‘еұ•

жұҪиҪҰдёәжұҪиҪҰдј ж„ҹеҷЁиЎҢдёҡжңҖеӨ§дёӢжёёйўҶеҹҹгҖӮиҝ‘е№ҙжқҘпјҢд»ҘзәҜз”өеҠЁгҖҒжҸ’з”өж··еҠЁејҸзҡ„ж–°иғҪжәҗжұҪиҪҰй”ҖйҮҸиҝ‘е№ҙжқҘиЎЁзҺ°зӘҒеҮәпјҢ2023е№ҙдёӯеӣҪж–°иғҪжәҗжұҪиҪҰдә§й”ҖйҮҸеҲҶеҲ«е®ҢжҲҗ958.7дёҮиҫҶе’Ң949.5дёҮиҫҶпјҢеҗҢжҜ”еҲҶеҲ«еўһй•ҝ35.8%е’Ң37.9%гҖӮдёҺжӯӨеҗҢж—¶пјҢйҡҸзқҖй«ҳзә§й©ҫ驶иҫ…еҠ©зі»з»ҹпјҲADASпјүе’ҢиҮӘеҠЁй©ҫ驶系з»ҹзҡ„йҖҗжӯҘжҷ®еҸҠпјҢдёәжұҪиҪҰдј ж„ҹеҷЁиЎҢдёҡзҡ„еҸ‘еұ•жҸҗдҫӣдәҶжӣҙеӨ§зҡ„еёӮеңәз©әй—ҙпјҢжңүеҠ©дәҺеёҰеҠЁжұҪиҪҰдј ж„ҹеҷЁеёӮеңә规模稳жӯҘеўһй•ҝгҖӮ

2гҖҒдёҚеҲ©еӣ зҙ

пјҲ1пјүйғЁеҲҶжұҪиҪҰдј ж„ҹеҷЁеҺҹжқҗж–ҷдҫқиө–иҝӣеҸЈ

еңЁжұҪиҪҰдј ж„ҹеҷЁдёӯпјҢжҜ«зұіжіўйӣ·иҫҫеҺҹжқҗж–ҷиҝӣеҸЈдҫқиө–зЁӢеәҰжһҒй«ҳпјҢе…¶дёӯпјҢDSPгҖҒPCBеҸҠMMICзӯү硬件еҺҹжқҗж–ҷй«ҳеәҰдҫқиө–дәҺд»ҺзҫҺеӣҪгҖҒж—Ҙжң¬гҖҒеҫ·еӣҪзӯүеӣҪ家иҝӣеҸЈпјҢдё”иҝӣеҸЈдҫқиө–зЁӢеәҰеқҮеңЁ95%д»ҘдёҠпјҢPCBгҖҒMMICжқҗж–ҷиҷҪе·Іе®һзҺ°жҠҖжңҜзӘҒз ҙпјҢдҪҶе°ҡжңӘеӨ§и§„жЁЎйҮҸдә§пјҢд»ҚеӨ„дәҺж ·е“Ғйҳ¶ж®өгҖӮеӣ жӯӨпјҢжҲ‘еӣҪйғЁеҲҶжұҪиҪҰдј ж„ҹеҷЁдә§е“Ғи·қзҰ»еӨ§и§„жЁЎеә”з”Ёд»ҚйңҖз§ҜзҙҜеӨ§йҮҸиҜ•йӘҢж•°жҚ®пјҢи·қзҰ»еҺҹжқҗж–ҷе®һзҺ°е®Ңе…ЁеӣҪдә§еҢ–д»ҚйңҖдёҖе®ҡж—¶й—ҙгҖӮ

пјҲ2пјүж ёеҝғжҠҖжңҜдјҳеҠҝдёҚи¶і

дёӯеӣҪжұҪиҪҰдј ж„ҹеҷЁеҺӮе•ҶеңЁж ёеҝғжҠҖжңҜдёҠиҗҪеҗҺдәҺе…ЁзҗғеҸ‘иҫҫж°ҙе№ігҖӮдёӯеӣҪжұҪиҪҰдј ж„ҹеҷЁиЎҢдёҡиө·жӯҘжҷҡпјҢеҲ¶йҖ е…¬еҸёеҸ‘еұ•еҺҶеҸІзҹӯпјҢж ёеҝғжҠҖжңҜеӨ§еӨҡдёәеҸ‘иҫҫеӣҪ家жүҖжҺ§еҲ¶гҖӮе°Ҫз®Ўз»ҸиҝҮдәҶеӨҡе№ҙзҡ„еҸ‘еұ•пјҢдҪҶдёӯеӣҪжұҪиҪҰдј ж„ҹеҷЁжҠҖжңҜд»ҚиҗҪеҗҺдәҺеӣҪйҷ…ж°ҙе№іпјҢдё»иҰҒдҪ“зҺ°еңЁдёӨдёӘж–№йқўпјҡдёҖж–№йқўжҳҜзјәд№Ҹй«ҳжҠҖжңҜеҗ«йҮҸдә§е“ҒпјҢеңЁй«ҳз«Ҝзҡ„жҜ«зұіжіўйӣ·иҫҫгҖҒжҝҖе…үйӣ·иҫҫзӯүдј ж„ҹеҷЁйўҶеҹҹзҡ„ж ёеҝғдё“еҲ©еӨ§еӨҡиў«еӨ–иө„е…¬еҸёеһ„ж–ӯпјҢе…ій”®жҠҖжңҜзҡ„иҗҪеҗҺеҜјиҮҙеӣҪдә§жұҪиҪҰдј ж„ҹеҷЁеңЁжҖ§иғҪгҖҒжҠ—е№Іжү°жҖ§зӯүж–№йқўиҗҪеҗҺдәҺеӣҪеӨ–еҗҢзұ»дә§е“ҒпјҢеңЁй«ҳз«ҜйўҶеҹҹзҡ„еёӮеңәз«һдәүеҠӣиҫғе·®гҖӮеҸҰдёҖж–№йқўжҳҜз ”еҸ‘иғҪеҠӣзӣёиҫғдәҺеҚҡдё–гҖҒеӨ§йҷҶйӣҶеӣўзӯүеӣҪйҷ…е·ЁеӨҙд»Қжңүе·®и·қгҖӮжӯӨеӨ–пјҢж–°дә§е“Ғе’ҢжҠҖжңҜејҖеҸ‘е‘Ёжңҹй•ҝпјҢзҹӯжңҹеҶ…йҡҫд»ҘиҺ·еҲ©пјҢиһҚиө„еӣ°йҡҫпјҢиҝӣдёҖжӯҘеҠ еү§дәҶжұҪиҪҰдј ж„ҹеҷЁеҺӮе•Ҷзҡ„з ”еҸ‘иө„йҮ‘йЈҺйҷ©гҖӮ

пјҲ3пјүд»·ж јдјҳеҠҝдёҚжҳҺжҳҫ

дј з»ҹзҡ„вҖңд»ҘдҪҺд»·еҸ–иғңвҖқзҡ„и§ӮеҝөпјҢеңЁжұҪиҪҰдј ж„ҹеҷЁиЎҢдёҡж—©е·ІиЎҢдёҚйҖҡгҖӮеӣҪеӨ–жұҪиҪҰдј ж„ҹеҷЁдјҒдёҡеҜ№жҸҗй«ҳжҖ§д»·жҜ”зҡ„йҮҚи§ҶпјҢдҪҝеҫ—еҗҢзұ»дә§е“Ғзҡ„д»·ж је·®и·қйҖҗжёҗжӢүе°ҸгҖӮзӣёжҜ”д№ӢдёӢпјҢдё»жңәеҺӮиҮӘ然жӣҙж„ҝж„ҸйҖүжӢ©еҸҜйқ жҖ§ејәгҖҒжҠҖжңҜж°ҙе№ій«ҳзҡ„вҖңиҝӣеҸЈиҙ§вҖқгҖӮиҖҢеӣҪеҶ…жұҪиҪҰдј ж„ҹеҷЁдјҒдёҡ已然дёҚиғҪж №жҚ®жҲҗжң¬жқҘеҲ¶е®ҡд»·ж јпјҢиҖҢжҳҜд»ҘеёӮеңәд»·жқҘе®ҡжҲҗжң¬пјҢиҮҙдҪҝеҲ©ж¶Ұеҫ®и–„пјҢз”ұжӯӨдёҖдәӣеӣҪеҶ…жұҪиҪҰдј ж„ҹеҷЁз”ҹдә§е•ҶеҸ‘еұ•ж„ҲеҸ‘иү°йҡҫгҖӮ

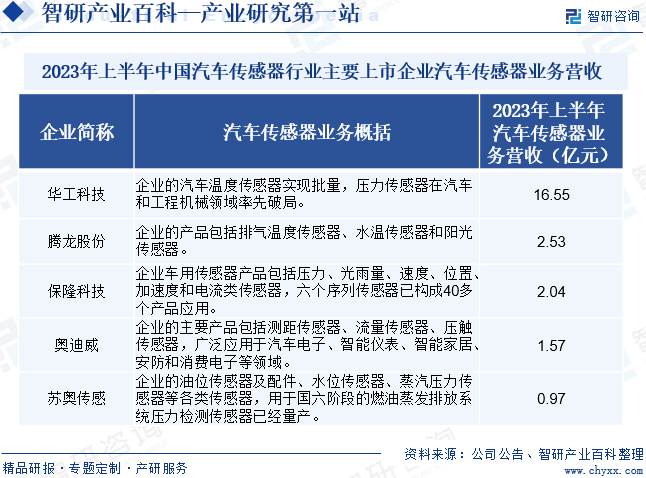

е…«гҖҒз«һдәүж јеұҖ

еӣҪеӨ–жұҪиҪҰдј ж„ҹеҷЁдјҒдёҡз”ұдәҺиө·жӯҘиҫғж—©пјҢжҺҢжҸЎжұҪиҪҰдј ж„ҹеҷЁйўҶеҹҹж ёеҝғдё“еҲ©пјҢ并具еӨҮиҫғй•ҝд№…зҡ„дј ж„ҹеҷЁз ”еҸ‘дёҺеҲ¶йҖ з»ҸйӘҢпјҢеңЁжұҪиҪҰдј ж„ҹеҷЁиҠҜзүҮзӯүж ёеҝғжҠҖжңҜдёҠеҚ жҚ®йўҶе…Ҳең°дҪҚгҖӮиҖҢдёӯеӣҪжұҪиҪҰдј ж„ҹеҷЁиЎҢдёҡиө·жӯҘиҫғжҷҡпјҢеӣҪдә§жұҪиҪҰдј ж„ҹеҷЁеңЁжҖ§иғҪгҖҒжҠ—е№Іжү°ж–№йқўиҗҪеҗҺеӣҪеӨ–еҗҢзұ»дә§е“ҒгҖӮжңӘжқҘпјҢйҡҸзқҖдҝЎжҒҜжҠҖжңҜзҡ„жҸҗеҚҮд»ҘеҸҠдә’иҒ”зҪ‘дёҺзү©иҒ”зҪ‘зҡ„й«ҳйҖҹеҸ‘еұ•пјҢжұҪиҪҰиЎҢдёҡжҷәиғҪеҢ–ж°ҙе№іжҸҗй«ҳпјҢдј ж„ҹеҷЁеңЁжұҪиҪҰдёҠзҡ„еә”з”Ёе°Ҷи¶ҠжқҘи¶Ҡе№ҝжіӣгҖӮзӣ®еүҚжҲ‘еӣҪжұҪиҪҰдј ж„ҹеҷЁиЎҢдёҡдё»иҰҒдёҠеёӮе…¬еҸёеҢ…жӢ¬пјҡеҚҺе·Ҙ科жҠҖгҖҒи…ҫйҡҶиӮЎд»ҪгҖҒдҝқйҡҶ科жҠҖгҖҒеҘҘиҝӘеЁҒгҖҒиӢҸеҘҘдј ж„ҹзӯүгҖӮд»ҺжҲ‘еӣҪжұҪиҪҰдј ж„ҹеҷЁдёҠеёӮдјҒдёҡиҗҘ收жқҘзңӢпјҢ2023е№ҙдёҠеҚҠе№ҙпјҢеҚҺе·Ҙ科жҠҖгҖҒи…ҫйҡҶиӮЎд»Ҫе’ҢдҝқйҡҶ科жҠҖжұҪиҪҰдј ж„ҹеҷЁдёҡеҠЎиҗҘ收еҲҶеҲ«дёә16.55дәҝе…ғгҖҒ2.53дәҝе…ғе’Ң2.04дәҝе…ғгҖӮ

2023е№ҙдёҠеҚҠе№ҙдёӯеӣҪжұҪиҪҰдј ж„ҹеҷЁиЎҢдёҡдё»иҰҒдёҠеёӮдјҒдёҡжұҪиҪҰдј ж„ҹеҷЁдёҡеҠЎиҗҘ收

д№қгҖҒеҸ‘еұ•и¶ӢеҠҝ

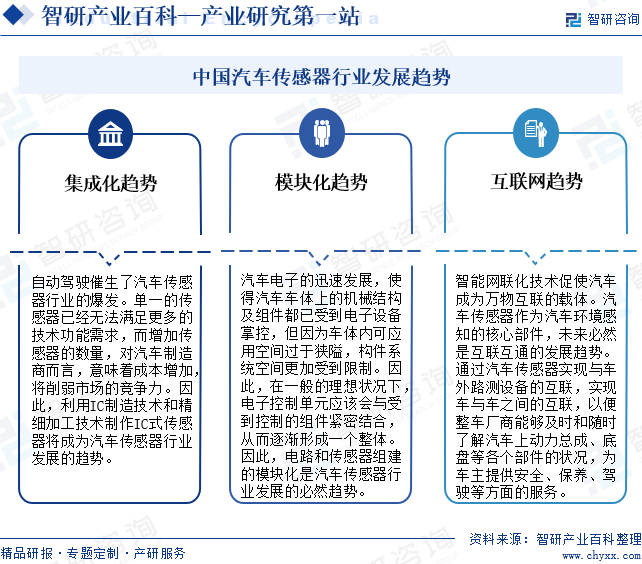

иҮӘеҠЁй©ҫ驶еӮ¬з”ҹдәҶжұҪиҪҰдј ж„ҹеҷЁиЎҢдёҡзҡ„зҲҶеҸ‘гҖӮеҚ•дёҖзҡ„дј ж„ҹеҷЁе·Із»Ҹж— жі•ж»Ўи¶іжӣҙеӨҡзҡ„жҠҖжңҜеҠҹиғҪйңҖжұӮпјҢиҖҢеўһеҠ дј ж„ҹеҷЁзҡ„ж•°йҮҸпјҢеҜ№жұҪиҪҰеҲ¶йҖ е•ҶиҖҢиЁҖпјҢж„Ҹе‘ізқҖжҲҗжң¬еўһеҠ пјҢе°ҶеүҠејұеёӮеңәзҡ„з«һдәүеҠӣгҖӮеӣ жӯӨпјҢеҲ©з”ЁICеҲ¶йҖ жҠҖжңҜе’ҢзІҫз»ҶеҠ е·ҘжҠҖжңҜеҲ¶дҪңICејҸдј ж„ҹеҷЁе°ҶжҲҗдёәжұҪиҪҰдј ж„ҹеҷЁиЎҢдёҡеҸ‘еұ•зҡ„и¶ӢеҠҝгҖӮдёҺжӯӨеҗҢж—¶пјҢжұҪиҪҰз”өеӯҗзҡ„иҝ…йҖҹеҸ‘еұ•пјҢдҪҝеҫ—жұҪиҪҰиҪҰдҪ“дёҠзҡ„жңәжў°з»“жһ„еҸҠ组件йғҪе·ІеҸ—еҲ°з”өеӯҗи®ҫеӨҮжҺҢжҺ§пјҢдҪҶеӣ дёәиҪҰдҪ“еҶ…еҸҜеә”з”Ёз©әй—ҙиҝҮдәҺзӢӯйҡҳпјҢжһ„件系з»ҹз©әй—ҙжӣҙеҠ еҸ—еҲ°йҷҗеҲ¶гҖӮеӣ жӯӨпјҢеңЁдёҖиҲ¬зҡ„зҗҶжғізҠ¶еҶөдёӢпјҢз”өеӯҗжҺ§еҲ¶еҚ•е…ғеә”иҜҘдјҡдёҺеҸ—еҲ°жҺ§еҲ¶зҡ„组件зҙ§еҜҶз»“еҗҲпјҢд»ҺиҖҢйҖҗжёҗеҪўжҲҗдёҖдёӘж•ҙдҪ“гҖӮеӣ жӯӨпјҢз”өи·Ҝе’Ңдј ж„ҹеҷЁз»„е»әзҡ„жЁЎеқ—еҢ–жҳҜжұҪиҪҰдј ж„ҹеҷЁиЎҢдёҡеҸ‘еұ•зҡ„еҝ…然и¶ӢеҠҝгҖӮжӯӨеӨ–пјҢжҷәиғҪзҪ‘иҒ”еҢ–жҠҖжңҜдҝғдҪҝжұҪиҪҰжҲҗдёәдёҮзү©дә’иҒ”зҡ„иҪҪдҪ“гҖӮжұҪиҪҰдј ж„ҹеҷЁдҪңдёәжұҪиҪҰзҺҜеўғж„ҹзҹҘзҡ„ж ёеҝғйғЁд»¶пјҢжңӘжқҘеҝ…然жҳҜдә’иҒ”дә’йҖҡзҡ„еҸ‘еұ•и¶ӢеҠҝгҖӮйҖҡиҝҮжұҪиҪҰдј ж„ҹеҷЁе®һзҺ°дёҺиҪҰеӨ–и·ҜжөӢи®ҫеӨҮзҡ„дә’иҒ”пјҢе®һзҺ°иҪҰдёҺиҪҰд№Ӣй—ҙзҡ„дә’иҒ”пјҢд»Ҙдҫҝж•ҙиҪҰеҺӮе•ҶиғҪеӨҹеҸҠж—¶е’ҢйҡҸж—¶дәҶи§ЈжұҪиҪҰдёҠеҠЁеҠӣжҖ»жҲҗгҖҒеә•зӣҳзӯүеҗ„дёӘйғЁд»¶зҡ„зҠ¶еҶөпјҢдёәиҪҰдё»жҸҗдҫӣе®үе…ЁгҖҒдҝқе…»гҖҒй©ҫ驶зӯүж–№йқўзҡ„жңҚеҠЎгҖӮ

зүҲжқғжҸҗзӨәпјҡжҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

зүҲжқғжҸҗзӨәпјҡжҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![2021е№ҙдёӯеӣҪжұҪиҪҰдј ж„ҹеҷЁиЎҢдёҡеҸ‘еұ•зҺ°зҠ¶еҸҠиЎҢдёҡеҸ‘еұ•и¶ӢеҠҝеҲҶжһҗ[еӣҫ]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)