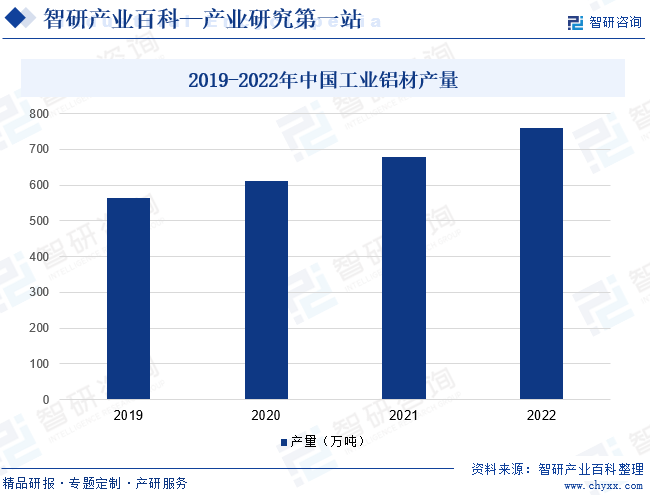

ж‘ҳиҰҒпјҡйҡҸзқҖжҲ‘еӣҪе·Ҙдёҡз”ҹдә§жҠҖжңҜеҲӣж–°гҖҒжӣҙж–°ж”№йҖ пјҢй“қеҠ е·Ҙдёҡзҙ§еҜҶз»“еҗҲеёӮеңәе’Ң科еӯҰеҸ‘еұ•зҡ„йңҖжұӮпјҢдҪҝдј з»ҹе·Ҙдёҡй“қжқҗе·ІйҖҗжӯҘе®ҢжҲҗеҗ‘зҺ°д»ЈеҢ–е·Ҙдёҡй“қжқҗзҡ„иҪ¬еҸҳгҖӮжҲ‘еӣҪе·Ҙдёҡй“қжқҗйҖҗжӯҘж¶ҢзҺ°дёҖжү№е…·жңүиҮӘдё»еҲӣж–°иғҪеҠӣзҡ„дјҳз§ҖдјҒдёҡпјҢдјҳиҙЁдә§иғҪжҢҒз»ӯйҮҠж”ҫпјҢдә§е“ҒиҙЁйҮҸзЁіжӯҘжҸҗй«ҳпјҢжӯЈйҖҗжӯҘж”№еҸҳе·Ҙдёҡй“қжқҗд»ҘиҝӣеҸЈдёәдё»зҡ„еұҖйқўпјҢ并еҮәеҸЈиҮіжө·еӨ–дј—еӨҡеӣҪ家еҸҠең°еҢәгҖӮ2022е№ҙжҲ‘еӣҪе·Ҙдёҡй“қжқҗдә§йҮҸдёә760дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝ11.93%гҖӮ

дёҖгҖҒе®ҡд№үеҸҠеҲҶзұ»

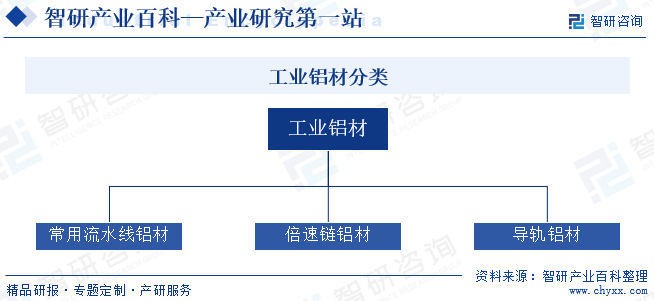

е·Ҙдёҡй“қжқҗд№ҹиў«з§°д№Ӣдёәе·Ҙдёҡй“қжҢӨеҺӢжқҗгҖҒе·Ҙдёҡй“қеҗҲйҮ‘еһӢжқҗпјҢжҳҜдёҖз§Қд»Ҙй“қдёәдё»иҰҒжҲҗд»Ҫзҡ„еҗҲйҮ‘жқҗж–ҷгҖӮеҚій“қжЈ’йҖҡиҝҮзғӯзҶ”пјҢжҢӨеҺӢд»ҺиҖҢеҫ—еҲ°дёҚеҗҢжҲӘйқўеҪўзҠ¶зҡ„й“қжқҗж–ҷпјҢдҪҶж·»еҠ зҡ„еҗҲйҮ‘зҡ„жҜ”дҫӢдёҚеҗҢпјҢз”ҹдә§еҮәжқҘзҡ„е·Ҙдёҡй“қеһӢжқҗзҡ„жңәжў°жҖ§иғҪе’Ңеә”з”ЁйўҶеҹҹд№ҹдёҚеҗҢгҖӮдёҖиҲ¬жқҘиҜҙпјҢе·Ҙдёҡй“қжқҗжҳҜжҢҮйҷӨе»әзӯ‘й—ЁзӘ—гҖҒ幕еўҷгҖҒе®ӨеҶ…еӨ–иЈ…йҘ°еҸҠе»әзӯ‘з»“жһ„з”Ёй“қжқҗд»ҘеӨ–зҡ„жүҖжңүй“қжқҗгҖӮе·Ҙдёҡй“қжқҗеҸҜеҲҶдёәеёёз”ЁжөҒж°ҙзәҝй“қжқҗгҖҒеҖҚйҖҹй“ҫй“қжқҗе’ҢеҜјиҪЁй“қжқҗдёүеӨ§зұ»гҖӮ

дәҢгҖҒиЎҢдёҡж”ҝзӯ–

1гҖҒдё»з®ЎйғЁй—Ёе’Ңзӣ‘з®ЎдҪ“еҲ¶

е·Ҙдёҡй“қжқҗиЎҢдёҡиЎҢж”ҝз®ЎзҗҶйғЁй—ЁдёәеӣҪ家еҸ‘еұ•е’Ңж”№йқ©е§”е‘ҳдјҡе’Ңе·Ҙдёҡе’ҢдҝЎжҒҜеҢ–йғЁпјӣе…ЁеӣҪжҖ§иҮӘеҫӢз»„з»ҮдёәдёӯеӣҪжңүиүІйҮ‘еұһе·ҘдёҡеҚҸдјҡеҸҠдёӯеӣҪжңүиүІйҮ‘еұһеҠ е·Ҙе·ҘдёҡеҚҸдјҡгҖӮ

еӣҪ家еҸ‘改委жүҝжӢ…规еҲ’йҮҚеӨ§е»әи®ҫйЎ№зӣ®е’Ңз”ҹдә§еҠӣеёғеұҖзҡ„иҙЈд»»пјҢжӢҹи®ўе…ЁзӨҫдјҡеӣәе®ҡиө„дә§жҠ•иө„жҖ»и§„жЁЎе’ҢжҠ•иө„з»“жһ„зҡ„и°ғжҺ§зӣ®ж ҮгҖҒж”ҝзӯ–еҸҠжҺӘж–ҪпјҢжҺЁиҝӣз»ҸжөҺз»“жһ„жҲҳз•ҘжҖ§и°ғж•ҙпјҢжҺЁиҝӣеҸҜжҢҒз»ӯеҸ‘еұ•жҲҳз•ҘгҖӮе·ҘдҝЎйғЁиҙҹиҙЈжҸҗеҮәж–°еһӢе·ҘдёҡеҢ–еҸ‘еұ•жҲҳз•Ҙе’Ңж”ҝзӯ–пјҢжӢҹ订并组з»Үе®һж–Ҫе·ҘдёҡгҖҒйҖҡдҝЎдёҡгҖҒдҝЎжҒҜеҢ–зҡ„еҸ‘еұ•и§„еҲ’пјҢжҺЁиҝӣдә§дёҡз»“жһ„жҲҳз•ҘжҖ§и°ғж•ҙе’ҢдјҳеҢ–еҚҮзә§пјҢжҺЁиҝӣдҝЎжҒҜеҢ–е’Ңе·ҘдёҡеҢ–иһҚеҗҲпјҢеҲ¶е®ҡ并组з»Үе®һж–Ҫе·ҘдёҡгҖҒйҖҡдҝЎдёҡзҡ„иЎҢдёҡ规еҲ’гҖҒи®ЎеҲ’е’Ңдә§дёҡж”ҝзӯ–гҖӮ

дёӯеӣҪжңүиүІйҮ‘еұһе·ҘдёҡеҚҸдјҡдё»иҰҒиҙҹиҙЈеҲ¶е®ҡ并зӣ‘зқЈжү§иЎҢиЎҢ规иЎҢзәҰпјӣеҲ¶е®ҡиЎҢдёҡеҸ‘еұ•и§„еҲ’гҖҒдә§дёҡж”ҝзӯ–пјӣеҚҸеҠ©еҲ¶е®ҡгҖҒдҝ®и®ўжң¬иЎҢдёҡеӣҪ家ж ҮеҮҶпјӣејҖеұ•иЎҢдёҡи°ғжҹҘпјҢеҸ‘еёғиЎҢдёҡдҝЎжҒҜзӯүгҖӮдёӯеӣҪжңүиүІйҮ‘еұһеҠ е·Ҙе·ҘдёҡеҚҸдјҡиҙҹиҙЈе»әз«ӢгҖҒе®Ңе–„иЎҢдёҡиҮӘеҫӢжңәеҲ¶пјҢејҖеұ•еӣҪеҶ…еӨ–дәӨжөҒдёҺеҗҲдҪңпјҢжҺЁеҠЁиЎҢдёҡжҠҖжңҜиЈ…еӨҮе’Ңз®ЎзҗҶеҚҮзә§пјҢдҝғиҝӣжҲ‘еӣҪжңүиүІйҮ‘еұһеҠ е·ҘиЎҢдёҡеҒҘеә·еҸ‘еұ•гҖӮ

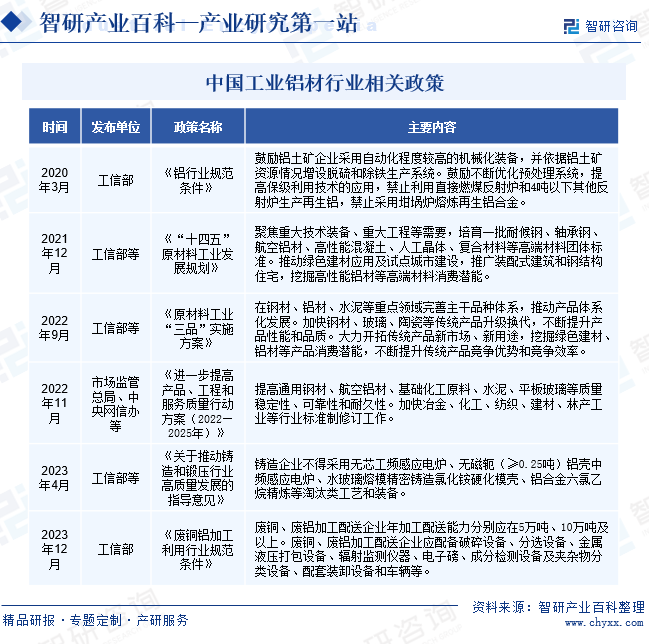

2гҖҒиЎҢдёҡзӣёе…іж”ҝзӯ–

зӣ®еүҚпјҢжҲ‘еӣҪе·Із»ҸжҲҗдёәжңҖеӨ§зҡ„й“қжқҗз”ҹдә§еӣҪпјҢжҳҜе…Ёдё–з•Ңй“қжқҗдә§е“Ғз§Қзұ»жңҖдё°еҜҢзҡ„еӣҪ家д№ӢдёҖгҖӮдёәеҲӣйҖ иүҜеҘҪзҡ„ж”ҝзӯ–зҺҜеўғпјҢеј•еҜјжҲ‘еӣҪе·Ҙдёҡй“қжқҗеҸҠзӣёе…іеҲ¶е“ҒиЎҢдёҡеҒҘеә·гҖҒеҸҜжҢҒз»ӯеҸ‘еұ•пјҢеӣҪеҠЎйҷўеҸҠеҗ„йғЁе§”з»“еҗҲиЎҢдёҡзҡ„еҸ‘еұ•зҺ°зҠ¶пјҢйўҒеёғдәҶдёҖзі»еҲ—зӣёе…іжі•еҫӢгҖҒ法规пјҢжҳҺзЎ®дәҶиЎҢдёҡеңЁеӣҪ家е·ҘдёҡеҲ¶йҖ дҪ“зі»дёӯзҡ„йҮҚиҰҒең°дҪҚгҖӮгҖҠвҖңеҚҒеӣӣдә”вҖқеҺҹжқҗж–ҷе·ҘдёҡеҸ‘еұ•и§„еҲ’гҖӢгҖҠеҺҹжқҗж–ҷе·ҘдёҡвҖңдёүе“ҒвҖқе®һж–Ҫж–№жЎҲгҖӢзӯүж”ҝзӯ–жҢҮеҮәеңЁй“қжқҗзӯүйҮҚзӮ№йўҶеҹҹе®Ңе–„дё»е№Іе“Ғз§ҚдҪ“зі»пјҢжҺЁеҠЁдә§е“ҒдҪ“зі»еҢ–еҸ‘еұ•пјҢжҢ–жҺҳз»ҝиүІе»әжқҗгҖҒй“қжқҗзӯүдә§е“Ғж¶Ҳиҙ№жҪңиғҪпјҢдёҚж–ӯжҸҗеҚҮдј з»ҹдә§е“Ғз«һдәүдјҳеҠҝе’Ңз«һдәүж•ҲзҺҮгҖӮеҗ„йЎ№ж”ҝзӯ–еҜ№иЎҢдёҡжңӘжқҘеҸ‘еұ•жҸҗеҮәдәҶж–°иҰҒжұӮе’Ңж–°ж–№еҗ‘пјҢиҝӣдёҖжӯҘеҠ йҖҹдәҶиЎҢдёҡеҗ‘й«ҳиҙЁйҮҸгҖҒй«ҳйҷ„еҠ еҖјеҸ‘еұ•зҡ„иҝӣзЁӢгҖӮеҗҢж—¶пјҢж–°зҡ„еҲ©еҘҪж”ҝзӯ–е°ҶдҝғиҝӣиЎҢдёҡеҶ…иүҜжҖ§з«һдәүпјҢеҮҶе…Ҙй—Ёж§ӣе°ҶйҡҸд№ӢжҸҗй«ҳпјҢе…·жңүиҫғејәжҠҖжңҜдёҺз ”еҸ‘иғҪеҠӣгҖҒй«ҳж•Ҳз»ҸиҗҘз®ЎзҗҶиғҪеҠӣзҡ„е·Ҙдёҡй“қжқҗдјҒдёҡе°ҶеңЁжңӘжқҘзҡ„еёӮеңәз«һдәүдёӯиөўеҫ—е…ҲжңәгҖӮ

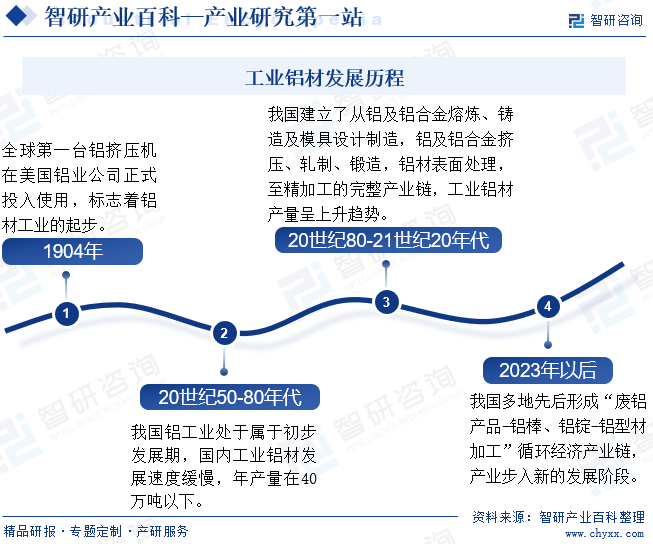

дёүгҖҒеҸ‘еұ•еҺҶзЁӢ

1904е№ҙпјҢе…Ёзҗғ第дёҖеҸ°й“қжҢӨеҺӢжңәеңЁзҫҺеӣҪй“қдёҡе…¬еҸёжӯЈејҸжҠ•е…ҘдҪҝз”ЁпјҢж Үеҝ—зқҖй“қжқҗе·Ҙдёҡзҡ„иө·жӯҘгҖӮжӯӨеҗҺпјҢйҡҸзқҖеҠ е·Ҙе·ҘиүәжҠҖжңҜиҝӣжӯҘпјҢй“қеһӢжқҗз§Қзұ»ж—ҘзӣҠеўһеӨҡпјҢеә”з”ЁйўҶеҹҹдёҚж–ӯжү©еӨ§гҖӮжҲ‘еӣҪй“қе·Ҙдёҡиө·жӯҘдәҺ20дё–зәӘ50е№ҙд»ЈдёӯжңҹпјҢиҮі20дё–зәӘ80е№ҙд»ЈеұһдәҺеҲқжӯҘеҸ‘еұ•жңҹпјҢеӣҪеҶ…е·Ҙдёҡй“қжқҗеҸ‘еұ•йҖҹеәҰзј“ж…ўпјҢе№ҙдә§йҮҸеңЁ40дёҮеҗЁд»ҘдёӢгҖӮ20дё–зәӘ80е№ҙд»Јд№ӢеҗҺпјҢдё–з•Ңз»ҸжөҺеҝ«йҖҹеҸ‘еұ•еёҰеҠЁе…Ёзҗғй“қжқҗеңЁеҗ„иЎҢдёҡдёӯзҡ„еә”з”Ёе’Ңж·ұеәҰиҝӣдёҖжӯҘжҸҗеҚҮпјҢе…¶дёӯе·Ҙдёҡй“қжқҗеҠ е·ҘжҠҖжңҜзҡ„иҝӣжӯҘпјҢдҪҝеҫ—иҙЁйҮҸиҪ»гҖҒејәеәҰй«ҳгҖҒиҖҗи…җиҡҖгҖҒжҳ“еҠ е·ҘгҖҒжҳ“зқҖиүІзҡ„дјҳиҙЁе·Ҙдёҡй“қжқҗеұӮеҮәдёҚз©·пјҢеә”з”ЁиҢғеӣҙжү©еј иҮіж–°иғҪжәҗе…үдјҸгҖҒиҪЁйҒ“дәӨйҖҡгҖҒжұҪиҪҰиҪ»йҮҸеҢ–гҖҒеҢ»з–—зҺҜдҝқгҖҒз”өеӯҗ家з”өзӯүж–°е…ҙйўҶеҹҹгҖӮзӣ®еүҚпјҢжҲ‘еӣҪе·Іе»әз«ӢдәҶд»Һй“қеҸҠй“қеҗҲйҮ‘зҶ”зӮјгҖҒй“ёйҖ еҸҠжЁЎе…·и®ҫи®ЎеҲ¶йҖ пјҢй“қеҸҠй“қеҗҲйҮ‘жҢӨеҺӢгҖҒиҪ§еҲ¶гҖҒй”»йҖ пјҢй“қжқҗиЎЁйқўеӨ„зҗҶпјҢиҮізІҫеҠ е·Ҙзҡ„е®Ңж•ҙдә§дёҡй“ҫпјҢе·Ҙдёҡй“қжқҗдә§йҮҸе‘ҲдёҠеҚҮи¶ӢеҠҝгҖӮ2023е№ҙе®үеҫҪз•ҢйҰ–еёӮгҖҒж№–еҚ—ж°ёе·һеёӮзӯүең°еҢәе…ҲеҗҺеҪўжҲҗвҖңеәҹй“қдә§е“Ғ-й“қжЈ’гҖҒй“қй”ӯ-й“қеһӢжқҗеҠ е·ҘвҖқеҫӘзҺҜз»ҸжөҺдә§дёҡй“ҫгҖӮйҖҡиҝҮеәҹй“қзҡ„еҶҚеҲ©з”ЁпјҢеҮҸе°‘еҜ№иҮӘ然иө„жәҗзҡ„ејҖйҮҮпјҢйҷҚдҪҺзўіжҺ’ж”ҫе’ҢиғҪжәҗж¶ҲиҖ—пјҢдҝғиҝӣиө„жәҗзҡ„еҫӘзҺҜеҲ©з”ЁпјҢжҲ‘еӣҪе·Ҙдёҡй“қжқҗдә§дёҡжӯҘе…Ҙж–°зҡ„еҸ‘еұ•йҳ¶ж®өгҖӮ

еӣӣгҖҒиЎҢдёҡеЈҒеһ’

1гҖҒиө„йҮ‘еЈҒеһ’

е·Ҙдёҡй“қжқҗе…·жңүйҮҚи®ҫеӨҮгҖҒйҮҚиө„йҮ‘зҡ„зү№еҫҒпјҢеұһдәҺе…ёеһӢзҡ„иө„йҮ‘еҜҶйӣҶеһӢиЎҢдёҡгҖӮдёәж»Ўи¶іе®ўжҲ·е®ҡеҲ¶еҢ–дә§е“Ғзҡ„йңҖжұӮпјҢдјҒдёҡйҖҡеёёйңҖиҰҒи®ҫжңүдј—еӨҡдёҚеҗҢи§„ж јзҡ„и®ҫеӨҮдә§зәҝд»Ҙж»Ўи¶ідёҚеҗҢдә§е“Ғзҡ„е·ҘиүәйңҖжұӮпјҢеӨ§йҮҸзҡ„и®ҫеӨҮжҠ•е…ҘеҜ№дјҒдёҡзҡ„иө„йҮ‘йҮҸиҰҒжұӮиҫғй«ҳгҖӮжӯӨеӨ–пјҢеҺҹжқҗж–ҷеңЁиҗҘдёҡжҲҗжң¬жһ„жҲҗдёӯеҚ иҫғеӨ§жҜ”дҫӢпјҢеҺҹжқҗж–ҷйҮҮиҙӯеҸҠз”ҹдә§з»ҸиҗҘе‘ЁиҪ¬д№ҹйңҖеҚ з”ЁеӨ§йҮҸжөҒеҠЁиө„йҮ‘гҖӮеӣ жӯӨпјҢдјҒдёҡйңҖиҝӣиЎҢй•ҝжңҹдёҚж–ӯзҡ„иө„йҮ‘жҠ•е…Ҙе’ҢжҠҖжңҜз§ҜзҙҜжүҚиғҪеҪўжҲҗиҮӘиә«ж ёеҝғз«һдәүеҠӣпјҢд»ҺиҖҢеҪўжҲҗиҫғй«ҳзҡ„иө„йҮ‘еЈҒеһ’гҖӮ

2гҖҒе®ўжҲ·и®ӨиҜҒеЈҒеһ’

е·Ҙдёҡй“қжқҗжҳҜдёҖдёӘжҲҗзҶҹгҖҒе……еҲҶз«һдәүзҡ„еёӮеңәпјҢдә§е“Ғж¶үеҸҠзҡ„дёӢжёёеә”з”ЁйўҶеҹҹе№ҝжіӣпјҢдё”йҖҡеёёйңҖиҰҒж №жҚ®е®ўжҲ·иҰҒжұӮе®ҡеҲ¶еҢ–з”ҹдә§гҖӮйғЁеҲҶеӨ§еһӢйӣҶеӣўе®ўжҲ·йҖүжӢ©дҫӣеә”е•Ҷж—¶пјҢдјҡеҜ№дҫӣеә”е•Ҷзҡ„з»ҸиҗҘ规模гҖҒз”ҹдә§з®ЎзҗҶиғҪеҠӣгҖҒдә§йҮҸиҙЁйҮҸгҖҒз ”еҸ‘еҲӣж–°иғҪеҠӣд»ҘеҸҠе”®еҗҺдҪ“зі»зӯүиҝӣиЎҢз»јеҗҲиҖғйҮҸпјҢдёҖж—Ұе»әз«ӢжӯЈејҸзҡ„еҗҲдҪңе…ізі»пјҢе®ўжҲ·дёҚдјҡиҪ»жҳ“жӣҙжҚўдҫӣеә”е•ҶгҖӮеҪ“еүҚе·Ҙдёҡй“қжқҗеёӮеңәдҫӣйңҖе…ізі»е·ІеҲқжӯҘзЁіе®ҡпјҢж–°иҝӣе…ҘдјҒдёҡйҡҫд»ҘеңЁзҹӯж—¶й—ҙеҶ…еҸ–еҫ—дёӢжёёе®ўжҲ·зҡ„е……еҲҶдҝЎд»»е№¶еҪўжҲҗзЁіеӣәзҡ„еҗҲдҪңе…ізі»гҖӮ

3гҖҒжҠҖжңҜеЈҒеһ’

е·Ҙдёҡй“қжқҗз”ҹдә§иҝҮзЁӢдёӯеҜ№жқҗж–ҷй…Қж–№зҡ„ејҖеҸ‘гҖҒе·ҘиүәжҠҖжңҜзҡ„з§ҜзҙҜгҖҒдә§е“ҒжЈҖжөӢзҡ„жҺ§еҲ¶зӯүеқҮжңүдёҘж јиҰҒжұӮпјҢдјҒдёҡеңЁеҗ„з”ҹдә§зҺҜиҠӮзҡ„жҠҖжңҜеӮЁеӨҮе°ҶзӣҙжҺҘеҶіе®ҡдә§е“Ғзҡ„иүҜе“ҒзҺҮеҸҠиҙЁйҮҸпјҢд»ҺиҖҢеҶіе®ҡе…¶еёӮеңәз«һдәүеҠӣгҖӮеҗҢж—¶пјҢйҡҸзқҖз”ҹдә§жҠҖжңҜзҡ„еҚҮзә§д»ҘеҸҠдә§е“ҒдёӢжёёеә”з”ЁиҰҒжұӮзҡ„ж·ұе…Ҙе’Ңз»ҶеҢ–пјҢе·Ҙдёҡй“қжқҗд№ҹе‘ҲзҺ°зІҫз»ҶеҢ–еҸ‘еұ•зҡ„и¶ӢеҠҝгҖӮз»ҶеҲҶйўҶеҹҹзҡ„йҫҷеӨҙдјҒдёҡеҮӯеҖҹе…¶зӢ¬зү№зҡ„з”ҹдә§жҠҖиүәе’Ңз ”еҸ‘иғҪеҠӣпјҢдёҚж–ӯжҸҗй«ҳиЎҢдёҡжҠҖжңҜеЈҒеһ’гҖӮ

дә”гҖҒдә§дёҡй“ҫ

1гҖҒиЎҢдёҡдә§дёҡй“ҫеҲҶжһҗ

е·Ҙдёҡй“қжқҗдә§дёҡй“ҫдёҠжёёдёәй“қеңҹзҹҝејҖйҮҮд»ҘеҸҠз”өи§Јй“қз”ҹдә§иЎҢдёҡгҖӮдёӯеӣҪй“қеңҹзҹҝиө„жәҗеҢ®д№Ҹдё”зҹҝзҹідёӯжқӮиҙЁеҗ«йҮҸиҫғеӨҡпјҢ2022е№ҙжҲ‘еӣҪй“қеңҹзҹҝдә§йҮҸдёә6781дёҮеҗЁгҖӮжҲ‘еӣҪе·Ҙдёҡз”Ёй“қйҮҸиҫғеӨ§пјҢжң¬еңҹдҫӣеә”ж— жі•ж»Ўи¶іе·ҘдёҡйңҖжұӮпјҢеҜ№еӨ–дҫқеӯҳеәҰиҫғй«ҳгҖӮ2023е№ҙдёӯеӣҪй“қеңҹзҹҝе…Ёе№ҙиҝӣеҸЈ14138дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝ12.9%гҖӮз”өи§Јй“қз”ұж°§еҢ–й“қйҖҡиҝҮз”өи§Јжі•иҺ·еҫ—пјҢйҖҡеёёд»Ҙй“қй”ӯзҡ„еҪўејҸеӯҳж”ҫгҖҒиҝҗиҫ“гҖӮжҲ‘еӣҪжҳҜдё–з•Ң第дёҖеӨ§ж°§еҢ–й“қе’Ңз”өи§Јй“қз”ҹдә§еӣҪпјҢз”өи§Јй“қдҫӣеә”е……и¶іпјҢиғҪеӨҹжңүж•ҲдҝқиҜҒеӣҪеҶ…е·Ҙдёҡй“қжқҗеҠ е·ҘдјҒдёҡзҡ„з”ҹдә§йңҖжұӮгҖӮ

е·Ҙдёҡй“қжқҗе…·жңүеҜҶеәҰе°ҸгҖҒеҸҜеЎ‘жҖ§ејәгҖҒеҠӣеӯҰжҖ§иғҪдјҳејӮгҖҒжҳ“еӣһ收зӯүдјҳзӮ№пјҢе№ҝжіӣеә”з”ЁдәҺдәӨйҖҡиҝҗиҫ“гҖҒе…үдјҸгҖҒе·ҘзЁӢжңәжў°гҖҒиҲӘз©әиҲӘеӨ©гҖҒеҢ»з–—еҷЁжў°зӯүиЎҢдёҡпјҢдё”еңЁдәӨйҖҡиҝҗиҫ“йўҶеҹҹеә”з”Ёе°Өдёәе№ҝжіӣгҖӮйҡҸзқҖз”ҹдә§е·Ҙиүәзҡ„еҸ‘еұ•еҲӣж–°пјҢе·Ҙдёҡй“қжқҗе°ҶжӣҙеҠ е№ҝжіӣдё”ж·ұеәҰзҡ„еҸӮдёҺеҲ°дёӢжёёеә”з”ЁиЎҢдёҡзҡ„еҸ‘еұ•дёӯпјҢдёӢжёёеҗ„иЎҢдёҡдә§е“Ғзҡ„еҚҮзә§еҸ‘еұ•дәҰдёҚж–ӯеўһеҠ еҜ№е·Ҙдёҡй“қжқҗзҡ„йңҖжұӮгҖӮдёӯеӣҪе·Ҙдёҡй“қжқҗиЎҢдёҡдә§дёҡй“ҫеҰӮдёӢеӣҫжүҖзӨәпјҡ

дёӯеӣҪй“қдёҡиӮЎд»Ҫжңүйҷҗе…¬еҸё

дёӯеӣҪй“қдёҡиӮЎд»Ҫжңүйҷҗе…¬еҸё  еҺҹе№іеёӮеҲ©жіҪзҹҝдёҡжңүйҷҗе…¬еҸё

еҺҹе№іеёӮеҲ©жіҪзҹҝдёҡжңүйҷҗе…¬еҸё  жіёжәӘеҺҝжұҮзҘҘзҹҝдёҡжңүйҷҗиҙЈд»»е…¬еҸё

жіёжәӘеҺҝжұҮзҘҘзҹҝдёҡжңүйҷҗиҙЈд»»е…¬еҸё  жІіеҚ—жңүиүІжұҮжәҗй“қдёҡжңүйҷҗе…¬еҸё

жІіеҚ—жңүиүІжұҮжәҗй“қдёҡжңүйҷҗе…¬еҸё  зҰҸе»әзңҒй—ҪеҸ‘й“қдёҡиӮЎд»Ҫжңүйҷҗе…¬еҸё

зҰҸе»әзңҒй—ҪеҸ‘й“қдёҡиӮЎд»Ҫжңүйҷҗе…¬еҸё  еұұдёңеҚ—еұұй“қдёҡиӮЎд»Ҫжңүйҷҗе…¬еҸё

еұұдёңеҚ—еұұй“қдёҡиӮЎд»Ҫжңүйҷҗе…¬еҸё  еӨ©еұұй“қдёҡйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸё

еӨ©еұұй“қдёҡйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸё  дә”зҹҝй“қдёҡжңүйҷҗе…¬еҸё

дә”зҹҝй“қдёҡжңүйҷҗе…¬еҸё

2гҖҒиЎҢдёҡйўҶе…ҲдјҒдёҡеҲҶжһҗ

пјҲ1пјүе®үеҫҪй‘«й“Ӯй“қдёҡиӮЎд»Ҫжңүйҷҗе…¬еҸё

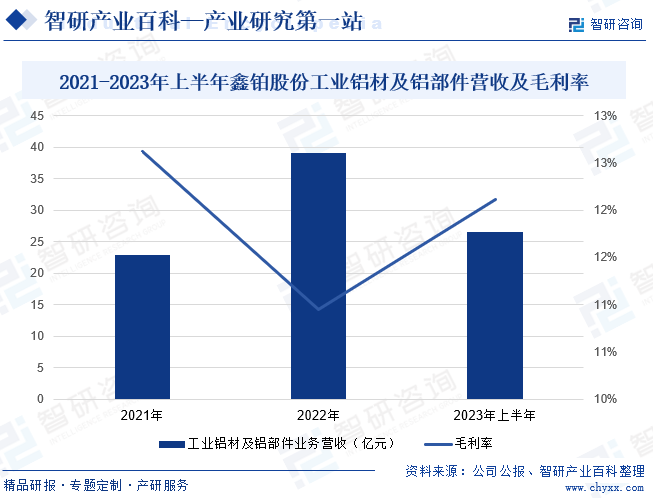

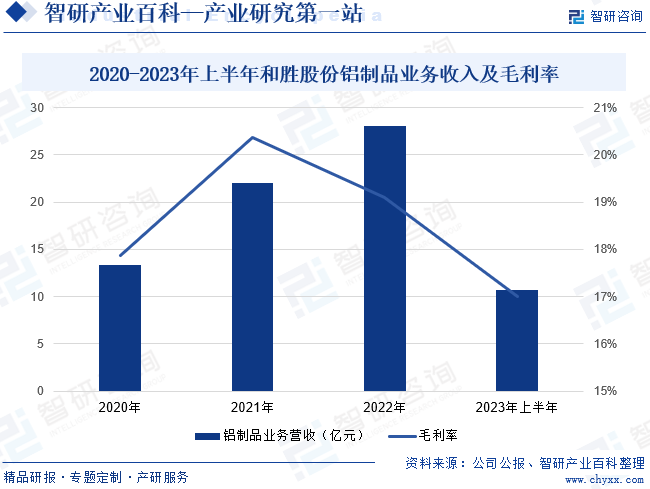

е®үеҫҪй‘«й“Ӯй“қдёҡиӮЎд»Ҫжңүйҷҗе…¬еҸёжҲҗз«ӢдәҺ2013е№ҙпјҢдё»иҰҒз»ҸиҗҘе·Ҙдёҡй“қжқҗгҖҒе·Ҙдёҡй“қйғЁд»¶е’Ңе»әзӯ‘й“қеһӢжқҗзҡ„з ”еҸ‘гҖҒз”ҹдә§дёҺй”Җе”®пјҢе…¶дёӯе·Ҙдёҡй“қйғЁд»¶жҳҜеңЁе·Ҙдёҡй“қеһӢжқҗзҡ„еҹәзЎҖдёҠйҮҮеҸ–иҝӣдёҖжӯҘзҡ„зІҫеҠ е·Ҙе·ҘиүәиҝӣиЎҢеҠ е·ҘеҪўжҲҗйғЁд»¶зә§дә§е“ҒгҖӮдә§е“Ғе№ҝжіӣеә”з”ЁдәҺж–°иғҪжәҗе…үдјҸгҖҒиҪЁйҒ“дәӨйҖҡгҖҒжұҪиҪҰиҪ»йҮҸеҢ–гҖҒеҢ»з–—еҸҠз”өеҷЁгҖҒз”өеӯҗз”өеҷЁгҖҒе»әзӯ‘зӯүиЎҢдёҡгҖӮ2023е№ҙпјҢеҸ—зӣҠдәҺж–°иғҪжәҗе…үдјҸиЎҢдёҡзҡ„еҝ«йҖҹеҸ‘еұ•д»ҘеҸҠдјҒдёҡеӢҹжҠ•йЎ№зӣ®дә§иғҪзҡ„йҮҠж”ҫпјҢж–°иғҪжәҗе…үдјҸй“қжқҗе’Ңй“қйғЁд»¶зҡ„дә§й”ҖйҮҸжҢҒз»ӯеўһй•ҝпјҢдҝғдҪҝдјҒдёҡз»ҸиҗҘдёҡз»©еҫ—д»ҘжҸҗеҚҮгҖӮ2023е№ҙдёҠеҚҠе№ҙпјҢй‘«й“ӮиӮЎд»Ҫе·Ҙдёҡй“қжқҗеҸҠй“қйғЁд»¶дёҡеҠЎж”¶е…Ҙдёә26.47дәҝе…ғпјҢжҜӣеҲ©зҺҮдёә12.11%гҖӮ

пјҲ2пјүе№ҝдёңе’Ңиғңе·Ҙдёҡй“қжқҗиӮЎд»Ҫжңүйҷҗе…¬еҸё

е№ҝдёңе’Ңиғңе·Ҙдёҡй“қжқҗиӮЎд»Ҫжңүйҷҗе…¬еҸёжҲҗз«ӢдәҺ2005е№ҙпјҢжҳҜжҠҖжңҜй©ұеҠЁзҡ„ж–°жқҗж–ҷе’Ңж–°иғҪжәҗйӣҶжҲҗйғЁд»¶жҸҗдҫӣе•ҶгҖӮе’ҢиғңиӮЎд»ҪжҳҜдёҖ家д»Ҙз ”еҸ‘ж–°еһӢй“қеҗҲйҮ‘жқҗж–ҷдёәеҹәзЎҖпјҢеә”з”Ёе…Ҳиҝӣзҡ„зҶ”й“ёгҖҒжҢӨеҺӢеҸҠзІҫеҜҶеҠ е·Ҙж ёеҝғжҠҖжңҜпјҢйҮҮз”ЁеӣҪйҷ…е…Ҳиҝӣзҡ„з®ЎзҗҶжЁЎејҸпјҢе№ҝжіӣжңҚеҠЎдәҺз”өеӯҗж¶Ҳиҙ№е“ҒгҖҒиҖҗз”Ёж¶Ҳиҙ№е“ҒеҸҠжұҪиҪҰйӣ¶йғЁд»¶зӯүдј—еӨҡдә§дёҡпјҢеӨ§йғЁеҲҶдә§е“Ғй—ҙжҺҘй…ҚеҘ—зҡ„дјҒдёҡгҖӮдё»иҗҘдә§е“ҒеҢ…жӢ¬ж–°иғҪжәҗжұҪиҪҰз”өжұ дёӢз®ұдҪ“гҖҒжЁЎз»„з»“жһ„件гҖҒйҳІж’һжўҒгҖҒеә•зӣҳй—Ёж§ӣжўҒзӯүиҪҰиә«з»“жһ„件дә§е“ҒпјҢжүӢжңәгҖҒз”өи„‘зҡ„дёӯжЎҶе’ҢиғҢжқҝгҖҒз”өи„‘зЎ¬зӣҳзЈҒзўҹиҮӮгҖҒжҝҖе…үжү“еҚ°жңәж„ҹе…үйј“зӯүж¶Ҳиҙ№з”өеӯҗзІҫеҜҶз»“жһ„件пјҢд»ҘеҸҠж·ӢжөҙжҲҝгҖҒе©ҙе„ҝиҪҰгҖҒеҗёе°ҳеҷЁзӯүз»“жһ„件гҖӮ2023е№ҙдёҠеҚҠе№ҙпјҢе’ҢиғңиӮЎд»Ҫй“қеҲ¶е“ҒдёҡеҠЎиҗҘдёҡ收е…Ҙдёә10.71дәҝе…ғпјҢеҗҢжҜ”дёӢйҷҚ15.15%пјӣжҜӣеҲ©зҺҮдёә17.01%гҖӮ

е…ӯгҖҒиЎҢдёҡзҺ°зҠ¶

жҲ‘еӣҪе·Ҙдёҡй“қжқҗиө·жӯҘиҫғжҷҡпјҢеҜјиҮҙдёҡеҶ…дјҒдёҡжҷ®йҒҚеӯҳеңЁиҮӘдё»з ”еҸ‘иғҪеҠӣиҫғејұпјҢдҫқиө–еӣҪеӨ–жҠҖжңҜеј•е…Ҙзӯүжғ…еҶөгҖӮйҡҸзқҖжҲ‘еӣҪе·Ҙдёҡз”ҹдә§жҠҖжңҜеҲӣж–°гҖҒжӣҙж–°ж”№йҖ пјҢй“қеҠ е·Ҙдёҡзҙ§еҜҶз»“еҗҲеёӮеңәе’Ң科еӯҰеҸ‘еұ•зҡ„йңҖжұӮпјҢдҪҝдј з»ҹе·Ҙдёҡй“қжқҗе·ІйҖҗжӯҘе®ҢжҲҗеҗ‘зҺ°д»ЈеҢ–е·Ҙдёҡй“қжқҗзҡ„иҪ¬еҸҳгҖӮжҲ‘еӣҪе·Ҙдёҡй“қжқҗйҖҗжӯҘж¶ҢзҺ°дёҖжү№е…·жңүиҮӘдё»еҲӣж–°иғҪеҠӣзҡ„дјҳз§ҖдјҒдёҡпјҢдјҳиҙЁдә§иғҪжҢҒз»ӯйҮҠж”ҫпјҢдә§е“ҒиҙЁйҮҸзЁіжӯҘжҸҗй«ҳпјҢжӯЈйҖҗжӯҘж”№еҸҳе·Ҙдёҡй“қжқҗд»ҘиҝӣеҸЈдёәдё»зҡ„еұҖйқўпјҢ并еҮәеҸЈиҮіжө·еӨ–дј—еӨҡеӣҪ家еҸҠең°еҢәгҖӮ2022е№ҙжҲ‘еӣҪе·Ҙдёҡй“қжқҗдә§йҮҸдёә760дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝ11.93%гҖӮжӯӨеӨ–пјҢжҲ‘еӣҪе·Ҙдёҡй“қжқҗзҗҶи®әеҹәзЎҖеҸҠе®һи·өжҠҖжңҜзӣёжҜ”еҸ‘иҫҫеӣҪ家дҫқ然жңүдёҖе®ҡе·®и·қпјҢй«ҳз«Ҝдә§е“ҒеӣҪдә§жӣҝд»Јз©әй—ҙиҫғеӨ§пјҢдә§е“Ғйҷ„еҠ еҖјдҫқ然жңүиҫғеӨ§жҸҗеҚҮз©әй—ҙгҖӮеҹәдәҺеӣҪйҷ…еёӮеңәзҺҜеўғдёҚзЎ®е®ҡеӣ зҙ еўһеҠ пјҢжҲ‘еӣҪе·Ҙдёҡй“қеҲ¶е“ҒиҝӣеҸЈжҲҗжң¬жіўеҠЁе№…еәҰеҠ еӨ§пјҢд»ҘеҸҠеӣҪеҶ…ж ёеҝғжҠҖжңҜйҖҗжӯҘе®һзҺ°зӘҒз ҙпјҢжҲ‘еӣҪеӣҪдә§е·Ҙдёҡй“қжқҗжҖ§иғҪжҢҒз»ӯжҸҗеҚҮпјҢеёӮеңәеҢ–еә”з”ЁйўҶеҹҹдёҚж–ӯжү©еӨ§гҖӮжңӘжқҘпјҢжҲ‘еӣҪе·Ҙдёҡй“қжқҗдә§йҮҸжңүжңӣжҢҒз»ӯжҸҗй«ҳгҖӮ

дёғгҖҒеҸ‘еұ•еӣ зҙ

1гҖҒжңүеҲ©еӣ зҙ

пјҲ1пјүе®Ҹи§Ӯз»ҸжөҺеҸҠж”ҝзӯ–жҺЁеҠЁиЎҢдёҡеҸ‘еұ•

зӣ®еүҚпјҢжҲ‘еӣҪз»ҸжөҺдҝқжҢҒзЁіе®ҡеҸ‘еұ•жҖҒеҠҝпјҢеӣҪеҶ…з”ҹдә§жҖ»еҖјд»Һ2011е№ҙзҡ„47.31дёҮдәҝе…ғеўһй•ҝиҮі2023е№ҙзҡ„126.06дёҮдәҝе…ғпјҢжҺЁеҠЁдәҶеҗ„иЎҢдёҡзҡ„еҸ‘еұ•гҖӮе·Ҙдёҡй“қжқҗдҪңдёәжҲ‘еӣҪйҮҚиҰҒзҡ„еҹәзЎҖе·Ҙдёҡжқҗж–ҷпјҢе®Ҹи§Ӯз»ҸжөҺзҡ„зЁіе®ҡеҸ‘еұ•дёәе…¶еёҰжқҘдәҶжӣҙеӨ§зҡ„ж¶Ҳиҙ№еёӮеңәе’ҢжӣҙеӨҡзҡ„еҸ‘еұ•жңәйҒҮгҖӮеҗҢж—¶пјҢеӣҪ家鼓еҠұж”ҝзӯ–йў‘еҮәпјҢе·Ҙдёҡй“қжқҗжҲҗдёәжҲ‘еӣҪйҮҚзӮ№еҸ‘еұ•йўҶеҹҹпјҢй«ҳжҖ§иғҪй“қжқҗзӯүй«ҳз«Ҝжқҗж–ҷзҡ„ж¶Ҳиҙ№жҪңиғҪжҢҒз»ӯйҮҠж”ҫпјҢдёәиЎҢдёҡжңӘжқҘеҸ‘еұ•жҸҗдҫӣдәҶжңүеҠӣзҡ„ж”ҝзӯ–ж”ҜжҢҒе’ҢжҢҮеј•гҖӮ

пјҲ2пјүй«ҳз«ҜеёӮеңәйңҖжұӮжү©еӨ§

й«ҳжҖ§иғҪе·Ҙдёҡй“қжқҗеңЁејәеәҰгҖҒеЎ‘жҖ§гҖҒйҹ§жҖ§гҖҒиҖҗиҡҖжҖ§зӯүж–№йқўзҡ„з»јеҗҲжҖ§иғҪиҫғдј з»ҹзҡ„й“қеҗҲйҮ‘жқҗж–ҷжңүдәҶеӨ§е№…жҸҗеҚҮпјҢиў«е№ҝжіӣз”ЁдҪңз»“жһ„жқҗж–ҷгҖҒеҠҹиғҪжқҗж–ҷе’ҢиҠӮиғҪжқҗж–ҷпјҢеңЁиҲӘз©әгҖҒиҲӘеӨ©гҖҒе…өеҷЁгҖҒиҲ°иҲ№гҖҒж ёиғҪзӯүй«ҳз«ҜйўҶеҹҹеҫ—еҲ°дәҶе№ҝжіӣзҡ„еә”з”ЁгҖӮйҡҸзқҖжҲ‘еӣҪиҲӘз©әиҲӘеӨ©гҖҒж ёиғҪе’ҢеҶӣе·Ҙзӯүй«ҳз«ҜйўҶеҹҹзҡ„еҝ«йҖҹеҸ‘еұ•пјҢй«ҳжҖ§иғҪй“қеҗҲйҮ‘жқҗж–ҷе°ҶйқўдёҙзқҖе·ЁеӨ§зҡ„йңҖжұӮпјҢдёәеӣҪеҶ…й«ҳз«Ҝе·Ҙдёҡй“қжқҗзҡ„еҸ‘еұ•еёҰжқҘж–°зҡ„жңәйҒҮгҖӮ

пјҲ3пјүжҠҖжңҜж°ҙе№іжҸҗеҚҮжҺЁеҠЁдә§дёҡеҚҮзә§

иҠӮиғҪеҮҸжҺ’еҸҠеҫӘзҺҜеҲ©з”ЁжҳҜжҲ‘еӣҪе®һзҺ°еҸҜжҢҒз»ӯеҸ‘еұ•зҡ„еҝ…然и¶ӢеҠҝгҖӮиҝ‘е№ҙжқҘпјҢе…Ёзҗғз»ҸжөҺзҡ„еҸ‘еұ•йҖ жҲҗиғҪжәҗж¶ҲиҖ—еҝ«йҖҹдёҠеҚҮпјҢиғҪжәҗеҢ®д№ҸзҺ°иұЎж—ҘзӣҠдёҘйҮҚгҖӮе·Ҙдёҡй“қжқҗжң¬иә«е…·жңүиҙЁиҪ»гҖҒиҖҗз”ЁгҖҒеӣһ收иғҪиҖ—дҪҺзӯүзү№жҖ§пјҢй“қжқҗеӣһ收иғҪиҖ—д»…дёәеҲқж¬ЎеҶ¶зӮјзҡ„5%е·ҰеҸіпјҢжһҒеӨ§йҷҚдҪҺй“қжқҗз”ҹдә§иғҪжәҗж¶ҲиҖ—пјҢз¬ҰеҗҲвҖңеҸҢзўівҖқиғҢжҷҜдёӢзҡ„еҸ‘еұ•и¶ӢеҠҝпјҢжңӘжқҘдјҒдёҡе°ҶдёҚж–ӯдјҳеҢ–еӣһ收жҠҖжңҜпјҢжҺЁеҠЁдә§дёҡз»ҝиүІгҖҒзҺҜдҝқеҸ‘еұ•гҖӮ

2гҖҒдёҚеҲ©еӣ зҙ

пјҲ1пјүиЎҢдёҡйӣҶдёӯеәҰеҒҸдҪҺ

иҝ‘е№ҙжқҘпјҢжҲ‘еӣҪе·Ҙдёҡй“қжқҗеҸ‘еұ•йҖҹеәҰиҫғеҝ«пјҢеҗёеј•дәҶеӨ§йҮҸдёӯе°ҸдјҒдёҡиҝӣе…Ҙе·Ҙдёҡй“қжқҗиөӣйҒ“пјҢеҜјиҮҙиЎҢдёҡйӣҶдёӯеәҰжҢҒз»ӯдёӢйҷҚгҖӮйғЁеҲҶдёӯе°ҸдјҒдёҡдёҚе…·еӨҮи¶іеӨҹзҡ„иө„жң¬е’ҢжҠҖжңҜз§ҜзҙҜпјҢдә§е“Ғз ”еҸ‘гҖҒеҲӣж–°иғҪеҠӣиҫғдҪҺпјҢдә§е“ҒеҗҢиҙЁеҢ–зҺ°иұЎдёҘйҮҚпјҢиЎҢдёҡж•ҙдҪ“е‘ҲзҺ°дёӯдҪҺз«Ҝдә§е“ҒеёӮеңәдҫӣз»ҷиҝҮеү©гҖҒйғЁеҲҶй«ҳз«Ҝдә§е“ҒеёӮеңәз©әзјәзҡ„зҺ°зҠ¶гҖӮжӯӨеӨ–пјҢиҝҮеәҰзҡ„еҗҢиҙЁеҢ–з«һдәүеңЁжү°д№ұз«һдәү秩еәҸзҡ„еҗҢж—¶д№ҹжӢүдҪҺдәҶиЎҢдёҡзҡ„еҲ©ж¶Ұж°ҙе№ігҖӮ

пјҲ2пјүиҮӘдё»еҲӣж–°иғҪеҠӣдёҚи¶і

жҲ‘еӣҪе·Ҙдёҡй“қжқҗдә§йҮҸгҖҒеёӮеңәйңҖжұӮйҮҸдҪҚеұ…дё–з•ҢйўҶе…Ҳең°дҪҚпјҢдҪҶз”ұдәҺжҲ‘еӣҪе·Ҙдёҡй“қжқҗиҮӘдё»еҲӣж–°иғҪеҠӣдёҚи¶іпјҢе°ҡдёҚе…·еӨҮеј•йўҶдё–з•Ңе·Ҙдёҡй“қжқҗдә§дёҡеҸ‘еұ•зҡ„иғҪеҠӣгҖӮдёҖж–№йқўпјҢжҲ‘еӣҪе·Ҙдёҡй“қжқҗеҹәзЎҖзҗҶи®әдёҺе·ҘиүәеҚҮзә§зӯүеҹәзЎҖжҖ§з ”究зӣёеҜ№ж»һеҗҺпјҢеҜ№жҠҖжңҜ瓶йўҲиғҢеҗҺзҡ„е…ұжҖ§з§‘еӯҰй—®йўҳзҡ„з ”з©¶дёҚи¶ігҖӮеҸҰдёҖж–№йқўпјҢжҲ‘еӣҪйғЁеҲҶе…ій”®жҠҖжңҜдҫқ然еӯҳеңЁвҖңеҚЎи„–еӯҗвҖқеӣ°еўғпјҢй«ҳеәҰдҫқиө–еӣҪеӨ–иҝӣеҸЈпјҢдёҚеҲ©дәҺдә§дёҡеҒҘеә·еҸ‘еұ•гҖӮ

пјҲ3пјүдјҒдёҡиһҚиө„жё йҒ“жңүйҷҗ

е·Ҙдёҡй“қжқҗдјҒдёҡйңҖдёҚж–ӯиҝӣиЎҢиө„йҮ‘жҠ•е…Ҙе’Ңи®ҫеӨҮжҠ•е…ҘжүҚиғҪдҝқиҜҒжҢҒз»ӯеҸ‘еұ•гҖӮдҪҶиЎҢдёҡеҶ…дјҒдёҡд»Ҙдёӯе°ҸеһӢдјҒдёҡдёәдё»пјҢе…¶з ”еҸ‘гҖҒйҮҮиҙӯгҖҒз”ҹдә§д»ҘеҸҠиҗҘй”Җзҡ„иө„йҮ‘дё»иҰҒжқҘжәҗдәҺиҮӘиә«з»ҸиҗҘзҙҜз§ҜеҸҠйҮ‘иһҚжңәжһ„иҙ·ж¬ҫпјҢиһҚиө„жё йҒ“иҫғдёәеҚ•дёҖгҖӮеҗҢж—¶пјҢеӨ§йғЁеҲҶдёӯе°ҸдјҒдёҡдёҚе…·еӨҮе“ҒзүҢзҹҘеҗҚеәҰе’ҢеҪұе“ҚеҠӣпјҢеёӮеңәиҜқиҜӯжқғиҫғдҪҺпјҢж— жі•иҺ·еҫ—еӨ§йҮҸзӨҫдјҡиө„жң¬жҠ•иө„гҖӮжңүйҷҗзҡ„иһҚиө„жё йҒ“йҷҗеҲ¶дәҶдјҒдёҡзҡ„еҸ‘еұ•пјҢеҗҢж—¶еҪұе“ҚдәҶдјҒдёҡзҡ„ж•ҙдҪ“жҠ—йЈҺйҷ©иғҪеҠӣпјҢдёҚеҲ©дәҺиЎҢдёҡ规模еҢ–еҸ‘еұ•гҖӮ

е…«гҖҒз«һдәүж јеұҖ

йҡҸзқҖе·Ҙдёҡй“қжқҗеә”з”Ёзҡ„йҖҗжёҗж·ұе…ҘпјҢеёӮеңәеҜ№й“қжқҗеҠ е·ҘдјҒдёҡзҡ„дё“дёҡжҖ§жҸҗеҮәдәҶжӣҙй«ҳзҡ„иҰҒжұӮпјҢдҝғдҪҝеҗ„дјҒдёҡжӣҙеҠ дё“жіЁдәҺеҸ‘еұ•иҮӘиә«зҡ„дјҳеҠҝз»ҶеҲҶйўҶеҹҹпјҢ并еңЁдәӨйҖҡиҝҗиҫ“гҖҒе…үдјҸгҖҒж¶Ҳиҙ№з”өеӯҗзӯүдё»иҰҒе·Ҙдёҡй“қжқҗж¶Ҳиҙ№йўҶеҹҹж¶ҢзҺ°еҮәдәҶдёҖжү№е…·жңүиҫғејәз«һдәүеҠӣзҡ„зҹҘеҗҚдјҒдёҡпјҢеҢ…жӢ¬дәҡеӨӘ科жҠҖгҖҒй‘«й“ӮиӮЎд»ҪгҖҒе’ҢиғңиӮЎд»ҪгҖҒй”җ新科жҠҖзӯүгҖӮжңӘжқҘпјҢеҗ„з»ҶеҲҶйўҶеҹҹйҫҷеӨҙе…¬еҸёе°ҶеҮӯеҖҹе…¶еҜ№иҜҘйўҶеҹҹзҡ„ж·ұеҲ»зҗҶи§Је’ҢжҠҖжңҜжІүж·ҖдёҚж–ӯжҸҗй«ҳз«һдәүеЈҒеһ’пјҢиҖҢ规模е°ҸгҖҒиҮӘдё»еҲӣж–°иғҪеҠӣдёҚи¶ізҡ„е°ҸеһӢдјҒдёҡе°Ҷиў«ж·ҳжұ°пјҢиЎҢдёҡйӣҶдёӯеәҰе°Ҷеҫ—еҲ°жҸҗеҚҮпјҢжҲ‘еӣҪе·Ҙдёҡй“қжқҗиЎҢдёҡд№ҹе°Ҷз”ұеҗҢиҙЁеҢ–з«һдәүйҳ¶ж®өйҖҗжӯҘиҝҲе…Ҙй«ҳиҙЁйҮҸгҖҒдё“дёҡеҢ–з«һдәүж–°йҳ¶ж®өгҖӮ

д№қгҖҒеҸ‘еұ•и¶ӢеҠҝ

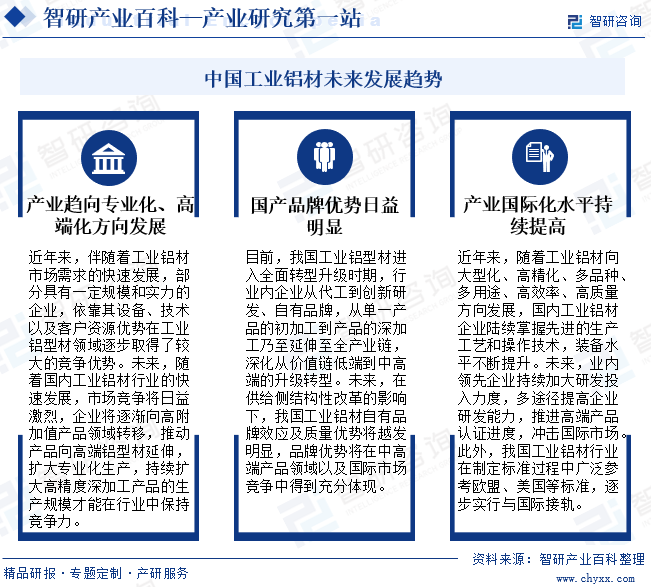

иҝ‘е№ҙжқҘпјҢдјҙйҡҸзқҖе·Ҙдёҡй“қжқҗеёӮеңәйңҖжұӮзҡ„еҝ«йҖҹеҸ‘еұ•пјҢйғЁеҲҶе…·жңүдёҖе®ҡ规模е’Ңе®һеҠӣзҡ„дјҒдёҡпјҢдҫқйқ е…¶и®ҫеӨҮгҖҒжҠҖжңҜд»ҘеҸҠе®ўжҲ·иө„жәҗдјҳеҠҝеңЁе·Ҙдёҡй“қеһӢжқҗйўҶеҹҹйҖҗжӯҘеҸ–еҫ—дәҶиҫғеӨ§зҡ„з«һдәүдјҳеҠҝгҖӮжңӘжқҘпјҢйҡҸзқҖеӣҪеҶ…е·Ҙдёҡй“қжқҗиЎҢдёҡзҡ„еҝ«йҖҹеҸ‘еұ•пјҢеёӮеңәз«һдәүе°Ҷж—ҘзӣҠжҝҖзғҲпјҢдјҒдёҡе°ҶйҖҗжёҗеҗ‘й«ҳйҷ„еҠ еҖјдә§е“ҒйўҶеҹҹиҪ¬з§»пјҢжҺЁеҠЁдә§е“Ғеҗ‘й«ҳз«Ҝй“қеһӢжқҗ延伸пјҢдҝғиҝӣдә§дёҡйӣҶдёӯеәҰиҝӣдёҖжӯҘжҸҗеҚҮгҖӮзӣ®еүҚпјҢжҲ‘еӣҪе·Ҙдёҡй“қеһӢжқҗиҝӣе…Ҙе…ЁйқўиҪ¬еһӢеҚҮзә§ж—¶жңҹпјҢиЎҢдёҡеҶ…дјҒдёҡд»Һд»Је·ҘеҲ°еҲӣж–°з ”еҸ‘гҖҒе»әз«ӢиҮӘжңүе“ҒзүҢпјҢд»ҺеҚ•дёҖдә§е“Ғзҡ„еҲқеҠ е·ҘеҲ°дә§е“Ғзҡ„ж·ұеҠ е·Ҙд№ғиҮіе»¶дјёиҮіе…Ёдә§дёҡй“ҫпјҢж·ұеҢ–д»Һд»·еҖјй“ҫдҪҺз«ҜеҲ°дёӯй«ҳз«Ҝзҡ„еҚҮзә§иҪ¬еһӢгҖӮжӯӨеӨ–пјҢдёҡеҶ…йўҶе…ҲдјҒдёҡжҢҒз»ӯеҠ еӨ§з ”еҸ‘жҠ•е…ҘеҠӣеәҰпјҢеӨҡйҖ”еҫ„жҸҗй«ҳдјҒдёҡз ”еҸ‘иғҪеҠӣпјҢжҺЁиҝӣй«ҳз«Ҝдә§е“Ғи®ӨиҜҒиҝӣеәҰпјҢеҶІеҮ»еӣҪйҷ…еёӮеңәгҖӮ

зүҲжқғжҸҗзӨәпјҡжҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

зүҲжқғжҸҗзӨәпјҡжҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ