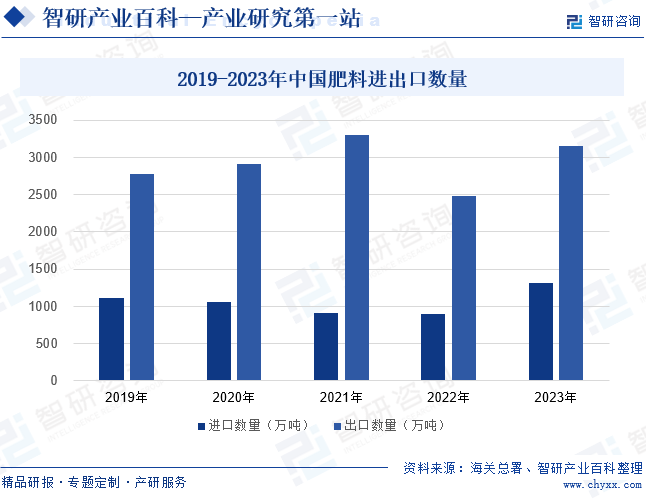

ж‘ҳиҰҒпјҡжҲ‘еӣҪжҳҜе…ЁзҗғжңҖеӨ§зҡ„иӮҘж–ҷз”ҹдә§еӣҪгҖҒж¶Ҳиҙ№еӣҪе’ҢеҮәеҸЈеӣҪгҖӮ2023е№ҙйҡҸзқҖеӣҪеҶ…еёӮеңәжҙ»еҠӣжҢҒз»ӯеӣһеҚҮпјҢиӮҘж–ҷдә§е“Ғзҡ„еӣҪйҷ…иҙёжҳ“д№ҹжҳҺжҳҫеўһеӨҡпјҢиҝӣеҮәеҸЈж•°йҮҸеқҮеҮәзҺ°дёҠж¶ЁгҖӮжҲ‘еӣҪиӮҘж–ҷиҝӣеҸЈж•°йҮҸдёә1309дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝ46.42%пјҢеҮәеҸЈж•°йҮҸдёә3150дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝ26.71%гҖӮйҡҸзқҖеӣҪеҶ…иӮҘж–ҷдә§е“Ғе“ҒиҙЁдёҚж–ӯеҚҮзә§пјҢиӮҘж–ҷеҮәеҸЈж•°йҮҸиҝҳе°Ҷ继з»ӯдёҠж¶ЁпјҢиҖҢиҝӣеҸЈж•°йҮҸеӨ§е№…еўһй•ҝзҡ„еҸҜиғҪжҖ§иҫғе°ҸгҖӮ

дёҖгҖҒе®ҡд№үеҸҠеҲҶзұ»

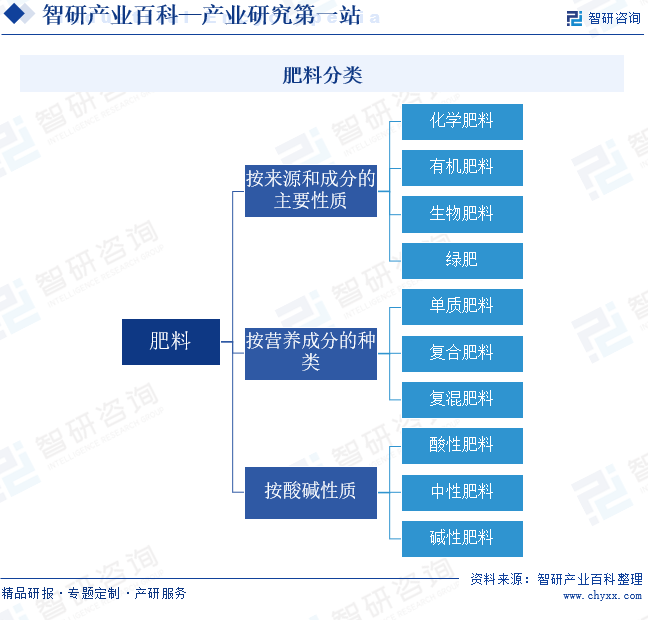

иӮҘж–ҷжҳҜжҢҮжҸҗдҫӣдёҖз§ҚжҲ–дёҖз§Қд»ҘдёҠжӨҚзү©еҝ…йңҖзҡ„иҗҘе…»е…ғзҙ пјҢж”№е–„еңҹеЈӨжҖ§иҙЁгҖҒжҸҗй«ҳеңҹеЈӨиӮҘеҠӣж°ҙе№ізҡ„дёҖзұ»зү©иҙЁпјҢжҳҜеҶңдёҡз”ҹдә§зҡ„зү©иҙЁеҹәзЎҖд№ӢдёҖгҖӮжҢүжқҘжәҗе’ҢжҲҗеҲҶзҡ„дё»иҰҒжҖ§иҙЁеҲҶзұ»пјҢиӮҘж–ҷеҸҜд»ҘеҲҶдёәеҢ–еӯҰиӮҘж–ҷгҖҒжңүжңәиӮҘж–ҷгҖҒз”ҹзү©иӮҘж–ҷе’Ңз»ҝиӮҘгҖӮжҢүиҗҘе…»жҲҗеҲҶзҡ„з§Қзұ»еҲҶзұ»пјҢиӮҘж–ҷеҸҜд»ҘеҲҶдёәеҚ•иҙЁиӮҘж–ҷгҖҒеӨҚеҗҲиӮҘж–ҷе’ҢеӨҚж··иӮҘж–ҷгҖӮжҢүиӮҘж–ҷзҡ„й…ёзўұжҖ§иҙЁеҲҶзұ»пјҢиӮҘж–ҷеҸҜд»ҘеҲҶдёәй…ёжҖ§иӮҘж–ҷгҖҒдёӯжҖ§иӮҘж–ҷе’ҢзўұжҖ§иӮҘж–ҷгҖӮ

дәҢгҖҒиЎҢдёҡж”ҝзӯ–

иҝ‘еҮ е№ҙпјҢжҲ‘еӣҪиӮҘж–ҷиЎҢдёҡзҡ„ж”ҝзӯ–дё»иҰҒиҒҡз„Ұз»ҝиүІеҢ–гҖҒй«ҳж•ҲеҢ–еҸ‘еұ•зӣ®зҡ„пјҢеӣҪ家еңЁеӨҡдёӘж”ҝзӯ–ж–Ү件дёӯеҸҚеӨҚејәи°ғжҢҒз»ӯжҺЁиҝӣеҢ–иӮҘеҶңиҚҜеҮҸйҮҸеўһж•ҲгҖӮ2021е№ҙ11жңҲпјҢеӣҪеҠЎйҷўеҸ‘еёғгҖҠе…ідәҺеҚ°еҸ‘вҖңеҚҒеӣӣдә”вҖқжҺЁиҝӣеҶңдёҡеҶңжқ‘зҺ°д»ЈеҢ–规еҲ’зҡ„йҖҡзҹҘгҖӢпјҢжҸҗеҮәжҢҒз»ӯжҺЁиҝӣеҢ–иӮҘеҶңиҚҜеҮҸйҮҸеўһж•ҲгҖӮ2022е№ҙ3жңҲпјҢеӣҪ家еҸ‘еұ•ж”№йқ©е§”еҸ‘еёғгҖҠе…ідәҺиҝӣдёҖжӯҘеҒҡеҘҪзІ®йЈҹе’ҢеӨ§иұҶзӯүйҮҚиҰҒеҶңдә§е“Ғз”ҹдә§зӣёе…іе·ҘдҪңзҡ„йҖҡзҹҘгҖӢпјҢжҸҗеҮәеҠ еҝ«жҺЁиҝӣеҢ–иӮҘеҮҸйҮҸеўһж•ҲгҖӮ2024е№ҙ2жңҲпјҢдёӯе…ұдёӯеӨ®еӣҪеҠЎйҷўеҸ‘еёғгҖҠе…ідәҺеӯҰд№ иҝҗз”ЁвҖңеҚғжқ‘зӨәиҢғгҖҒдёҮжқ‘ж•ҙжІ»вҖқе·ҘдҪңз»ҸйӘҢжңүеҠӣжңүж•ҲжҺЁиҝӣд№Ўжқ‘е…ЁйқўжҢҜе…ҙзҡ„ж„Ҹи§ҒгҖӢпјҢжҸҗеҮәжүҺе®һжҺЁиҝӣеҢ–иӮҘеҶңиҚҜеҮҸйҮҸеўһж•ҲгҖӮеңЁеҶңдҪңзү©з§ҚжӨҚдёӯпјҢиӮҘж–ҷдә§е“Ғзҡ„дҪҝз”ЁеҜ№з”ҹжҖҒзҺҜеўғе’ҢзІ®йЈҹиҙЁйҮҸйғҪеӯҳеңЁдёҖе®ҡеҪұе“ҚпјҢеӣҪ家еҸҚеӨҚејәи°ғеҢ–иӮҘеҶңиҚҜеҮҸйҮҸеўһж•ҲпјҢиғҪжҺЁеҠЁиӮҘж–ҷдјҒдёҡеҲӣж–°пјҢз ”еҸ‘з»ҝиүІй«ҳж•Ҳзҡ„ж–°еһӢиӮҘж–ҷпјҢеҠ©еҠӣиӮҘж–ҷиЎҢдёҡй«ҳиҙЁйҮҸеҸ‘еұ•гҖӮ

дёүгҖҒиЎҢдёҡеЈҒеһ’

1гҖҒж”ҝзӯ–еЈҒеһ’

иӮҘж–ҷдҪңдёәйҮҚиҰҒзҡ„еҶңдёҡз”ҹдә§зү©иө„пјҢе…¶з”ҹдә§гҖҒдҪҝз”ЁзӣҙжҺҘе…ізі»еҲ°еӣҪи®Ўж°‘з”ҹпјҢеӣҪ家еҜ№иҜҘзұ»дә§е“Ғз”ҹдә§зҡ„з®ЎеҲ¶дёҖзӣҙиҫғдёәдёҘж јгҖӮеңЁеӣҪ家数次и°ғж•ҙе·Ҙдёҡдә§е“Ғз”ҹдә§и®ёеҸҜиҜҒз®ЎзҗҶзӣ®еҪ•е’ҢиҜ•иЎҢз®ҖеҢ–е®Ўжү№зЁӢеәҸзҡ„еҶіе®ҡдёӯпјҢеӨҚеҗҲиӮҘд»ҚеұһдәҺеӣҪ家继з»ӯе®һж–Ҫз”ҹдә§и®ёеҸҜиҜҒз®ЎзҗҶзҡ„дә§е“ҒпјҢйңҖеҠһзҗҶз”ҹдә§и®ёеҸҜиҜҒгҖӮ并且пјҢиӮҘж–ҷдә§е“Ғе®һиЎҢзҷ»и®°з®ЎзҗҶеҲ¶еәҰпјҢжңӘз»Ҹзҷ»и®°зҡ„иӮҘж–ҷдә§е“ҒдёҚеҫ—иҝӣеҸЈгҖҒз”ҹдә§гҖҒй”Җе”®е’ҢдҪҝз”ЁпјҢдёҚеҫ—иҝӣиЎҢе№ҝе‘Ҡе®Јдј гҖӮиҰҒеҸ–еҫ—дёҠиҝ°иө„иҙЁпјҢеҝ…йЎ»е…·еӨҮз¬ҰеҗҲиҰҒжұӮзҡ„з”ҹдә§иғҪеҠӣгҖҒжҠҖжңҜеӮЁеӨҮе’Ңз»ҸиҗҘе®һеҠӣпјҢеҜ№иҝӣе…ҘиҖ…жһ„жҲҗж”ҝзӯ–еЈҒеһ’гҖӮ

2гҖҒжҠҖжңҜеЈҒеһ’

иӮҘж–ҷдә§е“ҒиҙЁйҮҸж ҮеҮҶдёҘж јпјҢеҜ№з”ҹдә§е·ҘиүәгҖҒе®үе…ЁжҖ§иҰҒжұӮиҫғй«ҳпјҢеҗҢж—¶з”ҹдә§е·Ҙиүәзҡ„ж”№иҝӣе’ҢдјҳеҢ–еҸҜдҪҝдјҒдёҡеңЁдҝқиҜҒиҙЁйҮҸзҡ„еүҚжҸҗдёӢдёҚж–ӯиҠӮжң¬еўһж•ҲпјҢеңЁеёӮеңәз«һдәүдёӯеҚ жҚ®дјҳеҠҝгҖӮйҡҸзқҖеҢ–иӮҘеҶңиҚҜеҮҸйҮҸеҢ–ж”ҝзӯ–жҺЁиҝӣе’ҢеҶңдёҡзҺ°д»ЈеҢ–иҝӣзЁӢзҡ„еҠ еҝ«пјҢиӮҘж–ҷдјҒдёҡйңҖиҰҒдёҚж–ӯдјҳеҢ–дә§е“Ғз»“жһ„пјҢеҠ еӨ§ж–°еһӢдә§е“Ғзҡ„з ”еҸ‘еҠӣеәҰпјҢжҸҗй«ҳе·ҘиүәжҠҖжңҜж°ҙе№іпјҢйҮҚзӮ№еҸ‘еұ•еңҹеЈӨж”№иүҜгҖҒеҮҸйҮҸеўһж•ҲгҖҒе…ЁйқўиҗҘе…»гҖҒзҺҜдҝқеҸӢеҘҪж–№йқўзҡ„еҠҹиғҪжҖ§иӮҘж–ҷгҖӮиӮҘж–ҷиЎҢдёҡдёҚд»…йңҖиҰҒй•ҝжңҹзҡ„з»ҸйӘҢз§ҜзҙҜгҖҒз”ҹдә§е·ҘиүәдјҳеҢ–гҖҒе®һйӘҢз§ҜзҙҜгҖҒжҢҒз»ӯзҡ„з ”еҸ‘жҠ•е…ҘзӯүпјҢиҝҳйңҖиҰҒз»ҸйӘҢдё°еҜҢзҡ„з”ҹдә§дәәе‘ҳд»ҘеҸҠй«ҳзҙ иҙЁзҡ„жҠҖжңҜз ”еҸ‘е’ҢеҶңеҢ–жңҚеҠЎеӣўйҳҹпјҢиЎҢдёҡжҠҖжңҜе’ҢдәәжүҚеЈҒеһ’иҫғй«ҳгҖӮ

3гҖҒиө„йҮ‘еЈҒеһ’

иӮҘж–ҷиЎҢдёҡеұһдәҺеӣәе®ҡиө„дә§жҠ•е…ҘйҮ‘йўқиҫғеӨ§зҡ„иЎҢдёҡпјҢж–°е»әиӮҘж–ҷз”ҹдә§зәҝжҲ–еҹәең°жүҖйңҖе»әи®ҫиө„йҮ‘иҫғеӨ§гҖӮеҗҢж—¶пјҢйҡҸзқҖеӣҪ家еҜ№зҺҜеўғдҝқжҠӨиҰҒжұӮж—ҘзӣҠжҸҗй«ҳпјҢзӣёе…ійғЁй—ЁеҠ еӨ§еҜ№иӮҘж–ҷз”ҹдә§дјҒдёҡзҺҜеўғжұЎжҹ“зҡ„зӣ‘з®ЎпјҢеј•еҜјиЎҢдёҡеҶ…дјҒдёҡеҜ№иЈ…еӨҮеҸҠе·ҘиүәгҖҒзҺҜдҝқи®ҫеӨҮиҝӣдёҖжӯҘжҸҗеҚҮгҖӮжӯӨеӨ–пјҢиӮҘж–ҷиЎҢдёҡиҝҳе…·жңүж·ЎеӮЁж—әй”Җд»ҘеҸҠеҺҹжқҗж–ҷеҚ жҲҗжң¬жҜ”йҮҚеӨ§зӯүзү№зӮ№пјҢиӮҘж–ҷз”ҹдә§дҪҝз”Ёзҡ„еӨ§е®—еҺҹжқҗж–ҷеӨҡйҮҮз”ЁзҺ°ж¬ҫзҺ°иҙ§зҡ„з»“з®—ж–№ејҸпјҢж·ЎеӯЈеӮЁеӨҮйңҖиҰҒеӨ§йҮҸзҡ„жөҒеҠЁиө„йҮ‘пјҢе…ЁеӣҪиҢғеӣҙеҶ…зҡ„й”Җе”®жё йҒ“е»әи®ҫд№ҹйңҖиҰҒдјҒдёҡжҠ•е…ҘеӨ§йҮҸдәәеҠӣгҖҒзү©еҠӣе’Ңиө„йҮ‘гҖӮ

еӣӣгҖҒдә§дёҡй“ҫ

1гҖҒиЎҢдёҡдә§дёҡй“ҫеҲҶжһҗ

иӮҘж–ҷдә§е“Ғдё»иҰҒд»Ҙз•ңзҰҪзІӘдҫҝгҖҒеҢ–е·Ҙдә§е“ҒзӯүдёәеҺҹжқҗж–ҷеҲ¶жҲҗпјҢе…¶дёҠжёёиЎҢдёҡеҢ…жӢ¬з•ңзү§дёҡгҖҒз…ӨзӮӯгҖҒеӨ©з„¶ж°”гҖҒзЈ·зҹҝгҖҒй’ҫзҹҝзӯүгҖӮе…¶дёӯпјҢз…ӨзӮӯгҖҒеӨ©з„¶ж°”зӯүдё»иҰҒз”ЁдәҺз”ҹдә§еҢ–иӮҘгҖӮдёӯжёёдёәиӮҘж–ҷз”ҹдә§пјҢеҺҹж–ҷз»ҸиҝҮеҲқжӯҘеӨ„зҗҶе’ҢеҠ е·ҘеҗҺпјҢйҖҡиҝҮй…ёеҢ–гҖҒеҗҲжҲҗеҸҚеә”гҖҒзІҫеҲ¶жҸҗзәҜзӯүе·Ҙиүәж–№жі•еҫ—еҲ°еҗ„зұ»иӮҘж–ҷдә§е“ҒгҖӮдёӢжёёеҲҷжҳҜй”Җе”®жё йҒ“пјҢеҢ…жӢ¬йӣ¶е”®е’Ңжү№еҸ‘гҖӮйҖҡиҝҮй”Җе”®жё йҒ“пјҢиӮҘж–ҷдә§е“ҒжңҖз»Ҳиҝҗз”ЁиҮіеҶңдёҡз§ҚжӨҚжҲ·жүӢдёӯпјҢз”ЁдәҺи°·зү©з§ҚжӨҚгҖҒж°ҙжһңгҖҒ蔬иҸңзӯүеҗ„з§ҚеҶңдёҡз§ҚжӨҚйўҶеҹҹгҖӮ

ж–°еёҢжңӣе…ӯе’ҢиӮЎд»Ҫжңүйҷҗе…¬еҸё

ж–°еёҢжңӣе…ӯе’ҢиӮЎд»Ҫжңүйҷҗе…¬еҸё  жё©ж°ҸйЈҹе“ҒйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸё

жё©ж°ҸйЈҹе“ҒйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸё  зү§еҺҹйЈҹе“ҒиӮЎд»Ҫжңүйҷҗе…¬еҸё

зү§еҺҹйЈҹе“ҒиӮЎд»Ҫжңүйҷҗе…¬еҸё  жІіеҚ—еҚҺиӢұеҶңдёҡеҸ‘еұ•иӮЎд»Ҫжңүйҷҗе…¬еҸё

жІіеҚ—еҚҺиӢұеҶңдёҡеҸ‘еұ•иӮЎд»Ҫжңүйҷҗе…¬еҸё  зҪ—зүӣеұұиӮЎд»Ҫжңүйҷҗе…¬еҸё

зҪ—зүӣеұұиӮЎд»Ҫжңүйҷҗе…¬еҸё  е№ҝдёңй•ҝжұҹйЈҹе“ҒйӣҶеӣўжңүйҷҗе…¬еҸё

е№ҝдёңй•ҝжұҹйЈҹе“ҒйӣҶеӣўжңүйҷҗе…¬еҸё  еӣҪ家иғҪжәҗжҠ•иө„йӣҶеӣўжңүйҷҗиҙЈд»»е…¬еҸё

еӣҪ家иғҪжәҗжҠ•иө„йӣҶеӣўжңүйҷҗиҙЈд»»е…¬еҸё  жҷӢиғҪжҺ§иӮЎйӣҶеӣўжңүйҷҗе…¬еҸё

жҷӢиғҪжҺ§иӮЎйӣҶеӣўжңүйҷҗе…¬еҸё  еұұдёңиғҪжәҗйӣҶеӣўжңүйҷҗе…¬еҸё

еұұдёңиғҪжәҗйӣҶеӣўжңүйҷҗе…¬еҸё  дёӯеӣҪдёӯз…ӨиғҪжәҗйӣҶеӣўжңүйҷҗе…¬еҸё

дёӯеӣҪдёӯз…ӨиғҪжәҗйӣҶеӣўжңүйҷҗе…¬еҸё  йҷ•иҘҝз…ӨдёҡеҢ–е·ҘйӣҶеӣўжңүйҷҗиҙЈд»»е…¬еҸё

йҷ•иҘҝз…ӨдёҡеҢ–е·ҘйӣҶеӣўжңүйҷҗиҙЈд»»е…¬еҸё  еұұиҘҝз„Ұз…ӨйӣҶеӣў

еұұиҘҝз„Ұз…ӨйӣҶеӣў  жҪһе®үеҢ–е·ҘйӣҶеӣўжңүйҷҗе…¬еҸё

жҪһе®үеҢ–е·ҘйӣҶеӣўжңүйҷҗе…¬еҸё  дёӯеӣҪеҚҺиғҪйӣҶеӣўжңүйҷҗе…¬еҸё

дёӯеӣҪеҚҺиғҪйӣҶеӣўжңүйҷҗе…¬еҸё  йҰ–еҚҺзҮғ气科жҠҖпјҲдёҠжө·пјүиӮЎд»Ҫжңүйҷҗе…¬еҸё

йҰ–еҚҺзҮғ气科жҠҖпјҲдёҠжө·пјүиӮЎд»Ҫжңүйҷҗе…¬еҸё  дёӯиҒ”з…ӨеұӮж°”жңүйҷҗиҙЈд»»е…¬еҸё

дёӯиҒ”з…ӨеұӮж°”жңүйҷҗиҙЈд»»е…¬еҸё  дёӯжө·еӣҪиғҪиғҪжәҗиӮЎд»Ҫе…¬еҸё

дёӯжө·еӣҪиғҪиғҪжәҗиӮЎд»Ҫе…¬еҸё  е…ӢжӢүзҺӣдҫқ新科жҫізҹіжІ№еӨ©з„¶ж°”жҠҖжңҜиӮЎд»Ҫжңүйҷҗе…¬еҸё

е…ӢжӢүзҺӣдҫқ新科жҫізҹіжІ№еӨ©з„¶ж°”жҠҖжңҜиӮЎд»Ҫжңүйҷҗе…¬еҸё  дә‘еҚ—зЈ·еҢ–йӣҶеӣўжңүйҷҗе…¬еҸё

дә‘еҚ—зЈ·еҢ–йӣҶеӣўжңүйҷҗе…¬еҸё  иҙөе·һзЈ·еҢ–(йӣҶеӣў)жңүйҷҗиҙЈд»»е…¬еҸё

иҙөе·һзЈ·еҢ–(йӣҶеӣў)жңүйҷҗиҙЈд»»е…¬еҸё  з“®зҰҸ(йӣҶеӣў)жңүйҷҗиҙЈд»»е…¬еҸё

з“®зҰҸ(йӣҶеӣў)жңүйҷҗиҙЈд»»е…¬еҸё  ж№–еҢ—е…ҙеҸ‘еҢ–е·ҘйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸё

ж№–еҢ—е…ҙеҸ‘еҢ–е·ҘйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸё  иҙөе·һе·қжҒ’еҢ–е·ҘиӮЎд»Ҫжңүйҷҗе…¬еҸё

иҙөе·һе·қжҒ’еҢ–е·ҘиӮЎд»Ҫжңүйҷҗе…¬еҸё  дә‘еҚ—еӨ©е®Ғзҹҝдёҡжңүйҷҗе…¬еҸё

дә‘еҚ—еӨ©е®Ғзҹҝдёҡжңүйҷҗе…¬еҸё  ж№–еҢ—е®ңеҢ–йӣҶеӣў

ж№–еҢ—е®ңеҢ–йӣҶеӣў

2гҖҒиЎҢдёҡйўҶе…ҲдјҒдёҡеҲҶжһҗ

пјҲ1пјүйҮ‘жӯЈеӨ§з”ҹжҖҒе·ҘзЁӢйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸё

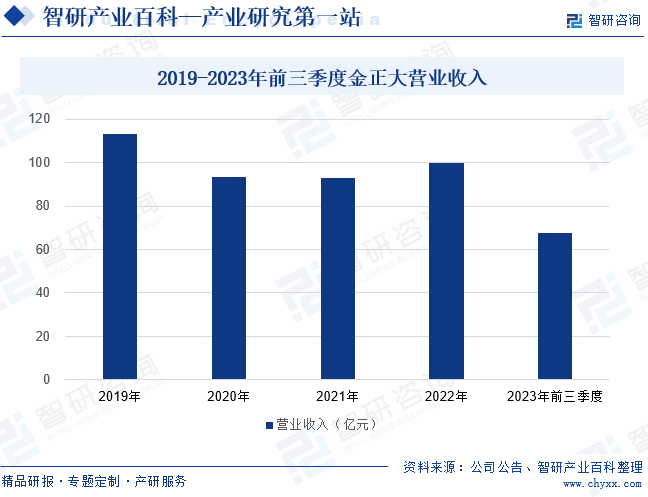

йҮ‘жӯЈеӨ§зҡ„дё»иҗҘдёҡеҠЎдёәеӨҚеҗҲиӮҘгҖҒзј“жҺ§йҮҠиӮҘгҖҒзЎқеҹәиӮҘгҖҒж°ҙжә¶иӮҘгҖҒз”ҹзү©иӮҘгҖҒзЈ·иӮҘд»ҘеҸҠеңҹеЈӨи°ғзҗҶеүӮзӯүеңҹеЈӨжүҖйңҖе…Ёзі»еҲ—дә§е“Ғзҡ„з ”еҸ‘гҖҒз”ҹдә§е’Ңй”Җе”®гҖӮйҮ‘жӯЈеӨ§зҡ„дј з»ҹиӮҘж–ҷгҖҒж–°еһӢиӮҘж–ҷд»ҘеҸҠеңҹеЈӨж”№иүҜдә§е“ҒеңЁжҠҖжңҜе’ҢеёӮеңәеҚ жңүзҺҮж–№йқўеұ…еӣҪеҶ…йўҶе…Ҳең°дҪҚпјҢе…·жңүиҫғејәзҡ„з«һдәүдјҳеҠҝгҖӮеңЁеҗ‘зҺ°д»ЈеҢ–еҶңдёҡжңҚеҠЎиҪ¬еһӢзҡ„иҝҮзЁӢдёӯпјҢйҮ‘жӯЈеӨ§з§ҜжһҒз ”еҸ‘ж–°дә§е“Ғж–°жҠҖжңҜпјҢжҢҒжңүеӨҡйЎ№дё“еҲ©жҠҖжңҜпјҢе…·жңүиҫғејәзҡ„з«һдәүдјҳеҠҝе’Ңе…ҲеҸ‘дјҳеҠҝгҖӮ2023е№ҙйҮ‘жӯЈеӨ§зҡ„иҗҘдёҡ收е…ҘеўһеҠҝеҒҸејұпјҢдҪҶ其规模д»Қ然еҚ жҚ®иЎҢдёҡеүҚеҲ—гҖӮ2023е№ҙеүҚдёүеӯЈеәҰпјҢйҮ‘жӯЈеӨ§зҡ„иҗҘдёҡ收е…Ҙдёә67.53дәҝе…ғпјҢеҗҢжҜ”дёӢйҷҚ13%гҖӮйҮ‘жӯЈеӨ§е°ҶжҢҒз»ӯеҠ еҝ«ж–°еһӢиӮҘж–ҷе…ЁйқўеҚҮзә§пјҢе·©еӣәе…¶еёӮеңәең°дҪҚгҖӮ

пјҲ2пјүе®үеҫҪзңҒеҸёе°”зү№иӮҘдёҡиӮЎд»Ҫжңүйҷҗе…¬еҸё

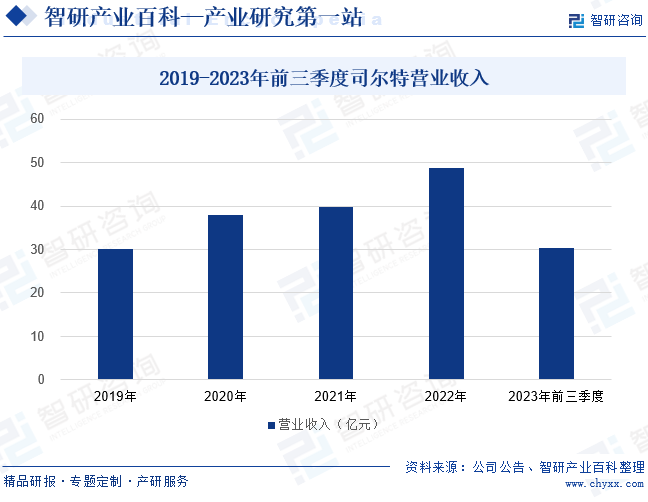

еҸёе°”зү№дё“дёҡд»ҺдәӢеҗ„зұ»зЈ·еӨҚиӮҘгҖҒдё“з”ЁжөӢеңҹй…Қж–№иӮҘгҖҒз”ҹжҖҒиӮҘж–ҷеҸҠж–°еһӢиӮҘж–ҷзӯүиӮҘж–ҷзҡ„з ”еҸ‘гҖҒз”ҹдә§гҖҒй”Җе”®дёҺжңҚеҠЎпјҢжӢҘжңүе®үеҫҪе®ҒеӣҪгҖҒе®ЈеҹҺгҖҒдәіе·һдёүеӨ§еҢ–иӮҘз”ҹдә§еҹәең°гҖӮеҸёе°”зү№з«Ӣи¶іеҢ–иӮҘеҮҸйҮҸжҸҗиҙЁпјҢз»ҝиүІеўһж•ҲпјҢд»ҘжөӢеңҹй…Қж–№ж–ҪиӮҘе’ҢеңҹеЈӨж”№иүҜдёәжҠ“жүӢпјҢеҪўжҲҗдәҶзЈ·еӨҚиӮҘгҖҒзЎ«й…ёй’ҫгҖҒжөӢеңҹй…Қж–№иӮҘгҖҒеңҹеЈӨеҒҘеә·гҖҒдҪ“иҙЁеўһж•Ҳзұ»дә”еӨ§дә§е“Ғзұ»еһӢпјҢеҢ…жӢ¬дҪңзү©дё“з”ЁиӮҘгҖҒж°ҙжә¶иӮҘгҖҒжҺ§еӨұиӮҘгҖҒж–°еһӢеўһж•ҲиӮҘгҖҒжңүжңәиӮҘж–ҷгҖҒз”ҹзү©жңүжңәиӮҘгҖҒжңүжңәж— жңәеӨҚж··иӮҘгҖҒеңҹеЈӨи°ғзҗҶеүӮгҖҒеҫ®з”ҹзү©иҸҢеүӮгҖҒеҶңз”ЁзЎ«й…ёй’ҫгҖҒйў—зІ’зҠ¶гҖҒзІүзҠ¶зЈ·й…ёдёҖй“өгҖҒзЈ·й…ёдәҢй“өзӯүд№қеӨ§зі»еҲ—дә§е“ҒгҖӮ2019е№ҙиҮі2022е№ҙпјҢеҸёе°”зү№зҡ„иҗҘдёҡ收е…ҘжҢҒз»ӯдёҠж¶ЁпјҢ2022е№ҙиҗҘ收зӘҒз ҙ40дәҝе…ғгҖӮ2023е№ҙеүҚдёүеӯЈеәҰпјҢеҸёе°”зү№зҡ„иҗҘдёҡ收е…Ҙдёә30.35дәҝе…ғпјҢеҗҢжҜ”дёӢйҷҚ16.08%пјҢиҗҘ收еўһеҠҝжңүжүҖеҮҸејұгҖӮ

дә”гҖҒиЎҢдёҡзҺ°зҠ¶

жҲ‘еӣҪжҳҜиӮҘж–ҷеҮәеҸЈеӨ§еӣҪпјҢиӮҘж–ҷеҮәеҸЈж•°йҮҸжҳҺжҳҫеӨҡдәҺиҝӣеҸЈж•°йҮҸгҖӮ2023е№ҙйҡҸзқҖеӣҪеҶ…еёӮеңәжҙ»еҠӣжҢҒз»ӯеӣһеҚҮпјҢиӮҘж–ҷдә§е“Ғзҡ„еӣҪйҷ…иҙёжҳ“д№ҹжҳҺжҳҫеўһеӨҡпјҢиҝӣеҮәеҸЈж•°йҮҸеқҮеҮәзҺ°дёҠж¶ЁгҖӮ2023е№ҙжҲ‘еӣҪиӮҘж–ҷиҝӣеҸЈж•°йҮҸдёә1309дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝ46.42%пјҢеҮәеҸЈж•°йҮҸдёә3150дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝ26.71%гҖӮиӮҘж–ҷжҳҜеҶңдёҡз§ҚжӨҚзҡ„еҲҡйңҖдә§е“ҒпјҢжҲ‘еӣҪеҶңдёҡз§ҚжӨҚзҡ„жҢҒз»ӯеҸ‘еұ•пјҢиӮҘж–ҷйңҖжұӮйҮҸжңүжңӣжҢҒз»ӯеўһеӨҡпјҢе°Өе…¶й«ҳз«Ҝдә§е“Ғзҡ„йңҖжұӮе°ҶдёҚж–ӯеўһеӨҡгҖӮйҡҸзқҖеӣҪеҶ…иӮҘж–ҷдә§е“Ғе“ҒиҙЁдёҚж–ӯеҚҮзә§пјҢиӮҘж–ҷеҮәеҸЈж•°йҮҸиҝҳе°Ҷ继з»ӯдёҠж¶ЁпјҢиҖҢиҝӣеҸЈж•°йҮҸеӨ§е№…еўһй•ҝзҡ„еҸҜиғҪжҖ§иҫғе°ҸгҖӮ

е…ӯгҖҒеҸ‘еұ•еӣ зҙ

1гҖҒжңүеҲ©еӣ зҙ

пјҲ1пјүеӣҪ家дә§дёҡж”ҝзӯ–ж”ҜжҢҒ

2024е№ҙ2жңҲпјҢдёӯеӨ®дёҖеҸ·ж–Ү件гҖҠе…ідәҺеӯҰд№ иҝҗз”ЁвҖңеҚғжқ‘зӨәиҢғгҖҒдёҮжқ‘ж•ҙжІ»вҖқе·ҘзЁӢз»ҸйӘҢжңүеҠӣжңүж•ҲжҺЁиҝӣд№Ўжқ‘е…ЁйқўжҢҜе…ҙзҡ„ж„Ҹи§ҒгҖӢеҸ‘еёғпјҢејәи°ғжҠ“еҘҪзІ®йЈҹе’ҢйҮҚиҰҒеҶңдә§е“Ғз”ҹдә§пјҢжүҺе®һжҺЁиҝӣж–°дёҖиҪ®еҚғдәҝж–ӨзІ®йЈҹдә§иғҪжҸҗеҚҮиЎҢеҠЁгҖӮж”ҝзӯ–ж”ҜжҢҒжңүеҲ©дәҺжҝҖеҸ‘з§ҚжӨҚжҲ·зҡ„з§ҚзІ®з§ҜжһҒжҖ§пјҢд»ҺиҖҢдёәиӮҘж–ҷиЎҢдёҡеҸ‘еұ•еёҰжқҘдәҶиүҜеҘҪзҡ„еёӮеңәеҹәзЎҖгҖӮиӮҘж–ҷеҜ№жҸҗй«ҳзІ®йЈҹеҚ•дә§еҸҠжҖ»дә§еқҮжңүиҫғеӨ§зҡ„иҙЎзҢ®еәҰпјҢеңЁжҸҗй«ҳзІ®йЈҹдә§йҮҸж–№йқўд»Қе°ҶжҢҒз»ӯеҸ‘жҢҘдҪңз”ЁпјҢиҝҷе°ҶжҺЁеҠЁиӮҘж–ҷзҡ„йңҖжұӮзЁійҮҚжңүеҚҮгҖӮ

пјҲ2пјүеҶңдҪңзү©з§ҚжӨҚз»“жһ„зҡ„ж”№еҸҳ

йҡҸзқҖжҲ‘еӣҪдәәж°‘з”ҹжҙ»ж°ҙе№ізҡ„жҸҗй«ҳпјҢеұ…ж°‘иҶійЈҹз»“жһ„дёҚж–ӯж”№е–„пјҢйЈҹзү©ж¶Ҳиҙ№ж—Ҙи¶ӢеӨҡж ·пјҢзІ®йЈҹдҪңзү©жҜ”дҫӢйҖҗжёҗдёӢйҷҚпјҢз»ҸжөҺдҪңзү©з§ҚжӨҚйқўз§ҜйҖҗе№ҙеўһеҠ гҖӮз»ҸжөҺдҪңзү©еҜ№иӮҘж–ҷж•°йҮҸе’ҢиҙЁйҮҸзҡ„иҰҒжұӮжҷ®йҒҚй«ҳдәҺзІ®йЈҹдҪңзү©пјҢдә©еқҮиӮҘж–ҷжҠ•е…Ҙиҝңй«ҳдәҺзІ®йЈҹдҪңзү©пјҢдё”з»ҸжөҺдҪңзү©йҷ„еҠ еҖјй«ҳпјҢеҜ№иӮҘж–ҷзҡ„д»·ж јж•Ҹж„ҹеәҰжӣҙдҪҺпјҢеӣ жӯӨз»ҸжөҺдҪңзү©еӨ§еӨҡж–Ҫз”Ёй«ҳз«ҜеӨҚеҗҲиӮҘдә§е“ҒгҖӮз»ҸжөҺдҪңзү©ж’ӯз§Қйқўз§Ҝзҡ„жү©еӨ§еҸҜд»Ҙжңүж•ҲжҸҗй«ҳеӨҚеҗҲеҢ–зҺҮпјҢеўһеҠ еҜ№й«ҳе“ҒиҙЁеӨҚеҗҲиӮҘзҡ„йңҖжұӮпјҢжҸҗеҚҮиӮҘж–ҷдјҒдёҡз»ҸжөҺж•ҲзӣҠгҖӮ

пјҲ3пјүжҠҖжңҜж°ҙе№іеҚҮзә§

йҡҸзқҖ科жҠҖзҡ„дёҚж–ӯзӘҒз ҙпјҢиӮҘж–ҷиЎҢдёҡиҝҺжқҘдәҶеҲӣж–°еҸ‘еұ•зҡ„ж–°жңәйҒҮгҖӮжҠҖжңҜиҝӣжӯҘжҺЁеҠЁж–°еһӢиӮҘж–ҷзҡ„з ”еҸ‘е’Ңеә”з”ЁпјҢжҸҗй«ҳиӮҘж–ҷеҲ©з”Ёж•ҲзҺҮзҡ„еҗҢж—¶пјҢйҷҚдҪҺиӮҘж–ҷеҜ№зҺҜеўғзҡ„жұЎжҹ“пјҢж»Ўи¶ізҺ°д»ЈеҶңдёҡеҜ№й«ҳж•ҲгҖҒзҺҜдҝқиӮҘж–ҷзҡ„йңҖжұӮгҖӮеҗҢж—¶пјҢиӮҘж–ҷз”ҹдә§жҠҖжңҜиҝӣжӯҘиҝҳиғҪеҠ©еҠӣиӮҘж–ҷз”ҹдә§иҝҮзЁӢзҡ„дјҳеҢ–е’ҢеҚҮзә§гҖӮжҷәиғҪеҢ–гҖҒиҮӘеҠЁеҢ–зҡ„з”ҹдә§и®ҫеӨҮе’Ңе·ҘиүәдёҚд»…жҸҗй«ҳдәҶз”ҹдә§ж•ҲзҺҮпјҢиҝҳйҷҚдҪҺдәҶиғҪиҖ—е’ҢжҺ’ж”ҫпјҢдёәиӮҘж–ҷиЎҢдёҡзҡ„еҸҜжҢҒз»ӯеҸ‘еұ•еҘ е®ҡдәҶеқҡе®һеҹәзЎҖгҖӮ

2гҖҒдёҚеҲ©еӣ зҙ

пјҲ1пјүиЎҢдёҡйӣҶдёӯеәҰдҪҺ

е°Ҫз®Ўз»ҸиҝҮеӨҡе№ҙеҸ‘еұ•пјҢжҲ‘еӣҪе·ІжҲҗдёәе…ЁзҗғжңҖеӨ§зҡ„иӮҘж–ҷз”ҹдә§еӣҪе’Ңж¶Ҳиҙ№еӣҪпјҢдҪҶжҳҜиЎҢдёҡж•ҙдҪ“йӣҶдёӯеәҰдҪҺпјҢдёӯе°ҸдјҒдёҡж•°йҮҸдј—еӨҡпјҢеёӮеңәз«һдәүжҝҖзғҲгҖӮжӯӨеӨ–пјҢиҷҪ然иЎҢдёҡзӣ‘з®ЎеҠӣеәҰдёҚж–ӯеҠ еӨ§пјҢдҪҶд»Қ然еӯҳеңЁеҒҮеҶ’дјӘеҠЈзӯүжү°д№ұеёӮеңә秩еәҸзҡ„иЎҢдёәпјҢдёҚеҲ©дәҺиЎҢдёҡзҡ„еҒҘеә·жңүеәҸеҸ‘еұ•гҖӮ并且пјҢз”ұдәҺеёӮеңәеҸӮдёҺиҖ…дј—еӨҡпјҢж ҮеҮҶеҲ¶е®ҡе’Ңжү§иЎҢйҡҫеәҰиҫғеӨ§пјҢдёҚеҲ©дәҺиЎҢдёҡж ҮеҮҶзҡ„з»ҹдёҖе’Ңдә§е“ҒиҙЁйҮҸзҡ„жҸҗеҚҮпјҢеёӮеңәдёҠеӯҳеңЁеӨ§йҮҸиҙЁйҮҸеҸӮе·®дёҚйҪҗзҡ„дә§е“ҒгҖӮиҝҷдёҚд»…жҚҹе®іж¶Ҳиҙ№иҖ…зҡ„еҲ©зӣҠпјҢд№ҹеҪұе“Қж•ҙдёӘиЎҢдёҡзҡ„еҪўиұЎе’ҢдҝЎиӘүгҖӮ

пјҲ2пјүеҢ–иӮҘеҶңиҚҜеҮҸйҮҸеўһж•Ҳж”ҝзӯ–еҪұе“ҚиӮҘж–ҷеёӮеңәзҡ„иҝӣдёҖжӯҘжү©еӨ§

иҝ‘еҮ е№ҙпјҢдёәдҝқйҡңжҲ‘еӣҪз”ҹжҖҒзҺҜеўғе®үе…Ёе’ҢзІ®йЈҹе®үе…ЁпјҢжҢҒз»ӯжҺЁиҝӣеҢ–иӮҘеҶңиҚҜеҮҸйҮҸж”ҝзӯ–гҖӮ2024е№ҙпјҢдёӯеӨ®дёҖеҸ·ж–ҮгҖӮ件дёӯејәи°ғиҰҒжүҺе®һжҺЁиҝӣеҢ–иӮҘеҶңиҚҜеҮҸйҮҸеўһж•ҲпјҢжҺЁе№ҝз§Қе…»еҫӘзҺҜжЁЎејҸгҖӮдёҖж–№йқўпјҢеҢ–иӮҘеҶңиҚҜеҮҸйҮҸж”ҝзӯ–еңЁдёҖе®ҡзЁӢеәҰдёҠйҷҗеҲ¶иӮҘж–ҷзҡ„з”ҹдә§е’Ңй”Җе”®пјҢеҜјиҮҙиӮҘж–ҷиЎҢдёҡзҡ„еёӮеңә规模缩е°ҸгҖӮеҸҰдёҖж–№йқўпјҢеҢ–иӮҘеҶңиҚҜеҮҸйҮҸж”ҝзӯ–д№ҹжҸҗй«ҳдәҶиӮҘж–ҷзҡ„з”ҹдә§е’ҢдҪҝз”Ёй—Ёж§ӣпјҢиҰҒжұӮиӮҘж–ҷдјҒдёҡжҸҗй«ҳдә§е“ҒиҙЁйҮҸе’ҢжҠҖжңҜж°ҙе№іпјҢдјҒдёҡзҡ„жҠҖжңҜз ”еҸ‘еҺӢеҠӣеўһеӨ§гҖӮ

пјҲ3пјүзҺҜдҝқж”ҝзӯ–еҠ еӨ§иӮҘж–ҷдјҒдёҡз”ҹдә§еҺӢеҠӣ

иӮҘж–ҷиЎҢдёҡжҳҜй«ҳиҖ—ж°ҙгҖҒй«ҳжұЎжҹ“зҡ„иЎҢдёҡпјҢеҪ“зІӘиӮҘжҲ–е•ҶдёҡиӮҘж–ҷиҝӣе…Ҙең°иЎЁж°ҙж—¶пјҢе®ғ们йҮҠж”ҫзҡ„е…»еҲҶдјҡеҲәжҝҖеҫ®з”ҹзү©з”ҹй•ҝпјҢеҜјиҮҙж°ҙдҪ“зҡ„жә¶и§Јж°§еҗ«йҮҸйҷҚдҪҺпјҢд»ҺиҖҢеҪұе“Қйұјзұ»е’Ңе…¶д»–ж°ҙз”ҹзү©з§Қзҡ„з”ҹй•ҝгҖӮеӣ жӯӨпјҢеӣҪ家дёҚж–ӯеҠ ејәеҜ№иӮҘж–ҷиЎҢдёҡзҡ„зҺҜдҝқзӣ‘з®ЎгҖӮзҺҜдҝқж”ҝзӯ–и¶ӢдёҘдҪҝеҫ—иӮҘж–ҷз”ҹдә§дјҒдёҡеңЁжҺ’ж”ҫгҖҒеәҹејғзү©еӨ„зҗҶзӯүж–№йқўйқўдёҙжӣҙдёҘж јзҡ„зӣ‘з®Ўе’ҢеӨ„зҪҡгҖӮдёәдәҶиҫҫеҲ°зҺҜдҝқж ҮеҮҶпјҢдјҒдёҡеҸҜиғҪйңҖиҰҒжҠ•е…ҘеӨ§йҮҸиө„йҮ‘иҝӣиЎҢи®ҫеӨҮеҚҮзә§гҖҒжҠҖжңҜж”№иҝӣе’ҢжұЎжҹ“жІ»зҗҶпјҢеҜјиҮҙдјҒдёҡзҡ„з”ҹдә§иҝҗиҗҘжҲҗжң¬еҺӢеҠӣеўһеӨ§гҖӮ

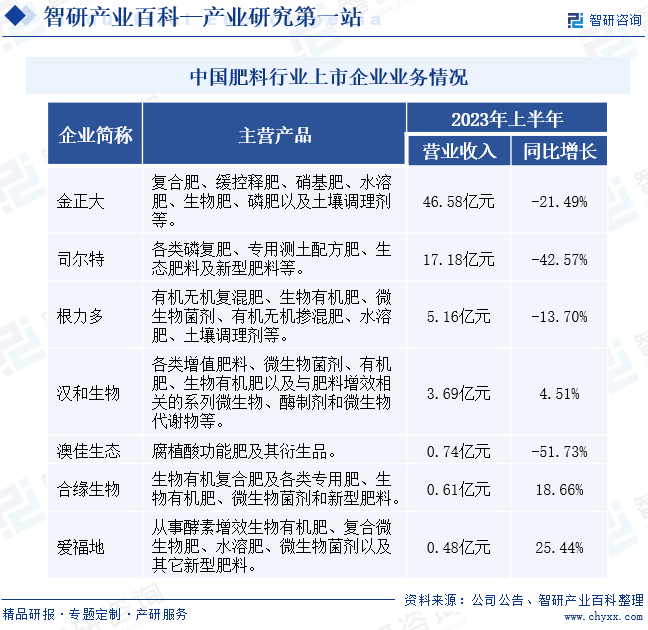

дёғгҖҒз«һдәүж јеұҖ

д»ҺдјҒдёҡиҗҘ收规模жқҘзңӢпјҢжҲ‘еӣҪиӮҘж–ҷиЎҢдёҡдҪҚдәҺ第дёҖжўҜйҳҹзҡ„жҳҜйҮ‘жӯЈеӨ§е’ҢеҸёе°”зү№пјҢ2023е№ҙдёҠеҚҠе№ҙиҗҘдёҡ收е…ҘеқҮи¶…иҝҮ10дәҝе…ғпјҢе…¶дёӯйҮ‘жӯЈеӨ§зҡ„иҗҘ收规模дёә46.58дәҝе…ғпјҢ规模дјҳеҠҝзӘҒеҮәгҖӮдҪҚдәҺ第дәҢжўҜйҳҹзҡ„жҳҜж №еҠӣеӨҡгҖҒжұүе’Ңз”ҹзү©пјҢ2023е№ҙдёҠеҚҠе№ҙиҗҘдёҡ收е…ҘиҫҫеҲ°дәҝе…ғзә§еҲ«гҖӮдҪҚдәҺ第дёүжўҜйҳҹзҡ„жҳҜжҫідҪіз”ҹжҖҒгҖҒеҗҲзјҳз”ҹзү©гҖҒзҲұзҰҸең°пјҢ2023е№ҙдёҠеҚҠе№ҙиҗҘдёҡ收е…ҘеқҮдёҚи¶і1дәҝе…ғгҖӮ2023е№ҙдёҠеҚҠе№ҙпјҢжҲ‘еӣҪиӮҘж–ҷдјҒдёҡзҡ„иҗҘ收еўһеҠҝеҒҸејұпјҢйҮ‘жӯЈеӨ§гҖҒеҸёе°”зү№гҖҒж №еҠӣеӨҡиҝҷдәӣиҗҘ收规模иҫғеӨ§зҡ„дјҒдёҡпјҢдёҡз»©еўһеҠҝжҳҺжҳҫжүҝеҺӢпјҢеҸёе°”зү№зҡ„иҗҘдёҡ收е…ҘеҗҢжҜ”дёӢж»‘и¶…иҝҮ40%гҖӮеҗҲзјҳз”ҹзү©гҖҒзҲұзҰҸең°зҡ„иҗҘ收规模зӣёеҜ№иҫғе°ҸпјҢдҪҶе…¶иҗҘ收еўһеҠҝжҳҺжҳҫдёҠж¶ЁпјҢ2023е№ҙдёҠеҚҠе№ҙзҡ„иҗҘдёҡ收е…ҘеҲҶеҲ«еҗҢжҜ”дёҠж¶Ё18.66%гҖҒ25.44%гҖӮ

е…«гҖҒеҸ‘еұ•и¶ӢеҠҝ

йҡҸзқҖеёӮеңәз«һдәүзҡ„еҠ еү§е’ҢзҺҜдҝқж”ҝзӯ–зҡ„еҠ ејәпјҢдёҖдәӣ规模иҫғе°ҸгҖҒжҠҖжңҜиҗҪеҗҺзҡ„иӮҘж–ҷдјҒдёҡйҖҗжёҗйҖҖеҮәеёӮеңәпјҢиҖҢ规模иҫғеӨ§гҖҒжҠҖжңҜе…Ҳиҝӣзҡ„дјҒдёҡеҲҷйҖҡиҝҮ兼并йҮҚз»„зӯүж–№ејҸдёҚж–ӯжү©еӨ§еёӮеңәд»ҪйўқпјҢе®һзҺ°дә§иғҪйӣҶдёӯеҢ–гҖӮеҗҢж—¶пјҢйҡҸзқҖеҶңдёҡз”ҹдә§еҜ№иӮҘж–ҷе“ҒиҙЁиҰҒжұӮзҡ„жҸҗй«ҳпјҢиӮҘж–ҷдјҒдёҡд№ҹеңЁдёҚж–ӯеҲӣж–°дә§е“ҒпјҢжҺЁеҮәй’ҲеҜ№дёҚеҗҢдҪңзү©гҖҒдёҚеҗҢз”ҹй•ҝйҳ¶ж®өгҖҒдёҚеҗҢз”ЁиӮҘйңҖжұӮзҡ„е·®ејӮеҢ–иӮҘж–ҷпјҢд»Ҙж»Ўи¶іеёӮеңәзҡ„еӨҡе…ғеҢ–йңҖжұӮгҖӮжҲ‘еӣҪиӮҘж–ҷиЎҢдёҡеҗ‘жӣҙеҠ й«ҳж•ҲгҖҒзҺҜдҝқгҖҒеҸҜжҢҒз»ӯзҡ„ж–№еҗ‘еҸ‘еұ•гҖӮ

зүҲжқғжҸҗзӨәпјҡжҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

зүҲжқғжҸҗзӨәпјҡжҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ