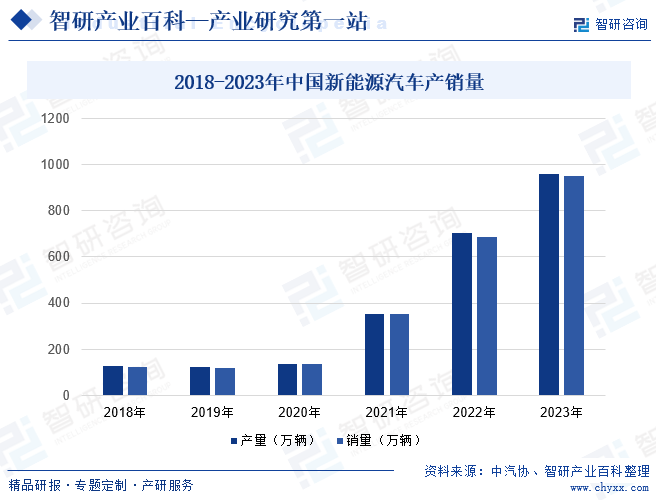

ж‘ҳиҰҒпјҡз»ҸиҝҮеӨҡе№ҙзҡ„з§ҜзҙҜдёҺеҸ‘еұ•пјҢжҲ‘еӣҪж–°иғҪжәҗжұҪиҪҰеңЁе…ЁзҗғеёӮеңәеҚ жҚ®дјҳеҠҝең°дҪҚпјҢж¶Ҳиҙ№иҖ…еҜ№ж–°иғҪжәҗжұҪиҪҰзҡ„жҺҘеҸ—еәҰйҖҗжёҗжҸҗй«ҳпјҢеёӮеңәжҪңеҠӣе·ЁеӨ§гҖӮ2021е№ҙд»ҘжқҘпјҢеңЁж”ҝзӯ–гҖҒжҠҖжңҜгҖҒдә§е“ҒгҖҒд»·ж јзӯүеӨҡйҮҚеҲ©еҘҪеӣ зҙ е…ұеҗҢдҪңз”ЁдёӢпјҢжҲ‘еӣҪж–°иғҪжәҗжұҪиҪҰдә§й”ҖйҮҸе‘Ҳеҝ«йҖҹеўһй•ҝжҖҒеҠҝпјҢжё—йҖҸзҺҮжҢҒз»ӯж”ҖеҚҮпјҢ2023е№ҙжҲ‘еӣҪж–°иғҪжәҗжұҪиҪҰдә§й”ҖеҲҶеҲ«е®ҢжҲҗ958.7дёҮиҫҶе’Ң949.5дёҮиҫҶпјҢеҗҢжҜ”еҲҶеҲ«еўһй•ҝ35.8%е’Ң37.9%пјӣж–°иғҪжәҗжұҪиҪҰж–°иҪҰй”ҖйҮҸиҫҫеҲ°жұҪиҪҰж–°иҪҰжҖ»й”ҖйҮҸзҡ„31.6%гҖӮ2024е№ҙ1жңҲпјҢжҲ‘еӣҪж–°иғҪжәҗжұҪиҪҰдә§й”ҖйҮҸеҲҶеҲ«дёә78.7дёҮиҫҶе’Ң72.9дёҮиҫҶпјҢеҗҢжҜ”еҲҶеҲ«еўһй•ҝ85.3%е’Ң78.8%гҖӮ

дёҖгҖҒе®ҡд№үеҸҠеҲҶзұ»

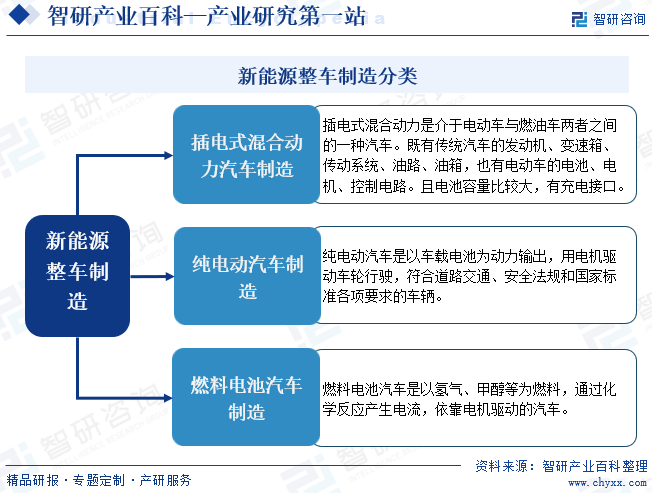

ж–°иғҪжәҗжұҪиҪҰжҳҜжҢҮйҮҮз”Ёж–°еһӢеҠЁеҠӣзі»з»ҹпјҢе®Ңе…ЁжҲ–иҖ…дё»иҰҒдҫқйқ ж–°еһӢиғҪжәҗй©ұеҠЁзҡ„жұҪиҪҰпјҢеҢ…жӢ¬жҸ’з”өејҸж··еҗҲеҠЁеҠӣпјҲеҗ«еўһзЁӢејҸпјүжұҪиҪҰгҖҒзәҜз”өеҠЁжұҪиҪҰе’ҢзҮғж–ҷз”өжұ жұҪиҪҰдёүзұ»гҖӮеңЁзҺҜдҝқгҖҒиҠӮиғҪзӯүж–№йқўпјҢж–°иғҪжәҗиҪҰе…·жңүжҳҺжҳҫзҡ„дјҳеҠҝпјҢеңЁвҖңеҸҢзўівҖқжҲҳз•ҘеӨ§иғҢжҷҜдёӢпјҢж–°иғҪжәҗжұҪиҪҰе·ІжҲҗдёәе…Ёзҗғеҗ„еӣҪеҸ‘еұ•зҡ„йҮҚзӮ№дә§дёҡгҖӮ

дәҢгҖҒиЎҢдёҡж”ҝзӯ–

1гҖҒиЎҢдёҡдё»з®ЎйғЁй—Ё

ж–°иғҪжәҗжұҪиҪҰиЎҢдёҡдёәеӣҪ家йҮҚзӮ№ж”ҜжҢҒзҡ„жҲҳз•Ҙж–°е…ҙдә§дёҡпјҢеҸ—еӣҪ家еҸ‘改委е’Ңе·ҘдҝЎйғЁзҡ„зӣ‘з®ЎгҖӮеӣҪ家еҸ‘改委еҜ№иЎҢдёҡиҝӣиЎҢе®Ҹи§Ӯи°ғжҺ§гҖӮе·ҘдҝЎйғЁдё»иҰҒиҙҹиҙЈжӢҹи®ўгҖҒ并组з»Үе®һж–ҪиЎҢдёҡ规еҲ’гҖҒдә§дёҡж”ҝзӯ–е’Ңж ҮеҮҶгҖҒзӣ‘жөӢиЎҢдёҡзҡ„ж—ҘеёёиҝҗиЎҢ并жҺЁеҠЁйҮҚеӨ§жҠҖжңҜиЈ…еӨҮеҸ‘еұ•е’ҢиҮӘдё»еҲӣж–°гҖӮ

дёӯеӣҪжұҪиҪҰе·ҘдёҡеҚҸдјҡдёәж–°иғҪжәҗжұҪиҪҰеҲ¶йҖ иЎҢдёҡзҡ„иҮӘеҫӢжҖ§з®ЎзҗҶжңәжһ„пјҢз”ұе…¶иҙҹиҙЈеҜ№дә§дёҡиҝӣиЎҢи°ғжҹҘз ”з©¶гҖҒж ҮеҮҶеҲ¶е®ҡгҖҒдҝЎжҒҜжңҚеҠЎгҖҒе’ЁиҜўжңҚеҠЎдёҺйЎ№зӣ®и®әиҜҒпјҢ并еҜ№иЎҢдёҡе®һж–ҪиҮӘеҫӢз®ЎзҗҶгҖӮ

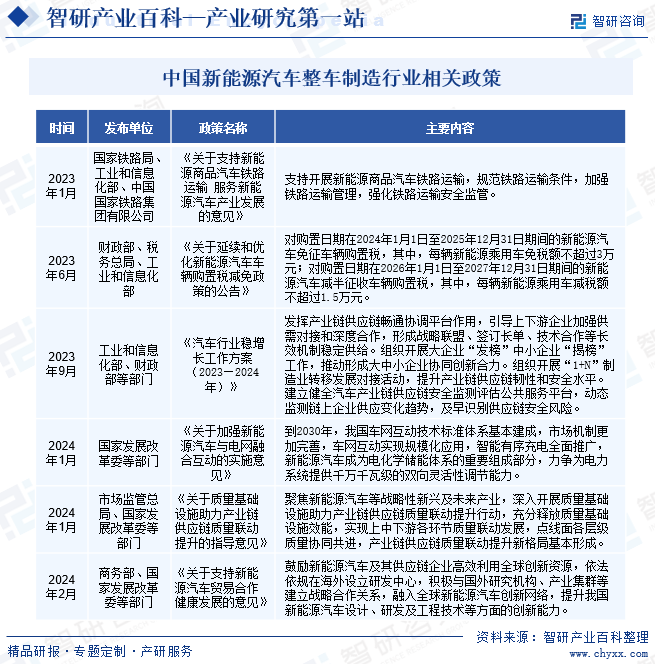

2гҖҒиЎҢдёҡзӣёе…іж”ҝзӯ–

иҮӘ2009е№ҙд»ҘжқҘпјҢжҲ‘еӣҪж”ҝеәңеҮәеҸ°дәҶеӨ§йҮҸзҡ„ж”ҝзӯ–ж”ҜжҢҒж–°иғҪжәҗжұҪиҪҰдә§дёҡеҸ‘еұ•пјҢжү¶жҢҒеҠӣеәҰдёҚж–ӯеҠ еӨ§гҖӮ2024е№ҙ2жңҲпјҢе•ҶеҠЎйғЁгҖҒеӣҪ家еҸ‘еұ•ж”№йқ©е§”зӯүйғЁй—ЁеҸ‘еёғдәҶгҖҠе…ідәҺж”ҜжҢҒж–°иғҪжәҗжұҪиҪҰиҙёжҳ“еҗҲдҪңеҒҘеә·еҸ‘еұ•зҡ„ж„Ҹи§ҒгҖӢпјҢжҸҗеҮәйј“еҠұж–°иғҪжәҗжұҪиҪҰеҸҠе…¶дҫӣеә”й“ҫдјҒдёҡй«ҳж•ҲеҲ©з”Ёе…ЁзҗғеҲӣж–°иө„жәҗпјҢдҫқжі•дҫқ规еңЁжө·еӨ–и®ҫз«Ӣз ”еҸ‘дёӯеҝғпјҢз§ҜжһҒдёҺеӣҪеӨ–з ”з©¶жңәжһ„гҖҒдә§дёҡйӣҶзҫӨзӯүе»әз«ӢжҲҳз•ҘеҗҲдҪңе…ізі»пјҢиһҚе…Ҙе…Ёзҗғж–°иғҪжәҗжұҪиҪҰеҲӣж–°зҪ‘з»ңпјҢжҸҗеҚҮжҲ‘еӣҪж–°иғҪжәҗжұҪиҪҰи®ҫи®ЎгҖҒз ”еҸ‘еҸҠе·ҘзЁӢжҠҖжңҜзӯүж–№йқўзҡ„еҲӣж–°иғҪеҠӣгҖӮеӨ§йҮҸеҲ©еҘҪж”ҝзӯ–зҡ„еҮәеҸ°пјҢдёәжҲ‘еӣҪж–°иғҪжәҗжұҪиҪҰж•ҙиҪҰеҲ¶йҖ е•ҶиҗҘйҖ дәҶиүҜеҘҪзҡ„еҸ‘еұ•гҖҒз ”еҸ‘зҺҜеўғпјҢеңЁж”ҝзӯ–еӨ§еҠӣж”ҜжҢҒдёӢпјҢжҲ‘еӣҪж–°иғҪжәҗжұҪиҪҰеҲ¶йҖ е•ҶжҠҖжңҜж°ҙе№ідёҚж–ӯжҸҗеҚҮпјҢдә§дёҡй“ҫеҠ йҖҹе®Ңе–„гҖӮ

дёүгҖҒеҸ‘еұ•еҺҶзЁӢ

д»Һ1992е№ҙиҮід»ҠпјҢдёӯеӣҪж–°иғҪжәҗжұҪиҪҰзҡ„еҸ‘еұ•еҺҶз»Ҹ30дҪҷе№ҙпјҢз»ҸеҺҶдәҶз”ұйӣ¶еҲ°дёҖгҖҒд»Һе°ҸеҲ°еӨ§гҖҒд»ҺејұеҸҳејәзҡ„и„ұеҸҳгҖӮжҲ‘еӣҪж–°иғҪжәҗжұҪиҪҰеҸ‘еұ•еҺҶзЁӢеҸҜд»ҘеҲҶдёәеӣӣдёӘйҳ¶ж®өпјҢеҲҶеҲ«дёә第дёҖйҳ¶ж®өпјҲ1992-2006е№ҙпјүпјҡд»Ҙз§‘з ”ж”»е…ійЎ№зӣ®дёәдё»иҝӣиЎҢжҺўзҙўпјҢе®һзҺ°ж–°иғҪжәҗжұҪиҪҰзҡ„дә§дёҡеҹ№иӮІпјӣ第дәҢйҳ¶ж®өпјҲ2007-2017е№ҙпјүпјҡзӨәиҢғиҝҗиҗҘпјҢдә§дёҡиҝӣе…ҘеҜје…Ҙжңҹпјӣ第дёүйҳ¶ж®өпјҲ2017-2020е№ҙпјүпјҡеёӮеңәеҢ–еҸ‘еұ•е’ҢеҜ№еӨ–ејҖж”ҫйҳ¶ж®өпјҢдә§дёҡиҝӣе…Ҙеҝ«йҖҹжҲҗй•ҝжңҹпјӣ第еӣӣйҳ¶ж®өпјҲ2021е№ҙиҮід»ҠпјүпјҡвҖңеҸҢзўіжҲҳз•ҘвҖқжҺЁеҠЁж–°иғҪжәҗжұҪиҪҰиЎҢдёҡй«ҳйҖҹеҸ‘еұ•пјҢиЎҢдёҡиҝӣе…Ҙжҷ®еҸҠжңҹгҖӮ

еӣӣгҖҒиЎҢдёҡеЈҒеһ’

1гҖҒжҠҖжңҜеЈҒеһ’

ж–°иғҪжәҗжұҪиҪҰеҲ¶йҖ еұһдәҺжҠҖжңҜеҜҶйӣҶеһӢдә§дёҡпјҢиҷҪж–°иғҪжәҗжұҪиҪҰз»•ејҖдәҶдј з»ҹжұҪиҪҰжңҖе…ій”®зҡ„дёүеӨ§д»¶вҖ”вҖ”еҸ‘еҠЁжңәгҖҒеә•зӣҳе’ҢеҸҳйҖҹз®ұзҡ„жҠҖжңҜеЈҒеһ’пјҢдҪҶз”өжңәгҖҒз”өжұ гҖҒз”өжҺ§зі»з»ҹвҖңдёүз”өзі»з»ҹвҖқеҜ№дҪҝиЎҢдёҡеҪўжҲҗдәҶж–°зҡ„жҠҖжңҜеЈҒеһ’гҖӮе°Өе…¶жҳҜжҷәиғҪй©ҫ驶зҡ„е…ҙиө·пјҢеҜ№ж–°иғҪжәҗжұҪиҪҰеҲ¶йҖ е•Ҷзҡ„еҲӣж–°иғҪеҠӣдёҺз ”еҸ‘е®һеҠӣжҸҗеҮәдәҶжӣҙй«ҳзҡ„иҰҒжұӮгҖӮ

2гҖҒиө„йҮ‘еЈҒеһ’

ж–°иғҪжәҗжұҪиҪҰд»Һз ”еҸ‘и®ҫи®ЎгҖҒжқҗж–ҷйҮҮиҙӯгҖҒз”ҹдә§еҲ¶йҖ еҲ°жңҖз»Ҳй”Җе”®пјҢйғҪйңҖиҰҒжҠ•е…ҘеӨ§йҮҸзҡ„иө„йҮ‘пјҢдё”з ”еҸ‘иҖ—ж—¶й•ҝгҖҒеӣһжҠҘе‘Ёжңҹй•ҝгҖӮеҰӮе°ҸзұіжұҪиҪҰйҰ–ж¬ҫиҪҰеһӢз ”еҸ‘жҠ•е…Ҙи¶…зҷҫдәҝе…ғгҖӮеҗҢж—¶пјҢж–°иғҪжәҗжұҪиҪҰеҲ¶йҖ е•ҶиҝҳйңҖй•ҝжңҹеӨ§йҮҸжҠ•е…Ҙд»ҘиҝӣиЎҢжҠҖжңҜз ”еҸ‘еҸҠиҪҰеһӢиҝӯд»ЈгҖӮзӣ®еүҚпјҢеёӮеңәдёҠеӨ§йғЁеҲҶж–°иғҪжәҗжұҪиҪҰеҲ¶йҖ е•Ҷд»ҚеӨ„дәҺдәҸжҚҹйҳ¶ж®өпјҢзӣҲеҲ©еҺӢеҠӣдёҚж–ӯеҠ еү§пјҢеҜ№дјҒдёҡзҡ„иө„йҮ‘е®һеҠӣиҰҒжұӮеҚҒеҲҶй«ҳгҖӮиЎҢдёҡеӯҳеңЁиҫғй«ҳзҡ„иө„йҮ‘еЈҒеһ’гҖӮ

3гҖҒдәәжүҚеЈҒеһ’

ж–°иғҪжәҗжұҪиҪҰдә§дёҡеҸ‘еұ•дёҺй«ҳзҙ иҙЁеҲ¶йҖ дёҡдәәжүҚдҫӣз»ҷиғҪеҠӣжҒҜжҒҜзӣёе…ігҖӮж–°иғҪжәҗжұҪиҪҰеҲ¶йҖ ж¶үеҸҠз”өжұ гҖҒз”өжңәзӯүдј—еӨҡйўҶеҹҹжҠҖжңҜпјҢеҜ№з ”еҸ‘дәәжүҚд№ҹжҸҗеҮәдәҶиҫғй«ҳиҰҒжұӮпјҢе°Өе…¶жҳҜеҜ№й«ҳжҠҖжңҜдәәжүҚгҖҒи®ҫи®Ўз ”еҸ‘дәәжүҚжңүзқҖиҫғй«ҳзҡ„еӨҚеҗҲжҖ§е’Ңдё“дёҡжҖ§иҰҒжұӮгҖӮйҡҸзқҖж–°иғҪжәҗжұҪиҪҰеҲ¶йҖ дёҡиҝ…зҢӣеҸ‘еұ•пјҢиЎҢдёҡдәәжүҚзҹӯзјәзҺ°иұЎж„ҲеҸ‘дёҘйҮҚпјҢиЎҢдёҡдәәжүҚеЈҒеһ’д№ҹж„ҲеҸ‘жҳҺжҳҫгҖӮ

4гҖҒе“ҒзүҢеЈҒеһ’

иЎҢдёҡеҸ‘еұ•еҲқжңҹпјҢеёӮеңәдёҠеӯҳеңЁеӨ§йҮҸзҡ„ж–°иғҪжәҗжұҪиҪҰе“ҒзүҢпјҢз»ҸиҝҮеӨҡе№ҙзҡ„еҸ‘еұ•дёҺз«һдәүпјҢи®ёеӨҡж–°иғҪжәҗжұҪиҪҰеҲ¶йҖ е•ҶйҷҶз»ӯвҖңеҮәеұҖвҖқпјҢеҗҢж—¶йғЁеҲҶе“ҒзүҢеҮӯеҖҹжҠҖжңҜгҖҒиө„йҮ‘зӯүдјҳеҠҝпјҢйҖҗжӯҘеңЁеёӮеңәдёӯз«ҷзЁіи„ҡи·ҹпјҢе“ҒзүҢеҪұе“ҚеҠӣдёҚж–ӯжҸҗеҚҮпјҢжҲҗдёәж¶Ҳиҙ№иҖ…иҙӯиҪҰзҡ„йҰ–йҖүгҖӮеӨҙйғЁеҲ¶йҖ е•Ҷе…ұеҗҢжһ„зӯ‘дәҶе“ҒзүҢеЈҒеһ’гҖӮ

дә”гҖҒдә§дёҡй“ҫ

1гҖҒиЎҢдёҡдә§дёҡй“ҫеҲҶжһҗ

ж–°иғҪжәҗжұҪиҪҰеҲ¶йҖ дёҡе…·жңүдә§дёҡй“ҫжқЎй•ҝгҖҒж¶үеҸҠзҺҜиҠӮеӨҡзҡ„зү№зӮ№пјҢиҝ‘е№ҙжқҘпјҢеңЁж”ҝзӯ–еӨ§еҠӣжү¶жҢҒдёӢпјҢжҲ‘еӣҪж–°иғҪжәҗжұҪиҪҰдә§дёҡеҪўжҲҗдәҶиҫғдёәе®Ңж•ҙзҡ„дә§дёҡй“ҫпјҢдә§дёҡй“ҫдҫӣеә”й“ҫйҹ§жҖ§жҳҺжҳҫжҸҗеҚҮгҖӮдә§дёҡй“ҫдёҠжёёеҢ…жӢ¬дёүз”өзі»з»ҹпјҲз”өжұ гҖҒз”өжңәгҖҒз”өжҺ§пјүгҖҒжұҪиҪҰиҠҜзүҮзӯүйӣ¶йғЁд»¶пјҢе…¶дёӯдёүз”өзі»з»ҹеңЁж–°иғҪжәҗиҪҰдёӯеҚ жҚ®жһҒе…¶йҮҚиҰҒзҡ„ең°дҪҚпјҢеҠЁеҠӣз”өжұ дёәж–°иғҪжәҗжұҪиҪҰжңҖдёәж ёеҝғзҡ„йӣ¶йғЁд»¶пјҢеҚ ж–°иғҪжәҗжұҪиҪҰжҖ»жҲҗжң¬зҡ„40-50%гҖӮдә§дёҡй“ҫдёӢжёёеҢ…жӢ¬Bз«Ҝе®ўжҲ·пјҲзҪ‘зәҰиҪҰгҖҒж”ҝеәңжңәжһ„зӯүпјүдёҺCз«Ҝе®ўжҲ·гҖӮ

е®Ғеҫ·ж—¶д»Јж–°иғҪжәҗ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё

е®Ғеҫ·ж—¶д»Јж–°иғҪжәҗ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё  еӣҪиҪ©й«ҳ科иӮЎд»Ҫжңүйҷҗе…¬еҸё

еӣҪиҪ©й«ҳ科иӮЎд»Ҫжңүйҷҗе…¬еҸё  еӯҡиғҪ科жҠҖ(иөЈе·һ)иӮЎд»Ҫжңүйҷҗе…¬еҸё

еӯҡиғҪ科жҠҖ(иөЈе·һ)иӮЎд»Ҫжңүйҷҗе…¬еҸё  жғ е·һдәҝзә¬й”ӮиғҪиӮЎд»Ҫжңүйҷҗе…¬еҸё

жғ е·һдәҝзә¬й”ӮиғҪиӮЎд»Ҫжңүйҷҗе…¬еҸё  ж¬Јж—әиҫҫз”өеӯҗиӮЎд»Ҫжңүйҷҗе…¬еҸё

ж¬Јж—әиҫҫз”өеӯҗиӮЎд»Ҫжңүйҷҗе…¬еҸё  дёӯеұұеӨ§жҙӢз”өжңәиӮЎд»Ҫжңүйҷҗе…¬еҸё

дёӯеұұеӨ§жҙӢз”өжңәиӮЎд»Ҫжңүйҷҗе…¬еҸё  жөҷжұҹж–№жӯЈз”өжңәиӮЎд»Ҫжңүйҷҗе…¬еҸё

жөҷжұҹж–№жӯЈз”өжңәиӮЎд»Ҫжңүйҷҗе…¬еҸё  е®ҒжіўеҸҢжһ—жұҪиҪҰйғЁд»¶иӮЎд»Ҫжңүйҷҗе…¬еҸё

е®ҒжіўеҸҢжһ—жұҪиҪҰйғЁд»¶иӮЎд»Ҫжңүйҷҗе…¬еҸё  зІҫиҝӣз”өеҠЁз§‘жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё

зІҫиҝӣз”өеҠЁз§‘жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё  иҒ”еҗҲжұҪиҪҰз”өеӯҗжңүйҷҗе…¬еҸё

иҒ”еҗҲжұҪиҪҰз”өеӯҗжңүйҷҗе…¬еҸё  иӢҸе·һжұҮе·қиҒ”еҗҲеҠЁеҠӣзі»з»ҹиӮЎд»Ҫжңүйҷҗе…¬еҸё

иӢҸе·һжұҮе·қиҒ”еҗҲеҠЁеҠӣзі»з»ҹиӮЎд»Ҫжңүйҷҗе…¬еҸё  зҸ жө·иӢұжҗҸе°”з”өж°”иӮЎд»Ҫжңүйҷҗе…¬еҸё

зҸ жө·иӢұжҗҸе°”з”өж°”иӮЎд»Ҫжңүйҷҗе…¬еҸё  еҗҲиӮҘйҳіе…үз”өеҠЁеҠӣ科жҠҖжңүйҷҗе…¬еҸё

еҗҲиӮҘйҳіе…үз”өеҠЁеҠӣ科жҠҖжңүйҷҗе…¬еҸё  еҢ—дә¬ең°е№ізәҝдҝЎжҒҜжҠҖжңҜжңүйҷҗе…¬еҸё

еҢ—дә¬ең°е№ізәҝдҝЎжҒҜжҠҖжңҜжңүйҷҗе…¬еҸё  жҜ”дәҡиҝӘеҚҠеҜјдҪ“иӮЎд»Ҫжңүйҷҗе…¬еҸё

жҜ”дәҡиҝӘеҚҠеҜјдҪ“иӮЎд»Ҫжңүйҷҗе…¬еҸё  еҢ—дә¬еӣӣз»ҙеӣҫ新科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё

еҢ—дә¬еӣӣз»ҙеӣҫ新科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё  ж— й”ЎиӢұиҝӘиҠҜеҫ®з”өеӯҗ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё

ж— й”ЎиӢұиҝӘиҠҜеҫ®з”өеӯҗ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё

2гҖҒиЎҢдёҡйўҶе…ҲдјҒдёҡеҲҶжһҗ

пјҲ1пјүжҜ”дәҡиҝӘ

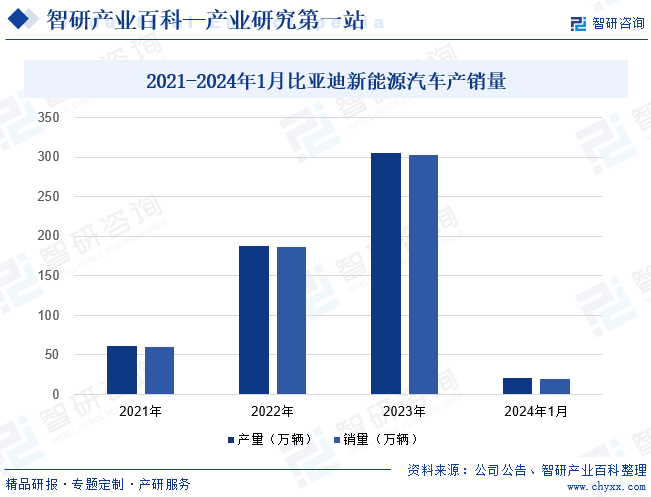

жҜ”дәҡиҝӘ2003е№ҙ收иҙӯиҘҝе®үз§Ұе·қиҝӣе…ҘжұҪиҪҰиЎҢдёҡпјҢ2008е№ҙе…¬еҸёйҰ–еҲӣжҸ’з”өж··еҠЁжҠҖжңҜDM1.0пјҢжҺЁеҮәйҰ–ж¬ҫеҸҢжЁЎз”өеҠЁиҪҰF3DMпјҢжү“ејҖж–°иғҪжәҗиҪҰиөӣйҒ“гҖӮ2009е№ҙпјҢйҰ–ж¬ҫзәҜз”өиҪҰеһӢE6дёҠеёӮпјҢ2011е№ҙе…¬еҸёеңЁж·ұдәӨжүҖдёҠеёӮпјҢ2021е№ҙеҸ‘еёғDM-iдёҺDM-pеҸҢе№іеҸ°жҲҳз•ҘпјҢ2022е№ҙ3жңҲе®ЈеёғеҒңжӯўз”ҹдә§зҮғжІ№иҪҰгҖӮзӣ®еүҚжҜ”дәҡиҝӘе·ІжҲҗдёәе…ЁзҗғйўҶе…Ҳзҡ„ж–°иғҪжәҗиҪҰдјҒгҖӮ2023е№ҙе…Ёе№ҙпјҢжҜ”дәҡиҝӘж–°иғҪжәҗжұҪиҪҰдә§й”ҖйҮҸеҲҶеҲ«дёә304.5дёҮиҫҶгҖҒ302.4дёҮиҫҶпјҢеҗҢжҜ”еўһйҖҹеҲҶеҲ«дёә62.24%гҖҒ62.30%гҖӮ

пјҲ2пјүзҗҶжғіжұҪиҪҰ

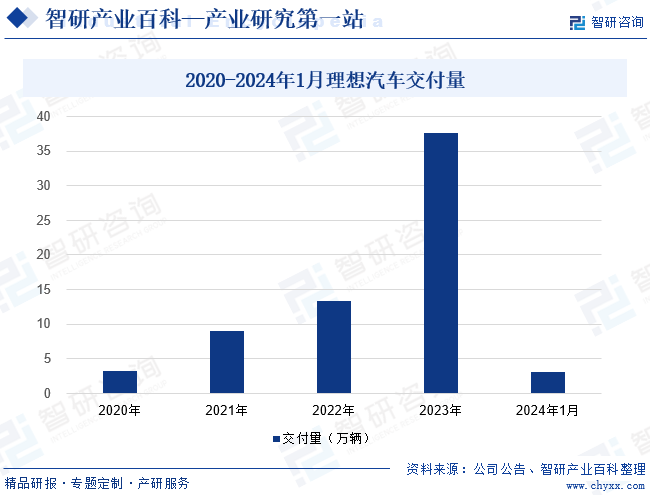

зҗҶжғіжұҪиҪҰжҲҗз«ӢдәҺ2015е№ҙпјҢжҖ»йғЁдҪҚдәҺеҢ—дә¬пјҢиҮӘжңүз”ҹдә§еҹәең°дҪҚдәҺжұҹиӢҸеёёе·һгҖӮ2018е№ҙ10жңҲпјҢзҗҶжғіжұҪиҪҰжӯЈејҸеҸ‘еёғйҰ–ж¬ҫдә§е“ҒвҖ”вҖ”зҗҶжғіONEгҖӮ2020е№ҙ7жңҲпјҢзҗҶжғіжұҪиҪҰеңЁзҫҺеӣҪзәіж–Ҝиҫҫе…ӢиҜҒеҲёеёӮеңәжӯЈејҸжҢӮзүҢдёҠеёӮпјҢйҡҸеҗҺдәҺ2021е№ҙ8жңҲпјҢзҗҶжғіжұҪиҪҰеңЁйҰҷжёҜиҒ”дәӨжүҖдё»жқҝжӯЈејҸжҢӮзүҢдёҠеёӮгҖӮиҮӘжҲҗз«Ӣд»ҘжқҘжҢҒз»ӯж·ұиҖ•еўһзЁӢејҸжҠҖжңҜпјҢе“ҒзүҢе®ҡдҪҚдәҺ30дёҮе…ғд»ҘдёҠзҡ„й«ҳз«ҜеёӮеңәгҖӮ2023е№ҙе…Ёе№ҙзҗҶжғіжұҪиҪҰе…ұдәӨд»ҳ37.6дёҮиҫҶпјҢеҗҢжҜ”еўһй•ҝ182.2%гҖӮжҲӘиҮі2024е№ҙ1жңҲпјҢзҗҶжғіжұҪиҪҰзҙҜи®ЎдәӨд»ҳйҮҸиҫҫеҲ°66.45иҫҶпјҢжҳҜдәӨд»ҳйҮҸжңҖй«ҳзҡ„дёӯеӣҪж–°еҠҝеҠӣиҪҰдјҒгҖӮ

е…ӯгҖҒиЎҢдёҡзҺ°зҠ¶

з»ҸиҝҮеӨҡе№ҙзҡ„з§ҜзҙҜдёҺеҸ‘еұ•пјҢжҲ‘еӣҪж–°иғҪжәҗжұҪиҪҰеңЁе…ЁзҗғеёӮеңәеҚ жҚ®дјҳеҠҝең°дҪҚпјҢж¶Ҳиҙ№иҖ…еҜ№ж–°иғҪжәҗжұҪиҪҰзҡ„жҺҘеҸ—еәҰйҖҗжёҗжҸҗй«ҳпјҢеёӮеңәжҪңеҠӣе·ЁеӨ§гҖӮиҮӘ2015е№ҙд»ҘжқҘпјҢжҲ‘еӣҪж–°иғҪжәҗжұҪиҪҰдә§й”ҖйҮҸе§Ӣз»ҲзЁіеұ…е…ЁзҗғйҰ–дҪҚгҖӮ2021е№ҙд»ҘжқҘпјҢеңЁж”ҝзӯ–гҖҒжҠҖжңҜгҖҒдә§е“ҒгҖҒд»·ж јзӯүеӨҡйҮҚеҲ©еҘҪеӣ зҙ е…ұеҗҢдҪңз”ЁдёӢпјҢжҲ‘еӣҪж–°иғҪжәҗжұҪиҪҰдә§й”ҖйҮҸе‘Ҳеҝ«йҖҹеўһй•ҝжҖҒеҠҝпјҢжё—йҖҸзҺҮжҢҒз»ӯж”ҖеҚҮпјҢ2023е№ҙжҲ‘еӣҪж–°иғҪжәҗжұҪиҪҰдә§й”ҖеҲҶеҲ«е®ҢжҲҗ958.7дёҮиҫҶе’Ң949.5дёҮиҫҶпјҢеҗҢжҜ”еҲҶеҲ«еўһй•ҝ35.8%е’Ң37.9%пјӣж–°иғҪжәҗжұҪиҪҰж–°иҪҰй”ҖйҮҸиҫҫеҲ°жұҪиҪҰж–°иҪҰжҖ»й”ҖйҮҸзҡ„31.6%гҖӮ2024е№ҙ1жңҲпјҢжҲ‘еӣҪж–°иғҪжәҗжұҪиҪҰдә§й”ҖйҮҸеҲҶеҲ«дёә78.7дёҮиҫҶе’Ң72.9дёҮиҫҶпјҢеҗҢжҜ”еҲҶеҲ«еўһй•ҝ85.3%е’Ң78.8%гҖӮ

дёғгҖҒеҸ‘еұ•еӣ зҙ

1гҖҒжңүеҲ©еӣ зҙ

пјҲ1пјүиЎҢдёҡж”ҝзӯ–ж—Ҙи¶Ӣе®Ңе–„

еҸ‘еұ•ж–°иғҪжәҗжұҪиҪҰжҳҜжҲ‘еӣҪд»ҺжұҪиҪҰеӨ§еӣҪиҝҲеҗ‘жұҪиҪҰејәеӣҪзҡ„еҝ…з”ұд№Ӣи·Ҝ,жҳҜеә”еҜ№ж°”еҖҷеҸҳеҢ–гҖҒжҺЁеҠЁз»ҝиүІеҸ‘еұ•зҡ„жҲҳз•ҘдёҫжҺӘгҖӮиҝ‘е№ҙжқҘпјҢжҲ‘еӣҪдёҚж–ӯе®Ңе–„иЎҢдёҡж”ҝзӯ–пјҢд»ҺиЎҘиҙҙж”ҝзӯ–йҖҗжӯҘйҖҖеқЎгҖҒеҲ¶е®ҡе…ҚеҫҒиҪҰиҫҶиҙӯзҪ®зЁҺж–°иғҪжәҗжұҪиҪҰдә§е“ҒжҠҖжңҜиҰҒжұӮгҖҒдҝ®и®ўвҖңеҸҢз§ҜеҲҶвҖқеҲ¶еәҰзӯүеӨҡдёӘж–№йқўе…ҘжүӢпјҢеҠ еҝ«ж–°иғҪжәҗжұҪиҪҰжҷ®еҸҠпјҢжҺЁеҠЁеҲ¶йҖ еҺӮе•ҶеҠ ејәжҠҖжңҜз ”еҸ‘гҖҒжҸҗеҚҮж–°иғҪжәҗжұҪиҪҰж•ҙиҪҰжҖ§иғҪпјҢдёҖзі»еҲ—жү¶жҢҒдёҺ规иҢғжҖ§ж”ҝзӯ–еҮәеҸ°пјҢе°Ҷдёәж–°иғҪжәҗж•ҙиҪҰеҲ¶йҖ иҗҘйҖ иүҜеҘҪзҡ„еҸ‘еұ•зҺҜеўғпјҢжңүеҲ©дәҺдә§дёҡеҒҘеә·гҖҒй«ҳиҙЁйҮҸеҸ‘еұ•гҖӮ

пјҲ2пјүеҲ¶йҖ жҲҗжң¬дёҚж–ӯдёӢж»‘

еҫ—зӣҠдәҺй”ӮзҰ»еӯҗз”өжұ зӯүж ёеҝғжҠҖжңҜзҡ„иҝӣжӯҘгҖҒдә§дёҡй“ҫеҠ йҖҹж•ҙеҗҲд»ҘеҸҠеӨ§и§„жЁЎйҮҸдә§еёҰжқҘзҡ„规模ж•Ҳеә”пјҢеҸ еҠ зўій…ёй”Ӯзӯүе…ій”®еҺҹжқҗж–ҷд»·ж јзҡ„еӣһиҗҪпјҢж–°иғҪжәҗжұҪиҪҰеҲ¶йҖ жҲҗжң¬жңүдәҶжҳҫи‘—дёӢйҷҚпјҢеңЁдёҖе®ҡзЁӢеәҰдёҠзј“и§ЈдәҶж–°иғҪжәҗж•ҙиҪҰеҲ¶йҖ е•Ҷзҡ„жҲҗжң¬еҺӢеҠӣпјҢдёәйҷҚдҪҺж–°иғҪжәҗжұҪиҪҰе”®д»·жҸҗдҫӣдәҶејәжңүеҠӣзҡ„еҹәзЎҖпјҢжӣҙжңүеҲ©дәҺж–°иғҪжәҗжұҪиҪҰзҡ„жҷ®еҸҠжҺЁе№ҝгҖӮ

пјҲ3пјүжө·еӨ–еёӮеңәеҸ‘еұ•жҪңеҠӣе·ЁеӨ§

зӣёжҜ”еӣҪеҶ…вҖңзәўжө·вҖқеёӮеңәпјҢжө·еӨ–еёӮеңәж–°иғҪжәҗжұҪиҪҰеўһйҮҸз©әй—ҙжӣҙеӨ§пјҢзӣ®еүҚе°ҡеӨ„дәҺи“қжө·йҳ¶ж®өпјҢжё—йҖҸзҺҮжҸҗеҚҮз©әй—ҙеӨ§пјҢе°Өе…¶жҳҜ欧жҙІгҖҒдёңеҚ—дәҡгҖҒйқһжҙІзӯүең°еҢәгҖӮжҲ‘еӣҪж–°иғҪжәҗжұҪиҪҰдә§дёҡеңЁеӣҪйҷ…еёӮеңәе…·еӨҮиҫғејәз«һдәүдјҳеҠҝпјҢ2023е№ҙд»ҘжқҘпјҢжҲ‘еӣҪж–°иғҪжәҗжұҪиҪҰеҲ¶йҖ е•ҶвҖңеҮәжө·вҖқжӯҘдјҗжҳҺжҳҫеҠ еҝ«пјҢеӣҪйҷ…з«һдәүеҠӣжҢҒз»ӯеўһејәпјҢжө·еӨ–еёӮеңәе°ҶжҲҗдёәжҲ‘еӣҪж–°иғҪжәҗж•ҙиҪҰеҲ¶йҖ е•Ҷдёҡз»©йҮҚиҰҒеўһй•ҝзӮ№гҖӮ

2гҖҒдёҚеҲ©еӣ зҙ

пјҲ1пјүвҖңд»·ж јжҲҳвҖқж„Ҳжј”ж„ҲзғҲ

2023е№ҙд»ҘжқҘпјҢж–°иғҪжәҗжұҪиҪҰеёӮеңәз«һдәүж„ҲеҸ‘жҝҖзғҲпјҢвҖңд»·ж јжҲҳвҖқжӣҙжҳҜжҲҗдёәиҙҜз©ҝе…Ёе№ҙзҡ„е…ій”®иҜҚпјҢ2024е№ҙжҜ”дәҡиҝӘзҺҮе…Ҳжү“е“ҚйҷҚд»·вҖңеҸ‘д»ӨжһӘвҖқпјҢеӨҡ家新иғҪжәҗиҪҰдјҒзә·зә·и·ҹиҝӣпјҢйҖҡиҝҮйҷҚд»·еҗёеј•жӣҙеӨҡж¶Ҳиҙ№иҖ…гҖӮж–°иғҪжәҗжұҪиҪҰиЎҢдёҡе·Іиҝӣе…Ҙе…ЁйқўвҖңж·ҳжұ°иөӣвҖқйҳ¶ж®өпјҢеҗ„еӨ§ж–°иғҪжәҗиҪҰдјҒе°ҶйқўдёҙжӣҙеӨ§зҡ„з«һдәүеҺӢеҠӣпјҢйҷҚжң¬еўһж•ҲйңҖжұӮи¶ҠеҸ‘иҝ«еҲҮгҖӮй•ҝжңҹжҢҒз»ӯзҡ„вҖңд»·ж јжҲҳвҖқдёҚд»…дјҡиҡ•йЈҹж•ҙиҪҰеҲ¶йҖ е•ҶеҲ©ж¶ҰпјҢиҝӣдёҖжӯҘеҠ еү§зӣҲеҲ©йҡҫйўҳпјҢиҝҳдёҚеҲ©дәҺиЎҢдёҡеҒҘеә·еҸ‘еұ•гҖӮ

пјҲ2пјүз”өжұ жҠҖжңҜд»ҚйңҖиҝӣдёҖжӯҘзӘҒз ҙ

еҠЁеҠӣз”өжұ жҳҜж–°иғҪжәҗжұҪиҪҰж ёеҝғйӣ¶йғЁд»¶пјҢе…¶жҖ§иғҪзӣҙжҺҘе…ізі»еҲ°жұҪиҪҰзҡ„з»ӯиҲӘжҖ§иғҪгҖҒе®үе…ЁжҖ§зӯүгҖӮзӣ®еүҚпјҢеҠЁеҠӣз”өжұ д»ҚйқўдёҙдёҖзі»еҲ—жҠҖжңҜжҢ‘жҲҳпјҢеҰӮеңЁеӨҸеҶ¬еӯЈпјҢеҸ—ж°”жё©иҝҮй«ҳжҲ–иҝҮдҪҺеҪұе“ҚпјҢз”өжұ зҡ„з»ӯиҲӘиғҪеҠӣе°ҶдјҡеӨ§жү“жҠҳжүЈпјҢеҪұе“Қж¶Ҳиҙ№иҖ…й©ҫ驶дҪ“йӘҢгҖӮжӯӨеӨ–пјҢеӣ з”өжұ жјҸж¶ІгҖҒзў°ж’һзӯүй—®йўҳпјҢйҖ жҲҗзҡ„з”өеҠЁжұҪиҪҰиҮӘзҮғзҺ°иұЎж—¶еёёеҸ‘з”ҹпјҢжңӘжқҘдјҒдёҡд»ҚйңҖиҝӣдёҖжӯҘеҠ ејәз”өжұ жҠҖжңҜж”»е…ігҖӮ

пјҲ3пјүжұҪиҪҰиҠҜзүҮзӯүйғЁеҲҶж ёеҝғйӣ¶йғЁд»¶дҫқиө–дәҺиҝӣеҸЈ

жҲ‘еӣҪж–°иғҪжәҗжұҪиҪҰдә§дёҡй“ҫз”ҹжҖҒиҫғдёәе®Ңе–„пјҢдҪҶд»ҚжңүйғЁеҲҶзҺҜиҠӮеӯҳеңЁиҝӣеҸЈдҫқиө–еәҰй«ҳзҡ„й—®йўҳпјҢеҰӮеңЁжұҪиҪҰиҠҜзүҮйўҶеҹҹпјҢз”ұдәҺжҲ‘еӣҪиҠҜзүҮз ”еҸ‘иө·жӯҘжҷҡпјҢжҠҖжңҜеҹәзЎҖиҫғи–„ејұпјҢеҸ еҠ 欧зҫҺеӣҪ家еҜ№жҲ‘еӣҪе®һзҺ°жҠҖжңҜе°Ғй”ҒпјҢиҮҙдҪҝжҲ‘еӣҪеңЁжұҪиҪҰиҠҜзүҮйўҶеҹҹеӨ„дәҺиў«еҠЁең°дҪҚпјҢй«ҳеәҰдҫқиө–дәҺд»ҺеӣҪеӨ–иҝӣеҸЈпјҢиҝҷеҚҒеҲҶдёҚеҲ©дәҺж–°иғҪжәҗжұҪиҪҰж•ҙиҪҰеҲ¶йҖ е№ізЁіеҸ‘еұ•пјҢеҗҢж—¶д№ҹйҳ»зўҚдәҶж•ҙиҪҰеҲ¶йҖ е•ҶйҷҚжң¬еўһж•Ҳзҡ„е®һзҺ°гҖӮе°Өе…¶жҳҜйҡҸзқҖжҷәиғҪз”өеҠЁжұҪиҪҰжҲҗдёәеҸ‘еұ•и¶ӢеҠҝпјҢжұҪиҪҰиҠҜзүҮйңҖжұӮйҮҸдёҚж–ӯеўһеҠ пјҢеҠ еҝ«жұҪиҪҰиҠҜзүҮжҠҖжңҜж”»е…ігҖҒе®һзҺ°еӣҪдә§жӣҝд»ЈжҲҗдёәж–°иғҪжәҗжұҪиҪҰйўҶеҹҹйҮҚиҰҒд»»еҠЎд№ӢдёҖгҖӮ

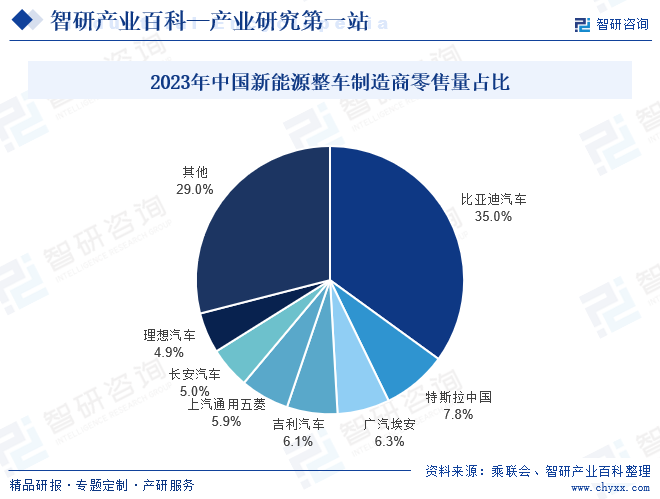

е…«гҖҒз«һдәүж јеұҖ

жҲ‘еӣҪж–°иғҪжәҗж•ҙиҪҰеҲ¶йҖ иЎҢдёҡеӨ§иҮҙеҢ…жӢ¬еӣӣеӨ§з«һдәүйҳөиҗҘпјҢеҲҶеҲ«дёәдј з»ҹиҮӘдё»е“ҒзүҢгҖҒеҗҲиө„е“ҒзүҢгҖҒйҖ иҪҰж–°еҠҝеҠӣеҸҠзү№ж–ҜжӢүеӨ–иө„е“ҒзүҢгҖӮжҲ‘еӣҪдј з»ҹиҮӘдё»е“ҒзүҢдёҚж–ӯеҠ еҝ«з”өеҠЁеҢ–иҪ¬еһӢжӯҘдјҗпјҢеңЁеёӮеңәз«һдәүдёӯеҚ жҚ®з»қеҜ№зҡ„дё»еҜјең°дҪҚгҖӮ2023е№ҙпјҢжҜ”дәҡиҝӘд»Ҙ35%зҡ„еёӮеңәд»ҪйўқеҚ жҚ®иЎҢдёҡйҫҷеӨҙең°дҪҚпјҢйҒҘйҒҘйўҶе…ҲдәҺе…¶д»–иҪҰдјҒгҖӮе…¶ж¬Ўдёәзү№ж–ҜжӢүпјҢеёӮеңәеҚ жҜ”7.8%гҖӮжӯӨеӨ–пјҢйҖ иҪҰж–°еҠҝеҠӣзҗҶжғіжұҪиҪҰйӣ¶е”®йҮҸдҪҚеұ…иЎҢдёҡ第дёғпјҢеёӮеңәд»Ҫйўқдёә4.9%гҖӮйҷӨжҜ”дәҡиҝӘеӨ–пјҢе…¶дҪҷе“ҒзүҢеҚ жҜ”иҫғе°ҸпјҢжңӘжқҘйҡҸзқҖз«һдәүж„ҲеҸ‘жҝҖзғҲпјҢиЎҢдёҡйӣҶдёӯеәҰе°ҶиҝӣдёҖжӯҘжҸҗеҚҮпјҢйғЁеҲҶе“ҒзүҢе°ҶйҖҗжӯҘйҖҖеҮәеёӮеңәгҖӮ

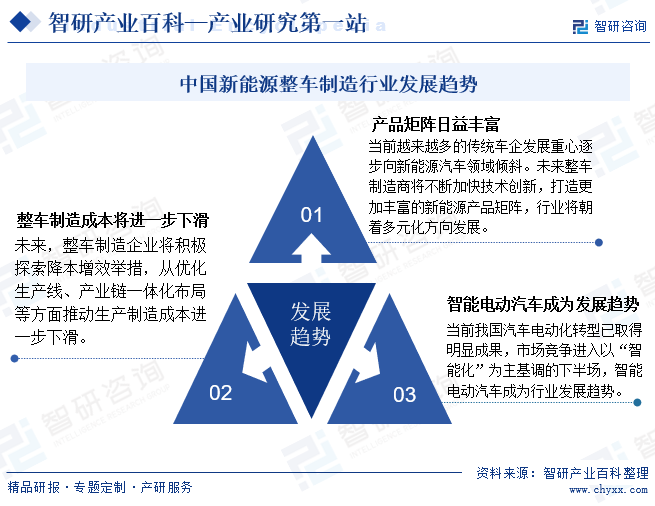

д№қгҖҒеҸ‘еұ•и¶ӢеҠҝ

еҸ‘еұ•ж–°иғҪжәҗжұҪиҪҰе·ІжҲҗдёәе…Ёзҗғеҗ„еӣҪеҸҠеҗ„еӨ§иҪҰдјҒзҡ„е…ұиҜҶпјҢеҪ“еүҚи¶ҠжқҘи¶ҠеӨҡзҡ„дј з»ҹиҪҰдјҒеҸ‘еұ•йҮҚеҝғйҖҗжӯҘеҗ‘ж–°иғҪжәҗжұҪиҪҰйўҶеҹҹеҖҫж–ңгҖӮжҜ”дәҡиҝӘжҲҗдёәе…ЁзҗғйҰ–家еҒңжӯўзҮғжІ№иҪҰз”ҹдә§зҡ„дј з»ҹиҪҰдјҒпјҢй•ҝе®үжұҪиҪҰгҖҒй•ҝеҹҺжұҪиҪҰзӯүеҲ¶йҖ е•Ҷд№ҹзә·зә·е®ЈеёғдәҶеҒңжӯўз”ҹдә§зҮғжІ№иҪҰзҡ„и®ЎеҲ’гҖӮжңӘжқҘж–°иғҪжәҗжұҪиҪҰе°ҶжҲҗдёәж•ҙиҪҰеҲ¶йҖ е•ҶйҮҚзӮ№еҸ‘еҠӣзҡ„йўҶеҹҹпјҢж•ҙиҪҰеҲ¶йҖ е•Ҷе°ҶдёҚж–ӯеҠ ејәз ”еҸ‘жҠ•е…ҘпјҢеҠ еҝ«жҠҖжңҜеҲӣж–°пјҢжү“йҖ жӣҙеҠ дё°еҜҢзҡ„ж–°иғҪжәҗдә§е“Ғзҹ©йҳөпјҢд»ҺдјҳеҢ–з”ҹдә§зәҝгҖҒдә§дёҡй“ҫдёҖдҪ“еҢ–еёғеұҖзӯүж–№йқўжҺЁеҠЁз”ҹдә§еҲ¶йҖ жҲҗжң¬иҝӣдёҖжӯҘдёӢж»‘гҖӮеҪ“еүҚжҲ‘еӣҪжұҪиҪҰз”өеҠЁеҢ–иҪ¬еһӢе·ІеҸ–еҫ—жҳҺжҳҫжҲҗжһңпјҢеёӮеңәз«һдәүиҝӣе…Ҙд»ҘвҖңжҷәиғҪеҢ–вҖқдёәдё»еҹәи°ғзҡ„дёӢеҚҠеңәпјҢжҷәиғҪз”өеҠЁжұҪиҪҰжҲҗдёәиЎҢдёҡеҸ‘еұ•и¶ӢеҠҝпјҢжҷәиғҪй©ҫ驶已жҲҗдёәиҪҰдјҒж ёеҝғз«һдәүеҠӣд№ӢдёҖгҖӮжңӘжқҘж–°иғҪжәҗжұҪиҪҰж•ҙиҪҰеҲ¶йҖ е•Ҷе°Ҷз§ҜжһҒеёғеұҖжҷәиғҪй©ҫ驶йўҶеҹҹпјҢжү“йҖ е·®ејӮеҢ–з«һдәүдјҳеҠҝгҖӮ

зүҲжқғжҸҗзӨәпјҡжҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

зүҲжқғжҸҗзӨәпјҡжҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ