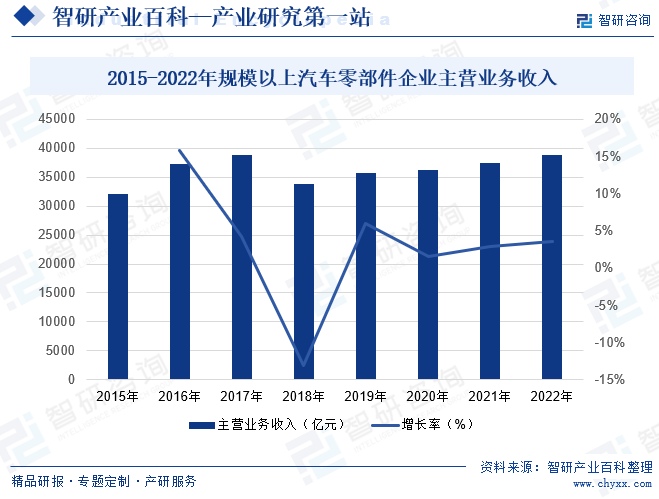

ж‘ҳиҰҒпјҡиҝ‘еҚҒе№ҙжқҘпјҢжҲ‘еӣҪжұҪиҪҰйӣ¶йғЁд»¶иЎҢдёҡеёӮеңә规模д»Һиҫғеҝ«зҡ„еҸ‘еұ•йҖҹеәҰйҖҗжёҗи¶ӢдәҺзЁіе®ҡеўһй•ҝгҖӮеҸ—е…Ёзҗғз»ҸжөҺдёӢж»‘еҪұе“ҚпјҢ2018е№ҙжҲ‘еӣҪжұҪиҪҰйӣ¶йғЁд»¶иЎҢдёҡеёӮеңә规模д№ҹеҮәзҺ°дәҶдёӢйҷҚгҖӮ2020е№ҙеҚідҫҝеҸ—еҲ°ж–°еҶ з–«жғ…зҡ„еҶІеҮ»пјҢжҲ‘еӣҪжұҪиҪҰйӣ¶йғЁд»¶иЎҢдёҡеёӮеңәд»Қ然еңЁжҒўеӨҚеўһй•ҝгҖӮеңЁж”ҝзӯ–жҺЁеҠЁдёӢпјҢжҲ‘еӣҪжұҪиҪҰйӣ¶йғЁд»¶иЎҢдёҡиҗҘдёҡ收е…Ҙд»ҚдҝқжҢҒеўһй•ҝжҖҒеҠҝгҖӮ2022е№ҙжұҪиҪҰйӣ¶йғЁд»¶еҲ¶йҖ дёҡиҗҘдёҡ收е…Ҙдёә3.88дёҮдәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ3.63%гҖӮ

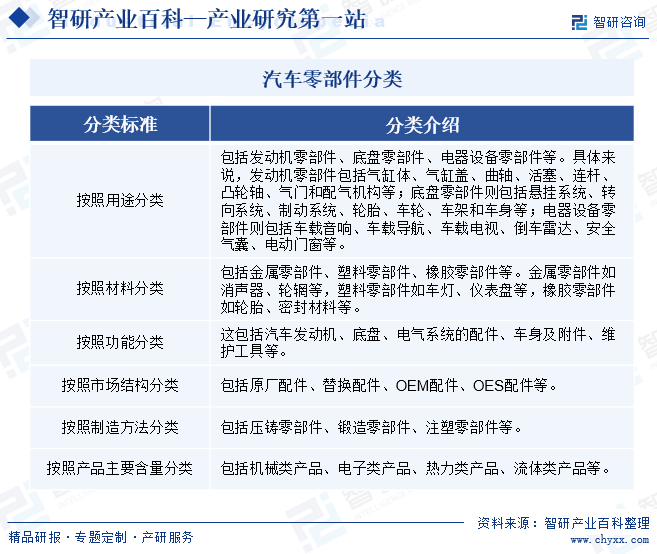

дёҖгҖҒе®ҡд№үеҸҠеҲҶзұ»

жұҪиҪҰйӣ¶йғЁд»¶иЎҢдёҡдёәжұҪиҪҰж•ҙиҪҰеҲ¶йҖ дёҡжҸҗдҫӣзӣёеә”зҡ„йӣ¶йғЁд»¶дә§е“ҒпјҢжұҪиҪҰйӣ¶йғЁд»¶еңЁйҖҡеёёжғ…еҶөдёӢжҳҜжҢҮйҷӨжұҪиҪҰжңәжһ¶д»ҘеӨ–зҡ„жүҖжңүйӣ¶д»¶е’ҢйғЁд»¶пјҢжңәжһ¶д№ҹеҸҜд»Ҙз®—жҳҜйғЁд»¶пјҢдёҚиҝҮдёҺйӣ¶йғЁд»¶дёҚжҳҜеҗҢдёҖдёӘжҰӮеҝөгҖӮе…¶дёӯпјҢйӣ¶д»¶жҢҮдёҚиғҪжӢҶеҲҶзҡ„еҚ•дёӘ组件пјӣйғЁд»¶жҢҮе®һзҺ°жҹҗдёӘеҠЁдҪң(жҲ–пјҡеҠҹиғҪ)зҡ„йӣ¶д»¶з»„еҗҲгҖӮйғЁд»¶еҸҜд»ҘжҳҜдёҖдёӘйӣ¶д»¶пјҢд№ҹеҸҜд»ҘжҳҜеӨҡдёӘйӣ¶д»¶зҡ„з»„еҗҲдҪ“гҖӮжұҪиҪҰйӣ¶йғЁд»¶жҳҜжұҪиҪҰе·ҘдёҡеҸ‘еұ•зҡ„еҹәзЎҖпјҢжҳҜжұҪиҪҰдә§дёҡй“ҫзҡ„йҮҚиҰҒз»„жҲҗйғЁеҲҶгҖӮ

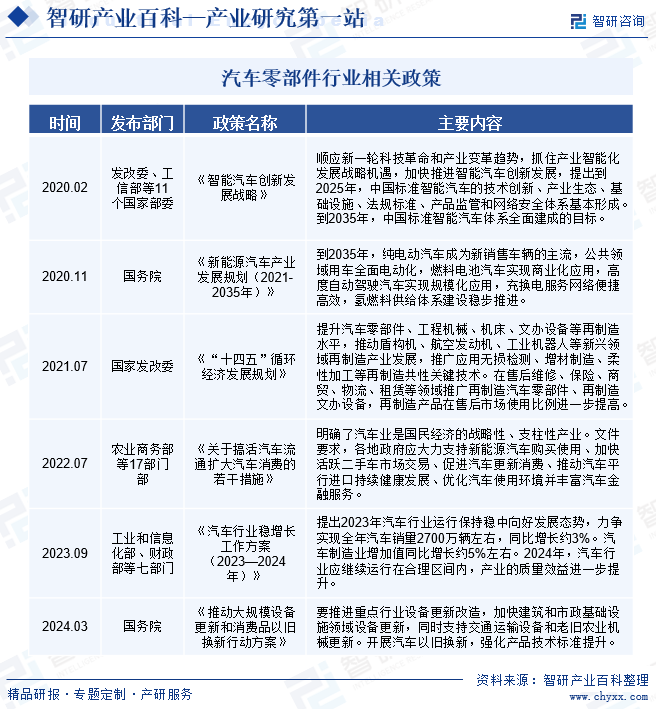

дәҢгҖҒиЎҢдёҡж”ҝзӯ–

зӣ®еүҚпјҢеӣҪ家е’Ңең°ж–№еҮәеҸ°дәҶдёҖзі»еҲ—ж”ҜжҢҒжұҪиҪҰйӣ¶йғЁд»¶иЎҢдёҡеҒҡеӨ§еҒҡејәзҡ„ж”ҝзӯ–гҖӮйҖҡиҝҮе®Ҹи§ӮгҖҒиҙўзЁҺгҖҒз ”еҸ‘ж”ҜжҢҒгҖҒе…ій”®жҠҖжңҜеј•еҜјзӯүеӨҡеұӮж¬Ўж”ҜжҢҒжұҪиҪҰйӣ¶йғЁд»¶дјҒдёҡеҸ‘еұ•еҸҠиҪ¬еһӢеҚҮзә§гҖӮд»Һиҝ‘еҮ е№ҙж”ҝзӯ–еҲҶеёғзңӢпјҢеӣҪ家еҜ№жұҪиҪҰйӣ¶йғЁд»¶йўҶеҹҹзҡ„дә§дёҡеҸ‘еұ•еј•еҜјж–№еҗ‘дё»иҰҒжңүеҰӮдёӢеҮ зұ»пјҡйј“еҠұж–°иғҪжәҗжұҪиҪҰе…ій”®йғЁд»¶зҡ„жҠҖжңҜз ”еҸ‘пјӣйј“еҠұз»ҝиүІеҲ¶йҖ гҖҒжё…жҙҒжҠҖжңҜеңЁйӣ¶йғЁд»¶еҲ¶йҖ йўҶеҹҹзҡ„еә”з”ЁпјӣйҮҚжҺЁжұҪиҪҰе®үе…ЁжҠҖжңҜгҖҒиҮӘеҠЁй©ҫ驶жұҪиҪҰйӣ¶йғЁд»¶гҖҒжҷәиғҪзҪ‘иҒ”жҠҖжңҜзҡ„еҸ‘еұ•пјӣи°ғж•ҙиҝӣеҸЈе…ізЁҺеҲәжҝҖеёӮеңәпјҢжҸҗй«ҳдјҒдёҡж ёеҝғз«һдәүеҠӣгҖҒжҠҖжңҜеҲӣж–°еҚҮзә§иғҪеҠӣгҖӮ

дёүгҖҒиЎҢдёҡеЈҒеһ’

1гҖҒз”ҹдә§еҲ¶йҖ иғҪеҠӣеҸҠе·ҘиүәжҠҖжңҜзҡ„еЈҒеһ’

жұҪиҪҰйӣ¶йғЁд»¶иЎҢдёҡж¶үеҸҠеҲ°жқҗж–ҷ科еӯҰгҖҒй“ёйҖ жҠҖжңҜгҖҒйҮ‘еұһеҠ е·ҘгҖҒжұҪиҪҰз”өеӯҗгҖҒдә§е“ҒжЈҖжөӢзӯүдёҖзі»еҲ—и·ЁеӯҰ科зҡ„зҹҘиҜҶе’ҢжҠҖжңҜпјҢе…·жңүиҫғй«ҳзҡ„жҠҖжңҜй—Ёж§ӣгҖӮйҡҸзқҖжұҪиҪҰе·Ҙдёҡзҡ„дёҚж–ӯеҸ‘еұ•пјҢж•ҙиҪҰеҲ¶йҖ е•ҶеҜ№йӣ¶йғЁд»¶зҡ„жҠҖжңҜеҗ«йҮҸгҖҒеҸҜйқ жҖ§гҖҒзІҫеәҰгҖҒе®үе…ЁжҖ§е’ҢиҠӮиғҪзҺҜдҝқзӯүиҰҒжұӮи¶ҠжқҘи¶Ҡй«ҳгҖӮдҫӣеә”е•Ҷзҡ„з ”еҸ‘е®һеҠӣгҖҒдә§е“ҒиҙЁйҮҸгҖҒдҫӣиҙ§иғҪеҠӣе’ҢжҲҗжң¬жҺ§еҲ¶ж°ҙе№ійғҪжҳҜиў«иҖғйҮҸзҡ„йҮҚиҰҒеӣ зҙ гҖӮдҫӣеә”е•ҶйңҖиҰҒжңүж·ұеҺҡзҡ„жҠҖжңҜз§ҜзҙҜе’Ңдјҳз§Җзҡ„з ”еҸ‘еӣўйҳҹж”ҜжҢҒпјҢжүҚиғҪеҲ¶йҖ еҮәиҙЁйҮҸз¬ҰеҗҲе®ўжҲ·ж ҮеҮҶзҡ„дә§е“ҒгҖӮ

2гҖҒдҫӣеә”е•ҶеҮҶе…ҘеЈҒеһ’

дё»жңәеҺӮдёҺйӣ¶йғЁд»¶дҫӣеә”е•Ҷд№Ӣй—ҙдёҖиҲ¬йҮҮз”Ёдҫӣеә”е•ҶеҮҶе…Ҙе’ҢиҪҰеһӢе®ҡеҲ¶еҢ–й…ҚеҘ—зҡ„еҗҲдҪңжЁЎејҸпјҢеӣ жӯӨдё»жңәеҺӮе’Ңйӣ¶йғЁд»¶дҫӣеә”е•Ҷд№Ӣй—ҙе…·жңүиҫғејәзҡ„дёҡеҠЎй»ҸжҖ§пјҢеҸҢж–№еҗҲдҪңе…ізі»е…·жңүй•ҝжңҹе’ҢзЁіе®ҡзҡ„зү№зӮ№гҖӮдё»жңәеҺӮеңЁйҖүжӢ©дёҠжёёдҫӣеә”е•Ҷж—¶пјҢйңҖз»ҸиҝҮй•ҝжңҹеҸҠдёҘж јзҡ„иҖғж ёе’Ңи®ӨиҜҒпјҢй…ҚеҘ—дҫӣеә”е•ҶжҸҗдҫӣзҡ„дә§е“ҒеҸҠжңҚеҠЎеҝ…йЎ»иҫҫеҲ°дё»жңәеҺӮзҡ„еӨҡз»ҙеәҰиҖғиҜ„ж ҮеҮҶпјҢж¶үеҸҠеҲ°дҫӣеә”е•Ҷзҡ„з ”еҸ‘и®ҫи®ЎиғҪеҠӣгҖҒиҙЁйҮҸжҺ§еҲ¶иғҪеҠӣгҖҒз”ҹдә§з»„з»ҮиғҪеҠӣгҖҒдҫӣиҙ§дҝқйҡңиғҪеҠӣеҸҠе”®еҗҺжңҚеҠЎиғҪеҠӣзӯүгҖӮеҸҰеӨ–дё»жңәеҺӮеңЁж–°иҪҰеһӢзҡ„ејҖеҸ‘иҝҮзЁӢдёӯпјҢдёҖиҲ¬дјҳе…ҲйҖүжӢ©еҗҲдҪңж—¶й—ҙй•ҝгҖҒдә§е“ҒејҖеҸ‘иғҪеҠӣе’Ңе“ҒиҙЁдҝқиҜҒиғҪеҠӣејәзҡ„дҫӣеә”е•ҶгҖӮеӣ жӯӨпјҢиҝӣе…Ҙдё»жңәеҺӮдҫӣеә”й“ҫдҪ“зі»е…·жңүиҫғй«ҳзҡ„иЎҢдёҡеЈҒеһ’гҖӮ

3гҖҒе·ҘзЁӢжҠҖжңҜиғҪеҠӣдёҺиҙЁйҮҸдҪ“зі»еЈҒеһ’

дё»жңәеҺӮеңЁйҖүжӢ©йӣ¶йғЁд»¶дҫӣеә”е•Ҷж—¶пјҢеҖҫеҗ‘дәҺе…·жңүиҮӘдё»и®ҫи®ЎејҖеҸ‘иғҪеҠӣдёҺе®Ңе–„иҙЁйҮҸдҪ“зі»иғҪеҠӣзҡ„дјҒдёҡпјҢ并еҗҢж—¶иҰҒжұӮйӣ¶йғЁд»¶дҫӣеә”е•ҶжҸҗдҫӣеҗҢжӯҘз ”еҸ‘е’Ңе®ҡеҲ¶еҢ–жңҚеҠЎгҖӮдёҖж–№йқўпјҢжұҪиҪҰиЎҢдёҡз«һдәүеҠ еү§пјҢж–°иҪҰеһӢжӣҙж–°жҚўд»Јзҡ„е‘ЁжңҹдёҚж–ӯзј©зҹӯпјҢдё»жңәеҺӮеҜ№йӣ¶йғЁд»¶дҫӣеә”е•Ҷзҡ„еҗҢжӯҘејҖеҸ‘иғҪеҠӣиҰҒжұӮдёҚж–ӯжҸҗеҚҮпјҢд»Ҙзј©зҹӯж–°иҪҰз ”еҸ‘зҡ„е‘ЁжңҹпјҢжҺ§еҲ¶ж–°иҪҰејҖеҸ‘жҲҗжң¬пјҢеҸӘжңүе…·еӨҮиҫғејәеҗҢжӯҘејҖеҸ‘иғҪеҠӣзҡ„йӣ¶йғЁд»¶дҫӣеә”е•ҶжүҚиғҪеңЁжҝҖзғҲз«һдәүдёӯеҚ жңүдёҖеёӯд№Ӣең°пјӣеҸҰдёҖж–№йқўпјҢе®Ңе–„зҡ„иҙЁйҮҸз®ЎзҗҶдҪ“зі»жҳҜйӣ¶йғЁд»¶дҫӣеә”е•Ҷиҝӣе…ҘиҜҘиЎҢдёҡеҸҰдёҖдёӘйҮҚиҰҒжқЎд»¶пјҢйӣ¶йғЁд»¶дҫӣеә”е•ҶйңҖиҰҒеңЁIATF16949пјҡ2016иҙЁйҮҸдҪ“зі»ж ҮеҮҶзҡ„еҹәзЎҖдёҠпјҢйҖҡиҝҮдё»жңәеҺӮзӢ¬з«Ӣзҡ„иҙЁйҮҸдҪ“зі»е®Ўж ёгҖӮ

4гҖҒдјҒдёҡз®ЎзҗҶз»ҸйӘҢеЈҒеһ’

жұҪиҪҰеҶІеҺӢ件еӨҡдёәйқһж Үдә§е“ҒпјҢе…¶з§Қзұ»з№ҒеӨҡпјҢз”ҹдә§з®ЎзҗҶйҡҫеәҰиҫғеӨ§гҖӮеңЁж•ҙиҪҰеҲ¶йҖ дёҚж–ӯжҺЁеҮәж–°иҪҰеһӢзҡ„и¶ӢеҠҝдёӢпјҢжұҪиҪҰйӣ¶йғЁд»¶еҲ¶йҖ е‘ҲзҺ°еҮәз ”еҸ‘е‘ЁжңҹеҸҠдәӨиҙ§е‘Ёжңҹзј©зҹӯгҖҒдә§е“Ғдҫӣиҙ§йҮҸжү©еӨ§гҖҒиҙЁйҮҸиҰҒжұӮжҸҗй«ҳзӯүзү№еҫҒгҖӮеңЁжӯӨиғҢжҷҜдёӢпјҢйӣ¶йғЁд»¶дјҒдёҡеңЁйҮҮиҙӯгҖҒз”ҹдә§гҖҒй”Җе”®д»ҘеҸҠејҖеҸ‘зӯүе…ЁйғЁзҺҜиҠӮи¶ҠжқҘи¶ҠйңҖиҰҒзІҫз»ҶеҢ–з®ЎзҗҶгҖӮеҸӘжңүиүҜеҘҪгҖҒжҢҒз»ӯзҡ„зі»з»ҹеҢ–з®ЎзҗҶпјҢжұҪиҪҰйӣ¶йғЁд»¶дҫӣеә”е•ҶжүҚиғҪжӣҙеҘҪең°еңЁжҺ§еҲ¶жҲҗжң¬зҡ„еүҚжҸҗдёӢе…јйЎҫдә§е“Ғе“ҒиҙЁе’Ңз”ҹдә§ж•ҲзҺҮпјҢеңЁдҝқиҜҒдә§е“ҒиҙЁйҮҸзҡ„еҗҢж—¶еҸҠж—¶и¶ійҮҸдҫӣиҙ§пјҢд»Ҙж»Ўи¶іе®ўжҲ·зҡ„йңҖжұӮгҖӮ

5гҖҒиө„йҮ‘еЈҒеһ’

жұҪиҪҰйӣ¶йғЁд»¶иЎҢдёҡеұһдәҺиө„йҮ‘еҜҶйӣҶеһӢиЎҢдёҡпјҢе…·жңүиҫғејәзҡ„规模ж•Ҳеә”гҖӮдјҒдёҡеҸ‘еұ•еүҚжңҹйңҖеӨ§йҮҸиө„йҮ‘жҠ•е…ҘпјҢиҙӯзҪ®е…Ҳиҝӣз”ҹдә§и®ҫеӨҮгҖҒе®һйӘҢи®ҫеӨҮгҖҒжЈҖжөӢд»ӘеҷЁи®ҫеӨҮеҸҠеҗ„з§Қе·ҘзЁӢиҪҜ件зӯүгҖӮйҡҸзқҖдә§е“ҒжҠҖжңҜжӣҙж–°жҚўд»ЈпјҢйӣ¶йғЁд»¶дјҒдёҡйңҖиҰҒдёҚж–ӯеҜ№и®ҫеӨҮиҝӣиЎҢжҠҖжңҜж”№йҖ пјҢз”ҡиҮіиҙӯзҪ®ж–°и®ҫеӨҮгҖҒж·ҳжұ°ж—§и®ҫеӨҮпјҢд»Ҙжү©еӨ§з”ҹдә§и§„жЁЎе’ҢжҸҗй«ҳз”ҹдә§ж•ҲзҺҮпјҢйҷҚдҪҺеҚ•дҪҚз”ҹдә§жҲҗжң¬гҖӮеңЁз”ҹдә§з»ҸиҗҘиҝҮзЁӢдёӯпјҢдјҒдёҡйңҖиҰҒе……и¶ізҡ„иҗҘиҝҗиө„йҮ‘пјҢд»ҘдҝқиҜҒеҺҹжқҗж–ҷйҮҮиҙӯгҖҒйЎ№зӣ®ејҖеҸ‘зӯүж—Ҙеёёз»ҸиҗҘжҙ»еҠЁзҡ„жӯЈеёёејҖеұ•гҖӮйҡҸзқҖдёҡеҠЎзҡ„жү©еұ•пјҢдёәдәҶдҝқжҢҒ并且жҸҗеҚҮеҗ‘е®ўжҲ·жҸҗдҫӣдә§е“ҒеҸҠжңҚеҠЎзҡ„ж°ҙе№іпјҢжұҪиҪҰйӣ¶йғЁд»¶дјҒдёҡйңҖиҰҒеңЁйҮҚиҰҒе®ўжҲ·жүҖеңЁеҢәеҹҹи®ҫз«Ӣз”ҹдә§еҹәең°пјҢиҙӯд№°еңҹең°гҖҒе»әи®ҫеҺӮжҲҝпјҢдјҒдёҡзҡ„иө„йҮ‘е®һеҠӣйқўдёҙиҫғй«ҳзҡ„иҰҒжұӮгҖӮеҗҢж—¶пјҢйӣ¶йғЁд»¶дјҒдёҡеҜ№з ”еҸ‘жҙ»еҠЁйқһеёёйҮҚи§ҶпјҢйңҖиҰҒжҠ•е…ҘеӨ§йҮҸз ”еҸ‘иө„йҮ‘д»Ҙж»Ўи¶іе®ўжҲ·еҜ№дә§е“ҒжҸҗеҮәзҡ„еҗ„зұ»жҠҖжңҜиҰҒжұӮгҖӮ

еӣӣгҖҒдә§дёҡй“ҫ

жұҪиҪҰйӣ¶йғЁд»¶зҡ„дёҠжёёдёәй’ўй“ҒгҖҒеЎ‘ж–ҷгҖҒж©Ўиғ¶д»ҘеҸҠз”өеӯҗе…ғ件зӯүеҺҹжқҗж–ҷпјҢиҖҢжұҪиҪҰйӣ¶йғЁд»¶иЎҢдёҡдҪҚдәҺжұҪиҪҰдә§дёҡй“ҫдёӯжёёгҖӮдёӢжёёж №жҚ®дёҚеҗҢзҡ„зӣ®ж Үе®ўжҲ·еёӮеңәпјҢеҸҜд»ҘеҲҶдёәж•ҙиҪҰй…ҚеҘ—еёӮеңәд»ҘеҸҠе”®еҗҺз»ҙдҝ®еёӮеңәдёӨеӨ§йўҶеҹҹгҖӮдј з»ҹзҡ„жұҪиҪҰйӣ¶йғЁд»¶еҢ…еҗ«еҸ‘еҠЁжңәзі»з»ҹгҖҒдј еҠЁзі»з»ҹгҖҒеҲ¶еҠЁзі»з»ҹгҖҒиҪ¬еҗ‘зі»з»ҹгҖҒжұҪиҪҰз”өеӯҗгҖҒеә•зӣҳзі»з»ҹгҖҒеҶ…еӨ–йҘ°зӯүпјҢж–°иғҪжәҗжұҪиҪҰеҲҷдёҚеҗ«еҸ‘еҠЁжңәе’ҢеҸҳйҖҹз®ұпјҢеўһеҠ й©ұеҠЁз”өжңәгҖҒз”өжңәжҺ§еҲ¶еҷЁгҖҒеҠЁеҠӣз”өжұ зі»з»ҹзӯүж ёеҝғйӣ¶йғЁд»¶пјҢдёүз”өзі»з»ҹпјҲз”өжұ гҖҒз”өжңәгҖҒз”өжҺ§пјүеңЁж–°иғҪжәҗжұҪиҪҰжҲҗжң¬дёӯзәҰеҚ 50%гҖӮ

д»Һдә§дёҡй“ҫеҲҶе·Ҙзҡ„и§’еәҰжқҘзңӢпјҢз”ұдәҺжұҪиҪҰйӣ¶йғЁд»¶иЎҢдёҡдёҚзӣҙжҺҘйқўеҜ№жұҪиҪҰж¶Ҳиҙ№еёӮеңәпјҢиҖҢжҳҜйқўеҜ№ж•ҙиҪҰеҲ¶йҖ иЎҢдёҡпјҢдёәдәҶе…ұеҗҢеә”еҜ№жұҪиҪҰж¶Ҳиҙ№еёӮеңәзҡ„еҸҳеҢ–пјҢж•ҙиҪҰеҲ¶йҖ е•ҶдёҺйӣ¶йғЁд»¶дҫӣеә”е•Ҷд№Ӣй—ҙеҪўжҲҗдәҶеҗҲдҪңе…ізі»гҖӮиҝҷз§Қж•ҙйӣ¶е…ізі»жҳҜжұҪиҪҰе·ҘдёҡжңҖдёәйҮҚиҰҒзҡ„еҗҲдҪңе…ізі»д№ӢдёҖпјҢдёҖж—ҰзЎ®е®ҡе°ұзӣёеҜ№зЁіе®ҡгҖӮеңЁжұҪиҪҰз”ҹдә§йӣҶжҲҗеҢ–гҖҒжЁЎеқ—еҢ–гҖҒе№іеҸ°еҢ–зҡ„и¶ӢеҠҝдёӢпјҢж•ҙиҪҰеҲ¶йҖ е•ҶйҖҗжӯҘе°Ҷе…¶еӨ§йҮҸйӣ¶йғЁд»¶жЁЎеқ—дә§е“Ғзҡ„ејҖеҸ‘гҖҒз”ҹдә§е’Ңз»„иЈ…е·ҘдҪңиҪ¬з§»з»ҷйӣ¶йғЁд»¶дҫӣеә”е•ҶгҖӮйӣ¶йғЁд»¶дҫӣеә”е•Ҷд№ҹдҫқйқ е…¶еңЁиҮӘиә«йўҶеҹҹеҶ…зҡ„дё“дёҡиғҪеҠӣжӣҙеӨҡең°еҸӮдёҺдә§е“Ғи®ҫи®Ўз ”еҸ‘гҖҒз”ҹдә§д»ҘеҸҠе”®еҗҺзҡ„е…ЁиҝҮзЁӢгҖӮйӣ¶йғЁд»¶дҫӣеә”е•Ҷзҡ„зӢ¬з«ӢеҸ‘еұ•иғҪеҠӣдёҚж–ӯеўһејәпјҢж•ҙйӣ¶е…ізі»ж—Ҙи¶ӢжҲҗзҶҹгҖӮ

дёӯеӣҪе®қжӯҰй’ўй“ҒйӣҶеӣўжңүйҷҗе…¬еҸё

дёӯеӣҪе®қжӯҰй’ўй“ҒйӣҶеӣўжңүйҷҗе…¬еҸё  йһҚй’ўйӣҶеӣўжңүйҷҗе…¬еҸё

йһҚй’ўйӣҶеӣўжңүйҷҗе…¬еҸё  жІій’ўйӣҶеӣўжңүйҷҗе…¬еҸё

жІій’ўйӣҶеӣўжңүйҷҗе…¬еҸё  йҰ–й’ўйӣҶеӣўжңүйҷҗе…¬еҸё

йҰ–й’ўйӣҶеӣўжңүйҷҗе…¬еҸё  дёӯеӣҪй“қдёҡйӣҶеӣўжңүйҷҗе…¬еҸё

дёӯеӣҪй“қдёҡйӣҶеӣўжңүйҷҗе…¬еҸё  ж–°з–Ҷдј—е’ҢиӮЎд»Ҫжңүйҷҗе…¬еҸё

ж–°з–Ҷдј—е’ҢиӮЎд»Ҫжңүйҷҗе…¬еҸё  дә‘еҚ—й“қдёҡиӮЎд»Ҫжңүйҷҗе…¬еҸё

дә‘еҚ—й“қдёҡиӮЎд»Ҫжңүйҷҗе…¬еҸё  еұұдёңеҚ—еұұй“қдёҡиӮЎд»Ҫжңүйҷҗе…¬еҸё

еұұдёңеҚ—еұұй“қдёҡиӮЎд»Ҫжңүйҷҗе…¬еҸё  жІіеҚ—жҳҺжі°й“қдёҡиӮЎд»Ҫжңүйҷҗе…¬еҸё

жІіеҚ—жҳҺжі°й“қдёҡиӮЎд»Ҫжңүйҷҗе…¬еҸё  жІіеҚ—дёӯеӯҡе®һдёҡиӮЎд»Ҫжңүйҷҗе…¬еҸё

жІіеҚ—дёӯеӯҡе®һдёҡиӮЎд»Ҫжңүйҷҗе…¬еҸё  дёӯеӣҪзҹіжІ№еӨ©з„¶ж°”йӣҶеӣўе…¬еҸё

дёӯеӣҪзҹіжІ№еӨ©з„¶ж°”йӣҶеӣўе…¬еҸё  дёӯеӣҪзҹіжІ№еҢ–е·ҘйӣҶеӣўжңүйҷҗе…¬еҸё

дёӯеӣҪзҹіжІ№еҢ–е·ҘйӣҶеӣўжңүйҷҗе…¬еҸё  дёӯеӣҪжө·жҙӢзҹіжІ№йӣҶеӣўжңүйҷҗе…¬еҸё

дёӯеӣҪжө·жҙӢзҹіжІ№йӣҶеӣўжңүйҷҗе…¬еҸё  дёӯеӣҪдёӯеҢ–йӣҶеӣўжңүйҷҗе…¬еҸё

дёӯеӣҪдёӯеҢ–йӣҶеӣўжңүйҷҗе…¬еҸё  жө·еҚ—еӨ©з„¶ж©Ўиғ¶дә§дёҡйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸё

жө·еҚ—еӨ©з„¶ж©Ўиғ¶дә§дёҡйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸё  дёүеҠӣеЈ«иӮЎд»Ҫжңүйҷҗе…¬еҸё

дёүеҠӣеЈ«иӮЎд»Ҫжңүйҷҗе…¬еҸё  еұұдёңзҫҺжҷЁз”ҹжҖҒзҺҜеўғиӮЎд»Ҫжңүйҷҗе…¬еҸё

еұұдёңзҫҺжҷЁз”ҹжҖҒзҺҜеўғиӮЎд»Ҫжңүйҷҗе…¬еҸё  иӢҸе·һиөӣдјҚеә”з”ЁжҠҖжңҜиӮЎд»Ҫжңүйҷҗе…¬еҸё

иӢҸе·һиөӣдјҚеә”з”ЁжҠҖжңҜиӮЎд»Ҫжңүйҷҗе…¬еҸё  еӣӣе·қе·қзҺҜ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё

еӣӣе·қе·қзҺҜ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸё  е№ҝдёңзҫҺиҒ”ж–°жқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸё

е№ҝдёңзҫҺиҒ”ж–°жқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸё

дә”гҖҒиЎҢдёҡзҺ°зҠ¶

иҝ‘еҚҒе№ҙжқҘпјҢжҲ‘еӣҪжұҪиҪҰйӣ¶йғЁд»¶иЎҢдёҡеёӮеңә规模д»Һиҫғеҝ«зҡ„еҸ‘еұ•йҖҹеәҰйҖҗжёҗи¶ӢдәҺзЁіе®ҡеўһй•ҝгҖӮеҸ—е…Ёзҗғз»ҸжөҺдёӢж»‘еҪұе“ҚпјҢ2018е№ҙжҲ‘еӣҪжұҪиҪҰйӣ¶йғЁд»¶иЎҢдёҡеёӮеңә规模д№ҹеҮәзҺ°дәҶдёӢйҷҚгҖӮ2020е№ҙеҚідҫҝеҸ—еҲ°ж–°еҶ з–«жғ…зҡ„еҶІеҮ»пјҢжҲ‘еӣҪжұҪиҪҰйӣ¶йғЁд»¶иЎҢдёҡеёӮеңәд»Қ然еңЁжҒўеӨҚеўһй•ҝгҖӮеңЁж”ҝзӯ–жҺЁеҠЁдёӢпјҢжҲ‘еӣҪжұҪиҪҰйӣ¶йғЁд»¶иЎҢдёҡиҗҘдёҡ收е…Ҙд»ҚдҝқжҢҒеўһй•ҝжҖҒеҠҝгҖӮз»ҸеҲқжӯҘз»ҹи®Ў2022е№ҙжұҪиҪҰйӣ¶йғЁд»¶еҲ¶йҖ дёҡиҗҘдёҡ收е…Ҙдёә3.88дёҮдәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ3.63%гҖӮ

жҖ»дҪ“жқҘиҜҙпјҢжҲ‘еӣҪжұҪиҪҰйӣ¶йғЁд»¶дјҒдёҡз»ҸиҝҮеӨҡе№ҙеҸ‘еұ•пјҢеӨ§еӨҡе·Іе…·еӨҮиҫғејәзҡ„з”ҹдә§еҲ¶йҖ иғҪеҠӣе’ҢеёӮеңәз«һдәүеҠӣпјҢдјҒдёҡзі»з»ҹз®ЎзҗҶе’ҢжЁЎеқ—еҢ–дҫӣиҙ§иғҪеҠӣеҫ—еҲ°жҸҗеҚҮгҖӮиҝҷдәӣдјҒдёҡйҖҡиҝҮе®һиЎҢеҗҢеҝғеӨҡе…ғеҢ–гҖҒе·®ејӮеҢ–зӯүжҲҳз•ҘпјҢе®һзҺ°дәҶ规模иҝ…йҖҹжү©еј пјҢеңЁеҗ„дёӘз»ҶеҲҶиЎҢдёҡд№Ӣй—ҙеҪўжҲҗдәҶеҚҸеҗҢж•Ҳеә”пјҢеҸ–еҫ—дәҶдёҚй”ҷзҡ„еҸ‘еұ•жҲҗжһңгҖӮзӣ®еүҚпјҢдёӯеӣҪе·ұеҪўжҲҗдёңеҢ—гҖҒдә¬жҙҘеҶҖгҖҒй•ҝдёүи§’гҖҒзҸ дёүи§’гҖҒдёӯйғЁеҸҠиҘҝеҚ—е…ӯеӨ§жұҪиҪҰйӣ¶йғЁд»¶дә§дёҡйӣҶзҫӨгҖӮ

е…ӯгҖҒеҸ‘еұ•еӣ зҙ

1гҖҒжңүеҲ©еӣ зҙ

пјҲ1пјүеӣҪ家дә§дёҡж”ҝзӯ–йј“еҠұиЎҢдёҡеҸ‘еұ•

жұҪиҪҰе·ҘдёҡжҳҜеӣҪж°‘з»ҸжөҺжҲҳз•ҘжҖ§гҖҒж”ҜжҹұжҖ§дә§дёҡпјҢдёҺеӣҪж°‘з»ҸжөҺдёӯзҡ„й’ўй“ҒгҖҒзҹіжІ№гҖҒеҢ–е·ҘгҖҒз”өеӯҗзӯүдј—еӨҡиЎҢдёҡжӢҘжңүзҙ§еҜҶзҡ„иҒ”еҠЁе…ізі»,еҜ№еӣҪж°‘з»ҸжөҺеҸ‘еұ•е…·жңүйҮҚиҰҒзҡ„жҺЁеҠЁдҪңз”ЁгҖӮеҪ“еүҚпјҢж–°дёҖиҪ®з§‘жҠҖйқ©е‘Ҫе’Ңдә§дёҡеҸҳйқ©ж„Ҳжј”ж„ҲзғҲпјҢжұҪиҪҰдёҺиғҪжәҗгҖҒдәӨйҖҡгҖҒдҝЎжҒҜйҖҡдҝЎзӯүдә§дёҡж·ұеәҰиһҚеҗҲпјҢжұҪиҪҰдә§дёҡйқўдёҙзқҖвҖңз”өеҠЁеҢ–гҖҒжҷәиғҪеҢ–гҖҒзҪ‘иҒ”еҢ–гҖҒе…ұдә«еҢ–вҖқзҡ„еҸ‘еұ•и¶ӢеҠҝпјҢжұҪиҪҰдә§дёҡзҡ„дә§дёҡз»“жһ„и°ғж•ҙе’ҢиҪ¬еһӢеҚҮзә§жңүеҲ©дәҺдҝғиҝӣжҲ‘еӣҪеӣҪж°‘з»ҸжөҺзҡ„жҢҒз»ӯеҒҘеә·еҸ‘еұ•гҖӮиҝ‘е№ҙжқҘпјҢеӣҪ家еҗ„йғЁе§”дёәж”ҜжҢҒжұҪиҪҰдә§дёҡе’ҢжұҪиҪҰйӣ¶йғЁд»¶дә§дёҡпјҢзӣёз»§еҮәеҸ°дәҶдёҖзі»еҲ—йј“еҠұеҸ‘еұ•зҡ„дә§дёҡж”ҝзӯ–пјҢжңүеҲ©дәҺдҝғиҝӣиЎҢдёҡеҸ‘еұ•гҖӮ

пјҲ2пјүдёӢжёёйңҖжұӮж—әзӣӣпјҢжұҪиҪҰдә§дёҡй•ҝжңҹеҸ‘еұ•еҗ‘еҘҪ

2018е№ҙд»ҘжқҘпјҢеңЁеӣҪеҶ…е®Ҹи§Ӯз»ҸжөҺеўһйҖҹж”ҫзј“гҖҒзҺҜдҝқж ҮеҮҶеҲҮжҚўгҖҒж–°иғҪжәҗиЎҘиҙҙйҖҖеқЎгҖҒиҪҰиҫҶиҙӯзҪ®зЁҺж”ҝзӯ–еҸҳеҢ–гҖҒдёӯзҫҺиҙёжҳ“ж‘©ж“ҰеҚҮзә§зӯүеӣ зҙ зҡ„дҪңз”ЁдёӢпјҢжҲ‘еӣҪжұҪиҪҰдә§й”ҖйҮҸжңүжүҖеӣһиҗҪпјҢжұҪиҪҰдә§дёҡйҖҗжӯҘиҝӣе…Ҙи°ғж•ҙжңҹгҖӮдҪҶд»ҺеҚғдәәдҝқжңүйҮҸгҖҒеҹҺй•ҮеҢ–иҝӣзЁӢгҖҒеұ…ж°‘еҸҜж”Ҝй…Қ收е…Ҙзӯүжғ…еҶөжқҘзңӢпјҢжҲ‘еӣҪжұҪиҪҰеёӮеңәд»Қжңүе№ҝйҳ”еҸ‘еұ•з©әй—ҙгҖӮжӯӨеӨ–пјҢйҡҸзқҖеӣҪж°‘з»ҸжөҺзҡ„жҢҒз»ӯеҸ‘еұ•е’Ңеұ…ж°‘ж¶Ҳиҙ№иғҪеҠӣзҡ„жҸҗеҚҮпјҢж¶Ҳиҙ№иҖ…зҡ„ж¶Ҳиҙ№зҗҶеҝөд№ҹеңЁеҸ‘з”ҹиҪ¬еҸҳгҖӮжҲ‘еӣҪжұҪиҪҰж¶Ҳиҙ№жӯЈеңЁиҝӣе…Ҙдә§е“ҒеҚҮзә§жҚўд»Јйҳ¶ж®өпјҢдҪҺз«ҜиҪҰеһӢж—ҘзӣҠжҷ®еҸҠпјҢдёӯй«ҳз«ҜиҪҰеһӢиҝ…йҖҹеўһй•ҝ,е№ҙиҪ»дёҖд»Јж¶Ҳиҙ№и§Ӯеҝөзҡ„ж”№еҸҳд»ҘеҸҠеҗ„зұ»жұҪиҪҰйҮ‘иһҚдә§е“Ғе’ҢжңҚеҠЎзҡ„жҺЁеҮәпјҢеҜ№дёӯй«ҳз«ҜиҪҰеһӢж¶Ҳиҙ№еёӮеңәзҡ„еҲәжҝҖдҪңз”ЁжҳҺжҳҫпјҢиҙӯиҪҰе“ҒзүҢеҢ–гҖҒй«ҳз«ҜеҢ–ж—ҘзӣҠеҮёжҳҫпјҢеҠ д№ӢиҠӮиғҪеҮҸжҺ’гҖҒиҪ»йҮҸеҢ–е’ҢжҷәиғҪеҢ–жҠҖжңҜи¶ҠжқҘи¶ҠеӨҡең°еә”з”ЁдәҺжұҪиҪҰйўҶеҹҹпјҢдёӘжҖ§еҢ–дҪ“йӘҢе’Ңж—¶е°ҡеҠҹиғҪи®ҫи®ЎжҺЁеҠЁдёӯй«ҳз«ҜжұҪиҪҰеёӮеңәзЁіжӯҘеҸ‘еұ•гҖӮ

пјҲ3пјүиҠӮиғҪеҮҸжҺ’е’ҢиҪ»йҮҸеҢ–гҖҒж–°иғҪжәҗжұҪиҪҰзҡ„еҸ‘еұ•еӮ¬з”ҹе№ҝйҳ”еёӮеңәеүҚжҷҜ

йҡҸзқҖдҪҺзўіз»ҸжөҺзҡ„жҸҗеҮәе’ҢиҠӮиғҪеҮҸжҺ’зҡ„еҸ·еҸ¬,ж–°иғҪжәҗжұҪиҪҰе’ҢиҠӮиғҪеҮҸжҺ’е·Із»ҸжҲҗдёәжұҪиҪҰиЎҢдёҡеҸ‘еұ•зҡ„дё»ж—ӢеҫӢд№ӢдёҖпјҢиҠӮиғҪжҠҖжңҜгҖҒж–°иғҪжәҗжҠҖжңҜгҖҒиҪ»йҮҸеҢ–жҠҖжңҜеҸ‘еұ•иҝ…йҖҹпјҢиҝӣиҖҢеӮ¬з”ҹзӣёе…іжұҪиҪҰеҸҠйӣ¶йғЁд»¶дә§е“ҒеёӮеңәйңҖжұӮзҡ„еўһеҠ гҖӮеҗҢж—¶пјҢдёәж»Ўи¶іж—ҘзӣҠжҸҗй«ҳзҡ„жұҪиҪҰе®үе…ЁгҖҒзҺҜдҝқгҖҒиҠӮиғҪзӯүиҰҒжұӮеҸҠе®ўжҲ·дёӘжҖ§еҢ–гҖҒеӨҡж ·еҢ–зҡ„йңҖжұӮпјҢжұҪиҪҰйӣ¶йғЁд»¶дҫӣеә”е•Ҷзә·зә·е°Ҷж–°жҠҖжңҜеә”з”ЁдәҺдә§е“Ғи®ҫи®Ўе’Ңз”ҹдә§иҝҮзЁӢдёӯпјҢз”өеӯҗжҠҖжңҜгҖҒе®үе…ЁжҠҖжңҜгҖҒзҺҜдҝқжҠҖжңҜе’ҢиҠӮиғҪжҠҖжңҜеңЁжұҪиҪҰдёҠеҫ—еҲ°дәҶе№ҝжіӣеә”з”ЁпјҢиҝӣдёҖжӯҘжҸҗй«ҳдәҶжұҪиҪҰзҡ„еҠҹиғҪи®ҫи®Ўе’ҢдёӘжҖ§еҢ–е…ғзҙ пјҢдё°еҜҢдәҶж¶Ҳиҙ№иҖ…дҪ“йӘҢпјҢеңЁеј•еҜјйңҖжұӮзҡ„еҗҢж—¶еёҰеҠЁж¶Ҳиҙ№еҚҮзә§е’Ңж¶Ҳиҙ№жү©еј пјҢд»ҺиҖҢеӮ¬з”ҹжұҪиҪҰе’ҢжұҪиҪҰйӣ¶йғЁд»¶иЎҢдёҡж–°зҡ„еўһй•ҝзӮ№гҖӮ

пјҲ4пјүжұҪиҪҰйӣ¶йғЁд»¶е…ЁзҗғеҢ–йҮҮиҙӯеёҰжқҘиүҜеҘҪжңәйҒҮ

еңЁе…Ёзҗғз»ҸжөҺдёҖдҪ“еҢ–зҡ„и¶ӢеҠҝдёӢпјҢеёӮеңәз«һдәүж—ҘзӣҠжҝҖзғҲпјҢдё–з•Ңеҗ„еӨ§ж•ҙиҪҰеҺӮе•Ҷе’ҢжұҪиҪҰйӣ¶йғЁд»¶дјҒдёҡеңЁдё“жіЁдәҺиҮӘиә«ж ёеҝғдёҡеҠЎе’ҢдјҳеҠҝдёҡеҠЎзҡ„еҗҢж—¶пјҢдёәдәҶйҷҚдҪҺжҲҗжң¬пјҢйҖҗжёҗеҮҸе°‘жұҪиҪҰйӣ¶йғЁд»¶зҡ„иҮӘеҲ¶зҺҮ,и¶ҠжқҘи¶ҠеӨҡзҡ„ж•ҙиҪҰеҺӮе•Ҷе’ҢжұҪиҪҰйӣ¶йғЁд»¶дёҖзә§дҫӣеә”е•ҶејҖе§ӢеңЁе…ЁзҗғиҢғеӣҙеҶ…йҮҮиҙӯжңүжҜ”иҫғдјҳеҠҝзҡ„йӣ¶йғЁд»¶дә§е“Ғ,жұҪиҪҰйӣ¶йғЁд»¶зҡ„е…ЁзҗғеҢ–йҮҮиҙӯе·ІжҲҗдёәжұҪиҪҰиЎҢдёҡеҸ‘еұ•зҡ„еӨ§еҠҝжүҖи¶ӢгҖӮйҡҸзқҖжҲ‘еӣҪжұҪиҪҰйӣ¶йғЁд»¶иЎҢдёҡж•ҙдҪ“еҲ¶йҖ ж°ҙе№іе’ҢжҠҖжңҜж°ҙе№ізҡ„дёҚж–ӯжҸҗеҚҮ,еҠ д№ӢжҲ‘еӣҪеңЁеҠіеҠЁеҠӣгҖҒдәәе·ҘжҲҗжң¬зӯүж–№йқўзҡ„жҜ”иҫғдјҳеҠҝпјҢеңЁжұҪиҪҰйӣ¶йғЁд»¶е…ЁзҗғеҢ–йҮҮиҙӯзҡ„жөӘжҪ®дёӢпјҢжҲ‘еӣҪжұҪиҪҰйӣ¶йғЁд»¶иЎҢдёҡйқўдёҙиүҜеҘҪзҡ„еҸ‘еұ•жңәйҒҮгҖӮ

2гҖҒдёҚеҲ©еӣ зҙ

пјҲ1пјүе°Ғй—ӯзҡ„дҫӣеә”е•ҶдҪ“зі»

еӣҪйҷ…ж•ҙиҪҰеҺӮе•ҶеңЁеӨҡе№ҙеҸ‘еұ•иҝҮзЁӢдёӯеҫҖеҫҖйғҪжӢҘжңүеҗҲдҪңе…ізі»зЁіе®ҡзҡ„йӣ¶йғЁд»¶дҫӣеә”е•ҶдҪ“зі»пјҢиҝҷдәӣеӨ–иө„е“ҒзүҢзҡ„ж•ҙиҪҰеҺӮе•ҶеңЁеӣҪеҶ…и®ҫз«ӢеҗҲиө„дјҒдёҡеҗҺпјҢйҖҡеёёд№ҹдјҡдјҳе…ҲеңЁеҺҹжңүзҡ„дҫӣеә”е•ҶдҪ“зі»еҶ…йҖүжӢ©иҝӣеҸЈзӣёеә”зҡ„жұҪиҪҰйӣ¶йғЁд»¶,жҲ–иҖ…жӣҙеҖҫеҗ‘дәҺзӣҙжҺҘд»ҺеӨ–иө„йӣ¶йғЁд»¶дҫӣеә”е•ҶеңЁеӣҪеҶ…и®ҫз«Ӣзҡ„з”ҹдә§дјҒдёҡйҮҮиҙӯгҖӮйҡҸзқҖжҲ‘еӣҪжұҪиҪҰе·ҘдёҡеҸ‘еұ•д»ҘеҸҠжң¬еңҹжұҪиҪҰйӣ¶йғЁд»¶й…ҚеҘ—зҡ„з»ҸйӘҢйҖҗжёҗдё°еҜҢпјҢжҲ‘еӣҪдјҒдёҡз”ҹдә§зҡ„жұҪиҪҰйӣ¶йғЁд»¶е·Із»ҸеңЁдә§е“ҒиҙЁйҮҸгҖҒжңҚеҠЎж°ҙе№ідёҠжңүиҫғеӨ§зЁӢеәҰзҡ„жҸҗеҚҮ,йғЁеҲҶдјҳиҙЁжұҪиҪҰйӣ¶йғЁд»¶дјҒдёҡе·Із»Ҹиҝӣе…ҘеӣҪйҷ…ж•ҙиҪҰеҺӮе•Ҷзҡ„е…ЁзҗғйҮҮиҙӯдҪ“зі»гҖӮдҪҶиӢҘиҰҒе®Ңе…Ёжү“з ҙеӨ–иө„ж•ҙиҪҰеҺӮе•Ҷе°Ғй—ӯзҡ„дҫӣеә”дҪ“зі»пјҢдёҺеӨ–иө„йӣ¶йғЁд»¶дҫӣеә”е•Ҷе……еҲҶз«һдәүпјҢд»ҚйңҖиҫғй•ҝзҡ„еҸ‘еұ•иҝҮзЁӢгҖӮ

пјҲ2пјүж•ҙдҪ“з ”еҸ‘е’ҢеҲӣж–°иғҪеҠӣиҫғејұ

жҲ‘еӣҪжұҪиҪҰе·Ҙдёҡиө·жӯҘиҫғжҷҡпјҢдёҺеӨ–иө„жұҪиҪҰйӣ¶йғЁд»¶дјҒдёҡзӣёжҜ”пјҢеӣҪеҶ…жұҪиҪҰйӣ¶йғЁд»¶дјҒдёҡеӯҳеңЁз ”еҸ‘жҠ•е…ҘдёҚи¶ігҖҒй«ҳзә§жҠҖжңҜдәәжүҚзӣёеҜ№еҢ®д№ҸгҖҒеҲӣж–°иғҪеҠӣиҫғдёәи–„ејұзӯүй—®йўҳгҖӮеӣҪеҶ…жұҪиҪҰйӣ¶йғЁд»¶дјҒдёҡз ”еҸ‘жҠ•е…ҘеҠӣеәҰжҳҫи‘—еҒҸдҪҺпјҢеј•иҝӣжҠҖжңҜгҖҒдә§е“ҒеӣҪдә§еҢ–д»Қ然жҳҜжңҖжҷ®йҒҚзҡ„дә§е“ҒејҖеҸ‘ж–№ејҸгҖӮж №жҚ®дёӯеӣҪжұҪиҪҰжҠҖжңҜз ”з©¶дёӯеҝғе’ҢдёӯеӣҪжұҪиҪҰе·ҘзЁӢеӯҰдјҡйӣ¶йғЁд»¶дә§дёҡз ”з©¶дјҡиҒ”еҗҲйЎ№зӣ®з»„зј–ж’°зҡ„гҖҠвҖңејәеӣҪд№ӢеҹәвҖқвҖ”вҖ”дёӯеӣҪжұҪиҪҰйӣ¶йғЁд»¶дә§дёҡеҸ‘еұ•з ”究гҖӢпјҢзӣ®еүҚпјҢдёӯеӣҪжұҪиҪҰйӣ¶йғЁд»¶дјҒдёҡз ”еҸ‘жҠ•е…ҘеҚ иҗҘдёҡ收е…Ҙзҡ„жҜ”дҫӢзәҰдёә2%пјҢиҝңдҪҺдәҺеҫ·гҖҒзҫҺгҖҒйҹ©гҖҒж—ҘзӯүеҸ‘иҫҫеӣҪ家6%-8%зҡ„ж°ҙе№ігҖӮеӣҪеҶ…дјҒдёҡж•ҙдҪ“дёҠд»Қйқўдёҙи®ёеӨҡжңүеҫ…зӘҒз ҙзҡ„жҠҖжңҜ瓶йўҲе’Ңе·Ҙиүәж”№иҝӣз©әй—ҙпјҢеңЁиҮӘдё»з ”еҸ‘зҡ„иҙўеҠӣгҖҒдәәеҠӣгҖҒзү©еҠӣжҠ•е…Ҙд»ҘеҸҠжҠҖжңҜж ҮеҮҶдёҠд»ҚжңүиҫғеӨ§е·®и·қпјҢд»ҺиҖҢеҜ№ж–°дә§е“ҒејҖеҸ‘е’ҢжұҪиҪҰйӣ¶йғЁд»¶дә§е“Ғз»“жһ„иҪ¬еһӢеҚҮзә§еёҰжқҘдёҚеҲ©еҪұе“ҚгҖӮ

дёғгҖҒз«һдәүж јеұҖ

зӣ®еүҚпјҢе…ЁзҗғжұҪиҪҰйӣ¶йғЁд»¶еёӮеңәдҫӣеә”дҪ“зі»е·ІеҪўжҲҗдәҶеӨҡеұӮж¬Ўзҡ„дҫӣеә”е•ҶдҪ“зі»е’ҢеӨҡеұӮж¬Ўз«һдәүж јеұҖгҖӮеӣҪйҷ…зҹҘеҗҚзҡ„жұҪиҪҰйӣ¶йғЁд»¶дјҒдёҡеҰӮеҚҡдё–гҖҒеӨ§йҷҶгҖҒз”өиЈ…гҖҒйәҰж јзәігҖҒйҮҮеҹғеӯҡзӯүеҹәжң¬йӣҶдёӯеңЁеҢ—зҫҺгҖҒ欧жҙІеҸҠж—Ҙжң¬гҖӮиҝҷдәӣдјҒдёҡ规模еӨ§гҖҒжҠҖжңҜеҠӣйҮҸйӣ„еҺҡгҖҒиө„жң¬е®һеҠӣе……и¶іпјҢеј•еҜјдё–з•Ңйӣ¶йғЁд»¶иЎҢдёҡзҡ„еҸ‘еұ•ж–№еҗ‘гҖӮжҲ‘еӣҪжұҪиҪҰйӣ¶йғЁд»¶иЎҢдёҡеёӮеңә规模巨еӨ§пјҢд»ҺдёҡдјҒдёҡж•°йҮҸдј—еӨҡпјҢдҪҶ规模д»ҘдёҠдјҒдёҡж•°йҮҸиҫғе°‘пјҢжҖ»дҪ“е‘ҲзҺ°вҖңе°ҸиҖҢж•ЈвҖқзҡ„еёӮеңәж јеұҖгҖӮ

д»Һдә§дёҡй“ҫз»“жһ„зңӢпјҢж•ҙиҪҰеҲ¶йҖ е•ҶдёҺйӣ¶йғЁд»¶й…ҚеҘ—дҫӣеә”е•Ҷд№Ӣй—ҙеҪўжҲҗйҮ‘еӯ—еЎ”еһӢзҡ„дә§дёҡй“ҫз»“жһ„гҖӮе…¶дёӯпјҢж•ҙиҪҰеҲ¶йҖ е•ҶдҪҚдәҺйҮ‘еӯ—еЎ”зҡ„жңҖдёҠж–№пјҢдёүзә§й…ҚеҘ—дҫӣеә”е•ҶдҪҚдәҺйҮ‘еӯ—еЎ”зҡ„жңҖдёӢж–№гҖӮдёҖзә§дҫӣеә”е•ҶзӣҙжҺҘеҗ‘ж•ҙиҪҰеҲ¶йҖ е•Ҷдҫӣиҙ§пјҢеҸҢж–№еҪўжҲҗзӣҙжҺҘзҡ„еҗҲдҪңе…ізі»гҖӮдёҖзә§дҫӣеә”е•ҶдёҚд»…зӣҙжҺҘеҗ‘ж•ҙиҪҰеҲ¶йҖ е•Ҷдҫӣеә”жҖ»жҲҗеҸҠжЁЎеқ—пјҢиҖҢдё”дёҺж•ҙиҪҰеҲ¶йҖ е•Ҷе…ұеҗҢеҸӮдёҺз ”еҸ‘е’Ңи®ҫи®ЎпјҢжҳҜж•ҙиҪҰеҲ¶йҖ иҝҮзЁӢдёӯеҸӮдёҺеәҰжңҖй«ҳзҡ„дҫӣеә”е•ҶгҖӮж•ҙиҪҰеҲ¶йҖ е•ҶдёҺдёҖзә§дҫӣеә”е•Ҷзҡ„еҗҲдҪңдё»иҰҒдҪ“зҺ°еңЁиө„жң¬дёҺдёҡеҠЎдёӨдёӘж–№йқўгҖӮиө„жң¬ж–№йқўзҡ„еҗҲдҪңдё»иҰҒжҢҮж•ҙиҪҰеҲ¶йҖ е•ҶйҖҡиҝҮиӮЎжқғжҠ•иө„еҸӮиӮЎжҲ–жҺ§иӮЎйӣ¶йғЁд»¶з”ҹдә§дјҒдёҡгҖӮдёҡеҠЎж–№йқўзҡ„еҗҲдҪңдё»иҰҒжҢҮж•ҙиҪҰеҲ¶йҖ е•ҶеҜ№йӣ¶йғЁд»¶дјҒдёҡиҝӣиЎҢжҠҖжңҜжҢҮеҜјпјҢ并е…ұеҗҢејҖеҸ‘жңүе…ідә§е“ҒгҖӮдәҢзә§дҫӣеә”е•Ҷдё»иҰҒеҗ‘дёҖзә§дҫӣеә”е•ҶжҸҗдҫӣй…ҚеҘ—пјҢдәҢзә§дҫӣеә”е•ҶеӨ§йғҪз”ҹдә§дё“дёҡжҖ§иҫғејәзҡ„жҖ»жҲҗзі»з»ҹеҸҠжЁЎеқ—жӢҶеҲҶйӣ¶йғЁд»¶гҖӮеӣҪеҶ…иҜҘеұӮж¬ЎйҫҷеӨҙдјҒдёҡйғЁеҲҶдә§е“Ғе·ІиҫҫеӣҪйҷ…е…Ҳиҝӣж°ҙе№іпјҢеӨ„дәҺй«ҳйҖҹеҸ‘еұ•йҳ¶ж®өгҖӮдёүзә§дҫӣеә”е•ҶеӨ„дәҺжұҪиҪҰйӣ¶йғЁд»¶дҫӣеә”дҪ“зі»зҡ„еә•еұӮпјҢз ”еҸ‘иғҪеҠӣиҫғејұгҖҒ规模иҫғе°ҸпјҢдә§е“ҒиҫғдёәдҪҺз«ҜгҖҒзјәд№Ҹж ёеҝғз«һдәүеҠӣгҖӮ

жұҪиҪҰйӣ¶йғЁд»¶йҮҚзӮ№дјҒдёҡд»Ӣз»Қ

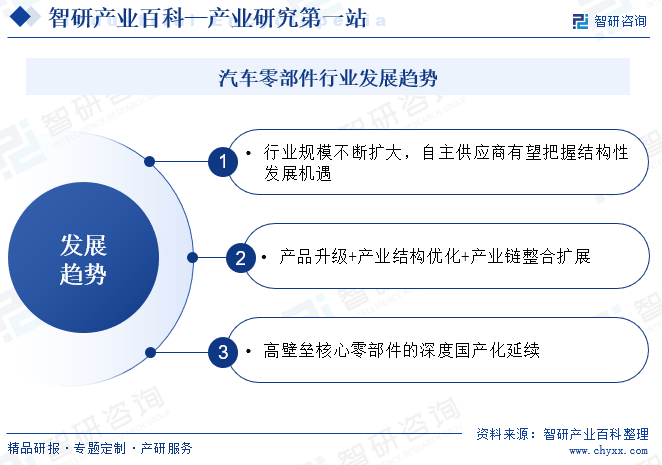

е…«гҖҒеҸ‘еұ•и¶ӢеҠҝ

1гҖҒиЎҢдёҡ规模дёҚж–ӯжү©еӨ§пјҢиҮӘдё»дҫӣеә”е•ҶжңүжңӣжҠҠжҸЎз»“жһ„жҖ§еҸ‘еұ•жңәйҒҮ

зӣ®еүҚжҲ‘еӣҪжұҪиҪҰж•ҙиҪҰе’Ңйӣ¶йғЁд»¶иЎҢдёҡзҡ„收е…Ҙ规模жҜ”дҫӢзәҰ1:1пјҢдёҺжұҪиҪҰејәеӣҪ1:1.7зҡ„жҜ”дҫӢд»Қеӯҳе·®и·қгҖӮиҖҢе…ЁзҗғжұҪиҪҰдёҡз«һдәүзҡ„е®һиҙЁдёәй…ҚеҘ—дҪ“зі»зҡ„з«һдәүпјҢеҚідә§дёҡй“ҫгҖҒд»·еҖјй“ҫзҡ„з«һдәүпјҢеӣ жӯӨпјҢдјҳеҢ–дә§дёҡдёҠдёӢжёёеёғеұҖпјҢеҠ йҖҹдҫӣеә”й“ҫзҡ„иһҚеҗҲеҲӣж–°пјҢжһ„е»әиҮӘдё»е®үе…ЁеҸҜжҺ§дә§дёҡй“ҫзҡ„дјҒдёҡжңүжңӣдёҚж–ӯжҸҗеҚҮиЎҢдёҡең°дҪҚгҖӮд»Һй•ҝжңҹзңӢпјҢдёәеҮҸе°‘жө·еӨ–ж–ӯдҫӣйЈҺйҷ©пјҢжӣҙеӨҡдё»жңәеҺӮе°ҶиҮӘдё»дҫӣеә”е•Ҷзәіе…Ҙй…ҚеҘ—дҪ“зі»пјҢеӣҪдә§ж ёеҝғйӣ¶йғЁд»¶иҝӣеҸЈжӣҝд»ЈиҝӣзЁӢжңүжңӣеҠ йҖҹпјҢжұҪиҪҰиЎҢдёҡе…је…·е‘ЁжңҹдёҺжҲҗй•ҝзҡ„еҸҢйҮҚеұһжҖ§пјҢеңЁеёӮеңәеўһйҮҸжңүйҷҗзҡ„иғҢжҷҜдёӢиЎҢдёҡз»“жһ„жҖ§жңәйҒҮеҸҜжңҹгҖӮ

2гҖҒдә§е“ҒеҚҮзә§+дә§дёҡз»“жһ„дјҳеҢ–+дә§дёҡй“ҫж•ҙеҗҲжү©еұ•

жҲ‘еӣҪжұҪиҪҰйӣ¶йғЁд»¶дјҒдёҡж•°йҮҸдј—еӨҡпјҢйҷӨе°‘ж•°з«һдәүеҠӣиҫғејәзҡ„еӨ§еһӢйӣ¶йғЁд»¶дјҒдёҡеӨ–пјҢеӨҡж•°дјҒдёҡ规模е°ҸгҖҒе®һеҠӣејұгҖҒз ”еҸ‘иғҪеҠӣдёҚи¶іпјҢеңЁд»·ж јиҫғдҪҺгҖҒеҲ©ж¶Ұжңүйҷҗзҡ„дҪҺз«Ҝйӣ¶йғЁд»¶еёӮеңәеұ•ејҖжҝҖзғҲзҡ„з«һдәүгҖӮеӣ жӯӨпјҢзӣ®еүҚжҲ‘еӣҪжұҪиҪҰйӣ¶йғЁд»¶еҲ¶йҖ дјҒдёҡеёӮеңәйӣҶдёӯеәҰиҫғдҪҺпјҢз«һдәүжҝҖзғҲпјҢдјҙйҡҸжұҪйӣ¶иЎҢдёҡ并иҙӯйҮҚз»„зҡ„жӯҘдјҗеҠ еҝ«пјҢдә§дёҡй“ҫдёҚж–ӯж•ҙеҗҲе’Ңжү©еұ•пјҢеёӮеңәйӣҶдёӯеәҰе°ҶиҝӣдёҖжӯҘжҸҗеҚҮгҖӮеҗҢж—¶пјҢйҡҸзқҖжҲ‘еӣҪдәәеҸЈзәўеҲ©зҡ„ж¶ҲеӨұпјҢеҠіеҠЁеҠӣжҲҗжң¬дјҳеҠҝж—ҘзӣҠеүҠејұпјҢеӣҪеҶ…жұҪиҪҰйӣ¶йғЁд»¶дјҒдёҡеҸӘжңүйҖҡиҝҮеҠ ејәжҠҖжңҜз ”еҸ‘гҖҒе®Ңе–„дә§е“Ғз»“жһ„пјҢе®һзҺ°еҗ‘зі»з»ҹејҖеҸ‘гҖҒзі»з»ҹй…ҚеҘ—гҖҒжЁЎеқ—еҢ–дҫӣиҙ§ж–№еҗ‘еҸ‘еұ•пјҢжүҚиғҪеңЁж—Ҙи¶ӢжҝҖзғҲзҡ„еёӮеңәзҺҜеўғдҝқжҢҒжҢҒз»ӯзҡ„з«һдәүдјҳеҠҝгҖӮ

3гҖҒй«ҳеЈҒеһ’ж ёеҝғйӣ¶йғЁд»¶зҡ„ж·ұеәҰеӣҪдә§еҢ–延з»ӯ

иҝ‘е№ҙжқҘжҲ‘еӣҪжұҪиҪҰиЎҢдёҡеҸ‘еұ•е’Ңдә§дёҡжҠҖжңҜеҝ«йҖҹеҚҮзә§пјҢйғЁеҲҶжң¬еңҹеҲ¶йҖ дјҒдёҡе·ІжҺҢжҸЎзІҫеҜҶжұҪиҪҰйӣ¶йғЁд»¶зҡ„еҲ¶йҖ е·ҘиүәпјҢе°ҶеёҰеҠЁжҲ‘еӣҪжұҪиҪҰдә§дёҡе°Өе…¶жҳҜйӣ¶йғЁд»¶дә§дёҡиҝӣе…Ҙж·ұеәҰиҝӣеҸЈжӣҝд»Јйҳ¶ж®өпјҢз”ұжӯӨеүҚж•ҙиҪҰиЈ…й…ҚгҖҒеҹәзЎҖйӣ¶д»¶гҖҒж ёеҝғйӣ¶д»¶еҗҲиө„жЁЎејҸиҝҮжёЎеҲ°й«ҳеЈҒеһ’ж ёеҝғйӣ¶йғЁд»¶зҡ„ж·ұеәҰеӣҪдә§еҢ–пјҲеӣҪеҶ…иҮӘдё»еҺӮе•ҶеҸ–д»ЈеӨ–иө„жҲ–еҗҲиө„еҺӮе•ҶпјүпјҢж ёеҝғйӣ¶йғЁд»¶йўҶеҹҹз”ұеӣҪйҷ…еҺӮе•ҶпјҲеҢ…жӢ¬е…¶еңЁеҚҺи®ҫеҺӮгҖҒеҗҲиө„дјҒдёҡпјүдё»еҜјзҡ„еұҖйқўжӯЈйҖҗжёҗиў«жү“з ҙпјҢжұҪиҪҰйӣ¶йғЁд»¶еӣҪдә§еҢ–зҡ„жөӘжҪ®е°Ҷдёәе…·еӨҮе…ҲиҝӣеҲ¶йҖ иғҪеҠӣзҡ„жң¬еңҹжұҪиҪҰйӣ¶йғЁд»¶дҫӣеә”е•ҶжҸҗдҫӣдәҶеҺҶеҸІжҖ§жңәйҒҮгҖӮ

зүҲжқғжҸҗзӨәпјҡжҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

зүҲжқғжҸҗзӨәпјҡжҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![2023е№ҙдёӯеӣҪжұҪиҪҰйӣ¶йғЁд»¶иЎҢдёҡеёӮеңәз®ҖжһҗпјҡиЎҢдёҡжңқз”өеӯҗеҢ–гҖҒиҪ»йҮҸеҢ–гҖҒйӣҶжҲҗеҢ–гҖҒжЁЎеқ—еҢ–ж–№еҗ‘еҸ‘еұ•[еӣҫ]](http://img.chyxx.com/images/2022/0330/ff5315f651f3e124d0f5a156ac51655e46e5433f.png?x-oss-process=style/w320)

![2022е№ҙдёӯеӣҪжұҪиҪҰйӣ¶йғЁд»¶иЎҢдёҡдә§дёҡй“ҫжғ…еҶөеҲҶжһҗпјҡеёӮеңә规模жҢҒз»ӯеўһй•ҝ[еӣҫ]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)

![2022е№ҙдёӯеӣҪжұҪиҪҰйӣ¶йғЁд»¶иЎҢдёҡйҮҚзӮ№дјҒдёҡеҲҶжһҗпјҡиҒ”жҳҺиӮЎд»ҪVSй“ӯеҚҡиӮЎд»ҪVSеЁҒе”җе·ҘдёҡVSеӨҡеҲ©з§‘жҠҖ[еӣҫ]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)