1гҖҒOLEDжқҗж–ҷз®Җиҝ°

OLEDпјҲOrganic Light Emitting DisplayпјҢдёӯж–ҮеҗҚжңүжңәеҸ‘е…үжҳҫзӨәеҷЁпјүжҳҜжҢҮжңүжңәеҚҠеҜјдҪ“жқҗж–ҷе’ҢеҸ‘е…үжқҗж–ҷеңЁз”өеңәй©ұеҠЁдёӢпјҢйҖҡиҝҮиҪҪжөҒеӯҗжіЁе…Ҙе’ҢеӨҚеҗҲеҜјиҮҙеҸ‘е…үзҡ„зҺ°иұЎгҖӮ

OLEDеҸҜеә”з”ЁдәҺжҳҫзӨәеҸҠз…§жҳҺйўҶеҹҹпјҢжҳҜ继CRTжҳҫеғҸз®ЎгҖҒLCDж¶Іжҷ¶жҳҫзӨәеҗҺпјҢеҹәдәҺз”өиҮҙеҸ‘е…үзҡ„第дёүд»ЈжҳҫзӨәжҠҖжңҜгҖӮ

зӣёжҜ”дәҺдёҠдёӨд»ЈжҳҫзӨәжҠҖжңҜпјҢOLEDжҳҫзӨәйқўжқҝзңҹжӯЈжӢҘжңүдәҶвҖңжңӘжқҘ科жҠҖвҖқжқҗж–ҷзҡ„иҪ»гҖҒи–„гҖҒеҝ«е“Қеә”гҖҒйҖҸжҳҺжҳҫзӨәгҖҒжҹ”жҖ§еҸҜжҠҳеҸ зҡ„зү№зӮ№гҖӮе…¶жһ„йҖ зү№ж®ҠпјҢж— йңҖз№ҒйҮҚзңҹз©әеҷЁд»¶е’ҢйўқеӨ–еұҸ幕иғҢе…үжәҗгҖҒж¶Іжҷ¶зӣёпјҢеҸӘйңҖе°ҶеҸ‘е…үжқҗж–ҷи’ёй•ҖеҲ°зәӨи–„зҡ„ITOзҺ»з’ғжқҝдёҠпјҢйҖҡз”өеҚіеҸҜеҸ‘е…үжҳҫиүІгҖӮеҗҢж—¶пјҢOLEDе…·жңүжӣҙе№ҝзҡ„иүІеҹҹгҖҒжӣҙеӨ§зҡ„и§Ҷи§’гҖҒжӣҙе®Ҫзҡ„е·ҘдҪңжё©еәҰеҢәй—ҙдё”жӣҙдҪҺзҡ„еҠҹиҖ—гҖӮжҢүй©ұеҠЁж–№ејҸжқҘеҲҶпјҢOLEDеҸҜеҲҶдёәжңүжәҗй©ұеҠЁпјҲActive Matrix, AMOLEDпјүдёҺж— жәҗй©ұеҠЁпјҲPassive Matrix, PMOLEDпјүпјҢеүҚиҖ…еңЁиғҪиҖ—гҖҒжҳҫзӨәиҙЁйҮҸгҖҒеҜҝе‘Ҫе‘ЁжңҹдёҠжӣҙе…·жңүдјҳеҠҝпјҢеӣ жӯӨжҲҗдёәдё»жөҒеә”з”ЁгҖӮ

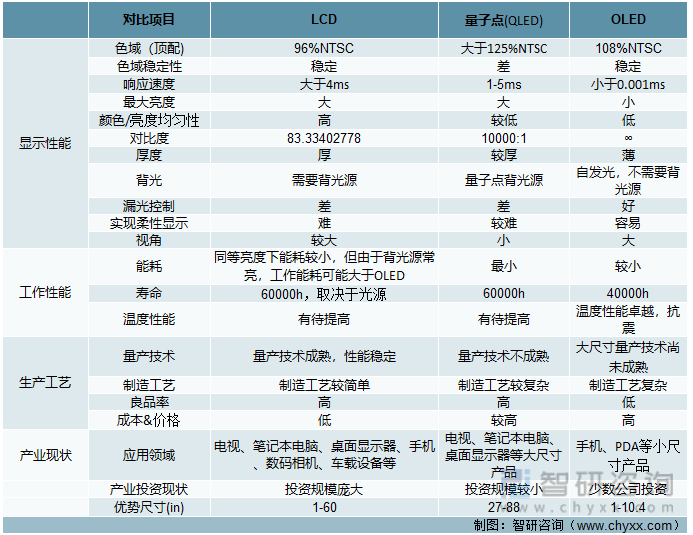

OLEDдёҺLCDгҖҒйҮҸеӯҗзӮ№зҡ„еҜ№жҜ”

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

2гҖҒ OLEDжқҗж–ҷеҲҶзұ»

дёҖиҲ¬иҖҢиЁҖпјҢOLEDеҸҜжҢүеҸ‘е…үжқҗж–ҷеҲҶдёәдёӨз§Қпјҡе°ҸеҲҶеӯҗOLEDе’Ңй«ҳеҲҶеӯҗOLEDпјҲд№ҹеҸҜз§°дёәPLEDпјүгҖӮ

OLEDжқҗж–ҷдё»иҰҒеҢ…жӢ¬дёӨйғЁеҲҶпјҡеҸ‘е…үжқҗж–ҷе’ҢеҹәзЎҖжқҗж–ҷпјҢдёӨиҖ…еҚ OLEDеұҸ幕зү©ж–ҷжҲҗжң¬зҡ„30пј…е·ҰеҸігҖӮOLEDеҸ‘е…үжқҗж–ҷдё»иҰҒеҢ…жӢ¬зәўе…үдё»дҪ“/е®ўдҪ“жқҗж–ҷгҖҒз»ҝе…үдё»дҪ“/е®ўдҪ“жқҗж–ҷгҖҒи“қе…үдё»дҪ“/е®ўдҪ“жқҗж–ҷзӯүгҖӮOLEDйҖҡз”Ёжқҗж–ҷпјҢдё»иҰҒеҢ…жӢ¬з”өеӯҗдј иҫ“еұӮETLгҖҒз”өеӯҗжіЁе…ҘеұӮEILгҖҒз©әз©ҙжіЁе…ҘеұӮHILгҖҒз©әз©ҙдј иҫ“еұӮHTLгҖҒз©әз©ҙйҳ»жҢЎеұӮHBLгҖҒз”өеӯҗйҳ»жҢЎеұӮEBLзӯүпјҢйҡҸзқҖеҷЁд»¶з»“жһ„зҡ„дјҳеҢ–пјҢжқҗж–ҷзҡ„з§Қзұ»еңЁдёҚж–ӯеҸҳеӨҡгҖӮе…¶дёӯжңүжңәеҸ‘е…үеұӮжқҗж–ҷе’Ңдј иҫ“еұӮжқҗж–ҷдёәOLEDзҡ„е…ій”®жқҗж–ҷгҖӮ

OLEDжқҗж–ҷеҲҶзұ»еҸҠдё»иҰҒд»ЈиЎЁеҺӮе•Ҷ

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

3гҖҒOLEDжқҗж–ҷеҸ‘еұ•еҺҶеҸІ

OLEDsз»ҸеҺҶдәҶж•°еҚҒе№ҙзҡ„еҸ‘еұ•пјҢзӣ®еүҚе·Із»Ҹиҝӣе…Ҙе…Ёйқўе•ҶдёҡеҢ–зҡ„йҳ¶ж®өгҖӮжңүжңәеҸ‘е…үжқҗж–ҷжҳҜжңүжңәз”өиҮҙеҸ‘е…үеҷЁд»¶зҡ„ж ёеҝғжҠҖжңҜпјҢд№ҹжҳҜиҜҘйўҶеҹҹеӣҪйҷ…з«һдәүзҡ„з„ҰзӮ№гҖӮ

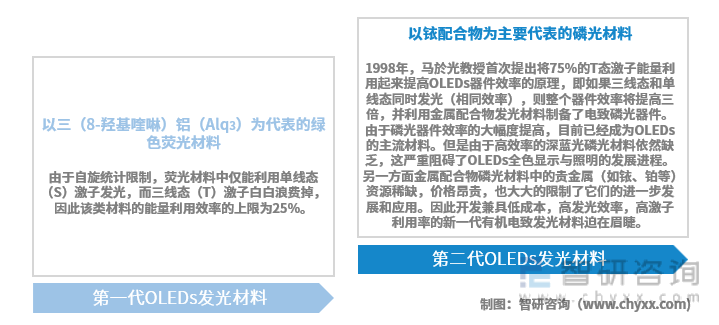

жңүжңәз”өиҮҙеҸ‘е…үжқҗж–ҷзҡ„еҸ‘еұ•е·Із»Ҹз»ҸеҺҶдәҶдёӨдёӘйҮҚиҰҒйҳ¶ж®өпјҢ第дёҖд»ЈOLEDsеҸ‘е…үжқҗж–ҷжҳҜд»ҘдёүпјҲ8-зҫҹеҹәе–№е•үпјүй“қпјҲAlq3пјүдёәд»ЈиЎЁзҡ„з»ҝиүІиҚ§е…үжқҗж–ҷпјҢз”ұдәҺиҮӘж—Ӣз»ҹи®ЎйҷҗеҲ¶пјҢиҚ§е…үжқҗж–ҷдёӯд»…иғҪеҲ©з”ЁеҚ•зәҝжҖҒпјҲSпјүжҝҖеӯҗеҸ‘е…үпјҢиҖҢдёүзәҝжҖҒпјҲTпјүжҝҖеӯҗзҷҪзҷҪжөӘиҙ№жҺүпјҢеӣ жӯӨиҜҘзұ»жқҗж–ҷзҡ„иғҪйҮҸеҲ©з”Ёж•ҲзҺҮзҡ„дёҠйҷҗдёә25%гҖӮ

第дәҢд»ЈOLEDsеҸ‘е…үжқҗж–ҷжҳҜзЈ·е…үжқҗж–ҷпјҢзӣ®еүҚд»Ҙй“ұй…ҚеҗҲзү©дёәдё»иҰҒд»ЈиЎЁгҖӮ1998е№ҙпјҢ马於е…үж•ҷжҺҲйҰ–ж¬ЎжҸҗеҮәе°Ҷ75%зҡ„TжҖҒжҝҖеӯҗиғҪйҮҸеҲ©з”Ёиө·жқҘжҸҗй«ҳOLEDsеҷЁд»¶ж•ҲзҺҮзҡ„еҺҹзҗҶпјҢеҚіеҰӮжһңдёүзәҝжҖҒе’ҢеҚ•зәҝжҖҒеҗҢж—¶еҸ‘е…үпјҲзӣёеҗҢж•ҲзҺҮпјүпјҢеҲҷж•ҙдёӘеҷЁд»¶ж•ҲзҺҮе°ҶжҸҗй«ҳдёүеҖҚпјҢ并еҲ©з”ЁйҮ‘еұһй…ҚеҗҲзү©еҸ‘е…үжқҗж–ҷеҲ¶еӨҮдәҶз”өиҮҙзЈ·е…үеҷЁд»¶гҖӮз”ұдәҺйҮ‘еұһй…ҚеҗҲзү©дёӯйҮҚеҺҹеӯҗж•Ҳеә”пјҢеӨ§еӨ§еўһејәдәҶиҮӘж—ӢиҪЁйҒ“иҖҰеҗҲпјҢдҪҝеҫ—SжҖҒдёҺTжҖҒй—ҙиҮӘж—Ӣи·ғиҝҒзҰҒйҳ»жҲҗдёәи·ғиҝҒе…Ғи®ёгҖӮиҝҷж ·пјҢSжҖҒжҝҖеӯҗеҸҜд»ҘйҖҡиҝҮзі»й—ҙзӘңи¶Ҡз”ҹжҲҗTжҖҒжҝҖеӯҗпјҢиҝӣиҖҢиҫҗе°„и·ғиҝҒеҲ°еҹәжҖҒдә§з”ҹзЈ·е…үпјҢSжҖҒдёҺTжҖҒжҝҖеӯҗзҡ„е®Ңе…ЁеҲ©з”ЁпјҢжүҖд»ҘзЈ·е…үеҷЁд»¶зҡ„еҶ…йҮҸеӯҗж•ҲзҺҮеңЁзҗҶи®әдёҠеҸҜд»ҘиҫҫеҲ°100%гҖӮз”ұдәҺзЈ·е…үеҷЁд»¶ж•ҲзҺҮзҡ„еӨ§е№…еәҰжҸҗй«ҳпјҢзӣ®еүҚе·Із»ҸжҲҗдёәOLEDsзҡ„дё»жөҒжқҗж–ҷгҖӮдҪҶжҳҜз”ұдәҺй«ҳж•ҲзҺҮзҡ„ж·ұи“қе…үзЈ·е…үжқҗж–ҷдҫқ然зјәд№ҸпјҢиҝҷдёҘйҮҚйҳ»зўҚдәҶOLEDsе…ЁиүІжҳҫзӨәдёҺз…§жҳҺзҡ„еҸ‘еұ•иҝӣзЁӢгҖӮеҸҰдёҖж–№йқўйҮ‘еұһй…ҚеҗҲзү©зЈ·е…үжқҗж–ҷдёӯзҡ„иҙөйҮ‘еұһпјҲеҰӮй“ұгҖҒй“Ӯзӯүпјүиө„жәҗзЁҖзјәпјҢд»·ж јжҳӮиҙөпјҢд№ҹеӨ§еӨ§зҡ„йҷҗеҲ¶дәҶе®ғ们зҡ„иҝӣдёҖжӯҘеҸ‘еұ•е’Ңеә”з”ЁгҖӮеӣ жӯӨејҖеҸ‘е…је…·дҪҺжҲҗжң¬пјҢй«ҳеҸ‘е…үж•ҲзҺҮпјҢй«ҳжҝҖеӯҗеҲ©з”ЁзҺҮзҡ„ж–°дёҖд»Јжңүжңәз”өиҮҙеҸ‘е…үжқҗж–ҷиҝ«еңЁзңүзқ«гҖӮ

OLEDжқҗж–ҷеҸ‘еұ•еҺҶеҸІ

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

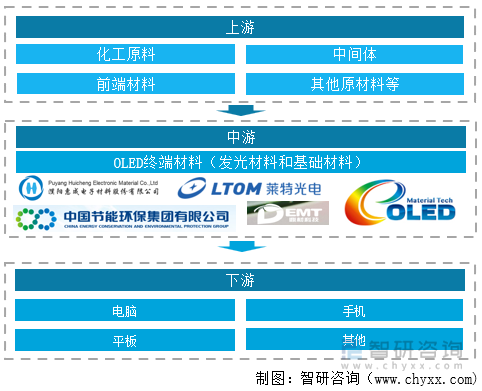

4гҖҒOLEDжқҗж–ҷдә§дёҡй“ҫ

OLEDжқҗж–ҷдё»иҰҒеҢ…жӢ¬дёӨйғЁеҲҶпјҡеҸ‘е…үжқҗж–ҷе’ҢеҹәзЎҖжқҗж–ҷпјҢдёӨиҖ…еҚ OLEDеұҸ幕зү©ж–ҷжҲҗжң¬зҡ„30%е·ҰеҸігҖӮOLEDеҸ‘е…үжқҗж–ҷдё»иҰҒеҢ…жӢ¬зәўе…үдё»дҪ“/е®ўдҪ“жқҗж–ҷгҖҒз»ҝе…үдё»дҪ“/е®ўдҪ“жқҗж–ҷгҖҒи“қе…үдё»дҪ“/е®ўдҪ“жқҗж–ҷзӯүгҖӮOLEDйҖҡз”Ёжқҗж–ҷпјҢдё»иҰҒеҢ…жӢ¬з”өеӯҗдј иҫ“еұӮETLгҖҒз”өеӯҗжіЁе…ҘеұӮEILгҖҒз©әз©ҙжіЁе…ҘеұӮHILгҖҒз©әз©ҙдј иҫ“еұӮHTLгҖҒз©әз©ҙйҳ»жҢЎеұӮHBLгҖҒз”өеӯҗйҳ»жҢЎеұӮEBLзӯүпјҢйҡҸзқҖеҷЁд»¶з»“жһ„зҡ„дјҳеҢ–пјҢжқҗж–ҷзҡ„з§Қзұ»еңЁдёҚж–ӯеҸҳеӨҡгҖӮе…¶дёӯжңүжңәеҸ‘е…үеұӮжқҗж–ҷе’Ңдј иҫ“еұӮжқҗж–ҷдёәOLEDзҡ„е…ій”®жқҗж–ҷгҖӮ

еӣҪеҶ…OLEDжқҗж–ҷдә§дёҡй“ҫ

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

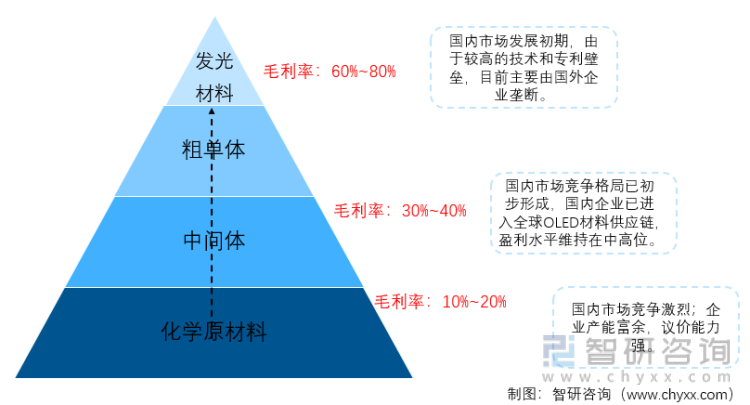

5гҖҒOLEDеҸ‘е…үжқҗж–ҷдә§дёҡжҰӮеҶө

OLEDеҸ‘е…үжқҗж–ҷеұӮзҡ„еҪўжҲҗйңҖиҰҒз»ҸиҝҮдёүеӨ§зҺҜиҠӮпјҢйҰ–е…ҲжҳҜе°ҶеҢ–е·ҘеҺҹжқҗж–ҷжңүжңәеҗҲжҲҗдёӯй—ҙдҪ“жҲ–еҚ•дҪ“зІ—е“Ғпјӣ然еҗҺеҶҚеҗҲеҚҮеҚҺжҲҗOLEDеҚ•дҪ“пјҢеҶҚиҝӣдёҖжӯҘеҗҲжҲҗеҚҮеҚҺеүҚжқҗж–ҷжҲ–еҚҮеҚҺжқҗж–ҷпјҢеҶҚз”ұйқўжқҝз”ҹдә§дјҒдёҡи’ёй•ҖеҲ°еҹәжқҝдёҠпјҢеҪўжҲҗOLEDжңүжңәеҸ‘е…үжқҗж–ҷеұӮгҖӮ

д»ҺOLEDжқҗж–ҷдҫӣеә”й“ҫзҡ„и§’еәҰжқҘзңӢпјҢдёӯеӣҪдјҒдёҡдё»иҰҒдҫӣеә”OLEDжқҗж–ҷзҡ„дёӯй—ҙдҪ“е’ҢеҚ•дҪ“зІ—е“ҒпјӣиҖҢеҚҮеҚҺжқҗж–ҷзҡ„ж ёеҝғжҳҜдё“еҲ©пјҢе…·жңүиҫғй«ҳзҡ„еЈҒеһ’пјҢдё»иҰҒз”ұйҹ©ж—Ҙеҫ·зҫҺдјҒдёҡеһ„ж–ӯгҖӮ

OLED еҸ‘е…үжқҗж–ҷжҳҜз”ұеҢ–еӯҰеҺҹжқҗж–ҷдҫқж¬ЎеҗҲжҲҗдёәдёӯй—ҙдҪ“гҖҒзІ—еҚ•дҪ“пјҢеҶҚз»ҸеҚҮеҚҺжҸҗзәҜеҫ—еҲ°гҖӮ

OLED еҸ‘е…үжқҗж–ҷе·ҘиүәжөҒзЁӢ

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

зӣ®еүҚпјҢеҢ–еӯҰеҺҹжқҗж–ҷеӣҪеҶ…дә§иғҪе……и¶іпјҢеёӮеңәз«һдәүжҝҖзғҲпјҢеӣҪеҶ…дјҒдёҡи®®д»·иғҪеҠӣиҫғејұпјҢжҜӣеҲ©зҺҮд»…жңү 10%-20%пјӣдёӯеӣҪжҳҜе…Ёзҗғ OLED дёӯй—ҙдҪ“/зІ—еҚ•дҪ“дё»иҰҒз”ҹдә§еӣҪпјҢзӣ®еүҚеёӮеңәж јеұҖе·ІеҲқжӯҘеҪўжҲҗпјҢиЎҢдёҡз»ҙжҢҒиҫғй«ҳзҡ„зӣҲеҲ©ж°ҙе№іпјҢжҜӣеҲ©зҺҮиҫҫ30%-40%пјӣиҖҢеҸ‘е…үжқҗж–ҷе…·жңүеҫҲй«ҳзҡ„жҠҖжңҜеЈҒеһ’пјҢеӣҪдә§еҢ–иғҪеҠӣиҫғејұпјҢзӣ®еүҚз”ұеӣҪеӨ–дјҒдёҡеһ„ж–ӯпјҢжҜӣеҲ©зҺҮй«ҳиҫҫ 80%гҖӮ

еҸ‘е…үжқҗж–ҷжҳҜ OLED жңүжңәжқҗж–ҷе…ій”®ж ёеҝғжүҖеңЁ

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

еӣҪеҶ…дјҒдёҡдё»иҰҒд»ҺдәӢ OLED дёӯй—ҙдҪ“/зІ—еҚ•дҪ“з”ҹдә§гҖӮеҸ‘е…үжқҗж–ҷзҡ„дё“еҲ©еҹәжң¬иў«зҫҺгҖҒж—ҘгҖҒйҹ©гҖҒеҫ·зӯүеӣҪ家дјҒдёҡжүҖжҺҢжҸЎпјҢеңЁжҲҗжң¬еҺӢеҠӣдёӢпјҢиҝҷдәӣдјҒдёҡдёҖиҲ¬дјҡжҠҠйғЁеҲҶ OLED дёӯй—ҙдҪ“/зІ—еҚ•дҪ“зҡ„з”ҹдә§еӨ–еҢ…еҮәеҺ»гҖӮдёӯеӣҪжҳҜе…Ёзҗғ OLED дёӯй—ҙдҪ“/зІ—еҚ•дҪ“зҡ„дё»иҰҒз”ҹдә§еӣҪпјҢзҹҘеҗҚдјҒдёҡеҰӮдёҮж¶ҰиӮЎд»ҪгҖҒжҝ®йҳіжғ жҲҗзӯүдёҠеёӮе…¬еҸёе·Іиҝӣе…Ҙе…Ёзҗғ OLED жқҗж–ҷдҫӣеә”й“ҫгҖӮзӣ®еүҚиЎҢдёҡе·Із»Ҹе®һзҺ°еӣҪдә§еҢ–пјҢз«һдәүж јеұҖд№ҹеҲқжӯҘеҪўжҲҗпјҢеҗҢж—¶зӣҲеҲ©ж°ҙе№із»ҙжҢҒеңЁдёӯй«ҳдҪҚгҖӮ

еӣҪеҶ… OLED дёӯй—ҙдҪ“дјҒдёҡ

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

OLED еҸ‘е…үжқҗж–ҷдё»иҰҒеҲҶдёәе°ҸеҲҶеӯҗжқҗж–ҷдёҺй«ҳеҲҶеӯҗжқҗж–ҷдёӨеӨ§зұ»гҖӮе°ҸеҲҶеӯҗжқҗж–ҷжҳҜзӣ®еүҚдё»жөҒзҡ„йҮҸдә§ж–№жЎҲпјҢдё»иҰҒеҢ…жӢ¬еҸ‘е…үеұӮжқҗж–ҷе’ҢйҖҡз”ЁеұӮжқҗж–ҷгҖӮеҸ‘е…үеұӮжқҗж–ҷеҲҶдёәдё»дҪ“жқҗж–ҷпјҲзәўе…үдё»дҪ“гҖҒз»ҝе…үдё»дҪ“гҖҒи“қе…үдё»дҪ“пјүе’ҢжҺәжқӮжқҗж–ҷпјҲзәўе…үжҺәжқӮгҖҒз»ҝе…үжҺәжқӮгҖҒи“қе…үжҺәжқӮпјүпјӣйҖҡз”ЁеұӮжқҗж–ҷеҲҶдёәз©әз©ҙжіЁе…ҘеұӮгҖҒз©әз©ҙдј иҫ“еұӮгҖҒз”өеӯҗжіЁе…ҘеұӮдёҺз”өеӯҗдј иҫ“еұӮгҖӮиҖҢй«ҳеҲҶеӯҗжқҗж–ҷйҮҮз”Ёж—ӢиҪ¬ж¶ӮиҰҶжҲ–е–·ж¶ӮеҚ°еҲ·е·ҘиүәпјҢдҪҶеӣ еҜҝе‘Ҫе’Ңе–·еўЁжү“еҚ°е·Ҙиүәе°ҡжңӘжҲҗзҶҹпјҢиҝҹиҝҹжңӘе®һзҺ°дә§дёҡеҢ–еә”з”ЁгҖӮ

еҸ‘е…үжқҗж–ҷеҲҶзұ»

иө„ж–ҷжқҘжәҗпјҡе…¬ејҖиө„ж–ҷж•ҙзҗҶ

зҺ°йҳ¶ж®өиҖҢиЁҖпјҢе…Ёзҗғ OLED еҸ‘е…үжқҗж–ҷзҡ„дҫӣеә”жқғеҹәжң¬жҺҢжҸЎеңЁжө·еӨ–еҺӮе•ҶжүӢдёӯпјҢеӣҪеҶ…иғҪе®һзҺ°й«ҳиҙЁйҮҸгҖҒеӨ§и§„жЁЎйҮҸдә§зҡ„еҺӮе•ҶеҮ д№ҺжІЎжңүгҖӮзәўз»ҝзЈ·е…үжқҗж–ҷиў«UDC еһ„ж–ӯпјҢи“қе…үжқҗж–ҷзҡ„дё»иҰҒдҫӣеә”е•ҶдёәеҮәе…үе…ҙдә§гҖҒй»ҳе…ӢзӯүпјҢжӯӨеӨ–пјҢйҷ¶ж°ҸеҢ–еӯҰгҖҒж—Ҙжң¬дёңдёҪгҖҒеҫ·еұұйҮ‘еұһгҖҒLG еҢ–еӯҰгҖҒдёүжҳҹ SDIгҖҒдҝқеңҹи°·еҢ–еӯҰзӯүеӣҪеӨ–дјҳз§ҖдјҒдёҡеқҮеңЁеҸ‘е…үжқҗж–ҷдёҚеҗҢзұ»еҲ«дёӯеҚ жҚ®дёҖе®ҡзҡ„еёӮеңәд»ҪйўқгҖӮ

OLED еҸ‘е…үжқҗж–ҷз«һдәүж јеұҖ

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

еӣҪеҶ…еӨҡ家дјҒдёҡдҫқиө–е…¶иө„жәҗдјҳеҠҝжҲ–жҠҖжңҜз§ҜзҙҜзә·зә·еҲҮе…ҘеҸ‘е…үжқҗж–ҷйўҶеҹҹпјҢеҪўжҲҗеӨҡз§ҚдјҒдёҡеҪўжҖҒпјҢе°Ҷе…¶еҲ’еҲҶдёәд»ҘдёӢеӣӣз§Қзұ»еһӢпјҡдёӯй—ҙдҪ“/зІ—еҚ•дҪ“дјҒдёҡеҗ‘дёӢ游延伸гҖҒйқўжқҝдјҒдёҡеҗ‘дёҠ游延伸гҖҒжө·еӨ–йўҶеҶӣдјҒдёҡеӣўйҳҹеҪ’еӣҪеҲӣдёҡгҖҒз§‘з ”йҷўжүҖз ”з©¶жҲҗжһңдә§дёҡеҢ–гҖӮ

пјҲ1пјүдёӯй—ҙдҪ“/зІ—еҚ•дҪ“дјҒдёҡеҗ‘дёӢ游延伸

йҡҸзқҖеӣҪеҶ… OLED дә§дёҡй“ҫж—Ҙи¶ӢжҲҗзҶҹпјҢеӣҪеҶ…иҫғдёәжҲҗзҶҹзҡ„дёӯй—ҙдҪ“/зІ—еҚ•дҪ“дјҒдёҡеҲ©з”Ёе…¶еңЁжҠҖжңҜз§ҜзҙҜеҸҠе·ҘиүәдјҳеҠҝзә·зә·еҗ‘дёӢжёёеёғеұҖжҠҖжңҜеЈҒеһ’жӣҙй«ҳзҡ„еҸ‘е…үжқҗж–ҷпјҢд»Ҙжңҹжү©еӨ§е…¶з«һдәүдјҳеҠҝгҖӮеҰӮеҗүжһ—еҘҘжқҘеҫ·гҖҒе№ҝдёңйҳҝж ји•ҫйӣ…еңЁеҺҹжңүзҡ„е…¬еҸёдҪ“зі»еҶ…иҝӣиЎҢз ”дә§пјӣдёҮж¶ҰиӮЎд»ҪжҲҗз«Ӣеӯҗе…¬еҸёдёүжңҲе…үз”өдё“й—Ёз ”дә§ OLED еҸ‘е…үжқҗж–ҷгҖӮ

пјҲ2пјүйқўжқҝдјҒдёҡеҗ‘дёҠ游延伸

еңЁдёӯзҫҺиҙёжҳ“жҲҳгҖҒж—Ҙйҹ©иҙёжҳ“жҲҳзҲҶеҸ‘зҡ„иғҢжҷҜдёӢпјҢж ёеҝғеҺҹжқҗж–ҷзҡ„дҫӣеә”д№ҹдёәеӣҪеҶ…йқўжқҝеҺӮе•Ҷж•Іе“ҚдәҶиӯҰй’ҹгҖӮеӣ жӯӨпјҢеӣҪеҶ…йўҶе…Ҳзҡ„ OLED йқўжқҝеҺӮе•ҶйҮҮеҸ–жү¶жӨҚжң¬еңҹжқҗж–ҷдјҒдёҡзҡ„ж–№жі•жқҘйҷҚдҪҺе…ій”®дҫӣеә”вҖңеҚЎи„–еӯҗвҖқзҡ„йЈҺйҷ©гҖӮеҰӮд»Һз»ҙдҝЎиҜәеҲҶзҰ»еҮәжқҘзҡ„йјҺжқҗ科жҠҖдё“жіЁз ”дә§ж–°дёҖд»Ј OLED еҸ‘е…үжқҗж–ҷпјҢеҚҺжҳҹе…үз”өд№ҹжҲҗз«Ӣеӯҗе…¬еҸёеҚҺзқҝе…үз”өжқҘејҖеҸ‘ OLED еҸ‘е…үжқҗж–ҷгҖӮ

пјҲ3пјүжө·еӨ–йўҶеҶӣдјҒдёҡеӣўйҳҹеҪ’еӣҪеҲӣдёҡ

йҡҸзқҖ OLED жҳҫзӨәж—¶д»ЈйҖҗжёҗеҲ°жқҘпјҢдёҖдәӣе…·жңүзӣёе…ідё“дёҡиғҢжҷҜзҡ„жө·еҪ’еӣўйҳҹзә·зә·йҖүжӢ©еӣһеӣҪеҲӣдёҡпјҢе°Ҷе…¶иҮӘиә«еҜ№ OLED еҸ‘е…үжқҗж–ҷжҠҖжңҜе’Ңдё“еҲ©зҡ„зӢ¬еҲ°зҗҶи§Јиҝҗз”ЁеҲ°иҮӘдё»дё“еҲ©жқҗж–ҷејҖеҸ‘иҝҮзЁӢдёӯпјҢиҮҙеҠӣдәҺеӣҪеҶ… OLED еҸ‘е…үжқҗж–ҷзҡ„еҸ‘еұ•пјҢеҰӮеӨҸзҰҫ科жҠҖгҖҒеҶ иғҪе…үз”өгҖӮ

пјҲ4пјүз§‘з ”йҷўжүҖз ”з©¶жҲҗжһңдә§дёҡеҢ–

иҝ‘дәӣе№ҙжқҘпјҢжҲ‘еӣҪз§‘з ”йҷўжүҖз ”з©¶е®һеҠӣзЁіжӯҘжҸҗеҚҮпјҢз ”з©¶жҲҗжһңйў‘еҮәпјҢдёҖдәӣз§‘з ”йҷўжүҖд№ҹи¶ҠжқҘи¶ҠйҮҚи§Ҷз§‘з ”жҲҗжһңзҡ„дә§дёҡеҢ–еҸ‘еұ•гҖӮеӣ жӯӨд№ҹдёҚд№ҸдёҖдәӣз§‘з ”йҷўжүҖеӯөеҢ–дјҒдёҡпјҢеҰӮеҚўзұіи“қгҖҒжө·и°ұж¶Ұж–ҜгҖӮ

еӣҪеҶ…дё»иҰҒ OLED еҸ‘е…үжқҗж–ҷдјҒдёҡ

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

жң¬ж–ҮеҶ…е®№ж‘ҳиҮӘжҷәз ”е’ЁиҜўеҸ‘еёғзҡ„гҖҠ2022-2028е№ҙдёӯеӣҪOLEDжқҗж–ҷдә§дёҡз«һдәүзҺ°зҠ¶еҸҠеҸ‘еұ•и¶ӢеҠҝз ”з©¶жҠҘе‘ҠгҖӢ

6гҖҒжҲ‘еӣҪOLEDжқҗж–ҷеёӮеңә规模еҲҶжһҗ

OLEDжқҗж–ҷеҸҜеә”з”ЁдәҺRGB OLEDгҖҒWOLEDгҖҒQD OLEDе’ҢеҚ°еҲ·OLEDжҳҫзӨәпјҢеқҮеҢ…еҗ«еҸ‘е…үеұӮжқҗж–ҷе’ҢйҖҡз”ЁеұӮжқҗж–ҷгҖӮе…¶дёӯпјҢеҸ‘е…үеұӮжқҗж–ҷеҢ…жӢ¬дё»дҪ“жқҗж–ҷпјҲзәўе…үдё»дҪ“гҖҒз»ҝе…үдё»дҪ“гҖҒи“қе…үдё»дҪ“пјүе’ҢжҺәжқӮжқҗж–ҷпјҲзәўе…үжҺәжқӮгҖҒз»ҝе…үжҺәжқӮгҖҒи“қе…үжҺәжқӮпјүпјӣйҖҡз”ЁеұӮжқҗж–ҷеҢ…жӢ¬з©әз©ҙжіЁе…ҘеұӮгҖҒз©әз©ҙдј иҫ“еұӮгҖҒз”өеӯҗжіЁе…ҘеұӮдёҺз”өеӯҗдј иҫ“еұӮжқҗж–ҷзӯүгҖӮRGB OLEDе’ҢWOLEDж—©е·Іе®һзҺ°и§„жЁЎе•ҶдёҡеҢ–пјҢжҳҜзӣ®еүҚOLEDжқҗж–ҷжңҖдё»иҰҒзҡ„еә”з”Ёз»Ҳз«ҜгҖӮ

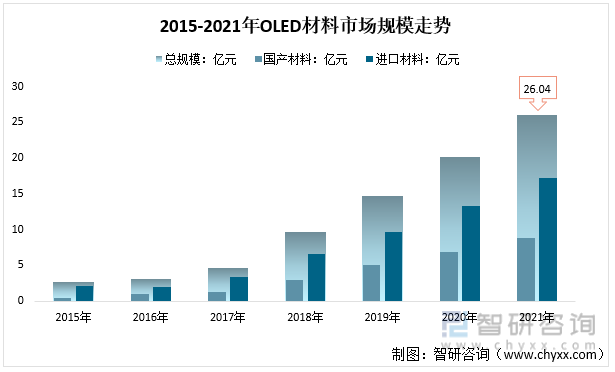

2015е№ҙOLEDжқҗж–ҷеёӮеңә规模дёә2.67дәҝе…ғпјҢ2021е№ҙжҲ‘еӣҪOLEDжқҗж–ҷеёӮеңә规模еўһй•ҝиҮі26.04дәҝе…ғгҖӮйҡҸзқҖеӣҪеҶ…OLEDжҳҫзӨәйқўжқҝдә§иғҪйҖҗжӯҘйҮҠж”ҫеҸҠиүҜзҺҮжҸҗеҚҮпјҢеӣҪдә§OLEDжқҗж–ҷиҝҺжқҘиҫғдёәеҝ«йҖҹеҸ‘еұ•гҖӮ2021е№ҙеӣҪдә§OLEDжқҗж–ҷеёӮеңә规模еўһй•ҝиҮі8.76дәҝе…ғпјҢеӣҪеҶ…йқўжқҝеҺӮOLEDжқҗж–ҷеёӮеңә规模26.04дәҝе…ғпјҢеӣҪдә§еҢ–зҺҮиҫҫ33.64%гҖӮ

2015-2021е№ҙжҲ‘еӣҪOLEDжқҗж–ҷеёӮеңә规模иө°еҠҝ

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

7гҖҒжҲ‘еӣҪOLEDжқҗж–ҷеёӮеңәз«һдәүзҠ¶еҶө

д»Һеҗ„家еёӮеңәд»ҪйўқеҚ жҜ”пјҢиҺұзү№е…үз”өгҖҒжө·и°ұж¶Ұж–ҜгҖҒйјҺжқҗгҖҒеҘҘжқҘеҫ·зӯүдјҒдёҡжҳҜдё»иҰҒзҡ„жң¬еңҹдҫӣеә”е•ҶгҖӮе…¶дёӯпјҢиҺұзү№е…үз”ө2020е№ҙпјҢOLEDжқҗж–ҷй”Җе”®ж•°йҮҸ1311е…¬ж–ӨпјҢй”Җе”®йўқ1.92дәҝе…ғгҖӮ

жҚ®дәҶи§ЈеӣҪдә§OLEDжқҗж–ҷдјҒдёҡиҝӣе…ҘйқўжқҝеҺӮдҫӣеә”й“ҫдә§е“ҒеҮ д№Һе…ЁйғЁйӣҶдёӯеңЁйҖҡз”ЁеұӮжқҗж–ҷгҖӮеҘҘжқҘеҫ·дё»иҰҒдҫӣеә”еҸ‘е…үеұӮжқҗж–ҷпјҢйјҺжқҗеҸ‘е…үеұӮжқҗж–ҷз”ЁдәҺдҪҺз«ҜAMOLEDдә§е“ҒжҲ–PMOLEDдә§е“ҒгҖӮдё»иҰҒеҺҹеӣ жҳҜеҸ‘е…үеұӮжқҗж–ҷзӣёжҜ”йҖҡз”ЁеұӮжқҗж–ҷйҷӨе…·жңүжӣҙй«ҳзҡ„дә§е“ҒжҖ§иғҪиҰҒжұӮгҖҒжӣҙй«ҳзҡ„жҠҖжңҜйҡҫеәҰеӨ–пјҢдё“еҲ©еЈҒеһ’жӣҙй«ҳгҖӮ

еӣҪеӨ–жқҗж–ҷдјҒдёҡиө·жӯҘиҫғж—©пјҢеңЁж ёеҝғеә”з”Ёжқҗж–ҷж–№йқўеёғеұҖдәҶе®Ҫжіӣзҡ„дё“еҲ©зҪ‘з»ңпјҢиЎҢдёҡиҝӣе…ҘеЈҒеһ’еҫҲй«ҳгҖӮж ёеҝғеҺӮ家иҮӘиә«жӢҘжңүиҫғејәзҡ„з ”еҸ‘е®һеҠӣпјҢеҸҰеӨ–йҖҡиҝҮ兼并收иҙӯжҺҢжҸЎеӨ§йҮҸдё“еҲ©пјҢеҗҢж—¶пјҢеӨ§еҺӮй—ҙдё“еҲ©дәӨеҸүжҺҲжқғеҸҠеҗҲдҪңз ”еҸ‘йқһеёёйў‘з№ҒпјҢдё”дёҺдёӢжёёOLEDйқўжқҝеҺӮе…·жңүж·ұе…Ҙзҡ„еҗҲдҪңгҖӮ

еӣҪеҶ…еҺӮе•ҶOLEDжқҗж–ҷдёҡеҠЎеёғеұҖ

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

иҝ‘е№ҙжҹҜиҫҫгҖҒUDCеҸҠKyuluxзӯүе…¬еҸёж—©жңҹж ёеҝғдё“еҲ©йҷҶз»ӯеҲ°жңҹпјҢеӣҪеҶ…еҺӮе•ҶжңүжңӣеҲ©з”ЁжңүжңәеҗҲжҲҗгҖҒеҢ–еӯҰдҝ®йҘ°зӯүжүӢж®өз»•ејҖзҺ°жңүеҲҶеӯҗз»“жһ„пјҢе®һзҺ°дё“еҲ©зӘҒз ҙгҖӮ然иҖҢпјҢзҺ°еңЁеӨ§еӨҡж•°еёӮеңәдёҠдҪҝз”Ёзҡ„зЈ·е…үжҹ“ж–ҷйғҪжҳҜ2010е№ҙд»ҘеҗҺзҡ„дё“еҲ©жқҗж–ҷпјҢиҝҳиҝңжңӘеҲ°жңҹпјӣеӣ жӯӨзӣёеҜ№иҖҢиЁҖпјҢи“қе…үдё»дҪ“жқҗж–ҷжҲ–еҸ—зӣҠжӣҙеӨ§гҖӮжҖ»дҪ“дёҠпјҢеӣҪдә§OLEDеҸ‘е…үеұӮжқҗж–ҷзӘҒз ҙд»»йҮҚйҒ“иҝңгҖӮ

д»ҘдёҠж•°жҚ®еҸҠдҝЎжҒҜеҸҜеҸӮиҖғжҷәз ”е’ЁиҜўпјҲwww.chyxx.comпјүеҸ‘еёғзҡ„гҖҠ2022-2028е№ҙдёӯеӣҪOLEDжқҗж–ҷдә§дёҡз«һдәүзҺ°зҠ¶еҸҠеҸ‘еұ•и¶ӢеҠҝз ”з©¶жҠҘе‘ҠгҖӢгҖӮжҷәз ”е’ЁиҜўжҳҜдёӯеӣҪйўҶе…Ҳдә§дёҡе’ЁиҜўжңәжһ„пјҢжҸҗдҫӣж·ұеәҰдә§дёҡз ”з©¶жҠҘе‘ҠгҖҒе•Ҷдёҡи®ЎеҲ’д№ҰгҖҒеҸҜиЎҢжҖ§з ”究жҠҘе‘ҠеҸҠе®ҡеҲ¶жңҚеҠЎзӯүдёҖз«ҷејҸдә§дёҡе’ЁиҜўжңҚеҠЎгҖӮжӮЁеҸҜд»Ҙе…іжіЁгҖҗжҷәз ”е’ЁиҜўгҖ‘е…¬дј—еҸ·пјҢжҜҸеӨ©еҸҠж—¶жҺҢжҸЎжӣҙеӨҡиЎҢдёҡеҠЁжҖҒгҖӮ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2024-2030е№ҙдёӯеӣҪOLEDжқҗж–ҷдә§дёҡз«һдәүзҺ°зҠ¶еҸҠеҸ‘еұ•и¶ӢеҠҝз ”з©¶жҠҘе‘Ҡ

гҖҠ2024-2030е№ҙдёӯеӣҪOLEDжқҗж–ҷдә§дёҡз«һдәүзҺ°зҠ¶еҸҠеҸ‘еұ•и¶ӢеҠҝз ”з©¶жҠҘе‘ҠгҖӢе…ұеҚҒз« пјҢеҢ…еҗ«жҲ‘еӣҪOLEDжқҗж–ҷеёӮеңәдё»иҰҒеҸӮдёҺиҖ…з»ҸиҗҘеҲҶжһҗпјҢOLEDжқҗж–ҷиЎҢдёҡйЈҺйҷ©еҲҶжһҗеҸҠеүҚжҷҜеұ•жңӣпјҢOLEDжқҗж–ҷиЎҢдёҡз ”з©¶з»“и®әеҸҠжҠ•иө„жҲҳз•Ҙе»әи®®зӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![2021е№ҙдёӯеӣҪOLEDжқҗж–ҷиЎҢдёҡдә§дёҡй“ҫе…ЁжҷҜгҖҒеҸ‘еұ•еҺҶзЁӢгҖҒеёӮеңә规模гҖҒOLEDжқҗж–ҷдјҒдёҡеёғеұҖеҸҠдә§дёҡз«һдәүеҲҶжһҗ[еӣҫ]](http://m.xc-boots.com/www//img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)

![2020е№ҙе…ЁзҗғеҸҠдёӯеӣҪOLEDжқҗж–ҷиЎҢдёҡеёӮеңә规模зҺ°зҠ¶еҸҠOLEDжқҗж–ҷдјҒдёҡз«һдәүж јеұҖеҲҶжһҗ[еӣҫ]](http://m.xc-boots.com/www//img.chyxx.com/2021/12/A8719M0ZH8_m.png?x-oss-process=style/w320)