本文核心关键词:聚氯乙烯产业政策、聚氯乙烯产业链全景、聚氯乙烯市场供需、聚氯乙烯重点企业、聚氯乙烯发展趋势

一、聚氯乙烯定义及分类

聚氯乙烯(Polyvinyl chloride),英文简称PVC,是氯乙烯单体(VCM)在过氧化物、偶氮化合物等引发剂,或在光、热作用下按自由基聚合反应机理聚合而成的聚合物,具有耐热、耐磨损、耐腐蚀、防火阻燃、绝缘、原材料易得和价格低廉等优良性能。其与聚乙烯(PE)、聚丙烯(PP)、聚苯乙烯(PS)和ABS统称为五大通用树脂。

根据应用范围的不同,聚氯乙烯可分为:通用型PVC树脂、高聚合度PVC树脂、交联PVC树脂。通用型PVC树脂是由氯乙烯单体在引发剂的作用下聚合形成的;高聚合度PVC树脂是指在氯乙烯单体聚合体系中加入链增长剂聚合而成的树脂;交联PVC树脂是在氯乙烯单体聚合体系中加入含有双烯和多烯的交联剂聚合而成的树脂。

根据氯乙烯单体的获得方法来区分,聚氯乙烯可分为电石法、乙烯法和进口(EDC、VCM)单体法(习惯上把乙烯法和进口单体法统称为乙烯法)。

根据氯乙烯单体的聚合方法,聚氯乙烯的获得又有悬浮法、乳液法、本体法和溶液法之分。悬浮法以其生产过程简单,便于控制及大规模生产,产品适宜性强,是聚氯乙烯的主要生产方式;乳液法聚合时以水为分散介质,制得的颗粒较细,热稳定性和电绝缘性不佳,适宜糊树脂的生产;本体法不用水和分散剂,聚合后处理简单,产品纯度高,但是存在聚合过程搅拌和传热的难题,生产成本较高,属于淘汰类工艺;溶液聚合只用来生产涂料或特种产品。

聚氯乙烯的分类

资料来源:智研咨询整理

二、聚氯乙烯政策环境

随着我国对资源和能源行业的约束不断增强,加上整体环保政策要求逐渐趋严,聚氯乙烯行业由高速发展进入到高质量发展阶段。如《电石工业污染物排放标准(征求意见稿)》等,对电石产能的限制将进一步制约电石法聚氯乙烯的产能扩张。此外,2021年3月,内蒙古自治区正式出台《关于确保完成”十四五“能耗双控目标任务若干保障措施》,要求电石、聚氯乙烯等一系列高能耗行业在“十四五”期间将不再得到审批。

聚氯乙烯相关产业政策

资料来源:智研咨询整理

内容摘自智研咨询发布的《2022-2028年中国聚氯乙烯行业竞争战略分析及市场需求预测报告》

三、聚氯乙烯发展现状

(一)产能情况

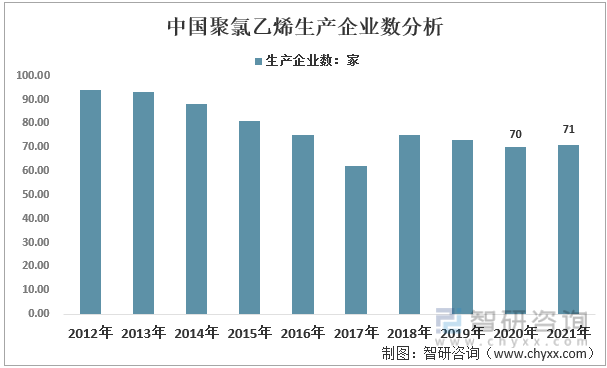

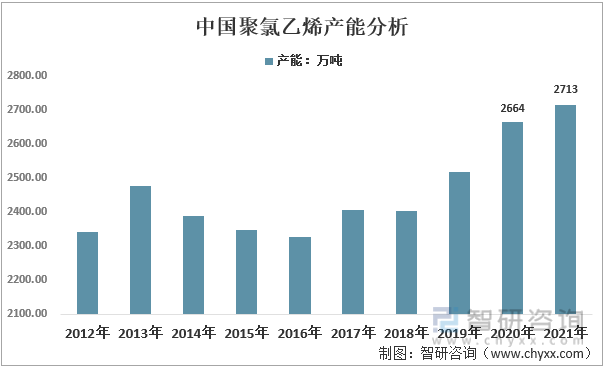

2014年开始,化解过剩产能的产业政策和市场调节机制联合作用,大量闲置、落后产能逐步退出市场,国内聚氯乙烯产能连续三年负增长,市场供需关系逐步改善。2016年下半年开始,随着成本支撑力的进一步增强,国内聚氯乙烯企业盈利水平明显提升。行业情况的改善增强了企业的信心,新建扩建项目加快了进度。2017年,国内聚氯乙烯产能重归上行。2018年行业产能保持有进有出的平稳发展,受新增产能释放滞后的影响,产能总数稍有回落。2019年企业平均规模稳步提升,行业产能转为净增长。

2021年中国聚氯乙烯生产厂家71家,较2020年增加1家;产能为2713万吨(其中包含聚氯乙烯糊状树脂139.5万吨),新增加产能65万吨,退出16万吨。

2012-2021年中国聚氯乙烯生产企业数分析

资料来源:中国氯碱工业协会、智研咨询整理

2012-2021年中国聚氯乙烯产能分析

资料来源:中国氯碱工业协会、智研咨询整理

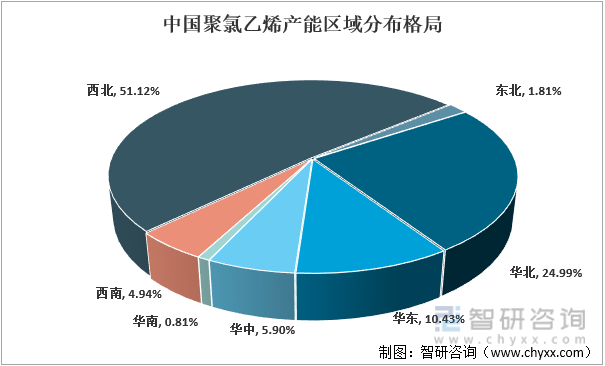

从区域分布来看,当前西北地区依托丰富的资源能源优势,是业内公认的电石法聚氯乙烯的低成本地区,在中国聚氯乙烯产业格局中具有一定的领先地位。2021年,西北地区聚氯乙烯产能1387万吨,占比高达51.12%。

2021年中国聚氯乙烯产能区域分布格局

资料来源:中国氯碱工业协会、智研咨询整理

(二)供需平衡分析

近年来,随着我国经济的快速发展,对聚氯乙烯需求量不断增加,国内聚氯乙烯产量总体保持稳定增长。2021年我国聚氯乙烯产量为2310万吨,同期国内进口数量为56.1万吨,出口数量为209.4万吨,国内需求量为2156.7万吨。

2012-2021年中国聚氯乙烯供需平衡分析

资料来源:中国氯碱工业协会、中国海关、智研咨询整理

(三)价格分析

PVC电石法工艺占据市场主流,2021年,国内2713万吨总产能中,电石工艺路径的产能有2113万吨,占比在78%左右。电石成本占比较大,因此电石对聚氯乙烯价格影响较大。电石依靠电弧高温熔化反应生成,存在电能消耗高和产生烟尘、电石渣、废水等污染物较多问题。在环保政策趋严、能耗双控等政策下,电石产量增加有限,导致电石采购成本上涨,进而影响聚氯乙烯价格。2021年,国内聚氯乙烯均价达9171.55元/吨,电石均价达4841.76元/吨。

2015-2021年中国聚氯乙烯产品均价与电石产品均价对比分析

资料来源:智研咨询整理

四、聚氯乙烯产业链分析

(一)产业链结构

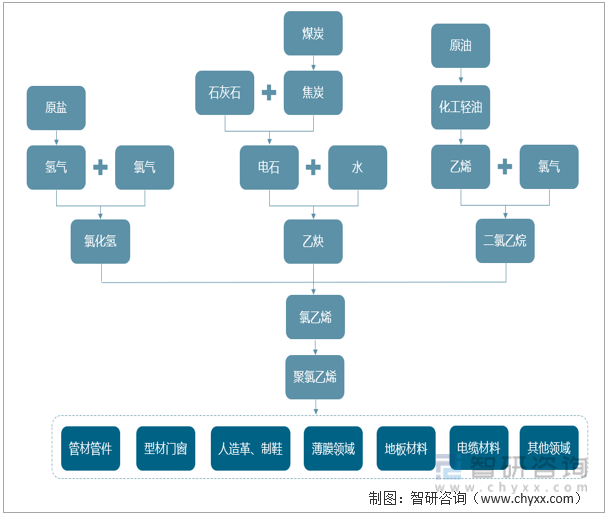

聚氯乙烯的生产主要有两种制备工艺,一是电石法,主要生产原料是电石和氯化氢;二是乙烯法,主要原料是乙烯和氯气。国际市场上聚氯乙烯的生产主要以乙烯法为主,而国内受富煤、贫油、少气的资源禀赋限制,主要以电石法为主。

聚氯乙烯是合成树脂中重要的品种,应用领域十分广泛。下游应用包括管材管件、型材门窗、人造革及制鞋、薄膜、地板材料、电缆材料等领域。

聚氯乙烯产业链结构

资料来源:智研咨询整理

(二)上游市场分析

1、电石法

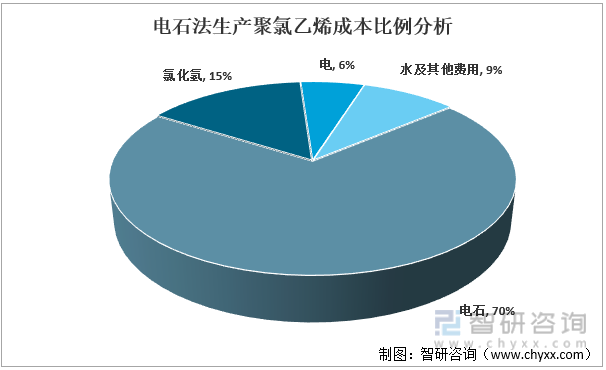

电石法成本主要由电石、氯化氢和水电费构成。根据统计,生产1吨聚氯乙烯消耗电石约1.45~1.5吨,消耗氯化氢气体约0.75~0.85吨,每吨耗电量约450~500千瓦时,另有其它项目开支,如包装费、引发剂、分散剂、水费、管理人员费用等。总体来讲,电石法的成本构成分配比例如下:电石占65%~70%,氯化氢占15%,电力占5%~6%(电石转直接化为PVC的耗电量),其他制造费用占5%~6%。

电石法生产聚氯乙烯成本比例分析

资料来源:智研咨询整理

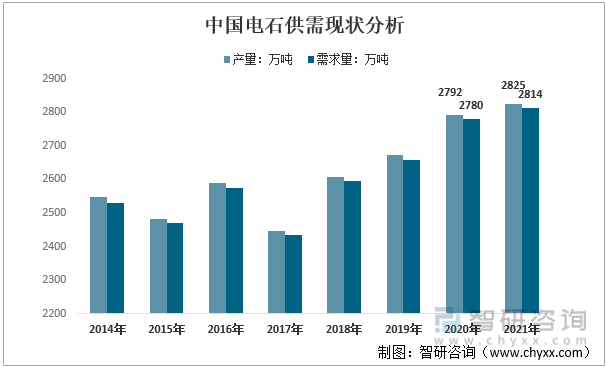

我国是世界第一电石生产大国,目前电石产量长期处于供过于求的状况。2021年全年国内电石产量达到了2825万吨,同比增长约1.2%。2021年中国电石表观需求量为2814万吨,同比增长1.2%。同时,随着国家双碳目标的推进,对高耗能电石企业的整改也将不断加码。2020年10月应急管理部发出《淘汰落后危险化学品安全生产工艺技术设备目录(第一批)》通知,将开放式和内燃式电石炉作为禁止类,国内电石落后产能淘汰加速。

2014-2021年中国电石供需现状分析

资料来源:发改委、智研咨询整理

2、乙烯法

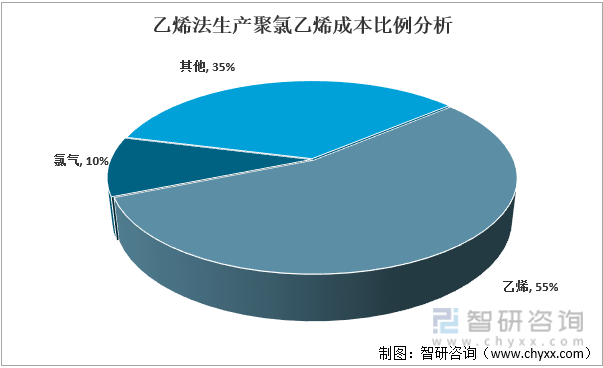

乙烯法成本的构成主要有乙烯消耗量、氯气消耗量、耗电量、加工助剂和管理人工费等。根据统计,乙烯法每生产1吨聚氯乙烯要消耗乙烯0.5吨,消耗氯气0.65吨,两者约占成本的65%左右。

乙烯法生产聚氯乙烯成本比例分析

资料来源:智研咨询整理

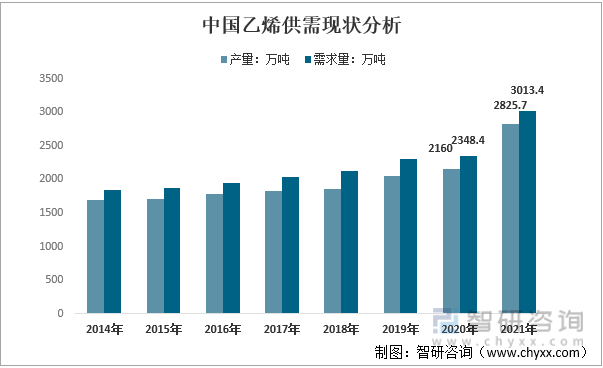

乙烯作为重要的化工原料,在我国的经济发展中不可或缺。国内乙烯的产能的增长,难以满足我国日益渐增的乙烯需求,仍需通过进口部分乙烯,以补足产量缺口。2021年全年国内乙烯产量达到了2825.7万吨,同比增长约30.8%。乙烯表观需求量为3013.4万吨,同比增长28.3%。乙烯的供给不足在一定程度上制约了我国聚氯乙烯行业的发展。

2014-2021年中国乙烯供需现状分析

资料来源:国家统计局、智研咨询整理

(三)下游市场分析

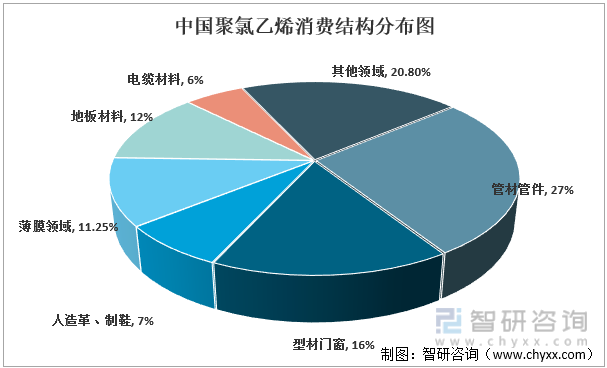

聚氯乙烯下游对接塑料加工行业,以管材管件占比最大,2021年占比为27%。此外,型材门窗、地板材料、薄膜领域等占比也较大,2021年占比分别为16%、12%和11.25%。

2021年中国聚氯乙烯消费结构分布图

资料来源:智研咨询整理

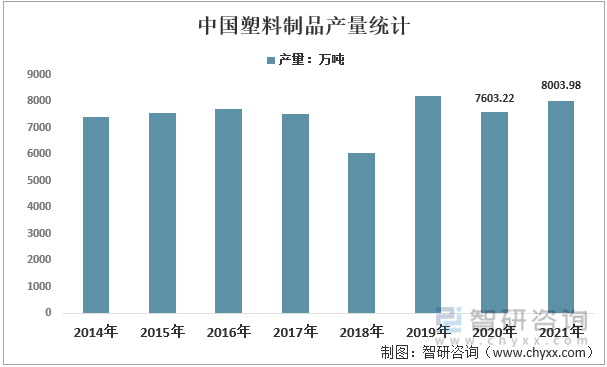

随着工业、农业、交通、建筑、通讯、军工等行业的迅速发展,以及人民群众生活水平的不断提高,塑料制品的产量逐渐增大,2021年我国塑料制品产量达8003.98万吨,塑料制品产业的快速发展推动了聚氯乙烯产业的发展。

2014-2021年中国塑料制品产量统计

资料来源:国家统计局、智研咨询整理

五、聚氯乙烯主要生产企业分析

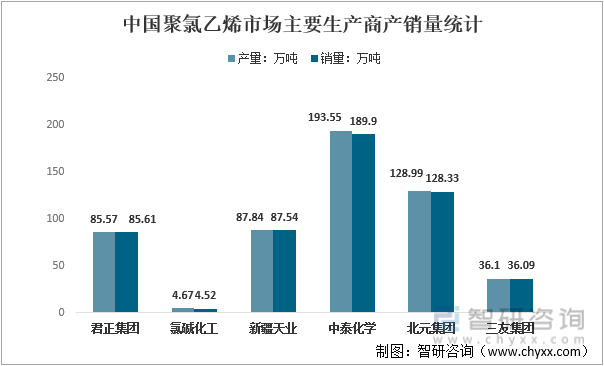

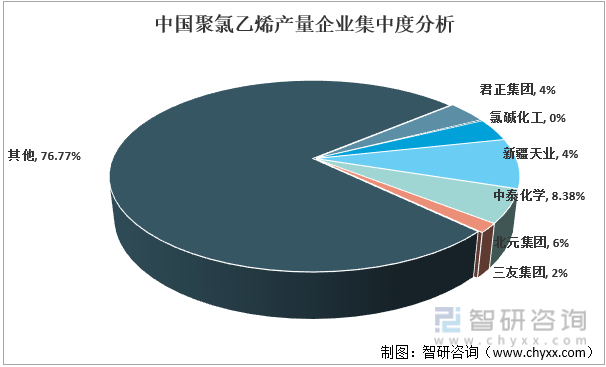

我国聚氯乙烯市场企业数量较多,行业集中度较低。主要生产商有君正集团、氯碱化工、新疆天业、中泰化学、北元集团、三友集团等企业。2021年中泰化学聚氯乙烯产量为193.55万吨,占同期国内总产量的8.38%;北元集团聚氯乙烯产量为128.99万吨,占同期国内总产量的5.58%。

2021年中国聚氯乙烯市场主要生产商产销量统计

资料来源:公司财报、智研咨询整理

2021年中国聚氯乙烯产量企业集中度分析

资料来源:公司财报、智研咨询整理

六、聚氯乙烯发展趋势分析

1、乙烯法的占比会进一步扩大

乙烯法工艺中的氯气能被完全利用,“三废”处理完全,适合大规模生产,随着我国聚氯乙烯产业的发展,未来乙烯法产能扩张力度将进一步加大。

2、电石法聚氯乙烯工艺技术水平进一步提升

未来,计划新建的电石法装置可能受政策等因素影响进度推迟。但由于中国资源的现实及内地煤、盐资源优势,以及西部经济大开发的需要,电石法聚氯乙烯产能还不能完全放弃。随着技术进步,电石法聚氯乙烯新装置应在环保、能耗及产品质量上将得到提升。

3、进一步提升产品质量、拓展高附加值应用领域

在激烈的市场竞争中,聚氯乙烯生产企业要加强与下游加工企业合作,建立系列化、功能化、专项化的聚氯乙烯专用料牌号,推动聚氯乙烯树脂由通用型向专用型转型。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《2022-2028年中国聚氯乙烯行业竞争战略分析及市场需求预测报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国聚氯乙烯行业竞争战略分析及市场需求预测报告

《2024-2030年中国聚氯乙烯行业竞争战略分析及市场需求预测报告》共十一章,包含2019-2023年聚氯乙烯下游相关行业分析,2019-20231年聚氯乙烯行业重点企业经营分析,2024-2030聚氯乙烯行业投资及发展前景分析等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2022年中国聚氯乙烯行业产业政策、产业链全景、市场供需、重点企业及发展趋势分析[图]](http://m.xc-boots.com/www//img.chyxx.com/images/2022/0408/54b870b64f647f1fc10474b02796382c9242dcfa.png?x-oss-process=style/w320)

2022年中国聚氯乙烯行业产业政策、产业链全景、市场供需、重点企业及发展趋势分析[图]

![2022年中国聚氯乙烯行业发展前景展望:面临增长潜力、环保要求、技术创新、产业整合等发展趋势[图]](http://m.xc-boots.com/www//img.chyxx.com/images/2022/0330/920e1a3ff3bb6b7f469fbaa1e9ad45bc470a7578.png?x-oss-process=style/w320)

![2021年中国聚氯乙烯(PVC)行业发展及龙头企业对比分析:中泰化学VS新疆天业VS北元集团[图]](http://m.xc-boots.com/www//img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)

![2021年中国聚氯乙烯(PVC)行业市场现状分析:产量进一步扩大,出口数量大幅增加,价格高位运行[图]](http://m.xc-boots.com/www//img.chyxx.com/images/2022/0330/ff5315f651f3e124d0f5a156ac51655e46e5433f.png?x-oss-process=style/w320)