ن¸€م€پçژ°çٹ¶

2021ه¹´ه…¨ه›½ه·²ه»؛وٹ½و°´è“„能装وœ؛ه®¹é‡ڈ3639ن¸‡هچƒç“¦ï¼Œè¾ƒ2020ه¹´ه¢é•؟490ن¸‡هچƒç“¦ï¼ŒهگŒو¯”ه¢é•؟15.6%م€‚وٹ½و°´è“„能ن¸é•؟وœںهڈ‘ه±•è§„هˆ’وڈگه‡؛,هˆ°2025ه¹´ه…¨ه›½وٹ½و°´è“„能装وœ؛ه®¹é‡ڈè¾¾6200ن¸‡هچƒç“¦ï¼Œهˆ°2030ه¹´ه…¨ه›½وٹ½و°´è“„能装وœ؛ه®¹é‡ڈè¾¾12000ن¸‡هچƒç“¦م€‚

2020-2030ه¹´ن¸ه›½وٹ½و°´è“„能装وœ؛ه®¹é‡ڈهڈٹ趋هٹ؟

资و–™و¥و؛گï¼ڑو°´ç”µو°´هˆ©è§„هˆ’设è®،و€»é™¢م€پو™؛ç ”ه’¨è¯¢و•´çگ†

相ه…³وٹ¥ه‘ٹï¼ڑو™؛ç ”ه’¨è¯¢هڈ‘ه¸ƒçڑ„م€ٹ2022-2028ه¹´ن¸ه›½è“„能电站ن؛§ن¸ڑç«ن؛‰çژ°çٹ¶هڈٹوٹ•èµ„ه‰چو™¯هˆ†وگوٹ¥ه‘ٹم€‹

وˆھو¢هˆ°2021ه¹´ï¼Œوˆ‘ه›½ه·²ç؛³ه…¥è§„هˆ’çڑ„وٹ½و°´è“„能站点و€»èµ„و؛گ8.14ن؛؟KW,هŒ…هگ«ن¸œهŒ—电网1.05ن؛؟KWم€پهچژهŒ—电网0.8ن؛؟KWم€پهچژن¸œç”µç½‘1.05ن؛؟KWم€پهچژن¸ç”µç½‘1.05ن؛؟KWم€پهچ—و–¹ç”µç½‘0.97ن؛؟KWم€پè¥؟هچ—电网1.43ن؛؟KWه’Œè¥؟هŒ—电网1.59ن؛؟KWم€‚ه…¶ن¸ï¼Œé‡چ点ه®و–½é،¹ç›®4.21ن؛؟KW,规هˆ’ه‚¨ه¤‡é،¹ç›®3.05ن؛؟ه…ƒم€‚

2021ه¹´وˆ‘ه›½ه·²ç؛³ه…¥è§„هˆ’çڑ„وٹ½و°´è“„能站点هˆ†ه¸ƒوƒ…ه†µ

资و–™و¥و؛گï¼ڑو°´ç”µو°´هˆ©è§„هˆ’设è®،و€»é™¢م€پو™؛ç ”ه’¨è¯¢و•´çگ†

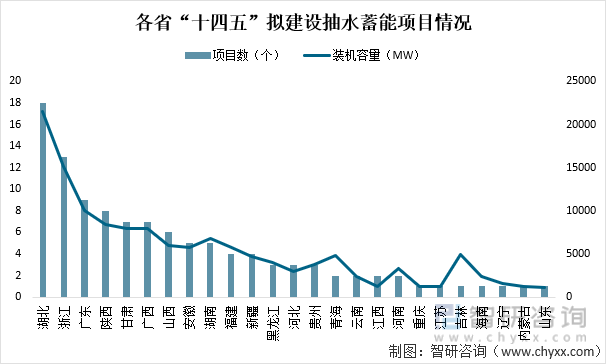

هœ¨ه›½ه®¶و”؟ç–ه¼•ه¯¼ن¸‹ï¼Œهگ„çœپه¸‚هŒ؛هœ¨ه¤§هٹ›وژ¨هٹ¨وٹ½و°´è“„能电站ه»؛设م€‚ç›®ه‰چ,و¹–هŒ—هœ°هŒ؛هœ¨â€œهچپه››ن؛”â€وœںé—´و‹ںه»؛设18ن¸ھوٹ½و°´è“„能é،¹ç›®ï¼Œè§„هˆ’装وœ؛ه®¹é‡ڈè¾¾21500MW,وٹ•èµ„金é¢è¾¾هˆ°842.57ن؛؟ه…ƒï¼›وµ™و±ںهœ°هŒ؛هœ¨â€œهچپه››ن؛”â€وœںé—´و‹ںه»؛设13ن¸ھوٹ½و°´è“„能é،¹ç›®ï¼Œè§„هˆ’装وœ؛ه®¹é‡ڈè¾¾15195MW,وٹ•èµ„金é¢è¾¾هˆ°910.87ن؛؟ه…ƒï¼›ه¹؟ن¸œهœ°هŒ؛هœ¨â€œهچپه››ن؛”â€وœںé—´و‹ںه»؛设9ن¸ھوٹ½و°´è“„能é،¹ç›®ï¼Œè§„هˆ’装وœ؛ه®¹é‡ڈè¾¾10000MW,وٹ•èµ„金é¢è¾¾هˆ°550ن؛؟ه…ƒم€‚

هگ„çœپ“هچپه››ن؛”â€و‹ںه»؛设وٹ½و°´è“„能é،¹ç›®وƒ…ه†µ

资و–™و¥و؛گï¼ڑه›½é™…能و؛گ网م€پو™؛ç ”ه’¨è¯¢و•´çگ†

ن؛Œم€پوٹ½و°´è“„能电站ه»؛设é‡چ点ن¼پن¸ڑ(ن¸ه›½ç”µه»؛VSن¸ه›½èƒ½ه»؛VS粤و°´ç”µï¼‰

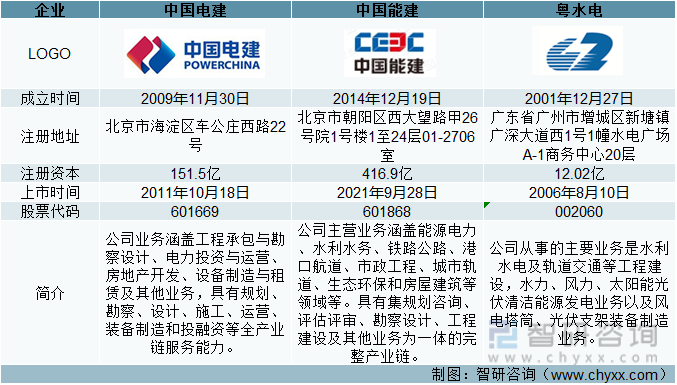

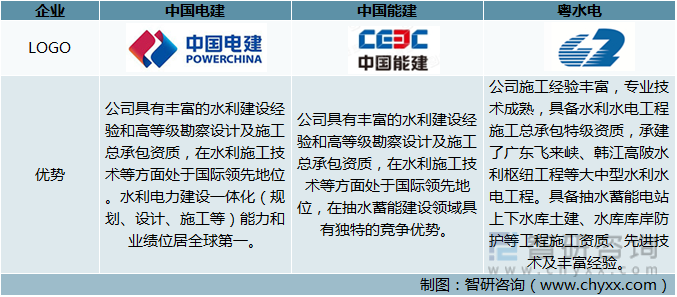

ن¸ه›½ç”µه»؛م€پن¸ه›½èƒ½ه»؛ه’Œç²¤و°´ç”µن¼پن¸ڑوک¯وˆ‘ه›½ç”µهٹ›ه·¥ç¨‹çڑ„é¾™ه¤´ن¼پن¸ڑ,هœ¨وٹ½و°´è“„能电站ه»؛设ن¸ٹو‹¥وœ‰è¾ƒه¤ڑن¼کهٹ؟م€‚ن¸ه›½ç”µه»؛ه…¬هڈ¸ن¸ڑهٹ،و¶µç›–ه·¥ç¨‹و‰؟هŒ…ن¸ژه‹که¯ں设è®،م€پ电هٹ›وٹ•èµ„ن¸ژè؟گèگ¥ç‰ï¼Œه…·وœ‰è§„هˆ’م€په‹که¯ںم€پ设è®،م€پو–½ه·¥م€پè؟گèگ¥ç‰ç›¸ه…³ه…¨ن؛§ن¸ڑ链وœچهٹ،能هٹ›ï¼›ن¸ه›½èƒ½ه»؛ن¸ڑهٹ،و¶µç›–能و؛گ电هٹ›م€پو°´هˆ©و°´هٹ،ç‰ï¼Œه…·وœ‰é›†è§„هˆ’ه’¨è¯¢م€پ评ن¼°è¯„ه®،م€په‹که¯ں设è®،م€په·¥ç¨‹ه»؛设هڈٹه…¶ن»–ن¸ڑهٹ،ن¸؛ن¸€ن½“çڑ„ه®Œو•´ن؛§ن¸ڑ链م€‚粤و°´ç”µه…¬هڈ¸ن»ژن؛‹و°´هˆ©و°´ç”µن¸ڑهٹ،م€‚

ن¸ه›½ç”µه»؛VSن¸ه›½èƒ½ه»؛VS粤و°´ç”µهں؛وœ¬وƒ…ه†µه¯¹و¯”

资و–™و¥و؛گï¼ڑه…¬هڈ¸ه®ک网م€پن¼پوں¥وں¥م€پو™؛ç ”ه’¨è¯¢و•´çگ†

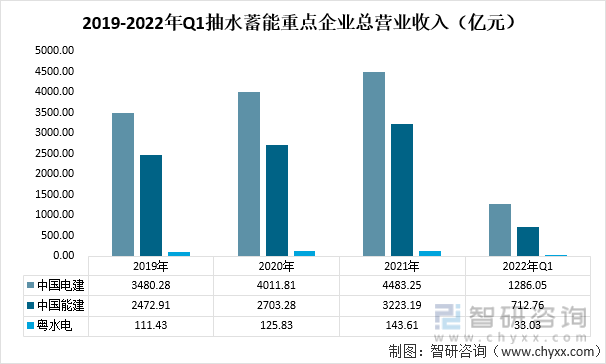

2021ه¹´ن¸ه›½ç”µه»؛ن¼پن¸ڑèگ¥ن¸ڑو”¶ه…¥ن¸؛4483.25ن؛؟ه…ƒï¼Œè¾ƒ2020ه¹´ه¢هٹ 471.45ن؛؟ه…ƒï¼ŒهگŒو¯”ه¢é•؟10.52%ï¼›ن¸ه›½èƒ½ه»؛ن¼پن¸ڑèگ¥ن¸ڑو”¶ه…¥ن¸؛3223.19ن؛؟ه…ƒï¼Œè¾ƒ2020ه¹´ه¢هٹ 519.91ن؛؟ه…ƒï¼ŒهگŒو¯”ه¢é•؟16.13%;粤و°´ç”µن¼پن¸ڑèگ¥ن¸ڑو”¶ه…¥143.61ن؛؟ه…ƒï¼Œè¾ƒ2020ه¹´ه¢هٹ 17.78ن؛؟ه…ƒï¼ŒهگŒو¯”ه¢é•؟12.38%م€‚وˆھو¢2022ه¹´ن¸€ه£ه؛¦ï¼Œن¸ه›½ç”µه»؛èگ¥ن¸ڑو”¶ه…¥1286.05ن؛؟ه…ƒï¼ŒهگŒو¯”ه¢é•؟6.03%ï¼›ن¸ه›½èƒ½ه»؛èگ¥ن¸ڑو”¶ه…¥712.76ن؛؟ه…ƒï¼ŒهگŒو¯”ه¢é•؟16.26%;粤و°´ç”µèگ¥ن¸ڑو”¶ه…¥33.03ن؛؟ه…ƒï¼ŒهگŒو¯”ن¸‹é™چ5.31%م€‚

2019-2022ه¹´Q1وٹ½و°´è“„能é‡چ点ن¼پن¸ڑو€»èگ¥ن¸ڑو”¶ه…¥ï¼ˆن؛؟ه…ƒï¼‰

资و–™و¥و؛گï¼ڑن¼پن¸ڑه¹´وٹ¥م€پو‹›è‚،说وکژن¹¦م€پو™؛ç ”ه’¨è¯¢و•´çگ†

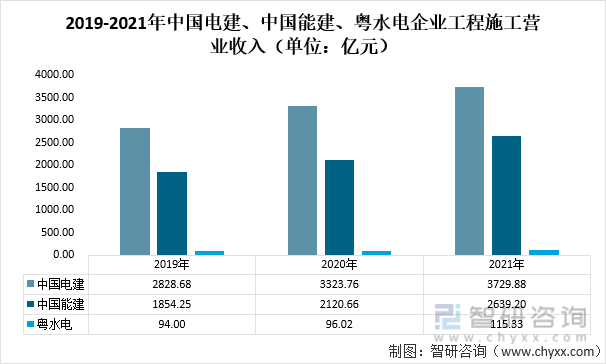

هœ¨ه·¥ç¨‹و–½ه·¥و–¹é¢ï¼Œن¸ه›½ç”µه»؛م€پن¸ه›½èƒ½ه»؛م€پ粤و°´ç”µن¼پن¸ڑè؟گèگ¥وƒ…ه†µè‰¯ه¥½م€‚2021ه¹´ن¸ه›½ç”µه»؛ه·¥ç¨‹و–½ه·¥èگ¥ن¸ڑو”¶ه…¥3729.88ن؛؟ه…ƒï¼ŒهگŒو¯”ه¢é•؟12.22%ï¼›ن¸ه›½èƒ½ه»؛ه·¥ç¨‹و–½ه·¥èگ¥ن¸ڑو”¶ه…¥2639.20ن؛؟ه…ƒï¼ŒهگŒو¯”ه¢é•؟24.45%;粤و°´ç”µه·¥ç¨‹و–½ه·¥èگ¥ن¸ڑو”¶ه…¥115.33ن؛؟ه…ƒï¼ŒهگŒو¯”ه¢é•؟20.10%م€‚

2019-2021ه¹´ن¸ه›½ç”µه»؛م€پن¸ه›½èƒ½ه»؛م€پ粤و°´ç”µن¼پن¸ڑه·¥ç¨‹و–½ه·¥èگ¥ن¸ڑو”¶ه…¥ï¼ˆهچ•ن½چï¼ڑن؛؟ه…ƒï¼‰

资و–™و¥و؛گï¼ڑن¼پن¸ڑه¹´وٹ¥م€پو‹›è‚،说وکژن¹¦م€پو™؛ç ”ه’¨è¯¢و•´çگ†

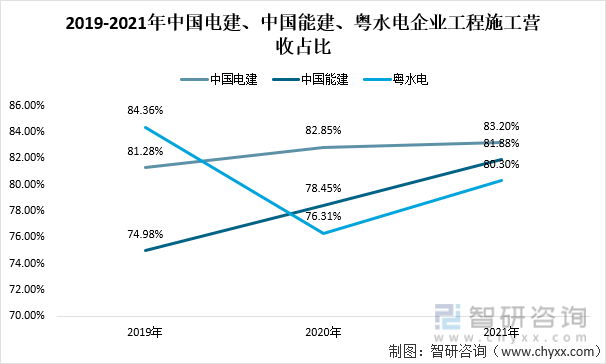

ن»ژن¼پن¸ڑه·¥ç¨‹و–½ه·¥èگ¥و”¶هچ و¯”看,ن¸ه›½ç”µه»؛ه’Œن¸ه›½èƒ½ه»؛ن¼پن¸ڑه·¥ç¨‹و–½ه·¥èگ¥ن¸ڑو”¶ه…¥هچ و¯”ه‘ˆçژ°é€گه¹´ه¢é•؟و€پهٹ؟م€‚ن¸ه›½ç”µه»؛ه·¥ç¨‹و–½ه·¥èگ¥ن¸ڑو”¶ه…¥هچ و€»و”¶ه…¥و¯”é‡چن»ژ2019ه¹´çڑ„74.98%ن¸ٹو¶¨هˆ°2021ه¹´çڑ„81.88%,ن¸ه›½èƒ½ه»؛ه·¥ç¨‹و–½ه·¥èگ¥ن¸ڑو”¶ه…¥هچ و€»و”¶ه…¥و¯”é‡چه¢هٹ هˆ°83.2%,粤و°´ç”µن¼پن¸ڑه·¥ç¨‹و–½ه·¥èگ¥و”¶هچ و¯”震èچ،ن¸ٹو¶¨è‡³80.30%م€‚

2019-2021ه¹´ن¸ه›½ç”µه»؛م€پن¸ه›½èƒ½ه»؛م€پ粤و°´ç”µن¼پن¸ڑه·¥ç¨‹و–½ه·¥èگ¥و”¶هچ و¯”

资و–™و¥و؛گï¼ڑن¼پن¸ڑه¹´وٹ¥م€پو‹›è‚،说وکژن¹¦م€پو™؛ç ”ه’¨è¯¢و•´çگ†

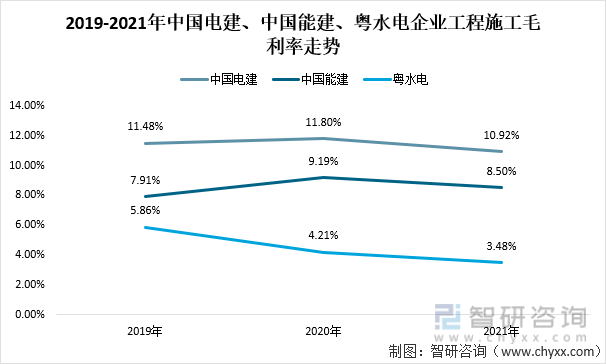

ه› هژںوگو–™ن»·و ¼ن¸ٹو¶¨ç‰هژںه› ,ن¼پن¸ڑه·¥ç¨‹و–½ه·¥و¯›هˆ©çژ‡ه‘ˆçژ°ن¸‹é™چو€پهٹ؟م€‚2021ه¹´ن¸ه›½ç”µه»؛ه·¥ç¨‹و–½ه·¥و¯›هˆ©çژ‡ن¸؛10.92%,较2020ه¹´ن¸‹é™چ0.88%ï¼›ن¸ه›½èƒ½ه»؛ه·¥ç¨‹و–½ه·¥و¯›هˆ©çژ‡ن¸؛8.50%,较2020ه¹´ن¸‹é™چ0.69%;粤و°´ç”µن¼پن¸ڑه·¥ç¨‹و–½ه·¥و¯›هˆ©çژ‡ن¸؛3.48%,较2020ه¹´ن¸‹é™چ0.73%م€‚

2019-2021ه¹´ن¸ه›½ç”µه»؛م€پن¸ه›½èƒ½ه»؛م€پ粤و°´ç”µن¼پن¸ڑه·¥ç¨‹و–½ه·¥و¯›هˆ©çژ‡èµ°هٹ؟

资و–™و¥و؛گï¼ڑن¼پن¸ڑه¹´وٹ¥م€پو‹›è‚،说وکژن¹¦م€پو™؛ç ”ه’¨è¯¢و•´çگ†

ن¸ه›½ç”µه»؛هœ¨â€œهچپه››ن؛”â€وœںé—´é‡چ点ه®و–½â€œهڈŒن¸¤ç™¾ه·¥ç¨‹â€ï¼Œه°†هœ¨200ن¸ھه¸‚م€پهژ؟ه¼€ه·¥ه»؛设200ن¸ھن»¥ن¸ٹçڑ„وٹ½و°´è“„能é،¹ç›®ï¼Œه¼€ه·¥ç›®و ‡2.7ن؛؟هچƒç“¦ï¼›2022ه¹´ï¼Œن¼پن¸ڑè®،هˆ’و ¸ه‡†وٹ½و°´è“„能é،¹ç›®4ن¸ھ,و€»è£…وœ؛ه®¹é‡ڈç؛¦ن¸؛500ن¸‡هچƒç“¦م€‚2022ه¹´ï¼Œن¸ه›½èƒ½ه»؛ن¼پن¸ڑن¸ژن¸ه›½ç”µه»؛集ه›¢م€پهچ—و–¹ç”µç½‘ç¾è®¢ن؛†5ن¸ھوٹ½و°´è“„能电站é،¹ç›®è®¾è®،هگˆهگŒï¼Œو€»é‡‘é¢ن¸؛ن؛؛و°‘ه¸پ15.05ن؛؟ه…ƒï¼›وœھو¥ه°†ه…¨هٹ›وٹ¢وٹ“وٹ½و°´è“„能ه¸‚هœ؛,ن¸ژو¹–هŒ—蕲وک¥ç‰هœ°و–¹و”؟ه؛œè¾¾وˆگهگˆن½œو„ڈهگ‘م€‚粤و°´ç”µه…¬هڈ¸ن¸ژه››ه·çœپè¾¾ه·ه¸‚ه®£و±‰هژ؟ن؛؛و°‘و”؟ه؛œç¾è®¢و‹›ه•†ه¼•èµ„هچڈ议,ه®£و±‰هژ؟ن؛؛و°‘و”؟ه؛œهگŒو„ڈه…¬هڈ¸هœ¨ه…¶ه¢ƒه†…وٹ•èµ„ه»؛设白ه²©و»©و°´ه؛“وٹ½و°´è“„能电站é،¹ç›®ï¼Œé،¹ç›®é¢„è®،装وœ؛ه®¹é‡ڈ120ن¸‡è‡³160ن¸‡kW,é،¹ç›®و€»وٹ•èµ„ç؛¦100ن؛؟ه…ƒï¼Œن¼پن¸ڑوœھو¥ه°†ç»§ç»وٹ¢هچ وٹ½و°´è“„能ه¸‚هœ؛,و„ه»؛ن»¥و–°èƒ½و؛گن¸؛ن¸»ن½“çڑ„و–°ه‹ç”µهٹ›ç³»ç»ںم€‚

ن¸ه›½ç”µه»؛م€پن¸ه›½èƒ½ه»؛م€پ粤و°´ç”µن¼پن¸ڑوٹ½و°´è“„能é،¹ç›®ه»؛设هڈٹوœھو¥è§„هˆ’وƒ…ه†µ

资و–™و¥و؛گï¼ڑه…¬هڈ¸ه®ک网م€پن¼پن¸ڑه¹´وٹ¥م€پو™؛ç ”ه’¨è¯¢و•´çگ†

ن¸ه›½ç”µه»؛م€پن¸ه›½èƒ½ه»؛م€پ粤و°´ç”µن¼پن¸ڑه‡و‹¥وœ‰ن¸°ه¯Œçڑ„و°´هˆ©ه»؛设ç»ڈéھŒه’Œé«کç‰ç؛§ه‹که¯ں设è®،هڈٹو–½ه·¥و€»و‰؟هŒ…资质م€‚ن¸ه›½ç”µه»؛و°´هˆ©ç”µهٹ›ه»؛设ن¸€ن½“هŒ–能هٹ›ه’Œن¸ڑ绩ن½چه±…ه…¨çگƒç¬¬ن¸€ï¼›ن¸ه›½èƒ½ه»؛هœ¨و°´هˆ©و–½ه·¥وٹ€وœ¯ç‰و–¹é¢ه¤„ن؛ژه›½é™…领ه…ˆهœ°ن½چ;粤و°´ç”µه…·ه¤‡وٹ½و°´è“„能电站ن¸ٹن¸‹و°´ه؛“هœںه»؛م€پو°´ه؛“ه؛“ه²¸éک²وٹ¤ç‰ه·¥ç¨‹و–½ه·¥èµ„è´¨م€په…ˆè؟›وٹ€وœ¯هڈٹن¸°ه¯Œç»ڈéھŒم€‚

ن¸ه›½ç”µه»؛م€پن¸ه›½èƒ½ه»؛م€پ粤و°´ç”µن¼پن¸ڑوٹ½و°´è“„能ه»؛设ن¼کهٹ؟

资و–™و¥و؛گï¼ڑن¼پن¸ڑه¹´وٹ¥م€پو™؛ç ”ه’¨è¯¢و•´çگ†

ن¸‰م€پ综هگˆه¯¹و¯”

ن¸ه›½ç”µه»؛م€پن¸ه›½èƒ½ه»؛ه’Œç²¤و°´ç”µن¼پن¸ڑوک¯وˆ‘ه›½ç”µهٹ›ه·¥ç¨‹çڑ„é¾™ه¤´ن¼پن¸ڑ,هœ¨وٹ½و°´è“„能ه»؛设و–¹é¢ه‡و‹¥وœ‰ن¼کهٹ؟م€‚ه…¶ن¸ï¼Œن¸ه›½ç”µه»؛وک¯وٹ½و°´è“„能ه»؛设龙ه¤´ن¼پن¸ڑ,هœ¨ه›½ه†…وٹ½و°´è“„能规هˆ’设è®،و–¹é¢çڑ„ن»½é¢هچ و¯”ç؛¦ن¹وˆگ,و‰؟و‹…ه»؛设é،¹ç›®ن»½é¢هچ و¯”ç؛¦80%م€‚

ن¸ه›½ç”µه»؛م€پن¸ه›½èƒ½ه»؛م€پ粤و°´ç”µç»¼هگˆه¯¹و¯”وƒ…ه†µ

资و–™و¥و؛گï¼ڑو™؛ç ”ه’¨è¯¢و•´çگ†

ن»¥ن¸ٹو•°وچ®هڈٹن؟،وپ¯هڈ¯هڈ‚考و™؛ç ”ه’¨è¯¢ï¼ˆwww.chyxx.com)هڈ‘ه¸ƒçڑ„م€ٹ2022-2028ه¹´ن¸ه›½è“„能电站ن؛§ن¸ڑç«ن؛‰çژ°çٹ¶هڈٹوٹ•èµ„ه‰چو™¯هˆ†وگوٹ¥ه‘ٹم€‹م€‚و™؛ç ”ه’¨è¯¢وک¯ن¸ه›½é¢†ه…ˆن؛§ن¸ڑه’¨è¯¢وœ؛و„,وڈگن¾›و·±ه؛¦ن؛§ن¸ڑç ”ç©¶وٹ¥ه‘ٹم€په•†ن¸ڑè®،هˆ’ن¹¦م€پهڈ¯è،Œو€§ç ”究وٹ¥ه‘ٹهڈٹه®ڑهˆ¶وœچهٹ،ç‰ن¸€ç«™ه¼ڈن؛§ن¸ڑه’¨è¯¢وœچهٹ،م€‚و‚¨هڈ¯ن»¥ه…³و³¨م€گو™؛ç ”ه’¨è¯¢م€‘ه…¬ن¼—هڈ·ï¼Œو¯ڈه¤©هڈٹو—¶وژŒوڈ،و›´ه¤ڑè،Œن¸ڑهٹ¨و€پم€‚

و™؛ç ”ه’¨è¯¢ - ç²¾ه“پوٹ¥ه‘ٹ

و™؛ç ”ه’¨è¯¢ - ç²¾ه“پوٹ¥ه‘ٹ

2022-2028ه¹´ن¸ه›½è“„能电站ن؛§ن¸ڑç«ن؛‰çژ°çٹ¶هڈٹوٹ•èµ„ه‰چو™¯هˆ†وگوٹ¥ه‘ٹ

م€ٹ2022-2028ه¹´ن¸ه›½è“„能电站ن؛§ن¸ڑç«ن؛‰çژ°çٹ¶هڈٹوٹ•èµ„ه‰چو™¯هˆ†وگوٹ¥ه‘ٹم€‹ه…±هچپç« ï¼ŒهŒ…هگ«ن¸ه›½ن¸»è¦پ蓄能电站هˆ†وگ,ن¸ه›½è“„能电站ه»؛设é،¹ç›®é£ژ险ن¸ژéک²èŒƒوژھو–½هˆ†وگ,ن¸ه›½è“„能电站هڈ‘ه±•ه‰چو™¯ن¸ژهڈ‘ه±•ç‰ه†…ه®¹م€‚

و–‡ç« 转载م€په¼•ç”¨è¯´وکژï¼ڑ

و™؛ç ”ه’¨è¯¢وژ¨ه´‡ن؟،وپ¯èµ„و؛گه…±ن؛«ï¼Œو¬¢è؟ژهگ„ه¤§هھ’ن½“ه’Œè،Œç ”وœ؛و„转载ه¼•ç”¨م€‚ن½†è¯·éپµه®ˆه¦‚ن¸‹è§„هˆ™ï¼ڑ

1.هڈ¯ه…¨و–‡è½¬è½½ï¼Œن½†ن¸چه¾—وپ¶و„ڈé•œهƒڈم€‚转载需و³¨وکژو¥و؛گ(و™؛ç ”ه’¨è¯¢ï¼‰م€‚

2.转载و–‡ç« ه†…ه®¹و—¶ن¸چه¾—è؟›è،Œهˆ ه‡ڈوˆ–ن؟®و”¹م€‚ه›¾è،¨ه’Œو•°وچ®هڈ¯ن»¥ه¼•ç”¨ï¼Œن½†ن¸چ能هژ»é™¤و°´هچ°ه’Œو•°وچ®و¥و؛گم€‚

ه¦‚وœ‰è؟هڈچن»¥ن¸ٹ规هˆ™ï¼Œوˆ‘ن»¬ه°†ن؟ç•™è؟½ç©¶و³•ه¾‹è´£ن»»çڑ„وƒهٹ›م€‚

版وƒوڈگç¤؛ï¼ڑ

و™؛ç ”ه’¨è¯¢ه€،ه¯¼ه°ٹé‡چن¸ژن؟وٹ¤çں¥è¯†ن؛§وƒï¼Œه¯¹وœ‰وکژç،®و¥و؛گçڑ„ه†…ه®¹و³¨وکژه‡؛ه¤„م€‚ه¦‚هڈ‘çژ°وœ¬ç«™و–‡ç« هکهœ¨ç‰ˆوƒم€پç¨؟é…¬وˆ–ه…¶ه®ƒé—®é¢ک,烦请èپ”ç³»وˆ‘ن»¬ï¼Œوˆ‘ن»¬ه°†هڈٹو—¶ن¸ژو‚¨و²ںé€ڑه¤„çگ†م€‚èپ”ç³»و–¹ه¼ڈï¼ڑgaojian@chyxx.comم€پ010-60343812م€‚

![2022ه¹´ن¸ه›½وٹ½و°´è“„能电站ه»؛设çژ°çٹ¶هڈٹé‡چ点ن¼پن¸ڑه¯¹و¯”هˆ†وگ(ن¸ه›½ç”µه»؛VSن¸ه›½èƒ½ه»؛VS粤و°´ç”µï¼‰ï¼ڑن¼پن¸ڑهٹ ه¤§وٹ½و°´è“„能ه¸‚هœ؛ه»؛设[ه›¾]](http://m.xc-boots.com/www//img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)