еҶ…е®№жҰӮеҶөпјҡйҡҸзқҖжҠҖжңҜзҡ„еҸ‘еұ•е’Ң5Gж—¶д»Јзҡ„еҲ°жқҘпјҢжҷәиғҪеҢ–гҖҒи§ҰжҺ§еҢ–жҲҗдёәж—¶д»ЈеҸ‘еұ•зҡ„жҪ®жөҒ,жҳҫзӨәеұҸдҪңдёәдәәжңәдәӨдә’зҡ„дёҖдёӘйҮҚиҰҒз•ҢйқўпјҢеңЁдҝЎжҒҜдј йҖ’иҝҮзЁӢдёӯзҡ„дҪңз”Ёи¶ҠеҸ‘еҮёжҳҫпјҢж¶Ҳиҙ№иҖ…еҜ№и§ҰжҺ§йқўжқҝжҖ§иғҪзҡ„иҰҒжұӮеҝ…е°ҶдёҚж–ӯжҸҗй«ҳпјҢз”ұдәҺжҜҸйғЁжүӢжңәжҲ–жҜҸеҸ°е№іжқҝз”өи„‘иҮіе°‘йңҖиҰҒдёҖеқ—и§ҶзӘ—йҳІжҠӨеұҸпјҢе…үеӯҰзҺ»з’ғдҪңдёәз”ҹдә§ж–°е…ҙдә§дёҡе№іжқҝжҳҫзӨәеҷЁи§ҶзӘ—йҳІжҠӨеұҸеҺҹж–ҷзҡ„дёҖйғЁеҲҶпјҢеңЁжҷәиғҪжүӢжңәе’Ңе№іжқҝз”өи„‘зғӯй”Җзҡ„еёҰеҠЁдёӢпјҢй«ҳе“ҒиҙЁе…үеӯҰзҺ»з’ғеҲ¶йҖ дёҡдјҡйҡҸзқҖз”өеӯҗж¶Ҳиҙ№еёӮеңәзҡ„з№ҒиҚЈпјҢеҗҢж—¶пјҢжүӢжңәз…§зӣёеҠҹиғҪзҡ„дёҚж–ӯдјҳеҢ–д№ҹжҺЁеҠЁдәҶй«ҳе“ҒиҙЁе…үеӯҰй•ңеӨҙдә§дёҡзҡ„еҸ‘еұ•пјҢжҲҗдёәе…үеӯҰзҺ»з’ғеҠ е·ҘиЎҢдёҡеҸ‘еұ•зҡ„йҮҚиҰҒжҺЁеҠЁеҠӣпјҢзӣ®еүҚпјҢдёӯеӣҪе·ІжҲҗдёәе…Ёзҗғе…үеӯҰзҺ»з’ғдё»иҰҒз”ҹдә§ең°пјҢ2020е№ҙдёӯеӣҪе…үеӯҰзҺ»з’ғдә§йҮҸе’ҢйңҖжұӮйҮҸеҲҶеҲ«иҫҫ3.85дёҮеҗЁе’Ң3.39дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝ4.90%е’Ң5.61%пјҢйў„и®Ў2023е№ҙдёӯеӣҪе…үеӯҰзҺ»з’ғдә§йҮҸе’ҢйңҖжұӮйҮҸе°ҶеҲҶеҲ«иҫҫеҲ°4.49дёҮеҗЁе’Ң4.01дёҮеҗЁпјҢдҪҶдёӯеӣҪе…үеӯҰзҺ»з’ғдјҒдёҡж•ҙдҪ“з«һдәүеҠӣдёҚејәпјҢйҷӨе°‘ж•°дјҒдёҡеӨ–пјҢеӨ§йғЁеҲҶдјҒдёҡз”ҹдә§зҡ„дә§е“ҒжҠҖжңҜеҗ«йҮҸдҪҺпјҢйӣҶдёӯеңЁдёӯдҪҺз«ҜйўҶеҹҹпјҢйғЁеҲҶй«ҳз«Ҝдә§е“Ғдҫӣз»ҷдёҚи¶іпјҢдёҚиғҪж»Ўи¶іеӣҪеҶ…дёӢжёёиЎҢдёҡеҸ‘еұ•зҡ„йңҖиҰҒпјҢдё»иҰҒдҫқиө–иҝӣеҸЈгҖӮ

е…ій”®иҜҚпјҡе…үеӯҰзҺ»з’ғеҠ е·ҘиЎҢдёҡеҸ‘еұ•зҺ°зҠ¶гҖҒе…үеӯҰзҺ»з’ғеҠ е·ҘиЎҢдёҡеёӮеңәж јеұҖгҖҒе…үеӯҰзҺ»з’ғеҠ е·ҘиЎҢдёҡеҸ‘еұ•и¶ӢеҠҝ

дёҖгҖҒжҰӮиҝ°

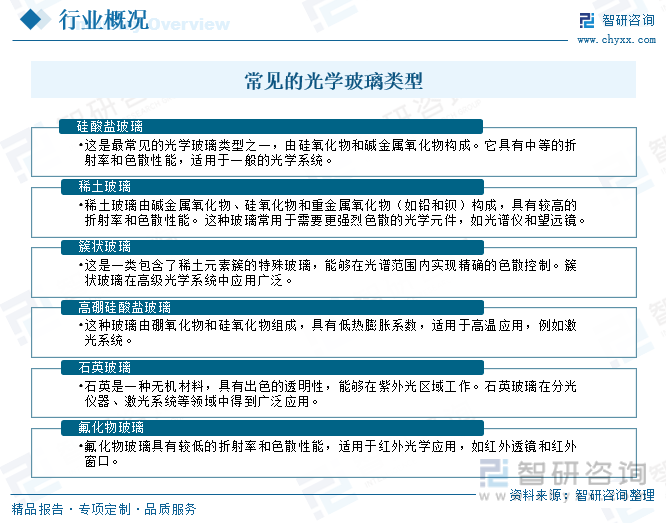

е…үеӯҰзҺ»з’ғжҳҜдёҖз§Қдё“й—Ёз”ЁдәҺеҲ¶йҖ е…үеӯҰе…ғ件пјҲеҰӮй•ңзүҮгҖҒйҖҸй•ңгҖҒжЈұй•ңзӯүпјүзҡ„зҺ»з’ғжқҗж–ҷпјҢе®ғ们具жңүй«ҳйҖҸжҳҺеәҰгҖҒдјҳејӮзҡ„е…үеӯҰжҖ§иғҪгҖҒзЁіе®ҡзҡ„зү©зҗҶе’ҢеҢ–еӯҰзү№жҖ§пјҢд»ҘеҸҠиғҪеӨҹж»Ўи¶ідёҚеҗҢе…үеӯҰеә”з”ЁйңҖжұӮзҡ„зү№е®ҡзү№жҖ§пјҢеёёи§Ғзҡ„е…үеӯҰзҺ»з’ғеҢ…жӢ¬зЎ…й…ёзӣҗзҺ»з’ғгҖҒзЁҖеңҹзҺ»з’ғгҖҒз°ҮзҠ¶зҺ»з’ғгҖҒй«ҳзЎјзЎ…й…ёзӣҗзҺ»з’ғгҖҒзҹіиӢұзҺ»з’ғгҖҒж°ҹеҢ–зү©зҺ»з’ғзӯүгҖӮ

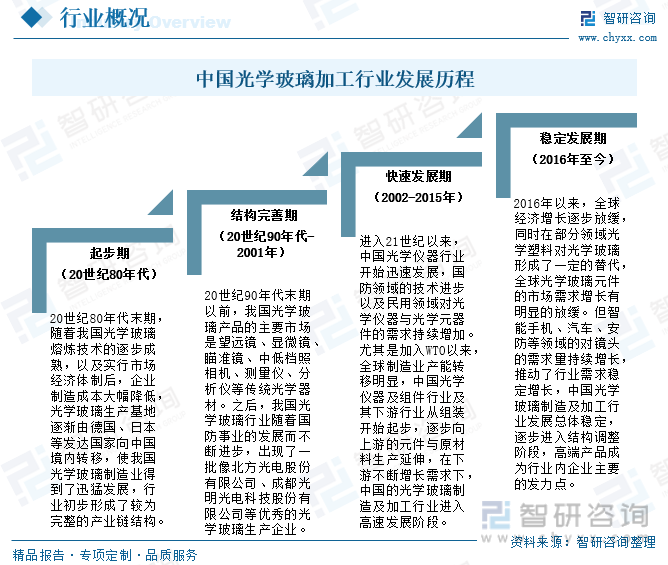

20дё–зәӘ80е№ҙд»Јжң«жңҹпјҢйҡҸзқҖдёӯеӣҪе…үеӯҰзҺ»з’ғзҶ”зӮјжҠҖжңҜзҡ„йҖҗжӯҘжҲҗзҶҹпјҢд»ҘеҸҠе®һиЎҢеёӮеңәз»ҸжөҺдҪ“еҲ¶еҗҺпјҢдјҒдёҡеҲ¶йҖ жҲҗжң¬еӨ§е№…йҷҚдҪҺпјҢе…үеӯҰзҺ»з’ғз”ҹдә§еҹәең°йҖҗжёҗз”ұеҫ·еӣҪгҖҒж—Ҙжң¬зӯүеҸ‘иҫҫеӣҪ家еҗ‘дёӯеӣҪеўғеҶ…иҪ¬з§»пјҢдҪҝдёӯеӣҪе…үеӯҰзҺ»з’ғеҲ¶йҖ дёҡеҫ—еҲ°дәҶиҝ…зҢӣеҸ‘еұ•пјҢиЎҢдёҡеҲқжӯҘеҪўжҲҗдәҶиҫғдёәе®Ңж•ҙзҡ„дә§дёҡй“ҫз»“жһ„гҖӮ20дё–зәӘ90е№ҙд»Јжң«жңҹд»ҘеүҚпјҢдёӯеӣҪе…үеӯҰзҺ»з’ғдә§е“Ғзҡ„дё»иҰҒеёӮеңәжҳҜжңӣиҝңй•ңгҖҒжҳҫеҫ®й•ңгҖҒзһ„еҮҶй•ңгҖҒдёӯдҪҺжЎЈз…§зӣёжңәгҖҒжөӢйҮҸд»ӘгҖҒеҲҶжһҗд»Әзӯүдј з»ҹе…үеӯҰеҷЁжқҗгҖӮиҝӣе…Ҙ21дё–зәӘд»ҘжқҘпјҢдёӯеӣҪе…үеӯҰд»ӘеҷЁиЎҢдёҡејҖе§Ӣиҝ…йҖҹеҸ‘еұ•пјҢеӣҪйҳІйўҶеҹҹзҡ„жҠҖжңҜиҝӣжӯҘд»ҘеҸҠж°‘з”ЁйўҶеҹҹеҜ№е…үеӯҰд»ӘеҷЁдёҺе…үеӯҰе…ғеҷЁд»¶зҡ„йңҖжұӮжҢҒз»ӯеўһеҠ гҖӮе°Өе…¶жҳҜеҠ е…ҘWTOд»ҘжқҘпјҢе…ЁзҗғеҲ¶йҖ дёҡдә§иғҪиҪ¬з§»жҳҺжҳҫпјҢдёӯеӣҪе…үеӯҰд»ӘеҷЁеҸҠ组件иЎҢдёҡеҸҠе…¶дёӢжёёиЎҢдёҡд»Һз»„иЈ…ејҖе§Ӣиө·жӯҘпјҢйҖҗжӯҘеҗ‘дёҠжёёзҡ„е…ғ件дёҺеҺҹжқҗж–ҷз”ҹдә§е»¶дјёпјҢеңЁдёӢжёёдёҚж–ӯеўһй•ҝйңҖжұӮдёӢпјҢдёӯеӣҪзҡ„е…үеӯҰзҺ»з’ғеҲ¶йҖ еҸҠеҠ е·ҘиЎҢдёҡиҝӣе…Ҙй«ҳйҖҹеҸ‘еұ•йҳ¶ж®өгҖӮ2016е№ҙд»ҘжқҘпјҢе…Ёзҗғз»ҸжөҺеўһй•ҝйҖҗжӯҘж”ҫзј“пјҢеҗҢж—¶еңЁйғЁеҲҶйўҶеҹҹе…үеӯҰеЎ‘ж–ҷеҜ№е…үеӯҰзҺ»з’ғеҪўжҲҗдәҶдёҖе®ҡзҡ„жӣҝд»ЈпјҢе…Ёзҗғе…үеӯҰзҺ»з’ғе…ғ件зҡ„еёӮеңәйңҖжұӮеўһй•ҝжңүжҳҺжҳҫзҡ„ж”ҫзј“гҖӮдҪҶжҷәиғҪжүӢжңәгҖҒжұҪиҪҰгҖҒе®үйҳІзӯүйўҶеҹҹзҡ„еҜ№й•ңеӨҙзҡ„йңҖжұӮйҮҸжҢҒз»ӯеўһй•ҝпјҢжҺЁеҠЁдәҶиЎҢдёҡйңҖжұӮзЁіе®ҡеўһй•ҝпјҢдёӯеӣҪе…үеӯҰзҺ»з’ғеҲ¶йҖ еҸҠеҠ е·ҘиЎҢдёҡеҸ‘еұ•жҖ»дҪ“зЁіе®ҡпјҢйҖҗжӯҘиҝӣе…Ҙз»“жһ„и°ғж•ҙйҳ¶ж®өпјҢй«ҳз«Ҝдә§е“ҒжҲҗдёәиЎҢдёҡеҶ…дјҒдёҡдё»иҰҒзҡ„еҸ‘еҠӣзӮ№гҖӮ

дәҢгҖҒдә§дёҡй“ҫ

1гҖҒдә§дёҡй“ҫз»“жһ„

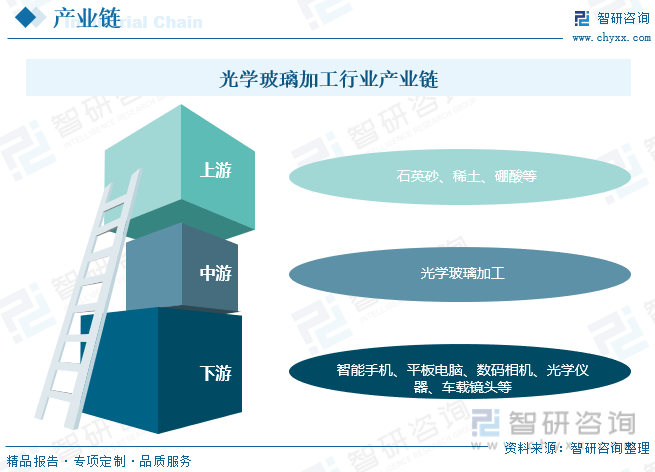

е…үеӯҰзҺ»з’ғиЎҢдёҡдёҠжёёдёәеҺҹжқҗж–ҷеёӮеңәпјҢдё»иҰҒеҢ…жӢ¬зҹіиӢұз ӮгҖҒзЁҖеңҹгҖҒзЎјй…ёзӯүпјҢиЎҢдёҡдёӢжёёдёәеә”з”ЁеёӮеңәпјҢе…үеӯҰзҺ»з’ғе№ҝжіӣеә”з”ЁдәҺжҷәиғҪжүӢжңәгҖҒе№іжқҝз”өи„‘гҖҒж•°з ҒзӣёжңәгҖҒе…үеӯҰд»ӘеҷЁгҖҒиҪҰиҪҪй•ңеӨҙзӯүйўҶеҹҹгҖӮ

2гҖҒдёҠжёё

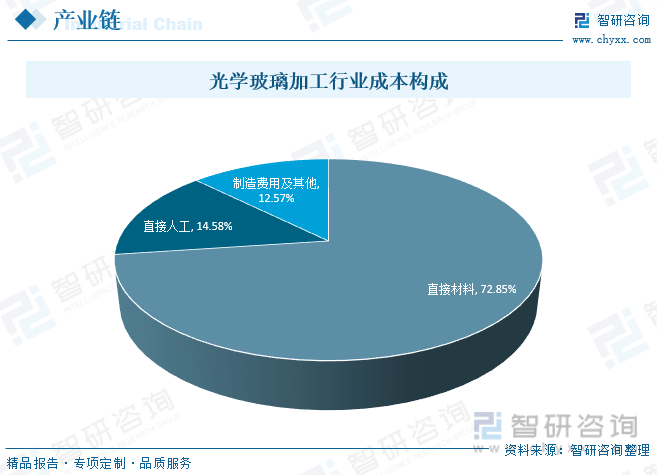

е…үеӯҰзҺ»з’ғеҠ е·Ҙдә§е“ҒжҲҗжң¬дё»иҰҒз”ұзӣҙжҺҘжқҗж–ҷгҖҒзӣҙжҺҘдәәе·ҘеҸҠеҲ¶йҖ иҙ№з”Ёжһ„жҲҗпјҢд»ҺжҲҗжң¬жһ„жҲҗжқҘзңӢпјҢзӣҙжҺҘжқҗж–ҷжҲҗжң¬еҚ жҜ”жңҖеӨ§пјҢиҫҫ72.85%пјӣдәәе·ҘжҲҗжң¬еҚ жҜ”дёә14.58%пјӣеҲ¶йҖ иҙ№з”ЁеҸҠе…¶д»–жҲҗжң¬еҚ жҜ”12.57%гҖӮ

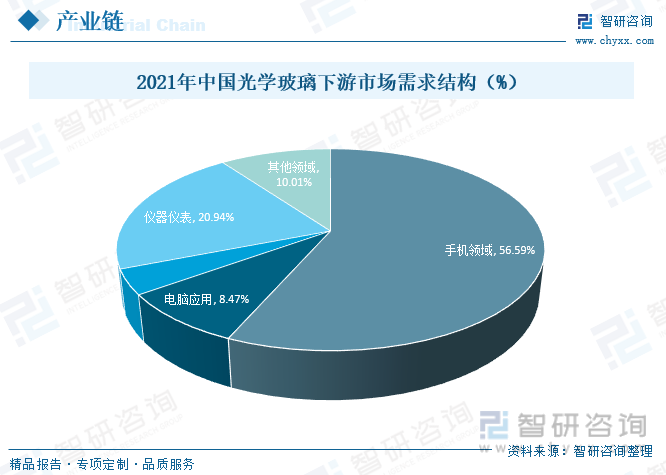

3гҖҒдёӢжёё

е…үеӯҰзҺ»з’ғеҸҜд»Ҙеә”з”ЁдәҺжҷәиғҪжүӢжңәгҖҒе№іжқҝз”өи„‘гҖҒе…үеӯҰд»ӘеҷЁд»ӘиЎЁйғЁд»¶гҖҒж•°з ҒзӣёжңәгҖҒиҪҰиҪҪе’Ңе®үйҳІзӯүйўҶеҹҹпјҢе…¶дёӯпјҢжүӢжңәйўҶеҹҹеҚ 56.59%пјҢз”өи„‘еә”з”ЁйўҶеҹҹеҚ 8.47%пјҢиҪҰиҪҪеҸҠе®үйҳІйўҶеҹҹеҚ 3.99%пјҢд»ӘеҷЁд»ӘиЎЁйўҶеҹҹеҚ 20.94%пјҢдёӢжёёдә§дёҡзҡ„ж¶Ҳиҙ№йңҖжұӮеҪұе“ҚзқҖе…үеӯҰзҺ»з’ғзҡ„з”ҹдә§и§„жЁЎпјҢйҡҸзқҖе…үз”өдә§дёҡе’ҢдҝЎжҒҜдә§дёҡзҡ„еҝ«йҖҹеҸ‘еұ•пјҢеёӮеңәеҜ№й•§зі»зҺ»з’ғгҖҒй«ҳе“ҒиҙЁе…үеӯҰзҺ»з’ғгҖҒзҺҜдҝқе…үеӯҰзҺ»з’ғзӯүзү№з§Қе…үеӯҰзҺ»з’ғйңҖжұӮеӨ§е№…дёҠеҚҮпјҢжңүеҠӣең°еёҰеҠЁдәҶе…үеӯҰзҺ»з’ғеёӮеңәйңҖжұӮзҡ„ж•ҙдҪ“дёҠеҚҮпјҢж•°з ҒзӣёжңәгҖҒжҷәиғҪжүӢжңәгҖҒиҪҰиҪҪй•ңеӨҙгҖҒжҠ•еҪұжңәзӯүе…үз”өдә§е“Ғзҡ„йЈһйҖҹеҸ‘еұ•пјҢе°Ҷдёәзү№з§Қе…үеӯҰзҺ»з’ғеёҰжқҘж–°зҡ„еҸ‘еұ•з©әй—ҙпјҢеёӮеңәеҸ‘еұ•еүҚжҷҜе№ҝйҳ”гҖӮ

дёүгҖҒеёӮеңәж”ҝзӯ–

е…үеӯҰзҺ»з’ғжҳҜиҜёеӨҡй«ҳз«ҜиЈ…еӨҮеҸҠйҮҚеӨ§жҠҖжңҜиЈ…еӨҮзҡ„ж ёеҝғй…ҚеҘ—еҺҹж–ҷпјҢжҳҜиҲӘз©әиҲӘеӨ©гҖҒз”ҹе‘Ҫ科еӯҰеҸҠеҢ»з–—гҖҒеҚҠеҜјдҪ“е…үеҲ»жңәеҸҠжЈҖжөӢиЈ…еӨҮгҖҒж— дәәй©ҫ驶гҖҒз”ҹзү©иҜҶеҲ«гҖҒеӣҪйҳІеҶӣе·ҘеҸҠж–°дёҖд»ЈдҝЎжҒҜжҠҖжңҜзӯүеҪ“д»ҠеүҚжІҝ科жҠҖеҸ‘еұ•дёҚеҸҜжҲ–зјәзҡ„е…ій”®зҺҜиҠӮпјҢе…·жңүеҹәзЎҖжҖ§ең°дҪҚпјҢжҳҜж”Ҝж’‘еҲ¶йҖ дёҡиҪ¬еһӢеҚҮзә§зҡ„е…ій”®жҠҖжңҜд№ӢдёҖпјҢиҝ‘е№ҙжқҘпјҢдёӯеӣҪзӣёз»§еҮәеҸ°дәҶдёҖзі»еҲ—ж”ҝзӯ–ж”ҜжҢҒзІҫеҜҶе…үеӯҰиЎҢдёҡеҸ‘еұ•пјҢдёәе…үеӯҰзҺ»з’ғиЎҢдёҡзҡ„з§‘з ”еҲӣж–°еҸҠдә§дёҡеҢ–жҸҗдҫӣдәҶејәжңүеҠӣзҡ„ж”ҝзӯ–ж”ҜжҢҒе’ҢиүҜеҘҪзҡ„ж”ҝзӯ–зҺҜеўғгҖӮ

зӣёе…іжҠҘе‘Ҡпјҡжҷәз ”е’ЁиҜўеҸ‘еёғзҡ„гҖҠдёӯеӣҪе…үеӯҰзҺ»з’ғеҠ е·ҘиЎҢдёҡеёӮеңәеҲҶжһҗйў„жөӢеҸҠеҸ‘еұ•жҲҳз•Ҙз ”з©¶жҠҘе‘ҠгҖӢ

еӣӣгҖҒеҸ‘еұ•зҺ°зҠ¶

йҡҸзқҖжҠҖжңҜзҡ„еҸ‘еұ•е’Ң5Gж—¶д»Јзҡ„еҲ°жқҘпјҢжҷәиғҪеҢ–гҖҒи§ҰжҺ§еҢ–жҲҗдёәж—¶д»ЈеҸ‘еұ•зҡ„жҪ®жөҒ,жҳҫзӨәеұҸдҪңдёәдәәжңәдәӨдә’зҡ„дёҖдёӘйҮҚиҰҒз•ҢйқўпјҢеңЁдҝЎжҒҜдј йҖ’иҝҮзЁӢдёӯзҡ„дҪңз”Ёи¶ҠеҸ‘еҮёжҳҫпјҢж¶Ҳиҙ№иҖ…еҜ№и§ҰжҺ§йқўжқҝжҖ§иғҪзҡ„иҰҒжұӮеҝ…дёҚж–ӯжҸҗй«ҳпјҢз”ұдәҺи§ҰжҺ§йқўжқҝиҮіе°‘йңҖиҰҒдёҖеқ—и§ҶзӘ—йҳІжҠӨеұҸпјҢе…үеӯҰзҺ»з’ғдҪңдёәз”ҹдә§и§ҶзӘ—йҳІжҠӨеұҸеҺҹж–ҷзҡ„дёҖйғЁеҲҶд№ҹиҝҺжқҘй»„йҮ‘еҸ‘еұ•жңҹпјҢиҝ‘е№ҙжқҘдёӯеӣҪе…үеӯҰзҺ»з’ғдә§й”ҖйҮҸзЁіжӯҘеўһй•ҝпјҢ2022е№ҙдёӯеӣҪе…үеӯҰзҺ»з’ғдә§йҮҸе’ҢйңҖжұӮйҮҸеҲҶеҲ«иҫҫ4.27дёҮеҗЁе’Ң3.8дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝ5.43%е’Ң6.15%пјҢдҪҶдёӯеӣҪе…үеӯҰзҺ»з’ғдјҒдёҡж•ҙдҪ“з«һдәүеҠӣдёҚејәпјҢйҷӨе°‘ж•°дјҒдёҡеӨ–пјҢеӨ§йғЁеҲҶдјҒдёҡз”ҹдә§зҡ„дә§е“ҒжҠҖжңҜеҗ«йҮҸдҪҺпјҢйӣҶдёӯеңЁдёӯдҪҺз«ҜйўҶеҹҹпјҢйғЁеҲҶй«ҳз«Ҝдә§е“Ғдҫӣз»ҷдёҚи¶іпјҢдёҚиғҪж»Ўи¶іеӣҪеҶ…дёӢжёёиЎҢдёҡеҸ‘еұ•зҡ„йңҖиҰҒпјҢдё»иҰҒдҫқиө–иҝӣеҸЈгҖӮ

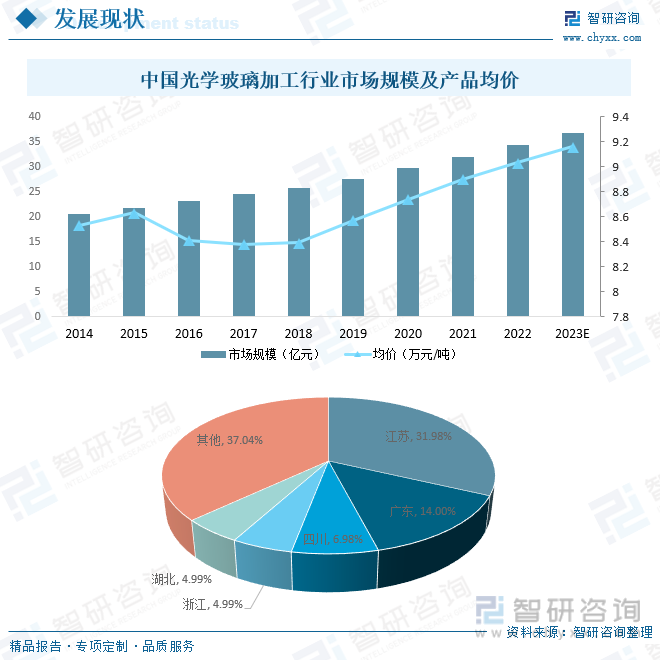

з»ҸиҝҮеӨҡе№ҙзҡ„дә§дёҡиҪ¬з§»пјҢдёӯеӣҪе…үеӯҰзҺ»з’ғеҠ е·ҘиЎҢдёҡеҝ«йҖҹеҸ‘еұ•пјҢеёӮеңә规模дёҚж–ӯжү©еӨ§пјҢ2020е№ҙдёӯеӣҪе…үеӯҰзҺ»з’ғеҠ е·ҘиЎҢдёҡеёӮеңә规模иҫҫ29.64дәҝе…ғпјҢйў„и®Ў2023е№ҙжңүжңӣзӘҒз ҙ36дәҝе…ғпјҢд»ҺеҢәеҹҹеҲҶеёғжқҘзңӢпјҢдёҠжө·гҖҒжұҹиӢҸгҖҒзҰҸе»әгҖҒе№ҝдёңзӯүдёңйғЁең°еҢәжҳҜдёӯеӣҪе…үеӯҰзҺ»з’ғдёӢжёёйңҖжұӮжңҖеӨ§зҡ„еҮ дёӘзңҒд»ҪпјҢе…¶дёӯпјҢжұҹиӢҸеҚ 31.98%пјҢе№ҝдёңеҚ 14.00%пјҢеӣӣе·қеҚ 6.98%пјҢжөҷжұҹеҚ 4.99%пјҢж№–еҢ—еҚ 4.99%гҖӮд»Һдә§е“Ғд»·ж јжқҘзңӢпјҢиҝ‘еҮ е№ҙдёӯеӣҪе…үеӯҰзҺ»з’ғдә§е“Ғд»·ж јжҖ»дҪ“е‘ҲзҺ°еҮәжіўеҠЁдёҠеҚҮжҖҒеҠҝпјҢдё»иҰҒжҳҜз”ұдәҺдҪҺз«ҜеёӮеңәйҖҗжӯҘиў«е…үеӯҰеЎ‘ж–ҷжӣҝд»ЈпјҢдёӢжёёеҰӮеҚҠеҜјдҪ“зӯүиЎҢдёҡзҡ„дёӯй«ҳз«Ҝдә§е“ҒйңҖжұӮжҢҒз»ӯеўһй•ҝеӣҪеҶ…е…үеӯҰзҺ»з’ғеёӮеңәйңҖжұӮйҖҗжёҗеҗ‘дёӯй«ҳз«Ҝдә§е“ҒиҪ¬еҸҳпјҢ2017е№ҙе…үеӯҰзҺ»з’ғдә§е“Ғд»·дёәиҝ‘еҮ е№ҙзҡ„жңҖдҪҺзӮ№пјҢзәҰдёә8.38дёҮе…ғ/еҗЁпјҢ2020е№ҙеҲ°иҫҫдәҶ8.74дёҮе…ғ/еҗЁпјҢйў„и®Ў2023е№ҙе°ҶиҫҫеҲ°9.16дёҮе…ғ/еҗЁгҖӮ

дә”гҖҒеёӮеңәж јеұҖ

1гҖҒж•ҙдҪ“ж јеұҖ

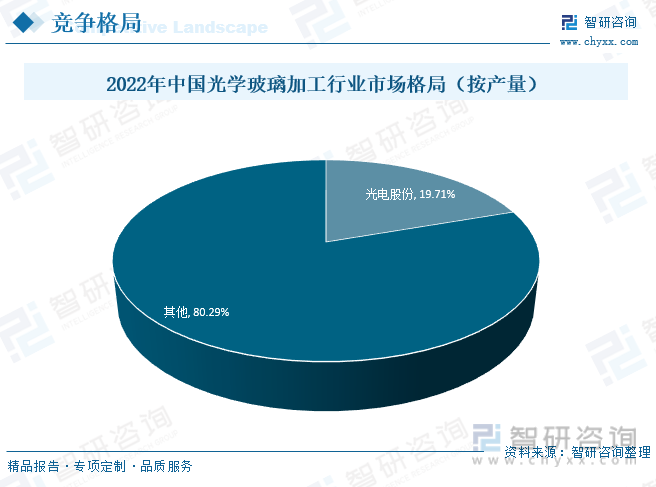

е…үеӯҰзҺ»з’ғиЎҢдёҡеұһдәҺиө„йҮ‘е’ҢжҠҖжңҜеҜҶйӣҶеһӢиЎҢдёҡпјҢиЎҢдёҡиҝӣе…ҘеЈҒеһ’й«ҳпјҢжһ„жҲҗиҫғејәзҡ„з«һдәүдјҳеҠҝпјҢзӣ®еүҚеёӮеңәеҹәжң¬е‘ҲзҺ°еҜЎеӨҙеһ„ж–ӯзҠ¶еҶөпјҢеӣҪйҷ…дёҠеӣӣдёӘдё»иҰҒзҡ„е…үз”өеӯҗдҝЎжҒҜжқҗж–ҷе…¬еҸёпјҲеҲҶеҲ«жҳҜеҫ·еӣҪSCHOTTе…¬еҸёгҖҒзҫҺеӣҪCORNINGе…¬еҸёгҖҒж—Ҙжң¬HOYAе…¬еҸёгҖҒж—Ҙжң¬е°ҸеҺҹе…¬еҸёпјүеңЁжҠҖжңҜеӮЁеӨҮгҖҒз ”еҸ‘жҠ•е…ҘгҖҒз ”еҸ‘дәәеҠӣиө„жәҗзҡ„ејҖеҸ‘гҖҒдё“еҲ©з”іиҜ·гҖҒзҹҘиҜҶдә§жқғдҝқжҠӨзӯүж–№йқўйғҪе…·жңүиҫғејәзҡ„з«һдәүдјҳеҠҝпјҢе…¶жҠҖжңҜз ”еҸ‘жүӢж®өгҖҒдә§е“Ғзҡ„з ”еҲ¶гҖҒе·Ҙиүәз”ҹдә§жҠҖжңҜгҖҒж·ұеҠ е·ҘжҠҖжңҜзӯүеңЁеӣҪйҷ…дёҠеӨ„дәҺйўҶеҜјең°дҪҚгҖӮеӣҪеҶ…зҡ„з”ҹдә§дјҒдёҡ规模жҷ®йҒҚиҫғе°ҸпјҢжҠҖжңҜе®һеҠӣдёҚи¶іпјҢзӣ®еүҚдёӯеӣҪзҡ„е…үеӯҰзҺ»з’ғеҠ е·ҘеҲ¶йҖ иЎҢдёҡйӘЁе№ІдјҒдёҡзәҰжңү400еӨҡ家пјҢе…¶дёӯ规模иҫғеӨ§зҡ„дё»иҰҒжҳҜдёӯеӣҪе…өеҷЁе·ҘдёҡйӣҶеӣўдёӢеұһзҡ„е…үз”өиӮЎд»ҪпјҢ2022е№ҙе…үз”өиӮЎд»ҪеҚ жҚ®дёӯеӣҪе…үеӯҰзҺ»з’ғеҠ е·Ҙ19.71%зҡ„еёӮеңәд»ҪйўқпјҢдјҳеҠҝжҳҺжҳҫгҖӮ

2гҖҒеӨҙйғЁдјҒдёҡеҲҶжһҗвҖ”вҖ”е…үз”өиӮЎд»Ҫ

еҢ—ж–№е…үз”өиӮЎд»Ҫжңүйҷҗе…¬еҸё(д»ҘдёӢз®Җз§°вҖңе…үз”өиӮЎд»ҪвҖқ)йҡ¶еұһдәҺдёӯеӣҪе…өеҷЁе·ҘдёҡйӣҶеӣўе…¬еҸё,жҳҜеӣҪеҶ…е…үз”өжӯҰеҷЁиЈ…еӨҮзі»з»ҹз§‘з ”гҖҒз”ҹдә§зҡ„йҮҚиҰҒеҹәең°,жҳҜеӣҪеҶ…еӨ–е…үеӯҰжқҗж–ҷз§‘з ”з”ҹдә§зҡ„дё»иҰҒдҫӣеә”е•ҶгҖӮе…үз”өиӮЎд»ҪжҲҗз«ӢдәҺ2010е№ҙ12жңҲ,е…¶еүҚиә«жҳҜжңүзқҖ60е№ҙеҸ‘еұ•еҺҶзЁӢзҡ„вҖңиҘҝе®үеҢ—ж–№е…үз”өжңүйҷҗе…¬еҸёвҖқгҖӮ2010е№ҙ8жңҲ31ж—Ҙ,з»ҸдёӯеӣҪиҜҒзӣ‘дјҡжү№еҮҶ,йҖҡиҝҮе®ҡеҗ‘еўһеҸ‘дјҒдёҡйҮҚз»„дёәеҢ—ж–№е…үз”өиӮЎд»Ҫжңүйҷҗе…¬еҸё(дёӯж–Үз®Җз§°:е…үз”өиӮЎд»Ҫ,иӢұж–Үз®Җз§°:NORTHEO),иӮЎзҘЁд»Јз ҒвҖң600184вҖқгҖӮе…¬еҸёжҖ»йғЁдҪҚдәҺйҷ•иҘҝиҘҝе®ү,жіЁеҶҢең°ж№–еҢ—иҘ„йҳігҖӮе…үз”өиӮЎд»ҪзҺ°жӢҘжңү2家全иө„еӯҗе…¬еҸёгҖҒ2家жҺ§иӮЎеӯҗе…¬еҸёе’Ң1家еҗҲиө„е…¬еҸё,еҲҶеёғдәҺйҷ•иҘҝиҘҝе®үе’Ңж№–еҢ—иҘ„йҳі,дё»иҰҒд»ҺдәӢе…үз”өйҳІеҠЎгҖҒе…үеӯҰжқҗж–ҷдёӨеӨ§дёҡеҠЎйўҶеҹҹзҡ„дә§е“Ғз ”еҸ‘гҖҒз”ҹдә§дёҺй”Җе”®гҖӮ2022е№ҙе…үз”өиӮЎд»Ҫе…үз”өжқҗж–ҷдёҺеҷЁд»¶дә§й”ҖйҮҸеҲҶеҲ«е®ҢжҲҗ8417еҗЁе’Ң7597еҗЁпјҢиҗҘдёҡжҖ»ж”¶е…Ҙе®ҢжҲҗ25.13дәҝе…ғпјҢе…¶дёӯпјҢе…үз”өжқҗж–ҷдёҺеҷЁд»¶дёҡеҠЎж”¶е…Ҙ7.40дәҝе…ғпјҢиҗҘдёҡжҖ»ж”¶е…Ҙзҡ„29.44%гҖӮ

е…ӯгҖҒеҸ‘еұ•и¶ӢеҠҝ

йҡҸзқҖд»Ҙ移еҠЁдә’иҒ”зҪ‘гҖҒзү©иҒ”зҪ‘гҖҒдә‘и®Ўз®—гҖҒеӨ§ж•°жҚ®зӯүдёәд»ЈиЎЁзҡ„ж–°дёҖд»ЈдҝЎжҒҜйҖҡдҝЎжҠҖжңҜзҡ„иҝ…зҢӣеҸ‘еұ•пјҢдҪңдёәеә”з”Ёе№іеҸ°еҸҠз»Ҳз«Ҝзҡ„жҷәиғҪжүӢжңәгҖҒе№іжқҝз”өи„‘гҖҒеҸҜз©ҝжҲҙз”өеӯҗи®ҫеӨҮзӯүж¶Ҳиҙ№зұ»з”өеӯҗдә§е“Ғе’ҢжҷәиғҪ家еұ…дә§е“Ғзҡ„еёӮеңәйңҖжұӮжҢҒз»ӯеўһй•ҝпјҢжҷәиғҪз»Ҳз«ҜеҮәиҙ§йҮҸдёҚж–ӯж”ҖеҚҮпјҢе…үеӯҰзҺ»з’ғдҪңдёәдёҠиҝ°жҷәиғҪз»Ҳз«Ҝи®ҫеӨҮзҡ„е…ій”®еҺҹжқҗж–ҷпјҢе…¶еёӮеңәйңҖжұӮд№ҹе‘Ҳиҫғеҝ«еўһй•ҝи¶ӢеҠҝпјҢйҡҸзқҖ科жҠҖзҡ„дёҚж–ӯиҝӣжӯҘпјҢе…үеӯҰзі»з»ҹеҜ№й«ҳзІҫеәҰе’Ңй«ҳжҖ§иғҪзҡ„иҰҒжұӮе°ҶдёҚж–ӯеўһеҠ пјҢеҸҰеӨ–пјҢйҡҸзқҖжқҗж–ҷ科еӯҰзҡ„еҸ‘еұ•пјҢеҸҜиғҪдјҡеҮәзҺ°жӣҙеӨҡж–°еһӢе…үеӯҰзҺ»з’ғжқҗж–ҷпјҢе…·жңүеӨҡеҠҹиғҪжҖ§гҖҒжӣҙе№ҝжіӣзҡ„йҖӮз”ЁжҖ§д»ҘеҸҠжӣҙеҘҪзҡ„жҖ§иғҪпјҢж»Ўи¶ідёҚеҗҢеә”з”ЁйўҶеҹҹзҡ„йңҖжұӮгҖӮ

д»ҘдёҠж•°жҚ®еҸҠдҝЎжҒҜеҸҜеҸӮиҖғжҷәз ”е’ЁиҜўпјҲwww.chyxx.comпјүеҸ‘еёғзҡ„гҖҠдёӯеӣҪе…үеӯҰзҺ»з’ғеҠ е·ҘиЎҢдёҡеёӮеңәеҲҶжһҗйў„жөӢеҸҠеҸ‘еұ•жҲҳз•Ҙз ”з©¶жҠҘе‘ҠгҖӢгҖӮжҷәз ”е’ЁиҜўжҳҜдёӯеӣҪйўҶе…Ҳдә§дёҡе’ЁиҜўжңәжһ„пјҢжҸҗдҫӣж·ұеәҰдә§дёҡз ”з©¶жҠҘе‘ҠгҖҒе•Ҷдёҡи®ЎеҲ’д№ҰгҖҒеҸҜиЎҢжҖ§з ”究жҠҘе‘ҠеҸҠе®ҡеҲ¶жңҚеҠЎзӯүдёҖз«ҷејҸдә§дёҡе’ЁиҜўжңҚеҠЎгҖӮжӮЁеҸҜд»Ҙе…іжіЁгҖҗжҷәз ”е’ЁиҜўгҖ‘е…¬дј—еҸ·пјҢжҜҸеӨ©еҸҠж—¶жҺҢжҸЎжӣҙеӨҡиЎҢдёҡеҠЁжҖҒгҖӮ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2024-2030е№ҙдёӯеӣҪе…үеӯҰзҺ»з’ғеҠ е·ҘиЎҢдёҡеёӮеңәеҲҶжһҗйў„жөӢеҸҠеҸ‘еұ•жҲҳз•Ҙз ”з©¶жҠҘе‘Ҡ

гҖҠ2024-2030е№ҙдёӯеӣҪе…үеӯҰзҺ»з’ғеҠ е·ҘиЎҢдёҡеёӮеңәеҲҶжһҗйў„жөӢеҸҠеҸ‘еұ•жҲҳз•Ҙз ”з©¶жҠҘе‘ҠгҖӢе…ұеҚҒеӣӣз« пјҢеҢ…еҗ«2024-2030е№ҙе…үеӯҰзҺ»з’ғеҠ е·ҘиЎҢдёҡжҠ•иө„жңәдјҡдёҺйЈҺйҷ©пјҢе…үеӯҰзҺ»з’ғеҠ е·ҘиЎҢдёҡжҠ•иө„жҲҳз•Ҙз ”з©¶пјҢз ”з©¶з»“и®әеҸҠжҠ•иө„е»әи®®зӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![2023е№ҙдёӯеӣҪе…үеӯҰзҺ»з’ғеҠ е·ҘиЎҢдёҡе…ЁжҷҜйҖҹи§ҲпјҡдёӢжёёеёӮеңәйңҖжұӮејәеҠІпјҢжңӘжқҘеҸ‘еұ•жҪңеҠӣе·ЁеӨ§[еӣҫ]](http://m.xc-boots.com/www//img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)