一、现状

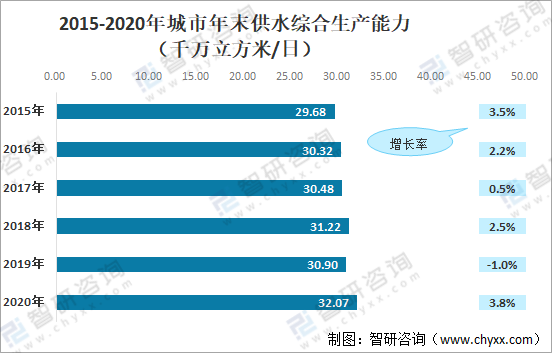

近年来,国家对基础设施领域保持较高强度投资,供水、水处理、水利建设、房地产行业快速增长。2020年我国城市年末供水综合生产能力为32.07千万立方米/日,较上年增加1.17千万立方米/日,同比增长3.8%,城市供水能力和供水需求逐渐加强。

2015-2020年城市年末供水综合生产能力(千万立方米/日)

资料来源:国家统计局,智研咨询整理

相关报告:智研咨询发布的《2022-2028年中国智能水表市场全景调查及发展前景预测报告》

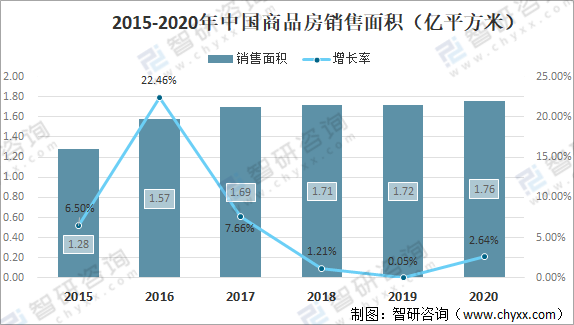

2020年我国商品房销售面积达到1.76亿平方千米,较上年增加4528万平方米,同比增长2.64%,近两年房地产行业保持着稳中向好的发展趋势。

2015-2020年中国商品房销售面积

资料来源:国家统计局,智研咨询整理

在下游行业的拉动下,我国水表行业的产量、需求量均保持平稳较快增长。在原本水表市场需求逐步扩大的基础上,行业产品层面也呈现出了明显的智能化趋势,智能水表应运而生。与传统水表相比,智能水表在产品功能需求和服务模式等方面都发生了巨大变化,对产品信息化、物联网与测控自动化、互联网等技术的应用需求逐渐增加,水计量与人工水费抄收及管理方式正逐渐迈向智能化、信息化、系统化,水表企业将积极转型到系统层级服务上来。

智能水表关键技术

资料来源:智研咨询整理

目前,我国水表行业正处于机械式水表,以预付费IC卡水表、光电直读远传水表、无线远传水表为代表的智能水表1.0和以超声波水表、电磁水表为代表的智能水表2.0产品共存的局面,机械式水表仍占据重要份额,智能水表的比重逐年增加。随着智慧城市理念和实践不断发展,智慧水务建设的推进,以及国家对节水要求的提高,水司对于成本管控的加强和水表更新周期的来临,智能水表的渗透率不断提高。据统计,2013-2018年我国智能水表渗透率从15%增长至25%,预计2021年我国智能水表渗透率增长至40%以上,行业市场规模将突破130亿元。

二、重点企业多元化对比分析

我国水表生产企业众多,但规模大多偏小,行业集中度较低且竞争充分,其中宁水集团和三川智慧在品牌信誉、市场规模、产品服务、技术研发、成本运营等多方面均形成了独特的突出优势与核心竞争力,是水表行业尤其是智能水表行业的领先者和龙头企业。

宁水集团成立于1958年,深耕供水计量与测量领域长达 60 余年,是一家集合了水计量产品、水务工业物联网技术应用研发与制造等多方面服务的综合性企业。三川智慧是国内最早专业从事水表研发、生产、销售的企业之一,产品品种全,市场规模大,综合实力强,品牌知名度高,具有较高的行业地位和市场地位。

宁水集团VS三川智慧基本情况

企业 | 宁水集团  | 三川智慧  |

注册时间 | 1958/1/1 | 2004/5/13 |

注册地点 | 浙江省宁波市 | 江西省鹰潭高新区 |

注册资本 | 20324.2万元 | 104003.3万元 |

简介 | 宁波水表(集团)股份有限公司(前身宁波水表厂)成立于1958年,从单一生产机械水表产品起步,逐步涉足水流量计量、供热计量、管网测控系统等多个领域,致力于成为全球顶尖的水计量及解决方案的提供商之一。公司年度产销各类水表超千万台,产品覆盖全球80多个国家和地区,成为水表全球贸易竞争的主要参与者和国际水表标准制定的重要参与者。 | 三川智慧为水计量功能服务商、智慧水务整体解决方案提供商,三川智慧致力于“智慧水务+水务大数据服务”的发展战略,积极构建智慧水务数据云平台,为供水企业乃至整个城市提供包括水资源监测、管网监控、水质检测、用水调度、产销差管理在内的智慧水务整体解决方案,成为世界先进的水计量功能服务商、智慧水务整体解决方案提供商 |

资料来源:智研咨询整理

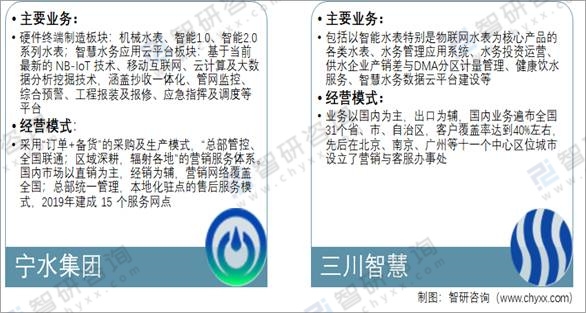

宁水集团和三川智慧的业务范围都覆盖了机械水表、智能水表和智能水务平台三方面,产品品种较为齐全,实现了从传统水表向智能水表及应用系统方面的调整与转型。经营模式方面,宁水集团国内市场以直销为主,经销为辅,营销网络覆盖全国;三川智慧业务以国内为主,出口为辅,国内业务遍布全国,客户覆盖率达到40%左右。

企业主要业务和经营模式

资料来源:企业报告,智研咨询整理

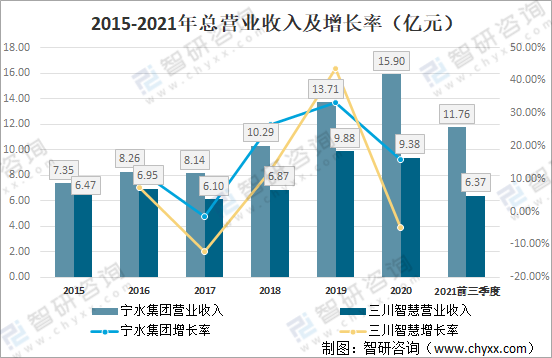

2020年宁水集团营业收入实现15.9亿元,同比增长15.97%;三川智慧营业收入实现9.38亿元,同比下降4.98%,2021年前三季度两家企业的营业收入分别为11.76和6.37。近几年宁水集团和三川智慧的营业收入差距逐渐拉大,宁水集团的企业规模和盈利能力都优于三川智慧。

2015-2021年总营业收入及增长率(亿元)

资料来源:企业报告,智研咨询整理

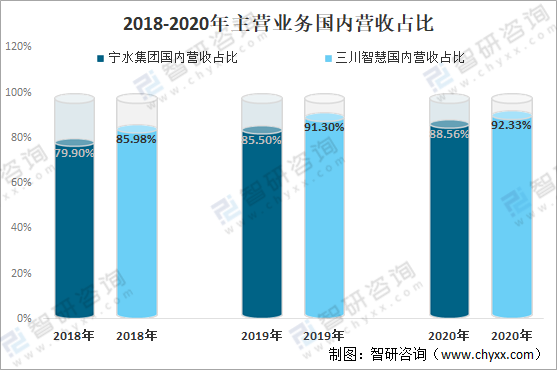

2020年宁水集团及三川智慧主营业务国内营收占比分别为88.56%和92.33%,国内营业收入是企业总营业收入的主要来源,两家企业主营业务均以国内为主,出口为辅,国内占比逐年增加。

2018-2020年主营业务国内营收占比

资料来源:企业报告,智研咨询整理

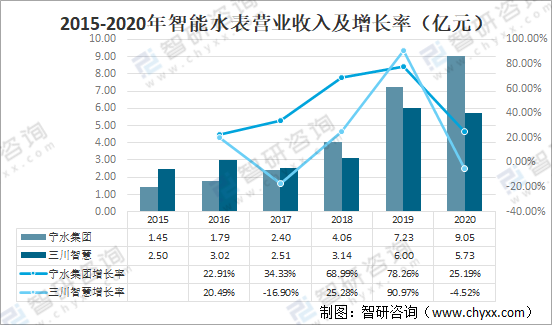

从智能水表营收情况来看,2020年宁水集团智能水表营业收入为9.05亿元,同比增长25.19%,占2020年主营业收入的57.28%;三川智慧智能水表营业收入为5.73亿元,同比下降4.52%。宁水集团智能水表营业收入在2018年实现赶超,增长情况较为稳定,三川智慧智能水表营业收入在2018年和2020年出现负增长。

2015-2020年智能水表营业收入及增长率(亿元)

资料来源:企业报告,智研咨询整理

2018至2020年,宁水集团智能水表毛利率连续三年下降,从40.5%降至37.5%。三川智慧智能水表毛利率近三年都略高于宁水集团,2019年从40.7%升至43.4%,2020年下降至41.0%。

2018-2020年智慧水表毛利率对比

资料来源:企业报告,智研咨询整理

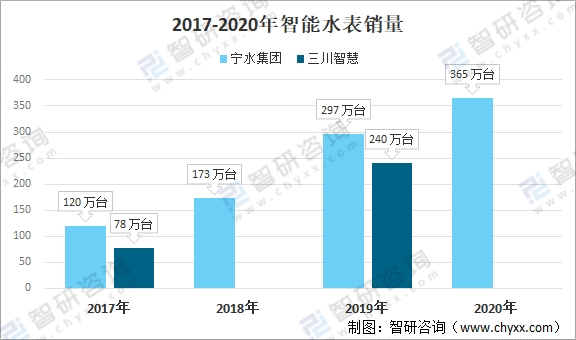

从产能情况来看,宁水集团智能水表的产能配置从2019年的300万台扩充至2020年的450万台,三川智慧2020年智能表产能超过300万台,其中NB-IoT物联网水表的单班产占70%。据公开资料显示,2017年、2019年三川智慧智能水表的销量分别为78万台和240万台,宁水集团分别为120万台和297万台。2020年宁水集团销量超过360万台,同比增长22.90%,在智能水表市场占有率较高

2017-2020年智能水表销量

注:三川智慧未公布2018年和2020年智能水表的销量数据

资料来源:企业报告,公开资料整理

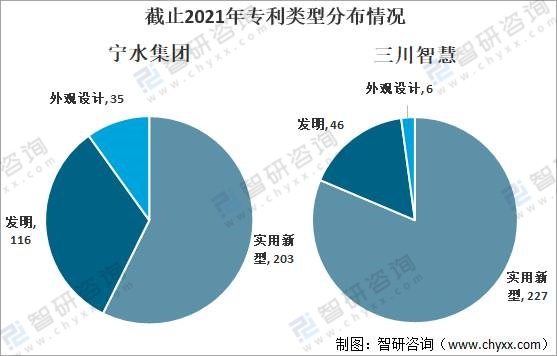

随着水表行业逐渐向着智能水表及应用系统方面调整与转型,对水表企业跨行业知识的积累、多学科交叉应用的产品研发能力、综合采购能力等方面均提出了更高要求,技术壁垒和服务 壁垒迅速提升。企业研发能力很大程度上影响着企业的核心竞争力,对推动产品升级、更好地适应行业发展起着重要的作用。

截至2021年底,宁水集团共申请专利354项,其中实用新型203项,发明116项,外观设计35项;三川智慧共申请专利279项,其中实用新型227项,发明46项,外观设计6项。两家企业的专利类型均以实用新型为主,三川智慧的实用新型专利多于宁水集团,但宁水集团的专利总量和发明专利数量都远超三川智慧。由于发明专利的创造性高于实用新型专利,且两家企业的专利总量存在明显差别,因此从专利情况来看,宁水集团的研发能力较强。

截止2021年专利类型分布情况

资料来源:润桐,智研咨询整理

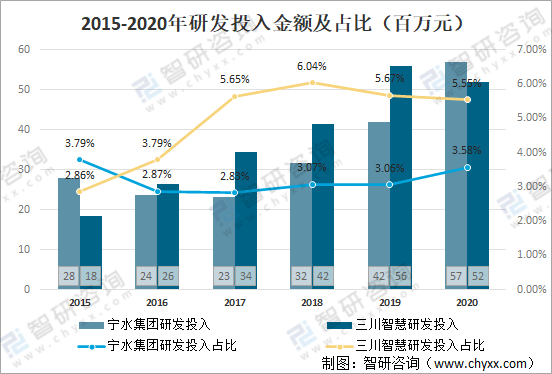

2020年宁水集团研发投入5688万元,同比增长35.56%;三川智慧研发投入5203万元,同比下降7.04%,出现了小范围的波动,但较2015年实现了近两倍的增长。总体来看,三川智慧的研发投入占比高于宁水集团。

2015-2020年研发投入金额及占比(百万元)

资料来源:企业报告,智研咨询整理

综合以上分析,宁水集团在经营情况、产销情况和专利情况等方面占据较大的优势,三川智慧在研发投入方面更为积极主动。因此,整体来看宁水集团在智能水表行业的表现较为突出。

宁水集团VS三川智慧主要指标对比

主要指标 | 宁水集团  | 三川智慧  |

经营情况 | ★★★★ | ★★★ |

业务分布 | ★★★ | ★★★ |

产销情况 | ★★★★ | ★★★ |

专利情况 | ★★★★ | ★★★ |

研发投入 | ★★★ | ★★★★ |

资料来源:智研咨询整理

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《2022-2028年中国智能水表市场全景调查及发展前景预测报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国智能水表市场全景调查及发展前景预测报告

《2024-2030年中国智能水表市场全景调查及发展前景预测报告》共十二章,包含2024-2030年智能水表行业前景及趋势预测,2024-2030年智能水表行业投资机会与风险防范,智能水表行业发展战略研究等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2022年中国智能水表行业全景速览:需求规模持续扩张,市场竞争愈发激烈[图]](http://m.xc-boots.com/img/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)