дёәж–№дҫҝиЎҢдёҡдәәеЈ«жҲ–жҠ•иө„иҖ…жӣҙиҝӣдёҖжӯҘдәҶи§Јж¶Іжҷ¶зҺ»з’ғеҹәжқҝиЎҢдёҡзҺ°зҠ¶дёҺеүҚжҷҜпјҢжҷәз ”е’ЁиҜўзү№жҺЁеҮәгҖҠ2024-2030е№ҙдёӯеӣҪж¶Іжҷ¶зҺ»з’ғеҹәжқҝиЎҢдёҡеёӮеңәдҫӣйңҖжҖҒеҠҝеҸҠжҠ•иө„еүҚжҷҜз ”еҲӨжҠҘе‘ҠгҖӢпјҲд»ҘдёӢз®Җз§°гҖҠжҠҘе‘ҠгҖӢпјүгҖӮжҠҘе‘ҠеҜ№дёӯеӣҪж¶Іжҷ¶зҺ»з’ғеҹәжқҝеёӮеңәеҒҡеҮәе…ЁйқўжўізҗҶе’Ңж·ұе…ҘеҲҶжһҗпјҢжҳҜжҷәз ”е’ЁиҜўеӨҡе№ҙиҝһз»ӯиҝҪиёӘгҖҒе®һең°иө°и®ҝгҖҒи°ғз ”е’ҢеҲҶжһҗжҲҗжһңзҡ„е‘ҲзҺ°гҖӮ

дёәзЎ®дҝқж¶Іжҷ¶зҺ»з’ғеҹәжқҝиЎҢдёҡж•°жҚ®зІҫеҮҶжҖ§д»ҘеҸҠеҶ…е®№зҡ„еҸҜеҸӮиҖғд»·еҖјпјҢжҷәз ”е’ЁиҜўз ”究еӣўйҳҹйҖҡиҝҮдёҠеёӮе…¬еҸёе№ҙжҠҘгҖҒеҺӮ家и°ғз ”гҖҒз»Ҹй”Җе•Ҷеә§и°ҲгҖҒ专家йӘҢиҜҒзӯүеӨҡжё йҒ“ејҖеұ•ж•°жҚ®йҮҮйӣҶе·ҘдҪңпјҢ并еҜ№ж•°жҚ®иҝӣиЎҢеӨҡз»ҙеәҰеҲҶжһҗпјҢд»ҘжұӮж·ұеәҰеү–жһҗиЎҢдёҡеҗ„дёӘйўҶеҹҹпјҢдҪҝд»ҺдёҡиҖ…иғҪеӨҹд»ҺеӨҡз§Қз»ҙеәҰгҖҒеӨҡдёӘдҫ§йқўз»јеҗҲдәҶи§Ј2022е№ҙж¶Іжҷ¶зҺ»з’ғеҹәжқҝиЎҢдёҡзҡ„еҸ‘еұ•жҖҒеҠҝпјҢд»ҘеҸҠеҲӣж–°еүҚжІҝзғӯзӮ№пјҢиҝӣиҖҢиөӢиғҪж¶Іжҷ¶зҺ»з’ғеҹәжқҝд»ҺдёҡиҖ…жҠўи·‘иҪ¬еһӢиөӣйҒ“гҖӮ

зҺ»з’ғеҹәжқҝжҳҜдёҖеқ—иЎЁйқўжһҒе…¶е№іж•ҙзҡ„и–„зҺ»з’ғзүҮпјҢжҳҜж¶Іжҷ¶жҳҫзӨәйқўжқҝйҮҚиҰҒзҡ„еҺҹжқҗж–ҷд№ӢдёҖпјҢеңЁйқўжқҝеҲ¶дҪңе·ҘиүәдёӯеҸ‘жҢҘзқҖйҮҚиҰҒзҡ„дҪңз”ЁгҖӮзҺ»з’ғеҹәжқҝйҖҡеёёеҲҶдёәжңүзўұзҺ»з’ғеҸҠж— зўұзҺ»з’ғдёӨзұ»гҖӮжңүзўұзҺ»з’ғеҢ…жӢ¬й’ зҺ»з’ғеҸҠдёӯжҖ§зЎ…й…ёзЎјзҺ»з’ғдёӨз§ҚпјҢдё»иҰҒеә”з”ЁдәҺTNеҸҠSTN LCDдёҠпјӣж— зўұзҺ»з’ғд»Ҙж— зўұзЎ…й…ёй“қзҺ»з’ғдёәдё»пјҢе…¶зўұйҮ‘еұһжҖ»еҗ«йҮҸеңЁ1%д»ҘдёӢпјҢдё»иҰҒз”ЁдәҺTFT-LCDдёҠгҖӮLCDйқўжқҝиҰҒжұӮзҺ»з’ғеҹәжқҝеҝ…йЎ»жҳҜж— зўұзҺ»з’ғпјӣиҖҢOLEDйқўжқҝдёәдәҶе®һзҺ°жӣҙй«ҳзҡ„еҲҶиҫЁзҺҮгҖҒжӣҙй«ҳзҡ„жҳҺдә®еәҰгҖҒжӣҙй•ҝзҡ„дҪҝз”ЁеҜҝе‘Ҫзӯүзү№зӮ№пјҢе…¶еҜ№дәҺзҺ»з’ғеҹәжқҝзҡ„иҰҒжұӮжӣҙй«ҳгҖӮ

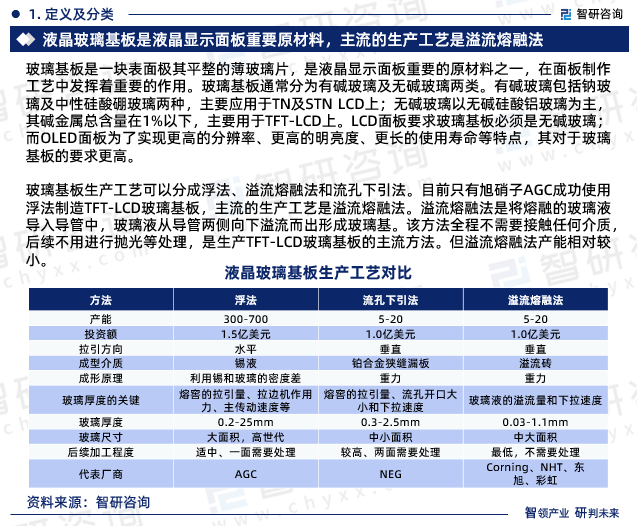

зҺ»з’ғеҹәжқҝз”ҹдә§е·ҘиүәеҸҜд»ҘеҲҶжҲҗжө®жі•гҖҒжәўжөҒзҶ”иһҚжі•е’ҢжөҒеӯ”дёӢеј•жі•гҖӮзӣ®еүҚеҸӘжңүж—ӯзЎқеӯҗAGCжҲҗеҠҹдҪҝз”Ёжө®жі•еҲ¶йҖ TFT-LCDзҺ»з’ғеҹәжқҝпјҢдё»жөҒзҡ„з”ҹдә§е·ҘиүәжҳҜжәўжөҒзҶ”иһҚжі•гҖӮжәўжөҒзҶ”иһҚжі•жҳҜе°ҶзҶ”иһҚзҡ„зҺ»з’ғж¶ІеҜје…ҘеҜјз®ЎдёӯпјҢзҺ»з’ғж¶Ід»ҺеҜјз®ЎдёӨдҫ§еҗ‘дёӢжәўжөҒиҖҢеҮәеҪўжҲҗзҺ»з’ғеҹәгҖӮиҜҘж–№жі•е…ЁзЁӢдёҚйңҖиҰҒжҺҘи§Ұд»»дҪ•д»ӢиҙЁпјҢеҗҺз»ӯдёҚз”ЁиҝӣиЎҢжҠӣе…үзӯүеӨ„зҗҶпјҢжҳҜз”ҹдә§TFT-LCDзҺ»з’ғеҹәжқҝзҡ„дё»жөҒж–№жі•гҖӮдҪҶжәўжөҒзҶ”иһҚжі•дә§иғҪзӣёеҜ№иҫғе°ҸгҖӮ

ж¶Іжҷ¶зҺ»з’ғеҹәжқҝдёҠжёёеҺҹжқҗж–ҷжҳҜдёҖдәӣжңҖеҹәзЎҖзҡ„еҢ–е·ҘеҺҹж–ҷеҰӮзҹіиӢұзІүгҖҒж°§еҢ–й“қд»ҘеҸҠз”ҹдә§и®ҫеӨҮзӯүпјҢдёӢжёёдё»иҰҒжҳҜйқўжқҝеҺӮе’ҢеҪ©иүІж»Өе…үзүҮдҫӣеә”е•ҶгҖӮ

зҺ»з’ғеҹәжқҝжҳҜж¶Іжҷ¶з”өи§ҶгҖҒз”өи„‘еҸҠжүӢжңәжҳҫзӨәеұҸзҡ„з»„жҲҗйғЁеҲҶпјҢжһ„жҲҗж¶Іжҷ¶жҳҫзӨәйқўжқҝзҡ„йӘЁжһ¶гҖӮзҺ»з’ғеҹәжқҝжҳҜж¶Іжҷ¶йқўжқҝдә§дёҡй“ҫзҡ„жңҖдёҠжёёпјҢжҳҜж•ҙдёӘдә§дёҡй“ҫдёӯжҠҖжңҜеЈҒеһ’жңҖй«ҳзҡ„зҺҜиҠӮгҖӮдёҖзүҮTFT-LCDйқўжқҝйңҖиҰҒз”ЁеҲ°дёӨзүҮзҺ»з’ғеҹәжқҝпјҢеҲҶеҲ«дҪңдёәеә•еұӮзҺ»з’ғеҹәжқҝе’ҢеҪ©иүІж»Өе…үзүҮеә•жқҝпјҢжҲҗжң¬еҚ жҜ”зәҰдёә15%-20%гҖӮд»Һдә§дёҡй“ҫдёӢжёёжқҘзңӢпјҢиҝ‘е№ҙжқҘжҲ‘еӣҪж¶Іжҷ¶йқўжқҝеёӮеңәдә§йңҖйҮҸеўһй•ҝиҝ…зҢӣпјҢ2021е№ҙеӣҪеҶ…ж¶Іжҷ¶йқўжқҝиЎҢдёҡдә§йңҖйҮҸеҲҶеҲ«дёә16000гҖҒ32000дёҮе№іж–№зұіпјҢ2022е№ҙеёӮеңәе°Ҹе№…дёӢйҷҚиҮі15650гҖҒ31300дёҮе№іж–№зұіпјҢдёҚиҝҮиҮӘ2020е№ҙд»ҘжқҘпјҢж¶Іжҷ¶йқўжқҝеёӮеңәеўһйҮҸеҠ еҝ«пјҢж¶Іжҷ¶зҺ»з’ғеҹәжқҝиЎҢдёҡжңӘжқҘеҸ‘еұ•еүҚжҷҜе№ҝйҳ”гҖӮ

д»ҺеӣҪеҶ…ж¶Іжҷ¶зҺ»з’ғеҹәжқҝиЎҢдёҡеёӮеңә规模жқҘзңӢпјҢж¶Іжҷ¶зҺ»з’ғеҹәжқҝдҪңдёәж¶Іжҷ¶йқўжқҝйҮҚиҰҒжқҗж–ҷ组件пјҢеёӮеңәеҸҳеҠЁдёҺж¶Іжҷ¶йқўжқҝдҝқжҢҒдёҖиҮҙгҖӮж•°жҚ®жҳҫзӨәпјҢ2022е№ҙжҲ‘еӣҪж¶Іжҷ¶зҺ»з’ғеҹәжқҝиЎҢдёҡеёӮеңә规模дёә297.7дәҝе…ғпјҢеҗҢжҜ”дёӢйҷҚ21.5%гҖӮз»ҸиҝҮеӨҡе№ҙзҡ„еҸ‘еұ•пјҢеӣҪеҶ…е№іжқҝжҳҫзӨәиЎҢдёҡз”ҹдә§ең°еҹҹжҖ§жҳҺжҳҫпјҢдё»иҰҒйӣҶдёӯеңЁз»ҸжөҺиҫғеҸ‘иҫҫгҖҒе·ҘдёҡеҹәзЎҖй…ҚеҘ—иҫғеҘҪзҡ„з”өеӯҗе…ғеҷЁд»¶еҲ¶йҖ ең°еҢәпјҢеҰӮзҸ дёүи§’ең°еҢәгҖҒй•ҝдёүи§’ең°еҢәзӯүгҖӮ

е°ұеӣҪеҶ…еёӮеңәдҫӣйңҖж–№йқўиҖҢиЁҖпјҢжҲ‘еӣҪжң¬еңҹдјҒдёҡж¶Іжҷ¶зҺ»з’ғеҹәжқҝз”ҹдә§йҮҸиҝңдёҚи¶ід»Ҙдҫӣеә”еӣҪеҶ…еёӮеңәйңҖжұӮпјҢзӣ®еүҚеӨ–иө„е“ҒзүҢйңҖжұӮдҝқжҢҒиҫғеӨ§гҖӮжҚ®з»ҹи®ЎпјҢ2022е№ҙеӣҪеҶ…ж¶Іжҷ¶зҺ»з’ғеҹәжқҝиЎҢдёҡдә§йңҖйҮҸеҲҶеҲ«дёә0.55гҖҒ3.13дәҝе№іж–№зұіпјҢеҲҶеҲ«еҗҢжҜ”еўһй•ҝ6.9%гҖҒ-2.1%гҖӮеёӮеңәд»·ж јж–№йқўпјҢиҝ‘е№ҙжқҘеңЁиЎҢдёҡе·ҘиүәиҝӣжӯҘгҖҒ规模ж•Ҳеә”еҮёжҳҫгҖҒдёӢжёёйқўжқҝдјҒдёҡжҲҗжң¬и°ғжҺ§зӯүеӣ зҙ зҡ„е…ұеҗҢдҪңз”ЁдёӢпјҢеӣҪеҶ…ж¶Іжҷ¶зҺ»з’ғеҹәжқҝд»·ж је‘ҲйңҮиҚЎдёӢиЎҢжҖҒеҠҝпјҢ2022е№ҙеӣҪеҶ…ж¶Іжҷ¶зҺ»з’ғеҹәжқҝеқҮд»·дёә95.1е…ғ/е№іж–№зұігҖӮ

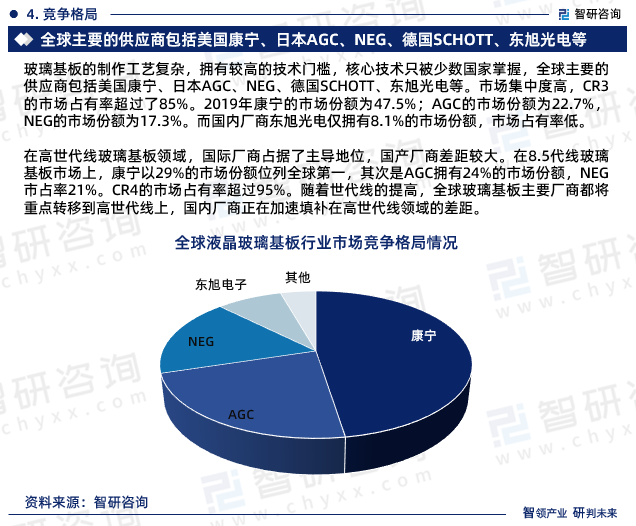

зҺ»з’ғеҹәжқҝзҡ„еҲ¶дҪңе·ҘиүәеӨҚжқӮпјҢжӢҘжңүиҫғй«ҳзҡ„жҠҖжңҜй—Ёж§ӣпјҢж ёеҝғжҠҖжңҜеҸӘиў«е°‘ж•°еӣҪ家жҺҢжҸЎпјҢе…Ёзҗғдё»иҰҒзҡ„дҫӣеә”е•ҶеҢ…жӢ¬зҫҺеӣҪеә·е®ҒгҖҒж—Ҙжң¬AGCгҖҒNEGгҖҒеҫ·еӣҪSCHOTTгҖҒдёңж—ӯе…үз”өзӯүгҖӮеёӮеңәйӣҶдёӯеәҰй«ҳпјҢCR3зҡ„еёӮеңәеҚ жңүзҺҮи¶…иҝҮдәҶ85%гҖӮ2019е№ҙеә·е®Ғзҡ„еёӮеңәд»Ҫйўқдёә47.5%пјӣAGCзҡ„еёӮеңәд»Ҫйўқдёә22.7%пјҢNEGзҡ„еёӮеңәд»Ҫйўқдёә17.3%гҖӮиҖҢеӣҪеҶ…еҺӮе•Ҷдёңж—ӯе…үз”өд»…жӢҘжңү8.1%зҡ„еёӮеңәд»ҪйўқпјҢеёӮеңәеҚ жңүзҺҮдҪҺгҖӮ

еңЁй«ҳдё–д»ЈзәҝзҺ»з’ғеҹәжқҝйўҶеҹҹпјҢеӣҪйҷ…еҺӮе•ҶеҚ жҚ®дәҶдё»еҜјең°дҪҚпјҢеӣҪдә§еҺӮе•Ҷе·®и·қиҫғеӨ§гҖӮеңЁ8.5д»ЈзәҝзҺ»з’ғеҹәжқҝеёӮеңәдёҠпјҢеә·е®Ғд»Ҙ29%зҡ„еёӮеңәд»ҪйўқдҪҚеҲ—е…Ёзҗғ第дёҖпјҢе…¶ж¬ЎжҳҜAGCжӢҘжңү24%зҡ„еёӮеңәд»ҪйўқпјҢNEGеёӮеҚ зҺҮ21%гҖӮCR4зҡ„еёӮеңәеҚ жңүзҺҮи¶…иҝҮ95%гҖӮйҡҸзқҖдё–д»Јзәҝзҡ„жҸҗй«ҳпјҢе…ЁзҗғзҺ»з’ғеҹәжқҝдё»иҰҒеҺӮе•ҶйғҪе°ҶйҮҚзӮ№иҪ¬з§»еҲ°й«ҳдё–д»ЈзәҝдёҠпјҢеӣҪеҶ…еҺӮе•ҶжӯЈеңЁеҠ йҖҹеЎ«иЎҘеңЁй«ҳдё–д»ЈзәҝйўҶеҹҹзҡ„е·®и·қгҖӮ

гҖҠ2024-2030е№ҙдёӯеӣҪж¶Іжҷ¶зҺ»з’ғеҹәжқҝиЎҢдёҡеёӮеңәдҫӣйңҖжҖҒеҠҝеҸҠжҠ•иө„еүҚжҷҜз ”еҲӨжҠҘе‘ҠгҖӢжҳҜжҷәз ”е’ЁиҜўйҮҚиҰҒжҲҗжһңпјҢжҳҜжҷәз ”е’ЁиҜўеј•йўҶиЎҢдёҡеҸҳйқ©гҖҒеҜ„жғ…иЎҢдёҡгҖҒи·өиЎҢдҪҝе‘Ҫзҡ„жңүеҠӣдҪ“зҺ°пјҢжӣҙжҳҜж¶Іжҷ¶зҺ»з’ғеҹәжқҝйўҶеҹҹд»ҺдёҡиҖ…жҠҠи„үиЎҢдёҡдёҚеҸҜжҲ–зјәзҡ„йҮҚиҰҒе·Ҙе…·гҖӮжҷәз ”е’ЁиҜўе·Із»ҸеҪўжҲҗдёҖеҘ—е®Ңж•ҙгҖҒз«ӢдҪ“зҡ„жҷәеә“дҪ“зі»пјҢеӨҡе№ҙжқҘжңҚеҠЎж”ҝеәңгҖҒдјҒдёҡгҖҒйҮ‘иһҚжңәжһ„зӯүпјҢжҸҗдҫӣ科жҠҖгҖҒе’ЁиҜўгҖҒж•ҷиӮІгҖҒз”ҹжҖҒгҖҒиө„жң¬зӯүжңҚеҠЎгҖӮ

гҖҗзү№еҲ«иҜҙжҳҺгҖ‘

1пјүеҶ…е®№жҰӮеҶөйғЁеҲҶдёәжҲ‘еҸёе…ідәҺиҜҘз ”з©¶жҠҘе‘Ҡж ёеҝғиҰҒзҙ зҡ„жҸҗзӮјдёҺеұ•зҺ°пјҢеҶ…е®№жҰӮеҶөдёӯеӯҳеңЁж•°жҚ®жӣҙж–°дёҚеҸҠж—¶жғ…еҶөпјҢжңҖз»ҲеҮәе…·зҡ„жҠҘе‘Ҡж•°жҚ®д»Ҙе№ҙеәҰдёәеҚ•дҪҚзӣ‘жөӢжӣҙж–°гҖӮ

2пјүжҠҘе‘ҠжңҖз»ҲдәӨд»ҳзүҲжң¬дёҺеҶ…е®№жҰӮеҶөеңЁеұ•зӨәеҪўејҸдёҠеӯҳеңЁдёҖе®ҡе·®ејӮпјҢдҪҶжңҖз»ҲдәӨд»ҳзүҲе®Ңж•ҙгҖҒе…Ёйқўзҡ„ж¶өзӣ–дәҶеҶ…е®№жҰӮеҶөзҡ„зӣёе…іиҰҒзҙ гҖӮжҠҘе‘Ҡе°Ҷд»ҘPDFж јејҸжҸҗдҫӣгҖӮ

![2023е№ҙдёӯеӣҪж¶Іжҷ¶зҺ»з’ғеҹәжқҝиЎҢдёҡзҺ°зҠ¶еҸҠз«һдәүж јеұҖеҲҶжһҗпјҡзҺ»з’ғеҹәжқҝеӣҪдә§еҢ–жҸҗйҖҹпјҢеёӮеңәз©әй—ҙе·ЁеӨ§[еӣҫ]](http://m.xc-boots.com/www//img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)