дёҖгҖҒеҸ‘еұ•зҺ°зҠ¶

1гҖҒз»ҸиҗҘжғ…еҶө

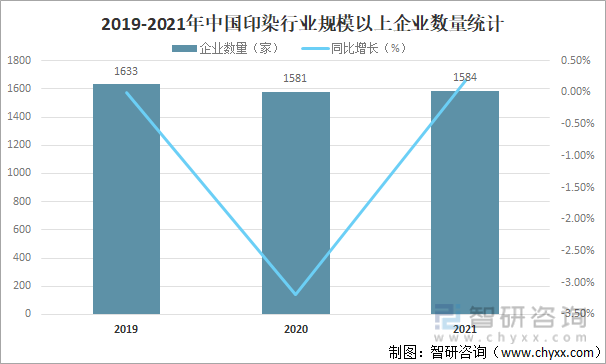

еҚ°жҹ“пјҲдёҖз§ҚеҠ е·Ҙж–№ејҸпјүеҸҲз§°д№Ӣдёәжҹ“ж•ҙпјҢжҳҜдёҖз§ҚеҠ е·Ҙж–№ејҸпјҢд№ҹжҳҜеүҚеӨ„зҗҶпјҢжҹ“иүІпјҢеҚ°иҠұпјҢеҗҺж•ҙзҗҶпјҢжҙ—ж°ҙзӯүзҡ„жҖ»з§°гҖӮиҝ‘е№ҙжқҘжҲ‘еӣҪеҚ°жҹ“иЎҢдёҡзҡ„еҸ‘еұ•еҫ—еҲ°ж”ҝеәңе’Ңзәәз»Үдёҡз•Ңзҡ„й«ҳеәҰйҮҚи§ҶпјҢеӣҪ家жҠҠеҚ°жҹ“иЎҢдёҡзҡ„жҠҖжңҜж”№йҖ еҲ—е…Ҙзәәз»ҮиЎҢдёҡйҮҚзӮ№ж”ҜжҢҒзҡ„иЎҢдёҡд№ӢдёҖпјҢеҗҢж—¶еңЁжҠҖжңҜејҖеҸ‘е’Ң科жҠҖж”»е…іж–№йқўд№ҹз»ҷдәҲдәҶзӣёеә”ж”ҝзӯ–ж”ҜжҢҒпјҢдҪҝжҲ‘еӣҪеҚ°жҹ“иЎҢдёҡеңЁиҙЁйҮҸгҖҒе“Ғз§ҚгҖҒж•ҲзӣҠзӯүж–№йқўеҫ—еҲ°еҫҲеӨ§ж”№е–„пјҢж•ҙдҪ“з«һдәүеҠӣжңүжүҖжҸҗй«ҳпјҢжҲӘжӯў2021е№ҙжң«дёӯеӣҪеҚ°жҹ“иЎҢдёҡ规模д»ҘдёҠдјҒдёҡж•°йҮҸиҫҫ1584家пјҢиҫғ2020е№ҙеўһеҠ дәҶ3家пјҢеҗҢжҜ”еўһй•ҝ0.19%гҖӮ

2019-2021е№ҙдёӯеӣҪеҚ°жҹ“иЎҢдёҡ规模д»ҘдёҠдјҒдёҡж•°йҮҸз»ҹи®Ў

иө„ж–ҷжқҘжәҗпјҡдёӯеӣҪеҚ°жҹ“иЎҢдёҡеҚҸдјҡгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

зӣёе…іжҠҘе‘Ҡпјҡжҷәз ”е’ЁиҜўеҸ‘еёғзҡ„гҖҠ2021-2027е№ҙдёӯеӣҪеҚ°жҹ“иЎҢдёҡеёӮеңәз«һдәүжҖҒеҠҝеҸҠжҠ•иө„зӯ–з•ҘеҲҶжһҗжҠҘе‘ҠгҖӢ

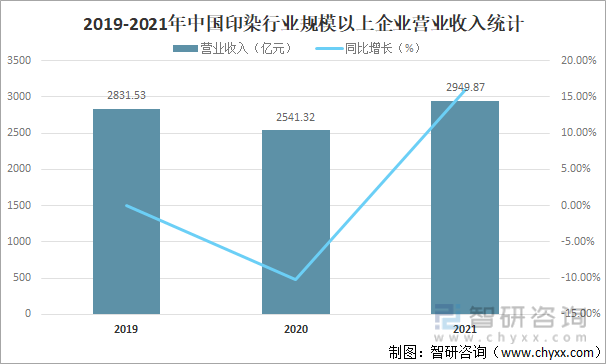

йҡҸзқҖдёӯеӣҪеҚ°жҹ“иЎҢдёҡ规模д»ҘдёҠдјҒдёҡж•°йҮҸзҡ„еўһеҠ пјҢиҗҘдёҡ收е…Ҙд№ҹйҡҸд№Ӣеўһй•ҝпјҢ2021е№ҙдёӯеӣҪеҚ°жҹ“иЎҢдёҡ规模д»ҘдёҠдјҒдёҡиҗҘдёҡ收е…Ҙиҫҫ2949.87дәҝе…ғпјҢиҫғ2020е№ҙеўһеҠ дәҶ408.55дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ16.08%гҖӮ

2019-2021е№ҙдёӯеӣҪеҚ°жҹ“иЎҢдёҡ规模д»ҘдёҠдјҒдёҡиҗҘдёҡ收е…Ҙз»ҹи®Ў

иө„ж–ҷжқҘжәҗпјҡдёӯеӣҪеҚ°жҹ“иЎҢдёҡеҚҸдјҡгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

йҡҸзқҖиҗҘдёҡ收е…Ҙзҡ„еўһеҠ пјҢеҲ©ж¶ҰжҖ»йўқд№ҹйҡҸд№Ӣеўһй•ҝпјҢ2021е№ҙдёӯеӣҪеҚ°жҹ“иЎҢдёҡ规模д»ҘдёҠдјҒдёҡеҲ©ж¶ҰжҖ»йўқиҫҫ159.13дәҝе…ғпјҢиҫғ2020е№ҙеўһеҠ дәҶ32.45дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ25.62%гҖӮ

2019-2021е№ҙдёӯеӣҪеҚ°жҹ“иЎҢдёҡ规模д»ҘдёҠдјҒдёҡеҲ©ж¶ҰжҖ»йўқз»ҹи®Ў

иө„ж–ҷжқҘжәҗпјҡдёӯеӣҪеҚ°жҹ“иЎҢдёҡеҚҸдјҡгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

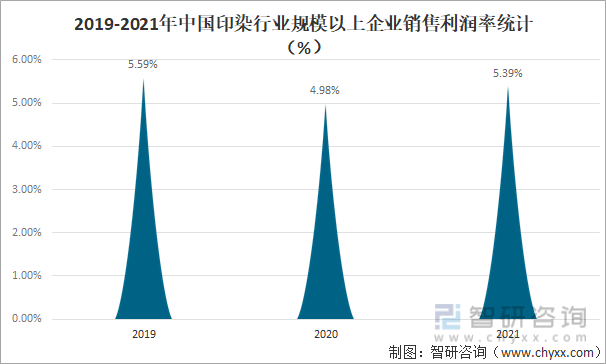

2021е№ҙдёӯеӣҪеҚ°жҹ“иЎҢдёҡ规模д»ҘдёҠдјҒдёҡй”Җе”®еҲ©ж¶ҰзҺҮиҫғдёҠе№ҙе°Ҹе№…жҸҗеҚҮпјҢдҪҶдҫқ然дҪҺдәҺ2019е№ҙеҗҢжңҹж°ҙе№іпјҢ2021е№ҙдёӯеӣҪеҚ°жҹ“иЎҢдёҡ规模д»ҘдёҠдјҒдёҡй”Җе”®еҲ©ж¶ҰзҺҮдёә5.39%пјҢиҫғ2019е№ҙзҡ„5.59%еҮҸе°‘дәҶ0.20%гҖӮ

2019-2021е№ҙдёӯеӣҪеҚ°жҹ“иЎҢдёҡ规模д»ҘдёҠдјҒдёҡй”Җе”®еҲ©ж¶ҰзҺҮз»ҹи®Ў

иө„ж–ҷжқҘжәҗпјҡдёӯеӣҪеҚ°жҹ“иЎҢдёҡеҚҸдјҡгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

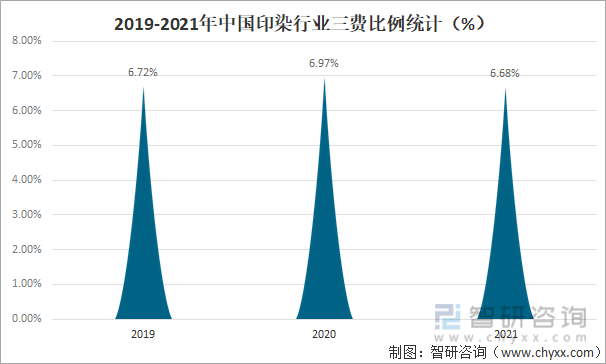

2021е№ҙдёӯеӣҪеҚ°жҹ“иЎҢдёҡ规模д»ҘдёҠдјҒдёҡдёүиҙ№жҜ”дҫӢ6.68%пјҢеҗҢжҜ”йҷҚдҪҺ0.13дёӘзҷҫеҲҶзӮ№пјҢе…¶дёӯпјҢжЈүеҚ°жҹ“дјҒдёҡдёә6.52%пјҢеҢ–зәӨеҚ°жҹ“дјҒдёҡдёә7.86%гҖӮ

2019-2021е№ҙдёӯеӣҪеҚ°жҹ“иЎҢдёҡдёүиҙ№жҜ”дҫӢз»ҹи®Ў

иө„ж–ҷжқҘжәҗпјҡдёӯеӣҪеҚ°жҹ“иЎҢдёҡеҚҸдјҡгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

2021е№ҙдёӯеӣҪеҚ°жҹ“иЎҢдёҡдә§жҲҗе“Ғе‘ЁиҪ¬зҺҮ18.31ж¬Ў/е№ҙпјҢеҗҢжҜ”жҸҗй«ҳ1.09%пјӣеә”收иҙҰж¬ҫе‘ЁиҪ¬зҺҮ8.22ж¬Ў/е№ҙпјҢеҗҢжҜ”жҸҗй«ҳ3.21%пјӣжҖ»иө„дә§е‘ЁиҪ¬зҺҮ1.04ж¬Ў/е№ҙпјҢеҗҢжҜ”жҸҗй«ҳ9.39%гҖӮ

2019-2021е№ҙдёӯеӣҪеҚ°жҹ“иЎҢдёҡдә§жҲҗе“Ғе‘ЁиҪ¬зҺҮгҖҒеә”收иҙҰж¬ҫе‘ЁиҪ¬зҺҮеҸҠжҖ»иө„дә§е‘ЁиҪ¬зҺҮз»ҹи®Ў

иө„ж–ҷжқҘжәҗпјҡдёӯеӣҪеҚ°жҹ“иЎҢдёҡеҚҸдјҡгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

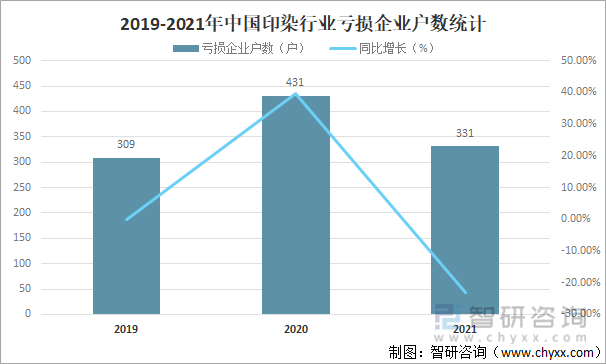

2021е№ҙд»ҘжқҘеҺҹжқҗж–ҷд»·ж јжҢҒз»ӯй«ҳдҪҚжіўеҠЁпјҢеҸ еҠ еӣҪйҷ…зү©жөҒдёҚз•…гҖҒиҙ§иҝҗд»·ж јй«ҳдјҒзӯүеӣ зҙ пјҢеҚ°жҹ“дјҒдёҡз»ҸиҗҘжҲҗжң¬жҳҺжҳҫеўһеҠ гҖӮж №жҚ®еӣҪ家з»ҹи®ЎеұҖж•°жҚ®пјҢ2021е№ҙеҚ°жҹ“иЎҢдёҡ规模д»ҘдёҠдјҒдёҡжҲҗжң¬иҙ№з”ЁжҖ»йўқеҗҢжҜ”еўһй•ҝ14.01%пјҢжҲҗжң¬зҡ„дёҠеҚҮдҪҝеҫ—дјҒдёҡеңЁзӣҲеҲ©з«ҜжүҝеҸ—иҫғеӨ§еҺӢеҠӣгҖӮйҡҸзқҖеӣҪ家вҖңе…ӯзЁівҖқвҖңе…ӯдҝқвҖқе·ҘдҪңжүҺе®һжҺЁиҝӣе’ҢдёҖзі»еҲ—дҝқж°‘з”ҹгҖҒдҝғж¶Ҳиҙ№гҖҒжү©еҶ…йңҖж”ҝзӯ–з»„еҗҲзҡ„жҢҒз»ӯеҸ‘еҠӣпјҢеҚ°жҹ“иЎҢдёҡдё»иҰҒз»ҸжөҺжҢҮж ҮйҖҗжӯҘж”№е–„пјҢдјҒдёҡзӣҲеҲ©иғҪеҠӣдёҚж–ӯжҸҗеҚҮпјҢ2021е№ҙдёӯеӣҪеҚ°жҹ“иЎҢдёҡдәҸжҚҹдјҒдёҡ331жҲ·ж•°пјҢиҫғ2020е№ҙеҮҸе°‘дәҶ100жҲ·пјҢеҗҢжҜ”еҮҸе°‘23.20%гҖӮ

2019-2021е№ҙдёӯеӣҪеҚ°жҹ“иЎҢдёҡдәҸжҚҹдјҒдёҡжҲ·ж•°з»ҹи®Ў

иө„ж–ҷжқҘжәҗпјҡдёӯеӣҪеҚ°жҹ“иЎҢдёҡеҚҸдјҡгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

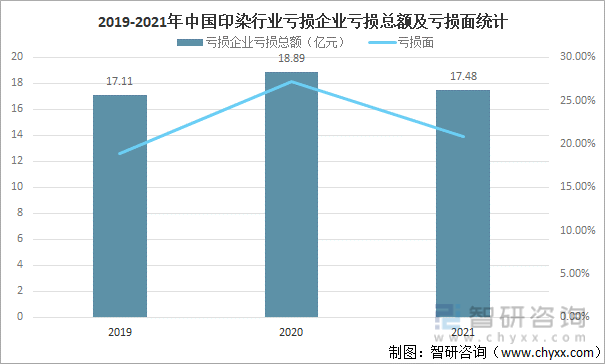

2021е№ҙдёӯеӣҪеҚ°жҹ“иЎҢдёҡдәҸжҚҹдјҒдёҡдәҸжҚҹжҖ»йўқдёә17.48дәҝе…ғпјҢиҫғ2020е№ҙеҮҸе°‘дәҶ1.41дәҝе…ғпјҢеҗҢжҜ”еҮҸе°‘7.46%пјҢдәҸжҚҹйқўдёә20.90%гҖӮ

2019-2021е№ҙдёӯеӣҪеҚ°жҹ“иЎҢдёҡдәҸжҚҹдјҒдёҡдәҸжҚҹжҖ»йўқеҸҠдәҸжҚҹйқўз»ҹи®Ў

иө„ж–ҷжқҘжәҗпјҡдёӯеӣҪеҚ°жҹ“иЎҢдёҡеҚҸдјҡгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

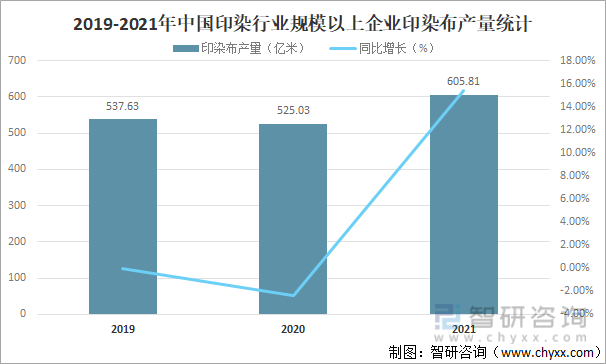

2гҖҒдә§е“Ғдә§йҮҸ

2021е№ҙжҲ‘еӣҪеҚ°жҹ“иЎҢдёҡйқўдёҙзҡ„еҸ‘еұ•зҺҜеўғд»Қ然й”ҷз»јеӨҚжқӮпјҢз–«жғ…гҖҒжұӣжғ…гҖҒйҷҗз”өйҷҗдә§гҖҒеҺҹжқҗж–ҷд»·ж јй«ҳж¶ЁзӯүеӨҡйҮҚеӣ зҙ еҸ еҠ пјҢеҚ°жҹ“дјҒдёҡз”ҹдә§еҸ—еҲ°дёҖе®ҡеҪұе“ҚпјҢдҪҶеңЁж¶Ҳиҙ№еёӮеңәйҖҗжӯҘеӣһжҡ–гҖҒз»Ҳз«ҜйңҖжұӮжҢҒз»ӯеӨҚиӢҸзҡ„еёҰеҠЁдёӢпјҢеҚ°жҹ“иЎҢдёҡз”ҹдә§дҝқжҢҒдәҶиүҜеҘҪеўһй•ҝжҖҒеҠҝпјҢ2021е№ҙдёӯеӣҪеҚ°жҹ“иЎҢдёҡ规模д»ҘдёҠдјҒдёҡеҚ°жҹ“еёғдә§йҮҸиҫҫ605.81дәҝе…ғпјҢиҫғ2020е№ҙеўһеҠ дәҶ80.78дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ15.39%гҖӮ

2019-2021е№ҙдёӯеӣҪеҚ°жҹ“иЎҢдёҡ规模д»ҘдёҠдјҒдёҡеҚ°жҹ“еёғдә§йҮҸз»ҹи®Ў

иө„ж–ҷжқҘжәҗпјҡдёӯеӣҪеҚ°жҹ“иЎҢдёҡеҚҸдјҡгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

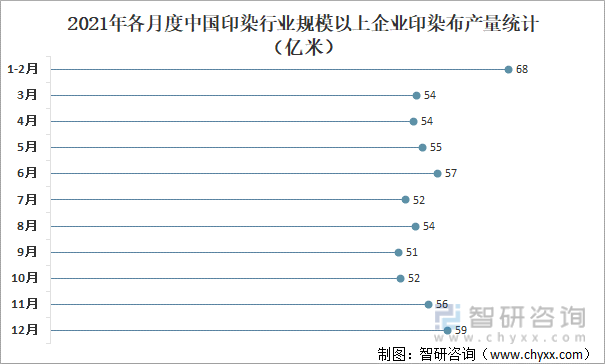

2021е№ҙеҗ„жңҲеәҰдёӯеӣҪеҚ°жҹ“иЎҢдёҡ规模д»ҘдёҠдјҒдёҡеҚ°жҹ“еёғдә§йҮҸз»ҹи®ЎпјҲдәҝзұіпјү

иө„ж–ҷжқҘжәҗпјҡдёӯеӣҪеҚ°жҹ“иЎҢдёҡеҚҸдјҡгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

3гҖҒеҮәеҸЈжғ…еҶө

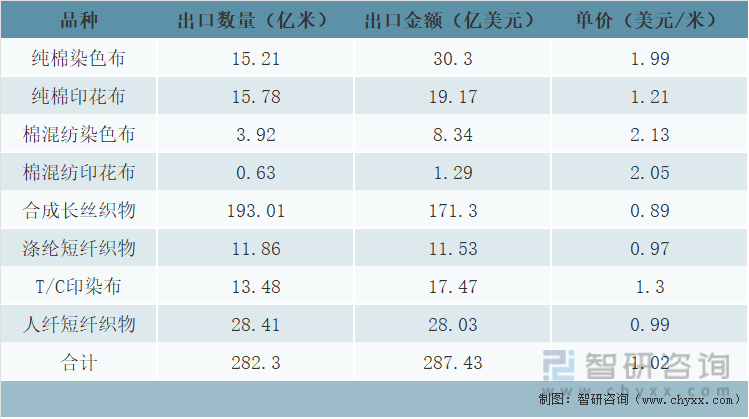

д»ҺеҮәеҸЈжғ…еҶөжқҘзңӢпјҢ2021е№ҙжҲ‘еӣҪеҚ°жҹ“е…«еӨ§зұ»дә§е“ҒеҮәеҸЈж•°йҮҸ282.30дәҝзұіпјҢеҗҢжҜ”еўһй•ҝ22.11%пјҢдёӨе№ҙе№іеқҮеўһй•ҝ2.59%пјӣеҮәеҸЈйҮ‘йўқ287.43дәҝзҫҺе…ғпјҢеҗҢжҜ”еўһй•ҝ28.83%пјҢдёӨе№ҙе№іеқҮеўһй•ҝ2.39%пјӣеҮәеҸЈе№іеқҮеҚ•д»·1.02зҫҺе…ғ/зұіпјҢеҗҢжҜ”еўһй•ҝ5.50%пјҢиҫғ2019е№ҙеҫ®и·Ң0.39%гҖӮ2021е№ҙпјҢеңЁеӣҪйҷ…еёӮеңәйңҖжұӮеӣһжҡ–зҡ„жӢүеҠЁдёӢпјҢеҚ°жҹ“иЎҢдёҡдё»иҰҒдә§е“ҒеҮәеҸЈе‘ҲзҺ°вҖңйҮҸд»·йҪҗеҚҮвҖқжҖҒеҠҝпјҢеҮәеҸЈи§„жЁЎи¶…2019е№ҙеҗҢжңҹж°ҙе№іпјӣеҮәеҸЈе№іеқҮеҚ•д»·жҢҒз»ӯеӣһеҚҮпјҢе№ҙжң«иҫғе№ҙеҲқеўһй•ҝ6.25%гҖӮжҲ‘еӣҪеҚ°жҹ“дә§е“Ғзҡ„й—ҙжҺҘеҮәеҸЈд№ҹе‘ҲзҺ°жү©еӨ§и¶ӢеҠҝпјҢ1-12жңҲпјҢжҲ‘еӣҪзҙҜи®Ўе®ҢжҲҗжңҚиЈ…еҸҠиЎЈзқҖйҷ„件еҮәеҸЈ1702.63дәҝзҫҺе…ғпјҢеҗҢжҜ”еўһй•ҝ24%пјҢдёӨе№ҙе№іеқҮеўһй•ҝ7.7%пјҢеҲӣ2016е№ҙд»ҘжқҘеҗҢжңҹжңҚиЈ…еҮәеҸЈи§„жЁЎж–°й«ҳгҖӮ

2021е№ҙдёӯеӣҪеҚ°жҹ“е…«еӨ§зұ»дә§е“ҒеҮәеҸЈжғ…еҶө

иө„ж–ҷжқҘжәҗпјҡдёӯеӣҪжө·е…ігҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

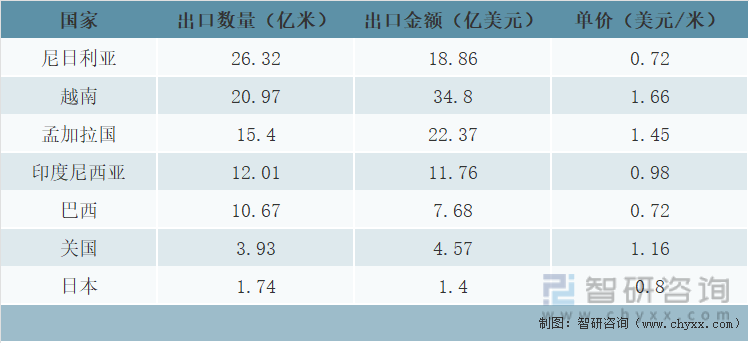

д»ҺеҮәеҸЈеёӮеңәжқҘзңӢпјҢе°јж—ҘеҲ©дәҡгҖҒи¶ҠеҚ—гҖҒеӯҹеҠ жӢүеӣҪгҖҒеҚ°еәҰе°јиҘҝдәҡе’Ңе·ҙиҘҝдёәжҲ‘еӣҪеҚ°жҹ“е…«еӨ§зұ»дә§е“ҒеүҚдә”еӨ§еҮәеҸЈеёӮеңәпјҢеҮәеҸЈж•°йҮҸеқҮеңЁ10дәҝзұід»ҘдёҠпјҢеҗҢжҜ”еўһй•ҝзҺҮйҷӨи¶ҠеҚ—еӨ–еқҮи¶…иҝҮ20%пјҢе…¶дёӯеӯҹеҠ жӢүеӣҪе’ҢеҚ°еәҰе°јиҘҝдәҡеҜ№жҲ‘еӣҪеҚ°жҹ“е…«еӨ§зұ»дә§е“ҒйңҖжұӮеўһй•ҝејәеҠІпјҢеҗҢжҜ”еҲҶеҲ«еўһй•ҝ46.71%е’Ң49.40%пјҢеҜ№жҲ‘еӣҪеҚ°жҹ“дә§е“ҒеҮәеҸЈеўһй•ҝзҡ„иҙЎзҢ®зҺҮиҫҫеҲ°17.35%гҖӮдј з»ҹеёӮеңәдёӯпјҢеҜ№ж—Ҙжң¬зҡ„еҮәеҸЈе·ІжҒўеӨҚиҮіз–«жғ…еүҚзҡ„ж°ҙе№іпјҢеҮәеҸЈж•°йҮҸиҫғ2019е№ҙе°Ҹе№…еўһй•ҝ1.10%пјӣеҜ№зҫҺеӣҪзҡ„еҮәеҸЈеҲҷ延з»ӯиҝ‘дёӨе№ҙзҡ„дёӢж»‘жҖҒеҠҝпјҢ2021е№ҙе…Ёе№ҙеҮәеҸЈ3.93дәҝзұіпјҢеҗҢжҜ”дёӢйҷҚ19.52%пјҢиҫғ2019е№ҙеҗҢжңҹдёӢйҷҚ34.37%пјҢиҝҷдё»иҰҒдёҺиҝ‘е№ҙжқҘзҫҺеӣҪеҸ‘иө·зҡ„дёӯзҫҺиҙёжҳ“ж‘©ж“ҰеҸҠ2021е№ҙзҫҺеӣҪйҖҡиҝҮзҡ„ж¶үз–Ҷжі•жЎҲзҰҒжӯўж–°з–Ҷдә§е“Ғиҝӣе…ҘзҫҺеӣҪеёӮеңәжңүе…ігҖӮ2021е№ҙпјҢжҲ‘еӣҪзәҜжЈүжҹ“иүІеёғгҖҒзәҜжЈүеҚ°иҠұеёғгҖҒжЈүж··зәәжҹ“иүІеёғгҖҒжЈүж··зәәеҚ°иҠұеёғгҖҒT/CеҚ°жҹ“еёғзӯүдә”еӨ§зұ»жЈүзӣёе…ідә§е“ҒеңЁзҫҺеӣҪзҡ„еҮәеҸЈж•°йҮҸеҗҢжҜ”еҲҶеҲ«еӨ§е№…еҮҸе°‘50.05%гҖҒ61.31%гҖҒ28.66%гҖҒ19.35%гҖҒ56.06%гҖӮ

2021е№ҙеҚ°жҹ“е…«еӨ§зұ»дә§е“Ғдё»иҰҒеҮәеҸЈеёӮеңәжғ…еҶө

иө„ж–ҷжқҘжәҗпјҡдёӯеӣҪжө·е…ігҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

дәҢгҖҒйҮҚзӮ№дјҒдёҡз»ҸиҗҘзҺ°зҠ¶

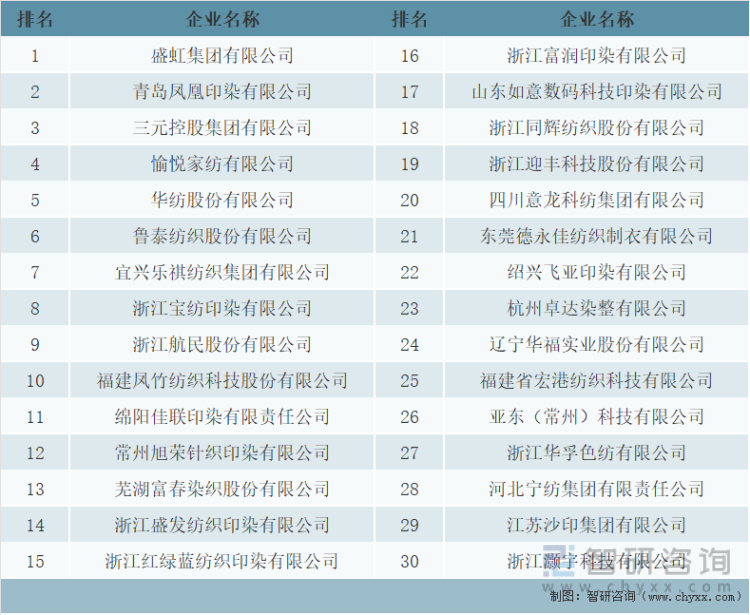

з»ҸиҝҮеӨҡе№ҙзҡ„еҸ‘еұ•пјҢдёӯеӣҪеҚ°жҹ“дјҒдёҡйҒҚең°ејҖиҠұпјҢдёҖеӨ§жү№дјҳз§Җзҡ„еҚ°жҹ“дјҒдёҡиҝ…йҖҹеҙӣиө·пјҢйҖҗжёҗжҲҗдёәеҚ°жҹ“иЎҢдёҡдёӯзҡ„зҝҳжҘҡпјҢеңЁ2021дёӯеӣҪеҚ°жҹ“дјҒдёҡ30ејәжҰңеҚ•дёӯпјҢзӣӣиҷ№йӣҶеӣўжңүйҷҗе…¬еҸёеұ…жҰңйҰ–пјҢе…¶ж¬ЎжҳҜйқ’еІӣеҮӨеҮ°еҚ°жҹ“жңүйҷҗе…¬еҸёе’Ңдёүе…ғжҺ§иӮЎйӣҶеӣўжңүйҷҗе…¬еҸёгҖӮ

2021дёӯеӣҪеҚ°жҹ“дјҒдёҡ30ејәеҗҚеҚ•

иө„ж–ҷжқҘжәҗпјҡдёӯеӣҪжө·е…ігҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

дёӯеӣҪеҚ°жҹ“иЎҢдёҡдёҠеёӮдјҒдёҡдё»иҰҒжңүеҚҺзәәиӮЎд»ҪгҖҒйІҒжі°зәәз»ҮгҖҒиҲӘж°‘иӮЎд»ҪгҖҒеҮӨз«№зәәз»ҮгҖҒеҜҢжҳҘжҹ“з»ҮгҖҒиҝҺдё°иӮЎд»ҪзӯүпјҢжҲӘжӯў2021е№ҙ9жңҲйІҒжі°зәәз»ҮжҖ»иө„дә§жҳҺжҳҫй«ҳдәҺиҲӘж°‘иӮЎд»ҪгҖҒеҚҺзәәиӮЎд»ҪгҖҒиҝҺдё°иӮЎд»ҪгҖҒеҜҢжҳҘжҹ“з»Үе’ҢеҮӨз«№зәәз»ҮпјҢжҲӘжӯў2021е№ҙ9жңҲйІҒжі°зәәз»ҮжҖ»иө„дә§иҫҫ126.2дәҝе…ғпјҢиҲӘж°‘иӮЎд»ҪжҖ»иө„дә§иҫҫ77.2дәҝе…ғпјҢеҚҺзәәиӮЎд»ҪжҖ»иө„дә§иҫҫ39.08дәҝе…ғпјҢиҝҺдё°иӮЎд»ҪжҖ»иө„дә§иҫҫ20.97дәҝе…ғпјҢеҜҢжҳҘжҹ“з»ҮжҖ»иө„дә§иҫҫ20.8дәҝе…ғпјҢеҮӨз«№зәәз»ҮжҖ»иө„дә§иҫҫ19.59дәҝе…ғгҖӮ

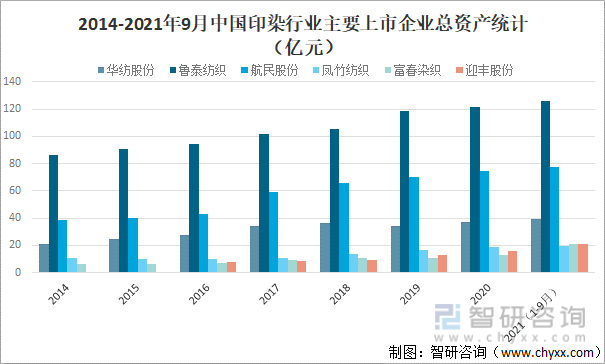

2014-2021е№ҙ9жңҲдёӯеӣҪеҚ°жҹ“иЎҢдёҡдё»иҰҒдёҠеёӮдјҒдёҡжҖ»иө„дә§з»ҹи®ЎпјҲдәҝе…ғпјү

иө„ж–ҷжқҘжәҗпјҡдјҒдёҡе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

д»ҺиҗҘ收жғ…еҶөжқҘзңӢпјҢ2021е№ҙ1-9жңҲиҲӘж°‘иӮЎд»ҪиҗҘдёҡжҖ»ж”¶е…ҘжҳҺжҳҫй«ҳдәҺйІҒжі°зәәз»ҮгҖҒеҚҺзәәиӮЎд»ҪгҖҒеҜҢжҳҘжҹ“з»ҮгҖҒеҮӨз«№зәәз»Үе’ҢиҝҺдё°иӮЎд»ҪпјҢ2021е№ҙ1-9жңҲиҲӘж°‘иӮЎд»ҪиҗҘдёҡжҖ»ж”¶е…Ҙе®ҢжҲҗ70.37дәҝе…ғпјҢйІҒжі°зәәз»ҮиҗҘдёҡжҖ»ж”¶е…Ҙе®ҢжҲҗ35.67дәҝе…ғпјҢеҚҺзәәиӮЎд»ҪиҗҘдёҡжҖ»ж”¶е…Ҙе®ҢжҲҗ25.97дәҝе…ғпјҢеҜҢжҳҘжҹ“з»ҮиҗҘдёҡжҖ»ж”¶е…Ҙе®ҢжҲҗ15.11дәҝе…ғпјҢеҮӨз«№зәәз»ҮиҗҘдёҡжҖ»ж”¶е…Ҙе®ҢжҲҗ9.681дәҝе…ғпјҢиҝҺдё°иӮЎд»ҪиҗҘдёҡжҖ»ж”¶е…Ҙе®ҢжҲҗ8.253дәҝе…ғгҖӮ

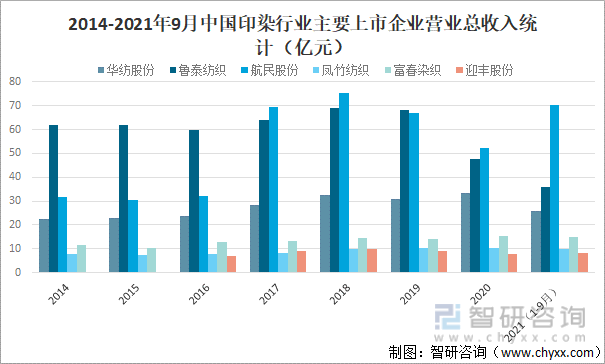

2014-2021е№ҙ9жңҲдёӯеӣҪеҚ°жҹ“иЎҢдёҡдё»иҰҒдёҠеёӮдјҒдёҡиҗҘдёҡжҖ»ж”¶е…Ҙз»ҹи®ЎпјҲдәҝе…ғпјү

иө„ж–ҷжқҘжәҗпјҡдјҒдёҡе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

д»ҺеҪ’еұһеҮҖеҲ©ж¶ҰжқҘзңӢпјҢ2021е№ҙ1-9жңҲиҲӘж°‘иӮЎд»ҪеҪ’еұһеҮҖеҲ©ж¶ҰжҳҺжҳҫй«ҳдәҺйІҒжі°зәәз»ҮгҖҒеҜҢжҳҘжҹ“з»ҮгҖҒеҮӨз«№зәәз»ҮгҖҒиҝҺдё°иӮЎд»Ҫе’ҢеҚҺзәәиӮЎд»ҪпјҢ2021е№ҙ1-9жңҲиҲӘж°‘иӮЎд»ҪеҪ’еұһеҮҖеҲ©ж¶Ұдёә4.20дәҝе…ғпјҢйІҒжі°зәәз»ҮеҪ’еұһеҮҖеҲ©ж¶Ұдёә2.472дәҝе…ғпјҢеҜҢжҳҘжҹ“з»ҮеҪ’еұһеҮҖеҲ©ж¶Ұдёә1.624дәҝе…ғпјҢеҮӨз«№зәәз»ҮеҪ’еұһеҮҖеҲ©ж¶Ұдёә0.73дәҝе…ғпјҢиҝҺдё°иӮЎд»ҪеҪ’еұһеҮҖеҲ©ж¶Ұдёә0.61дәҝе…ғпјҢеҚҺзәәиӮЎд»ҪеҪ’еұһеҮҖеҲ©ж¶Ұдёә0.10дәҝе…ғгҖӮ

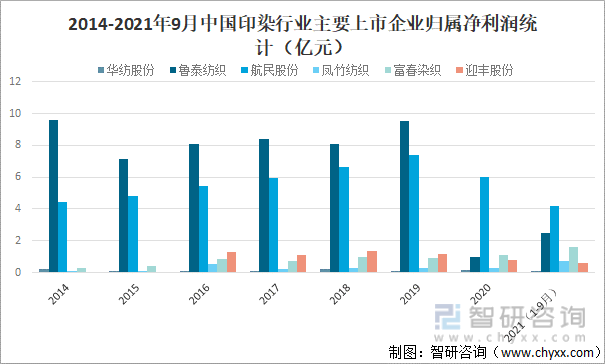

2014-2021е№ҙ9жңҲдёӯеӣҪеҚ°жҹ“иЎҢдёҡдё»иҰҒдёҠеёӮдјҒдёҡеҪ’еұһеҮҖеҲ©ж¶Ұз»ҹи®ЎпјҲдәҝе…ғпјү

иө„ж–ҷжқҘжәҗпјҡдјҒдёҡе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

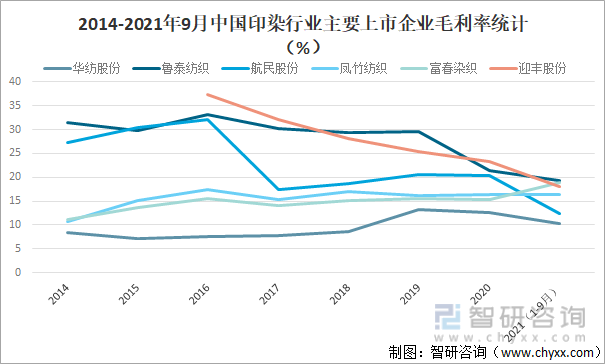

д»ҺжҜӣеҲ©зҺҮжқҘзңӢпјҢ2021е№ҙ1-9жңҲйІҒжі°зәәз»ҮжҜӣеҲ©зҺҮз•Ҙй«ҳдәҺеҜҢжҳҘжҹ“з»ҮгҖҒиҝҺдё°иӮЎд»ҪгҖҒеҮӨз«№зәәз»ҮгҖҒиҲӘж°‘иӮЎд»Ҫе’ҢеҚҺзәәиӮЎд»ҪпјҢ2021е№ҙ1-9жңҲйІҒжі°зәәз»ҮжҜӣеҲ©зҺҮдёә19.3%пјҢеҜҢжҳҘжҹ“з»ҮжҜӣеҲ©зҺҮдёә18.97%пјҢиҝҺдё°иӮЎд»ҪжҜӣеҲ©зҺҮдёә18.09%пјҢеҮӨз«№зәәз»ҮжҜӣеҲ©зҺҮдёә16.32%пјҢиҲӘж°‘иӮЎд»ҪжҜӣеҲ©зҺҮдёә12.3%пјҢеҚҺзәәиӮЎд»ҪжҜӣеҲ©зҺҮдёә10.31%гҖӮ

2014-2021е№ҙ9жңҲдёӯеӣҪеҚ°жҹ“иЎҢдёҡдё»иҰҒдёҠеёӮдјҒдёҡжҜӣеҲ©зҺҮз»ҹи®ЎпјҲ%пјү

иө„ж–ҷжқҘжәҗпјҡдјҒдёҡе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

д»ҘдёҠж•°жҚ®еҸҠдҝЎжҒҜеҸҜеҸӮиҖғжҷәз ”е’ЁиҜўпјҲwww.chyxx.comпјүеҸ‘еёғзҡ„гҖҠ2021-2027е№ҙдёӯеӣҪеҚ°жҹ“иЎҢдёҡеёӮеңәиҝҗиҗҘжҖҒеҠҝеҸҠжҠ•иө„жңәдјҡеҲҶжһҗжҠҘе‘ҠгҖӢгҖӮжҷәз ”е’ЁиҜўжҳҜдёӯеӣҪйўҶе…Ҳдә§дёҡе’ЁиҜўжңәжһ„пјҢжҸҗдҫӣж·ұеәҰдә§дёҡз ”з©¶жҠҘе‘ҠгҖҒе•Ҷдёҡи®ЎеҲ’д№ҰгҖҒеҸҜиЎҢжҖ§з ”究жҠҘе‘ҠеҸҠе®ҡеҲ¶жңҚеҠЎзӯүдёҖз«ҷејҸдә§дёҡе’ЁиҜўжңҚеҠЎгҖӮжӮЁеҸҜд»Ҙе…іжіЁгҖҗжҷәз ”е’ЁиҜўгҖ‘е…¬дј—еҸ·пјҢжҜҸеӨ©еҸҠж—¶жҺҢжҸЎжӣҙеӨҡиЎҢдёҡеҠЁжҖҒгҖӮ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2024-2030е№ҙдёӯеӣҪеҚ°жҹ“иЎҢдёҡеёӮеңәз«һдәүжҖҒеҠҝеҸҠеүҚжҷҜжҲҳз•Ҙз ”еҲӨжҠҘе‘Ҡ

гҖҠ2024-2030е№ҙдёӯеӣҪеҚ°жҹ“иЎҢдёҡеёӮеңәз«һдәүжҖҒеҠҝеҸҠеүҚжҷҜжҲҳз•Ҙз ”еҲӨжҠҘе‘ҠгҖӢе…ұе…«з« пјҢеҢ…еҗ«дёӯеӣҪеҚ°жҹ“иЎҢдёҡйҮҚзӮ№еҢәеҹҹеёӮеңәеҲҶжһҗ,еҚ°жҹ“иЎҢдёҡдё»иҰҒдјҒдёҡз”ҹдә§з»ҸиҗҘеҲҶжһҗ,еҚ°жҹ“иЎҢдёҡеҸ‘еұ•еүҚжҷҜдёҺжҠ•иө„еҲҶжһҗзӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![2021е№ҙдёӯеӣҪеҚ°жҹ“дә§дёҡеҸ‘еұ•зҺ°зҠ¶еҸҠйҮҚзӮ№дјҒдёҡз»ҸиҗҘжғ…еҶөеҲҶжһҗпјҡиҗҘдёҡ收е…Ҙиҫҫ2949.87дәҝе…ғ[еӣҫ]](http://img.chyxx.com/images/2022/0311/2c1b1e7996f1f84d14e9ddacbe1cbee744628e94.jpg?x-oss-process=style/w320)

![2020е№ҙдёӯеӣҪеҚ°жҹ“иЎҢдёҡдә§дёҡй“ҫеҸҠеҸ‘еұ•еүҚжҷҜеҲҶжһҗпјҡејҖе§ӢиҪ¬еһӢеҚҮзә§пјҢиҝӣдёҖжӯҘеҠ еү§иЎҢдёҡжҙ—зүҢ[еӣҫ]](http://img.chyxx.com/2021/10/T7161NF60K_m.png?x-oss-process=style/w320)