иҰҶй“ңжқҝдә§дёҡз»Ҳз«Ҝеә”з”ЁеҮ д№Һж¶үеҸҠжүҖжңүзҡ„з”өеӯҗдә§е“ҒпјҢеҢ…жӢ¬жұҪиҪҰз”өеӯҗгҖҒйҖҡи®Ҝи®ҫеӨҮгҖҒж¶Ҳиҙ№з”өеӯҗгҖҒжңҚеҠЎеҷЁгҖҒиҲӘз©әиҲӘеӨ©гҖҒе·ҘжҺ§еҢ»з–—зӯүгҖӮиҝ‘е№ҙжқҘпјҢеӣҪ家еҮәеҸ°дәҶдёҖзі»еҲ—ж”ҝзӯ–法规пјҢе°ҶдҝЎжҒҜжҠҖжңҜе’Ңз”өеӯҗжқҗж–ҷеҲ¶йҖ зЎ®е®ҡдёәжҲҳз•ҘжҖ§ж–°е…ҙдә§дёҡд№ӢдёҖпјҢ并еӨ§еҠӣж”ҜжҢҒе…¶еҸ‘еұ•пјҢиҖҢиҰҶй“ңжқҝдҪңдёәдёҖз§Қеә”з”Ёе№ҝжіӣзҡ„з”өеӯҗжқҗж–ҷпјҢеҸ—зӣҠеҢӘжө…гҖӮдёӯеӣҪиҰҶй“ңжқҝиЎҢдёҡе°ҶеҸ—зӣҠдәҺж”ҝзӯ–жҺЁеҠЁпјҢеҗ‘й«ҳиҙЁйҮҸеҸ‘еұ•пјҢжңүйҫҷжёёдјҒдёҡеј•йўҶеёғеұҖй«ҳз«ҜиҰҶй“ңжқҝеёӮеңәпјҢи®©еӣҪдә§еҢ–жӣҝд»ЈиҝӣзЁӢиҝӣдёҖжӯҘеҠ еҝ«гҖӮ

ж‘ҳиҰҒпјҡ

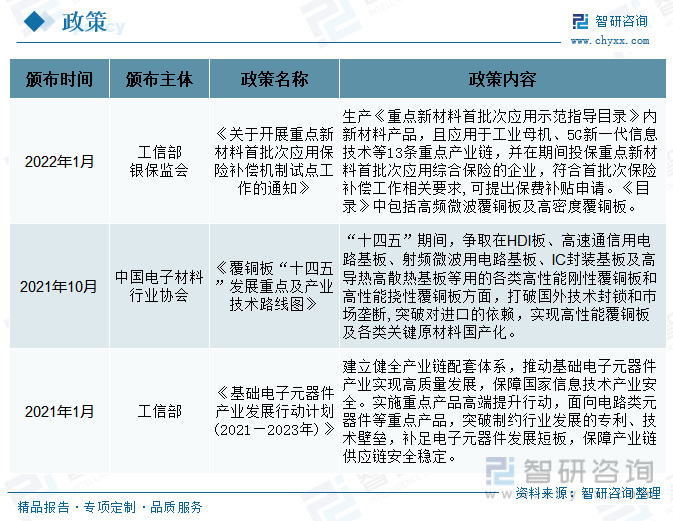

дёҖгҖҒеҸ‘еұ•зҺҜеўғпјҡж”ҝзӯ–еҠ©еҠӣиҰҶй“ңжқҝеҸ‘еұ•пјҢжҺЁеҠЁиЎҢдёҡеҗ‘й«ҳиҙЁйҮҸиҪ¬еҸҳ

иҰҶй“ңжқҝжҳҜеҲ¶йҖ еҚ°еҲ¶з”өи·Ҝжқҝзҡ„ж ёеҝғжқҗж–ҷпјҢе…¶е“ҒиҙЁе°ҶеҪұе“Қз”өи·ҜдёӯдҝЎеҸ·зҡ„дј иҫ“йҖҹеәҰгҖҒиғҪйҮҸжҚҹиҖ—е’Ңзү№жҖ§йҳ»жҠ—зӯүгҖӮе…¶дә§дёҡз»Ҳз«Ҝеә”з”ЁеҮ д№Һж¶үеҸҠжүҖжңүзҡ„з”өеӯҗдә§е“ҒпјҢеҢ…жӢ¬жұҪиҪҰз”өеӯҗгҖҒйҖҡи®Ҝи®ҫеӨҮгҖҒж¶Ҳиҙ№з”өеӯҗгҖҒжңҚеҠЎеҷЁгҖҒиҲӘз©әиҲӘеӨ©гҖҒе·ҘжҺ§еҢ»з–—зӯүгҖӮиҝ‘е№ҙжқҘпјҢжҲ‘еӣҪеҸ‘еёғдәҶеӨҡжқЎж”ҝзӯ–еҠ©еҠӣиҰҶй“ңжқҝиЎҢдёҡзҡ„еҸ‘еұ•пјҢжҺЁеҠЁе…¶иЎҢдёҡеҗ‘й«ҳиҙЁйҮҸиҪ¬еҸҳгҖӮ

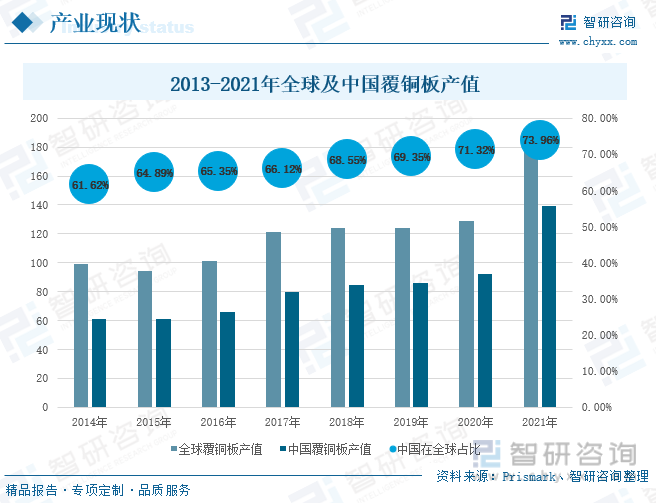

дәҢгҖҒеҸ‘еұ•зҺ°зҠ¶пјҡиҰҶй“ңжқҝдә§еҖјдҪҚеұ…дё–з•Ң第дёҖпјҢй«ҳз«ҜиҰҶй“ңжқҝжһҒеәҰдҫқиө–иҝӣеҸЈ

ж №жҚ®Prismarkз»ҹи®ЎпјҢ2021 е№ҙе…ЁзҗғиҰҶй“ңжқҝиЎҢдёҡдә§еҖјиҫҫеҲ°188.07дәҝзҫҺе…ғпјҢеҗҢжҜ”еўһй•ҝ45.84%пјҢе…¶дёӯдёӯеӣҪиҰҶй“ңжқҝдә§еҖј139.1дәҝзҫҺе…ғ,еҚ е…Ёзҗғдә§еҖјд»Ҫйўқ73.96%пјҢдҪҚеұ…дё–з•Ң第дёҖпјҢе·Із»ҸжҲҗдёәе…ЁзҗғиҰҶй“ңжқҝдё»иҰҒз”ҹдә§еҲ¶йҖ еҹәең°гҖӮдҪҶжҲ‘еӣҪиҰҶй“ңжқҝдә§дёҡж•ҙдҪ“вҖңеӨ§иҖҢдёҚејәвҖқпјҢиҝӣеҸЈе‘ҲзҺ°вҖңйҮҸе°‘д»·й«ҳвҖқпјҢеҮәеҸЈе‘ҲзҺ°вҖңйҮҸеӨҡд»·дҪҺвҖқзҡ„зҺ°зҠ¶гҖӮ 2021е№ҙдёӯеӣҪиҰҶй“ңжқҝиҝӣеҸЈеқҮд»·дёә22.55зҫҺе…ғ/еҚғе…ӢпјҢеҮәеҸЈеқҮд»·дёә8.23зҫҺе…ғ/еҚғе…ӢпјҢиҝӣеҮәеҸЈд»·е·®дёә14.32зҫҺе…ғ/еҚғе…ӢгҖӮеҚіжҲ‘еӣҪеҮәеҸЈзҡ„еӨҡжҳҜдёӯдҪҺз«ҜиҰҶй“ңжқҝпјҢй«ҳз«ҜиҰҶй“ңжқҝжһҒеәҰдҫқиө–дәҺиҝӣеҸЈгҖӮ

дёүгҖҒдјҒдёҡж јеұҖпјҡйҫҷеӨҙдјҒдёҡеј•йўҶеёғеұҖпјҢиЎҢдёҡйӣҶдёӯеәҰй«ҳ

зӣ®еүҚпјҢжҲ‘еӣҪиҰҶй“ңжқҝдјҒдёҡз«һдәүж јеұҖе‘ҲвҖңдёүдёӘжўҜйҳҹвҖқгҖӮ第дёҖжўҜйҳҹе…¬еҸёжңүе»әж»”з§ҜеұӮжқҝгҖҒз”ҹж„Ҹ科жҠҖпјӣ第дәҢжўҜйҳҹе…¬еҸёжңүйҮ‘е®үеӣҪзәӘгҖҒеҚ—дәҡж–°жқҗгҖҒеҚҺжӯЈж–°жқҗпјӣ第дёүжўҜйҳҹе…¬еҸёжңүдёӯиӢұ科жҠҖгҖҒи¶…еЈ°з”өеӯҗгҖҒи¶…еҚҺ科жҠҖгҖҒзҰҸж–Ҝзү№гҖҒй«ҳж–Ҝиҙқе°”гҖҒе®ҸжҳҢз”өеӯҗгҖҒеҫ·еҮҜиӮЎд»ҪгҖҒж–№йӮҰ科жҠҖзӯүгҖӮж•ҙдёӘиЎҢдёҡеёӮеңәз”ұйҫҷеӨҙдјҒдёҡеј•йўҶеёғеұҖпјҢеүҚйқўдёӨдёӘжўҜйҳҹеҚ жҚ®еёӮеңәеӨ§еҚҠд»ҪйўқпјҢиЎҢдёҡйӣҶдёӯеәҰиҫғй«ҳгҖӮ

еӣӣгҖҒеҸ‘еұ•и¶ӢеҠҝпјҡй«ҳз«ҜеёӮеңәеӣҪдә§жӣҝд»ЈеҢ–иҝӣзЁӢеҠ еҝ«

й…Қж–№жҠҖжңҜжҳҜиҰҶй“ңжқҝзҡ„ж ёеҝғжҠҖжңҜпјҢд№ҹжҳҜж•ҙдёӘиЎҢдёҡжңҖеӨ§зҡ„жҠҖжңҜй—Ёж§ӣгҖӮеӣҪеҶ…еҗ„еӨ§йҮҚзӮ№дёҠеёӮдјҒдёҡиҰҒдёӢе®ҡеҶіеҝғж”»еқҡж ёеҝғжҠҖжңҜпјҢзӘҒз ҙеӣҪеӨ–вҖңеҚЎи„–еӯҗвҖқеӣ°еўғпјҢз ”еҸ‘еҮәжӣҙдҪҺд»ӢиҙЁжҚҹиҖ—гҖҒжӣҙеҝ«дј иҫ“йҖҹеәҰзҡ„й«ҳз«ҜиҰҶй“ңжқҝгҖӮе°Өе…¶жҳҜйҫҷеӨҙдјҒдёҡпјҢиҰҒж•ҙеҗҲеёӮеңәиө„жәҗпјҢеј•йўҶеёғеұҖй«ҳз«ҜиҰҶй“ңжқҝеёӮеңәпјҢеҠ еҝ«еӣҪдә§еҢ–жӣҝд»ЈиҝӣеҸЈдә§е“Ғзҡ„иҝӣзЁӢпјҢдҝқйҡңж•ҙдёӘдә§дёҡй“ҫе’Ңдҫӣеә”й“ҫзҡ„е®үе…ЁзЁіе®ҡпјҢе°ҶжҠҖжңҜе’ҢеёӮеңәиҜқиҜӯжқғжҺҢжҸЎеңЁиҮӘе·ұжүӢдёӯгҖӮ

е…ій”®иҜҚпјҡиҰҶй“ңжқҝиЎҢдёҡж”ҝзӯ–гҖҒиҰҶй“ңжқҝдә§дёҡй“ҫгҖҒиҰҶй“ңжқҝиҝӣеҮәеҸЈиҙёжҳ“гҖҒиҰҶй“ңжқҝдјҒдёҡж јеұҖ

дёҖгҖҒеҸ‘еұ•зҺҜеўғпјҡж”ҝзӯ–еҠ©еҠӣиҰҶй“ңжқҝеҸ‘еұ•пјҢжҺЁеҠЁиЎҢдёҡеҗ‘й«ҳиҙЁйҮҸиҪ¬еҸҳ

1.еӣҪ家ж”ҝзӯ–еҠ©жҺЁиҰҶй“ңжқҝиЎҢдёҡеҗ‘й«ҳиҙЁйҮҸеҸ‘еұ•

дҝЎжҒҜжҠҖжңҜдә§дёҡжҳҜе…ізі»еӣҪж°‘з»ҸжөҺе’ҢдҝқйҡңеӣҪ家е®үе…Ёзҡ„жҲҳз•ҘжҖ§гҖҒеҹәзЎҖжҖ§гҖҒе…ҲеҜјжҖ§дә§дёҡпјҢд№ҹжҳҜдё–з•Ңдё»иҰҒеӣҪ家й«ҳеәҰйҮҚи§ҶгҖҒе…ЁеҠӣеёғеұҖзҡ„з«һдәүй«ҳең°гҖӮз”өеӯҗдё“з”Ёжқҗж–ҷжҳҜдҝЎжҒҜжҠҖжңҜдә§дёҡеҸ‘еұ•зҡ„еҹәзҹіпјҢжҳҜдҝқйҡңдә§дёҡй“ҫе’Ңдҫӣеә”й“ҫе®үе…ЁзЁіе®ҡзҡ„е…ій”®гҖӮз”өеӯҗдё“з”Ёжқҗж–ҷдә§дёҡеҸ‘еұ•дёҚи¶іпјҢе°ҶеҜјиҮҙе…¶дёӢжёёдә§дёҡеҰӮй«ҳжҖ§иғҪй«ҳзІҫеәҰз”өи·ҜжқҝгҖҒиҠҜзүҮе°ҒиЈ…гҖҒеҚҠеҜјдҪ“зӯүдёҺ5GйҖҡдҝЎгҖҒдәәе·ҘжҷәиғҪгҖҒеӨ§ж•°жҚ®дёӯеҝғгҖҒжұҪиҪҰз”өеӯҗзӯүжҲҳз•ҘйўҶеҹҹеҜҶеҲҮзӣёе…ізҡ„еҺҹжқҗж–ҷдҫқиө–иҝӣеҸЈпјҢеҪўжҲҗ "еҚЎи„–еӯҗ "зҡ„зӘҳеўғгҖӮиҝ‘е№ҙжқҘпјҢеӣҪ家еҮәеҸ°дәҶдёҖзі»еҲ—ж”ҝзӯ–法规пјҢе°ҶдҝЎжҒҜжҠҖжңҜе’Ңз”өеӯҗжқҗж–ҷеҲ¶йҖ зЎ®е®ҡдёәжҲҳз•ҘжҖ§ж–°е…ҙдә§дёҡд№ӢдёҖпјҢ并еӨ§еҠӣж”ҜжҢҒе…¶еҸ‘еұ•пјҢиҖҢиҰҶй“ңжқҝдҪңдёәдёҖз§Қеә”з”Ёе№ҝжіӣзҡ„з”өеӯҗжқҗж–ҷпјҢеҸ—зӣҠеҢӘжө…гҖӮ

дёӯеӣҪз”өеӯҗжқҗж–ҷеҚҸдјҡдәҺ2021е№ҙ10жңҲеҸ‘еёғзҡ„гҖҠиҰҶй“ңжқҝвҖңеҚҒеӣӣдә”вҖқеҸ‘еұ•йҮҚзӮ№еҸҠдә§дёҡжҠҖжңҜи·ҜзәҝеӣҫгҖӢжҸҗеҮәпјҢвҖңеҚҒеӣӣдә”вҖқжңҹй—ҙпјҢдәүеҸ–еңЁHDIжқҝгҖҒй«ҳйҖҹйҖҡдҝЎз”Ёз”өи·ҜеҹәжқҝгҖҒе°„йў‘еҫ®жіўз”Ёз”өи·ҜеҹәжқҝгҖҒICе°ҒиЈ…еҹәжқҝеҸҠй«ҳеҜјзғӯй«ҳж•Јзғӯеҹәжқҝзӯүз”Ёзҡ„еҗ„зұ»й«ҳжҖ§иғҪеҲҡжҖ§иҰҶй“ңжқҝе’Ңй«ҳжҖ§иғҪжҢ жҖ§иҰҶй“ңжқҝж–№йқўпјҢжү“з ҙеӣҪеӨ–жҠҖжңҜе°Ғй”Ғе’Ңе·ҝеңәеһ„ж–ӯ,зӘҒз ҙеҜ№иҝӣеҸЈзҡ„дҫқиө–пјҢе®һзҺ°й«ҳжҖ§иғҪиҰҶй“ңжқҝеҸҠеҗ„зұ»е…ій”®еҺҹжқҗж–ҷеӣҪдә§еҢ–гҖӮи®©еӣҪдә§иҰҶй“ңжқҝжӣҝд»ЈиҝӣеҸЈзҡ„иҝӣзЁӢиҝӣдёҖжӯҘеҠ еҝ«пјҢеҠ ејәиҰҶй“ңжқҝдә§дёҡй“ҫе’Ңдҫӣеә”й“ҫзҡ„зЁіе®ҡжҖ§пјҢзӘҒз ҙвҖңеҚЎи„–еӯҗвҖқеӣ°йҡҫеұҖйқўгҖӮ

2гҖҒдә§дёҡй“ҫи¶ӢдәҺжҲҗзҶҹпјҢдёӢжёёеёӮеңәйңҖжұӮе№ҝйҳ”

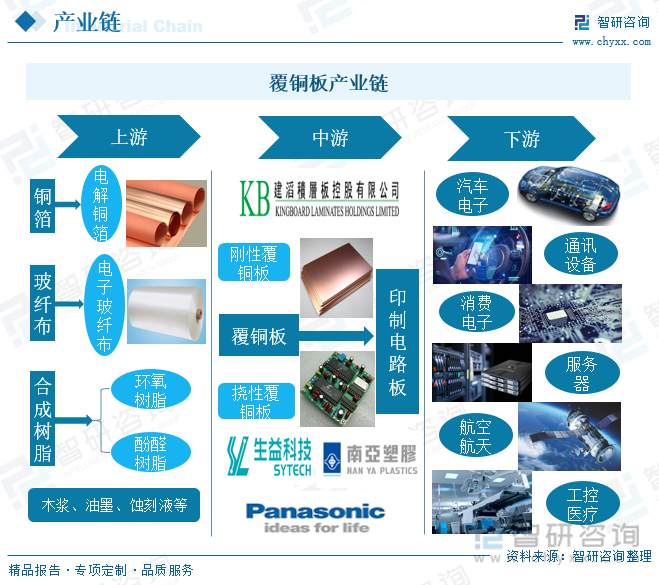

иҰҶй“ңжқҝпјҲCopper Clad LaminateпјҢз®Җз§° CCLпјүе…Ёз§°дёәиҰҶй“ңз®”еұӮеҺӢжқҝпјҢжҳҜе°Ҷеўһејәжқҗж–ҷжөёжіЎеңЁж ‘и„Ӯиғ¶ж¶ІдёӯпјҢеҚ•йқўжҲ–еҸҢйқўиҰҶзӣ–й“ң箔并з»ҸзғӯеҺӢиҖҢжҲҗжқҝзҠ¶жқҗж–ҷзҡ„пјҢжҳҜеҲ¶дҪңеҚ°еҲ¶з”өи·Ҝжқҝзҡ„ж ёеҝғжқҗж–ҷгҖӮиҰҶй“ңжқҝжӢ…иҙҹзқҖеҚ°еҲ¶з”өи·Ҝжқҝзҡ„еҜјз”өгҖҒз»қзјҳе’Ңж”Ҝж’‘дёүеӨ§еҠҹиғҪпјҢеҜ№з”өи·ҜдёӯдҝЎеҸ·зҡ„дј иҫ“йҖҹеәҰгҖҒиғҪйҮҸжҚҹиҖ—е’Ңзү№жҖ§йҳ»жҠ—зӯүжңүеҫҲеӨ§зҡ„еҪұе“ҚгҖӮ

иҰҶй“ңжқҝеҸҜд»ҘеҲҶдёәеҲҡжҖ§иҰҶй“ңжқҝе’ҢжҢ жҖ§иҰҶй“ңжқҝпјҢе…¶дё»иҰҒз”ЁдәҺеҲ¶дҪңеҚ°еҲ¶з”өи·ҜжқҝгҖӮCCLзҡ„дёҠжёёеҺҹжқҗж–ҷдё»иҰҒз”ұй“ңз®”гҖҒзҺ»зәӨеёғе’ҢеҗҲжҲҗж ‘и„Ӯдёүзұ»жһ„жҲҗпјҢйҖҡиҝҮеҠ е·ҘеҲ¶жҲҗзҡ„иҰҶй“ңжқҝз”ЁжІ№еўЁгҖҒиҡҖеҲ»ж¶ІзӯүеҲ¶жҲҗеҚ°еҲ¶з”өи·ҜжқҝпјҢеҶҚе°Ҷе…¶иҝҗз”ЁеҲ°дёӢжёёдә§дёҡгҖӮе…¶дә§дёҡз»Ҳз«Ҝеә”з”ЁеҮ д№Һж¶үеҸҠжүҖжңүзҡ„з”өеӯҗдә§е“ҒпјҢеҢ…жӢ¬жұҪиҪҰз”өеӯҗгҖҒйҖҡи®Ҝи®ҫеӨҮгҖҒж¶Ҳиҙ№з”өеӯҗгҖҒжңҚеҠЎеҷЁгҖҒиҲӘз©әиҲӘеӨ©гҖҒе·ҘжҺ§еҢ»з–—зӯүгҖӮ

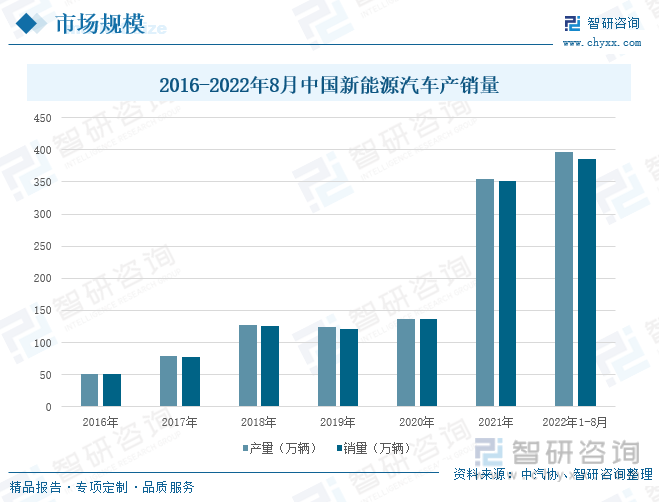

йҡҸзқҖдә‘и®Ўз®—гҖҒж•°жҚ®еә“гҖҒ5GжҠҖжңҜгҖҒзү©иҒ”зҪ‘гҖҒдәәе·ҘжҷәиғҪгҖҒж–°иғҪжәҗжұҪиҪҰгҖҒжҷәиғҪй©ҫ驶е’ҢжҷәиғҪ家еұ…дёәд»ЈиЎЁзҡ„ж–°дёҖд»ЈдҝЎжҒҜжҠҖжңҜдә§дёҡ蓬еӢғеҸ‘еұ•пјҢдёәиҰҶй“ңжқҝдә§дёҡеёҰжқҘдәҶе…Ёж–°зҡ„еҸ‘еұ•жңәйҒҮе’Ңе№ҝйҳ”зҡ„йңҖжұӮеёӮеңәгҖӮд»Ҙж–°иғҪжәҗжұҪиҪҰдёәдҫӢпјҢ2021е№ҙеңЁж”ҝзӯ–зҡ„жү¶жҢҒдёӢжҲ‘еӣҪж–°иғҪжәҗжұҪиҪҰиЎҢдёҡе‘ҲзҺ°еҮәзҲҶеҸ‘ејҸеўһй•ҝгҖӮ2021е№ҙдёӯеӣҪж–°иғҪжәҗжұҪиҪҰй”Җе”®352.1дёҮиҫҶпјҢиҫғ2020е№ҙеўһеҠ 215.4дёҮиҫҶпјҢеҗҢжҜ”еўһй•ҝ158%гҖӮ2022е№ҙ1-8жңҲпјҢдёӯеӣҪж–°иғҪжәҗжұҪиҪҰдә§йҮҸдёә397дёҮиҫҶпјҢй”ҖйҮҸиҫҫеҲ°386дёҮиҫҶпјҢе·Із»Ҹи¶…иҝҮ2021е№ҙж•ҙе№ҙй”Җе”®йҮҸгҖӮ

дәҢгҖҒеҸ‘еұ•зҺ°зҠ¶пјҡиҰҶй“ңжқҝдә§еҖјдҪҚеұ…дё–з•Ң第дёҖпјҢй«ҳз«ҜиҰҶй“ңжқҝжһҒеәҰдҫқиө–иҝӣеҸЈ

1гҖҒдёӯеӣҪжҳҜе…ЁзҗғжңҖеӨ§зҡ„иҰҶй“ңжқҝз”ҹдә§еӣҪпјҢе…¶дә§еҖјеҚ е…Ёзҗғ73.96%

йҡҸзқҖе…Ёзҗғз”өеӯҗдҝЎжҒҜдә§дёҡд»ҺеҸ‘иҫҫеӣҪ家еҗ‘ж–°е…ҙз»ҸжөҺдҪ“е’Ңж–°е…ҙеӣҪ家иҪ¬з§»пјҢзӣ®еүҚе…ЁзҗғеҚ°еҲ¶з”өи·ҜжқҝеҲ¶йҖ дјҒдёҡдё»иҰҒеҲҶеёғеңЁдёӯеӣҪеӨ§йҷҶгҖҒдёӯеӣҪеҸ°ж№ҫең°еҢәгҖҒж—Ҙжң¬гҖҒйҹ©еӣҪгҖҒдёңеҚ—дәҡгҖҒзҫҺеӣҪе’Ң欧жҙІзӯүеҢәеҹҹгҖӮCCLдҪңдёә PCB дә§дёҡдёҠжёёпјҢе…ЁзҗғиҰҶй“ңжқҝеҲ¶йҖ дјҒдёҡдё»иҰҒеҲҶеёғд№ҹеҹәжң¬з¬ҰеҗҲиҝҷдёӘи¶ӢеҠҝгҖӮж №жҚ®зҫҺеӣҪPrismarkз»ҹи®ЎпјҢ2020е№ҙе…ЁзҗғиҰҶй“ңжқҝиЎҢдёҡдә§еҖј129дәҝзҫҺе…ғпјҢ2021 е№ҙе…ЁзҗғиҰҶй“ңжқҝиЎҢдёҡдә§еҖјиҫҫеҲ°188.07дәҝзҫҺе…ғпјҢеҗҢжҜ”еўһй•ҝ45.84%пјҢе…¶дёӯдёӯеӣҪиҰҶй“ңжқҝдә§еҖј139.1дәҝзҫҺе…ғ,еҚ е…Ёзҗғдә§еҖјд»Ҫйўқ73.96%пјҢе·Із»ҸжҲҗдёәе…ЁзҗғиҰҶй“ңжқҝдё»иҰҒз”ҹдә§еҲ¶йҖ еҹәең°гҖӮ

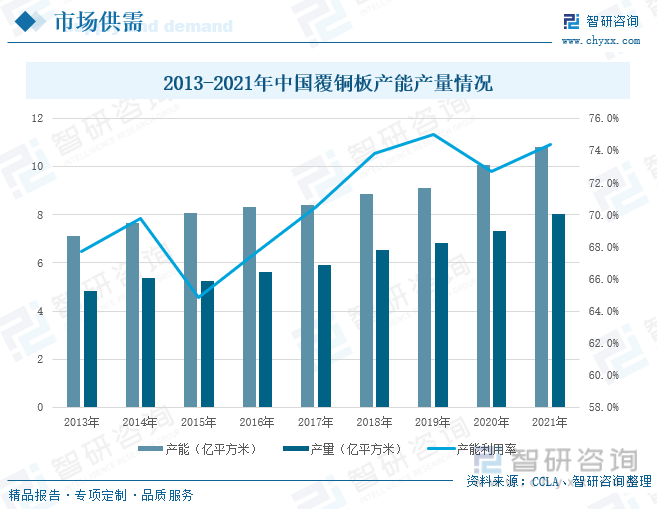

йҡҸзқҖдёӯеӣҪеҜ№еҸ‘иҫҫеӣҪ家з”өеӯҗдҝЎжҒҜдә§дёҡзҡ„жүҝжҺҘпјҢдёӯеӣҪзҡ„иҰҶй“ңжқҝиЎҢдёҡеҸ‘еұ•иҝ…йҖҹпјҢдә§иғҪдә§йҮҸеҫ—еҲ°еӨ§е№…жҸҗеҚҮгҖӮиҮӘ2013-2021е№ҙд»ҘжқҘпјҢдёӯеӣҪиҰҶй“ңжқҝдә§иғҪдә§йҮҸиҝһе№ҙеўһй•ҝпјҢе…¶дә§иғҪеҲ©з”ЁзҺҮжҖ»дҪ“д№ҹе‘ҲзҺ°еҮәдёҠеҚҮжҖҒеҠҝгҖӮ2021е№ҙпјҢжҲ‘еӣҪиҰҶй“ңжқҝзҡ„дә§иғҪиҫҫеҲ°10.8дәҝе№іж–№зұіпјҢиҫғ2013е№ҙеўһеҠ 3.68дәҝе№іж–№зұіпјҢдә§иғҪжҸҗеҚҮе·ЁеӨ§гҖӮдҪҶжҲ‘еӣҪиҰҶй“ңжқҝзҡ„дә§йҮҸиҝңдҪҺдәҺе…¶дә§иғҪпјҢ2021е№ҙдёӯеӣҪиҰҶй“ңжқҝдә§йҮҸдёә8.03дәҝе№іж–№зұіпјҢдёҺеҪ“е№ҙдә§иғҪзӣёе·®2.77дәҝе№іж–№зұіпјҢдә§иғҪеҲ©з”ЁзҺҮд»…дёә74.4%гҖӮ

2.дёӯеӣҪиҰҶй“ңжқҝиҝӣеҮәеҸЈд»·е·®еӨ§пјҢй«ҳз«ҜиҰҶй“ңжқҝдҫқиө–иҝӣеҸЈ

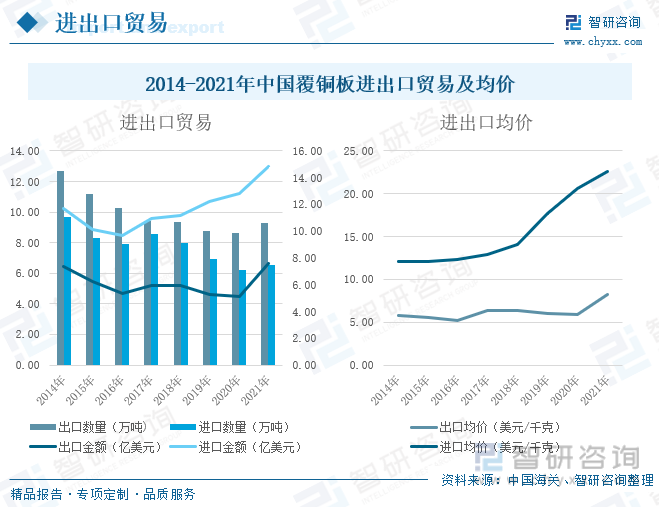

д»ҺиҝӣеҮәеҸЈиҙёжҳ“ж•°жҚ®жқҘзңӢпјҢдёӯеӣҪиҰҶй“ңжқҝиҝӣеҮәеҸЈиҙёжҳ“ж•°йҮҸжҖ»дҪ“е‘ҲзҺ°дёӢйҷҚи¶ӢеҠҝпјҢиҙёжҳ“д»·ж је‘ҲдёҠеҚҮи¶ӢеҠҝгҖӮиҮӘ2014-2020е№ҙпјҢдёӯеӣҪиҰҶй“ңжқҝеҮәеҸЈж•°йҮҸеңЁдёҚж–ӯдёӢж»‘пјҢе…¶иҝӣеҸЈж•°йҮҸе‘ҲдёӢйҷҚдёҠеҚҮжқҘеӣһжіўеҠЁзҠ¶жҖҒгҖӮеҸ—2020е№ҙж–°еҶ з–«жғ…еҪұе“ҚпјҢдәә们еҜ№дәҺж¶Ҳиҙ№з”өеӯҗйңҖжұӮжҖҘеү§еўһеҠ пјҢд»ҘеҸҠеӣҪ家еҠ еҝ«еҜ№дәҺ5Gеҹәз«ҷе»әи®ҫзҡ„еҪұе“ҚпјҢеёӮеңәеҜ№дәҺиҰҶй“ңжқҝзҡ„йңҖжұӮеӨ§е№…еўһеҠ гҖӮжүҖд»ҘжҲ‘еӣҪиҰҶй“ңжқҝеңЁ2021е№ҙзҡ„иҝӣеҮәеҸЈиҙёжҳ“жңүжүҖдёҠеҚҮпјҢе…¶еҮәеҸЈж•°йҮҸиҫҫеҲ°9.26дёҮеҗЁпјҢеҮәеҸЈйҮ‘йўқдёә7.62дәҝзҫҺе…ғпјҢиҝӣеҸЈж•°йҮҸиҫҫеҲ°6.56дёҮеҗЁпјҢиҝӣеҸЈйҮ‘йўқдёә14.8дәҝзҫҺе…ғгҖӮ

д»ҺдёӯеӣҪиҰҶй“ңжқҝиҝӣеҮәеҸЈеқҮд»·жқҘзңӢпјҢжҲ‘еӣҪиҰҶй“ңжқҝеҮәеҸЈеқҮд»·еңЁ2014-2021е№ҙжңҹй—ҙеҹәжң¬дҝқжҢҒзЁіе®ҡпјҢиҖҢиҝӣеҸЈд»·ж јиҮӘ2019е№ҙејҖе§ӢйӘӨж¶ЁпјҢиҝӣеҮәеҸЈд»·е·®йҖҗжӯҘжӢүеӨ§гҖӮ2021е№ҙдёӯеӣҪиҰҶй“ңжқҝиҝӣеҸЈеқҮд»·дёә22.55зҫҺе…ғ/еҚғе…ӢпјҢжҳҜиҮӘ2013е№ҙд»ҘжқҘзҡ„жңҖй«ҳд»·ж јпјҢеҮәеҸЈеқҮд»·дёә8.23зҫҺе…ғ/еҚғе…ӢпјҢиҝӣеҮәеҸЈд»·е·®дёә14.32зҫҺе…ғ/еҚғе…ӢгҖӮе…¶иҝӣеҮәеҸЈеқҮд»·е·®иҜҙжҳҺжҲ‘еӣҪиҝӣеҸЈзҡ„еӨҡжҳҜд»·ж јжҳӮиҙөзҡ„й«ҳз«ҜиҰҶй“ңжқҝдә§е“ҒпјҢеҮәеҸЈзҡ„еӨҡжҳҜд»·ж јдҪҺе»үзҡ„дёӯдҪҺз«ҜиҰҶй“ңжқҝдә§е“ҒпјҢеҚіжҲ‘еӣҪиҰҶй“ңжқҝдә§е“ҒеңЁеӣҪйҷ…дёҠзҡ„жҠҖжңҜз«һдәүдјҳеҠҝдёҘйҮҚдёҚи¶іпјҢй«ҳз«ҜиҰҶй“ңжқҝеҹәжң¬дҫқйқ иҝӣеҸЈжқҘж»Ўи¶іеӣҪеҶ…ж—ҘзӣҠеўһй•ҝзҡ„еёӮеңәйңҖжұӮгҖӮ

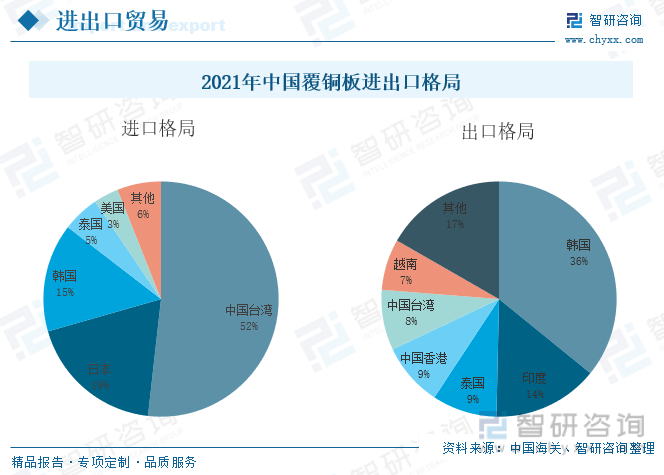

д»ҺиҰҶй“ңжқҝзҡ„иҝӣеҮәеҸЈж јеұҖжқҘзңӢпјҢ2021е№ҙдёӯеӣҪиҰҶй“ңжқҝдё»иҰҒиҝӣеҸЈең°еҢәжҳҜдёӯеӣҪеҸ°ж№ҫгҖҒж—Ҙжң¬е’Ңйҹ©еӣҪдёүдёӘең°еҢәпјҢе…¶дёӯдёӯеӣҪеҸ°ж№ҫзҡ„иҝӣеҸЈйҮ‘йўқдёә7.66дәҝзҫҺе…ғпјҢеҚ иҝӣеҸЈжҖ»жҜ”йҮҚ52%пјҢж—Ҙжң¬иҝӣеҸЈйҮ‘йўқдёә2.78дәҝзҫҺе…ғпјҢеҚ иҝӣеҸЈжҖ»жҜ”йҮҚ19%гҖӮдёӯеӣҪиҰҶй“ңжқҝзҡ„дё»иҰҒеҮәеҸЈең°еҢәжҳҜйҹ©еӣҪгҖҒеҚ°еәҰгҖҒжі°еӣҪдёүдёӘең°еҢәпјҢе…¶дёӯпјҢйҹ©еӣҪе’ҢеҚ°еәҰеҚ жҲ‘еӣҪеҮәеҸЈжҖ»йўқзҡ„дёҖеҚҠпјҢйҹ©еӣҪе’ҢеҚ°еәҰзҡ„еҮәеҸЈйҮ‘йўқеҲҶеҲ«дёә2.73дәҝзҫҺе…ғе’Ң1.1дәҝзҫҺе…ғпјҢе…¶еҚ жҜ”еҲҶеҲ«дёә36%е’Ң14%гҖӮ

дёүгҖҒдјҒдёҡз«һдәүпјҡйҫҷеӨҙдјҒдёҡеј•йўҶеёғеұҖпјҢиЎҢдёҡйӣҶдёӯеәҰй«ҳ

зӣ®еүҚпјҢжҲ‘еӣҪиҰҶй“ңжқҝдјҒдёҡз«һдәүж јеұҖе‘ҲвҖңдёүдёӘжўҜйҳҹвҖқгҖӮеҚіе°ҶиҰҶй“ңжқҝдјҒдёҡжҢүдёҡеҠЎж”¶е…ҘеҲҶдёәдёүдёӘжўҜйҳҹпјҢ第дёҖжўҜйҳҹдёәдёҡеҠЎж”¶е…ҘеӨ§дәҺ100дәҝе…ғзҡ„дјҒдёҡпјҢжңүе»әж»”з§ҜеұӮжқҝе’Ңз”ҹзӣҠ科жҠҖиүҜдёӨ家гҖӮ第дәҢжўҜйҳҹдёәдёҡеҠЎж”¶е…ҘеңЁ20-100дәҝе…ғд№Ӣй—ҙзҡ„дјҒдёҡпјҢжңүйҮ‘е®үеӣҪзәӘгҖҒеҚ—дәҡж–°жқҗгҖҒеҚҺжӯЈж–°жқҗгҖӮ第дёүжўҜйҳҹдёәдёҡеҠЎж”¶е…Ҙе°ҸдәҺ20дәҝе…ғзҡ„дјҒдёҡпјҢжңүдёӯиӢұ科жҠҖгҖҒи¶…еЈ°з”өеӯҗгҖҒи¶…еҚҺ科жҠҖгҖҒзҰҸж–Ҝзү№гҖҒй«ҳж–Ҝиҙқе°”гҖҒе®ҸжҳҢз”өеӯҗгҖҒеҫ·еҮҜиӮЎд»ҪгҖҒж–№йӮҰ科жҠҖзӯүгҖӮ

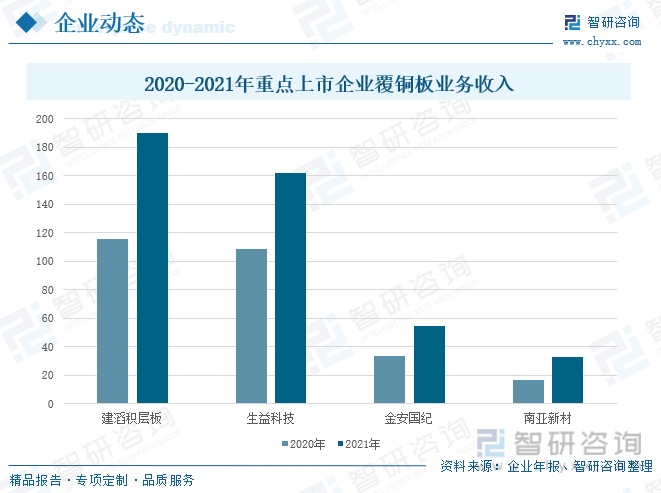

ж №жҚ®еҗ„дјҒдёҡе№ҙжҠҘж•°жҚ®жҳҫзӨәпјҢе»әж»”з§ҜеұӮжқҝ2020е№ҙиҰҶй“ңжқҝдёҡеҠЎиҗҘдёҡ收е…Ҙдёә115.85дәҝе…ғпјҢ2021е№ҙиҰҶй“ңжқҝдёҡеҠЎиҗҘдёҡ收е…Ҙдёә190дәҝе…ғгҖӮз”ҹзӣҠ科жҠҖ2020е№ҙиҰҶй“ңжқҝдёҡеҠЎиҗҘдёҡ收е…Ҙдёә108.49дәҝе…ғпјҢ2021е№ҙиҰҶй“ңжқҝдёҡеҠЎиҗҘдёҡ收е…Ҙдёә161.9дәҝе…ғгҖӮйҮ‘е®үеӣҪзәӘиҰҶй“ңжқҝдёҡеҠЎиҗҘдёҡ收е…Ҙдёә33.22дәҝе…ғпјҢ2021е№ҙиҰҶй“ңжқҝдёҡеҠЎиҗҘдёҡ收е…Ҙдёә54.08дәҝе…ғгҖӮеҚ—дәҡж–°жқҗиҰҶй“ңжқҝдёҡеҠЎиҗҘдёҡ收е…Ҙдёә16.49дәҝе…ғпјҢ2021е№ҙиҰҶй“ңжқҝдёҡеҠЎиҗҘдёҡ收е…Ҙдёә32.96дәҝе…ғгҖӮйҮҚзӮ№дёҠеёӮдјҒдёҡиҰҶй“ңжқҝдёҡеҠЎж”¶е…ҘеңЁ2021е№ҙйғҪеҮәзҺ°дәҶеӨ§е№…еәҰеўһй•ҝпјҢе…¶дёӯйҫҷеӨҙдјҒдёҡиЎЁзҺ°зҡ„е°ӨдёәжҳҺжҳҫгҖӮ

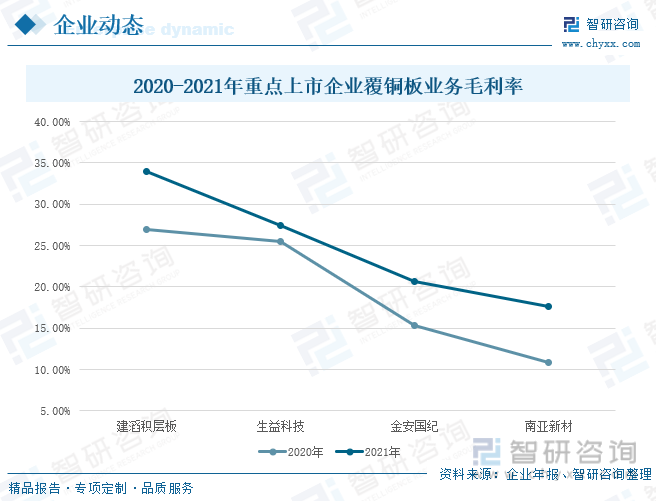

дёӯеӣҪиҰҶй“ңжқҝйҮҚзӮ№дёҠеёӮдјҒдёҡзҡ„жҜӣеҲ©зҺҮеұӮзә§еҲҶеҢ–жҳҺжҳҫпјҢдҪңдёәиҰҶй“ңжқҝйҫҷеӨҙдјҒдёҡзҡ„е»әж»”з§ҜеұӮжқҝе’Ңз”ҹзӣҠ科жҠҖпјҢе…¶жҜӣеҲ©зҺҮжҳҺжҳҫй«ҳдәҺеӨ„дәҺ第дәҢжўҜйҳҹзҡ„йҮ‘е®үеӣҪзәӘе’ҢеҚ—дәҡж–°жқҗгҖӮ2021е№ҙдёӯеӣҪйҮҚзӮ№дёҠеёӮдјҒдёҡиҰҶй“ңжқҝдёҡеҠЎжҜӣеҲ©зҺҮжғ…еҶөеҰӮдёӢпјҡе»әж»”з§ҜеұӮжқҝдёә34.01%пјҢз”ҹзӣҠ科жҠҖдёә27.47%пјҢйҮ‘е®үеӣҪзәӘиҜ¶20.06%пјҢеҚ—дәҡж–°жқҗдёә17.68%гҖӮ2021е№ҙеҗ„йҮҚзӮ№дјҒдёҡзҡ„жҜӣеҲ©зҺҮеқҮй«ҳдәҺ2020е№ҙпјҢиҝҷдё»иҰҒеҫ—зӣҠдәҺиҰҶй“ңжқҝд»·ж јдёҠжҸҗеҚҮпјҢеҜјиҮҙжҜӣеҲ©зҺҮдёҠиЎҢгҖӮ

еҗҢдёәйҫҷеӨҙдјҒдёҡзҡ„е»әж»”з§ҜеұӮжқҝе’Ңз”ҹзӣҠ科жҠҖпјҢе…¶2021е№ҙзҡ„жҜӣеҲ©зҺҮе·®и·қиҫғеӨ§зҡ„еҺҹеӣ дё»иҰҒжҳҜдёҠжёёеҺҹжқҗж–ҷзү©д»·еӨ§е№…дёҠж¶ЁгҖӮеҸ—ж–°еҶ з–«жғ…еҪұе“ҚпјҢе…Ёзҗғз»ҸжөҺеҸ—еҲ°еҶІеҮ»пјҢеӣҪйҷ…иҝӣеҮәеҸЈиҙёжҳ“еҸ—йҷҗпјҢеӨ§е®—е•Ҷе“Ғд»·ж јжіўеҠЁдёҚзЁіе®ҡпјҢдё”2021е№ҙиҰҶй“ңжқҝдёҠжёёеҺҹжқҗж–ҷзҙ§зјәпјҢеҜјиҮҙд»·ж јеӨ§е№…дёҠж¶ЁпјҢиҖҢе»әж»”з§ҜеұӮжқҝжӢҘжңүе®ҢеӨҮзҡ„еһӮзӣҙдә§дёҡй“ҫпјҢе…¶ж ёеҝғеҺҹжқҗж–ҷзҡ„дҫӣеә”е…·жңүдҝқйҡңпјҢеҠ©еҠӣе…¶иҰҶй“ңжқҝдёҡеҠЎжҜӣеҲ©зҺҮеўһй•ҝгҖӮ

еӣӣгҖҒеҸ‘еұ•и¶ӢеҠҝ

1гҖҒж”»еқҡж ёеҝғжҠҖжңҜпјҢеҠ еҝ«й«ҳз«Ҝдә§е“ҒеӣҪдә§еҢ–жӣҝд»ЈиҝӣзЁӢ

иҰҶй“ңжқҝзҡ„ж ёеҝғжҠҖжңҜжҳҜй…Қж–№жҠҖжңҜпјҢжҳҜж•ҙдёӘиЎҢдёҡжңҖеӨ§зҡ„жҠҖжңҜй—Ёж§ӣгҖӮиҰҶй“ңжқҝй…Қж–№зҡ„з ”з©¶ејҖеҸ‘жһҒдёәеӨҚжқӮпјҢйңҖиҰҒеӨ§йҮҸдәәеҠӣзү©еҠӣжҠ•е…ҘгҖӮеӣҪеҶ…еҗ„еӨ§йҮҚзӮ№дёҠеёӮдјҒдёҡиҰҒдёӢе®ҡеҶіеҝғж”»еқҡж ёеҝғжҠҖжңҜпјҢзӘҒз ҙеӣҪеӨ–вҖңеҚЎи„–еӯҗвҖқеӣ°еўғпјҢз ”еҸ‘еҮәжӣҙдҪҺд»ӢиҙЁжҚҹиҖ—гҖҒжӣҙеҝ«дј иҫ“йҖҹеәҰзҡ„й«ҳз«ҜиҰҶй“ңжқҝгҖӮе°Өе…¶жҳҜйҫҷеӨҙдјҒдёҡпјҢиҰҒж•ҙеҗҲеёӮеңәиө„жәҗпјҢеј•йўҶеёғеұҖй«ҳз«ҜиҰҶй“ңжқҝеёӮеңәпјҢеҠ еҝ«еӣҪдә§еҢ–жӣҝд»ЈиҝӣеҸЈдә§е“Ғзҡ„иҝӣзЁӢпјҢе°ҶжҠҖжңҜе’ҢеёӮеңәиҜқиҜӯжқғжҺҢжҸЎеңЁиҮӘе·ұжүӢдёӯгҖӮ

2гҖҒж–°дёҖд»ЈдҝЎжҒҜжҠҖжңҜзҡ„еҸ‘еұ•пјҢдёәй«ҳйў‘й«ҳйҖҹиҰҶй“ңжқҝжҸҗдҫӣеёӮеңә

еӣҪ家й«ҳеәҰйҮҚи§Ҷж–°дёҖд»ЈдҝЎжҒҜжҠҖжңҜзҡ„еҸ‘еұ•пјҢеңЁгҖҠдёӯеӣҪеҲ¶йҖ 2025гҖӢгҖҒвҖңеҚҒеӣӣдә”вҖқзӯү规еҲ’зәІиҰҒдёӯпјҢйғҪе°Ҷж–°дёҖд»ЈдҝЎжҒҜжҠҖжңҜеҲ—дёәйҮҚиҰҒеҸ‘еұ•йўҶеҹҹгҖӮйҡҸзқҖ5GгҖҒдә‘и®Ўз®—гҖҒж•°жҚ®еә“зӯүжҠҖжңҜзҡ„еҸ‘еұ•еә”з”ЁпјҢе°ҶеёҰжқҘз”өеӯҗдҝЎжҒҜдә§дёҡзҡ„ж–°еҸҳйқ©гҖӮзӣ®еүҚеӣҪеҶ…зҡ„еҚ°еҲ¶з”өи·ҜжқҝдјҒдёҡе·Із»ҸжҺҢжҸЎдәҶ5GжҠҖжңҜйўҶеҹҹеҶ…зҡ„еҹәз«ҷгҖҒе…үйҖҡдҝЎгҖҒж–°еһӢе°ҒиЈ…зӯүжЁЎеқ—е·Ҙиүәзҡ„ж ёеҝғжҠҖжңҜпјҢе°ҶеёҰеҠЁCCLдә§е“ҒеңЁй«ҳе°„йў‘дёҺеҫ®жіўзұ»гҖҒй«ҳйҖҹдҪҺд»ӢиҙЁжҚҹиҖ—зұ»гҖҒICе°ҒиЈ…зұ»зӯүй«ҳйў‘й«ҳйҖҹиҰҶй“ңжқҝзҡ„йЈһйҖҹеҸ‘еұ•пјҢд»Ҙж»Ўи¶іеӣҪеҶ…ж—ҘзӣҠеўһй•ҝзҡ„й«ҳйў‘й«ҳйҖҹжқҝзҡ„еёӮеңәйңҖжұӮгҖӮ

3гҖҒж–°иғҪжәҗжұҪиҪҰй«ҳйҖҹеҸ‘еұ•пјҢиҪҰз”ЁжқҝеёӮеңәй«ҳйҖҹеўһй•ҝ

еңЁеӣҪ家гҖҠж–°иғҪжәҗжұҪиҪҰеҸ‘еұ•и§„еҲ’пјҲ2021-2035е№ҙпјүгҖӢзҡ„жҺЁеҠЁдёӢпјҢжҲ‘еӣҪж–°иғҪжәҗжұҪиҪҰеҸ‘еұ•иҝ…йҖҹгҖӮж №жҚ®дёӯжұҪеҚҸ2022е№ҙ1-8жңҲж•°жҚ®з»ҹи®ЎжҳҫзӨәпјҢдёӯеӣҪж–°иғҪжәҗжұҪиҪҰдә§еҮә397дёҮиҫҶпјҢй”Җе”®386дёҮиҫҶгҖӮйҡҸзқҖе…ЁзҗғжұҪиҪҰдә§дёҡд»Һз”өеӯҗеҢ–еҗ‘иҮӘеҠЁеҢ–иҪ¬еҸҳпјҢз”өеҠЁжұҪиҪҰпјҢжҷәиғҪжұҪиҪҰжҳҜжңӘжқҘзҡ„еҸ‘еұ•и¶ӢеҠҝпјҢд»ҘеҸҠиҪҰиҪҪз”өеӯҗзӯүи®ҫеӨҮзҡ„иЈ…й…ҚзҺҮе°ҶиҝӣдёҖжӯҘжҸҗеҚҮпјҢиҪҰз”ЁиҰҶй“ңжқҝзҡ„йңҖжұӮе°ҶеӨ§е№…еўһеҠ гҖӮ

д»ҘдёҠж•°жҚ®еҸҠдҝЎжҒҜеҸҜеҸӮиҖғжҷәз ”е’ЁиҜўпјҲwww.chyxx.comпјүеҸ‘еёғзҡ„гҖҠ2022-2028е№ҙдёӯеӣҪиҰҶй“ңжқҝиЎҢдёҡеёӮеңәиҝҗиҗҘж јеұҖеҸҠеүҚжҷҜжҲҳз•ҘеҲҶжһҗжҠҘе‘ҠгҖӢгҖӮжҷәз ”е’ЁиҜўжҳҜдёӯеӣҪйўҶе…Ҳдә§дёҡе’ЁиҜўжңәжһ„пјҢжҸҗдҫӣж·ұеәҰдә§дёҡз ”з©¶жҠҘе‘ҠгҖҒе•Ҷдёҡи®ЎеҲ’д№ҰгҖҒеҸҜиЎҢжҖ§з ”究жҠҘе‘ҠеҸҠе®ҡеҲ¶жңҚеҠЎзӯүдёҖз«ҷејҸдә§дёҡе’ЁиҜўжңҚеҠЎгҖӮжӮЁеҸҜд»Ҙе…іжіЁгҖҗжҷәз ”е’ЁиҜўгҖ‘е…¬дј—еҸ·пјҢжҜҸеӨ©еҸҠж—¶жҺҢжҸЎжӣҙеӨҡиЎҢдёҡеҠЁжҖҒгҖӮ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2024-2030е№ҙдёӯеӣҪиҰҶй“ңжқҝиЎҢдёҡеёӮеңәиҝҗиҗҘж јеұҖеҸҠеүҚжҷҜжҲҳз•ҘеҲҶжһҗжҠҘе‘Ҡ

гҖҠ2024-2030е№ҙдёӯеӣҪиҰҶй“ңжқҝиЎҢдёҡеёӮеңәиҝҗиҗҘж јеұҖеҸҠеүҚжҷҜжҲҳз•ҘеҲҶжһҗжҠҘе‘ҠгҖӢе…ұеҚҒдәҢз« пјҢеҢ…еҗ«2023е№ҙдёӯеӣҪзҺҜж°§ж ‘и„ӮиЎҢдёҡиҗҘиҝҗжҖҒеҠҝеҲҶжһҗпјҢ2024-2030е№ҙдёӯеӣҪиҰҶй“ңжқҝиЎҢдёҡеҸ‘еұ•еүҚжҷҜдёҺи¶ӢеҠҝеҲҶжһҗпјҢ2024-2030е№ҙдёӯеӣҪиҰҶй“ңжқҝиЎҢдёҡжҠ•иө„жңәдјҡдёҺйЈҺйҷ©еҲҶжһҗзӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![2023е№ҙдёӯеӣҪиҰҶй“ңжқҝиЎҢдёҡе…ЁжҷҜйҖҹи§Ҳпјҡз”өеӯҗдҝЎжҒҜе’ҢиҠӮиғҪжҠҖжңҜзҡ„еҸ‘еұ•дёәиЎҢдёҡеҸ‘еұ•жҸҗдҫӣдәҶе№ҝйҳ”зҡ„е№іеҸ°[еӣҫ]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)

![2022е№ҙдёӯеӣҪиҰҶй“ңжқҝиЎҢдёҡеҸ‘еұ•зҺҜеўғпјҲPESTпјүеҲҶжһҗпјҡз»Ҳз«ҜйңҖжұӮеә”з”Ёе№ҝйҳ”пјҢеёҰеҠЁдёҠжёёиҰҶй“ңжқҝйңҖжұӮеўһй•ҝ[еӣҫ]](http://img.chyxx.com/images/2022/0330/83e55e0fd01cd7eb3b56b758f35281ec8d2514ab.png?x-oss-process=style/w320)