дёҖгҖҒйҮҚзӮ№дјҒдёҡз®Җд»Ӣ

еӣӯжһ—пјҢдёҖз§Қзү№е®ҡеҹ№е…»зҡ„иҮӘ然зҺҜеўғе’Ңдј‘жҶ©зҡ„еңәжүҖпјҢжҳҜжҢҮеңЁдёҖе®ҡзҡ„ең°еҹҹиҝҗз”Ёе·ҘзЁӢжҠҖжңҜе’ҢиүәжңҜжүӢж®өпјҢйҖҡиҝҮж”№йҖ ең°еҹҹзҺҜеўғгҖҒз§ҚжӨҚиҠұиҚүгҖҒеёғзҪ®жҷҜи§ӮзӯүйҖ”еҫ„пјҢеҲӣйҖ иҖҢжҲҗзҡ„дёҖз§ҚиҮӘ然зҺҜеўғе’Ңдј‘жҶ©еңәжүҖгҖӮ

зӣ®еүҚжҲ‘еӣҪиҮҙеҠӣдәҺеӣӯжһ—иЎҢдёҡзҡ„дёҠеёӮдјҒдёҡдё»иҰҒжңүдёңж–№еӣӯжһ—гҖҒжЈ•жҰҲиӮЎд»ҪгҖҒеІӯеҚ—иӮЎд»ҪзӯүгҖӮдёңж–№еӣӯжһ—еҲӣз«ӢдәҺ1992е№ҙпјҢ2009е№ҙжҲҗдёәдёӯеӣҪеӣӯжһ—иЎҢдёҡ第дёҖ家дёҠеёӮе…¬еҸёпјҢдё“жіЁдәҺзҺҜдҝқгҖҒз”ҹжҖҒеҸҠеҫӘзҺҜз»ҸжөҺдёүеӨ§ж ёеҝғдёҡеҠЎпјҢеҪўжҲҗдәҶе…¶зү№жңүзҡ„з”ҹжҖҒзҺҜдҝқд»·еҖјй“ҫгҖӮжЈ•жҰҲиӮЎд»ҪеҲӣе»әдәҺ1993е№ҙпјҢжҳҜдёҖ家具жңү20еӨҡе№ҙз»ҸиҗҘеҺҶеҸІзҡ„й«ҳж–°еӣӯжһ—дјҒдёҡпјҢеӨҡе№ҙжқҘпјҢжЈ•жҰҲиӮЎд»Ҫд»ҘдјҳејӮзҡ„з»ҸиҗҘдёҡз»©иў«иӘүдёәдёӯеӣҪйЈҺжҷҜеӣӯжһ—иЎҢдёҡж°‘иҗҘдјҒдёҡзҡ„йўҶи·‘иҖ…гҖӮеІӯеҚ—иӮЎд»ҪжҲҗз«ӢдәҺ1998е№ҙпјҢеӨҡе№ҙжқҘдёҖзӣҙеӣҙз»•вҖңз”ҹжҖҒ+ж–Үж—…вҖқзҡ„жҲҳз•ҘеҸ‘еұ•ж–№еҗ‘пјҢйҖҡиҝҮж——дёӢдә”дёӘеӯҗйӣҶеӣўзҡ„еҚҸеҗҢпјҢжү“йҖ дәҶд»ҺжҠ•иө„гҖҒ规еҲ’гҖҒе»әи®ҫеҲ°иҝҗиҗҘзҡ„дёҖз«ҷејҸжңҚеҠЎдә§дёҡй“ҫгҖӮ

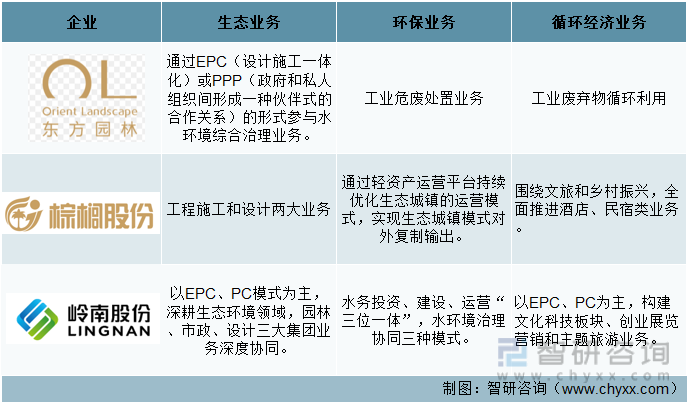

дёңж–№еӣӯжһ—гҖҒжЈ•жҰҲиӮЎд»ҪгҖҒеІӯеҚ—иӮЎд»ҪдјҒдёҡзӣёе…іжғ…еҶөеҜ№жҜ”

иө„ж–ҷжқҘжәҗпјҡдјҒдёҡе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

зӣёе…іжҠҘе‘Ҡпјҡжҷәз ”е’ЁиҜўеҸ‘еёғзҡ„гҖҠ2022-2028е№ҙдёӯеӣҪеӣӯжһ—иЎҢдёҡеёӮеңәе…ЁжҷҜиҜ„дј°еҸҠеҸ‘еұ•зӯ–з•ҘеҲҶжһҗжҠҘе‘ҠгҖӢ

дәҢгҖҒз»ҸиҗҘдёҡеҠЎеҜ№жҜ”

дёңж–№еӣӯжһ—з«Ӣи¶ідәҺз”ҹжҖҒж№ҝең°гҖҒеӣӯжһ—е»әи®ҫгҖҒж°ҙеҲ©еёӮж”ҝзӯүйўҶеҹҹпјҢе’Ңж”ҝеәңиҝӣиЎҢеҚҸеҗҢеҗҲдҪңпјҢйҖҡиҝҮж— е®іеҢ–еӨ„зҗҶгҖҒиө„жәҗеҢ–еҲ©з”ЁгҖҒдё»й©»еңәжңҚеҠЎзӯүжЁЎејҸпјҢдёәдә§еәҹдјҒдёҡжҸҗдҫӣе·ҘдёҡеҚұеәҹз»јеҗҲеӨ„зҪ®жңҚеҠЎпјҢеҮҸе°‘е·ҘдёҡеҚұеәҹеҜ№зҺҜеўғзҡ„жұЎжҹ“гҖӮжЈ•жҰҲиӮЎд»Ҫдё»иҗҘз”ҹжҖҒзҺҜеўғе’Ңз”ҹжҖҒеҹҺй•ҮдёҡеҠЎпјҢе®ҢжҲҗе·ҘзЁӢдёҡеҠЎи®ўеҚ•йЎ№зӣ®зҡ„еӢҳеҜҹгҖҒи®ҫи®ЎгҖҒйҮҮиҙӯгҖҒж–Ҫе·ҘеҸҠиҝҗиҗҘзӯүзҺҜиҠӮпјҢд»Ҙз”ҹжҖҒеҹҺй•ҮиҪ»иө„дә§иҝҗиҗҘдёәдё»пјҢжҢҒз»ӯж·ұеҢ–е’ҢдјҳеҢ–з”ҹжҖҒеҹҺй•Үе…Ёдә§дёҡй“ҫзҡ„иҝҗиҗҘжЁЎејҸгҖӮеІӯеҚ—иӮЎд»ҪзқҖеҠӣеҸ‘еұ•вҖңз”ҹжҖҒзҺҜеўғе»әи®ҫгҖҒж°ҙеҠЎж°ҙзҺҜеўғжІ»зҗҶгҖҒж–ҮеҢ–ж—…жёёвҖқдёүеӨ§ж ёеҝғдёҡеҠЎпјҢжҳҺзЎ®еҹҺд№ЎжңҚеҠЎиҝҗиҗҘе•Ҷзҡ„дјҒдёҡе®ҡдҪҚпјҢж»Ўи¶іе®ўжҲ·жӣҙе№ҝиҢғеӣҙгҖҒжӣҙж·ұеұӮж¬Ўзҡ„йңҖжұӮпјҢжҸҗеҚҮиҮӘиә«з»јеҗҲе®һеҠӣе’ҢзӣҲеҲ©иғҪеҠӣгҖӮ

дёңж–№еӣӯжһ—гҖҒжЈ•жҰҲиӮЎд»ҪгҖҒеІӯеҚ—иӮЎд»Ҫз»ҸиҗҘдёҡеҠЎеҜ№жҜ”

иө„ж–ҷжқҘжәҗпјҡдјҒдёҡе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

дёүгҖҒз»ҸиҗҘжғ…еҶөеҲҶжһҗ

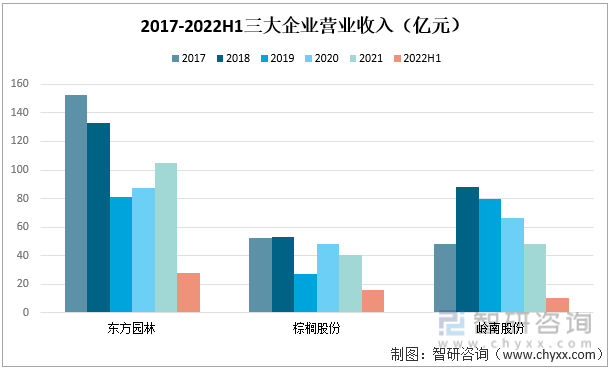

д»ҺиҗҘдёҡ收е…Ҙж–№йқўзңӢпјҢ 2017-2021е№ҙдёңж–№еӣӯжһ—гҖҒжЈ•жҰҲиӮЎд»ҪгҖҒеІӯеҚ—иӮЎд»Ҫзҡ„иҗҘдёҡ收е…Ҙе‘ҲзҺ°дёҖе®ҡзҡ„жіўеҠЁжҖ§пјҢе…¶дёӯдёңж–№еӣӯжһ—зҡ„жҖ»иҗҘ收еңЁдёүиҖ…д№Ӣй—ҙжңҖеӨҡгҖӮ2019-2021е№ҙпјҢдёңж–№еӣӯжһ—иҗҘдёҡ收е…ҘеҗҢжҜ”еўһйҖҹеҲҶеҲ«дёә-38.82%гҖҒ7.28%е’Ң20.18%пјҢ2022е№ҙдёҠеҚҠе№ҙдёңж–№еӣӯжһ—зҡ„иҗҘдёҡ收е…Ҙдёә27.99дәҝе…ғпјҢиҫғдёҠе№ҙеҗҢжңҹжңүдёҖе®ҡзҡ„дёӢйҷҚпјҢдё»иҰҒжҳҜеҸ—еҲ°дёҠеҚҠе№ҙз–«жғ…еҪұе“ҚпјҢж–°йЎ№зӣ®е’ҢеҺҹжңүйЎ№зӣ®зҡ„ж–Ҫе·ҘиҝӣеәҰеҸ—еҲ°дёҖе®ҡзҡ„еҪұе“ҚгҖӮ

жЈ•жҰҲиӮЎд»Ҫ2019-2021е№ҙзҡ„иҗҘдёҡ收е…ҘеҗҢжҜ”еўһйҖҹеҲҶеҲ«дёә-49.17%гҖҒ77.98%е’Ң-16.08%пјҢ2022е№ҙдёҠеҚҠе№ҙжЈ•жҰҲиӮЎд»Ҫзҡ„жҖ»иҗҘдёҡ收е…Ҙдёә16.06дәҝе…ғпјҢеҸ—еҲ°е®Ҹи§Ӯз»ҸжөҺзҺҜеўғе’ҢжҲҝең°дә§ж”ҝзӯ–и°ғж•ҙзӯүеҪұе“ҚпјҢж–°зӯҫи®ўеҚ•ж•°еҮҸе°‘пјҢеҗҢж—¶еҠ дёҠеңЁе»әйЎ№зӣ®иҝӣеәҰж”ҫзј“пјҢеҜјиҮҙиҗҘдёҡ收е…ҘеҮҸе°‘гҖӮеІӯеҚ—иӮЎд»Ҫ2019-2021е№ҙжҖ»иҗҘдёҡ收е…ҘеҗҢжҜ”еўһйҖҹеҲҶеҲ«дёә -10.02%гҖҒ-16.41%е’Ң-27.84%пјҢ2022е№ҙдёҠеҚҠе№ҙеІӯеҚ—иӮЎд»Ҫзҡ„иҗҘдёҡ收е…Ҙдёә10.25дәҝе…ғпјҢеҸ—еӨҡең°з–«жғ…еҸҚеӨҚзҡ„еҪұе“ҚпјҢйғЁеҲҶеңЁе»әйЎ№зӣ®иҝӣеәҰж”ҫзј“пјҢж–°зӯҫи®ўеҚ•еҮҸе°‘пјҢеҜјиҮҙиҗҘдёҡ收е…ҘдёҚеӨҹзҗҶжғігҖӮ

2017-2022H1дёүеӨ§дјҒдёҡиҗҘдёҡ收е…Ҙжғ…еҶө

иө„ж–ҷжқҘжәҗпјҡдјҒдёҡе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

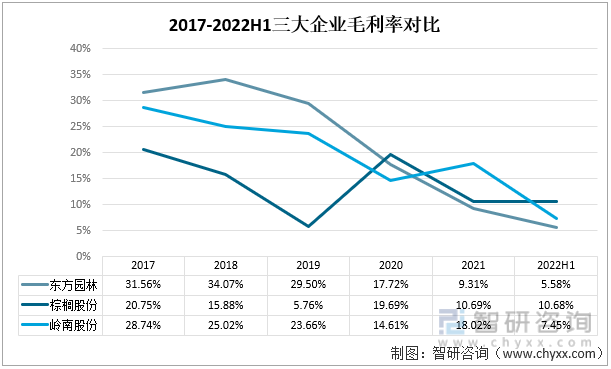

дёңж–№еӣӯжһ—2017-2021е№ҙжҜӣеҲ©зҺҮе‘ҲзҺ°дёӢйҷҚзҡ„и¶ӢеҠҝпјҢд»Һ2017е№ҙ31.56%дёӢйҷҚиҮі2021е№ҙ9.31%пјҢ2022е№ҙдёҠеҚҠе№ҙзҡ„жҜӣеҲ©зҺҮдёә5.58%гҖӮз”ұдәҺе…¬еҸёдё»иҰҒдёҡеҠЎжЁЎејҸдёәPPPпјҢеҸ—еҲ°е®Ҹи§Ӯз»ҸжөҺеҪұе“ҚгҖҒжҲҝең°дә§иЎҢдёҡжҷҜж°”дёӢж»‘пјҢеҜјиҮҙе…¬еҸёеә”收зұ»ж¬ҫйЎ№иҙҰйҫ„еҠ й•ҝпјҢи®ЎжҸҗзҡ„еҮҸеҖјеҮҶеӨҮйҮ‘йўқеҗҢжҜ”жңүжүҖеўһеҠ пјҢеҜ№е…¬еҸёзҡ„еҲ©ж¶ҰйҖ жҲҗдёҖе®ҡзҡ„еҪұе“ҚгҖӮ

жЈ•жҰҲиӮЎд»Ҫ2017-2021е№ҙжҜӣеҲ©зҺҮеңЁдёүеӨ§дјҒдёҡдёӯжіўеҠЁе№…еәҰжңҖеӨ§пјҢ2019-2021е№ҙжҜӣеҲ©зҺҮеҲҶеҲ«дёә5.76%гҖҒ19.69%гҖҒ10.69%пјҢ2022е№ҙдёҠеҚҠе№ҙзҡ„жҜӣеҲ©зҺҮдёә10.68%гҖӮе…¬еҸёеҗҲеҗҢиө„дә§еҸҠеә”收иҙҰж¬ҫиҫғеӨҡпјҢеҸ—еҲ°е®Ҹи§Ӯз»ҸжөҺзҺҜеўғгҖҒең°ж–№ж”ҝеәңеҖәеҠЎж°ҙе№ігҖҒиҙўж”ҝйў„з®—зӯүеӣ зҙ еҪұе“ҚпјҢе…¬еҸёйқўдёҙеә”收иҙҰж¬ҫеӣһж¬ҫ延иҝҹпјҢеҗҲеҗҢиө„дә§еҮҸеҖјзҡ„йЈҺйҷ©пјҢеҠ дёҠдј з»ҹз”ҹжҖҒзҺҜеўғдёҡеҠЎеҸ—еҲ°еёӮеңәз«һдәүеҠ еү§гҖҒиө„йҮ‘еҺӢеҠӣиҫғеӨ§зҡ„йЈҺйҷ©пјҢеҜјиҮҙе…¬еҸёжҜӣеҲ©зҺҮеҮәзҺ°еү§зғҲзҡ„жіўеҠЁгҖӮ

еІӯеҚ—иӮЎд»Ҫ2017-2021е№ҙзҡ„жҜӣеҲ©зҺҮеҗҢж ·е‘ҲзҺ°дёӢйҷҚзҡ„и¶ӢеҠҝпјҢд»Һ2017е№ҙ28.74%дёӢйҷҚиҮі2021е№ҙ18.02%пјҢ2022е№ҙдёҠеҚҠе№ҙжҜӣеҲ©зҺҮдёә7.45%гҖӮе…¬еҸёдё»иҗҘдёҡеҠЎдёӯе·ҘзЁӢж–Ҫе·ҘйЎ№зӣ®иҫғеӨҡпјҢиҝ‘е№ҙжқҘеҸ—еҲ°е®Ҹи§Ӯз»ҸжөҺдёӢиЎҢе’ҢйғЁеҲҶең°еҢәеҸ‘з”ҹз–«жғ…зҡ„йЈҺйҷ©пјҢе…¬еҸёйқўдёҙе·ҘзЁӢ结算延жңҹгҖҒеә”收иҙҰж¬ҫеӣһ收延иҝҹгҖҒеҮәзҺ°еҗҲеҗҢиө„дә§еҸҠеә”收иҙҰж¬ҫеҮҸеҖјзҡ„йЈҺйҷ©пјҢеҜјиҮҙжҜӣеҲ©ж¶Ұе‘ҲзҺ°дёӢйҷҚзҡ„и¶ӢеҠҝгҖӮ

2017-2022H1дёүеӨ§дјҒдёҡжҜӣеҲ©зҺҮеҜ№жҜ”

иө„ж–ҷжқҘжәҗпјҡдјҒдёҡе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

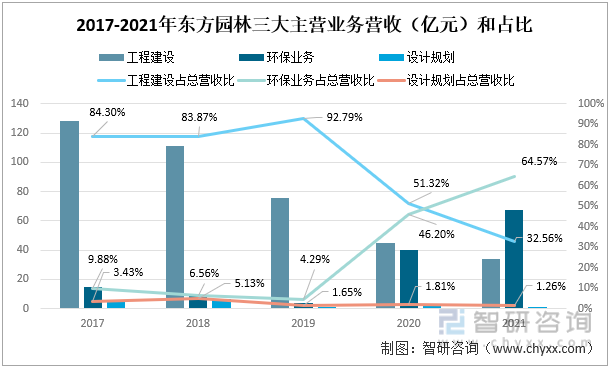

д»ҺдёүеӨ§дёҡеҠЎзҡ„иҗҘ收жғ…еҶөжқҘзңӢпјҢдёңж–№еӣӯжһ—зҡ„е·ҘзЁӢе»әи®ҫдёҡеҠЎиҗҘ收еҚ жҜ”д»Һ2017е№ҙ84.3%дёӢйҷҚиҮі2021е№ҙ32.56%пјҢе‘ҲзҺ°дёӢйҷҚзҡ„и¶ӢеҠҝпјӣзҺҜдҝқдёҡеҠЎзҡ„иҗҘ收еҚ жҜ”д»Һ2019е№ҙ4.29%зҢӣеўһеҲ°2021е№ҙ64.57%пјҢе‘ҲзҺ°дёҠж¶Ёзҡ„жҖҒеҠҝгҖӮ2021е№ҙе·ҘзЁӢе»әи®ҫиҗҘ收дёә34.14дәҝе…ғпјҢзҺҜдҝқдёҡеҠЎзҡ„иҗҘ收дёә67.72дәҝе…ғпјҢи®ҫ计规еҲ’зҡ„жҖ»иҗҘ收дёә1.32дәҝе…ғгҖӮз”ұжӯӨеҸҜи§Ғзӣ®еүҚдёңж–№еӣӯжһ—зҡ„дә§дёҡеёғеұҖйҖҗжёҗд»Һе·ҘзЁӢе»әи®ҫдёҡеҠЎжҲҳз•ҘжҖ§иҪ¬з§»еҲ°зҺҜдҝқдёҡеҠЎгҖӮ

2017-2021е№ҙдёңж–№еӣӯжһ—дёүеӨ§дё»иҗҘдёҡеҠЎиҗҘ收е’ҢеҚ жҜ”

иө„ж–ҷжқҘжәҗпјҡдјҒдёҡе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

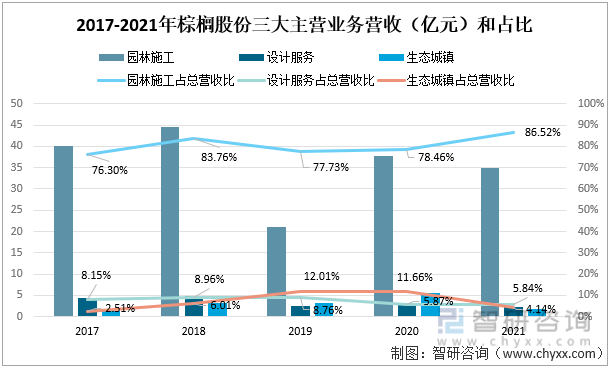

жЈ•жҰҲиӮЎд»Ҫзҡ„е…¬еҸёдёҡеҠЎдёӯпјҢеӣӯжһ—ж–Ҫе·ҘдёҡеҠЎеҚ жҚ®дё»еҜјең°дҪҚпјҢ2017-2021е№ҙиҗҘ收еҚ жҜ”еҲҶеҲ«дёә76.3%гҖҒ83.76%гҖҒ77.73%гҖҒ78.46%гҖҒ86.52%пјҢдҫқжҚ®еҺҶеҸІж•°жҚ®еҸҜд»Ҙеҫ—зҹҘпјҢеӣӯжһ—ж–Ҫе·Ҙзҡ„иҗҘ收еҚ жҜ”зЁіе®ҡеңЁ75%д»ҘдёҠпјҢжҳҜе…¬еҸёзҡ„дё»иҰҒ收е…ҘжқҘжәҗпјҢи®ҫи®ЎжңҚеҠЎзҡ„иҗҘ收еҚ жҜ”иҝ‘дә”е№ҙеңЁ13%д»ҘдёӢпјҢз”ҹжҖҒеҹҺй•ҮиҗҘ收еҚ жҜ”иҝ‘дә”е№ҙеңЁ9%д»ҘдёӢпјҢдёӨиҖ…йғҪиҫғдёәзЁіе®ҡгҖӮ2021е№ҙеӣӯжһ—ж–Ҫе·Ҙзҡ„жҖ»иҗҘ收дёә35дәҝе…ғпјҢи®ҫи®ЎжңҚеҠЎзҡ„жҖ»иҗҘ收дёә2.36дәҝе…ғпјҢз”ҹжҖҒеҹҺй•Үзҡ„иҗҘ收дёә1.68дәҝе…ғгҖӮ

2017-2021е№ҙжЈ•жҰҲиӮЎд»ҪдёүеӨ§дё»иҗҘдёҡеҠЎиҗҘ收е’ҢеҚ жҜ”

иө„ж–ҷжқҘжәҗпјҡдјҒдёҡе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

еІӯеҚ—иӮЎд»Ҫзҡ„е…¬еҸёдёҡеҠЎдёӯпјҢд»Ҙз”ҹжҖҒзҺҜеўғе»әи®ҫдёҺдҝ®еӨҚгҖҒж°ҙеҠЎж°ҙзҺҜеўғжІ»зҗҶдёәдё»пјҢж–ҮеҢ–ж—…жёёдёҡеҠЎдёәиҫ…пјҢе…¶дёӯз”ҹжҖҒзҺҜеўғе»әи®ҫдёҺдҝ®еӨҚиҝ‘дә”е№ҙжқҘзҡ„иҗҘ收еҚ жҜ”еҲҶеҲ«дёә63.99%гҖҒ51.18%гҖҒ40.22%гҖҒ39.45%гҖҒ46.41%пјӣж°ҙеҠЎж°ҙзҺҜеўғжІ»зҗҶиҝ‘дә”е№ҙзҡ„иҗҘ收еҚ жҜ”еҲҶеҲ«дёә18.66%гҖҒ36.71%гҖҒ50.57%гҖҒ56.9%гҖҒ47.95%гҖӮиҝ‘е№ҙжқҘж°ҙеҠЎж°ҙзҺҜеўғжІ»зҗҶдёҡеҠЎз»ҷе…¬еҸёеёҰжқҘзҡ„иҗҘ收еҚ жҜ”йҖҗжёҗеўһеҠ пјҢз”ҹжҖҒзҺҜеўғе»әи®ҫдёҺдҝ®еӨҚдёҡеҠЎзҡ„иҗҘ收еҚ жҜ”зӣёеҜ№жңүжүҖдёӢйҷҚгҖӮ2021е№ҙз”ҹжҖҒзҺҜеўғе»әи®ҫдёҺдҝ®еӨҚзҡ„жҖ»иҗҘ收дёә18.26дәҝе…ғпјҢж°ҙеҠЎж°ҙзҺҜеўғжІ»зҗҶзҡ„иҗҘ收дёә18.87дәҝе…ғпјҢж–ҮеҢ–ж—…жёёзҡ„иҗҘ收дёә2.22дәҝе…ғгҖӮ

2017-2021е№ҙеІӯеҚ—иӮЎд»ҪдёүеӨ§дё»иҗҘдёҡеҠЎиҗҘ收е’ҢеҚ жҜ”

иө„ж–ҷжқҘжәҗпјҡдјҒдёҡе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

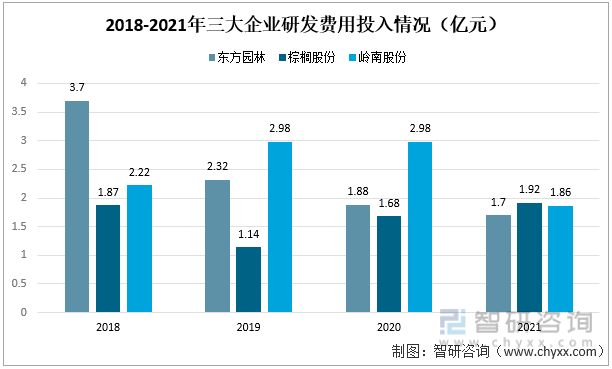

иҝ‘е№ҙжқҘпјҢдёңж–№еӣӯжһ—е’ҢеІӯеҚ—иӮЎд»ҪеңЁз ”еҸ‘жҠ•е…ҘдёҠзҡ„еўһйҖҹжңүжүҖж”ҫзј“пјҢжЈ•жҰҲиӮЎд»Ҫз ”еҸ‘жҠ•е…Ҙзҡ„иҙ№з”ЁжңүжүҖеўһеҠ гҖӮ2018-2021е№ҙдёңж–№еӣӯжһ—жҠ•е…Ҙз ”еҸ‘зҡ„иҙ№з”ЁеҲҶеҲ«дёә3.7дәҝе…ғгҖҒ2.32дәҝе…ғгҖҒ1.88дәҝе…ғгҖҒ1.7дәҝе…ғпјҢ2019-2021е№ҙз ”еҸ‘иҙ№з”ЁеҗҢжҜ”еўһйҖҹеҲҶеҲ«дёә-37.17%гҖҒ-19.15%гҖҒ-9.5%пјҢе‘ҲзҺ°иҙҹеўһй•ҝзҡ„и¶ӢеҠҝгҖӮ2018-2021е№ҙжЈ•жҰҲиӮЎд»ҪжҠ•е…Ҙз ”еҸ‘зҡ„иҙ№з”ЁеҲҶеҲ«дёә1.87дәҝе…ғгҖҒ1.14дәҝе…ғгҖҒ1.68дәҝе…ғгҖҒ1.92дәҝе…ғпјҢ2019-2021е№ҙз ”еҸ‘иҙ№з”ЁеҗҢжҜ”еўһйҖҹеҲҶеҲ«дёә-39.25%гҖҒ47.71%гҖҒ14.24%пјҢе‘ҲзҺ°дёҖе®ҡзҡ„дёҠж¶Ёи¶ӢеҠҝгҖӮ2018-2021е№ҙеІӯеҚ—иӮЎд»ҪжҠ•е…Ҙз ”еҸ‘зҡ„иҙ№з”ЁеҲҶеҲ«дёә2.22дәҝе…ғгҖҒ2.98дәҝе…ғгҖҒ2.98дәҝе…ғгҖҒ1.86дәҝе…ғпјҢ2019-2021е№ҙз ”еҸ‘иҙ№з”ЁеҗҢжҜ”еўһйҖҹеҲҶеҲ«дёә34.3%гҖҒ-0.16%гҖҒ-37.62%пјҢе‘ҲзҺ°дёҖе®ҡзҡ„дёӢйҷҚи¶ӢеҠҝгҖӮ

д»Һз ”еҸ‘и§’еәҰжқҘзңӢпјҢдёңж–№еӣӯжһ—д»Ҙ科жҠҖеҲӣж–°дҪңдёәй©ұеҠЁеҠӣпјҢе°ҶжӣҙеӨҡгҖҒжӣҙй«ҳж•Ҳзҡ„е·Ҙдёҡеӣәеәҹиө„жәҗеҢ–гҖҒдә§е“ҒеҢ–зҡ„з§‘з ”жҲҗжһңпјҢеә”з”ЁдәҺз”ҹжҖҒзҺҜеўғе»әи®ҫгҖӮжЈ•жҰҲиӮЎд»Ҫзҙ§и·ҹеӣҪ家ж”ҝзӯ–ж–№еҗ‘пјҢеқҡжҢҒвҖңз ”д»ҘиҮҙз”ЁвҖқпјҢз§ҜжһҒејҖеұ•з§‘жҠҖеҲӣж–°е·ҘдҪңпјҢдё»иҰҒз ”з©¶й»„жІіжөҒеҹҹз”ҹжҖҒдҝқжҠӨдёҺй«ҳиҙЁйҮҸеҸ‘еұ•гҖҒжө·з»өеҹҺеёӮгҖҒеӣӯжһ—е…»жҠӨж ҮеҮҶдҪ“зі»жһ„е»әзӯүж–№йқўзҡ„еҶ…е®№гҖӮеІӯеҚ—иӮЎд»Ҫдё»иҰҒй’ҲеҜ№еҹҺеёӮз»ҝйҒ“з©әй—ҙз»“жһ„гҖҒеңҹеЈӨдҫөиҡҖеҢәз”ҹжҖҒдҝ®еӨҚжҠҖжңҜгҖҒеҹҺй•Үй»‘иҮӯж°ҙдҝ®еӨҚжІ»зҗҶзӯүж–№еҗ‘пјҢжҠ•е…Ҙз ”з©¶пјҢи§ЈеҶідёҖзі»еҲ—з”ҹжҖҒзҺҜеўғй—®йўҳпјҢеҠ©жҺЁиЎҢдёҡзҡ„жҠҖжңҜиҝӣжӯҘдёҺеҸ‘еұ•гҖӮ

2018-2021е№ҙдёүеӨ§дјҒдёҡз ”еҸ‘иҙ№з”ЁжҠ•е…Ҙжғ…еҶө

иө„ж–ҷжқҘжәҗпјҡдјҒдёҡе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

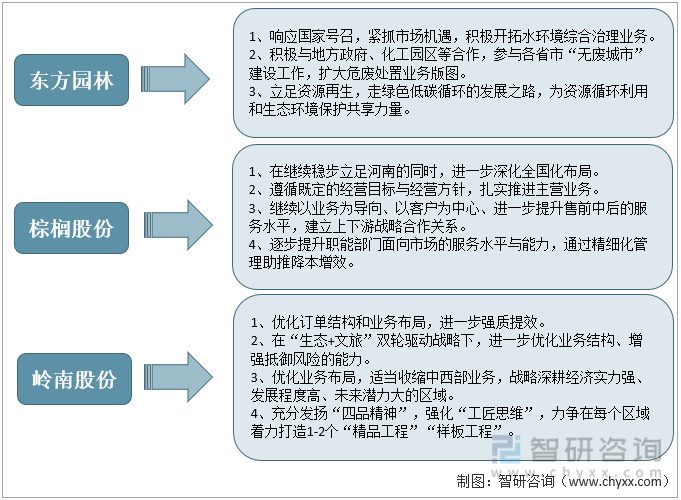

еӣӣгҖҒжңӘжқҘ规еҲ’еҜ№жҜ”

д»ҺжңӘжқҘ规еҲ’дёҠзңӢпјҢдёңж–№еӣӯжһ—е°Ҷ继з»ӯз§ҜжһҒдёҺең°ж–№ж”ҝеәңгҖҒеҢ–е·ҘеӣӯеҢәеҗҲдҪңпјҢеҒҡеҘҪеҚұеәҹеӨ„зҪ®дёҡеҠЎе·ҘдҪңпјҢз«Ӣи¶іиө„жәҗеҶҚз”ҹпјҢиө°з»ҝиүІдҪҺзўіеҫӘзҺҜзҡ„еҸ‘еұ•д№Ӣи·ҜгҖӮжЈ•жҰҲиӮЎд»ҪеңЁзЁіжӯҘз«Ӣи¶іжІіеҚ—зҡ„еҗҢж—¶пјҢиҝӣдёҖжӯҘжӢ“еұ•е…ЁеӣҪеҢ–зҡ„еёӮеңәпјҢд»Һе…¬еҸёеҶ…йғЁиҝӣдёҖжӯҘж·ұеҢ–жңҚеҠЎж°ҙе№ідёҺиғҪеҠӣпјҢжүҺе®һжҺЁиҝӣдё»иҗҘдёҡеҠЎгҖӮеІӯеҚ—иӮЎд»Ҫе°ҶдјҳеҢ–дёҡеҠЎеёғеұҖпјҢж·ұиҖ•жңӘжқҘжҪңеҠӣеӨ§зҡ„еҢәеҹҹпјҢејәеҢ–вҖңе·ҘеҢ жҖқз»ҙвҖқпјҢжү“йҖ вҖңзІҫе“Ғе·ҘзЁӢвҖқе’Ңе…¬еҸёе“ҒзүҢгҖӮ

дёңж–№еӣӯжһ—гҖҒжЈ•жҰҲиӮЎд»ҪгҖҒеІӯеҚ—иӮЎд»ҪжңӘжқҘ规еҲ’еҜ№жҜ”

иө„ж–ҷжқҘжәҗпјҡдјҒдёҡе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

дә”гҖҒз»јеҗҲеҜ№жҜ”еҲҶжһҗ

з»јеҗҲд»ҘдёҠжҢҮж ҮжқҘзңӢпјҢдёү家дјҒдёҡеҗ„жңүдјҳеҠҝгҖӮдёңж–№еӣӯжһ—жҲҗз«Ӣж—¶й—ҙзӣёеҜ№иҫғй•ҝпјҢдҪңдёәдёӯеӣҪеӣӯжһ—иЎҢдёҡ第дёҖ家дёҠеёӮе…¬еҸёпјҢз§ҜзҙҜдәҶдё°еҜҢзҡ„з»ҸйӘҢпјҢеңЁз»ҸиҗҘжЁЎејҸдёҠд№ҹжңүйҖӮеҗҲиҮӘе·ұеҸ‘еұ•зҡ„ж–№еҗ‘гҖӮжЈ•жҰҲиӮЎд»ҪеңЁе…¶дё»иҗҘдёҡеҠЎдёҠзҡ„еҸ‘еұ•иҫғдёәзЁіе®ҡпјҢиҗҘдёҡ收е…Ҙе’ҢиҗҘ收еҚ жҜ”зӣёеҜ№жҜ”иҫғе№ізј“гҖӮеІӯеҚ—иӮЎд»ҪиҷҪ然жҖ»иҗҘдёҡ收е…Ҙе‘ҲдёӢйҷҚи¶ӢеҠҝпјҢдҪҶиҝ‘дә”е№ҙжқҘжҖ»дҪ“жҜӣеҲ©зҺҮдҫқж—§дҝқжҢҒеңЁ14%д»ҘдёҠпјҢдё”дё»иҗҘдёҡеҠЎеҲӣ收稳е®ҡпјҢз ”еҸ‘жҠ•е…Ҙиө„йҮ‘е……и¶ігҖӮ

дёңж–№еӣӯжһ—гҖҒжЈ•жҰҲиӮЎд»ҪгҖҒеІӯеҚ—иӮЎд»Ҫз»јеҗҲеҜ№жҜ”еҲҶжһҗ

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

д»ҘдёҠж•°жҚ®еҸҠдҝЎжҒҜеҸҜеҸӮиҖғжҷәз ”е’ЁиҜўпјҲwww.chyxx.comпјүеҸ‘еёғзҡ„гҖҠ2022-2028е№ҙдёӯеӣҪеӣӯжһ—иЎҢдёҡе…ЁжҷҜи°ғз ”еҸҠз«һдәүж јеұҖйў„жөӢжҠҘе‘ҠгҖӢгҖӮжҷәз ”е’ЁиҜўжҳҜдёӯеӣҪйўҶе…Ҳдә§дёҡе’ЁиҜўжңәжһ„пјҢжҸҗдҫӣж·ұеәҰдә§дёҡз ”з©¶жҠҘе‘ҠгҖҒе•Ҷдёҡи®ЎеҲ’д№ҰгҖҒеҸҜиЎҢжҖ§з ”究жҠҘе‘ҠеҸҠе®ҡеҲ¶жңҚеҠЎзӯүдёҖз«ҷејҸдә§дёҡе’ЁиҜўжңҚеҠЎгҖӮжӮЁеҸҜд»Ҙе…іжіЁгҖҗжҷәз ”е’ЁиҜўгҖ‘е…¬дј—еҸ·пјҢжҜҸеӨ©еҸҠж—¶жҺҢжҸЎжӣҙеӨҡиЎҢдёҡеҠЁжҖҒгҖӮ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2022-2028е№ҙдёӯеӣҪеӣӯжһ—иЎҢдёҡе…ЁжҷҜи°ғз ”еҸҠз«һдәүж јеұҖйў„жөӢжҠҘе‘Ҡ

гҖҠ2022-2028е№ҙдёӯеӣҪеӣӯжһ—иЎҢдёҡе…ЁжҷҜи°ғз ”еҸҠз«һдәүж јеұҖйў„жөӢжҠҘе‘ҠгҖӢе…ұеҚҒеӣӣз« пјҢеҢ…еҗ« дёӯеӣҪеӣӯжһ—иЎҢдёҡйҮҚзӮ№дјҒдёҡеҲҶжһҗ пјҢ2022-2028е№ҙдёӯеӣҪеӣӯжһ—жҷҜи§ӮиЎҢдёҡеүҚжҷҜйў„жөӢз ”з©¶еҲҶжһҗпјҢ2022-2028е№ҙдёӯеӣҪеӣӯжһ—иЎҢдёҡжҠ•иө„йЈҺйҷ©дёҺжңәдјҡз ”з©¶еҲҶжһҗзӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![2022е№ҙдёӯеӣҪеӣӯжһ—иЎҢдёҡдёҠеёӮдјҒдёҡеҜ№жҜ”еҲҶжһҗпјҡдёңж–№еӣӯжһ—VSжЈ•жҰҲиӮЎд»ҪVSеІӯеҚ—иӮЎд»Ҫ[еӣҫ]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)