еҶ…е®№жҰӮиҰҒпјҡеӣ з”ҹдә§жҠҖжңҜиҫғдёәеӨҚжқӮгҖҒе·ҘиүәжүҖйңҖе…үеҲ»иғ¶жңүдёҘж јзҡ„иҙЁйҮҸиҰҒжұӮдё”еӣҪеҶ…е…үеҲ»иғ¶з”ҹдә§е·ҘиүәеҸҠдә§иғҪдёҚи¶ід»Ҙж»Ўи¶іеёӮеңәйңҖжұӮпјҢжҲ‘еӣҪе…үеҲ»иғ¶еёӮеңәдё»иҰҒз”ұж—Ҙзі»зҡ„JSRгҖҒдҝЎи¶ҠеҢ–еӯҰгҖҒдёңдә¬еә”еҢ–зӯүе°‘ж•°е…¬еҸёжүҖеһ„ж–ӯпјҢеӣҪеҶ…е…үеҲ»иғ¶еӨ§и§„жЁЎдә§дёҡеҢ–з”ҹдә§дјҒдёҡзӣёеҜ№иҫғе°‘пјҢеӨ§йғЁеҲҶдјҒдёҡзӣ®еүҚд»ҚеӨ„дәҺе…үеҲ»иғ¶дә§е“ҒжҠҖжңҜз ”еҸ‘йҳ¶ж®өжҲ–е…үеҲ»иғ¶з”ҹдә§зәҝеҠ зҙ§е»әи®ҫйҳ¶ж®өгҖӮйҡҸзқҖеӣҪеҶ…еҚҠеҜјдҪ“дә§дёҡеӣҪдә§еҢ–жӣҝд»ЈжөӘжҪ®зҡ„е…ҙиө·пјҢжҲ‘еӣҪе…үеҲ»иғ¶дә§е“ҒжҠҖжңҜз ”еҸ‘дёҚж–ӯеўһеҠ пјҢеӣҪдә§е…үеҲ»иғ¶жҠҖжңҜдё“еҲ©з”іиҜ·йҮҸдёҠеҚҮпјҢеӣҪеҶ…е…үеҲ»иғ¶дә§е“Ғз”ҹдә§жҠҖжңҜж°ҙе№ідёҚж–ӯжҸҗеҚҮпјҢеӣҪдә§дҫӣеә”иғҪеҠӣдёҚж–ӯеўһејәпјҢиЎҢдёҡеёӮеңәеӣҪдә§еҢ–иҝӣзЁӢеҠ йҖҹжҺЁиҝӣгҖӮ

е…ій”®иҜҚпјҡе…үеҲ»иғ¶з«һдәүж јеұҖгҖҒе…үеҲ»иғ¶жҠҖжңҜз ”еҸ‘гҖҒе…үеҲ»иғ¶дә§дёҡйҮҚзӮ№дјҒдёҡеҲҶжһҗгҖҒеӣҪдә§й«ҳз«Ҝе…үеҲ»иғ¶

дёҖгҖҒеёӮеңәдә§е“Ғз ”еҸ‘еҠӣеәҰеўһејәпјҢеӣҪдә§е…үеҲ»иғ¶жӣҝд»ЈеҠ йҖҹ

е…үеҲ»иғ¶жҳҜжҢҮйҖҡиҝҮзҙ«еӨ–е…үгҖҒз”өеӯҗжқҹгҖҒзҰ»еӯҗжқҹгҖҒXе°„зәҝзӯүзҡ„з…§е°„жҲ–иҫҗе°„пјҢе…¶жә¶и§ЈеәҰеҸ‘з”ҹеҸҳеҢ–зҡ„иҖҗиҡҖеүӮеҲ»и–„иҶңжқҗж–ҷпјҢдё»иҰҒз”ұж„ҹе…үж ‘и„ӮгҖҒеўһж„ҹеүӮе’Ңжә¶еүӮ3з§Қжқҗж–ҷз»„жҲҗзҡ„еҜ№е…үж•Ҹж„ҹзҡ„ж··еҗҲж¶ІдҪ“пјҢеҸҜеңЁе…үеҲ»е·ҘиүәиҝҮзЁӢдёӯз”ЁдҪңжҠ—и…җиҡҖж¶ӮеұӮжқҗж–ҷпјҢжҳҜе…үеҲ»е·ҘиүәжңҖйҮҚиҰҒзҡ„иҖ—жқҗпјҢеҜ№е…үеҲ»зІҫеәҰиҮіе…ійҮҚиҰҒпјҢе…үеҲ»иғ¶иў«з§°дёәеҚҠеҜјдҪ“жқҗж–ҷзҡҮеҶ дёҠзҡ„жҳҺзҸ пјҢжҳҜеҚҠеҜјдҪ“дә§дёҡжңҖе…ій”®зҡ„жқҗж–ҷгҖӮжҚ®еңЁе…үеҲ»иғ¶е·ҘиүәиҝҮзЁӢдёӯеҪўжҲҗзҡ„еӣҫеғҸпјҢе…үеҲ»иғ¶еҸҜеӨ§иҮҙеҲҶдёәжӯЈжҖ§е…үеҲ»иғ¶е’ҢиҙҹжҖ§е…үеҲ»иғ¶дёӨеӨ§зұ»пјҢдё»иҰҒеә”з”ЁдәҺжҳҫзӨәйқўжқҝгҖҒйӣҶжҲҗз”өи·Ҝе’ҢеҚҠеҜјдҪ“еҲҶз«ӢеҷЁд»¶зӯүз»Ҷеҫ®еӣҫеҪўеҠ е·ҘдҪңдёҡгҖӮ

еӣ з”ҹдә§жҠҖжңҜиҫғдёәеӨҚжқӮгҖҒе·ҘиүәжүҖйңҖе…үеҲ»иғ¶жңүдёҘж јзҡ„иҙЁйҮҸиҰҒжұӮдё”еӣҪеҶ…е…үеҲ»иғ¶з”ҹдә§е·ҘиүәеҸҠдә§иғҪдёҚи¶ід»Ҙж»Ўи¶іеёӮеңәйңҖжұӮпјҢжҲ‘еӣҪе…үеҲ»иғ¶еёӮеңәдё»иҰҒз”ұж—Ҙзі»зҡ„JSRгҖҒдҝЎи¶ҠеҢ–еӯҰгҖҒдёңдә¬еә”еҢ–зӯүе°‘ж•°е…¬еҸёжүҖеһ„ж–ӯпјҢеӣҪеҶ…е…үеҲ»иғ¶еӨ§и§„жЁЎдә§дёҡеҢ–з”ҹдә§дјҒдёҡзӣёеҜ№иҫғе°‘дё”дјҒдёҡжүҖеҚ еёӮеңәд»ҪйўқиҫғдҪҺпјҢеҰӮ2021е№ҙпјҢжҷ¶з‘һз”өжқҗе…үеҲ»иғ¶дёҡеҠЎж”¶е…Ҙдёә2.74дәҝе…ғпјҢжүҖеҚ иЎҢдёҡеёӮеңәд»Ҫйўқд»…2.94%пјӣеӣҪеҶ…еӨ§йғЁеҲҶдјҒдёҡзӣ®еүҚд»ҚеӨ„дәҺе…үеҲ»иғ¶дә§е“ҒжҠҖжңҜз ”еҸ‘йҳ¶ж®өжҲ–е…үеҲ»иғ¶з”ҹдә§зәҝеҠ зҙ§е»әи®ҫйҳ¶ж®өпјҢеҰӮеӣҪйЈҺж–°жқҗдёҺдёӯ科еӨ§еҸҠе“Ҳе·ҘеӨ§жҲҗз«ӢиҒ”еҗҲе®һйӘҢе®ӨејҖеұ•PIе…үеҲ»иғ¶жқҗж–ҷз ”з©¶гҖҒдёҮж¶ҰиӮЎд»Ҫзҡ„е№ҙдә§65еҗЁе…үеҲ»иғ¶ж ‘и„Ӯзі»еҲ—дә§е“ҒйЎ№зӣ®гҖҒйЈһеҮҜжқҗж–ҷзҡ„5000t/aTFT-LCDе…үеҲ»иғ¶йЎ№зӣ®гҖҒжҷ¶з‘һз”өжқҗзҡ„йӣҶжҲҗз”өи·ҜеҲ¶йҖ з”Ёй«ҳз«Ҝе…үеҲ»иғ¶з ”еҸ‘йЎ№зӣ®гҖҒеҚ—еӨ§е…үз”өзҡ„ArFе…үеҲ»иғ¶дә§е“ҒејҖеҸ‘дёҺдә§дёҡеҢ–з ”еҸ‘йЎ№зӣ®зӯүгҖӮ

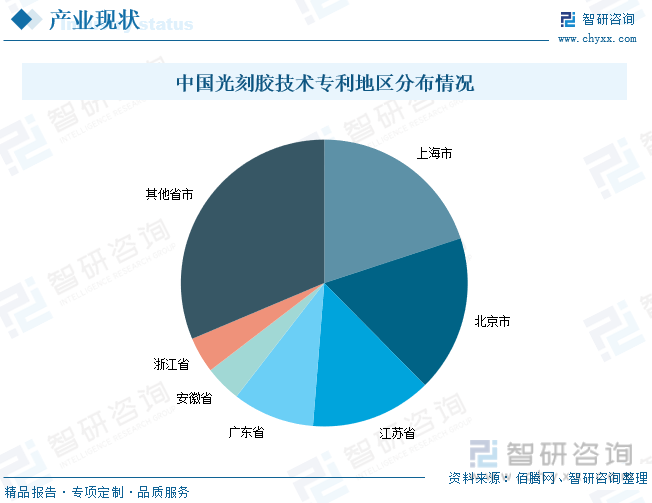

йҡҸзқҖеӣҪеҶ…еҚҠеҜјдҪ“дә§дёҡеӣҪдә§еҢ–жӣҝд»ЈжөӘжҪ®зҡ„е…ҙиө·пјҢжҲ‘еӣҪе…үеҲ»иғ¶дә§е“ҒжҠҖжңҜз ”еҸ‘дёҚж–ӯеўһеҠ пјҢеӣҪдә§е…үеҲ»иғ¶жҠҖжңҜдё“еҲ©з”іиҜ·йҮҸдёҠеҚҮпјҢдё»иҰҒз”ұдёҠжө·гҖҒеҢ—дә¬гҖҒжұҹиӢҸгҖҒе№ҝдёңгҖҒе®үеҫҪгҖҒжөҷжұҹзӯүзңҒеёӮең°еҢәдјҒдёҡз”іиҜ·пјҢеҰӮдә¬дёң方科жҠҖйӣҶеӣўиӮЎд»Ҫжңүйҷҗе…¬еҸёгҖҒдёӯиҠҜеӣҪйҷ…йӣҶжҲҗз”өи·ҜеҲ¶йҖ пјҲдёҠжө·)жңүйҷҗе…¬еҸёгҖҒдёӯеӣҪ科еӯҰйҷўеҫ®з”өеӯҗз ”з©¶жүҖгҖҒдёҠжө·еҚҺеҠӣеҫ®з”өеӯҗжңүйҷҗе…¬еҸёгҖҒдёӯиҠҜеӣҪйҷ…йӣҶжҲҗз”өи·ҜеҲ¶йҖ пјҲеҢ—дә¬пјүжңүйҷҗе…¬еҸёгҖҒдёҠжө·еҚҺиҷ№е®ҸеҠӣеҚҠеҜјдҪ“еҲ¶йҖ жңүйҷҗе…¬еҸёгҖҒеҸ°ж№ҫз§ҜдҪ“з”өи·ҜеҲ¶йҖ иӮЎд»Ҫжңүйҷҗе…¬еҸёгҖҒиҘҝе®үз”өеӯҗ科жҠҖеӨ§еӯҰгҖҒдёҠжө·еҚҺиҷ№NECз”өеӯҗжңүйҷҗе…¬еҸёгҖҒеҢ—дә¬еӨ§еӯҰгҖҒдёӯеӣҪ科еӯҰйҷўдёҠжө·еҫ®зі»з»ҹдёҺдҝЎжҒҜжҠҖжңҜз ”з©¶жүҖгҖҒеҢ—дә¬дә¬дёңж–№е…үз”ө科жҠҖжңүйҷҗе…¬еҸёгҖҒй•ҝй‘«еӯҳеӮЁжҠҖжңҜжңүйҷҗе…¬еҸёзӯүпјҢеӣҪеҶ…е…үеҲ»иғ¶дә§е“Ғз”ҹдә§жҠҖжңҜж°ҙе№ідёҚж–ӯжҸҗеҚҮпјҢеӣҪдә§дҫӣеә”иғҪеҠӣдёҚж–ӯеўһејәпјҢиЎҢдёҡеёӮеңәеӣҪдә§еҢ–иҝӣзЁӢеҠ йҖҹжҺЁиҝӣгҖӮ

дәҢгҖҒдјҒдёҡеҠ еӨ§дә§е“Ғз ”еҸ‘жҠ•е…ҘпјҢеҚ—еӨ§е…үз”өзӘҒз ҙArFе…үеҲ»иғ¶жҠҖжңҜе°Ғй”Ғ

пјҲдёҖпјүеҚ—еӨ§е…үз”өпјҡвҖң02-дё“йЎ№вҖқйҖҡиҝҮйӘҢ收пјҢеҠ йҖҹArFе…үеҲ»иғ¶дә§дёҡеҢ–е®һзҺ°

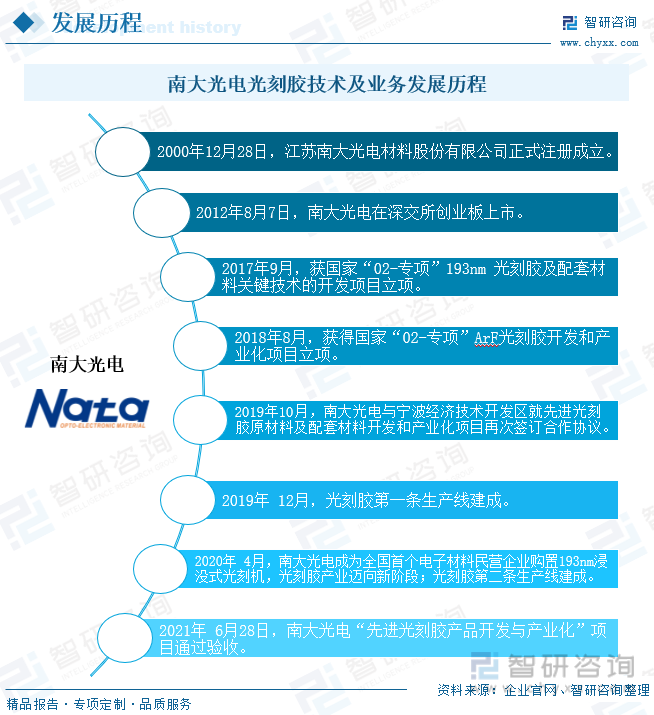

еҚ—еӨ§е…үз”өе…Ёз§°жұҹиӢҸеҚ—еӨ§е…үз”өжқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸёпјҢиҜһз”ҹдәҺеӣҪ家вҖң863вҖқи®ЎеҲ’пјҢдәҺ2000е№ҙжӯЈејҸеҲӣеҠһжҲҗз«ӢпјҢжҲҗй•ҝдәҺеӣҪ家вҖң02-дё“йЎ№вҖқпјҢдәҺ2012е№ҙ8жңҲ7ж—ҘеңЁж·ұеңіиҜҒеҲёдәӨжҳ“жүҖеҲӣдёҡжқҝжҢӮзүҢдёҠеёӮгҖӮеҚ—еӨ§е…үз”өеӣҙз»•еүҚй©ұдҪ“жқҗж–ҷпјҲеҢ…еҗ«MOжәҗпјүгҖҒз”өеӯҗзү№ж°”е’Ңе…үеҲ»иғ¶дёүйЎ№ж ёеҝғз”өеӯҗжқҗж–ҷиҝӣиЎҢеҘӢж–—пјҢдә§е“Ғе№ҝжіӣеә”з”ЁдәҺеҲ¶еӨҮICгҖҒLCDгҖҒLEDгҖҒOLEDгҖҒеҠҹзҺҮеҷЁд»¶гҖҒеҚҠеҜјдҪ“жҝҖе…үеҷЁзӯүйўҶеҹҹпјҢ并йҖҡиҝҮеңЁжұҹиӢҸиӢҸе·һгҖҒжөҷжұҹе®ҒжіўгҖҒе®үеҫҪе…ЁжӨ’гҖҒеұұдёңж·„еҚҡгҖҒеҶ…и’ҷеҸӨд№Ңе…°еҜҹеёғи®ҫз«Ӣз ”еҸ‘з”ҹдә§еҹәең°пјҢеңЁеҢ—зҫҺи®ҫз«ӢиҗҘй”ҖжҠҖжңҜжңҚеҠЎеҲҶе…¬еҸёпјҢдјҒдёҡеҹәжң¬еҪўжҲҗдәҶдёүеӨ§ж ёеҝғдёҡеҠЎжқҝеқ—еёғеұҖгҖӮе…¶дёӯпјҢжөҷжұҹе®Ғжіўзҡ„е…үеҲ»иғ¶з”ҹдә§еҹәең°еҚ ең°йқўз§Ҝиҫҫ90666е№іж–№зұіпјҢдё»иҰҒжүҝжӢ…дјҒдёҡй«ҳз«Ҝе…үеҲ»иғ¶еҸҠй…ҚеҘ—жқҗж–ҷзҡ„з ”еҸ‘е’Ңдә§дёҡеҢ–гҖӮ

2017е№ҙпјҢеҚ—еӨ§е…үз”өжүҝжҺҘеҸҰеӨ–еӣҪ家вҖң02-дё“йЎ№вҖқй«ҳеҲҶиҫЁзҺҮе…үеҲ»иғ¶дә§е“Ғе…ій”®жҠҖжңҜзҡ„з ”з©¶йЎ№зӣ®пјҢиҫҫеҲ°е…үеҲ»иғ¶еҹәзЎҖй…Қж–№еҲҶиҫЁзҺҮзӣёе…іжҠҖжңҜиҠӮзӮ№иҰҒжұӮе’ҢйЎ№зӣ®еҺҹе®ҡзҡ„жҠҖжңҜжҢҮж ҮиҰҒжұӮпјҢеҫ—еҲ°дәҶвҖң02-дё“йЎ№вҖқйЎ№зӣ®йӘҢ收专家组зҡ„й«ҳеәҰи®ӨеҸҜпјӣ2018е№ҙпјҢ02йҮҚеӨ§дё“йЎ№е®һж–Ҫз®ЎзҗҶеҠһе…¬е®ӨеҶіе®ҡз”ұиҜҘдјҒдёҡжӯЈејҸжүҝжӢ…193nmжөёжІЎејҸе…үеҲ»иғ¶дә§е“ҒејҖеҸ‘е’Ңдә§дёҡеҢ–йЎ№зӣ®пјҢжҢҒз»ӯзӘҒз ҙArFе…үеҲ»иғ¶дә§е“ҒжҠҖжңҜе°Ғй”ҒгҖӮз»ҸиҝҮй•ҝж—¶й—ҙзҡ„з ”еҸ‘жҠ•е…ҘеҸҠжҠҖжңҜз§ҜзҙҜпјҢ2019е№ҙпјҢеҚ—еӨ§е…үз”өзҡ„дә§иғҪиҫҫеҲ°10еҗЁ/е№ҙзҡ„第дёҖжқЎе…үеҲ»иғ¶з”ҹдә§зәҝеңЁе®ҒжіўеёӮеҢ—д»‘еҢәжҲҗеҠҹе»әжҲҗпјҢ并дәҺ2020е№ҙе®ҢжҲҗдәҶжҖ»дә§иғҪиҫҫеҲ°25еҗЁ/е№ҙзҡ„第дәҢжқЎе…үеҲ»иғ¶з”ҹдә§зәҝгҖӮзӣҙиҮі2020е№ҙеә•пјҢеҚ—еӨ§е…үз”ө193nmArFе…үеҲ»иғ¶е…ҲеҗҺйҖҡиҝҮеӯҳеӮЁе’ҢйҖ»иҫ‘дёӨ家иҠҜзүҮеҲ¶йҖ дјҒдёҡзҡ„йӘҢиҜҒпјҢдёәйҮҸдә§жү“дёӢдәҶеқҡе®һеҹәзЎҖпјҢжҲҗдёәеӣҪеҶ…йҰ–дёӘйҖҡиҝҮйӘҢиҜҒзҡ„ArFе…үеҲ»иғ¶дә§е“ҒпјҢдјҒдёҡArFе…үеҲ»иғ¶з ”еҸ‘е’Ңдә§дёҡеҢ–еҸ–еҫ—е…ій”®жҖ§зӘҒз ҙпјӣ2021е№ҙе»әе…ҡ100е‘Ёе№ҙеүҚеӨ•пјҢдјҒдёҡвҖңе…Ҳиҝӣе…үеҲ»иғ¶дә§е“ҒејҖеҸ‘дёҺдә§дёҡеҢ–вҖқйЎ№зӣ®йЎәеҲ©йҖҡиҝҮйӘҢ收гҖӮ

е…үеҲ»иғ¶еҸҠй…ҚеҘ—жқҗж–ҷдҪңдёәе…үеҲ»е·Ҙиүәдёӯзҡ„е…ій”®жқҗж–ҷпјҢе№ҝжіӣеә”з”ЁдәҺйӣҶжҲҗз”өи·Ҝе’ҢеҚҠеҜјдҪ“еҲҶз«ӢеҷЁд»¶зҡ„з»Ҷеҫ®еӣҫеҪўеҠ е·Ҙе·ҘиүәдёӯпјҢдё”е…үеҲ»иғ¶иҙЁйҮҸй«ҳеәҰеҪұе“Қе…үеҲ»е·Ҙиүәе®һж–ҪпјҢзӣ®еүҚпјҢеӣҪеҶ…е…үеҲ»иғ¶й«ҳз«Ҝдә§е“ҒеёӮеңәиҝӣеҸЈдҫқеӯҳеәҰиҫғй«ҳгҖӮжҚ®жӮүпјҢеҚ—еӨ§е…үз”өеңЁеӣҪ家йҮҚеӨ§з§‘жҠҖж”»е…ійЎ№зӣ®зҡ„ж”ҜжҢҒдёӢпјҢдёҚж–ӯжҺЁеҠЁдјҒдёҡе…үеҲ»иғ¶жҠҖжңҜз ”еҸ‘е®Ңе…ЁиҮӘдё»еҢ–и·Ҝзәҝе®һж–ҪпјҢе…¶иҮӘдё»з ”еҸ‘е’Ңдә§дёҡеҢ–зҡ„ArFе…үеҲ»иғ¶пјҲеҢ…еҗ«е№ІејҸеҸҠжөёжІЎејҸпјүе·ІеҸҜд»ҘиҫҫеҲ°90nm-14nmзҡ„йӣҶжҲҗз”өи·Ҝе·ҘиүәиҠӮзӮ№пјҢе°ҶжҢҒз»ӯеҠ©еҠӣжҸҗеҚҮеӣҪ家关键жқҗж–ҷйўҶеҹҹиҮӘдё»еҸҜжҺ§ж°ҙе№ігҖҒзӘҒз ҙеӣҪеӨ–е…үеҲ»иғ¶дә§е“ҒжҠҖжңҜе°Ғй”ҒпјҢжңүеҲ©дәҺе®һзҺ°й«ҳз«Ҝе…үеҲ»иғ¶зҡ„иҝӣеҸЈжӣҝд»ЈпјҢеҠ йҖҹеӣҪдә§дә§е“Ғжӣҝд»ЈеҢ–еҸ‘еұ•иҝӣзЁӢжҺЁиҝӣгҖӮ2022е№ҙ1-9жңҲпјҢеҚ—еӨ§е…үз”өдә§е“ҒжҠҖжңҜз ”еҸ‘жҠ•е…ҘйҮ‘йўқиҫҫ1.29дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ66.3%гҖӮзӣ®еүҚпјҢеҚ—еӨ§е…үз”өе…үеҲ»иғ¶дә§е“ҒеңЁз ”йЎ№зӣ®дёәвҖңArFе…үеҲ»иғ¶еҺҹжқҗж–ҷеҸҠй…ҚеҘ—жқҗж–ҷз ”з©¶е’Ңдә§дёҡеҢ–вҖқпјҢдё»иҰҒз”ЁдәҺе»әз«ӢдјҒдёҡArFе…үеҲ»иғ¶еҺҹжқҗж–ҷеҸҠй…ҚеҘ—жқҗж–ҷзҡ„дә§е“ҒжЈҖжөӢе’ҢиҙЁйҮҸжҺ§еҲ¶е№іеҸ°гҖҒз”ҹдә§еҹәең°е’Ңдә§дёҡеҢ–е№іеҸ°пјҢеҠ©еҠӣдјҒдёҡе…үеҲ»иғ¶дёҡеҠЎдә§дёҡеҢ–еҸ‘еұ•иҝӣзЁӢжҺЁиҝӣгҖӮ

жңӘжқҘеҚ—еӨ§е…үз”өе°Ҷеқҡе®ҡеӣҙз»•вҖңдёәз”ЁжҲ·жҸҗдҫӣжӣҙе®үе…ЁгҖҒз»ҸжөҺгҖҒз»ҝиүІзҡ„й«ҳе“ҒиҙЁз”өеӯҗжқҗж–ҷпјҢжҲҗдёәеӣҪеҶ…дёҖжөҒпјҢе…·жңүеӣҪйҷ…з«һдәүеҠӣзҡ„з”өеӯҗжқҗж–ҷе…¬еҸёвҖқиҝҷдёҖжҲҳз•Ҙзӣ®ж ҮпјҢеқҡе®ҲвҖңзңҹжӯЈзҡ„й«ҳ科жҠҖгҖҒзңҹжӯЈзҡ„дә§дёҡеҢ–гҖҒзңҹжӯЈзҡ„е…ЁзҗғеҢ–вҖқеҸ‘еұ•ж ҮеҮҶпјҢи·өиЎҢвҖңе®ү全第дёҖгҖҒд»Ҙе®ўжҲ·дёәдёӯеҝғгҖҒд»Ҙдёҡз»©дёәж ҮеҮҶвҖқдёүйЎ№еҹәжң¬еҺҹеҲҷпјҢе…үеҲ»иғ¶дёҡеҠЎд»ҘйҖҡиҝҮеӣҪ家йӘҢ收дёәж–°иө·зӮ№пјҢеӣҙз»•йҮҚеӨ§з§‘жҠҖдё“йЎ№еҸҠйҮҚзӮ№е®ўжҲ·йңҖжұӮпјҢеҠ еҝ«е…ій”®йЎ№зӣ®жҠҖжңҜж”»е…іпјҢзҙ§жҠ“дә§е“Ғи®ӨиҜҒе’ҢеёӮеңәжӢ“еұ•пјҢеҠ еҝ«дјҒдёҡArFе…үеҲ»иғ¶дә§дёҡеҢ–жӯҘдјҗпјҢеҠӣдәүе®һзҺ°вҖңеүҚй©ұдҪ“жқҗж–ҷеӣҪйҷ…йўҶе…ҲпјҢз”өеӯҗзү№ж°”еӣҪеҶ…дёҖжөҒпјҢArFе…үеҲ»иғ¶жҲҗеҠҹдә§дёҡеҢ–вҖқжҖ»еҸ‘еұ•зӣ®ж ҮгҖӮ

пјҲдәҢпјүжҷ¶з‘һз”өжқҗпјҡдёҡеҠЎз»ҸиҗҘ收е…Ҙеўһй•ҝпјҢеҠ зҙ§ArFй«ҳз«Ҝе…үеҲ»иғ¶з ”еҸ‘

жҷ¶з‘һз”өжқҗдјҒдёҡе…Ёз§°дёәжҷ¶з‘һз”өеӯҗжқҗж–ҷиӮЎд»Ҫжңүйҷҗе…¬еҸёпјҢжҲҗз«ӢеҲӣеҠһдәҺ2001е№ҙпјҢжҳҜдёҖ家йӣҶз ”еҸ‘гҖҒз”ҹдә§е’Ңй”Җе”®дәҺдёҖдҪ“зҡ„科жҠҖеһӢж–°жқҗж–ҷе…¬еҸёпјҢдјҒдёҡдё»иҰҒз”ҹдә§дә§е“Ғдҝқе…»жңүи¶…еҮҖй«ҳзәҜиҜ•еүӮгҖҒе…үеҲ»иғ¶гҖҒеҠҹиғҪжҖ§жқҗж–ҷгҖҒй”Ӯз”өжұ жқҗж–ҷзӯүпјҢе№ҝжіӣеә”з”ЁдәҺеҚҠеҜјдҪ“гҖҒйқўжқҝжҳҫзӨәгҖҒLEDзӯүжіӣеҚҠеҜјдҪ“йўҶеҹҹеҸҠй”Ӯз”өжұ гҖҒеӨӘйҳіиғҪе…үдјҸзӯүж–°иғҪжәҗиЎҢдёҡгҖӮ

зӣёе…іжҠҘе‘Ҡпјҡжҷәз ”е’ЁиҜўеҸ‘еёғзҡ„гҖҠдёӯеӣҪе…үеҲ»иғ¶иЎҢдёҡеёӮеңәеҸ‘еұ•жЁЎејҸеҸҠз«һдәүж јеұҖйў„жөӢжҠҘе‘ҠгҖӢ

е…үеҲ»иғ¶жҳҜеӣҪйҷ…дёҠжҠҖжңҜй—Ёж§ӣжңҖй«ҳзҡ„еҫ®з”өеӯҗеҢ–еӯҰе“Ғд№ӢдёҖпјҢеұһе…ёеһӢеҚЎи„–еӯҗжқҗж–ҷпјҢй«ҳз«Ҝдә§е“Ғзҡ„з ”еҸ‘е’Ңз”ҹдә§дё»иҰҒз”ұж—Ҙзі»зҡ„JSRгҖҒдҝЎи¶ҠеҢ–еӯҰгҖҒдёңдә¬еә”еҢ–зӯүе°‘ж•°е…¬еҸёжүҖеһ„ж–ӯгҖӮдёәзӘҒз ҙдә§е“ҒжҠҖжңҜе·Ҙиүәе°Ғй”ҒпјҢжҷ¶з‘һз”өжқҗеӣҙз»•еҚҠеҜјдҪ“е…үеҲ»иғ¶йўҶеҹҹиҝӣиЎҢдә§е“Ғз ”еҸ‘пјҢдәҺ1993е№ҙжӯЈејҸејҖе§Ӣе…үеҲ»иғ¶дә§дёҡз”ҹдә§пјҢ2020е№ҙеҗҜеҠЁдәҶйӣҶжҲҗз”өи·ҜеҲ¶йҖ з”Ёй«ҳз«Ҝе…үеҲ»иғ¶з ”еҸ‘йЎ№зӣ®пјҢ并дәҺ2020е№ҙдёӢеҚҠе№ҙиҙӯд№°дәҶASML1900GiеһӢе…үеҲ»жңәеҸҠй…ҚеҘ—и®ҫеӨҮпјҢ2021е№ҙдёӢеҚҠе№ҙиҙӯе…ҘдәҶе°јеә·KrFS207е…үеҲ»жңәеҸҠй…ҚеҘ—и®ҫеӨҮпјҢжңүж•ҲеҠ©еҠӣеӣҪ家关键жқҗж–ҷйўҶеҹҹвҖңиҮӘдё»еҸҜжҺ§вҖқж°ҙе№ізҡ„жҸҗеҚҮгҖҒеҚҠеҜјдҪ“жқҗж–ҷзҡ„вҖңеӣҪдә§жӣҝд»ЈвҖқгҖӮ

з»ҸиҝҮиҝ‘30е№ҙзҡ„з”ҹдә§жҠҖжңҜз§ҜзҙҜпјҢзӣ®еүҚпјҢжҷ¶з‘һз”өжқҗе·ІжӢҘжңүдәҶжҲҗзі»еҲ—зҡ„е…үеҲ»жңәдә”еҸ°пјҢеҪўжҲҗдәҶиҙҹеһӢе…үеҲ»иғ¶зі»еҲ—гҖҒе®Ҫи°ұжӯЈиғ¶зі»еҲ—гҖҒgзәҝзі»еҲ—гҖҒiзәҝе…үеҲ»иғ¶зі»еҲ—гҖҒKrFе…үеҲ»иғ¶зі»еҲ—зӯүж•°еҚҒдёӘеһӢеҸ·зҡ„е…үеҲ»иғ¶дә§е“ҒдҪ“зі»пјҢдё”дә§е“ҒиҙЁйҮҸиҫҫеҲ°еӣҪйҷ…дёӯй«ҳзә§ж°ҙеҮҶпјҢеңЁеӣҪеҶ…е…·жңүжӮ д№…еЈ°иӘүпјҢiзәҝе…үеҲ»иғ¶е·Іеҗ‘еӣҪеҶ…дёӯиҠҜеӣҪйҷ…гҖҒеҗҲиӮҘй•ҝй‘«зӯүзҹҘеҗҚеӨ§е°әеҜёеҚҠеҜјдҪ“еҺӮе•Ҷдҫӣиҙ§гҖҒKrFпјҲ248nmж·ұзҙ«еӨ–пјүе…үеҲ»иғ¶дә§е“ҒеҲҶиҫЁзҺҮиҫҫеҲ°дәҶ0.25пҪһ0.13Вөmзҡ„жҠҖжңҜиҰҒжұӮдё”KrFе…үеҲ»иғ¶з”ҹдә§еҸҠжөӢиҜ•зәҝе·Із»Ҹеҹәжң¬е»әжҲҗпјҢпјҢдјҒдёҡе·ІжҲҗдёәжҲ‘еӣҪдҫӣеә”еҚҠеҜјдҪ“е…үеҲ»иғ¶еҮәиҙ§йҮҸжңҖеӨ§зҡ„жң¬еңҹдјҒдёҡд№ӢдёҖгҖӮ

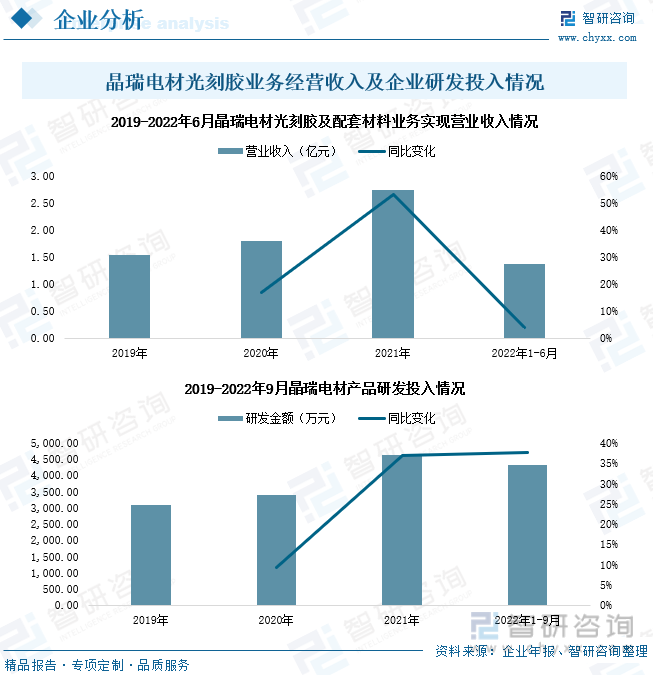

еҮӯеҖҹдјҒдёҡеңЁеҚҠеҜјдҪ“е…үеҲ»иғ¶йўҶеҹҹиҝ‘30е№ҙзҡ„жҠҖжңҜз§ҜзҙҜгҖҒиҝ‘е№ҙжқҘжҢҒз»ӯеј•иҝӣдјҳз§ҖдәәжүҚ并еҠ ејәеӣўйҳҹе»әи®ҫгҖҒеӨҡе№ҙиүҜеҘҪзҡ„иЎҢдёҡеҸЈзў‘зӯүдјҳеҠҝпјҢжҷ¶з‘һз”өжқҗйҖҗжӯҘжү“йҖ 并еҪўжҲҗдёҖдёӘж—Ҙи¶Ӣе®Ңе–„зҡ„еҚҠеҜјдҪ“е…үеҲ»иғ¶дә§е“ҒеәҸеҲ—пјҢдјҒдёҡе…үеҲ»иғ¶дёҡеҠЎиҢғеӣҙдёҚж–ӯжӢ“еұ•гҖӮ2019-2022е№ҙпјҢжҷ¶з‘һз”өжқҗе…үеҲ»иғ¶дёҡеҠЎиҗҘ收е‘ҲзҺ°йҖҗе№ҙдёҠеҚҮжҖҒеҠҝгҖӮ2022е№ҙ1-6жңҲпјҢжҷ¶з‘һз”өжқҗе…үеҲ»иғ¶еҸҠй…ҚеҘ—жқҗж–ҷдёҡеҠЎе®һзҺ°иҗҘдёҡ收е…Ҙдёә1.37дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ3.84%пјӣе…¶дёӯдјҒдёҡжӯЈгҖҒиҙҹеһӢе…үеҲ»иғ¶иҗҘдёҡ收е…ҘеҗҢжҜ”еўһй•ҝ11.25%пјҢй…ҚеҘ—жқҗж–ҷиҗҘдёҡ收е…ҘеҗҢжҜ”еўһй•ҝ42.18%гҖӮ

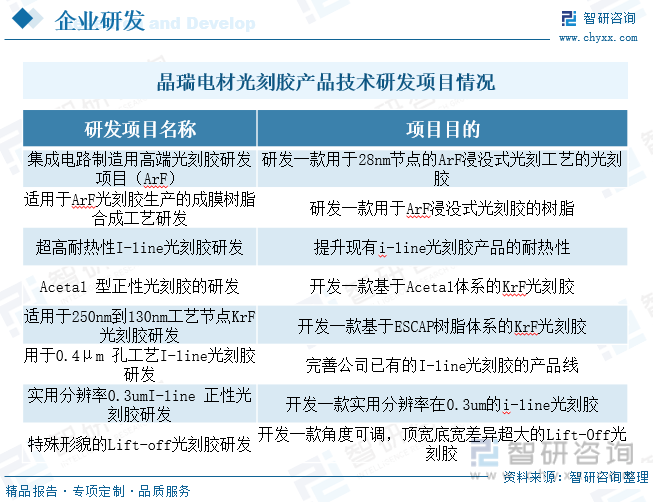

дёәзӘҒз ҙеӣҪйҷ…й«ҳз«Ҝе…үеҲ»иғ¶дә§е“ҒжҠҖжңҜзҡ„е°Ғй”ҒгҖҒжҸҗй«ҳе…үеҲ»иғ¶еёӮеңәеӣҪдә§иҮӘз»ҷзҺҮпјҢжҷ¶з‘һз”өжқҗдёҚж–ӯеҠ еӨ§е°–з«Ҝе…үеҲ»иғ¶зҡ„з ”еҸ‘жҠ•е…ҘгҖӮ2022е№ҙ1-9жңҲпјҢжҷ¶з‘һз”өжқҗз ”еҸ‘жҠ•е…ҘйҮ‘йўқдёә4333.82дёҮе…ғпјҢеҗҢжҜ”еўһй•ҝ37.74%гҖӮзӣ®еүҚпјҢжҷ¶з‘һе…үз”өжӯЈеҠ зҙ§йӣҶжҲҗз”өи·ҜеҲ¶йҖ з”Ёй«ҳз«Ҝе…үеҲ»иғ¶з ”еҸ‘йЎ№зӣ®пјҲArFпјүгҖҒйҖӮз”ЁдәҺArFе…үеҲ»иғ¶з”ҹдә§зҡ„жҲҗиҶңж ‘и„ӮеҗҲжҲҗе·Ҙиүәз ”еҸ‘гҖҒи¶…й«ҳиҖҗзғӯжҖ§I-lineе…үеҲ»иғ¶з ”еҸ‘гҖҒAcetalеһӢжӯЈжҖ§е…үеҲ»иғ¶зҡ„з ”еҸ‘гҖҒйҖӮз”ЁдәҺ250nmеҲ°130nmе·ҘиүәиҠӮзӮ№KrFе…үеҲ»иғ¶з ”еҸ‘зӯүеӨҡдёӘе…үеҲ»иғ¶дә§е“ҒжҠҖжңҜйЎ№зӣ®з ”еҸ‘пјҢе…¶дёӯArFй«ҳз«Ҝе…үеҲ»иғ¶з ”еҸ‘е·ҘдҪңзҡ„жӯЈејҸеҗҜеҠЁеҸҠз ”еҸ‘е·ҘдҪңзҡ„жңүеәҸејҖеұ•жҳҜжҷ¶з‘һз”өжқҗеңЁе…үеҲ»иғ¶дә§е“Ғз ”еҸ‘йўҶеҹҹеҸҲдёҖйҮҚзӮ№зӘҒз ҙж–№еҗ‘пјҢе°ҶжҢҒз»ӯеҠ©еҠӣдјҒдёҡдә§е“ҒжҠҖжңҜж°ҙе№іжҸҗеҚҮпјҢжҺЁеҠЁжҲ‘еӣҪй«ҳз«Ҝе…үеҲ»иғ¶еёӮеңәеӣҪдә§жӣҝд»ЈжҺЁиҝӣгҖӮ

д»ҘдёҠж•°жҚ®еҸҠдҝЎжҒҜеҸҜеҸӮиҖғжҷәз ”е’ЁиҜўпјҲwww.chyxx.comпјүеҸ‘еёғзҡ„гҖҠдёӯеӣҪе…үеҲ»иғ¶иЎҢдёҡеёӮеңәеҸ‘еұ•жЁЎејҸеҸҠз«һдәүж јеұҖйў„жөӢжҠҘе‘ҠгҖӢгҖӮжҷәз ”е’ЁиҜўжҳҜдёӯеӣҪйўҶе…Ҳдә§дёҡе’ЁиҜўжңәжһ„пјҢжҸҗдҫӣж·ұеәҰдә§дёҡз ”з©¶жҠҘе‘ҠгҖҒе•Ҷдёҡи®ЎеҲ’д№ҰгҖҒеҸҜиЎҢжҖ§з ”究жҠҘе‘ҠеҸҠе®ҡеҲ¶жңҚеҠЎзӯүдёҖз«ҷејҸдә§дёҡе’ЁиҜўжңҚеҠЎгҖӮжӮЁеҸҜд»Ҙе…іжіЁгҖҗжҷәз ”е’ЁиҜўгҖ‘е…¬дј—еҸ·пјҢжҜҸеӨ©еҸҠж—¶жҺҢжҸЎжӣҙеӨҡиЎҢдёҡеҠЁжҖҒгҖӮ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2024-2030е№ҙдёӯеӣҪе…үеҲ»иғ¶иЎҢдёҡеёӮеңәеҸ‘еұ•жЁЎејҸеҸҠз«һдәүж јеұҖйў„жөӢжҠҘе‘Ҡ

гҖҠ2024-2030е№ҙдёӯеӣҪе…үеҲ»иғ¶иЎҢдёҡеёӮеңәеҸ‘еұ•жЁЎејҸеҸҠз«һдәүж јеұҖйў„жөӢжҠҘе‘ҠгҖӢе…ұеҚҒдәҢз« пјҢеҢ…еҗ«2019-2023е№ҙдёӯеӣҪйӣҶжҲҗз”өи·Ҝдә§дёҡиҝҗиЎҢж–°еҪўеҠҝеҲҶжһҗпјҢ2024-2030е№ҙдёӯеӣҪе…үеҲ»иғ¶дә§дёҡеҸ‘еұ•еүҚжҷҜи¶ӢеҠҝйў„жөӢеҲҶжһҗпјҢ2024-2030е№ҙдёӯеӣҪе…үеҲ»иғ¶иЎҢдёҡжҠ•иө„жңәдјҡдёҺйЈҺйҷ©еҲҶжһҗзӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![2023е№ҙе…ЁзҗғеҸҠдёӯеӣҪе…үеҲ»иғ¶иЎҢдёҡе…ЁжҷҜйҖҹи§Ҳпјҡжң¬еңҹдјҒдёҡз§ҜжһҒеёғеұҖпјҢеҠӣдәүжҸҗеҚҮеӣҪдә§еҢ–зҺҮ[еӣҫ]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)