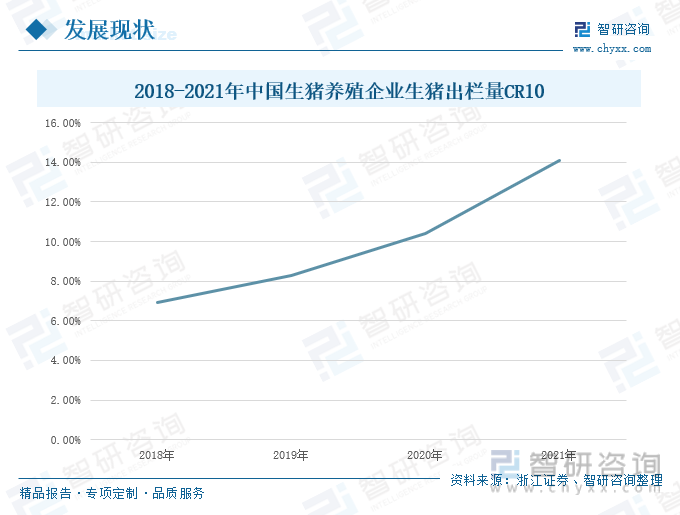

еҶ…е®№жҰӮиҰҒпјҡйҡҸзқҖе…»ж®–жҠҖжңҜзҡ„еҸ‘еұ•е’Ңжҷ®еҸҠпјҢ规模еҢ–е…»ж®–еҸ‘еұ•еҫ—еҲ°дәҶиҫғеҝ«зҡ„жҸҗй«ҳпјҢеҗҢж—¶пјҢвҖңйқһжҙІзҢӘзҳҹвҖқз–«жғ…зҡ„еҸ‘з”ҹеҜ№дәҺе…»ж®–еңәзҡ„е…»ж®–жҠҖжңҜе’Ңз®ЎзҗҶж°ҙе№іжҸҗеҮәдәҶжӣҙй«ҳзҡ„иҰҒжұӮпјҢвҖңйқһжҙІзҢӘзҳҹвҖқд»ҘеҸҠеӣҪ家ж”ҝзӯ–зҡ„жҺЁеҠЁпјҢжҲ‘еӣҪз”ҹзҢӘе…»ж®–иЎҢдёҡеҗ‘规模еҢ–гҖҒйӣҶдёӯеҢ–еҸ‘еұ•пјҢеёӮеңәд»ҪйўқжӯЈйҖҗжӯҘеҗ‘еӨҙйғЁдјҒдёҡйқ жӢўгҖӮж №жҚ®зӣёе…іж•°жҚ®з»ҹи®ЎпјҢ2021е№ҙпјҢжҲ‘еӣҪз”ҹзҢӘе…»ж®–дјҒдёҡз”ҹзҢӘеҮәж ҸйҮҸCR10дёә14.07%пјҢеҗҢжҜ”дёҠеҚҮ3.64дёӘзҷҫеҲҶзӮ№гҖӮ

е…ій”®иҜҚпјҡз”ҹзҢӘе…»ж®–гҖҒзү§еҺҹиӮЎд»ҪгҖҒдёңз‘һиӮЎд»Ҫ

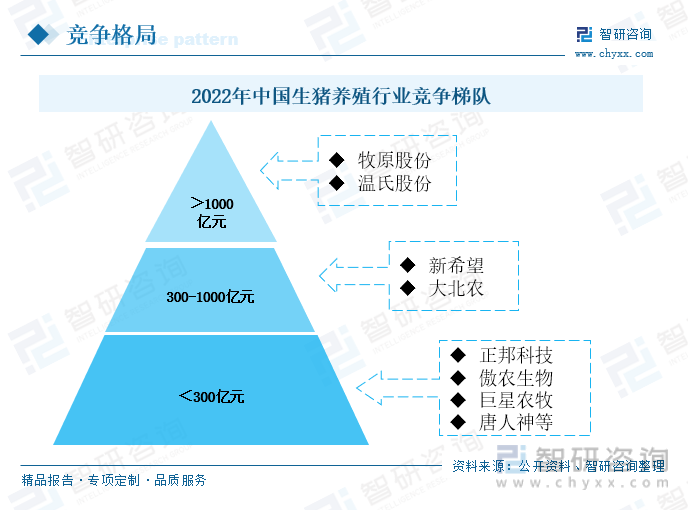

дёҖгҖҒз«һдәүж јеұҖпјҡиЎҢдёҡз«һдәүеҚҒеҲҶжҝҖзғҲпјҢж•ҙдҪ“еёӮеңәж јеұҖиҫғдёәеҲҶж•Ј

жҲ‘еӣҪж•Је…»з”ҹзҢӘеҺҶеҸІжӮ д№…пјҢеҜ№еҶңжҲ·дёҺдёӘдҪ“з»ҸиҗҘжҲ·жқҘиҜҙпјҢдј з»ҹгҖҒеҲҶж•Јзҡ„е°Ҹ规模з”ҹзҢӘе…»ж®–еҜ№иө„йҮ‘гҖҒжҠҖжңҜгҖҒдәәжүҚзӯүжқЎд»¶иҰҒжұӮдёҚй«ҳпјҢеҮҶе…Ҙй—Ёж§ӣдҪҺгҖӮдҪҶиҝ‘е№ҙжқҘйҡҸзқҖе…»ж®–жҠҖжңҜзҡ„еҸ‘еұ•е’Ңжҷ®еҸҠпјҢ规模еҢ–е…»ж®–еҸ‘еұ•еҫ—еҲ°дәҶиҫғеҝ«зҡ„жҸҗй«ҳпјҢеҗҢж—¶пјҢвҖңйқһжҙІзҢӘзҳҹвҖқз–«жғ…зҡ„еҸ‘з”ҹеҜ№дәҺе…»ж®–еңәзҡ„е…»ж®–жҠҖжңҜе’Ңз®ЎзҗҶж°ҙе№іжҸҗеҮәдәҶжӣҙй«ҳзҡ„иҰҒжұӮгҖӮй•ҝжңҹд»ҘжқҘпјҢеҶңжҲ·ж•Је…»жҳҜжҲ‘еӣҪз”ҹзҢӘе…»ж®–жңҖдё»иҰҒзҡ„жЁЎејҸпјҢе…»ж®–жҠҖжңҜиҗҪеҗҺпјҢз®ЎзҗҶж°ҙе№ідҪҺдёӢпјҢеҜ№з–«з—…зҡ„йў„жөӢе’ҢйҳІжҺ§иғҪеҠӣдёҚи¶іпјҢеҜ№зҢӘеңәе‘Ёиҫ№з”ҹжҖҒзҺҜеўғзҡ„з ҙеқҸиҫғеӨ§пјҢеңЁз”ҹзҢӘзҡ„з”ҹдә§з®ЎзҗҶиҝҮзЁӢдёӯеҜ№дҪҝз”ЁжҠ—з”ҹзҙ зӯүж·»еҠ еүӮж–№йқўжІЎжңүдёҘж јзҡ„规иҢғжҺӘж–ҪпјҢе®№жҳ“еј•иө·йЈҹе“Ғе®үе…ЁдәӢж•…гҖӮеҗҢж—¶пјҢзҺҜдҝқж”ҝзӯ–еҜ№з”ҹзҢӘе…»ж®–дә§дёҡзҡ„еҪұе“ҚйҖҗжёҗеҮёжҳҫгҖӮз”ҹзҢӘе…»ж®–дёҡеҜ№ж°ҙиө„жәҗзҡ„йңҖжұӮйҮҸй«ҳгҖҒжұЎжҹ“еӨ§пјҢдёҺзҺҜеўғдҝқжҠӨзҡ„зҹӣзӣҫж—ҘзӣҠзӘҒеҮәпјҢзү№еҲ«жҳҜеҚ—ж–№ж°ҙзҪ‘ең°еҢәзӯүз”ҹжҖҒж•Ҹж„ҹеҢәзҡ„зҺҜдҝқеҺӢеҠӣжҳҺжҳҫеҠ еӨ§гҖӮеӣ жӯӨпјҢеҗ„зә§ж”ҝеәңзӣёз»§еҮәеҸ°дәҶеӨҡйЎ№дёҺз”ҹзҢӘе…»ж®–дёҡзӣёе…ізҡ„ зҺҜдҝқж”ҝзӯ–пјҢиҝҷдәӣж”ҝзӯ–иҒҡз„Ұдј з»ҹе°Ҹ规模散养еҜ№з”ҹжҖҒзҺҜеўғзү№еҲ«жҳҜж°ҙиө„жәҗзҡ„жұЎжҹ“пјҢжҸҗеҮәиҰҒеҠ еҝ«иҪ¬еҸҳиЎҢдёҡз”ҹдә§ж–№ејҸпјҢдҝғиҝӣ规模еҢ–е…»ж®–зҡ„еҸ‘еұ•пјҢйҷҚдҪҺж•Је…»зҡ„规模гҖӮеңЁвҖңйқһжҙІзҢӘзҳҹвҖқд»ҘеҸҠеӣҪ家ж”ҝзӯ–зҡ„жҺЁеҠЁпјҢжҲ‘еӣҪз”ҹзҢӘе…»ж®–иЎҢдёҡеҗ‘规模еҢ–гҖҒйӣҶдёӯеҢ–еҸ‘еұ•пјҢеёӮеңәд»ҪйўқжӯЈйҖҗжӯҘеҗ‘еӨҙйғЁдјҒдёҡйқ жӢўгҖӮ

ж №жҚ®зӣёе…іж•°жҚ®з»ҹи®ЎпјҢ2018-2021е№ҙпјҢжҲ‘еӣҪз”ҹзҢӘе…»ж®–дјҒдёҡз”ҹзҢӘеҮәж ҸйҮҸCR10е‘ҲзҺ°дёҠеҚҮи¶ӢеҠҝпјҢ2021е№ҙпјҢжҲ‘еӣҪз”ҹзҢӘе…»ж®–дјҒдёҡз”ҹзҢӘеҮәж ҸйҮҸCR10дёә14.07%пјҢеҗҢжҜ”дёҠеҚҮ3.64дёӘзҷҫеҲҶзӮ№гҖӮе…¶дёӯпјҢзү§еҺҹиӮЎд»Ҫзҡ„еёӮеҚ зҺҮзәҰдёә6%,еңЁиЎҢдёҡдёӯжҺ’еҗҚ第дёҖпјӣе…¶ж¬ЎжҳҜжӯЈйӮҰ科жҠҖе’Ңжё©ж°ҸиӮЎд»ҪпјҢеёӮеңәд»ҪйўқеҲҶеҲ«дёә2. 22%е’Ң1. 97%пјҢз”ҹзҢӘе…»ж®–иЎҢдёҡзҡ„CR3д»…10.19%гҖӮ2022е№ҙпјҢжҲ‘еӣҪз”ҹзҢӘе…»ж®–иЎҢдёҡзҡ„дә§иғҪеҺ»еҢ–иҝӣеәҰеҚҒеҲҶзј“ж…ўпјҢдә§дёҡеҚҮзә§йҖ»иҫ‘иў«жү“д№ұпјҢеёӮеңәзҡ„ж•ҙдҪ“ж јеұҖиҫғдёәеҲҶж•ЈгҖӮ

2022е№ҙпјҢжҲ‘еӣҪз”ҹзҢӘе…»ж®–иЎҢдёҡзҡ„з«һдәүж јеұҖжҢүжҖ»еёӮеҖјеҸҜд»ҘеҲҶдёәдёүдёӘжўҜйҳҹпјҢ第дёҖжўҜйҳҹдёәжҖ»еёӮеҖјеӨ§дәҺ1000дәҝе…ғзҡ„дјҒдёҡпјҢеҰӮзү§еҺҹиӮЎд»ҪгҖҒжё©ж°ҸиӮЎд»ҪпјҢе…¶жҖ»еҖјеңЁиЎҢдёҡдёӯж‘Үж‘ҮйўҶе…Ҳпјӣ第дәҢжўҜйҳҹдёәжҖ»еёӮеҖјдҪҚдәҺ300-1000дәҝе…ғд№Ӣй—ҙзҡ„дјҒдёҡпјҢеҰӮж–°еёҢжңӣгҖҒеӨ§еҢ—еҶңпјӣ第дёүжўҜйҳҹдёәжҖ»еёӮеҖје°ҸдәҺ300дәҝе…ғзҡ„дјҒдёҡпјҢеҰӮжӯЈйӮҰ科жҠҖгҖҒеӮІеҶңз”ҹзү©гҖҒе·ЁжҳҹеҶңзү§гҖҒе”җдәәзҘһзӯүгҖӮ

йҮҚзӮ№дјҒдёҡпјҡеӨҙйғЁдјҒдёҡеҠ еӨ§дә§иғҪе»әи®ҫеҠӣеәҰпјҢжҺЁиҝӣ规模еҢ–гҖҒжҷәиғҪеҢ–з»ҸиҗҘ

1.зү§еҺҹиӮЎд»Ҫпјҡе…¬еҸёдёҚж–ӯеҠ еӨ§жҷәиғҪеҢ–е…»ж®–з ”еҸ‘пјҢз”ҹзҢӘеҮәж ҸйҮҸиҝһе№ҙеўһй•ҝ

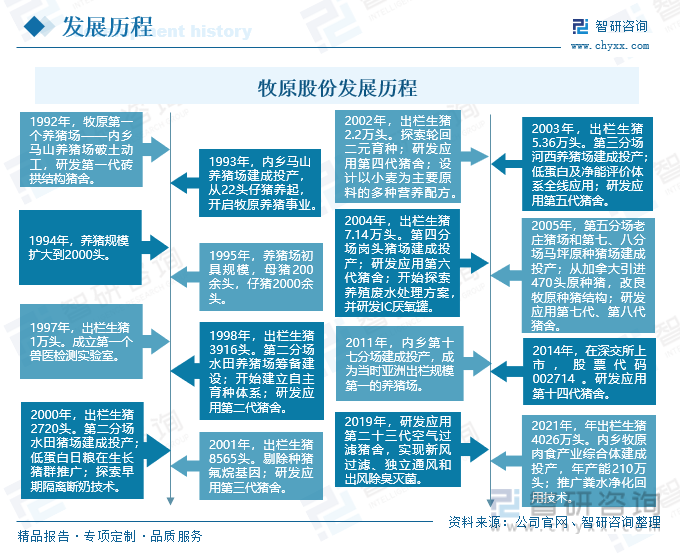

зү§еҺҹиӮЎд»ҪжҲҗз«ӢдәҺ1992е№ҙпјҢ2014е№ҙеңЁж·ұдәӨжүҖжҲҗеҠҹдёҠеёӮгҖӮд»ҺзҢӘиҲҚеҸ‘еұ•еҺҶзЁӢжқҘзңӢпјҢиҮӘ1992е№ҙз ”еҸ‘第дёҖд»Јз –жӢұз»“жһ„зҢӘиҲҚеҗҺпјҢе…¬еҸёдёҚж–ӯеҜ№зҢӘиҲҚиҝӣиЎҢжӣҙж–°иҝӯд»ЈпјҢиҮі2019е№ҙпјҢе·Із»Ҹз ”еҸ‘еә”用第дәҢеҚҒдёүд»Јз©әж°”иҝҮж»ӨзҢӘиҲҚпјҢе®һзҺ°дәҶж–°йЈҺиҝҮж»ӨгҖҒзӢ¬з«ӢйҖҡйЈҺе’ҢеҮәйЈҺйҷӨиҮӯзҒӯиҸҢзӯүзӯүгҖӮд»Һз§ҚзҢӘеҸ‘еұ•еҺҶзЁӢжқҘзңӢпјҢ1998е№ҙпјҢзү§еҺҹиӮЎд»ҪејҖе§Ӣе»әз«ӢиҮӘдё»иӮІз§ҚдҪ“зі»пјӣ2001е№ҙпјҢеү”йҷӨз§ҚзҢӘж°ҹзғ·еҹәеӣ пјӣ2002е№ҙпјҢе…¬еҸёжҺўзҙўиҪ®еӣһдәҢе…ғе®ҮиӮІз§ҚжҠҖжңҜпјӣ2005е№ҙпјҢд»ҺеҠ жӢҝеӨ§еј•иҝӣ470жҠ•еҺҹз§ҚзҢӘиҝӣиЎҢзү§еҺҹз§ҚзҢӘз»“жһ„ж”№иүҜгҖӮз»ҸиҝҮдёүеҚҒдҪҷе№ҙзҡ„еҸ‘еұ•пјҢе…¬еҸёзӣ®еүҚйҮҮз”ЁвҖңе…ЁиҮӘе…»гҖҒе…Ёй“ҫжқЎгҖҒжҷәиғҪеҢ–вҖқзҡ„з»ҸиҗҘжЁЎејҸпјҢзҺ°е·ІеҪўжҲҗйӣҶйҘІж–ҷеҠ е·ҘгҖҒз§ҚзҢӘйҖүиӮІгҖҒз§ҚзҢӘжү©з№ҒгҖҒе•Ҷе“ҒзҢӘйҘІе…»гҖҒеұ е®°иӮүйЈҹдәҺдёҖдҪ“зҡ„дә§дёҡй“ҫгҖӮеңЁдёҖдҪ“еҢ–дә§дёҡй“ҫз»ҸиҗҘжЁЎејҸдёӢпјҢе…¬еҸёи§„иҢғз”ҹдә§ж ҮеҮҶгҖҒеҲ¶е®ҡз”ҹдә§з®ЎзҗҶеҲ¶еәҰпјҢе®һзҺ°еҗ„з”ҹдә§зҺҜиҠӮзҡ„规иҢғеҢ–гҖҒж ҮеҮҶеҢ–пјҢзЎ®дҝқеҗҢдёҖжү№ж¬ЎеҮәж Ҹз”ҹзҢӘе“ҒиҙЁеңЁз»ҹдёҖж ҮеҮҶиҢғеӣҙеҶ…пјҢе°Ҷеҗ„дёӘз”ҹдә§зҺҜиҠӮзҪ®дәҺеҸҜжҺ§зҠ¶жҖҒпјҢиҝӣдёҖжӯҘжҸҗй«ҳе…¬еҸёз»јеҗҲз”ҹдә§з»ҸиҗҘиғҪеҠӣгҖӮ

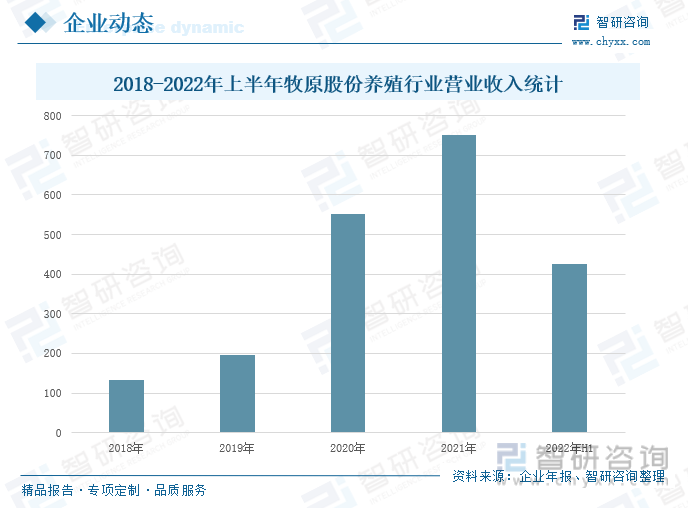

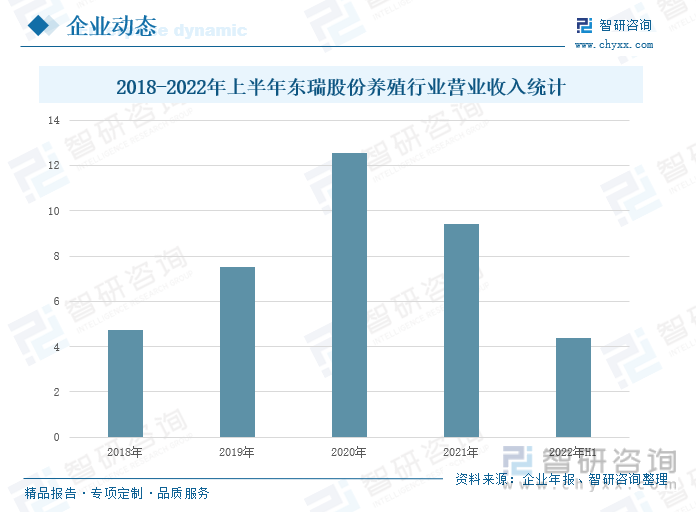

жҚ®дјҒдёҡе№ҙжҠҘпјҢ2018-2022е№ҙдёҠеҚҠе№ҙпјҢе…¬еҸёе…»ж®–иЎҢдёҡзҡ„иҗҘдёҡ收е…ҘйҖҗе№ҙеўһй•ҝпјҢе°Өд»Ҙ2020е№ҙе’Ң2021е№ҙжңҖдёәжҳҫи‘—гҖӮ2020-2021е№ҙпјҢеҸ—еҲ°2019е№ҙйқһжҙІзҢӘзҳҹд»ҘеҸҠж–°еҶ з–«жғ…еҪұе“ҚпјҢеӣҪеҶ…з”ҹзҢӘеҮәж ҸйҮҸеҮәзҺ°еӨ§е№…еәҰеҮҸе°‘пјҢиҖҢзҢӘиӮүеҸҲжҳҜжҲ‘еӣҪеұ…ж°‘иӮүйЈҹзҡ„дё»иҰҒжқҘжәҗпјҢеңЁжҲ‘еӣҪеұ…ж°‘зҡ„иҶійЈҹз»“жһ„дёӯжү®жј”зқҖйҮҚиҰҒи§’иүІгҖӮз”ҹзҢӘеҮәж ҸйҮҸдёӢдёӢйҷҚеҜјиҮҙзҢӘиӮүдә§йҮҸеҮҸе°‘пјҢеёӮеңәдҫӣз»ҷдёҘйҮҚдёҚи¶іпјҢеҜјиҮҙз”ҹзҢӘеҮәж Ҹд»·ж јй«ҳж¶ЁпјҢе…¬еҸёз”ҹзҢӘе…»ж®–иЎҢдёҡиҗҘдёҡ收е…Ҙеҫ—еҲ°еӨ§е№…еәҰеўһй•ҝгҖӮ2022е№ҙдёҠеҚҠе№ҙпјҢе…¬еҸёе…»ж®–иЎҢдёҡзҡ„иҗҘдёҡ收е…Ҙдёә426.22дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ7.28%гҖӮ2022е№ҙдёҠеҚҠе№ҙпјҢз”ұдәҺеӣҪеҶ…з–«жғ…еҸҚеӨҚжү°еҠЁгҖҒзҺүзұігҖҒиұҶзІ•зӯүзІ®йЈҹд»·ж јжҢҒз»ӯдёҠж¶Ёзӯүеӣ зҙ зҡ„еҪұе“ҚпјҢе…¬еҸёзҡ„з»ҸиҗҘжҲҗжң¬иҫғеҺ»е№ҙжңүжүҖдёҠеҚҮпјҢеҗҢж—¶пјҢ2022е№ҙ1-3жңҲпјҢз”ҹзҢӘй”Җе”®еқҮд»·еӨ„дәҺдҪҺдҪҚпјҢзӣҙиҮі4жңҲд»ҘеҗҺпјҢз”ҹзҢӘд»·ж јжүҚе‘ҲзҺ°еӣһеҚҮжҖҒеҠҝпјҢдҪҶе…¬еҸёйҖҡиҝҮжўізҗҶдјҳеҢ–дёҡеҠЎи·Ҝеҫ„гҖҒејәеҢ–зҺ°еңәз®ЎзҗҶгҖҒеҠ ејәдәәе‘ҳиғҪеҠӣеҹ№е…»зӯүжҺӘж–ҪпјҢдёҚж–ӯжҸҗй«ҳе…»ж®–жҲҗз»©пјҢдҝғиҝӣдәҶе…»ж®–иЎҢдёҡиҗҘдёҡ收е…Ҙе®һзҺ°еўһй•ҝгҖӮ

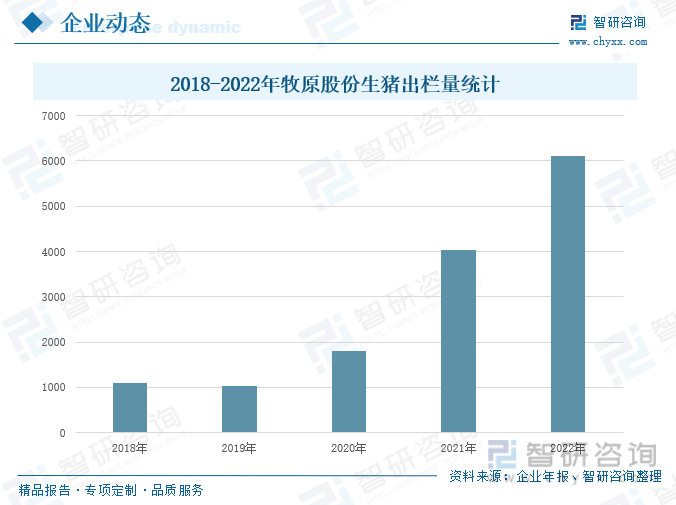

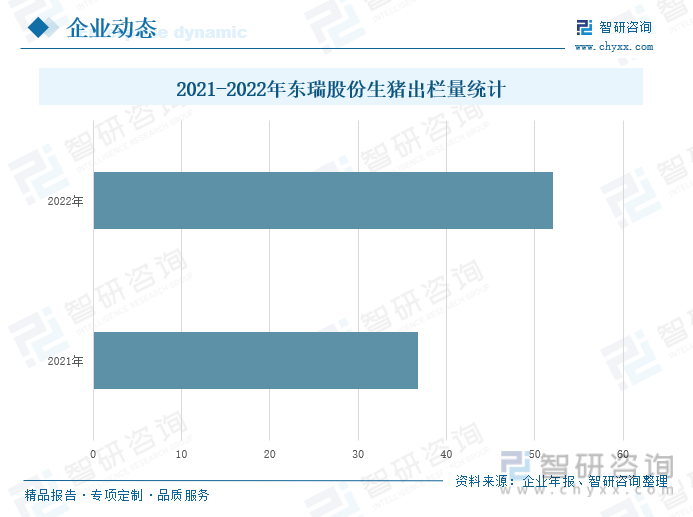

жҚ®дјҒдёҡе№ҙжҠҘпјҢ2018-2022е№ҙпјҢе…¬еҸёз”ҹзҢӘеҮәж ҸйҮҸе‘ҲзҺ°е…ҲдёӢйҷҚеҗҺдёҠеҚҮзҡ„и¶ӢеҠҝпјҢ2019е№ҙпјҢеҸ—еҲ°зҺҜдҝқж”ҝзӯ–гҖҒ规模еҢ–е…»ж®–и¶ӢеҠҝгҖҒвҖңйқһжҙІзҢӘзҳҹвҖқзӯүеӣ зҙ еҸ еҠ еҪұе“ҚпјҢе…¬еҸёзҡ„з”ҹзҢӘеҮәж ҸйҮҸеҮәзҺ°е°Ҹе№…еәҰдёӢйҷҚпјӣ2020 е№ҙпјҢе…¬еҸёеҠ еӨ§иө„йҮ‘жҠ•е…Ҙз”ЁдәҺдә§иғҪжү©еј пјҢеӣ жӯӨпјҢ2020е№ҙз”ҹзҢӘеҮәж ҸйҮҸиҫғ2019е№ҙжңүжүҖжҸҗй«ҳгҖӮ2021-2022е№ҙпјҢз”ҹзҢӘе…»ж®–иЎҢдёҡдә§иғҪеҹәжң¬жҒўеӨҚпјҢеҠ дёҠе…¬еҸёз”ҹзҢӘе…»ж®–дә§иғҪйЎ№зӣ®иҝӣе…ҘжҠ•дә§йҳ¶ж®өпјҢиҝ‘дёӨе№ҙе…¬еҸёзҡ„з”ҹзҢӘеҮәж ҸйҮҸеӨ§е№…еәҰдёҠеҚҮпјҢ2022е№ҙпјҢе…¬еҸёзҡ„з”ҹзҢӘеҮәж ҸйҮҸдёә6120дёҮеӨҙпјҢеҗҢжҜ”еўһй•ҝ52.01%гҖӮ

иҝ‘е№ҙжқҘпјҢе…¬еҸёз§ҜжһҒжҠ•е…ҘжҷәиғҪе…»ж®–иЈ…еӨҮжҠҖжңҜзҡ„з ”еҸ‘пјҢд»ҘзҺ°д»Је·ҘдёҡиЈ…еӨҮгҖҒе…Ҳиҝӣжқҗж–ҷгҖҒй«ҳйҖҡйҮҸжЈҖжөӢгҖҒ зү©иҒ”зҪ‘е’Ңдәәе·ҘжҷәиғҪжҠҖжңҜдёәдҫқжүҳпјҢй’ҲеҜ№зҢӘиҲҚзҺҜеўғж— дәәжҷәиғҪжҺ§еҲ¶гҖҒз”ҹзҢӘеҒҘеә·иҮӘеҠЁиҜҶеҲ«йў„иӯҰгҖҒзҰҸеҲ©е…»ж®–и®ҫж–ҪиЈ…еӨҮе’ҢзҢӘеңәз”ҹзү©е®үе…ЁдёҺе·ҘзЁӢйҳІз–«зӯүе…ій”®жҠҖжңҜиҝӣиЎҢж”»е…ігҖӮжҚ®е…¬еҸёе№ҙжҠҘпјҢзӣ®еүҚе…¬еҸёдё»иҰҒз ”еҸ‘жҠ•е…ҘйЎ№зӣ®еҢ…жӢ¬иҗҘе…»з ”еҸ‘йЎ№зӣ®гҖҒжҷәиғҪйҘІе–Ӯзі»з»ҹйЎ№зӣ®гҖҒжҷәиғҪзҺҜжҺ§йЎ№зӣ®гҖҒжҷәиғҪе·ЎжЈҖйЎ№зӣ®гҖҒзҢӘзҫӨеҒҘеә·з®ЎзҗҶйЎ№зӣ®е’ҢйҷӨиҮӯзҒӯиҸҢйЎ№зӣ®пјҢжҺЁеҠЁе…¬еҸёз”ҹзҢӘе…»ж®–е…ЁиҝҮзЁӢзҡ„жҷәиғҪеҢ–гҖӮйҖҡиҝҮиһҚеҗҲзү©иҒ”зҪ‘гҖҒеӨ§ж•°жҚ®гҖҒдәәе·ҘжҷәиғҪзӯүжҠҖжңҜпјҢе®һзҺ°жҷәиғҪи®ҫеӨҮеҚҸеҗҢдҪңдёҡпјҢе…Ёдә§дёҡй“ҫжҷәиғҪеҢ–иҝҗиҗҘпјҢжҸҗй«ҳз”ҹдә§ж•ҲзҺҮпјҢйҷҚдҪҺжҲҗжң¬пјҢеҠ©еҠӣе…¬еҸёжҢҒз»ӯеҸ‘еұ•гҖӮ

2.дёңз‘һиӮЎд»ҪпјҡеҠ еҝ«иҮӘиә«дә§иғҪйЎ№зӣ®е»әи®ҫпјҢе…¬еҸёз”ҹзҢӘеҮәж ҸйҮҸеӨ§е№…жҸҗеҚҮ

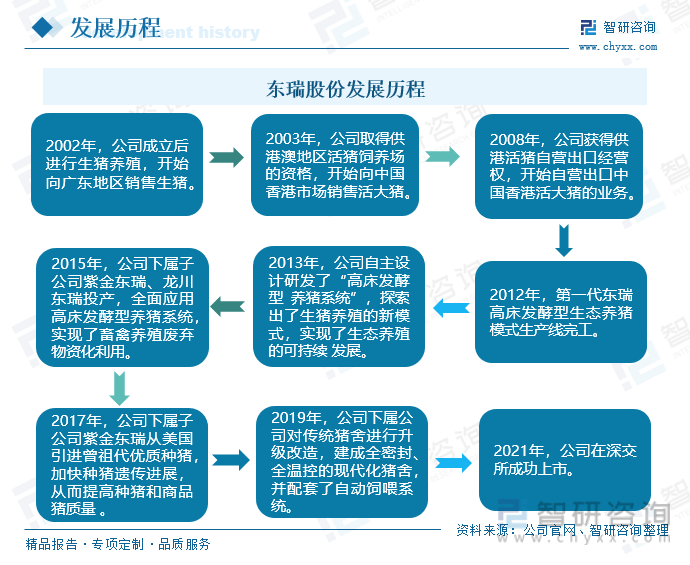

дёңз‘һиӮЎд»ҪжҲҗз«ӢдәҺ2002е№ҙпјҢ2021е№ҙжҲҗеҠҹеңЁж·ұдәӨжүҖжҢӮзүҢдёҠеёӮгҖӮ2003е№ҙпјҢе…¬еҸёеҺ»зҡ„дҫӣжёҜжҫіең°еҢәжҙ»зҢӘйҘІе…»еңәзҡ„иө„ж јпјҢ2008е№ҙпјҢиҺ·еҫ—дҫӣжёҜжҙ»зҢӘиҮӘиҗҘеҮәеҸЈз»ҸиҗҘжқғпјҢиҮіжӯӨпјҢе…¬еҸёз«Ӣи¶ідәҺдёӯеӣҪйҰҷжёҜеёӮеңәе’Ңе№ҝдёңеёӮеңәпјҢеҮӯеҖҹдёҘж јзҡ„з”ҹзҢӘйҘІе…»ж ҮеҮҶгҖҒдё°еҜҢзҡ„дә§е“Ғз»“жһ„гҖҒдёҖдҪ“еҢ–зҡ„дә§дёҡй“ҫпјҢе®һзҺ°дәҶз”ҹзҢӘдә§е“ҒеңЁдёӯеӣҪйҰҷжёҜеёӮеңәе’Ңе№ҝдёңеёӮеңәзҡ„дјҳеҢ–й…ҚзҪ®пјҢе®һзҺ°е…¬еҸёз»ҸиҗҘж•ҲзӣҠзҡ„жңҖеӨ§еҢ–гҖӮзӣ®еүҚпјҢе…¬еҸёйҮҮеҸ–вҖңиҮӘиӮІиҮӘз№ҒиҮӘе…»дёҖдҪ“еҢ–з”ҹжҖҒе…»ж®–вҖқз»ҸиҗҘжЁЎејҸпјҢеҪўжҲҗдәҶйӣҶйҘІж–ҷз”ҹдә§гҖҒз”ҹзҢӘиӮІз§ҚгҖҒз§ҚзҢӘжү©з№ҒгҖҒе•Ҷе“ҒзҢӘйҘІе…»еҸҠй”Җе”®дәҺдёҖдҪ“зҡ„е®Ңж•ҙз”ҹзҢӘдә§дёҡй“ҫгҖӮз»ҸиҝҮдәҢеҚҒдҪҷе№ҙзҡ„еҸ‘еұ•пјҢе…¬еҸёеңЁз”ҹзҢӘе…»ж®–ж–№йқўе·Із»ҸеҪўжҲҗдәҶдёҖж•ҙеҘ—е®Ңж•ҙзҡ„е·ҘиүәжөҒзЁӢе’ҢдҪңдёҡжҢҮеҜјпјҢеңЁдә§дёҡй“ҫзҡ„еҗ„дёӘзҺҜиҠӮеқҮе…·еӨҮдёҖе®ҡзҡ„жҠҖжңҜе’Ңз®ЎзҗҶдјҳеҠҝпјҢе®һзҺ°дәҶз”ҹзҢӘе…»ж®–зҡ„зІҫз»ҶеҢ–з®ЎзҗҶпјҢжҲҗдёәдәҶеӣҪеҶ…иҫғеӨ§зҡ„иҮӘиӮІиҮӘз№ҒиҮӘе…»дёҖдҪ“еҢ–зҡ„з”ҹзҢӘе…»ж®–дјҒдёҡпјҢд№ҹжҳҜжҲ‘еӣҪиҫғеӨ§зҡ„з”ҹзҢӘиӮІз§ҚдјҒдёҡд№ӢдёҖгҖӮ

жҚ®дјҒдёҡе№ҙжҠҘпјҢ2018-2022е№ҙдёҠеҚҠе№ҙпјҢе…¬еҸёзҡ„е…»ж®–иЎҢдёҡиҗҘдёҡ收е…Ҙе‘ҲзҺ°е…ҲдёҠеҚҮеҗҺдёӢйҷҚзҡ„и¶ӢеҠҝпјҢ2020е№ҙжҳҜе…¬еҸёиҝ‘е№ҙжқҘе…»ж®–иЎҢдёҡиҗҘдёҡ收е…Ҙзҡ„й«ҳзӮ№гҖӮ2019-2020 е№ҙпјҢеҸ—вҖңйқһжҙІзҢӘзҳҹвҖқзҡ„еҪұе“ҚпјҢе…ЁеӣҪз”ҹзҢӘдә§иғҪеӨ§е№…дёӢйҷҚпјҢз”ҹзҢӘд»·ж јжҢҒз»ӯдёҠеҚҮдё”й•ҝж—¶й—ҙеңЁй«ҳдҪҚиҝҗиЎҢпјҢиЎҢдёҡиҗҘдёҡ收е…Ҙй«ҳж¶ЁгҖӮ2022е№ҙдёҠеҚҠе№ҙпјҢе…¬еҸёе…»ж®–иЎҢдёҡзҡ„иҗҘдёҡ收е…Ҙдёә4.39дәҝе…ғпјҢеҗҢжҜ”дёӢйҷҚ27.54%гҖӮйҡҸзқҖзҢӘзҳҹеҫ—еҲ°жҺ§еҲ¶пјҢз”ҹзҢӘе…»ж®–иЎҢдёҡдә§иғҪеҫ—еҲ°жҒўеӨҚпјҢеӣҪеҶ…з”ҹзҢӘеҮәж ҸйҮҸеӣһеҚҮгҖӮеҗҢж—¶пјҢиҮӘ2021е№ҙд»ҘжқҘеӣҪ家зҡ„з”ҹзҢӘе…»ж®–зӣёе…іж”ҝзӯ–д№ҹйҖҗжӯҘз”ұвҖңдҝғиҝӣиЎҢдёҡдә§иғҪжҒўеӨҚвҖқеҗ‘вҖңдҝғиҝӣз”ҹзҢӘдә§дёҡе№ізЁіжңүеәҸеҸ‘еұ•вҖқиҪ¬еҸҳпјҢеңЁеӣҪ家ж”ҝзӯ–зҡ„и°ғж•ҙе’Ңеј•еҜјдёӢпјҢз”ҹзҢӘд»·ж јеӨ§е№…дёӢи·Ң并дәҺдҪҺдҪҚйңҮиҚЎиҝҗиЎҢпјҢеҜјиҮҙе…¬еҸёзҡ„з”ҹзҢӘе…»ж®–иЎҢдёҡиҗҘдёҡ收е…ҘеҮәзҺ°еӨ§е№…дёӢйҷҚгҖӮ

жҚ®дјҒдёҡе№ҙжҠҘпјҢ2021е№ҙпјҢе…¬еҸёз”ҹзҢӘеҮәж ҸйҮҸдёә36.76дёҮеӨҙпјӣ2022е№ҙпјҢе…¬еҸёз”ҹзҢӘеҮәж ҸйҮҸдёә52.03дёҮеӨҙпјҢеҗҢжҜ”еўһй•ҝ41.54%гҖӮдјҙйҡҸзқҖйқһжҙІзҢӘзҳҹеҜ№з”ҹзҢӘеҮәж ҸйҮҸзҡ„еҪұе“ҚеҮҸе°‘пјҢжҲ‘еӣҪзҡ„з”ҹзҢӘе…»ж®–дә§иғҪеҫ—д»ҘжҒўеӨҚпјҢеҸ еҠ е’Ңе№ідёңз‘һеҶңзү§еҸ‘еұ•жңүйҷҗе…¬еҸёзҡ„й«ҳеәҠз”ҹжҖҒе…»ж®–йЎ№зӣ®е·Із»ҸдәҺ2022е№ҙ4жңҲе®Ңе·ҘпјҢйғЁеҲҶдә§иғҪе·Із»ҸжҠ•е…ҘдҪҝз”ЁпјҢе…¬еҸё2022е№ҙзҡ„з”ҹзҢӘеҮәж ҸйҮҸеҫ—еҲ°еӨ§е№…жҸҗеҚҮгҖӮ

иҝ‘е№ҙжқҘпјҢе…¬еҸёдёҚж–ӯжү©еӨ§з”ҹзҢӘе…»ж®–иЎҢдёҡзҡ„дә§иғҪе»әи®ҫпјҢжҚ®е…¬еҸёе№ҙжҠҘжҳҫзӨәпјҢдёңз‘һиӮЎд»Ҫиҝ‘е№ҙе·ІжҠ•жҲ–еңЁжҠ•зҡ„дә§иғҪйЎ№зӣ®жңүе’Ңе№ідёңз‘һеҶңзү§еҸ‘еұ•жңүйҷҗе…¬еҸёй«ҳеәҠз”ҹжҖҒе…»ж®–йЎ№зӣ®гҖҒзҙ«йҮ‘дёңз‘һеҶңдёҡеҸ‘еұ•жңүйҷҗе…¬еҸёеҜҢз«№з”ҹжҖҒе…»ж®–йЎ№зӣ®зӯүзӯүгҖӮе…¶дёӯпјҢдёңжәҗдёңз‘һиҲ№еЎҳзҺ°д»ЈеҶңдёҡз»јеҗҲдҪ“йЎ№зӣ®пјҲзҫӨдё°еҹәең°пјүжҳҜе…¬еҸёиҮӘе»әзҡ„дә§иғҪеҹәең°пјҢжҲӘиҮі2022е№ҙдёҠеҚҠе№ҙпјҢзҙҜи®ЎжҠ•е…ҘйҮ‘йўқ3.65дәҝе…ғпјҢиҜҘйЎ№зӣ®иҝӣеәҰиҫҫеҲ°97.53%пјҢйў„и®Ў2023е№ҙе°Ҷе®Ңе·ҘжҠ•дә§гҖӮ

д»ҘдёҠж•°жҚ®еҸҠдҝЎжҒҜеҸҜеҸӮиҖғжҷәз ”е’ЁиҜўпјҲwww.chyxx.comпјүеҸ‘еёғзҡ„гҖҠдёӯеӣҪз”ҹзҢӘе…»ж®–иЎҢдёҡеёӮеңәи°ғжҹҘз ”з©¶еҸҠжҠ•иө„зӯ–з•Ҙз ”з©¶жҠҘе‘ҠгҖӢгҖӮжҷәз ”е’ЁиҜўжҳҜдёӯеӣҪйўҶе…Ҳдә§дёҡе’ЁиҜўжңәжһ„пјҢжҸҗдҫӣж·ұеәҰдә§дёҡз ”з©¶жҠҘе‘ҠгҖҒе•Ҷдёҡи®ЎеҲ’д№ҰгҖҒеҸҜиЎҢжҖ§з ”究жҠҘе‘ҠеҸҠе®ҡеҲ¶жңҚеҠЎзӯүдёҖз«ҷејҸдә§дёҡе’ЁиҜўжңҚеҠЎгҖӮжӮЁеҸҜд»Ҙе…іжіЁгҖҗжҷәз ”е’ЁиҜўгҖ‘е…¬дј—еҸ·пјҢжҜҸеӨ©еҸҠж—¶жҺҢжҸЎжӣҙеӨҡиЎҢдёҡеҠЁжҖҒгҖӮ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2024-2030е№ҙдёӯеӣҪз”ҹзҢӘе…»ж®–иЎҢдёҡеёӮеңәи°ғжҹҘз ”з©¶еҸҠжҠ•иө„зӯ–з•Ҙз ”з©¶жҠҘе‘Ҡ

гҖҠ2024-2030е№ҙдёӯеӣҪз”ҹзҢӘе…»ж®–иЎҢдёҡеёӮеңәи°ғжҹҘз ”з©¶еҸҠжҠ•иө„зӯ–з•Ҙз ”з©¶жҠҘе‘ҠгҖӢе…ұеҚҒдёҖз« пјҢеҢ…еҗ«дёӯеӣҪз”ҹзҢӘе…»ж®–иЎҢдёҡйўҶе…ҲдјҒдёҡз»ҸиҗҘжғ…еҶөеҲҶжһҗпјҢдёӯеӣҪз”ҹзҢӘе…»ж®–иЎҢдёҡйЈҺйҷ©еҲҶжһҗеҸҠеүҚжҷҜеұ•жңӣпјҢдёӯеӣҪз”ҹзҢӘе…»ж®–иЎҢдёҡжҠ•иө„жңәдјҡдёҺжҠ•иө„е»әи®®зӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![2023е№ҙдёӯеӣҪз”ҹзҢӘе…»ж®–иЎҢдёҡжҰӮиҝ°пјҡз”ҹзҢӘе…»ж®–дә§дёҡдёәеӣҪж°‘еҲҡйңҖпјҢеҮәж ҸйҮҸеӯҳж ҸйҮҸеӣһеҚҮиҮіжӯЈеёёж°ҙе№і [еӣҫ]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)