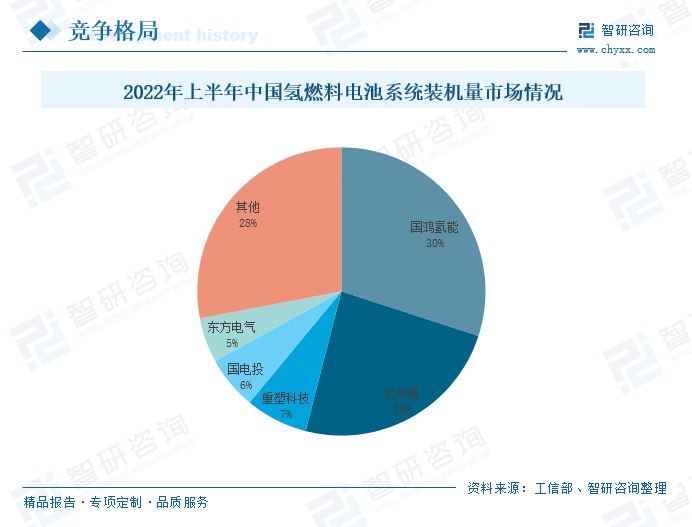

еҶ…е®№жҰӮиҰҒпјҡжҚ®е·ҘдҝЎйғЁз»ҹи®ЎпјҢ2022е№ҙдёҠеҚҠе№ҙпјҢжҲ‘еӣҪж°ўзҮғж–ҷз”өжұ зі»з»ҹиЈ…жңәйҮҸеёӮеңәеҚ жҜ”еүҚдә”зҡ„дјҒдёҡеҲҶеҲ«дёәеӣҪйёҝж°ўиғҪгҖҒдәҝеҚҺйҖҡгҖҒйҮҚ塑科жҠҖгҖҒеӣҪз”өжҠ•е’Ңдёңж–№з”өж°”гҖӮе…¶дёӯпјҢеӣҪйёҝж°ўиғҪд»Ҙ30%зҡ„еёӮеңәеҚ жҜ”йҒҘйҒҘйўҶе…ҲпјҢзҙ§йҡҸе…¶еҗҺзҡ„дәҝеҚҺйҖҡеёӮеңәеҚ жҜ”дёә24%пјҢдёӨ家дјҒдёҡеҚ жҜ”и¶…иҝҮдёҖеҚҠгҖӮеҗҢж—¶пјҢеӣҪеҶ…ж°ўзҮғж–ҷз”өжұ йўҶеҹҹзҡ„еӨҙйғЁдјҒдёҡпјҢеҰӮдәҝеҚҺйҖҡгҖҒеӣҪйёҝж°ўиғҪзӯүжӯЈеңЁдёҚж–ӯеҠ еӨ§з ”еҸ‘жҠ•е…ҘпјҢдҝғиҝӣдә§е“ҒиҝӣиЎҢжӣҙж–°иҝӯд»ЈгҖӮ

е…ій”®иҜҚпјҡж°ўзҮғж–ҷз”өжұ гҖҒдәҝеҚҺйҖҡгҖҒеӣҪйёҝж°ўиғҪ

дёҖгҖҒз«һдәүж јеұҖпјҡиЎҢдёҡеёӮеңәйӣҶдёӯеәҰиҫғй«ҳпјҢдјҒдёҡз«һдәүж јеұҖе°ҡжңӘжҳҺзЎ®

ж°ўзҮғж–ҷз”өжұ жҳҜе°Ҷж°ўж°”е’Ңж°§ж°”зҡ„еҢ–еӯҰиғҪзӣҙжҺҘиҪ¬жҚўжҲҗз”өиғҪзҡ„еҸ‘з”өиЈ…зҪ®гҖӮе…¶еҹәжң¬еҺҹзҗҶжҳҜз”өи§Јж°ҙзҡ„йҖҶеҸҚеә”пјҢжҠҠж°ўе’Ңж°§еҲҶеҲ«дҫӣз»ҷйҳіжһҒе’ҢйҳҙжһҒпјҢж°ўйҖҡиҝҮйҳіжһҒеҗ‘еӨ–жү©ж•Је’Ңз”өи§ЈиҙЁеҸ‘з”ҹеҸҚеә”еҗҺпјҢж”ҫеҮәз”өеӯҗйҖҡиҝҮеӨ–йғЁзҡ„иҙҹиҪҪеҲ°иҫҫйҳҙжһҒгҖӮз”ұдәҺзҮғж–ҷз”өжұ жҳҜеҲ©з”Ёж°ўеҸҠж°§зҡ„еҢ–еӯҰеҸҚеә”пјҢдә§з”ҹз”өжөҒеҸҠж°ҙпјҢдёҚдҪҶе®Ңе…Ёж— жұЎжҹ“пјҢд№ҹйҒҝе…ҚдәҶдј з»ҹз”өжұ е……з”өиҖ—ж—¶зҡ„й—®йўҳпјҢжҳҜзӣ®еүҚжһҒе…·еҸ‘еұ•еүҚжҷҜзҡ„ж–°иғҪжәҗж–№ејҸд№ӢдёҖгҖӮ

еңЁеӣҪ家ж”ҝзӯ–еҸҠеёӮеңәзҡ„е…ұеҗҢжҺЁеҠЁдёӢпјҢж°ўзҮғж–ҷз”өжұ иЎҢдёҡиҝ‘е№ҙжқҘеҝ«йҖҹеҸ‘еұ•пјҢзҮғж–ҷз”өжұ йўҶеҹҹзҡ„ж–°иҝӣе…ҘдёҚж–ӯеўһеҠ пјҢеҗ„ж–№еҠӣйҮҸзә·зә·еңЁж°ўзҮғж–ҷз”өжұ дә§дёҡй“ҫеҶ…еҠ еҝ«еёғеұҖпјҢ并еҠ еӨ§дә§е“Ғз ”еҸ‘жҠ•е…Ҙе’ҢеёӮеңәжҺЁе№ҝеҠӣеәҰгҖӮдҫӢеҰӮпјҢеӨҙйғЁж•ҙиҪҰдјҒдёҡдёҚж–ӯеҠ еҝ«еңЁж°ўзҮғж–ҷз”өжұ жұҪиҪҰдә§дёҡзҡ„з ”еҸ‘жҠ•е…Ҙе’ҢеёӮеңәжҺЁе№ҝпјҢйғЁеҲҶдј з»ҹеҸ‘еҠЁжңәжҲ–з”өжңәз”ҹдә§дјҒдёҡйҖҡиҝҮжҠҖжңҜжҺҲжқғгҖҒеҗҲиө„еҸҠжҲҳз•ҘеҗҲдҪңгҖҒиӮЎжқғжҠ•иө„зӯүж–№ејҸдёҚж–ӯжҺЁиҝӣе’ҢеӣҪйҷ…йўҶе…ҲзҮғж–ҷз”өжұ дјҒдёҡзҡ„еҗҲдҪңпјҢдёҖдәӣж–°е…ҙж°ўзҮғж–ҷз”өжұ зі»з»ҹеҸҠз”өе ҶеҺӮе•Ҷд№ҹдёҚж–ӯеңЁз ”еҸ‘гҖҒеёӮеңәе’Ңдә§дёҡй“ҫеҗҲдҪңзӯүж–№йқўеҸ‘еҠӣпјҢиЎҢдёҡеёӮеңәз«һдәүж—Ҙи¶ӢжҝҖзғҲгҖӮ

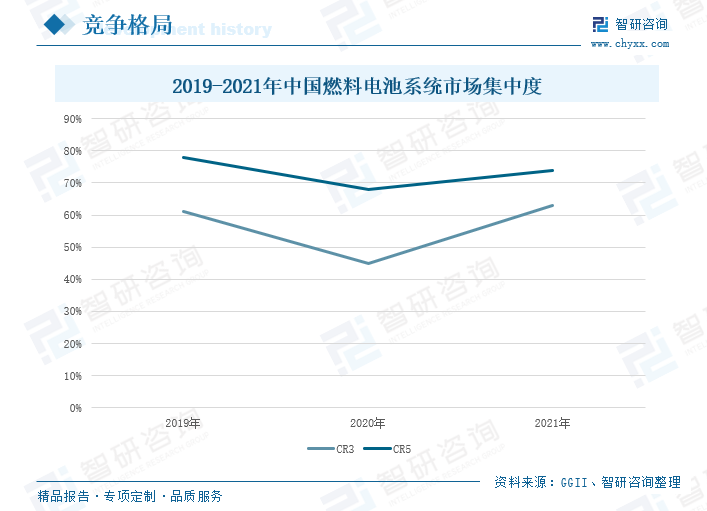

жҚ®GGIIз»ҹи®ЎпјҢ2019-2021е№ҙпјҢжҲ‘еӣҪзҮғж–ҷз”өжұ зі»з»ҹеёӮеңәйӣҶдёӯеәҰе‘Ҳе…ҲдёӢйҷҚеҗҺдёҠеҚҮзҡ„жҖҒеҠҝпјҢ2021е№ҙпјҢжҲ‘еӣҪзҮғж–ҷз”өжұ зі»з»ҹCR3дёә63%пјҢиҫғдёҠе№ҙеәҰдёҠеҚҮ18дёӘзҷҫеҲҶзӮ№пјӣCR5дёә74%пјҢиҫғдёҠе№ҙеәҰдёҠеҚҮ6дёӘзҷҫеҲҶзӮ№пјҢйӣҶдёӯеәҰеӣһеҚҮиҮі2019е№ҙж°ҙе№ігҖӮ2021 е№ҙпјҢжҲ‘еӣҪзҮғж–ҷз”өжұ зі»з»ҹй”ҖйҮҸеүҚдә”еҗҚдјҒдёҡдёәдәҝеҚҺйҖҡгҖҒжө·еҚ“еҠЁеҠӣгҖҒеӣҪйёҝж°ўиғҪгҖҒдёҠзҮғеҠЁеҠӣд»ҘеҸҠжҪҚжҹҙеҠЁеҠӣпјҢз»јеҗҲиҝ‘еҮ е№ҙзҡ„еёӮеҚ зҺҮжқҘзңӢпјҢйҷӨдәҝеҚҺйҖҡй•ҝжңҹеӨ„дәҺйўҶе…Ҳең°дҪҚд»ҘеӨ–пјҢе…¶д»–дјҒдёҡзҡ„еёӮеҚ зҺҮеҸҳеҢ–иҫғеӨ§пјҢиЎҢдёҡзҡ„з«һдәүж јеұҖе°ҡжңӘжҳҺзЎ®гҖӮ

жҚ®е·ҘдҝЎйғЁз»ҹи®ЎпјҢ2022е№ҙдёҠеҚҠе№ҙпјҢжҲ‘еӣҪж°ўзҮғж–ҷз”өжұ зі»з»ҹиЈ…жңәйҮҸеёӮеңәеҚ жҜ”еүҚдә”зҡ„дјҒдёҡеҲҶеҲ«дёәеӣҪйёҝж°ўиғҪгҖҒдәҝеҚҺйҖҡгҖҒйҮҚ塑科жҠҖгҖҒеӣҪз”өжҠ•е’Ңдёңж–№з”өж°”гҖӮе…¶дёӯпјҢеӣҪйёҝж°ўиғҪд»Ҙ30%зҡ„еёӮеңәеҚ жҜ”йҒҘйҒҘйўҶе…ҲпјҢзҙ§йҡҸе…¶еҗҺзҡ„дәҝеҚҺйҖҡеёӮеңәеҚ жҜ”дёә24%пјҢдёӨ家дјҒдёҡеҚ жҜ”и¶…иҝҮдёҖеҚҠпјҢж°ўзҮғж–ҷз”өжұ зі»з»ҹиЈ…жңәйҮҸеёӮеңәй«ҳеәҰйӣҶдёӯпјҢCR5дёә72%гҖӮ

йҮҚзӮ№дјҒдёҡпјҡеӨҙйғЁдјҒдёҡжҢҒз»ӯеҠ еӨ§з ”еҸ‘жҠ•еҠӣеәҰпјҢдҝғиҝӣдә§е“ҒжҖ§иғҪдјҳеҢ–еҚҮзә§

1.дәҝеҚҺйҖҡпјҡе…¬еҸёиҗҘдёҡ收е…Ҙиҝһе№ҙеўһй•ҝпјҢжҢҒз»ӯжҺўзҙўж°ўзҮғж–ҷз”өжұ йўҶеҹҹеүҚжІҝжҠҖжңҜ

дәҝеҚҺйҖҡжҲҗз«ӢдәҺ2012е№ҙпјҢ2020е№ҙ8жңҲпјҢеңЁдёҠдәӨжүҖ科еҲӣжқҝдёҠеёӮжҲҗеҠҹпјҢиў«иӘүдёәвҖңдёӯеӣҪж°ўиғҪ第дёҖиӮЎвҖқпјӣ2023е№ҙ1жңҲпјҢжӯЈејҸеңЁжёҜдәӨжүҖдё»жқҝдёҠеёӮгҖӮе…¬еҸёеңЁ2016е№ҙе®һзҺ°дәҶзҮғж–ҷз”өжұ йҮҸдә§пјҢжҳҜжҲ‘еӣҪжңҖж—©е®һзҺ°е…·жңүиҮӘдё»зҹҘиҜҶдә§жқғзҮғж–ҷз”өжұ зі»з»ҹеҸҠз”өе Ҷзҡ„жү№йҮҸеҢ–еҲ¶йҖ зҡ„дјҒдёҡд№ӢдёҖпјҢдҪңдёәеӣҪеҶ…йўҶе…Ҳзҡ„зҮғж–ҷз”өжұ зі»з»ҹеҲ¶йҖ е•ҶпјҢе…¬еҸёжӢҘжңүи®ҫи®ЎгҖҒз ”еҸ‘гҖҒеҲ¶йҖ зҮғж–ҷз”өжұ зі»з»ҹеҢ…жӢ¬ж ёеҝғйӣ¶йғЁд»¶зҮғж–ҷз”өжұ з”өе Ҷзҡ„иғҪеҠӣпјҢжӣҫеҸӮдёҺеӨҡйЎ№еӣҪ家зә§зҮғж–ҷз”өжұ з ”еҸ‘йЎ№зӣ®пјҢиў«иҜ„дёәеӣҪ家зә§дё“зІҫзү№ж–°вҖңе°Ҹе·ЁдәәвҖқдјҒдёҡгҖӮ

зӣ®еүҚпјҢе…¬еҸёзҡ„ж°ўзҮғж–ҷз”өжұ еҸ‘еҠЁжңәдә§е“Ғдё»иҰҒеҲҶдёәGзі»еҲ—е’Ң Tзі»еҲ—дёӨзұ»гҖӮе…¶дёӯпјҢGзі»еҲ—ж°ўзҮғж–ҷз”өжұ еҸ‘еҠЁжңәжңүYHTG80proгҖҒYHTG120гҖҒYHTG20+дёүз§ҚеһӢеҸ·пјҢYHTG80proзҡ„йҖӮз”ЁиҪҰеһӢдёәеӨ§е·ҙгҖҒиҙ§иҪҰгҖҒй«ҳй“ҒеҸҠд№ҳз”ЁиҪҰ пјҢYHTG120зҡ„йҖӮз”ЁиҪҰеһӢдёәеӨ§е·ҙе’Ңиҙ§иҪҰпјҢYHTG20+зҡ„йҖӮз”ЁиҪҰеһӢдёәиҙ§иҪҰпјӣTзі»еҲ—ж°ўзҮғж–ҷз”өжұ еҸ‘еҠЁжңәзҡ„дә§е“ҒеһӢеҸ·дёәYHTG80proпјҢйҖӮз”ЁиҪҰеһӢдёәеӨ§е·ҙгҖӮе…¬еҸёдёҺеӣҪеҶ…дё»жөҒзҡ„е•Ҷз”ЁиҪҰдјҒдёҡе®ҮйҖҡе®ўиҪҰгҖҒеҢ—жұҪзҰҸз”°д»ҘеҸҠеҗүеҲ©е•Ҷз”ЁиҪҰзӯүе»әз«ӢдәҶж·ұе…Ҙзҡ„еҗҲдҪңе…ізі»пјҢжҗӯиҪҪе…¬еҸёж°ўзҮғж–ҷз”өжұ зі»з»ҹзҡ„зҮғж–ҷз”өжұ иҪҰиҫҶе·Із»ҸеңЁеҢ—дә¬гҖҒеј е®¶еҸЈгҖҒдёҠжө·гҖҒжҲҗйғҪгҖҒйғ‘е·һзӯүең°дёҠзәҝиҝҗиҗҘгҖӮ

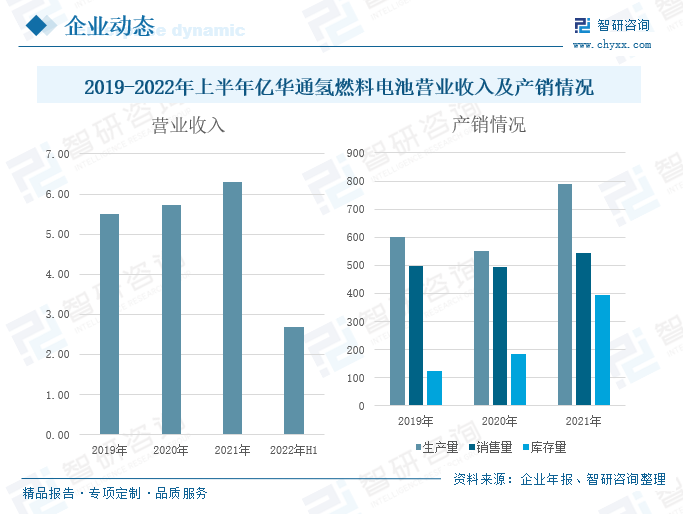

жҚ®дјҒдёҡе№ҙжҠҘпјҢ2019-2022е№ҙдёҠеҚҠе№ҙпјҢе…¬еҸёж°ўзҮғж–ҷз”өжұ дёҡеҠЎзҡ„иҗҘдёҡ收е…Ҙиҝһе№ҙеўһй•ҝпјҢ2022е№ҙдёҠеҚҠе№ҙпјҢе…¬еҸёж°ўзҮғж–ҷз”өжұ дёҡеҠЎзҡ„иҗҘдёҡ收е…Ҙдёә2.69дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ128.53%гҖӮ2022е№ҙдёҠеҚҠе№ҙпјҢе…¬еҸёзҙ§жҠ“зҮғж–ҷз”өжұ жұҪиҪҰзӨәиҢғеә”з”ЁеҹҺеёӮзҫӨж”ҝзӯ–йҮҠж”ҫзҡ„жңүеҲ©жңәйҒҮпјҢдёҚж–ӯжү©жӢ“еұ•е…¬еҸёдә§е“Ғзҡ„еә”з”ЁеңәжҷҜе’ҢеёӮеңә规模пјҢе…¶ж°ўзҮғж–ҷз”өжұ зі»з»ҹеңЁеҢ—дә¬гҖҒе”җеұұең°еҢәе®һзҺ°дәҶ31еҗЁиҮӘеҚёиҪҰгҖҒ49еҗЁзүөеј•иҪҰзҡ„жү№йҮҸзӨәиҢғеә”з”ЁгҖӮ

2021е№ҙпјҢе…¬еҸёзҮғж–ҷз”өжұ зі»з»ҹзҡ„з”ҹдә§йҮҸдёә789еҸ°пјҢеҗҢжҜ”еўһй•ҝ42.93%пјӣй”Җе”®йҮҸдёә543еҸ°пјҢеҗҢжҜ”еўһй•ҝ9.92%пјҢзҮғж–ҷз”өжұ зҡ„дә§й”ҖзҺҮдёә68.82%пјҢиҫғдёҠе№ҙеәҰдёӢйҷҚ20.67дёӘзҷҫеҲҶзӮ№гҖӮжӯӨеӨ–пјҢ2021е№ҙпјҢе…¬еҸёзҮғж–ҷз”өжұ зі»з»ҹеә“еӯҳйҮҸдёә395еҸ°пјҢеҗҢжҜ”еўһй•ҝ115.85%пјҢеә“еӯҳйҮҸзҡ„еӨ§е№…еәҰеўһй•ҝдё»иҰҒзі»дёәдёӢдёҖе№ҙеәҰй”Җе”®и®ўеҚ•дәӨд»ҳеҸҠеёӮеңәйңҖжұӮжҸҗеүҚеӨҮиҙ§пјҢеҗҢж—¶д№ҹдёәжҸҗеҚҮе”®еҗҺжңҚеҠЎиҙЁйҮҸиҖҢдҝқз•ҷйғЁеҲҶе”®еҗҺжңҚеҠЎеӨҮжңәгҖӮ

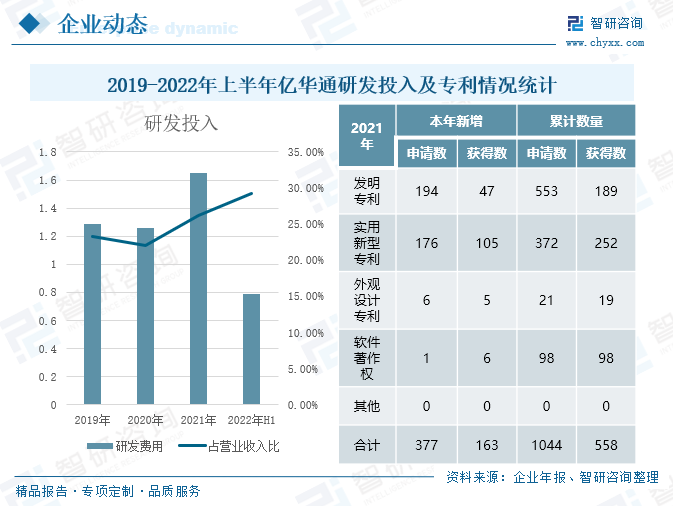

2019-2022е№ҙдёҠеҚҠе№ҙпјҢе…¬еҸёзҡ„з ”еҸ‘жҠ•е…Ҙж•ҙдҪ“е‘ҲзҺ°дёҠеҚҮи¶ӢеҠҝпјҢ2022е№ҙдёҠеҚҠе№ҙпјҢе…¬еҸёзҡ„з ”еҸ‘жҠ•е…Ҙдёә0.79дәҝе…ғпјҢеҚ иҗҘдёҡ收е…ҘжҜ”дёә29.20%гҖӮ2022е№ҙдёҠеҚҠе№ҙпјҢе…¬еҸёз»§з»ӯеҠ еӨ§з ”еҸ‘жҠ•е…ҘиҝӣиЎҢдә§е“ҒжҠҖжңҜжӣҙж–°еҸҠиҝӯд»ЈпјҢеј•иҝӣеҗ„дё“дёҡдәәжүҚд»ҘжңҹжҸҗй«ҳе…¬еҸёз§‘з ”йҳҹдјҚеӨ§зҡ„жҠҖжңҜж°ҙе№іпјҢз§ҜжһҒе°Ҷз ”еҸ‘жҲҗжһңеҗ‘дә§дёҡеҢ–иҪ¬еҢ–гҖӮдёҠеҚҠе№ҙпјҢе…¬еҸёе®ҢжҲҗдәҶзҮғж–ҷз”өжұ зі»з»ҹй«ҳж•Ҳи®ҫи®ЎдёҺжҺ§еҲ¶жҠҖжңҜеҸҠи¶…дҪҺжё©еҶ·еҗҜеҠЁи®ҫи®ЎдёҺжҺ§еҲ¶жҠҖжңҜзҡ„дјҳеҢ–ејҖеҸ‘пјҢдҪҝзҮғж–ҷз”өжұ зі»з»ҹдә§е“ҒжҖ§иғҪжӣҙеҠ зЁіе®ҡгҖӮ2021е№ҙпјҢе…¬еҸёдё“еҲ©з”іиҜ·ж•°дёә377дёӘпјҢиҺ·еҫ—ж•°дёә163дёӘпјӣдё“еҲ©зҙҜи®Ўз”іиҜ·ж•°дёә1044дёӘпјҢзҙҜи®ЎиҺ·еҫ—ж•°дёә558дёӘгҖӮ

е…¬еҸёе§Ӣз»ҲеқҡжҢҒиҮӘдё»з ”еҸ‘пјҢдёҚж–ӯжҺўзҙўз ”究氢зҮғж–ҷз”өжұ зі»з»ҹйўҶеҹҹзҡ„еүҚжІҝжҠҖжңҜпјҢдјҳеҢ–дә§е“ҒжҖ§иғҪгҖӮ2022е№ҙдёҠеҚҠе№ҙпјҢе…¬еҸёеңЁз ”йЎ№зӣ®й«ҳиҫҫ17дёӘпјҢеҢ…жӢ¬зҮғж–ҷз”өжұ з”өе ҶжөӢиҜ•и®ҫеӨҮејҖеҸ‘гҖҒж°ўиғҪз ”з©¶еҸҠзӨәиҢғеә”з”ЁгҖҒеӣҪдә§зі»еҲ—зҮғж–ҷз”өжұ еҸ‘еҠЁжңәзі»з»ҹз ”еҸ‘гҖҒеҶ¬еҘҘжңҚеҠЎеңәжҷҜдёӢй«ҳжҖ§иғҪж°ўзҮғж–ҷе®ўиҪҰз ”еҸ‘гҖҒ70MPa й«ҳеҺӢиҪҰиҪҪеӮЁж°ўзі»з»ҹе…ій”®жҠҖжңҜз ”з©¶дёҺдә§дёҡеҢ–зӨәиҢғзӯүзӯүгҖӮе…¶дёӯпјҢеҶ¬еҘҘжңҚеҠЎеңәжҷҜдёӢй«ҳжҖ§иғҪж°ўзҮғж–ҷе®ўиҪҰз ”еҸ‘йЎ№зӣ®йў„жҠ•иө„规模дёә1079.50дёҮе…ғпјҢжҲӘиҮі2022е№ҙдёҠеҚҠе№ҙзҙҜи®ЎжҠ•е…Ҙ771.15дёҮе…ғпјҢе·Із»Ҹе®ҢжҲҗдәҶзҮғж–ҷз”өжұ зі»з»ҹзҡ„ејҖеҸ‘еҸҠж ·иҪҰиЈ…й…Қи°ғиҜ•пјҢйў„и®Ў2023е№ҙе°ҶжҠ•е…ҘеҹҺйҷ…е…¬и·Ҝе®ўиҪҰдҪҝз”ЁгҖӮ

2.еӣҪйёҝж°ўиғҪпјҡзҮғж–ҷз”өжұ з”өе ҶдёҺзҮғж–ҷз”өжұ зі»з»ҹеҚҸеҗҢеҸ‘еұ•пјҢеҠ йҖҹеңЁе…ЁеӣҪиҢғеӣҙеҶ…зҡ„дә§иғҪеёғеұҖ

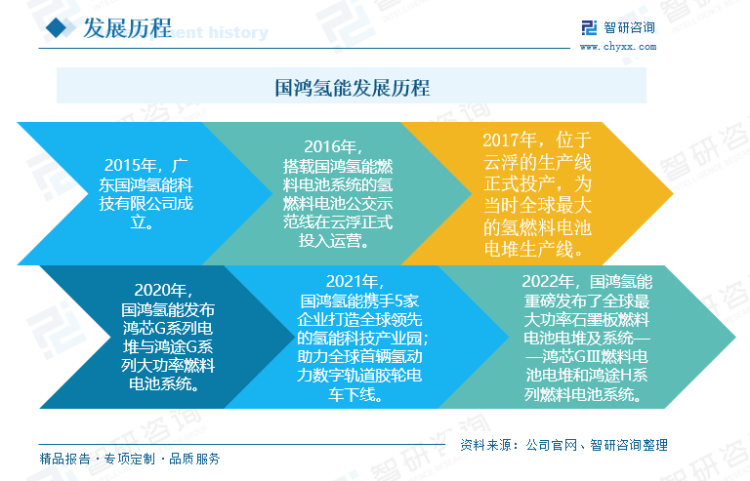

еӣҪйёҝж°ўиғҪжҲҗз«ӢдәҺ2015е№ҙпјҢжҳҜдёҖ家д»Ҙж°ўзҮғж–ҷз”өжұ дёәж ёеҝғдә§е“Ғзҡ„й«ҳ科жҠҖдјҒдёҡпјҢиҮҙеҠӣдәҺдёәзӨҫдјҡжҸҗдҫӣдјҳиҙЁзҡ„ж°ўзҮғж–ҷз”өжұ дә§е“Ғе’Ңе®Ңе–„зҡ„зі»з»ҹи§ЈеҶіж–№жЎҲгҖӮ2017е№ҙпјҢе…¬еҸёдҪҚдәҺдә‘жө®зҡ„з”ҹдә§зәҝжӯЈејҸжҠ•дә§пјҢд№ҹжҳҜеҪ“ж—¶е…ЁзҗғжңҖеӨ§зҡ„ж°ўзҮғж–ҷз”өжұ з”өе Ҷз”ҹдә§зәҝгҖӮйҡҸеҗҺпјҢе…¬еҸёеқҡжҢҒиҮӘдё»еҲӣж–°пјҢеҮӯеҖҹиҮӘиә«йӣ„еҺҡзҡ„з§‘з ”жҠҖжңҜж°ҙе№із ”еҸ‘еҮәдәҶйёҝиҠҜGзі»еҲ—з”өе ҶдёҺйёҝйҖ”Gзі»еҲ—еӨ§еҠҹзҺҮзҮғж–ҷз”өжұ зі»з»ҹпјҢ并дәҺ2020е№ҙеҸ‘еёғгҖӮ2022е№ҙпјҢе…¬еҸёйҮҚзЈ…еҸ‘еёғдәҶе…ЁзҗғжңҖеӨ§еҠҹзҺҮзҹіеўЁжқҝзҮғж–ҷз”өжұ з”өе ҶеҸҠзі»з»ҹвҖ”вҖ”йёҝиҠҜGв…ўзҮғж–ҷз”өжұ з”өе Ҷе’ҢйёҝйҖ”Hзі»еҲ—зҮғж–ҷз”өжұ зі»з»ҹпјҢ并еңЁеҗҢе№ҙ11жңҲеҗ‘жёҜдәӨжүҖжҸҗдәӨIPOз”іиҜ·гҖӮ

еӣҪйёҝж°ўиғҪеңЁе…ЁеӣҪзҺҮе…Ҳе®һзҺ°з ”еҸ‘еҲӣж–°зҡ„иҮӘдё»еҢ–гҖҒж ёеҝғжқҗж–ҷдёҺз”ҹдә§иЈ…еӨҮзҡ„еӣҪдә§еҢ–гҖҒз”ҹдә§жҷәйҖ зҡ„й«ҳе“ҒиҙЁи§„жЁЎеҢ–гҖӮеҪ“еүҚпјҢе…¬еҸёзҡ„дә§е“Ғзі»еҲ—еҢ…жӢ¬жҹ”жҖ§зҹіеўЁеҸҢжһҒжқҝгҖҒзҮғж–ҷз”өжұ з”өе ҶеҸҠзҮғж–ҷз”өжұ зі»з»ҹзӯүзҮғж–ҷз”өжұ ж ёеҝғйӣ¶йғЁд»¶гҖӮе…¶дёӯпјҢзҮғж–ҷз”өжұ з”өе ҶжңүйёҝиҠҜGв…ўгҖҒйёҝиҠҜGв… гҖҒ9SSLз”өе ҶгҖҒйёҝжһ«Gз”өе Ҷеӣӣз§ҚеһӢеҸ·пјӣзҮғж–ҷз”өжұ зі»з»ҹжңүйёҝйҖ”H240гҖҒйёҝйҖ”H120гҖҒйёҝйҖ”G110гҖҒйёҝйҖ”G80гҖҒйёҝйҖ”B60дә”з§ҚеһӢеҸ·пјҢдёҚеҗҢеһӢеҸ·зҡ„зҮғж–ҷз”өжұ з”өе Ҷд»ҘеҸҠз”өжұ зі»з»ҹжүҖйҖӮз”Ёзҡ„еңәжҷҜд№ҹеҗ„дёҚзӣёеҗҢгҖӮе…¬еҸёйҖҡиҝҮжҢҒз»ӯзҡ„жҠҖжңҜеҲӣж–°е’Ңй«ҳе“ҒиҙЁи§„жЁЎеҢ–з”ҹдә§пјҢдёҚж–ӯжҺЁиҝӣзҮғж–ҷз”өжұ жҠҖжңҜеңЁйҒ“и·ҜдәӨйҖҡгҖҒиҪЁйҒ“дәӨйҖҡгҖҒиҲ№иҲ¶гҖҒеҲҶеёғејҸеҸ‘з”өзӯүйўҶеҹҹзҡ„е•ҶдёҡеҢ–еә”з”ЁпјҢйҷҚдҪҺеҗ„иЎҢдёҡзҡ„зўіжҺ’ж”ҫйҮҸпјҢе…ұеҗҢеҲӣйҖ жё…жҙҒеҸҜжҢҒз»ӯеҸ‘еұ•зҡ„зҫҺеҘҪжңӘжқҘгҖӮ

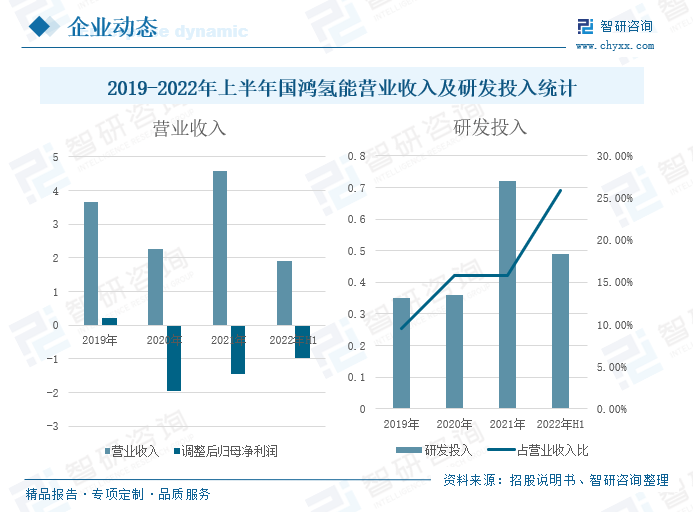

жҚ®дјҒдёҡе№ҙжҠҘпјҢ2019-2022е№ҙдёҠеҚҠе№ҙпјҢе…¬еҸёзҡ„иҗҘдёҡ收е…Ҙж•ҙдҪ“й•ҝжңҹеҗ‘еҘҪпјҢи°ғж•ҙеҗҺзҡ„еҪ’жҜҚеҮҖеҲ©ж¶Ұд»ҚеӨ„дәҺдәҸжҚҹзҠ¶жҖҒпјҢдҪҶдәҸжҚҹе№…еәҰжӯЈеңЁйҖҗжӯҘдёӢж»‘гҖӮе…¶дёӯпјҢ2020е№ҙпјҢе…¬еҸёзҡ„иҗҘдёҡ收е…ҘдёӢж»‘дё»иҰҒзі»дё»иҗҘдә§е“Ғз”ұзҮғж–ҷз”өжұ з”өе Ҷеҗ‘зҮғж–ҷз”өжұ зі»з»ҹиҪ¬еһӢпјҢиҖҢеҪ“е№ҙзҡ„з”өжұ зі»з»ҹй”Җе”®д»·ж јеӨ§е№…еәҰдёӢйҷҚжүҖиҮҙгҖӮ 2022е№ҙдёҠеҚҠе№ҙпјҢе…¬еҸёзҡ„иҗҘдёҡ收е…Ҙдёә1.9дәҝе…ғпјҢи°ғж•ҙеҗҺзҡ„еҪ’жҜҚеҮҖеҲ©ж¶Ұдёә-0.98дәҝе…ғпјҢеңЁе…¬еҸёе’ҢиЎҢдёҡй«ҳйҖҹеҸ‘еұ•зҡ„иғҢжҷҜдёӢпјҢиҗҘдёҡ收е…ҘеўһйҖҹеҠ еҝ«пјҢи°ғж•ҙеҗҺзҡ„еҪ’жҜҚеҮҖеҲ©ж¶ҰдәҸжҚҹе№…еәҰдёӢйҷҚпјҢйў„и®Ў2023е№ҙе…¬еҸёе°ҶжүӯдәҸдёәзӣҲгҖӮ

2019-2022е№ҙдёҠеҚҠе№ҙпјҢе…¬еҸёдёҚж–ӯеўһеҠ з ”еҸ‘жҠ•е…ҘпјҢе…¶з ”еҸ‘жҠ•е…ҘеҚ иҗҘдёҡ收е…ҘжҜ”йҮҚжҢҒз»ӯдёҠеҚҮпјҢ2022е№ҙдёҠеҚҠе№ҙпјҢе…¬еҸёз ”еҸ‘жҠ•е…Ҙ0.49дәҝе…ғпјҢеҚ иҗҘдёҡ收е…ҘжҜ”25.90%гҖӮе…¬еҸёжҢҒз»ӯеҠ еӨ§з ”еҸ‘жҠ•е…ҘеҠӣеәҰпјҢдҝғиҝӣдә§е“ҒжҠҖжңҜжҢҒз»ӯжӣҙж–°иҝӯд»ЈпјҢд»Ҙжңҹзҙ§и·ҹиЎҢдёҡеҝ«йҖҹеҸ‘еұ•и¶ӢеҠҝгҖӮ

ж°ўзҮғж–ҷз”өжұ иЎҢдёҡеҪ“еүҚеӨ„дәҺзӨәиҢғеҹҺеёӮзҫӨзҡ„ж”ҝзӯ–й©ұеҠЁйҳ¶ж®өпјҢеӣ иҖҢзҺ°йҳ¶ж®өеӨ§еӨҡж•°дә§иғҪйӣҶдёӯеҲҶеёғдәҺзү№е®ҡеҹҺеёӮзҫӨпјҢ然иҖҢпјҢйҡҸзқҖзқҖиЎҢдёҡе•ҶдёҡеҢ–иҝӣзЁӢзҡ„еҠ йҖҹпјҢе°ҶиҝҲе…Ҙе®Ңе…ЁеёӮеңәеҢ–з«һдәүйҳ¶ж®өгҖӮеӣ жӯӨпјҢе…¬еҸёеңЁе…ЁеӣҪиҢғеӣҙеҶ…жү©еӨ§дёҡеҠЎзүҲеӣҫпјҢеңЁеҪ“еүҚе№ҝдёңдә‘жө®еҸҜеӨ§и§„жЁЎз”ҹдә§зі»з»ҹгҖҒз”өе Ҷе’ҢиҶңз”өжһҒзҡ„з”ҹдә§еҹәең°дёҠпјҢи®ЎеҲ’еңЁе№ҝдёңе№ҝе·һгҖҒжөҷжұҹеҳүе…ҙгҖҒйҮҚеәҶгҖҒеҶ…и’ҷеҸӨй„Ӯе°”еӨҡж–ҜгҖҒжІіеҚ—жҝ®йҳігҖҒдёҠжө·дёҙжёҜж–°еҢәе»әи®ҫз”ҹдә§еҹәең°е№¶й…ҚеҘ—й”Җе”®гҖҒз ”еҸ‘зӯүпјҢиҝӣдёҖжӯҘжү©еӨ§дјҒдёҡзҡ„ж°ўзҮғж–ҷз”өжұ ж ёеҝғдә§е“Ғзҡ„дә§иғҪпјҢеҠ©еҠӣе…¬еҸёеңЁиЎҢдёҡй«ҳйҖҹзҡ„жғ…еҶөдёӢжҠўеҚ еёӮеңәд»ҪйўқгҖӮ

д»ҘдёҠж•°жҚ®еҸҠдҝЎжҒҜеҸҜеҸӮиҖғжҷәз ”е’ЁиҜўпјҲwww.chyxx.comпјүеҸ‘еёғзҡ„гҖҠдёӯеӣҪж°ўзҮғж–ҷз”өжұ иЎҢдёҡеёӮеңәз»ҸиҗҘз®ЎзҗҶеҸҠжңӘжқҘеүҚжҷҜеұ•жңӣжҠҘе‘ҠгҖӢгҖӮжҷәз ”е’ЁиҜўжҳҜдёӯеӣҪйўҶе…Ҳдә§дёҡе’ЁиҜўжңәжһ„пјҢжҸҗдҫӣж·ұеәҰдә§дёҡз ”з©¶жҠҘе‘ҠгҖҒе•Ҷдёҡи®ЎеҲ’д№ҰгҖҒеҸҜиЎҢжҖ§з ”究жҠҘе‘ҠеҸҠе®ҡеҲ¶жңҚеҠЎзӯүдёҖз«ҷејҸдә§дёҡе’ЁиҜўжңҚеҠЎгҖӮжӮЁеҸҜд»Ҙе…іжіЁгҖҗжҷәз ”е’ЁиҜўгҖ‘е…¬дј—еҸ·пјҢжҜҸеӨ©еҸҠж—¶жҺҢжҸЎжӣҙеӨҡиЎҢдёҡеҠЁжҖҒгҖӮ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2023-2029е№ҙдёӯеӣҪж°ўзҮғж–ҷз”өжұ иЎҢдёҡеёӮеңәз»ҸиҗҘз®ЎзҗҶеҸҠжңӘжқҘеүҚжҷҜеұ•жңӣжҠҘе‘Ҡ

гҖҠ2023-2029е№ҙдёӯеӣҪж°ўзҮғж–ҷз”өжұ иЎҢдёҡеёӮеңәз»ҸиҗҘз®ЎзҗҶеҸҠжңӘжқҘеүҚжҷҜеұ•жңӣжҠҘе‘Ҡ гҖӢе…ұд№қз« пјҢеҢ…еҗ«2018-2022е№ҙж°ўзҮғж–ҷз”өжұ иЎҢдёҡзӣёе…іжҠҖжңҜеҸ‘еұ•жғ…еҶөеҲҶжһҗпјҢж°ўзҮғж–ҷз”өжұ йҮҚзӮ№дјҒдёҡз»ҸиҗҘзҠ¶еҶөпјҢ2023-2029е№ҙж°ўзҮғж–ҷз”өжұ дә§дёҡеҸ‘еұ•и¶ӢеҠҝеҸҠеүҚжҷҜйў„жөӢзӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![зғӯзӮ№иҒҡз„ҰвҲЈ2023е№ҙдёӯеӣҪж°ўзҮғж–ҷз”өжұ дә§дёҡеҸ‘еұ•зҺ°зҠ¶пјҡж°ўзҮғж–ҷз”өжұ зі»з»ҹиЈ…жңәйҮҸдёҚж–ӯдёҠеҚҮпјҢиЎҢдёҡеёӮеңәеүҚжҷҜеҚҒеҲҶе№ҝйҳ”[еӣҫ]](http://img.chyxx.com/images/2022/0408/1ba88a0bac4b4a65439b806124f6fc0f4ab03cad.png?x-oss-process=style/w320)

![2023е№ҙдёӯеӣҪж°ўзҮғж–ҷз”өжұ иЎҢдёҡз«һдәүж јеұҖеҸҠйҮҚзӮ№дјҒдёҡеҲҶжһҗпјҡиЎҢдёҡеёӮеңәйӣҶдёӯеәҰиҫғй«ҳпјҢдјҒдёҡеҠ еӨ§з ”еҸ‘жҠ•е…Ҙдҝғиҝӣдә§е“Ғжӣҙж–°иҝӯд»Ј[еӣҫ]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)