еҶ…е®№жҰӮеҶөпјҡдёҖйў—иҠҜзүҮзҡ„з”ҹдә§е®ҢжҲҗйңҖиҰҒз»ҸиҝҮи®ҫи®ЎгҖҒеҲ¶йҖ гҖҒе°ҒиЈ…гҖҒжөӢиҜ•д»ҘеҸҠй”Җе”®зӯүиӢҘе№ІдёӘзҺҜиҠӮпјҢиҖҢиҠҜзүҮдјҒдёҡж №жҚ®дё»иҗҘзҺҜиҠӮзҡ„дёҚеҗҢеҸҜд»ҘеҲҶдёәдёҚеҗҢзҡ„з»ҸиҗҘжЁЎејҸгҖӮзӣ®еүҚпјҢдҫқжҚ®иҠҜзүҮдјҒдёҡи®ҫи®ЎеҸҠеҲ¶йҖ иғҪеҠӣзҡ„дёҚеҗҢеҲ’еҲҶжҲҗеӣӣз§ҚдёҚеҗҢзҡ„з»ҸиҗҘжЁЎејҸпјҢеҲҶеҲ«жҳҜFablessжЁЎејҸгҖҒFoundryжЁЎејҸгҖҒIDMжЁЎејҸе’ҢOSATжЁЎејҸгҖӮ

е…ій”®иҜҚпјҡAIиҠҜзүҮдјҒдёҡж јеұҖгҖҒеҜ’жӯҰзәӘгҖҒе…Ёеҝ—科жҠҖ

дёҖгҖҒдјҒдёҡж јеұҖпјҡAIиҠҜзүҮиЎҢдёҡеЈҒеһ’й«ҳпјҢдјҒдёҡеңЁи¶…дёҖзәҝеҹҺеёӮиҒҡйӣҶ

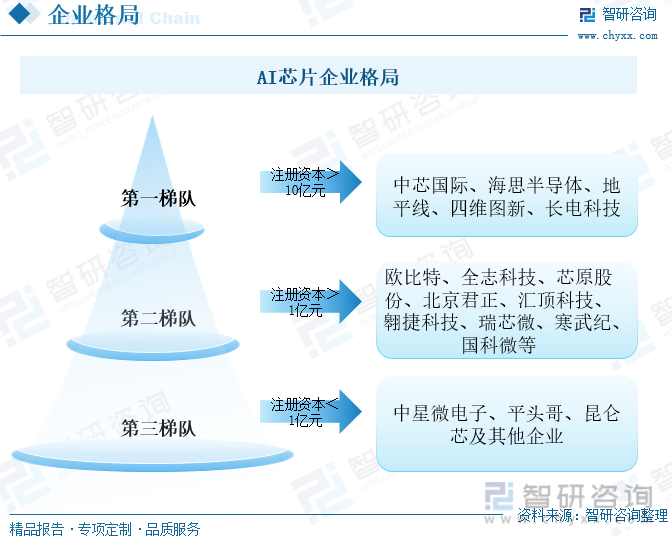

жҲ‘еӣҪAIиҠҜзүҮдә§дёҡиө·жӯҘиҫғжҷҡпјҢжҠҖжңҜдёҠдёҺдё–з•Ңе…Ҳиҝӣж°ҙе№ід№ҹиҝҳеӯҳеңЁзқҖиҫғеӨ§зҡ„е·®и·қпјҢеӣҪеҶ…AIиҠҜзүҮеёӮеңәд№ҹиҫғдёәеҲҶж•ЈпјҢйӣҶдёӯеәҰдҪҺгҖӮдҫқжҚ®дјҒдёҡзҡ„жіЁеҶҢиө„жң¬иҝӣиЎҢеҲ’еҲҶпјҢдҪҚдәҺ第дёҖжўҜйҳҹзҡ„дјҒдёҡжңүдёӯиҠҜеӣҪйҷ…гҖҒжө·жҖқеҚҠеҜјдҪ“гҖҒең°е№ізәҝгҖҒеӣӣз»ҙеӣҫж–°е’Ңй•ҝз”ө科жҠҖгҖӮең°е№ізәҝзҡ„жіЁеҶҢиө„жң¬иҫҫ80дәҝе…ғпјҢжҳҜиЎҢдёҡйўҶе…Ҳзҡ„й«ҳж•ҲиғҪжҷәиғҪй©ҫ驶计算方жЎҲжҸҗдҫӣе•ҶпјҢ2020е№ҙең°е№ізәҝејҖеҗҜдәҶдёӯеӣҪжұҪиҪҰжҷәиғҪиҠҜзүҮеүҚиЈ…йҮҸдә§е…ғе№ҙпјҢе®һзҺ°дәҶд»Һ0еҲ°1зҡ„зӘҒз ҙгҖӮдёӯиҠҜеӣҪйҷ…е’Ңй•ҝз”ө科жҠҖйғҪжҳҜжҲ‘еӣҪAIиҠҜзүҮдә§дёҡдёӯдё–з•ҢеҪұе“ҚеҠӣиҫғеӨ§зҡ„дјҒдёҡпјҢдёӯиҠҜеӣҪйҷ…жҳҜдё–з•ҢйўҶе…Ҳзҡ„йӣҶжҲҗз”өи·Ҝжҷ¶еңҶд»Је·ҘдјҒдёҡд№ӢдёҖпјҢд№ҹжҳҜдёӯеӣҪеӨ§йҷҶйӣҶжҲҗз”өи·ҜеҲ¶йҖ дёҡйўҶеҜјиҖ…пјҢе…¶жӢҘжңүйўҶе…Ҳзҡ„е·ҘиүәеҲ¶йҖ иғҪеҠӣгҖҒдә§иғҪдјҳеҠҝгҖҒжңҚеҠЎй…ҚеҘ—гҖӮй•ҝз”ө科жҠҖеңЁ2015е№ҙеҗһ并新еҠ еқЎжҳҹ科йҮ‘жңӢеҗҺжҲҗдёәе…Ёзҗғ第дёүеӨ§е°ҒжөӢеҺӮгҖӮиҷҪ然жҲ‘еӣҪAIиҠҜзүҮиө·жӯҘжҷҡпјҢжҠҖжңҜиҗҪеҗҺпјҢдҪҶеңЁж”ҝзӯ–зҡ„йј“еҠұе’ҢеёӮеңәзҡ„й©ұеҠЁдёӢпјҢжҲ‘еӣҪAIиҠҜзүҮиЎҢдёҡжӯЈйЈһйҖҹеҸ‘еұ•гҖӮ

дёҖйў—иҠҜзүҮзҡ„з”ҹдә§е®ҢжҲҗйңҖиҰҒз»ҸиҝҮи®ҫи®ЎгҖҒеҲ¶йҖ гҖҒе°ҒиЈ…гҖҒжөӢиҜ•д»ҘеҸҠй”Җе”®зӯүиӢҘе№ІдёӘзҺҜиҠӮпјҢиҖҢиҠҜзүҮдјҒдёҡж №жҚ®дё»иҗҘзҺҜиҠӮзҡ„дёҚеҗҢеҸҜд»ҘеҲҶдёәдёҚеҗҢзҡ„з»ҸиҗҘжЁЎејҸгҖӮзӣ®еүҚпјҢдҫқжҚ®иҠҜзүҮдјҒдёҡи®ҫи®ЎеҸҠеҲ¶йҖ иғҪеҠӣзҡ„дёҚеҗҢеҲ’еҲҶжҲҗеӣӣз§ҚдёҚеҗҢзҡ„з»ҸиҗҘжЁЎејҸпјҢеҲҶеҲ«жҳҜFablessжЁЎејҸгҖҒFoundryжЁЎејҸгҖҒIDMжЁЎејҸе’ҢOSATжЁЎејҸгҖӮFablessжЁЎејҸжҳҜдёҖз§ҚеҸӘд»ҺдәӢиҠҜзүҮи®ҫи®ЎдёҺй”Җе”®пјҢдҪҶдёҚд»ҺдәӢиҠҜзүҮеҲ¶йҖ гҖҒе°ҒиЈ…е’ҢжөӢиҜ•зӯүзҺҜиҠӮзҡ„иҝҗдҪңжЁЎејҸпјҢдҫӢеҰӮзҫҺеӣҪзҡ„иӢ№жһңгҖҒй«ҳйҖҡпјҢжҲ‘еӣҪзҡ„еҜ’жӯҰзәӘгҖҒе…Ёеҝ—科жҠҖгҖҒжө·жҖқеҚҠеҜјдҪ“зӯүйғҪжҳҜйҮҮеҸ–иҝҷдёҖжЁЎејҸзҡ„дјҒдёҡгҖӮFoundryжЁЎејҸдёҺеүҚдёҖз§ҚдёҚеҗҢпјҢиҝҷжҳҜдёҖз§ҚеҸӘеҲ¶йҖ гҖҒдёҚи®ҫи®Ўзҡ„иҠҜзүҮз”ҹдә§жЁЎејҸпјҢд№ҹе°ұжҳҜжҲ‘们常иҜҙзҡ„вҖңд»Је·ҘеҺӮвҖқпјҢиҝҷзұ»дјҒдёҡдё“жіЁдәҺиҠҜзүҮеҲ¶йҖ пјҢеҸ‘еұ•зӣёе…ізҡ„е·Ҙиүәе’ҢеҲ¶зЁӢпјҢеҰӮдёӯиҠҜеӣҪйҷ…д»ҘеҸҠдёӯеӣҪеҸ°ж№ҫзҡ„еҸ°з§Ҝз”өзӯүдјҒдёҡгҖӮIDMжЁЎејҸжҳҜдёҖз§ҚйӣҶиҠҜзүҮи®ҫи®ЎгҖҒеҲ¶йҖ гҖҒе°ҒиЈ…гҖҒжөӢиҜ•е’Ңй”Җе”®зӯүеӨҡдә§дёҡй“ҫзҺҜиҠӮдәҺдёҖдҪ“зҡ„дёҖжқЎйҫҷз»ҸиҗҘжЁЎејҸгҖӮз”ұдәҺиҝҷз§ҚжЁЎејҸзҡ„иҝҗдҪңиҙ№з”Ёй«ҳгҖҒеӣһжң¬е‘Ёжңҹй•ҝпјҢйҮҮеҸ–иҝҷз§ҚжЁЎејҸзҡ„дјҒдёҡиҫғе°‘пјҢиҫғдёәе…ёеһӢзҡ„жңүдёүжҳҹе’ҢиӢұзү№е°”гҖӮOSATжЁЎејҸеҲҷдё»иҰҒжҢҮдё“й—Ёд»ҺдәӢиҠҜзүҮе°ҒжөӢзҡ„дјҒдёҡпјҢеҰӮжҲ‘еӣҪзҡ„й•ҝз”ө科жҠҖгҖҒйҖҡеҜҢеҫ®з”өгҖҒеӨ©ж°ҙеҚҺеӨ©зӯүгҖӮAIиҠҜзүҮиЎҢдёҡеұһдәҺиө„йҮ‘еҜҶйӣҶеһӢгҖҒжҠҖжңҜеҜҶйӣҶеһӢдјҒдёҡпјҢиЎҢдёҡзҡ„жҠҖжңҜеЈҒеһ’й«ҳпјҢеӣ жӯӨжҲ‘еӣҪзҡ„AIиҠҜзүҮдјҒдёҡйӣҶдёӯеҲҶеёғеңЁеҢ—дә¬гҖҒж·ұеңігҖҒдёҠжө·зӯүз»ҸжөҺеҸ‘иҫҫгҖҒдәәжүҚеҜҢйӣҶзҡ„ең°еҢәгҖӮ

зӣёе…іжҠҘе‘Ҡпјҡжҷәз ”е’ЁиҜўеҸ‘еёғзҡ„гҖҠдёӯеӣҪAIиҠҜзүҮиЎҢдёҡеёӮеңәиҝҗиҗҘжҖҒеҠҝеҸҠжҠ•иө„жҲҳз•Ҙ规еҲ’жҠҘе‘ҠгҖӢ

дәҢгҖҒйҮҚзӮ№дјҒдёҡпјҡдјҒдёҡеҠӘеҠӣе®Ңе–„жҠҖжңҜеёғеұҖпјҢиҗҘ收еўһеҠҝзЁіе®ҡ

пјҲдёҖпјүеҜ’жӯҰзәӘпјҡз ”еҸ‘жҠ•е…ҘжҢҒз»ӯеҠ еӨ§пјҢиҠҜзүҮдә§е“Ғеҝ«йҖҹиҝӯд»Ј

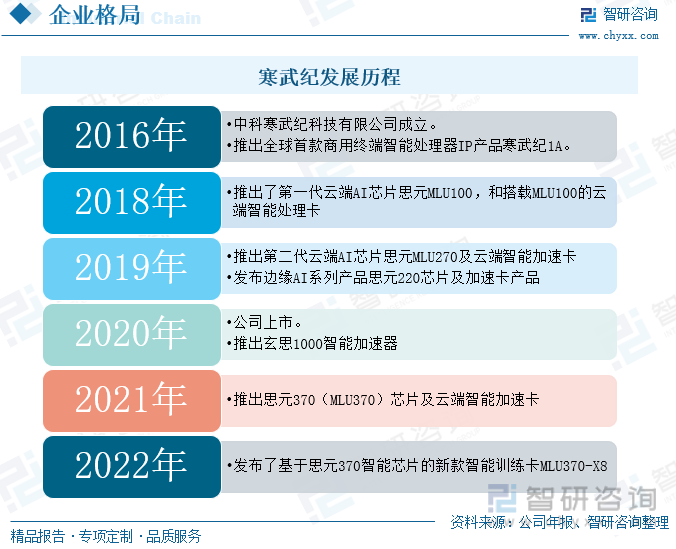

еҜ’жӯҰзәӘжҳҜжҷәиғҪиҠҜзүҮйўҶеҹҹе…ЁзҗғзҹҘеҗҚзҡ„ж–°е…ҙе…¬еҸёпјҢиғҪжҸҗдҫӣдә‘иҫ№з«ҜдёҖдҪ“гҖҒиҪҜ硬件еҚҸеҗҢгҖҒи®ӯз»ғжҺЁзҗҶиһҚеҗҲгҖҒе…·еӨҮз»ҹдёҖз”ҹжҖҒзҡ„зі»еҲ—еҢ–жҷәиғҪиҠҜзүҮдә§е“Ғе’Ңе№іеҸ°еҢ–еҹәзЎҖзі»з»ҹиҪҜ件гҖӮеҜ’жӯҰзәӘдёҚзӣҙжҺҘд»ҺдәӢдәәе·ҘжҷәиғҪжңҖз»Ҳеә”з”Ёдә§е“Ғзҡ„ејҖеҸ‘е’Ңй”Җе”®пјҢиҖҢжҳҜйҖҡиҝҮеҜ№еҗ„зұ»дәәе·ҘжҷәиғҪз®—жі•е’Ңеә”з”ЁеңәжҷҜжңүзқҖж·ұе…Ҙзҡ„з ”з©¶е’ҢзҗҶи§ЈпјҢз ”еҸ‘е’Ңй”Җе”®з¬ҰеҗҲеёӮеңәйңҖжұӮзҡ„гҖҒжҖ§иғҪдјҳи¶ҠгҖҒиғҪж•ҲеҮәиүІгҖҒжҳ“дәҺдҪҝз”Ёзҡ„жҷәиғҪиҠҜзүҮеҸҠй…ҚеҘ—зі»з»ҹиҪҜ件дә§е“ҒгҖӮеҜ’жӯҰзәӘжҲҗз«ӢдәҺ2016е№ҙпјҢжҲҗз«Ӣд№ӢеҲқд»ҘIPжҺҲжқғзҡ„еҪўејҸиҝӣе…ҘеёӮеңәпјҢжҺЁеҮәе…ЁзҗғйҰ–ж¬ҫе•Ҷз”Ёз»Ҳз«ҜжҷәиғҪеӨ„зҗҶеҷЁIPдә§е“ҒеҜ’жӯҰзәӘ1AгҖӮйҡҸеҗҺеҜ’жӯҰзәӘиҝ…йҖҹжӢ“еұ•дә‘з«ҜдёҡеҠЎпјҢ2018е№ҙжҺЁеҮә第дёҖд»Јдә‘з«ҜAIиҠҜзүҮжҖқе…ғMLU100гҖӮеҜ’жӯҰзәӘдёҚж–ӯжӢ“еұ•дёҡеҠЎиҢғеӣҙпјҢйҷҶз»ӯжҺЁеҮәдә‘з«ҜиҠҜзүҮд»ҘеҸҠиҫ№зјҳAIзі»еҲ—иҠҜзүҮгҖӮ

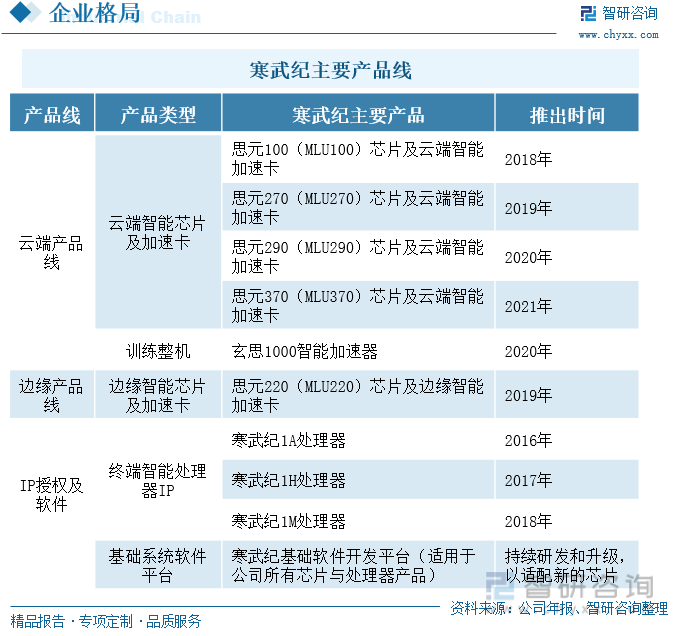

еҜ’жӯҰзәӘиҮӘжҲҗз«Ӣд»ҘжқҘе§Ӣз»Ҳдё“жіЁдәҺдәәе·ҘжҷәиғҪиҠҜзүҮдә§е“Ғзҡ„з ”еҸ‘дёҺжҠҖжңҜеҲӣж–°пјҢдёҚж–ӯеҚҮзә§иҮӘиә«жҠҖжңҜж°ҙе№іпјҢдё°еҜҢиҮӘиә«дә§е“Ғз»“жһ„гҖӮзӣ®еүҚпјҢеҜ’жӯҰзәӘзҡ„дё»иҰҒдә§е“ҒзәҝеҢ…жӢ¬дә‘з«Ҝдә§е“ҒзәҝгҖҒиҫ№зјҳдә§е“Ғзәҝе’ҢIPжҺҲжқғеҸҠиҪҜ件дёүйғЁеҲҶгҖӮдә‘з«Ҝдә§е“Ғзәҝзӣ®еүҚеҢ…жӢ¬дә‘з«ҜжҷәиғҪиҠҜзүҮгҖҒеҠ йҖҹеҚЎеҸҠи®ӯз»ғж•ҙжңәгҖӮе…¶дёӯпјҢдә‘з«ҜжҷәиғҪиҠҜзүҮеҸҠеҠ йҖҹеҚЎжҳҜдә‘жңҚеҠЎеҷЁгҖҒж•°жҚ®дёӯеҝғзӯүиҝӣиЎҢдәәе·ҘжҷәиғҪеӨ„зҗҶзҡ„ж ёеҝғеҷЁд»¶пјҢиғҪдёәдә‘и®Ўз®—е’Ңж•°жҚ®дёӯеҝғеңәжҷҜдёӢзҡ„дәәе·ҘжҷәиғҪеә”з”ЁзЁӢеәҸжҸҗдҫӣй«ҳи®Ўз®—еҜҶеәҰгҖҒй«ҳиғҪж•Ҳзҡ„硬件计算иө„жәҗпјҢж”Ҝж’‘иҜҘзұ»еңәжҷҜдёӢеӨҚжқӮеәҰе’Ңж•°жҚ®еҗһеҗҗйҮҸй«ҳйҖҹеўһй•ҝзҡ„дәәе·ҘжҷәиғҪеӨ„зҗҶд»»еҠЎгҖӮиҫ№зјҳи®Ўз®—жҳҜиҝ‘е№ҙжқҘе…ҙиө·зҡ„дёҖз§Қж–°еһӢи®Ўз®—иҢғејҸпјҢеңЁз»Ҳз«Ҝе’Ңдә‘з«Ҝд№Ӣй—ҙзҡ„и®ҫеӨҮдёҠй…ҚеӨҮйҖӮеәҰзҡ„и®Ўз®—иғҪеҠӣгҖӮйҡҸзқҖиҫ№зјҳи®Ўз®—иҢғејҸе’Ңдәәе·ҘжҷәиғҪжҠҖжңҜзҡ„з»“еҗҲпјҢе°ҶжҺЁеҠЁжҷәиғҪеҲ¶йҖ гҖҒжҷәиғҪйӣ¶е”®гҖҒжҷәиғҪж•ҷиӮІгҖҒжҷәиғҪ家еұ…гҖҒжҷәиғҪз”өзҪ‘зӯүдј—еӨҡйўҶеҹҹзҡ„й«ҳйҖҹеҸ‘еұ•гҖӮ

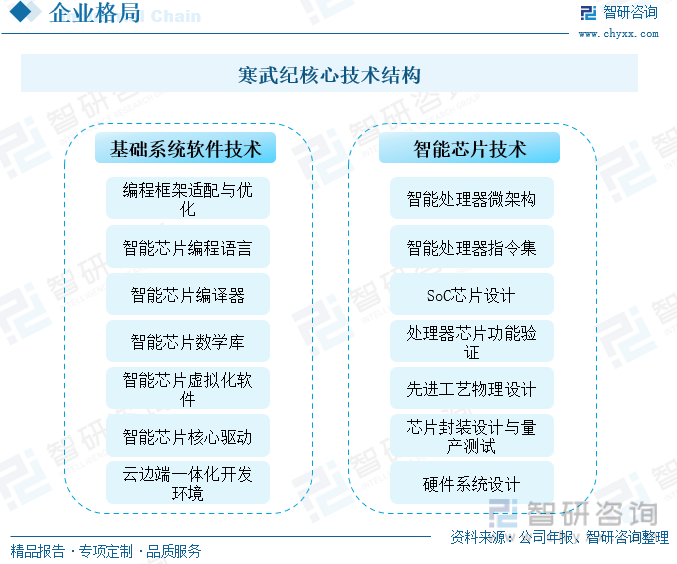

AIиҠҜзүҮжҳҜжҠҖжңҜеҜҶйӣҶеһӢдә§дёҡпјҢйңҖиҰҒеӨ§йҮҸзҡ„е…ій”®жҠҖжңҜж”Ҝж’‘дјҒдёҡеҸ‘еұ•е’ҢиҝӣжӯҘпјҢзӣ®еүҚпјҢеҜ’жӯҰзәӘе’Ңж ёеҝғжҠҖжңҜдё»иҰҒеҢ…жӢ¬еҹәзЎҖзі»з»ҹиҪҜ件жҠҖжңҜе’ҢжҷәиғҪиҠҜзүҮжҠҖжңҜдёӨеӨ§жқҝеқ—пјҢе…¶дёӯеӨ„зҗҶеҷЁеҫ®жһ¶жһ„дёҺжҢҮд»ӨйӣҶдёӨеӨ§зұ»жҠҖжңҜеұһдәҺжңҖеә•еұӮзҡ„ж ёеҝғжҠҖжңҜгҖӮ2022е№ҙпјҢеҜ’жӯҰзәӘзҡ„第дә”д»ЈжҷәиғҪеӨ„зҗҶеҷЁеҫ®жһ¶жһ„гҖҒ第дә”д»ЈжҷәиғҪеӨ„зҗҶеҷЁжҢҮд»ӨйӣҶеқҮеӨ„дәҺз ”еҸ‘дёӯгҖӮж–°дёҖд»ЈжҷәиғҪеӨ„зҗҶеҷЁеҫ®жһ¶жһ„зҡ„еҚҮзә§йҷӨдәҶеңЁзј–зЁӢзҒөжҙ»жҖ§гҖҒжҖ§иғҪгҖҒеҠҹиҖ—гҖҒйқўз§Ҝзӯүж–№йқўиғҪеӨҹеӨ§е№…жҸҗеҚҮдә§е“Ғз«һдәүеҠӣд№ӢеӨ–пјҢиҝҳй’ҲеҜ№ж–°е…ҙзҡ„жҷәиғҪз®—жі•йҮҚзӮ№еә”з”ЁйўҶеҹҹиҝӣиЎҢдәҶйҮҚзӮ№дјҳеҢ–пјҢдҪҝе…¶дә§е“ҒеңЁзӣёе…ійўҶеҹҹзҡ„з«һдәүеҠӣеҫ—д»ҘеӨ§е№…жҸҗеҚҮгҖӮеҗҢж—¶пјҢеҜ’жӯҰзәӘзҡ„еҹәзЎҖзі»з»ҹиҪҜ件平еҸ°д№ҹиҫғеүҚжңҹзүҲжң¬иҝӣиЎҢдәҶдјҳеҢ–е’Ңиҝӯд»ЈгҖӮйҡҸзқҖеҜ’жӯҰзәӘжҠҖжңҜзҡ„дёҚж–ӯеҚҮзә§пјҢе…¶еёӮеңәз«һдәүеҠӣд№ҹе°ҶйҖҗжёҗеўһејәгҖӮ

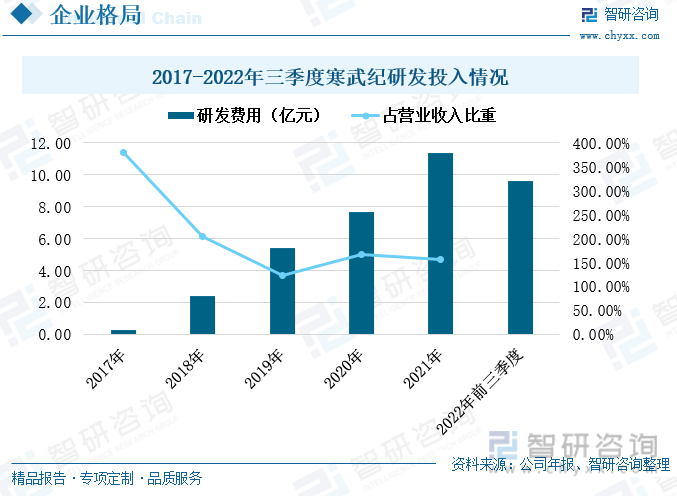

2017е№ҙиҮі2021е№ҙпјҢеҜ’жӯҰзәӘзҡ„з ”еҸ‘жҠ•е…Ҙиҙ№з”Ёеҝ«йҖҹдёҠж¶ЁпјҢ2021е№ҙдёҠж¶ЁиҮі11.36дәҝе…ғпјҢ2022е№ҙеүҚдёүеӯЈеәҰпјҢеҜ’жӯҰзәӘзҡ„з ”еҸ‘жҠ•е…Ҙиҙ№з”Ёдёә9.64дәҝе…ғпјҢеҗҢжҜ”еўһйҖҹиҫҫ36.79%гҖӮиҖҢеҜ’жӯҰзәӘзҡ„з ”еҸ‘иҙ№з”ЁеҚ иҗҘдёҡ收е…Ҙзҡ„жҜ”йҮҚдёӢйҷҚи¶ӢеҠҝиҫғдёәжҳҺжҳҫпјҢиҝҷдё»иҰҒжҳҜз”ұдәҺйҡҸзқҖжҠҖжңҜзҡ„жҲҗзҶҹе’ҢеёӮеңәз«һдәүеҠӣзҡ„еўһејәпјҢеҜ’жӯҰзәӘзҡ„иҗҘдёҡ收е…Ҙеҝ«йҖҹеўһеӨҡжүҖиҮҙгҖӮAIиҠҜзүҮеұһдәҺжҠҖжңҜеҜҶйӣҶеһӢдјҒдёҡпјҢжҠҖжңҜеЈҒеһ’йқһеёёй«ҳпјҢеӣ жӯӨзӣёе…ідјҒдёҡйғҪеҚҒеҲҶйҮҚи§ҶзҹҘиҜҶдә§жқғзҡ„еёғеұҖгҖӮеҜ’жӯҰзәӘеңЁAIиҠҜзүҮеҸҠзӣёе…ійўҶеҹҹејҖеұ•дҪ“зі»еҢ–зҡ„зҹҘиҜҶдә§жқғеёғеұҖпјҢжҲӘиҮі2022е№ҙ6жңҲ30ж—ҘпјҢе…¶зҙҜи®ЎиҺ·еҫ—жҺҲжқғдё“еҲ©698йЎ№пјҢе…¶дёӯеўғеҶ…дё“еҲ©514йЎ№пјҢеўғеӨ–дё“еҲ©184йЎ№пјӣеҸ‘жҳҺдё“еҲ©633йЎ№пјҢе®һз”Ёж–°еһӢдё“еҲ©32йЎ№пјҢеӨ–и§Ӯи®ҫи®Ўдё“еҲ©33йЎ№гҖӮжӯӨеӨ–пјҢиҝҳжӢҘжңүиҪҜ件著дҪңжқғ61 йЎ№пјҢйӣҶжҲҗз”өи·Ҝеёғеӣҫи®ҫи®Ў6йЎ№гҖӮ

пјҲдәҢпјүе…Ёеҝ—科жҠҖпјҡдә§е“ҒиҰҶзӣ–иҢғеӣҙе№ҝпјҢAIиҠҜзүҮиҗҘ收еўһйҖҹеҠ еҝ«

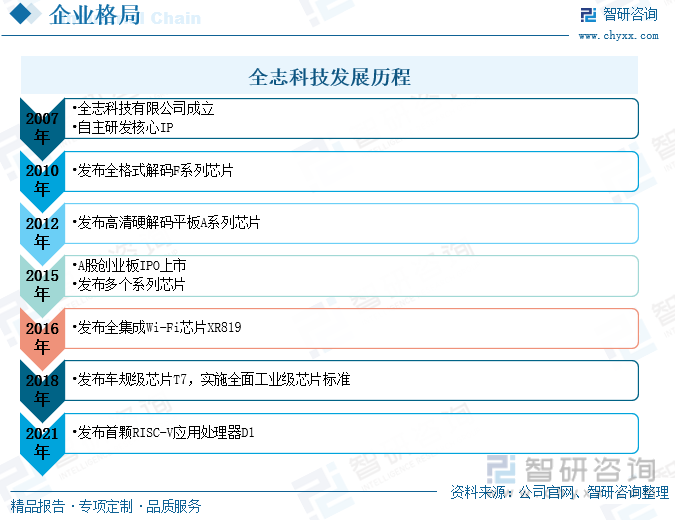

иҠҜзүҮжҳҜе…Ёзҗғз”өеӯҗдҝЎжҒҜдә§дёҡеҸ‘еұ•зҡ„еҹәзЎҖпјҢйҡҸзқҖдҝЎжҒҜдә§дёҡзҡ„дёҚж–ӯеҸ‘еұ•пјҢеёӮеңәйңҖжұӮзҡ„дёҚж–ӯжү©еј пјҢиҠҜзүҮдә§дёҡзҡ„еҸ‘еұ•еүҚжҷҜе·ЁеӨ§гҖӮиҖҢжҲ‘еӣҪжҳҜзӣ®еүҚе…ЁзҗғжңҖеӨ§зҡ„еҚҠеҜјдҪ“еёӮеңәпјҢдҪҶзӣ®еүҚиҝӣеҸЈдҫқиө–еәҰиҝҮй«ҳпјҢеӣҪдә§жӣҝд»ЈиҝӣеҸЈйңҖжұӮз©әй—ҙе·ЁеӨ§гҖӮеңЁж”ҝзӯ–зҡ„жү¶жҢҒдёӢпјҢеӣҪдә§иҠҜзүҮзҡ„жҠҖжңҜе°Ҷеҝ«йҖҹеҚҮзә§пјҢеӣҪдә§ең°дҪҚжҢҒз»ӯжҸҗеҚҮпјҢжҲ‘еӣҪиҠҜзүҮиЎҢдёҡй«ҳйҖҹеўһй•ҝпјҢи®ёеӨҡиҠҜзүҮдјҒдёҡеҝ«йҖҹжҲҗй•ҝиө·жқҘгҖӮе…Ёеҝ—科жҠҖжҲҗз«ӢдәҺ2007е№ҙпјҢж—©жңҹдё“жіЁдәҺиҮӘдё»з ”еҸ‘ж ёеҝғIPпјҢйҡҸеҗҺдёҚж–ӯжӢ“е®ҪеҸ‘еұ•йўҶеҹҹпјҢзӣ®еүҚе…Ёеҝ—科жҠҖдё»иҰҒд»ҺдәӢжҷәиғҪеә”з”ЁеӨ„зҗҶеҷЁSoCгҖҒй«ҳжҖ§иғҪжЁЎжӢҹеҷЁд»¶е’Ңж— зәҝдә’иҒ”иҠҜзүҮзҡ„з ”еҸ‘дёҺи®ҫи®ЎгҖӮе…Ёеҝ—科жҠҖйҮҮеҸ–зҡ„з»ҸиҗҘжЁЎејҸжҳҜFablessжЁЎејҸпјҢиҙҹиҙЈиҠҜзүҮзҡ„и®ҫи®ЎпјҢиҖҢиҠҜзүҮзҡ„еҲ¶йҖ гҖҒе°ҒиЈ…е’ҢжөӢиҜ•еқҮйҖҡиҝҮ委еӨ–ж–№ејҸе®ҢжҲҗгҖӮ

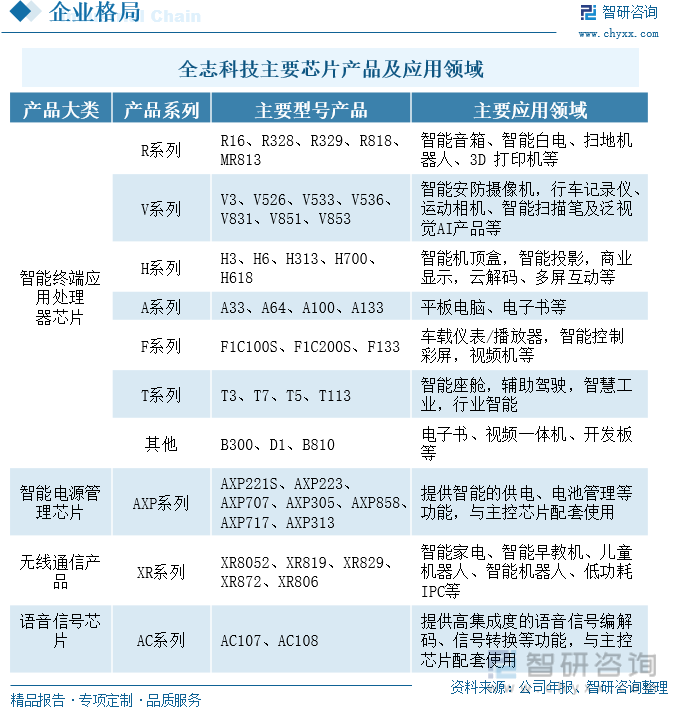

еңЁеӨҡе№ҙзҡ„еҸ‘еұ•еҺҶзЁӢдёӯпјҢе…Ёеҝ—科жҠҖдёҚж–ӯе®Ңе–„иҮӘиә«жҠҖжңҜе’Ңдә§е“Ғжһ¶жһ„пјҢеҸ‘еёғеӨҡж¬ҫиҠҜзүҮдә§е“ҒгҖӮзӣ®еүҚпјҢе…Ёеҝ—科жҠҖзҡ„иҠҜзүҮдә§е“Ғдё»иҰҒеҸҜеҲҶдёәеӣӣдёӘеӨ§зұ»пјҢеҲҶеҲ«жҳҜжҷәиғҪз»Ҳз«Ҝеә”з”ЁеӨ„зҗҶеҷЁиҠҜзүҮгҖҒжҷәиғҪз”өжәҗз®ЎзҗҶиҠҜзүҮгҖҒж— зәҝйҖҡдҝЎдә§е“ҒгҖҒиҜӯйҹідҝЎеҸ·иҠҜзүҮгҖӮе…Ёеҝ—科жҠҖйҖҡиҝҮиҮӘдё»з ”еҸ‘ж ёеҝғжҠҖжңҜпјҢеј•йўҶдјҒдёҡжҠҖжңҜзӘҒз ҙе’ҢеҲӣж–°пјҢжҢҒз»ӯеҜ№жҷәиғҪз»Ҳз«Ҝзҡ„зӣёе…іжҠҖжңҜиҝӣиЎҢиҝӯд»ЈеҚҮзә§пјҢд»Ҙж»Ўи¶із»Ҳз«Ҝи®ҫеӨҮзҡ„жҷәиғҪеҢ–еҚҮзә§иҝҮзЁӢдёӯеҜ№AIзӯүдё“з”Ёз®—еҠӣзҡ„иһҚеҗҲйңҖжұӮгҖӮеҸ‘еұ•иҮід»ҠпјҢе…Ёеҝ—科жҠҖе·Із»ҸжҺЁеҮәдәҶиҝ‘еҚҒдёӘзі»еҲ—зҡ„иҠҜзүҮдә§е“ҒгҖӮе…Ёеҝ—科жҠҖе§Ӣз»Ҳд»Ҙе®ўжҲ·дёәдёӯеҝғпјҢеқҡжҢҒеҜ№ж ёеҝғжҠҖжңҜзҡ„й•ҝжңҹжҠ•е…ҘпјҢе…¶дә§е“Ғе№ҝжіӣйҖӮз”ЁдәҺе·ҘдёҡжҺ§еҲ¶гҖҒжҷәиғҪ家з”өгҖҒжҷәиғҪ硬件гҖҒе№іжқҝз”өи„‘гҖҒжұҪиҪҰз”өеӯҗгҖҒжңәеҷЁдәәгҖҒиҷҡжӢҹзҺ°е®һгҖҒзҪ‘з»ңжңәйЎ¶зӣ’д»ҘеҸҠз”өжәҗжЁЎжӢҹеҷЁд»¶гҖҒж— зәҝйҖҡдҝЎжЁЎз»„гҖҒжҷәиғҪзү©иҒ”зҪ‘зӯүеӨҡдёӘдә§е“ҒйўҶеҹҹгҖӮ

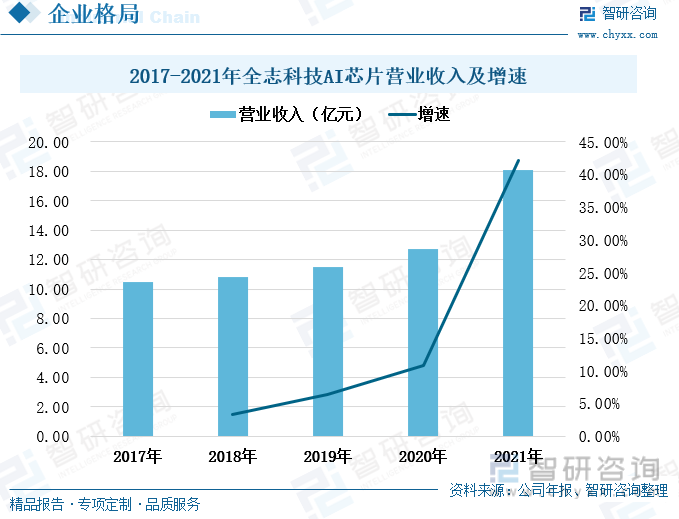

е…Ёеҝ—科жҠҖз§үжүҝвҖңйҖҡиҝҮд»·еҖјеҲӣж–°пјҢжҸҗеҚҮз”ҹжҙ»е“ҒиҙЁвҖқзҡ„дҪҝе‘ҪпјҢз§ҜжһҒеңЁжҷәиғҪ硬件гҖҒжҷәиғҪиҪҰиҪҪгҖҒжҷәж…§и§Ҷи§үгҖҒжҷәж…§еӨ§еұҸзӯүеә”з”ЁеёӮеңәз§ҜжһҒеёғеұҖпјҢйҖҡиҝҮиҠҜзүҮдә§е“Ғз»„жҲҗзҡ„еҘ—зүҮз»„еҗҲдёәеҹәзЎҖпјҢз»“еҗҲжҷәиғҪжҠҖжңҜжңҚеҠЎе№іеҸ°зҡ„ж”ҜжҢҒпјҢжҸҗдҫӣдјҳиҙЁдҪҺжҲҗжң¬зҡ„жҷәиғҪиҠҜзүҮеҸҠи§ЈеҶіж–№жЎҲгҖӮйҡҸзқҖжҲ‘еӣҪAIиҠҜзүҮиЎҢдёҡзҡ„зҒ«зғӯеҸ‘еұ•пјҢ2017е№ҙиҮі2021е№ҙпјҢе…Ёеҝ—科жҠҖзҡ„AIиҠҜзүҮиҗҘдёҡ收е…Ҙд№ҹзЁіе®ҡеўһй•ҝпјҢе°Өе…¶еңЁ2021е№ҙеўһйҖҹжҳҺжҳҫеҠ еҝ«гҖӮ2021е№ҙпјҢе…Ёеҝ—科жҠҖзҡ„AIиҠҜзүҮиҗҘдёҡ收е…ҘдёҠж¶ЁиҮі18.08дәҝе…ғпјҢиҫғдёҠдёҖе№ҙеәҰеўһй•ҝдәҶ42.17%пјҢ2022е№ҙе…Ёеҝ—科жҠҖзҡ„AIиҠҜзүҮиҗҘдёҡ收е…ҘжҲ–е°ҶзӘҒз ҙ20дәҝе…ғгҖӮ

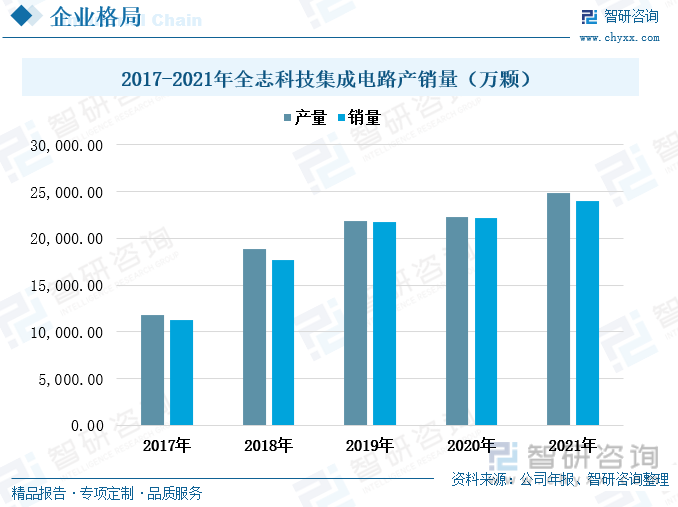

е…Ёеҝ—科жҠҖдёҚж–ӯе®Ңе–„иҮӘиә«дә§е“ҒеёғеұҖзҡ„еӨҡе…ғеҢ–пјҢиҒҡз„ҰAIиҜӯйҹігҖҒAIи§Ҷи§үеә”з”Ёзҡ„е®Ңж•ҙй“ҫжқЎпјҢе®һзҺ°жҷәиғҪйҹіз®ұгҖҒжҷәиғҪ家з”өгҖҒжҷәиғҪе®үйҳІгҖҒжҷәиғҪеә§иҲұгҖҒжҷәиғҪе·ҘжҺ§зӯүз»ҶеҲҶAIдә§е“ҒйҮҸдә§иҗҪең°гҖӮе…Ёеҝ—科жҠҖйҮҚи§Ҷдә§е“ҒиҙЁйҮҸзҡ„жҠҠе…іпјҢдёҚж–ӯе®һи·өпјҢжҸҗеҚҮжҠҖжңҜиғҪеҠӣгҖӮеңЁжұҪиҪҰз”өеӯҗеёӮеңәгҖҒе·ҘжҺ§еёӮеңәгҖҒжҷәиғҪ硬件е’ҢжҷәиғҪ家еұ…зӯүеёӮеңәпјҢе…Ёеҝ—科жҠҖжҺЁеҮәеӨҡж¬ҫдә§е“ҒиҝӣиЎҢйҮҸдә§пјҢ并еҫ—еҲ°е®ўжҲ·зҡ„и®ӨеҸҜгҖӮ2017е№ҙиҮі2021е№ҙпјҢе…Ёеҝ—科жҠҖзҡ„йӣҶжҲҗз”өи·Ҝдә§й”ҖйҮҸжҢҒз»ӯдёҠж¶ЁпјҢ2021е№ҙйӣҶжҲҗз”өи·Ҝдә§йҮҸдёә24894.82дёҮйў—пјҢеҗҢжҜ”еўһй•ҝ11.48%пјӣй”ҖйҮҸдёә24009.67дёҮйў—пјҢеҗҢжҜ”еўһй•ҝ8.17%гҖӮ

д»ҘдёҠж•°жҚ®еҸҠдҝЎжҒҜеҸҜеҸӮиҖғжҷәз ”е’ЁиҜўпјҲwww.chyxx.comпјүеҸ‘еёғзҡ„гҖҠдёӯеӣҪAIиҠҜзүҮиЎҢдёҡеёӮеңәиҝҗиҗҘжҖҒеҠҝеҸҠжҠ•иө„жҲҳз•Ҙ规еҲ’жҠҘе‘ҠгҖӢгҖӮжҷәз ”е’ЁиҜўжҳҜдёӯеӣҪйўҶе…Ҳдә§дёҡе’ЁиҜўжңәжһ„пјҢжҸҗдҫӣж·ұеәҰдә§дёҡз ”з©¶жҠҘе‘ҠгҖҒе•Ҷдёҡи®ЎеҲ’д№ҰгҖҒеҸҜиЎҢжҖ§з ”究жҠҘе‘ҠеҸҠе®ҡеҲ¶жңҚеҠЎзӯүдёҖз«ҷејҸдә§дёҡе’ЁиҜўжңҚеҠЎгҖӮжӮЁеҸҜд»Ҙе…іжіЁгҖҗжҷәз ”е’ЁиҜўгҖ‘е…¬дј—еҸ·пјҢжҜҸеӨ©еҸҠж—¶жҺҢжҸЎжӣҙеӨҡиЎҢдёҡеҠЁжҖҒгҖӮ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2024-2030е№ҙдёӯеӣҪAIиҠҜзүҮиЎҢдёҡеёӮеңәиҝҗиҗҘжҖҒеҠҝеҸҠжҠ•иө„жҲҳз•Ҙ规еҲ’жҠҘе‘Ҡ

гҖҠ2024-2030е№ҙдёӯеӣҪAIиҠҜзүҮиЎҢдёҡеёӮеңәиҝҗиҗҘжҖҒеҠҝеҸҠжҠ•иө„жҲҳз•Ҙ规еҲ’жҠҘе‘ҠгҖӢе…ұеҚҒе…ӯз« пјҢеҢ…еҗ«2019-2023е№ҙдёӯеӣҪAIиҠҜзүҮиЎҢдёҡеҢәеҹҹеҸ‘еұ•еҲҶжһҗпјҢ2024-2030е№ҙAIиҠҜзүҮеёӮеңәжҢҮж Үйў„жөӢеҸҠиЎҢдёҡйЎ№зӣ®жҠ•иө„е»әи®®пјҢ2024-2030е№ҙдёӯеӣҪAIиҠҜзүҮиЎҢдёҡжҠ•иө„жҲҳз•Ҙз ”з©¶зӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![2023е№ҙдёӯеӣҪAIиҠҜзүҮиЎҢдёҡзҺ°зҠ¶еҲҶжһҗпјҡеә”з”ЁйўҶеҹҹдёҚж–ӯжӢ“еұ•пјҢж•°еӯ—еҢ–иҪ¬еһӢжңүжңӣжҺЁеҠЁиЎҢдёҡеҠ йҖҹеҸ‘еұ•[еӣҫ]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![2023е№ҙдёӯеӣҪAIиҠҜзүҮиЎҢдёҡеҸ‘еұ•ж јеұҖеҸҠйҮҚзӮ№дјҒдёҡеҲҶжһҗпјҡAIиҠҜзүҮиЎҢдёҡйЈһйҖҹеҸ‘еұ•пјҢдә§е“Ғжӣҙж–°еҝ« [еӣҫ]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)

![зғӯзӮ№иҒҡз„ҰвҲЈ2023е№ҙдёӯеӣҪAIиҠҜзүҮиЎҢдёҡзҺ°зҠ¶еҲҶжһҗпјҡжҲ‘еӣҪAIдә§дёҡиҝӣеҸЈдҫқиө–еәҰиҝҮй«ҳпјҢиЎҢдёҡиҝӣжӯҘз©әй—ҙе·ЁеӨ§ [еӣҫ]](http://img.chyxx.com/images/2023/0309/05ef48624028963801293b31121292150722367d.jpg?x-oss-process=style/w320)