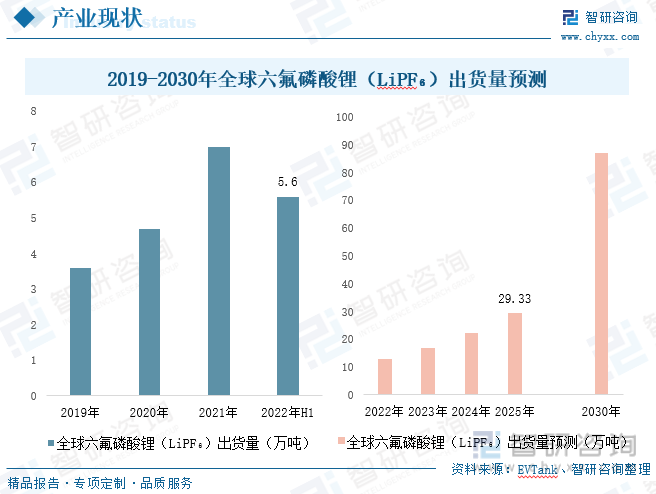

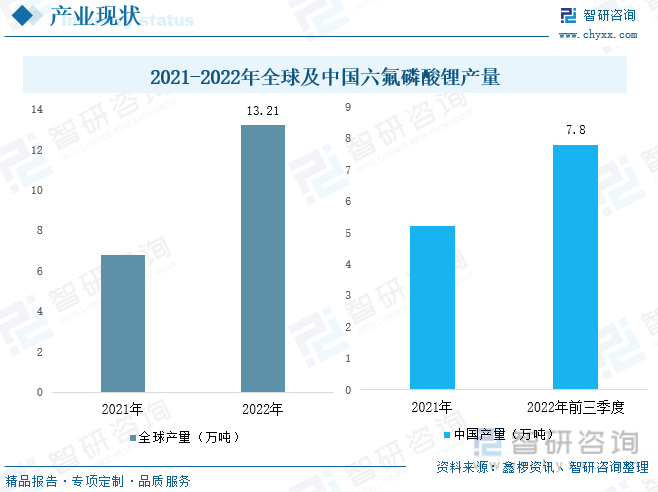

еҶ…е®№жҰӮеҶөпјҡй”Ӯз”өжұ з”өи§Јж¶Із”ұй”ӮзӣҗгҖҒжңүжңәжә¶еүӮе’Ңж·»еҠ еүӮдёүеӨ§йғЁеҲҶз»„жҲҗпјҢиҷҪй”Ӯзӣҗд»…еҚ з”өи§Јж¶ІйҮҚйҮҸзҡ„10-15%пјҢдҪҶжҲҗжң¬еҚҙеҚ з”өи§Јж¶Ізҡ„50%е·ҰеҸіпјҢдёәз”өи§Јж¶ІжңҖж ёеҝғзҡ„з»„жҲҗйғЁеҲҶпјҢиҝ‘е№ҙжқҘпјҢе…Ёзҗғз”өи§Јж¶Ідә§й”ҖйҮҸзҡ„еўһй•ҝдёәй”ӮзӣҗеёҰжқҘдәҶе·ЁеӨ§зҡ„еҸ‘еұ•жңәйҒҮпјҢиҖҢе…ӯж°ҹзЈ·й…ёй”ӮдёәжңҖеёёз”Ёзҡ„з”өи§Јж¶Ій”ӮзӣҗгҖӮ2021е№ҙе…Ёзҗғе…ӯж°ҹзЈ·й…ёй”ӮеҮәиҙ§йҮҸ6.99дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝиҝ‘50%пјҢ2022е№ҙдёҠеҚҠе№ҙеҮәиҙ§йҮҸиҫҫ5.6дёҮеҗЁпјҢе·Іиҫҫ2021е№ҙе…Ёе№ҙзҡ„80%пјҢ2022е№ҙе…Ёе№ҙеҮәиҙ§йҮҸйў„и®Ўиҫҫ13дёҮеҗЁгҖӮжңӘжқҘйҡҸзқҖй”Ӯз”өжұ дә§дёҡзҡ„继з»ӯеҸ‘еұ•пјҢе…ӯж°ҹзЈ·й…ёй”ӮпјҲLiPF6пјүеҮәиҙ§йҮҸд№ҹе°ҶиҝӣдёҖжӯҘеўһеҠ пјҢйў„и®ЎеҲ°2025е№ҙеҮәиҙ§йҮҸе°ҶжҺҘиҝ‘30дёҮеҗЁпјҢ2030е№ҙеҮәиҙ§йҮҸе°ҶжҺҘиҝ‘90дёҮеҗЁгҖӮйңҖжұӮжҢҒз»ӯеўһй•ҝдёӢпјҢе…ӯж°ҹзЈ·й…ёй”ӮеёӮеңәдә§иғҪеҸҠдә§йҮҸд№ҹеҝ«йҖҹйҮҠж”ҫпјҢ2022е№ҙе…Ёзҗғе…ӯж°ҹзЈ·й…ёй”Ӯдә§йҮҸеӨ§е№…еўһй•ҝ95%иҮі13.21дёҮеҗЁпјҢе…¶дёӯеӨ§йғЁеҲҶдә§йҮҸжқҘжәҗдәҺдёӯеӣҪеёӮеңәпјҢ2022е№ҙеүҚдёүеӯЈеәҰдёӯеӣҪе…ӯж°ҹзЈ·й…ёй”Ӯдә§йҮҸиҫҫ7.8дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝ112%гҖӮжҲ‘еӣҪдёҚд»…дёәе…ЁзҗғжңҖеӨ§зҡ„е…ӯж°ҹзЈ·й…ёй”Ӯз”ҹдә§еӣҪпјҢд№ҹдёәе…ЁзҗғйҮҚиҰҒе…ӯж°ҹзЈ·й…ёй”ӮеҮәеҸЈеӣҪд№ӢдёҖгҖӮ2022е№ҙеҮәеҸЈйҮҸиҫҫ1.76дёҮеҗЁпјҢеҮәеҸЈйҮ‘йўқдёә4.17дәҝзҫҺе…ғпјҢеҗҢжҜ”еўһй•ҝ73.7%гҖӮ

е…ій”®иҜҚпјҡе…ӯж°ҹзЈ·й…ёй”Ӯдә§йҮҸгҖҒе…ӯж°ҹзЈ·й…ёй”ӮеҮәиҙ§йҮҸгҖҒе…ӯж°ҹзЈ·й…ёй”Ӯд»·ж јгҖҒе…ӯж°ҹзЈ·й…ёй”ӮиҝӣеҮәеҸЈжғ…еҶөгҖҒе…ӯж°ҹзЈ·й…ёй”ӮдјҒдёҡж јеұҖ

дёҖгҖҒй”ӮзӣҗеҚ з”өи§Јж¶ІжҲҗжң¬50%е·ҰеҸіпјҢе…ӯж°ҹзЈ·й…ёй”ӮдёәдёәжңҖеёёз”Ёзҡ„з”өи§Јж¶Ій”Ӯзӣҗ

й”Ӯз”өжұ з”өи§Јж¶Із”ұй”ӮзӣҗгҖҒжңүжңәжә¶еүӮе’Ңж·»еҠ еүӮдёүеӨ§йғЁеҲҶз»„жҲҗпјҢиҷҪй”Ӯзӣҗд»…еҚ з”өи§Јж¶ІйҮҚйҮҸзҡ„10-15%пјҢдҪҶжҲҗжң¬еҚҙеҚ з”өи§Јж¶Ізҡ„50%е·ҰеҸіпјҢдёәз”өи§Јж¶ІжңҖж ёеҝғзҡ„з»„жҲҗйғЁеҲҶпјҢзӣҙжҺҘе…ізі»еҲ°й”ӮзҰ»еӯҗиҝҒ移гҖҒз”өиҚ·зҡ„дј йҖ’жғ…еҶөгҖӮиҝ‘е№ҙжқҘпјҢеңЁе…ЁзҗғиғҪжәҗз»“жһ„и°ғж•ҙе’ҢжұҪиҪҰдә§дёҡеӨ§еҸҳйқ©зҡ„иғҢжҷҜдёӢпјҢж–°иғҪжәҗжұҪиҪҰдә§дёҡдёҺж–°еһӢеӮЁиғҪдә§дёҡеҝ«йҖҹеҸ‘еұ•пјҢеёҰеҠЁй”Ӯз”өжұ йңҖжұӮйҮҸеҝ«йҖҹеўһй•ҝпјҢиҖҢдҪңдёәй”Ӯз”өжұ еӣӣеӨ§еҺҹжқҗж–ҷд№ӢдёҖзҡ„з”өи§Јж¶Ід№ҹе‘ҲзҺ°й«ҳйҖҹеҸ‘еұ•зҡ„жҖҒеҠҝпјҢеҮәиҙ§йҮҸеӨ§е№…жү©еј пјҢ2022е№ҙе…Ёзҗғз”өи§Јж¶ІеҮәиҙ§йҮҸзӘҒз ҙзҷҫдёҮеҗЁпјҢиҫҫ104.3дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝ70.4%пјҢе…¶дёӯдёӯеӣҪдёәз”өи§Јж¶ІжңҖеӨ§з”ҹдә§ж¶Ҳиҙ№еёӮеңәпјҢе°Өе…¶жҳҜиҝ‘еҮ е№ҙпјҢеңЁж–°иғҪжәҗжұҪиҪҰдә§дёҡзҒ«зҲҶеҸ‘еұ•дёӢпјҢеҠЁеҠӣз”өжұ еҸҠз”өи§Јж¶ІйңҖжұӮжҢҒз»ӯж—әзӣӣпјҢEVTankж•°жҚ®жҳҫзӨәпјҡ2022е№ҙжҲ‘еӣҪй”ӮзҰ»еӯҗз”өжұ еҮәиҙ§йҮҸиҫҫ660.8GWhпјҢеҗҢжҜ”еўһй•ҝ97.7%пјҢеҚ е…ЁзҗғеҮәиҙ§жҖ»йҮҸзҡ„69.0%пјӣз”өи§Јж¶Іе…Ёе№ҙеҮәиҙ§йҮҸдёә89.1дёҮеҗЁпјҢе®һзҺ°еўһе№…75.7%пјҢеҚ е…ЁзҗғеҮәиҙ§жҖ»йҮҸзҡ„жҜ”йҮҚдёҚж–ӯжҸҗеҚҮпјҢ2014е№ҙеҚ жҜ”54.8%пјҢ2022е№ҙеҚ жҜ”иҫҫ85.4%гҖӮз”өи§Јж¶Ідә§й”ҖйҮҸзҡ„еўһй•ҝдёәй”ӮзӣҗеёҰжқҘдәҶе·ЁеӨ§зҡ„еҸ‘еұ•жңәйҒҮгҖӮ

й”ӮзӣҗдҪңдёәй”Ӯз”өжұ з”өи§Јж¶ІйҮҚиҰҒз»„жҲҗйғЁеҲҶд№ӢдёҖпјҢдё»иҰҒеҢ…жӢ¬е…ӯж°ҹзЈ·й…ёй”ӮпјҲLiPFвӮҶпјүгҖҒеҸҢж°ҹзЈәй…°дәҡиғәй”ӮпјҲLiFSIпјүгҖҒеӣӣж°ҹзЎјй…ёй”ӮпјҲLiBFвӮ„пјүгҖҒеҸҢд№ҷдәҢй…ёзЎјй…ёй”ӮпјҲLiBOBпјүгҖҒдәҢж°ҹиҚүй…ёзЎјй…ёй”ӮпјҲLIODFBпјүзӯүеҮ з§ҚпјҢе…¶дёӯе…ӯж°ҹзЈ·й…ёй”ӮдёәжңҖеёёз”Ёзҡ„з”өи§Јж¶Ій”ӮзӣҗпјҢе…·еӨҮзҰ»еӯҗз”өеҜјзҺҮиҫғй«ҳпјҢжә¶и§ЈиғҪеҠӣгҖҒзғӯзЁіе®ҡжҖ§гҖҒз”өжұ еҫӘзҺҜжҖ§иғҪгҖҒзҺҜеўғеҸӢеҘҪжҖ§дјҳејӮзӯүдјҳеҠҝпјҢдҪҶеҗҢж—¶е…¶зғӯзЁіе®ҡжҖ§иҫғе·®гҖҒжҳ“дәҺж°ҙи§ЈгҖӮзӣёеҜ№д№ӢдёӢпјҢеҸҢж°ҹзЈәй…°дәҡиғәй”ӮпјҲLiFSIпјүзҰ»еӯҗз”өеҜјзҺҮжӣҙй«ҳпјҢдё”зғӯзЁіе®ҡжҖ§гҖҒдҪҺжё©жҖ§иғҪгҖҒж°ҙи§ЈзЁіе®ҡжҖ§жӣҙдјҳејӮпјҢдҪҶеҸҢж°ҹзЈәй…°дәҡиғәй”Ӯз”ҹдә§йҡҫеәҰеӨ§дё”жҲҗжң¬й«ҳпјҢд»·ж јиҫғе…ӯж°ҹзЈ·й…ёй”ӮпјҲLiPFвӮҶпјүй«ҳеҮә20-40%гҖӮеӣӣж°ҹзЎјй…ёй”ӮпјҲLiBFвӮ„пјүгҖҒеҸҢд№ҷдәҢй…ёзЎјй…ёй”ӮпјҲLiBOBпјүгҖҒдәҢж°ҹиҚүй…ёзЎјй…ёй”ӮпјҲLiDFOBпјүеҲҷжӣҙеӨҡдҪңдёәж·»еҠ еүӮе°‘йҮҸдҪҝз”ЁеңЁз”өи§Јж¶ІдёӯгҖӮ

зӣ®еүҚе…ӯж°ҹзЈ·й…ёй”ӮпјҲLiPFвӮҶпјүдё»иҰҒжңү6з§Қз”ҹдә§ж–№жі•пјҢеҲҶеҲ«дёәжңүжңәжә¶еүӮжі•гҖҒж°ҹеҢ–ж°ўжә¶еүӮжі•гҖҒж°”еӣәжі•гҖҒжөҒеҸҳзӣёжі•гҖҒеӣәеӣәжі•гҖҒе…¶д»–е…ӯж°ҹзЈ·й…ёзӣҗиҪ¬еҢ–жі•пјҢзӣ®еүҚпјҢеёӮеңәдёҠдҪҝз”ЁиҫғеӨҡзҡ„дёәж°ҹеҢ–ж°ўжә¶еүӮжі•гҖҒжңүжңәжә¶еүӮжі•пјҢе…¶дҪҷеӣӣз§Қз”ҹдә§е·ҘиүәеҸ—дёҚеҗҢеӣ зҙ йҷҗеҲ¶еқҮжңӘеӨ§и§„жЁЎе·ҘдёҡеҢ–з”ҹдә§гҖӮе…¶дёӯжңүжңәжә¶еүӮжі•жҳҜе°ҶLiFеҸҠPF5жә¶и§ЈеңЁжңүжңәжә¶еүӮйҮҢпјҲеҰӮзўій…ёй…Ҝзұ»пјүиҝӣиЎҢиҝһз»ӯеҸҚеә”з”ҹжҲҗе…ӯж°ҹзЈ·й…ёй”ӮпјҢиҜҘз”ҹдә§ж–№жі•е…·еӨҮе·ҘеҶөжё©е’Ңдә§зҺҮй«ҳпјҢеӨ§и§„жЁЎз”ҹдә§жҲҗжң¬дҪҺгҖҒеҜ№и®ҫеӨҮиҰҒжұӮдҪҺзӯүдјҳеҠҝпјҢйҖӮз”ЁдәҺж¶ІжҖҒе…ӯж°ҹзЈ·й…ёй”Ӯз”ҹдә§пјҢеӨ©иөҗжқҗж–ҷгҖҒзҹіеӨ§иғңеҚҺзӯүдјҒдёҡеқҮйҮҮеҸ–жңүжңәжә¶еүӮжі•гҖӮж°ҹеҢ–ж°ўжә¶еүӮжі•еҲҷжҳҜе°ҶLiFжә¶дәҺж— ж°ҙж°ҹеҢ–ж°ўдёӯпјҢеҲ¶еӨҮеҮәеқҮзӣёзҡ„LiFжә¶ж¶ІпјҢеҶҚе°ҶPF5ж°”дҪ“еј•е…ҘеҲ°LiFжә¶ж¶Ідёӯз”ҹдә§е…ӯж°ҹзЈ·й…ёй”ӮпјҢиҜҘе·Ҙиүәз®ҖеҚ•пјҢз»“жҷ¶еҗҺжқӮиҙЁеҗ«йҮҸе°‘пјҢзәҜеәҰй«ҳпјҢиҰҒеҜ№и®ҫеӨҮиҰҒжұӮй«ҳпјҢдё”з”ҹдә§жҲҗжң¬д№ҹиҫғй«ҳпјҢжӣҙйҖӮз”ЁдәҺеҜ№зәҜеәҰиҰҒжұӮжӣҙй«ҳзҡ„еӣәжҖҒе…ӯж°ҹзЈ·й…ёй”Ӯз”ҹдә§пјҢеӨҡж°ҹеӨҡгҖҒеҚ—й«ҳеі°зӯүдјҒдёҡйҮҮеҸ–ж°ҹеҢ–ж°ўжә¶еүӮжі•гҖӮ

зӣёе…іжҠҘе‘Ҡпјҡжҷәз ”е’ЁиҜўеҸ‘еёғзҡ„гҖҠдёӯеӣҪе…ӯж°ҹзЈ·й…ёй”ӮиЎҢдёҡеҸ‘еұ•жЁЎејҸеҲҶжһҗеҸҠеёӮеңәйңҖжұӮйў„жөӢжҠҘе‘ҠгҖӢ

дәҢгҖҒе…Ёзҗғе…ӯж°ҹзЈ·й…ёй”Ӯдә§й”ҖйҮҸеӨ§е№…еўһй•ҝпјҢдёӯеӣҪеёӮеңәиҙЎзҢ®дё»иҰҒеўһйҮҸ

еңЁдёӢжёёеә”з”ЁйўҶеҹҹејәеҠҝеҸ‘еұ•дёӢпјҢж•ҙдёӘй”Ӯз”өжұ жқҗж–ҷдә§дёҡй“ҫйғҪиҝҺжқҘдәҶвҖңзҲҶеҸ‘жңҹвҖқпјҢйңҖжұӮйҮҸжҢҒз»ӯж—әзӣӣпјҢй”Ӯз”өжұ жқҗж–ҷеҺӮе•Ҷзә·зә·еҠ еҝ«жү©дә§жӯҘдјҗпјҢе…ӯж°ҹзЈ·й…ёй”Ӯдә§иғҪд№ҹдёҚж–ӯжү©еј пјҢ2021е№ҙе…ЁзҗғLiPF6еҗҚд№үдә§иғҪдёә11.5дёҮеҗЁпјҢ2022е№ҙе…Ёзҗғдә§иғҪзәҰдёә22дёҮеҗЁпјҢдҫӣиҝҮдәҺжұӮиҝ№иұЎжҳҫзҺ°гҖӮе…Ёзҗғе…ӯж°ҹзЈ·й…ёй”Ӯдә§иғҪйӣҶдёӯеңЁдёӯеӣҪең°еҢәпјҢе…ідёңз”өеҢ–гҖҒи”ҡеұұеҢ–еӯҰгҖҒStellaзӯүжө·еӨ–дјҒдёҡиҷҪд№ҹз”ҹдә§LiPF6пјҢдҪҶдә§иғҪиҫғе°ҸгҖӮзӣ®еүҚи®ёеӨҡдјҒдёҡд»Қжңүе…ӯж°ҹзЈ·й…ёй”Ӯжү©дә§йЎ№зӣ®е…¬еёғпјҢйў„и®ЎеңЁ2025е№ҙеҗҚд№үдә§иғҪе°Ҷи¶…100дёҮеҗЁгҖӮ

еҸ—зӣҠдәҺдёӢжёёеҠЁеҠӣз”өжұ зҡ„еўһй•ҝпјҢе…Ёзҗғе…ӯж°ҹзЈ·й…ёй”ӮпјҲLiPF6пјүеҮәиҙ§йҮҸд№ҹйҖҗе№ҙеўһеҠ пјҢе…¬ејҖиө„ж–ҷжҳҫзӨәпјҡз”ҹдә§1GWhдёүе…ғз”өжұ еҜ№еә”зәҰ90-110еҗЁе…ӯж°ҹзЈ·й…ёй”ӮпјҢиҖҢ1GWhзЈ·й…ёй“Ғй”Ӯз”өжұ еӨ§зәҰдҪҝз”Ё125еҗЁе…ӯж°ҹзЈ·й…ёй”ӮгҖӮз”ұжӯӨеҸҜи§ҒпјҢзЈ·й…ёй“Ғй”Ӯз”өжұ еҜ№е…ӯж°ҹзЈ·й…ёй”ӮйңҖжұӮжӢүеҠЁж•Ҳжһңжӣҙжҳҫи‘—гҖӮ2021е№ҙе…ЁзҗғиҢғеӣҙеҶ…еҮәиҙ§йҮҸ6.99дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝиҝ‘50%пјҢ2022е№ҙдёҠеҚҠе№ҙеҮәиҙ§йҮҸиҫҫ5.6дёҮеҗЁпјҢе·Іиҫҫ2021е№ҙе…Ёе№ҙзҡ„80%пјҢ2022е№ҙе…Ёе№ҙеҮәиҙ§йҮҸйў„и®Ўиҫҫ13дёҮеҗЁгҖӮжңӘжқҘйҡҸзқҖй”Ӯз”өжұ дә§дёҡзҡ„继з»ӯеҸ‘еұ•пјҢе…ӯж°ҹзЈ·й…ёй”ӮпјҲLiPF6пјүеҮәиҙ§йҮҸд№ҹе°ҶиҝӣдёҖжӯҘеўһеҠ пјҢйў„и®ЎеҲ°2025е№ҙеҮәиҙ§йҮҸе°ҶжҺҘиҝ‘30дёҮеҗЁпјҢ2030е№ҙеҮәиҙ§йҮҸе°ҶжҺҘиҝ‘90дёҮеҗЁгҖӮ

е…ӯж°ҹзЈ·й…ёй”ӮеёӮеңәдә§иғҪеҸҠдә§йҮҸжҢҒз»ӯйҮҠж”ҫпјҢеёӮеңәз«һдәүжҝҖзғҲпјҢй‘«жӨӨиө„и®Ҝж•°жҚ®жҳҫзӨәпјҡ2021е№ҙе…Ёзҗғе…ӯж°ҹзЈ·й…ёй”Ӯдә§йҮҸ6.78дёҮеҗЁпјҢ2022е№ҙдә§йҮҸеӨ§е№…еўһй•ҝ95%иҮі13.21дёҮеҗЁпјҢеўһйҖҹй«ҳдәҺдёӢжёёз”өи§Јж¶ІеҮәиҙ§йҮҸеўһйҖҹгҖӮе…¶дёӯеӨ§йғЁеҲҶдә§йҮҸжқҘжәҗдәҺдёӯеӣҪеёӮеңәпјҢдёҺ2021е№ҙзӣёжҜ”пјҢ2022е№ҙжҲ‘еӣҪе…ӯж°ҹзЈ·й…ёй”Ӯдә§йҮҸеўһе№…жҳҺжҳҫеҠ еӨ§пјҢиҷҪеңЁз¬¬дәҢеӯЈеәҰеҸ—дёҠжө·зӯүең°зҲҶеҸ‘дәҶиҫғеӨ§и§„жЁЎзҡ„з–«жғ…еҪұе“ҚпјҢжҲ‘еӣҪе…ӯж°ҹзЈ·й…ёй”Ӯз”ҹдә§з«ҜеҸ—еҲ°иҫғеӨ§еҪұе“ҚпјҢдҪҶйҡҸзқҖдёүеӯЈеәҰз–«жғ…жңүжүҖеҘҪиҪ¬пјҢеёӮеңәеҝ«йҖҹжҒўеӨҚпјҢдҫӣз»ҷйҖҗжёҗдёҠйҮҸпјҢеңЁ2022е№ҙ9жңҲеҚ•жңҲе®һзҺ°дә§йҮҸ1.13дёҮеҗЁпјҢ2022е№ҙеүҚдёүеӯЈеәҰдёӯеӣҪе…ӯж°ҹзЈ·й…ёй”Ӯдә§йҮҸиҫҫ7.8дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝ112%пјҢи¶…иҝҮе…Ёзҗғж•ҙдҪ“еўһйҖҹгҖӮ

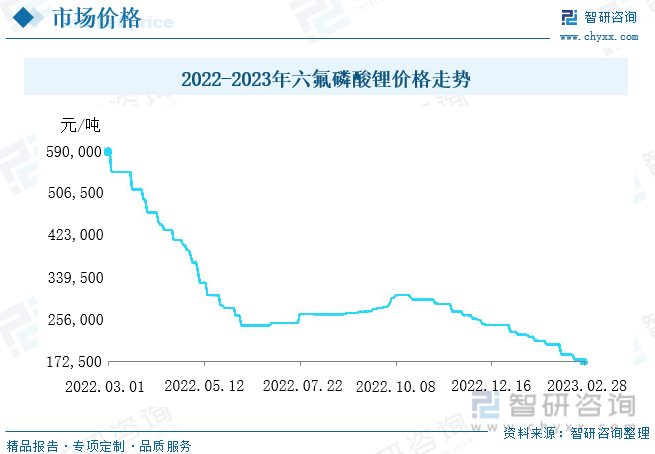

2021е№ҙж–°иғҪжәҗжұҪиҪҰдә§й”ҖйҮҸжҝҖеўһпјҢеҠЁеҠӣз”өжұ йңҖжұӮзҹӯжңҹеҶ…еҝ«йҖҹеўһй•ҝпјҢе…ӯж°ҹзЈ·й…ёй”ӮеёӮеңәдҫӣдёҚеә”жұӮпјҢд»·ж јдёҖи·Ҝжҡҙж¶ЁпјҢд»Һ11дёҮе…ғ/жҜҸеҗЁе·ҰеҸізӢӮйЈҷиҮі59дёҮе…ғ/еҗЁпјҢиЎҢдёҡеҶ…дё»иҰҒдјҒдёҡзә·зә·ејҖе§Ӣжү©еӨ§е…ӯж°ҹзЈ·й…ёй”Ӯдә§иғҪпјҢеҲ°дәҶ2022е№ҙдёҖеӯЈеәҰпјҢйҡҸзқҖж–°йЎ№зӣ®зӣёз»§жҠ•дә§пјҢеёӮеңәдҫӣз»ҷиғҪеҠӣдёҚж–ӯеўһејәпјҢдә§е“ҒдҫӣйңҖж јеұҖеҫ—еҲ°ж”№е–„пјҢе…ӯж°ҹзЈ·й…ёй”Ӯд»·ж јд»Һ59дёҮе…ғ/еҗЁзҡ„й«ҳзӮ№еӨ§е№…дёӢи·ҢгҖӮиҝӣе…Ҙ2023е№ҙпјҢе…ӯж°ҹзЈ·й…ёй”ӮеёӮеңәдә§йҮҸ继з»ӯеўһй•ҝпјҢиҖҢйңҖжұӮзӣёеҜ№з–ІиҪҜпјҢиҮҙдҪҝеҺӮ家еҶ…еҚ·жӣҙдёәдёҘйҮҚпјҢдёәиҺ·еҫ—дјҳиҙЁзЁіе®ҡзҡ„и®ўеҚ•пјҢеҺӮ家зә·зә·дёӢи°ғд»·ж јпјҢд»·ж јж—Ҙи·Ң7000е…ғ/еҗЁпјҢиҮі2жңҲеә•пјҢе…ӯж°ҹзЈ·й…ёй”Ӯд»·ж ји·ҢиҮі17.25дёҮе…ғ/еҗЁпјҢ2жңҲд»·ж јдёӢи·Ңе№…еәҰи¶…4дёҮе…ғ/еҗЁгҖӮеҪ“еүҚе…ӯж°ҹзЈ·й…ёй”ӮеёӮеңәд»·ж јеҹәжң¬еңЁжҲҗжң¬зәҝд»ҘдёӢпјҢеҺӮ家еҲ©ж¶Ұз©әй—ҙиў«еӨ§е№…иҡ•йЈҹгҖӮ

дёүгҖҒжҲ‘еӣҪе…ӯж°ҹзЈ·й…ёй”ӮеҮәеҸЈи§„жЁЎдёҚж–ӯжү©еј пјҢйҹ©гҖҒеҫ·гҖҒзҫҺгҖҒж—Ҙдёәдё»иҰҒеҮәеҸЈзӣ®зҡ„ең°

жҲ‘еӣҪдёҚд»…дёәе…ЁзҗғжңҖеӨ§зҡ„е…ӯж°ҹзЈ·й…ёй”Ӯз”ҹдә§еӣҪпјҢд№ҹдёәе…ЁзҗғйҮҚиҰҒе…ӯж°ҹзЈ·й…ёй”ӮеҮәеҸЈеӣҪд№ӢдёҖгҖӮжҲ‘еӣҪе…ӯж°ҹзЈ·й…ёй”ӮеҮәеҸЈйҮҸиҝңеӨ§дәҺиҝӣеҸЈйҮҸпјҢеңЁжө·еӨ–й”Ӯз”өжұ дә§дёҡиҝ…йҖҹеҸ‘еұ•зҡ„еёҰеҠЁдёӢпјҢ2018-2022е№ҙжҲ‘еӣҪе…ӯж°ҹзЈ·й…ёй”ӮеҮәеҸЈйҮҸеўһе№…е§Ӣз»ҲдҝқжҢҒеңЁдёӨдҪҚж•°пјҢ2021е№ҙеҮәеҸЈйҮҸи¶…1дёҮеҗЁпјҢеҚ дә§йҮҸзҡ„25%пјҢ2022е№ҙеҮәеҸЈи§„жЁЎеҗҢжҜ”еўһй•ҝ34.9%пјҢиҫҫ1.76дёҮеҗЁпјҢеҮәеҸЈйҮ‘йўқдёә4.17дәҝзҫҺе…ғпјҢеҗҢжҜ”еўһй•ҝ73.7%пјҢеҮәеҸЈеқҮд»·дёә2.37дёҮзҫҺе…ғ/еҗЁгҖӮ2022е№ҙжҲ‘еӣҪе…ӯж°ҹзЈ·й…ёй”ӮиҝӣеҸЈйҮҸд»…дёә865еҗЁпјҢиҝӣеҸЈйҮ‘йўқдёә2956.8дёҮзҫҺе…ғпјҢиҝӣеҸЈеқҮд»·дёә3.42дёҮзҫҺе…ғ/еҗЁпјҢиҫғеҮәеҸЈеқҮд»·й«ҳеҮә1.05дёҮзҫҺе…ғ/еҗЁгҖӮ

д»Һ2022е№ҙиҝӣеҮәеҸЈж јеұҖжқҘзңӢпјҢжҲ‘еӣҪе…ӯж°ҹзЈ·й…ёй”ӮиҝӣеҸЈе…ЁйғЁжқҘжәҗдәҺж—Ҙжң¬дёҺйҹ©еӣҪең°еҢәпјҢе…¶дёӯ80.6%жқҘиҮӘж—Ҙжң¬пјҢ19.4%жқҘиҮӘдәҺйҹ©еӣҪгҖӮеҮәеҸЈеҲҷиҫғдёәеҲҶж•ЈпјҢ2022е№ҙжҲ‘еӣҪе…ұдёҺ19дёӘеӣҪ家еҸҠең°еҢәжңүе…ӯж°ҹзЈ·й…ёй”ӮеҮәеҸЈиҙёжҳ“жқҘеҫҖпјҢе…¶дёӯй”Ӯз”өжұ дё»иҰҒз”ҹдә§еӣҪйҹ©еӣҪгҖҒеҫ·еӣҪгҖҒзҫҺеӣҪгҖҒж—Ҙжң¬дёәеүҚеӣӣеӨ§еҮәеҸЈзӣ®зҡ„ең°пјҢеҗҲи®ЎеҚ жҲ‘еӣҪеҮәеҸЈжҖ»йҮҸзҡ„68.3%пјҢе…¶дёӯ35.4%еҮәеҸЈиҮійҹ©еӣҪпјҢ12.2%еҮәеҸЈиҮіеҫ·еӣҪпјҢзҫҺеӣҪдёҺж—Ҙжң¬еҲҶеҲ«еҚ жҜ”10.6%гҖҒ10.1%гҖӮ

еӣӣгҖҒеӣҪеҶ…е…ӯж°ҹзЈ·й…ёй”Ӯз”ҹдә§дјҒдёҡиҫғдёәйӣҶдёӯпјҢеҸҢеҜЎеӨҙеј•йўҶиЎҢдёҡеҝ«йҖҹеҸ‘еұ•

е…ӯж°ҹзЈ·й…ёй”Ӯз”ҹдә§жҠҖжңҜйҡҫеәҰеӨ§пјҢз”ҹдә§зҺҜеўғиҰҒжұӮй«ҳпјҢиҝӣе…Ҙе…·жңүиҫғй«ҳзҡ„жҠҖжңҜеЈҒеһ’пјҢж—Ҙжң¬дёәе…ЁзҗғйҰ–дҪҚе®һзҺ°е…ӯж°ҹзЈ·й…ёй”Ӯдә§дёҡеҢ–з”ҹдә§еӣҪ家пјҢ2010е№ҙд»ҘеүҚпјҢж—Ҙжң¬еңЁе…ӯж°ҹзЈ·й…ёй”Ӯз”ҹдә§ж–№йқўеӨ„дәҺеһ„ж–ӯең°дҪҚпјҢжҲ‘еӣҪе…ӯж°ҹзЈ·й…ёй”Ӯдё»иҰҒдҫқиө–дәҺиҝӣеҸЈгҖӮ2015е№ҙд»ҘжқҘпјҢеӣҪ家ж”ҝзӯ–еҠ©еҠӣж–°иғҪжәҗжұҪиҪҰеҝ«йҖҹеҸ‘еұ•пјҢй”Ӯз”өжұ жқҗж–ҷеӣҪдә§еҢ–зЁӢеәҰжҸҗеҚҮжҲҗдёәеҪ“еҠЎд№ӢжҖҘпјҢжҲ‘еӣҪдјҒдёҡејҖе§ӢеҠ еӨ§й”Ӯз”өжұ жқҗж–ҷзҡ„з ”еҸ‘еҠӣеәҰпјҢ并дёҚж–ӯжҸҗеҚҮдҫӣз»ҷиғҪеҠӣпјҢеңЁжӯӨжңҹй—ҙпјҢе…ӯж°ҹзЈ·й…ёй”ӮеҲ¶еӨҮжҠҖжңҜд№ҹеҸ–еҫ—зӘҒз ҙжҖ§иҝӣеұ•пјҢжҲ‘еӣҪжҲҗдёә继ж—Ҙжң¬еҗҺ第дәҢдёӘе®һзҺ°е…ӯж°ҹзЈ·й…ёй”Ӯдә§дёҡеҢ–зҡ„еӣҪ家пјҢиҝӣеҸЈдҫқиө–еәҰеӨ§е№…дёӢйҷҚпјҢеӣҪдә§е…ӯж°ҹзЈ·й…ёй”ӮеңЁеӣҪйҷ…еёӮеңәдёҠең°дҪҚдёҚж–ӯжҸҗеҚҮпјҢжҲ‘еӣҪйҖҗжёҗжҲҗдёәдәҶе…ӯж°ҹзЈ·й…ёй”ӮеҮҖеҮәеҸЈеӣҪгҖӮеҗҢж—¶жҲ‘еӣҪд№ҹж¶ҢзҺ°дәҶдёҖжү№и§„жЁЎиҫғеӨ§гҖҒз”ҹдә§жҠҖжңҜйўҶе…Ҳзҡ„дјҒдёҡгҖӮ

й«ҳжҠҖжңҜеЈҒеһ’иҮҙдҪҝз”ҹдә§дјҒдёҡж•°йҮҸиҫғе°‘пјҢиЎҢдёҡз«һдәүж јеұҖйӣҶдёӯдё”зЁіе®ҡгҖӮ2017е№ҙеӣҪеҶ…е…ӯж°ҹзЈ·й…ёй”Ӯдҫӣз»ҷиҝҮеү©гҖҒд»·ж јдёӢйҷҚеј•еҸ‘дәҶиЎҢдёҡ第дёҖиҪ®жҙ—зүҢпјҢйғЁеҲҶ规模иҫғе°ҸгҖҒдә§иғҪдҪҺз«ҜгҖҒдә§иғҪеҲ©з”ЁзҺҮдҪҺзҡ„дёӯе°ҸеһӢдјҒдёҡиў«ж·ҳжұ°еҮәжё…пјҢиЎҢдёҡйӣҶдёӯеәҰжңүжүҖжҸҗеҚҮгҖӮзӣ®еүҚеӣҪеҶ…е…ӯж°ҹзЈ·й…ёй”ӮеҺӮе•ҶжңүеӨ©иөҗжқҗж–ҷгҖҒеӨҡж°ҹеӨҡгҖҒж–°жі°жқҗж–ҷгҖҒжұҹиӢҸеҝ…еә·гҖҒжөҷжұҹж°ёеӨӘгҖҒзҹіеӨ§иғңеҚҺзӯүгҖӮ2022е№ҙеүҚдёүеӯЈеәҰпјҢеӣҪеҶ…76%зҡ„еёӮеңәиў«еүҚдә”家дјҒдёҡжүҖеҚ жҚ®пјҢе…¶дёӯеӨ©иөҗжқҗж–ҷгҖҒеӨҡж°ҹеӨҡдёӨ家дјҒдёҡеҚ жҚ®дәҶе…ЁеӣҪ53%зҡ„еёӮеңәд»ҪйўқпјҢеҸҢеҜЎеӨҙеј•йўҶиЎҢдёҡеҝ«йҖҹеҸ‘еұ•пјҢеӨ©иөҗжқҗж–ҷеҚ жҜ”32%пјҢеӨҡж°ҹеӨҡеҚ жҜ”21%пјҢеҗҢж—¶еӨ©иөҗжқҗж–ҷиҝҳжҳҜжҲ‘еӣҪз”өи§Јж¶ІйҫҷеӨҙдјҒдёҡгҖӮе…¶ж¬Ўж–°жі°ж–°жқҗгҖҒжұҹиӢҸеҝ…еә·гҖҒжөҷжұҹж°ёеӨӘеҲҶеҲ«еҚ жҜ”10%гҖҒ7%гҖҒ6%гҖӮеңЁжӯӨж¬Ўд»·ж јдёҚж–ӯдёӢи·Ңзҡ„жғ…еҶөдёӢпјҢе…ӯж°ҹзЈ·й…ёй”ӮиЎҢдёҡеҶ…дјҒдёҡзӣҲеҲ©иғҪеҠӣе°Ҷе‘ҲдёӨжһҒеҲҶеҢ–пјҢдә§й”Җ规模жӣҙеӨ§гҖҒжҲҗжң¬жҺ§еҲ¶иғҪеҠӣжӣҙејәзҡ„дјҒдёҡеңЁеёӮеңәз«һдәүдёӯе°Ҷжӣҙе…·дјҳеҠҝпјҢеёӮеңәд»Ҫйўқе°Ҷеҗ‘зқҖдјҳеҠҝдјҒдёҡиҒҡжӢўпјҢиЎҢдёҡйӣҶдёӯеәҰе°ҶиҝӣдёҖжӯҘжҸҗеҚҮпјҢеҗҢж—¶йҡҸзқҖж–°иҝӣзҺ©е®¶зҡ„еҠ е…ҘпјҢдјҒдёҡж јеұҖжҲ–е°ҶеҸ‘з”ҹж”№еҸҳгҖӮ

д»ҘдёҠж•°жҚ®еҸҠдҝЎжҒҜеҸҜеҸӮиҖғжҷәз ”е’ЁиҜўпјҲwww.chyxx.comпјүеҸ‘еёғзҡ„гҖҠдёӯеӣҪе…ӯж°ҹзЈ·й…ёй”ӮиЎҢдёҡеҸ‘еұ•жЁЎејҸеҲҶжһҗеҸҠеёӮеңәйңҖжұӮйў„жөӢжҠҘе‘ҠгҖӢгҖӮжҷәз ”е’ЁиҜўжҳҜдёӯеӣҪйўҶе…Ҳдә§дёҡе’ЁиҜўжңәжһ„пјҢжҸҗдҫӣж·ұеәҰдә§дёҡз ”з©¶жҠҘе‘ҠгҖҒе•Ҷдёҡи®ЎеҲ’д№ҰгҖҒеҸҜиЎҢжҖ§з ”究жҠҘе‘ҠеҸҠе®ҡеҲ¶жңҚеҠЎзӯүдёҖз«ҷејҸдә§дёҡе’ЁиҜўжңҚеҠЎгҖӮжӮЁеҸҜд»Ҙе…іжіЁгҖҗжҷәз ”е’ЁиҜўгҖ‘е…¬дј—еҸ·пјҢжҜҸеӨ©еҸҠж—¶жҺҢжҸЎжӣҙеӨҡиЎҢдёҡеҠЁжҖҒгҖӮ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2024-2030е№ҙдёӯеӣҪе…ӯж°ҹзЈ·й…ёй”ӮиЎҢдёҡеҸ‘еұ•жЁЎејҸеҲҶжһҗеҸҠеёӮеңәйңҖжұӮйў„жөӢжҠҘе‘Ҡ

гҖҠ2024-2030е№ҙдёӯеӣҪе…ӯж°ҹзЈ·й…ёй”ӮиЎҢдёҡеҸ‘еұ•жЁЎејҸеҲҶжһҗеҸҠеёӮеңәйңҖжұӮйў„жөӢжҠҘе‘ҠгҖӢе…ұеҚҒеӣӣз« ,еҢ…еҗ«е…ӯж°ҹзЈ·й…ёй”ӮиЎҢдёҡжҠ•иө„зҺҜеўғеҲҶжһҗпјҢе…ӯж°ҹзЈ·й…ёй”ӮиЎҢдёҡжҠ•иө„жңәдјҡдёҺйЈҺйҷ©пјҢе…ӯж°ҹзЈ·й…ёй”ӮиЎҢдёҡжҠ•иө„жҲҳз•Ҙз ”з©¶зӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![2023е№ҙдёӯеӣҪе…ӯж°ҹзЈ·й…ёй”ӮиЎҢдёҡдҫӣйңҖзҺ°зҠ¶еҸҠеүҚжҷҜеұ•жңӣпјҡе‘ЁжңҹеұһжҖ§иҫғејәпјҢд»·ж јжіўеҠЁе№…еәҰиҫғеӨ§[еӣҫ]](http://img.chyxx.com/images/2022/0330/920e1a3ff3bb6b7f469fbaa1e9ad45bc470a7578.png?x-oss-process=style/w320)

![2022е№ҙдёӯеӣҪе…ӯж°ҹзЈ·й…ёй”ӮиЎҢдёҡеҸ‘еұ•зҺҜеўғгҖҒдә§дёҡй“ҫгҖҒеёӮеңәзҺ°зҠ¶гҖҒз«һдәүж јеұҖеҸҠжңӘжқҘи¶ӢеҠҝеҲҶжһҗ[еӣҫ]](http://img.chyxx.com/images/2022/0330/83e55e0fd01cd7eb3b56b758f35281ec8d2514ab.png?x-oss-process=style/w320)

![2022е№ҙдёӯеӣҪе…ӯж°ҹзЈ·й…ёй”ӮиЎҢдёҡдә§дёҡй“ҫжғ…еҶөеҲҶжһҗпјҡе…ӯж°ҹзЈ·й…ёй”Ӯдә§йҮҸжҢҒз»ӯеўһеҠ [еӣҫ]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)

![2023е№ҙдёӯеӣҪе…ӯж°ҹзЈ·й…ёй”ӮпјҲLiPF6пјүиЎҢдёҡзҺ°зҠ¶еҲҶжһҗпјҡеӣҪеҶ…еҺӮе•Ҷдҫӣз»ҷиғҪеҠӣдёҚж–ӯеўһејәпјҢеёӮеңәд»·ж јжҢҒз»ӯдёӢи·Ң[еӣҫ]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)