еҶ…е®№жҰӮеҶөпјҡиңңйӣӘеҶ°еҹҺдё»жү“дёӢжІүеёӮеңәпјҢе…¶й—Ёеә—иҝҗиҗҘзҡ„е®ўеқҮд»·д»…7.98е…ғпјҢеңЁдёүеӣӣдә”зәҝеҹҺеёӮеӨ§и§„жЁЎејҖеә—пјҢд»ҘжһҒй«ҳзҡ„жҖ§д»·жҜ”еҗёеј•дәҶеӨ§йҮҸзҡ„ж¶Ҳиҙ№иҖ…гҖӮиҖҢжҲ‘еӣҪзҡ„ж–°иҢ¶йҘ®дјҒдёҡеӨ§йғЁеҲҶе®ўеқҮд»·йғҪеңЁ10е…ғиҮі20е…ғд№Ӣй—ҙпјҢиҝҷдёҖд»·ж јеҢәй—ҙзҡ„дјҒдёҡз«һдәүе°ӨдёәжҝҖзғҲгҖӮеҘҲйӣӘзҡ„иҢ¶е®ўеқҮд»·дёә24.27е…ғпјҢе…¶з”ҹдә§з»ҸиҗҘд»Ҙй«ҳз«ҜеёӮеңәдёәдё»пјҢй—Ёеә—д№ҹеӨҡејҖеңЁз»ҸжөҺиҫғдёәеҸ‘иҫҫзҡ„дёҖзәҝеҸҠж–°дёҖзәҝеҹҺеёӮгҖӮ

е…ій”®иҜҚпјҡж–°иҢ¶йҘ®дјҒдёҡж јеұҖгҖҒиңңйӣӘеҶ°еҹҺгҖҒеҘҲйӣӘзҡ„иҢ¶

дёҖгҖҒдјҒдёҡж јеұҖпјҡиңңйӣӘеҶ°еҹҺдёҖ家зӢ¬еӨ§пјҢж–°иҢ¶йҘ®иЎҢдёҡз«һдәүжҝҖзғҲ

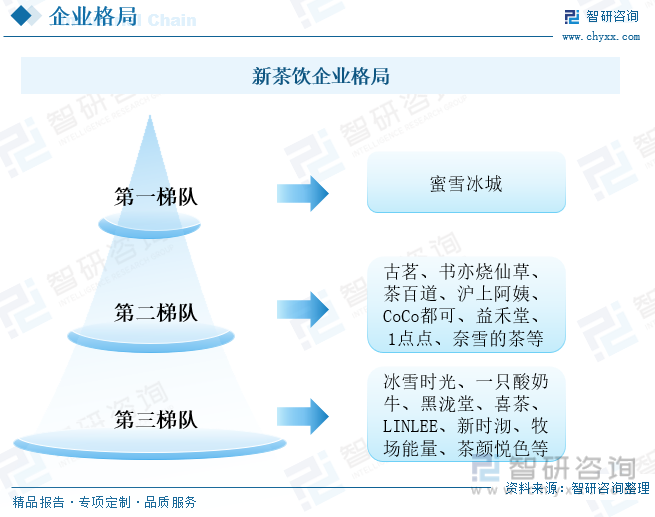

йҡҸзқҖжҲ‘еӣҪеұ…民收е…Ҙж°ҙе№іжҸҗеҚҮд»ҘеҸҠж¶Ҳиҙ№иғҪеҠӣеўһејәпјҢйЈҹе“Ғж¶Ҳиҙ№иЎҢдёҡеҝ«йҖҹеҸ‘еұ•гҖӮе°Өе…¶иҝ‘дёӨе№ҙеңЁзҪ‘з»ңжөҒйҮҸзҡ„еҪұе“ҚдёӢпјҢж–°иҢ¶йҘ®еёӮеңәзҒ«зҲҶпјҢеёӮеңә规模еҝ«йҖҹжү©еӨ§гҖӮз”ұдәҺж–°иҢ¶йҘ®иЎҢдёҡеҲӣдёҡй—Ёж§ӣзӣёеҜ№иҫғдҪҺгҖҒдә§е“Ғзҡ„еҸҜеӨҚеҲ¶жҖ§ејәпјҢж–°иҢ¶йҘ®е“ҒзүҢеӨ§йҮҸж¶ҢзҺ°пјҢеёӮеңәз«һдәүд№ҹж—ҘзӣҠжҝҖзғҲгҖӮдҫқжҚ®жҲ‘еӣҪж–°иҢ¶йҘ®дјҒдёҡзҡ„й—Ёеә—ж•°йҮҸиҝӣиЎҢеҲ’еҲҶпјҢе‘ҲзҺ°еҮәдёҖ家зӢ¬еӨ§зҡ„зҺ°зҠ¶пјҢиңңйӣӘеҶ°еҹҺзҡ„й—Ёеә—ж•°йҮҸиҫғе…¶д»–ж–°иҢ¶йҘ®е“ҒзүҢйҒҘйҒҘйўҶе…ҲпјҢеӨ„дәҺ第дёҖжўҜйҳҹгҖӮжҲӘиҮі2023е№ҙ3жңҲ21ж—ҘпјҢиңңйӣӘеҶ°еҹҺй—Ёеә—ж•°йҮҸи¶…иҝҮдәҶ2дёҮ家пјҢжҳҜжҲ‘еӣҪй—Ёеә—规模жңҖеӨ§зҡ„иҝһй”ҒиҢ¶йҘ®е“ҒзүҢпјҢиҗҘдёҡиҢғеӣҙйҒҚеҸҠе…ЁеӣҪд»ҘеҸҠйҹ©еӣҪгҖҒж–°еҠ еқЎгҖҒжі°еӣҪзӯүеӣҪ家гҖӮдҪҚдәҺ第дәҢжўҜйҳҹзҡ„жҳҜй—Ёеә—ж•°йҮҸи¶…иҝҮ1еҚғ家дёҚи¶і1дёҮ家зҡ„дјҒдёҡпјҢиҝҷдёҖжўҜйҳҹзҡ„дјҒдёҡиҫғеӨҡпјҢеёӮеңәзҹҘеҗҚеәҰд№ҹиҫғй«ҳпјҢеҰӮеҸӨиҢ—гҖҒд№ҰдәҰзғ§д»ҷиҚүгҖҒиҢ¶зҷҫйҒ“д»ҘеҸҠжІӘдёҠйҳҝе§Ёзҡ„й—Ёеә—ж•°йҮҸеқҮи¶…иҝҮдәҶ5000家гҖӮдҪҚдәҺ第дёүжўҜйҳҹзҡ„еҲҷжҳҜй—Ёеә—ж•°йҮҸдёҚи¶і1еҚғ家зҡ„дјҒдёҡпјҢеҰӮдёҖеҸӘй…ёеҘ¶зүӣгҖҒй»‘жі·е ӮгҖҒиҢ¶йўңжӮҰиүІзӯүгҖӮ

д»ҺжҲ‘еӣҪж–°иҢ¶йҘ®й—Ёеә—规模жқҘзңӢпјҢиңңйӣӘеҶ°еҹҺдёҖ家зӢ¬еӨ§пјҢе…¶й—Ёеә—ж•°йҮҸи¶…2дёҮ家пјҢиҝҷдё»иҰҒжҳҜз”ұдәҺиңңйӣӘеҶ°еҹҺдё»жү“дёӢжІүеёӮеңәпјҢе…¶й—Ёеә—иҝҗиҗҘзҡ„е®ўеқҮд»·д»…7.98е…ғпјҢеңЁдёүеӣӣдә”зәҝеҹҺеёӮеӨ§и§„жЁЎејҖеә—пјҢд»ҘжһҒй«ҳзҡ„жҖ§д»·жҜ”еҗёеј•дәҶеӨ§йҮҸзҡ„ж¶Ҳиҙ№иҖ…гҖӮиңңйӣӘеҶ°еҹҺзҡ„жөҒйҮҸдә§е“ҒеҶ°жҝҖеҮҢдёҖдёӘд»…е”®2е…ғиҮі3е…ғпјҢеҗёеј•дәҶеӨ§йҮҸзҡ„е№ҙиҪ»зҫӨдҪ“еҸҠе°ҸжңӢеҸӢж¶Ҳиҙ№пјҢеҗҢж—¶иҝҳеёҰеҠЁдәҶеә—еҶ…е…¶д»–дә§е“Ғзҡ„й”ҖйҮҸгҖӮиҖҢжҲ‘еӣҪзҡ„ж–°иҢ¶йҘ®дјҒдёҡеӨ§йғЁеҲҶе®ўеқҮд»·йғҪеңЁ10е…ғиҮі20е…ғд№Ӣй—ҙпјҢиҝҷдёҖд»·ж јеҢәй—ҙзҡ„дјҒдёҡз«һдәүе°ӨдёәжҝҖзғҲгҖӮеҘҲйӣӘзҡ„иҢ¶е®ўеқҮд»·дёә24.27е…ғпјҢе…¶з”ҹдә§з»ҸиҗҘд»Ҙй«ҳз«ҜеёӮеңәдёәдё»пјҢй—Ёеә—д№ҹеӨҡејҖеңЁз»ҸжөҺиҫғдёәеҸ‘иҫҫзҡ„дёҖзәҝеҸҠж–°дёҖзәҝеҹҺеёӮгҖӮз”ұдәҺиҝ‘дёӨе№ҙжқҘз–«жғ…жҢҒз»ӯпјҢдҪҝеҫ—еұ…民收е…Ҙжғ…еҶөе’Ңж¶Ҳиҙ№зғӯжғ…йғҪеҸ—еҲ°дёҖе®ҡзҡ„еҪұе“ҚпјҢеӣ жӯӨеҘҲйӣӘзҡ„иҢ¶е®ўеқҮд»·д№ҹжңүжүҖдёӢж»‘пјҢдҪҶе…¶д»·ж јеңЁжҲ‘еӣҪж–°иҢ¶йҘ®иЎҢдёҡдҫқж—§еӨ„дәҺиҫғй«ҳж°ҙе№ігҖӮд»ҺжҲ‘еӣҪж–°иҢ¶йҘ®дјҒдёҡзҡ„з»ҸиҗҘдә§е“ҒжқҘзңӢпјҢдё»иҰҒеҢ…жӢ¬еҘ¶иҢ¶е’ҢжһңиҢ¶дёӨеӨ§зұ»дә§е“ҒпјҢйғЁеҲҶдјҒдёҡиҝҳејҖеҸ‘дәҶй…ёеҘ¶зі»еҲ—йҘ®е“Ғе’Ңе’–е•Ўзі»еҲ—йҘ®е“ҒгҖӮеҸҰеӨ–пјҢйҡҸзқҖжҲ‘еӣҪеұ…ж°‘еҒҘеә·ж„ҸиҜҶзҡ„еўһејәпјҢж¶Ҳиҙ№иҖ…еҜ№еҘ¶иҢ¶ж¶Ҳиҙ№зҡ„еҒҘеә·йңҖжұӮд№ҹйҖҗжёҗеўһеӨҡпјҢи®ёеӨҡж–°иҢ¶йҘ®дјҒдёҡд№ҹжҺЁеҮәдәҶдҪҺзі–йҘ®е“ҒжҲ–зәҜиҢ¶йҘ®е“ҒпјҢеҰӮд№ҰдәҰзғ§д»ҷиҚүжҺЁеҮәзҡ„иҪ»иҙҹжӢ…еҘ¶иҢ¶гҖҒеҝ«д№җз•Әи–ҜжҺЁеҮәзҡ„жІҒйҰҷзәҜиҢ¶д»ҘеҸҠеҘҲйӣӘзҡ„иҢ¶жҺЁеҮәзҡ„еҜ»йҰҷдёӯеӣҪиҢ¶гҖӮ

жіЁпјҡй—Ёеә—ж•°йҮҸеҸҠе®ўеқҮд»·ж•°жҚ®жҲӘиҮі2023е№ҙ3жңҲ21ж—Ҙ

зӣёе…іжҠҘе‘Ҡпјҡжҷәз ”е’ЁиҜўеҸ‘еёғзҡ„гҖҠдёӯеӣҪж–°ејҸиҢ¶йҘ®иЎҢдёҡз«һдәүзҺ°зҠ¶еҸҠеёӮеңәеүҚжҷҜи¶ӢеҠҝжҠҘе‘ҠгҖӢ

дәҢгҖҒйҮҚзӮ№дјҒдёҡпјҡеёӮеңә规模еҝ«йҖҹжү©еј пјҢжҜӣеҲ©зҺҮдёӢж»‘жҳҺжҳҫ

пјҲдёҖпјүиңңйӣӘеҶ°еҹҺпјҡдё»жү“дёӢжІүеёӮеңәпјҢй—Ёеә—规模иҝ…йҖҹжү©еј

иңңйӣӘеҶ°еҹҺдё»иҰҒд»ҺдәӢзҺ°еҲ¶йҘ®е“ҒгҖҒзҺ°еҲ¶еҶ°ж·Үж·ӢеҸҠе…¶ж ёеҝғйЈҹжқҗзҡ„з ”еҸ‘гҖҒз”ҹдә§гҖҒй”Җе”®д»ҘеҸҠе“ҒзүҢиҝҗиҗҘз®ЎзҗҶпјҢиҮҙеҠӣдәҺжү“йҖ йӣҶдә§е“Ғз ”еҸ‘гҖҒз”ҹдә§гҖҒд»“еӮЁзү©жөҒгҖҒй”Җе”®гҖҒиҝһй”Ғз»ҸиҗҘдёәдёҖдҪ“зҡ„е®Ңж•ҙдә§дёҡй“ҫгҖӮзӣ®еүҚпјҢиңңйӣӘеҶ°еҹҺе·Із»ҸжӢҘжңүзҺ°еҲ¶иҢ¶йҘ®иҝһй”Ғе“ҒзүҢвҖңиңңйӣӘеҶ°еҹҺвҖқгҖҒзҺ°зЈЁе’–е•Ўиҝһй”Ғе“ҒзүҢвҖңе№ёиҝҗе’–вҖқе’ҢзҺ°еҲ¶еҶ°ж·Үж·Ӣиҝһй”Ғе“ҒзүҢвҖңжһҒжӢүеӣҫвҖқдёүеӨ§е“ҒзүҢпјҢжҲҗдёәжҲ‘еӣҪзӣ®еүҚй—Ёеә—ж•°йҮҸжңҖеӨҡгҖҒ规模жңҖеӨ§ж–°иҢ¶йҘ®дјҒдёҡгҖӮиңңйӣӘеҶ°еҹҺжӯЈејҸејҖеҲӣдәҺ2006е№ҙпјҢвҖңиңңйӣӘеҶ°еҹҺи¶…зә§еҶ°е ЎвҖқйҰ–ж¬ЎжҺЁеҮәж–°йІңеҶ°жҝҖеҮҢпјҢд»…е”®дёҖе…ғдёҖж”ҜпјҢе№ҝеҸ—ж¬ўиҝҺгҖӮиңңйӣӘеҶ°еҹҺе§Ӣз»ҲеқҡжҢҒвҖңй«ҳиҙЁе№ід»·вҖқзҡ„дә§е“ҒзҗҶеҝөпјҢдёҚж–ӯеҗ‘е…ЁеӣҪиҢғеӣҙжү©еј пјҢзӣ®еүҚе…¶й—Ёеә—ж•°йҮҸи¶…2дёҮдҪҷ家пјҢиҰҶзӣ–дәҶе…ЁеӣҪ31зңҒд»ҪгҖҒиҮӘжІ»еҢәгҖҒзӣҙиҫ–еёӮгҖӮеҗҢж—¶пјҢиңңйӣӘеҶ°еҹҺиҝҳз§ҜжһҒеҗ‘жө·еӨ–жү©еј пјҢ2018е№ҙиңңйӣӘеҶ°еҹҺеңЁи¶ҠеҚ—жІіеҶ…ејҖеә—пјҢиҝҷжҳҜиңңйӣӘеҶ°еҹҺиө°ејәе…ЁзҗғеҢ–еёӮеңәзҡ„第дёҖжӯҘпјҢйҡҸеҗҺиңңйӣӘеҶ°еҹҺзӣёз»§еңЁеҚ°еәҰе°јиҘҝдәҡгҖҒ马жқҘиҘҝдәҡгҖҒж–°еҠ еқЎгҖҒжі°еӣҪгҖҒйҹ©еӣҪзӯүжө·еӨ–еёӮеңәејҖеә—пјҢиҗҘдёҡзүҲеӣҫж„ҲеҸ‘е№ҝжіӣгҖӮ2022е№ҙпјҢиңңйӣӘеҶ°еҹҺйҖ’дәӨдәҶжӢӣиӮЎиҜҙжҳҺд№ҰпјҢзӯ№еҲ’дёҠеёӮгҖӮ

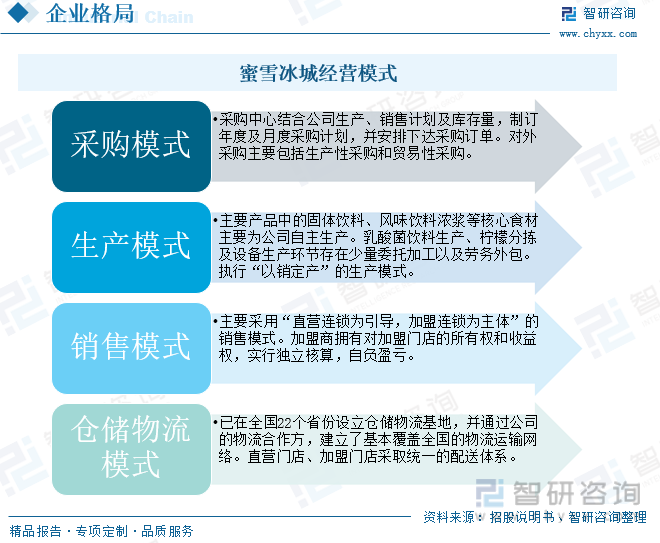

иңңйӣӘеҶ°еҹҺзҡ„йҮҮиҙӯжЁЎејҸеҢ…жӢ¬з”ҹдә§жҖ§йҮҮиҙӯе’Ңиҙёжҳ“жҖ§йҮҮиҙӯдёӨз§ҚпјҢз”ҹдә§жҖ§йҮҮиҙӯжҳҜйҮҮиҙӯе…¬еҸёз”ҹдә§жүҖйңҖеүҚз«ҜеҺҹжқҗж–ҷеҸҠеҢ…иЈ…жқҗж–ҷпјҢиҙёжҳ“жҖ§йҮҮиҙӯжҳҜйҮҮиҙӯй—Ёеә—иҝҗиҗҘжүҖйңҖзҡ„е…¬еҸёжңӘз”ҹдә§жҲ–иҮӘдә§дёҚи¶ізҡ„йЈҹжқҗгҖҒеҢ…иЈ…жқҗж–ҷгҖҒи®ҫеӨҮи®ҫж–ҪеҸҠиҗҘиҝҗзү©иө„зӯүпјҢе…¶еҜ№еӨ–йҮҮиҙӯе·ҘдҪңеқҮз”ұйҮҮиҙӯдёӯеҝғиҙҹиҙЈгҖӮеңЁз”ҹдә§жЁЎејҸдёҠпјҢиңңйӣӘеҶ°еҹҺйҮҮеҸ–зҡ„жҳҜвҖңд»Ҙй”Җе®ҡдә§вҖқгҖҒвҖңиҮӘдё»з”ҹдә§+委еӨ–з”ҹдә§зӣёз»“еҗҲвҖқзҡ„жЁЎејҸгҖӮз”ҹдә§з®ЎзҗҶйғЁж №жҚ®е№ҙеәҰй”Җе”®и®ЎеҲ’гҖҒзҺ°жңүдә§иғҪеҸҠеә“еӯҳзҠ¶еҶөпјҢеҗҲзҗҶеҲ¶е®ҡе№ҙеәҰз”ҹдә§и®ЎеҲ’пјҢ然еҗҺз”ұз”ҹдә§йғЁиҝӣиЎҢз”ҹдә§гҖӮе…¶дёӯпјҢеӣәдҪ“йҘ®ж–ҷгҖҒйЈҺе‘ійҘ®ж–ҷжө“жөҶзӯүж ёеҝғйЈҹжқҗдё»иҰҒйҮҮеҸ–иҮӘдё»з”ҹдә§пјҢиҖҢд№ій…ёиҸҢйҘ®ж–ҷгҖҒжҹ жӘ¬еҲҶжӢЈеҸҠи®ҫеӨҮз”ҹдә§еҲҷеӯҳеңЁе°‘йҮҸ委жүҳеҠ е·Ҙзҡ„жғ…еҶөгҖӮеңЁй”Җе”®жЁЎејҸдёҠпјҢиңңйӣӘеҶ°еҹҺйҮҮеҸ–зҡ„жҳҜвҖңзӣҙиҗҘиҝһй”Ғдёәеј•еҜјпјҢеҠ зӣҹиҝһй”Ғдёәдё»дҪ“вҖқзҡ„ж–№ејҸпјҢеҜ№еҠ зӣҹй—Ёеә—иҝӣиЎҢе…ЁжөҒзЁӢзҡ„еҠ зӣҹж”ҜжҢҒгҖӮеңЁд»“еӮЁзү©жөҒжЁЎејҸдёҠпјҢиңңйӣӘеҶ°еңЁе…ЁеӣҪеӨҡдёӘзңҒд»Ҫи®ҫз«Ӣд»“еӮЁзү©жөҒеҹәең°пјҢ并йҖҡиҝҮе…¬еҸёзҡ„зү©жөҒеҗҲдҪңж–№пјҢе»әз«ӢдәҶеҹәжң¬иҰҶзӣ–е…ЁеӣҪзҡ„зү©жөҒиҝҗиҫ“зҪ‘з»ңгҖӮзӣ®еүҚпјҢиңңйӣӘеҶ°еҹҺе“ҒзүҢз”ұдёүеӨ§е…¬еҸёе…ұеҗҢжңҚеҠЎпјҢиңңйӣӘеҶ°еҹҺиӮЎд»Ҫжңүйҷҗе…¬еҸёдё»еҜјз®ЎзҗҶиҝҗиҗҘпјӣеӨ§е’–еӣҪйҷ…йЈҹе“Ғжңүйҷҗе…¬еҸёдё»еҜјз ”еҸ‘з”ҹдә§пјӣдёҠеІӣжҷәж…§дҫӣеә”й“ҫжңүйҷҗе…¬еҸёжҸҗдҫӣд»“еӮЁзү©жөҒжңҚеҠЎгҖӮдёүеӨ§е…¬еҸёе…ұеҗҢеҚҸдҪңеҪўжҲҗе®Ңж•ҙдә§дёҡй“ҫпјҢдҝқйҡңиңңйӣӘеҶ°еҹҺеңЁеӣҪеҶ…йҘ®е“ҒиЎҢдёҡеҝ«йҖҹжҲҗй•ҝгҖӮ

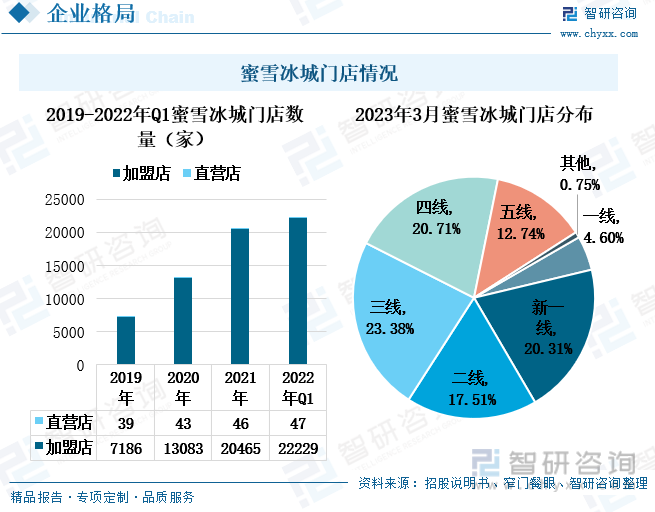

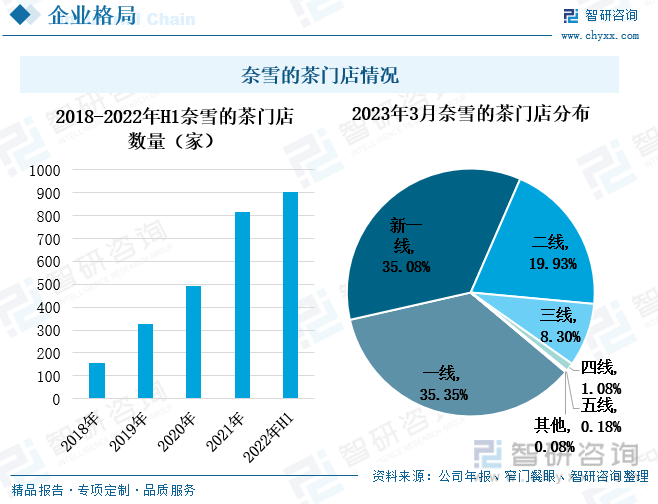

иңңйӣӘеҶ°еҹҺзҡ„й”Җе”®жЁЎејҸжҳҜд»ҘеҠ зӣҹеә—дёәдё»дҪ“пјҢе…¶зәҝдёӢй—Ёеә—ж•°йҮҸеӨ§йғЁеҲҶйғҪжҳҜеҠ зӣҹеә—жЁЎејҸгҖӮ2019е№ҙиҮі2022е№ҙ第дёҖеӯЈеәҰпјҢиңңйӣӘеҶ°еҹҺзҡ„й—Ёеә—ж•°йҮҸжҢҒз»ӯдёҠж¶ЁпјҢе°Өе…¶еҠ зӣҹеә—зҡ„ж•°йҮҸйЈһйҖҹдёҠж¶ЁгҖӮ2020е№ҙпјҢиңңйӣӘеҶ°еҹҺй—Ёеә—ж•°йҮҸе°ұд»ҘзӘҒз ҙ1дёҮ家пјҢ2021е№ҙдҫҝи¶…иҝҮдәҶ2дёҮ家пјҢжҲӘиҮі2022е№ҙдёүеӯЈеәҰпјҢиңңйӣӘеҶ°еҹҺеҠ зӣҹеә—ж•°йҮҸдёә22229家пјҢиҖҢзӣҙиҗҘеә—ж•°йҮҸд»…47家пјҢеўһй•ҝиҫғж…ўгҖӮиңңйӣӘеҶ°еҹҺзҡ„дә§е“Ғдё»жү“зҡ„е°ұжҳҜвҖңй«ҳиҙЁе№ід»·вҖқпјҢд»ҘжһҒй«ҳзҡ„жҖ§д»·жҜ”еңЁдёӢжІүеёӮеңәеҫ—д»Ҙиҝ…йҖҹжү©еј пјҢд»ҺиңңйӣӘеҶ°еҹҺй—Ёеә—зҡ„еҹҺеёӮеҲҶеёғжғ…еҶөжқҘзңӢпјҢиңңйӣӘеҶ°еҹҺй—Ёеә—дё»иҰҒеҲҶеёғеңЁж–°дёҖзәҝеҹҺеёӮгҖҒдёүзәҝеҹҺеёӮе’ҢеӣӣзәҝеҹҺеёӮгҖӮжҲӘиҮі2023е№ҙ3жңҲпјҢиңңйӣӘеҶ°еҹҺеңЁж–°дёҖзәҝеҹҺеёӮгҖҒдёүзәҝеҹҺеёӮе’ҢеӣӣзәҝеҹҺеёӮзҡ„еҚ жҜ”еқҮи¶…иҝҮдәҶ20%гҖӮ

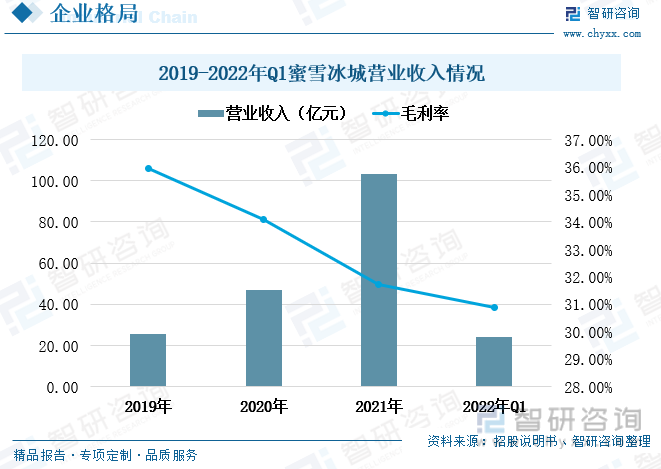

2019е№ҙиҮі2021е№ҙпјҢиңңйӣӘеҶ°еҹҺзҡ„й—Ёеә—ж•°йҮҸиҝ…йҖҹжү©еј пјҢжӢүеҠЁе…¶иҗҘдёҡ收е…Ҙд№ҹйЈһйҖҹдёҠж¶ЁгҖӮ2021е№ҙпјҢиңңйӣӘеҶ°еҹҺзҡ„иҗҘдёҡ收е…ҘзӘҒз ҙ100дәҝе…ғпјҢиҫғдёҠдёҖе№ҙеәҰеўһй•ҝдәҶ121.14%гҖӮдҪҶиңңйӣӘеҶ°еҹҺжҜӣеҲ©зҺҮиө°еҠҝдёҺиҗҘдёҡ收е…Ҙиө°еҠҝзӣёеҸҚпјҢ2019е№ҙиҮі2021е№ҙпјҢиңңйӣӘеҶ°еҹҺзҡ„жҜӣеҲ©зҺҮжҢҒз»ӯдёӢж»‘иҮі31.73%пјҢ2022е№ҙ第дёҖеӯЈеәҰ继з»ӯдёӢж»‘иҮі30.89%гҖӮиңңйӣӘеҶ°еҹҺжҜӣеҲ©зҺҮзҡ„дёӢж»‘дё»иҰҒжҳҜз”ұдәҺе…¶дә§е“Ғй”Җе”®з»“жһ„гҖҒз”ҹдә§жҲҗжң¬дёҠж¶ЁжүҖиҮҙгҖӮ

пјҲдәҢпјүеҘҲйӣӘзҡ„иҢ¶пјҡе®ҡдҪҚй«ҳз«ҜеёӮеңәпјҢе®ўеқҮд»·дёӢж»‘жҳҺжҳҫ

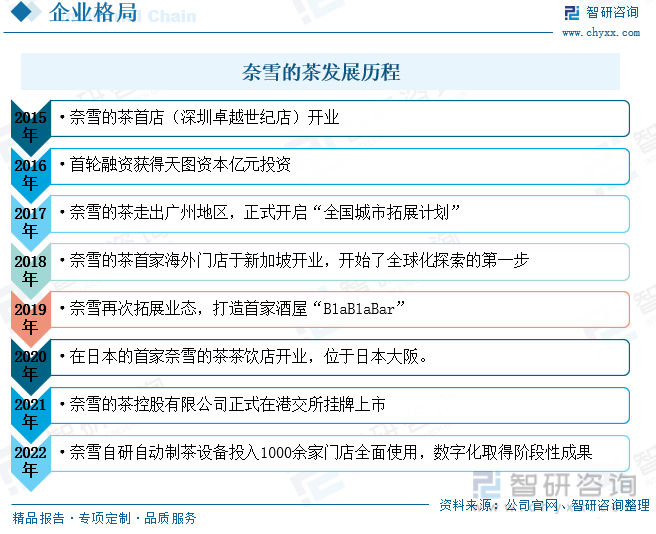

еҘҲйӣӘзҡ„иҢ¶еҲӣз«ӢдәҺ2015е№ҙпјҢеңЁж·ұеңіеҲӣз«Ӣ第дёҖ家еә—пјҢ并дәҺ2017е№ҙиө°еҮәе№ҝе·һең°еҢәпјҢжӯЈејҸејҖеҗҜвҖңе…ЁеӣҪеҹҺеёӮжӢ“еұ•и®ЎеҲ’вҖқгҖӮ2020е№ҙпјҢеҘҲйӣӘзҡ„иҢ¶еңЁж—Ҙжң¬еӨ§йҳӘејҖеә—пјҢејҖе§ӢиҝҲеҗ‘е…ЁзҗғеёӮеңәгҖӮ2021е№ҙпјҢеҘҲйӣӘзҡ„иҢ¶еңЁжёҜдәӨжүҖдёҠеёӮгҖӮеҘҲйӣӘзҡ„иҢ¶иҒҡз„Ұд»ҘиҢ¶дёәж ёеҝғзҡ„зҺ°д»Јз”ҹжҙ»ж–№ејҸпјҢ并еҪўжҲҗдәҶвҖңзҺ°еҲ¶иҢ¶йҘ®вҖқгҖҒвҖңеҘҲйӣӘиҢ—иҢ¶вҖқеҸҠвҖңRTD瓶装иҢ¶вҖқдёүеӨ§дёҡеҠЎжқҝеқ—гҖӮеҸҰеӨ–пјҢеҘҲйӣӘзҡ„иҢ¶иҝҳжҺЁиЎҢзҺ°еҲ¶иҢ¶йҘ®жҗӯй…Қзғҳз„ҷдә§е“Ғзҡ„жҰӮеҝөпјҢжҺЁеҮәвҖңиҢ¶йҘ®+иҪҜ欧еҢ…вҖқеҸҢе“Ғзұ»жЁЎејҸгҖӮеҘҲйӣӘзҡ„иҢ¶е®ҡдҪҚй«ҳз«ҜеёӮеңәпјҢеқҡжҢҒй«ҳе“ҒиҙЁгҖҒеҒҘеә·зҡ„дә§е“ҒпјҢеқҡжҢҒдҪҺзі–й…Қж–№пјҢдёҺзҺ°д»Јдәәзҡ„еҒҘеә·е…»з”ҹзҗҶеҝөеҘ‘еҗҲпјҢйҖҗжёҗеҸ‘еұ•жҲҗдёәжҲ‘еӣҪйўҶе…Ҳзҡ„й«ҳз«ҜзҺ°еҲ¶иҢ¶йҘ®иҝһй”Ғеә—гҖӮ

2018е№ҙиҮі2022е№ҙдёҠеҚҠе№ҙпјҢеҘҲйӣӘзҡ„иҢ¶й—Ёеә—ж•°йҮҸжҢҒз»ӯдҝқжҢҒй«ҳйҖҹеўһй•ҝпјҢ2022е№ҙдёҠеҚҠе№ҙеўһй•ҝиҮі904家гҖӮдёҖж–№йқўпјҢжҳҜз”ұдәҺжҲ‘еӣҪеұ…ж°‘ж¶Ҳиҙ№иғҪеҠӣеўһејәжӢүеҠЁж–°иҢ¶йҘ®ж¶Ҳиҙ№йңҖжұӮеўһеӨҡпјӣеҸҰдёҖж–№йқўпјҢеҘҲйӣӘзҡ„иҢ¶е§Ӣз»ҲеқҡжҢҒжҺЁеҮәй«ҳе“ҒиҙЁдә§е“ҒпјҢе№ҝеҸ—ж¶Ҳиҙ№иҖ…е–ңзҲұгҖӮеҘҲйӣӘзҡ„иҢ¶е®ҡдҪҚй«ҳз«ҜеёӮеңәпјҢз”ұдәҺеҠ зӣҹжЁЎејҸдҪҝеҫ—е“ҒзүҢеҜ№зәҝдёӢй—Ёеә—зҡ„з®ЎзҗҶйҡҫд»Ҙз»ҹдёҖпјҢе“ҒжҺ§дёҚзЁіе®ҡпјҢеӣ жӯӨеҘҲйӣӘзҡ„иҢ¶е§Ӣз»ҲеқҡжҢҒзӣҙиҗҘжЁЎејҸгҖӮжҲӘиҮі2023е№ҙ3жңҲпјҢе…¶й—Ёеә—ж•°йҮҸе·Із»ҸзӘҒз ҙ1000家пјҢиҰҶзӣ–е…ЁеӣҪи¶…80еӨҡдёӘдё»иҰҒеҹҺеёӮпјҢе…¶е·Із»ҸжҲҗдёәдёӯеӣҪй«ҳз«ҜзҺ°еҲ¶иҢ¶йҘ®иҝһй”Ғеә—дёӯжӢҘжңүиҰҶзӣ–дёӯеӣҪжңҖе№ҝжіӣзҡ„иҢ¶йҘ®еә—зҪ‘з»ңзҡ„иҝһй”ҒдјҒдёҡгҖӮеҗҢж—¶пјҢеҘҲйӣӘзҡ„иҢ¶еқҡжҢҒвҖңеҠ еҜҶвҖқжҲҳз•ҘпјҢйӣҶдёӯеңЁжҲ‘еӣҪй«ҳзәҝеҹҺеёӮдјҳиҙЁзӮ№дҪҚејҖи®ҫй—Ёеә—пјҢеӣ жӯӨе…¶й—Ёеә—йӣҶдёӯеҲҶеёғеңЁжҲ‘еӣҪдёҖзәҝгҖҒж–°дёҖзәҝд»ҘеҸҠйҮҚзӮ№дәҢзәҝеҹҺеёӮгҖӮ2023е№ҙ3жңҲпјҢеҘҲйӣӘзҡ„иҢ¶зәҝдёӢй—Ёеә—жңүи¶…иҝҮдёғжҲҗйғҪеҲҶеёғеңЁдёҖзәҝе’Ңж–°дёҖзәҝеҹҺеёӮпјҢиҝҷдәӣеҹҺеёӮз»ҸжөҺиҫғдёәеҸ‘иҫҫпјҢеұ…ж°‘зҡ„ж¶Ҳиҙ№иғҪеҠӣд№ҹзӣёеҜ№иҫғејәпјҢдёҺеҘҲйӣӘзҡ„иҢ¶зҡ„й«ҳз«ҜеёӮеңәе®ҡдҪҚзӣёеҘ‘еҗҲгҖӮ

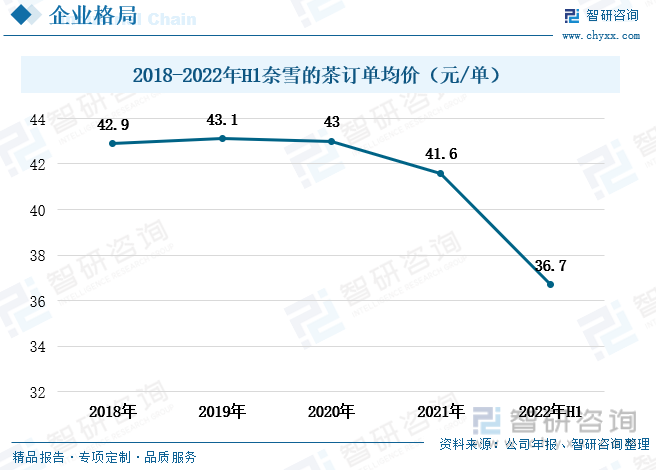

еҘҲйӣӘзҡ„иҢ¶е§Ӣз»ҲеқҡжҢҒй«ҳиҙЁйҮҸдә§е“ҒпјҢе®ҡдҪҚй«ҳз«ҜеёӮеңәпјҢеӣ жӯӨе…¶и®ўеҚ•еқҮиҫғд№ҹиҫғиЎҢдёҡе№іеқҮж°ҙе№ій«ҳгҖӮ2018е№ҙиҮі2021е№ҙпјҢиҷҪ然еңЁж–°еҶ з–«жғ…зҡ„еҪұе“ҚдёӢпјҢж¶Ҳиҙ№иҖ…зҡ„ж¶Ҳиҙ№зғӯжғ…еҮҸејұпјҢеҘҲйӣӘзҡ„иҢ¶и®ўеҚ•еқҮд»·з•ҘжңүдёӢж»‘пјҢдҪҶжҳҜд»ҚдҝқжҢҒеңЁжҜҸеҚ•40е…ғд»ҘдёҠгҖӮ2022е№ҙдёҠеҚҠе№ҙпјҢз–«жғ…еңЁжҲ‘еӣҪеӨҡең°еҸҚеӨҚпјҢе°Өе…¶жҳҜеҘҲйӣӘзҡ„иҢ¶йӣҶдёӯеёғеұҖзҡ„дёҖзәҝеҹҺеёӮеҸ—еҲ°иҫғеӨ§еҪұе“ҚпјҢдҪҝе…¶и®ўеҚ•еқҮд»·еӨ§е№…дёӢи·ҢгҖӮ2022е№ҙдёҠеҚҠе№ҙпјҢеҘҲйӣӘзҡ„иҢ¶и®ўеҚ•еқҮд»·дёӢж»‘иҮіжҜҸеҚ•36.7е…ғпјҢиҫғдёҠдёҖе№ҙеәҰеҗҢжңҹеҮҸе°‘дәҶ6.8е…ғгҖӮеҘҲйӣӘзҡ„иҢ¶и®ўеҚ•еқҮд»·дёӢж»‘дё»иҰҒжҳҜеҸ—еҲ°з–«жғ…зҡ„еҪұе“ҚпјҢдҪҶ2022е№ҙеә•жҲ‘еӣҪйҖҗжӯҘж”ҫејҖдәҶз–«жғ…йҷҗеҲ¶ж”ҝзӯ–пјҢжҲ‘еӣҪз»ҸжөҺе°ҶиҝҺжқҘеҠ еҝ«жҒўеӨҚпјҢеҘҲйӣӘзҡ„иҢ¶и®ўеҚ•еқҮд»·жҲ–е°Ҷжӯўи·ҢеӣһзЁігҖӮ

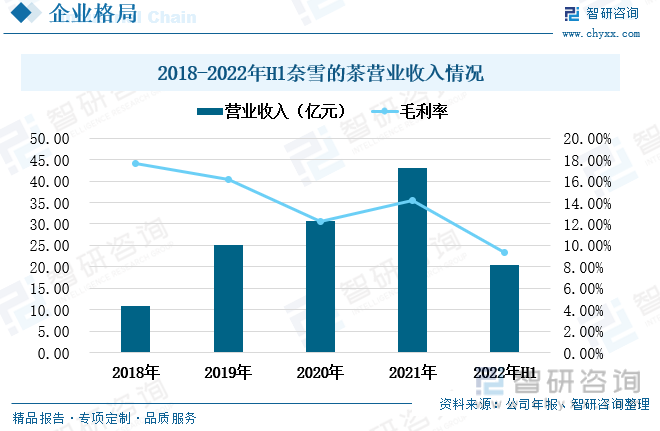

2018е№ҙиҮі2021е№ҙпјҢеҘҲйӣӘзҡ„иҢ¶иҗҘдёҡ收е…ҘжҢҒз»ӯдҝқжҢҒиҫғй«ҳйҖҹеәҰзҡ„еўһй•ҝпјҢ2021е№ҙдёҠж¶ЁиҮі42.97дәҝе…ғпјҢиҫғдёҠдёҖе№ҙеәҰеўһй•ҝдәҶ40.54%гҖӮдҪҶ2022е№ҙдёҠеҚҠе№ҙпјҢз”ұдәҺж–°еҶ з–«жғ…й•ҝж—¶й—ҙзҡ„еҪұе“ҚпјҢд»ҘеҸҠдёҠеҚҠе№ҙеңЁдёҠжө·гҖҒеҢ—дә¬зӯүе…ЁеӣҪеӨҡең°еҸҚеӨҚпјҢеҘҲйӣӘзҡ„иҢ¶иҗҘдёҡ收е…ҘеҮәзҺ°дёӢж»‘гҖӮ2022е№ҙдёҠеҚҠе№ҙпјҢеҘҲйӣӘзҡ„иҢ¶иҗҘдёҡ收е…Ҙдёә20.45дәҝе…ғпјҢиҫғдёҠдёҖе№ҙеәҰеҗҢжңҹдёӢйҷҚдәҶ3.8%гҖӮ2018е№ҙиҮі2022е№ҙдёҠеҚҠе№ҙпјҢеҘҲйӣӘзҡ„иҢ¶жҜӣеҲ©зҺҮдёӢж»‘жҳҺжҳҫпјҢиҷҪ然2021е№ҙжңүжүҖеӣһеҚҮпјҢдҪҶ2022е№ҙдёҠеҚҠе№ҙеҶҚдёҖж¬ЎдёӢж»‘пјҢи·ҢиҮі9.36%пјҢиҝҷдё»иҰҒжҳҜз”ұжҲҗжң¬дёҠж¶Ёд»ҘеҸҠе®ўеҚ•д»·дёӢи·ҢжүҖиҮҙгҖӮ

д»ҘдёҠж•°жҚ®еҸҠдҝЎжҒҜеҸҜеҸӮиҖғжҷәз ”е’ЁиҜўпјҲwww.chyxx.comпјүеҸ‘еёғзҡ„гҖҠдёӯеӣҪж–°ејҸиҢ¶йҘ®иЎҢдёҡз«һдәүзҺ°зҠ¶еҸҠеёӮеңәеүҚжҷҜи¶ӢеҠҝжҠҘе‘ҠгҖӢгҖӮжҷәз ”е’ЁиҜўжҳҜдёӯеӣҪйўҶе…Ҳдә§дёҡе’ЁиҜўжңәжһ„пјҢжҸҗдҫӣж·ұеәҰдә§дёҡз ”з©¶жҠҘе‘ҠгҖҒе•Ҷдёҡи®ЎеҲ’д№ҰгҖҒеҸҜиЎҢжҖ§з ”究жҠҘе‘ҠеҸҠе®ҡеҲ¶жңҚеҠЎзӯүдёҖз«ҷејҸдә§дёҡе’ЁиҜўжңҚеҠЎгҖӮжӮЁеҸҜд»Ҙе…іжіЁгҖҗжҷәз ”е’ЁиҜўгҖ‘е…¬дј—еҸ·пјҢжҜҸеӨ©еҸҠж—¶жҺҢжҸЎжӣҙеӨҡиЎҢдёҡеҠЁжҖҒгҖӮ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2023-2029е№ҙдёӯеӣҪж–°ејҸиҢ¶йҘ®иЎҢдёҡз«һдәүзҺ°зҠ¶еҸҠеёӮеңәеүҚжҷҜи¶ӢеҠҝжҠҘе‘Ҡ

гҖҠ2023-2029е№ҙдёӯеӣҪж–°ејҸиҢ¶йҘ®иЎҢдёҡз«һдәүзҺ°зҠ¶еҸҠеёӮеңәеүҚжҷҜи¶ӢеҠҝжҠҘе‘ҠгҖӢе…ұеҚҒеӣӣз« пјҢеҢ…еҗ«ж–°ејҸиҢ¶йҘ®е…ёеһӢдјҒдёҡеҸ‘еұ•еү–жһҗвҖ”вҖ”иңңйӣӘеҶ°еҹҺпјҢж–°ејҸиҢ¶йҘ®жҠ•иһҚиө„еёӮеңәеҲҶжһҗпјҢ2023-2029е№ҙдёӯеӣҪж–°ејҸиҢ¶йҘ®еёӮеңәеҸ‘еұ•еүҚжҷҜеҸҠйў„жөӢзӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![2022е№ҙдёӯеӣҪж–°ејҸиҢ¶йҘ®иЎҢдёҡдә§дёҡй“ҫжғ…еҶөеҲҶжһҗпјҡеёӮеңә规模жҢҒз»ӯеўһй•ҝ[еӣҫ]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)

![2023е№ҙдёӯеӣҪж–°иҢ¶йҘ®иЎҢдёҡеҸ‘еұ•ж јеұҖеҸҠйҮҚзӮ№дјҒдёҡеҲҶжһҗпјҡж–°иҢ¶йҘ®еёӮеңәеҸӮдёҺиҖ…дј—еӨҡпјҢз«һдәүеҚҒеҲҶжҝҖзғҲ [еӣҫ]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)