еҶ…е®№жҰӮеҶөпјҡ ж•ҙдҪ“зҺҜдҝқж”ҝзӯ–иғҢжҷҜзЈ·иӮҘдә§иғҪжҢҒз»ӯеҮәжё…пјҢжҲ‘еӣҪзЈ·иӮҘдә§йҮҸйҖҗе№ҙдёӢйҷҚпјҢж №жҚ®2022е№ҙдёӯеӣҪзЈ·еӨҚиӮҘеҚҸдјҡж•°жҚ®жҳҫзӨәпјҢжҠҳз®—2022е№ҙжҲ‘еӣҪзЈ·иӮҘдә§йҮҸзәҰ973.5дёҮеҗЁпјҢдё»иҰҒеҸ—з”ұз§ҚжӨҚз»“жһ„е’Ңж–ҪиӮҘд№ жғҜзҡ„ж”№еҸҳеҜјиҮҙзҡ„зЈ·й…ёдәҢй“өеӣҪеҶ…йңҖжұӮдёӢйҷҚпјҢжңӘжқҘзЈ·иӮҘдә§е“Ғд»Қ然дјҡеҗ‘еӨҚеҗҲиӮҘе“Ғз§ҚеҖҫж–ңгҖӮ2020е№ҙд»ҘжқҘеӣҪеҶ…еӨҡдёӘеҲ«й—ІзҪ®иҗҪеҗҺдә§иғҪйҮҚж–°ејҖе·ҘпјҢеёҰеҠЁжҲ‘еӣҪж•ҙдҪ“зЈ·иӮҘдә§иғҪејҖе·ҘзҺҮеҲ©з”ЁзҺҮжҸҗеҚҮпјҢиҝӣе…Ҙ2022е№ҙеҗҺпјҢдёҠеҚҠе№ҙж•ҙдҪ“зЈ·иӮҘж•ҲзӣҠд»Қеұ…й«ҳдҪҚпјҢдҪҶж•ҙдҪ“зЈ·зҹҝд»·ж јд»ҚдҝқжҢҒдёҠиЎҢжҖҒеҠҝпјҢдёӢжёёзЈ·иӮҘд»·ж јејҖе§ӢжүҝеҺӢпјҢдёӢеҚҠе№ҙејҖе§ӢеӣҪеҶ…зЈ·зҹҝд»·ж јд»ҚеӨ„еңЁзЁіжӯҘдёҠиЎҢжҖҒеҠҝпјҢдҪҶж•ҙдҪ“зЈ·иӮҘйңҖжұӮдёӢиЎҢпјҢзЈ·иӮҘд»·ж јејҖе§ӢдёӢиҗҪпјҢж•ҙдҪ“зЈ·иӮҘиЎҢдёҡеҲ©ж¶ҰжҢҒз»ӯ收缩пјҢиЎҢдёҡејҖе§ӢжүҝеҺӢгҖӮд»Һж•ҙдҪ“зЈ·иө„жәҗеҸҜжҢҒз»ӯеҲ©з”Ёе’Ңз»ҝиүІеҸ‘еұ•зҡ„еӨ§еҠҝжқҘзңӢпјҢжңӘжқҘеӣҪеҶ…зЈ·иӮҘдә§иғҪиҝҳжңүеҺӢзј©и°ғж•ҙз©әй—ҙгҖӮ

е…ій”®иҜҚпјҡзЈ·иӮҘдә§йҮҸ зЈ·иӮҘд»·ж је’ҢејҖе·ҘзҺҮ зЈ·иӮҘдә§дёҡй“ҫ зЈ·иӮҘз«һдәүж јеұҖ

дёҖгҖҒзЈ·иӮҘдә§дёҡжҰӮиҝ°

зЈ·иӮҘжҳҜжҢҮд»ҘиғҪеӨҹиЎҘе……еҶңдҪңзү©зЈ·е…ғзҙ зҡ„еҢ–иӮҘпјҢжҳҜеҗ«жңүзЈ·е…ғзҙ еҢ–еӯҰиӮҘж–ҷзҡ„з»ҹз§°гҖӮжҢүз…§иӮҘж–ҷжә¶и§ЈжҖ§йҡҫжҳ“зЁӢеәҰпјҢеҸҜд»Ҙе°ҶзЈ·иӮҘеҲҶдёәж°ҙжә¶жҖ§зЈ·иӮҘпјҢжһёжә¶жҖ§зЈ·иӮҘе’Ңйҡҫжә¶жҖ§зЈ·иӮҘгҖӮж°ҙжә¶жҖ§зЈ·иӮҘжҳҜдҪҝз”ЁжңҖе№ҝжіӣзҡ„зЈ·иӮҘпјҢжҳ“иў«еңҹеЈӨеҗёж”¶пјҢйҖӮз”ЁиҢғеӣҙе№ҝпјҢдё»иҰҒе“Ғз§ҚдёәиҝҮзЈ·й…ёй’ҷпјҲSSPпјүгҖҒйҮҚиҝҮзЈ·й…ёй’ҷпјҲTSPпјүгҖҒзЈ·й…ёдёҖй“өпјҲMAPпјүе’ҢдәҢй“өпјҲDAPпјүзӯүгҖӮжһёжә¶жҖ§зЈ·иӮҘе‘ҲзўұжҖ§пјҢд»ЈиЎЁе“Ғз§Қжңүй’ҷй•ҒзЈ·иӮҘпјҲFMPпјүгҖҒй’ўжёЈзЈ·иӮҘе’ҢжІүж·ҖзЈ·иӮҘзӯүгҖӮйҡҫжә¶жҖ§зЈ·иӮҘжҳҜдёҖз§Қй«ҳж•ҲзЈ·иӮҘпјҢе…·жңүиӮҘж•Ҳж…ўдҪңз”Ёж—¶й—ҙй•ҝзҡ„зү№зӮ№пјҢд»ЈиЎЁе“Ғз§ҚжңүзЈ·зҹҝзІүе’ҢйӘЁзІүгҖӮзӣ®еүҚеӣҪеҶ…з”ЁйҮҸжңҖеӨ§зҡ„зЈ·иӮҘдёәзЈ·й…ёдёҖй“өе’ҢзЈ·й…ёдәҢй“өпјҢдәҢиҖ…еҗҲи®ЎйңҖжұӮеҚ жҜ”и¶…8жҲҗпјҢе…¶дёӯзЈ·й…ёдёҖй“өеӨҡе’Ңж°®иӮҘй’ҫиӮҘеҲ¶дҪңжҲҗеӨҚеҗҲиӮҘдҪҝз”ЁпјҢзЈ·й…ёдәҢй“өзӣҙжҺҘдҪҝз”ЁгҖӮе…¶е®ғзЈ·иӮҘз”ұдәҺжҲ‘еӣҪз”ЁйҮҸиҫғе°‘пјҢдё»иҰҒз”ЁдәҺеҮәеҸЈгҖӮ

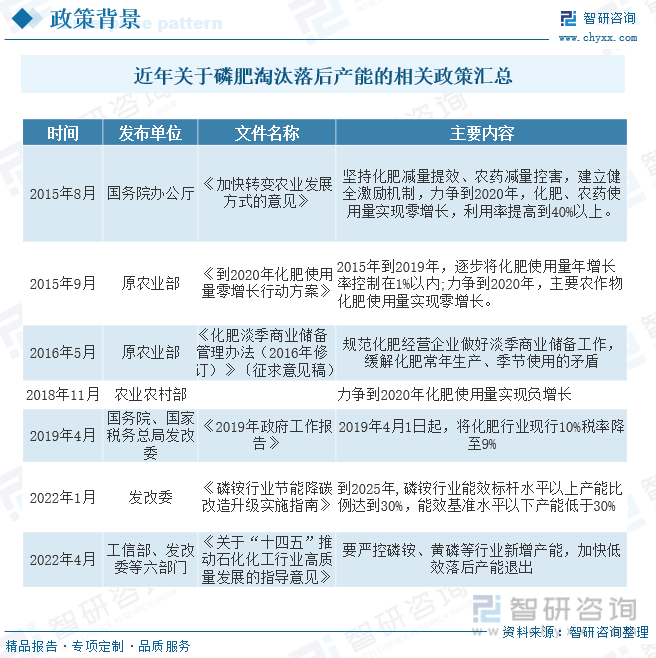

дәҢгҖҒзЈ·иӮҘж”ҝзӯ–иғҢжҷҜ

иҝ‘е№ҙжқҘпјҢвҖңдёүзЈ·вҖқз»јеҗҲж•ҙжІ»гҖҒгҖҠй•ҝжұҹдҝқжҠӨжі•гҖӢгҖҒеҚұеҢ–е“ҒдјҒдёҡжҗ¬иҝҒе’ҢзҺҜдҝқжІ»зҗҶзӯүж”ҝзӯ–еҜҶйӣҶеҮәеҸ°пјҢеҸ еҠ иө„жәҗзҺҜеўғзәҰжқҹе’ҢеёӮеңәйңҖжұӮеҸҳеҢ–пјҢеҠ йҖҹдәҶиЎҢдёҡдҪҺж•Ҳдә§иғҪзҡ„йҖҖеҮәгҖӮж №жҚ®е·Ҙдёҡе’ҢдҝЎжҒҜеҢ–йғЁзӯүе…ӯйғЁе§”еҸ‘еёғзҡ„гҖҠе…ідәҺвҖңеҚҒеӣӣдә”вҖқжҺЁеҠЁзҹіеҢ–еҢ–е·ҘиЎҢдёҡй«ҳиҙЁйҮҸеҸ‘еұ•зҡ„жҢҮеҜјж„Ҹи§ҒгҖӢпјҢдёҘжҺ§зЈ·й“өж–°еўһдә§иғҪпјҢеҠ дёҠзўідёӯе’ҢгҖҒиғҪиҖ—еҸҢжҺ§гҖҒзЈ·зҹіиҶҸвҖңд»ҘжёЈе®ҡдә§вҖқзӯүеҗ„з§Қдҫӣз»ҷз«Ҝзҡ„йҷҗеҲ¶пјҢиЎҢдёҡе·Іиҝӣе…Ҙж·ұеәҰи°ғж•ҙжңҹпјҢиҝ«дҪҝдјҒдёҡеҸ‘жҺҳж–°еҠЁиғҪгҖӮ

зӣёе…іжҠҘе‘Ҡпјҡжҷәз ”е’ЁиҜўеҸ‘еёғзҡ„гҖҠдёӯеӣҪзЈ·иӮҘиЎҢдёҡеёӮеңәиЎҢжғ…зӣ‘жөӢеҸҠеҸ‘еұ•и¶ӢеҠҝеҲҶжһҗжҠҘе‘ҠгҖӢ

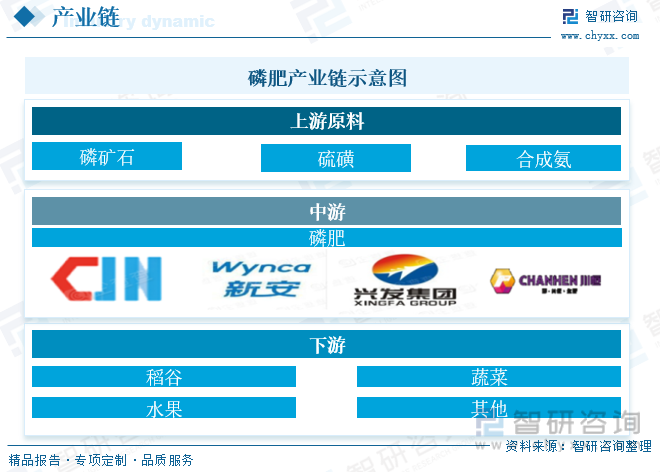

дёүгҖҒзЈ·иӮҘдә§дёҡй“ҫ

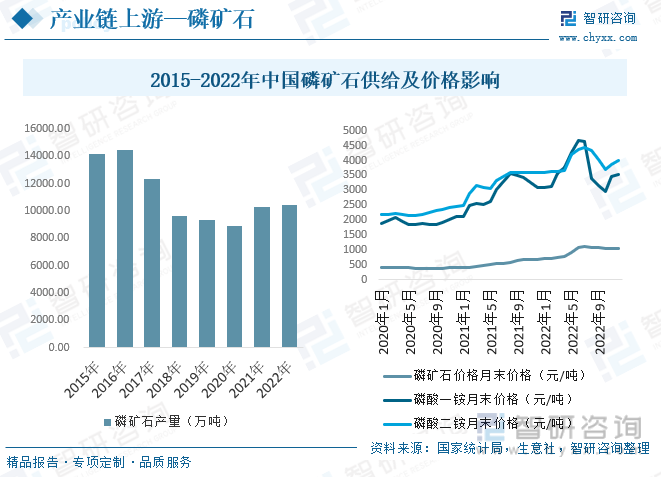

зЈ·иӮҘжң¬иҙЁдёәеӨҚеҗҲиӮҘпјҢзЈ·й…ёдёҖй“өгҖҒзЈ·й…ёдәҢй“өеҚ жҚ®ж ёеҝғеёӮеңәпјҢдә§е“Ғдҫӣеә”дҫқжүҳдә§дёҡиө„жәҗгҖӮзЈ·й…ёдёҖй“өе’ҢзЈ·й…ёдәҢй“өеұһдәҺе…ёеһӢзҡ„ж°®зЈ·еӨҚеҗҲиӮҘпјҢеӣ иҖҢеҶҚз”ҹдә§иҝҮзЁӢдёӯзЈ·иӮҘзҡ„дҫӣз»ҷе…је…·дәҶзЈ·дә§дёҡй“ҫзҡ„иө„жәҗеҠ е·ҘеұһжҖ§е’Ңз…ӨеҢ–е·Ҙзҡ„дҫӣз»ҷеұһжҖ§пјҢжңҖиҝ‘еҮ е№ҙз”ұдәҺзЈ·зҹҝиө„жәҗеңЁж–°иғҪжәҗзЈ·й…ёй“Ғй”Ӯз”өжұ д»ҘеҸҠйғЁеҲҶз”өи§Јж¶Ізҡ„еҺҹж–ҷйўҶеҹҹжӢ“еұ•еә”з”ЁпјҢеӣ иҖҢеңЁдә§дёҡй“ҫдёӯиө„жәҗзҡ„еёғеұҖйҮҚиҰҒжҖ§жҢҒз»ӯеўһеҠ пјҢиҝ‘е№ҙжқҘзЈ·зҹҝдҫӣз»ҷе’ҢйңҖжұӮжҢҒз»ӯи¶Ӣзҙ§пјҢж•ҙдҪ“зЈ·зҹҝд»·ж јжіўеҠЁжҳҺжҳҫжҢҒз»ӯеҪұе“ҚзЈ·иӮҘж•ҙдҪ“дҫӣз»ҷе’Ңд»·ж јгҖӮ

жҲ‘еӣҪзЈ·зҹҝеңЁеҝ«йҖҹејҖеҸ‘дёӯдёӯеӯҳеңЁиө„жәҗж¶ҲиҖ—еҝ«гҖҒеҗҺ继иө„жәҗдёҚи¶ігҖҒзҹҝдә§ејҖйҮҮж°ҙе№іиҫғдҪҺгҖҒиө„жәҗиҠӮзәҰдёҺз»јеҗҲеҲ©з”Ёж•ҲзҺҮдёҚй«ҳгҖҒзЈ·еҢ–е·Ҙдә§иғҪдёҘйҮҚиҝҮеү©еҸҠең°иҙЁзҒҫе®іе’ҢзҺҜеўғжұЎжҹ“йЈҺйҷ©еҠ еӨ§зӯүй—®йўҳпјҢйҖҗжӯҘеҮәзҺ°дә§иғҪиҝҮеү©гҖҒжұЎжҹ“зҺҜеўғзӯүй—®йўҳпјҢдёәжӯӨпјҢеӣҪ家еҮәеҸ°еӨҡйЎ№ж”ҝзӯ–пјҢдёҘж јйҷҗеҲ¶зЈ·зҹҝзҹіж–°еўһдә§иғҪпјҢеҜ№зЈ·зҹҝзҹідә§иғҪи®ҫзҪ®еӨ©иҠұжқҝпјҢеҜ№зЈ·зҹҝзҹіеҮәеҸЈдёҘж јйҷҗеҲ¶пјҢж•ҙдҪ“еӣҪеҶ…зЈ·зҹҝзҹідҫӣз»ҷжҢҒз»ӯдёӢйҷҚпјҢз–«жғ…д»ҘеҗҺдёӢжёёйңҖжұӮеӨҚиӢҸеҸ еҠ е…ЁзҗғзІ®йЈҹйңҖжұӮеӨ§еўһпјҢдҫӣйңҖй”ҷдҪҚиғҢжҷҜдёӢж•ҙдҪ“зЈ·зҹҝд»·ж јжҢҒз»ӯй«ҳж¶ЁпјҢеёҰеҠЁеӣҪеҶ…зЈ·зҹҝдә§йҮҸе°Ҹе№…еәҰеўһй•ҝпјҢж•°жҚ®жҳҫзӨәпјҢ2022е№ҙжҲ‘еӣҪзЈ·зҹҝзҹідә§йҮҸдёә10474.5дёҮеҗЁпјҢиҫғ2021е№ҙе°Ҹе№…еәҰеўһй•ҝгҖӮ

еӣӣгҖҒзЈ·иӮҘдә§дёҡзҺ°зҠ¶

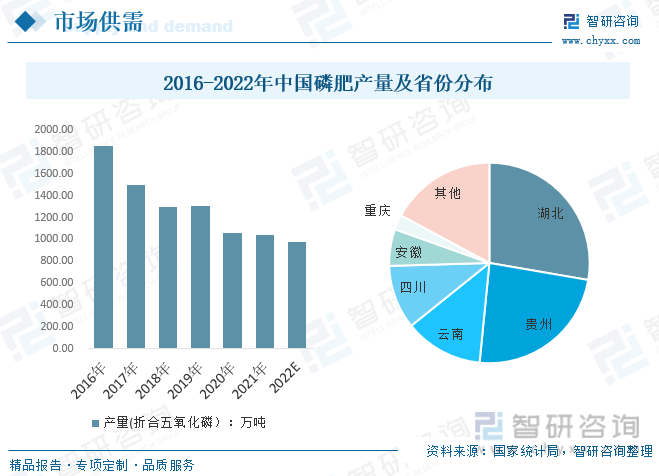

еӨҡе№ҙжқҘпјҢйҖҡиҝҮдҫӣз»ҷдҫ§ж”№йқ©жё…йҖҖиҝҮеү©дә§иғҪпјҢжҲ‘еӣҪзЈ·иӮҘдҫӣз»ҷиҝҮеү©зҡ„зҠ¶жҖҒе·Іеҫ—еҲ°еӨ§е№…ж”№е–„пјҢиЎҢдёҡдә§иғҪеҲ©з”ЁзҺҮйҖҗе№ҙеӣһеҚҮпјҢдҪҶж•ҙдҪ“зҺҜдҝқж”ҝзӯ–иғҢжҷҜзЈ·иӮҘдә§иғҪжҢҒз»ӯеҮәжё…пјҢд»ҚеҜјиҮҙжҲ‘еӣҪзЈ·иӮҘдә§йҮҸйҖҗе№ҙдёӢйҷҚпјҢж №жҚ®2022е№ҙдёӯеӣҪзЈ·еӨҚиӮҘеҚҸдјҡж•°жҚ®жҳҫзӨәпјҢжҠҳз®—2022е№ҙжҲ‘еӣҪзЈ·иӮҘдә§йҮҸзәҰ973.5дёҮеҗЁпјҢдё»иҰҒеҸ—з”ұз§ҚжӨҚз»“жһ„е’Ңж–ҪиӮҘд№ жғҜзҡ„ж”№еҸҳеҜјиҮҙзҡ„зЈ·й…ёдәҢй“өеӣҪеҶ…йңҖжұӮдёӢйҷҚпјҢжңӘжқҘзЈ·иӮҘдә§е“Ғд»Қ然дјҡеҗ‘еӨҚеҗҲиӮҘе“Ғз§ҚеҖҫж–ңгҖӮ

зңҒд»ҪеҲҶеёғиҖҢиЁҖпјҢжҲ‘еӣҪзЈ·иӮҘз”ҹдә§дё»иҰҒйӣҶдёӯеңЁж№–еҢ—гҖҒиҙөе·һгҖҒдә‘еҚ—е’Ңе’Ңеӣӣе·қзӯүпјҢ4зңҒеӨҚеҗҲиӮҘдә§йҮҸд№Ӣе’ҢеҚ еӨҚеҗҲиӮҘжҖ»дә§йҮҸзҡ„70%д»ҘдёҠпјҢжңӘжқҘйҡҸзқҖе…·жңүдёҠдёӢжёёдјҳеҠҝзҡ„еӨ§дёӯеһӢдјҒдёҡжҗ¬иҝҒж”№йҖ зҡ„е®ҢжҲҗпјҢж№–еҢ—зӯүзңҒд»Ҫзҡ„зЈ·иӮҘдә§йҮҸжңүжңӣжҸҗеҚҮгҖӮ

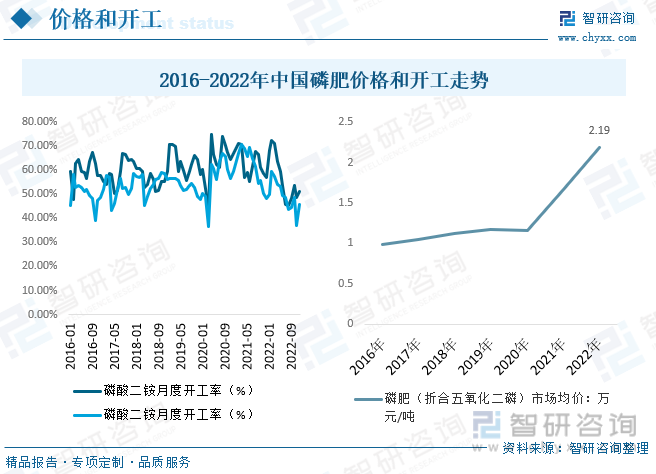

жҲ‘еӣҪеӨҡе№ҙжқҘзЈ·иӮҘеӯҳеңЁиҫғдёәдёҘйҮҚзҡ„дә§иғҪиҝҮеү©й—®йўҳпјҢз–«жғ…еҸ‘з”ҹеҗҺпјҢе…ЁзҗғзЈ·иӮҘйңҖжұӮжҸҗжҢҜгҖҒж•ҲзӣҠиҪ¬еҘҪпјҢ2020е№ҙд»ҘжқҘеӣҪеҶ…еӨҡдёӘеҲ«й—ІзҪ®иҗҪеҗҺдә§иғҪйҮҚж–°ејҖе·ҘпјҢеёҰеҠЁжҲ‘еӣҪж•ҙдҪ“зЈ·иӮҘдә§иғҪејҖе·ҘзҺҮеҲ©з”ЁзҺҮжҸҗеҚҮпјҢ2021е№ҙиЎҢдёҡжҢҒз»ӯеҗ‘еҘҪпјҢдҫӣйңҖдёӨж—әпјҢзЈ·зҹҝе’ҢзЈ·иӮҘд»·ж јеҚҸеҗҢеӨ§еўһпјҢиҝӣе…Ҙ2022е№ҙеҗҺпјҢдёҠеҚҠе№ҙж•ҙдҪ“зЈ·иӮҘж•ҲзӣҠд»Қеұ…й«ҳдҪҚпјҢзЈ·зҹҝд»·ж јдҝқжҢҒдёҠиЎҢжҖҒеҠҝпјҢдёӢжёёзЈ·иӮҘд»·ж јејҖе§ӢжүҝеҺӢпјҢдёӢеҚҠе№ҙејҖе§ӢеӣҪеҶ…зЈ·зҹҝд»·ж јд»ҚеӨ„еңЁзЁіжӯҘдёҠиЎҢжҖҒеҠҝпјҢдҪҶдёӢжёёзІ®йЈҹйңҖжұӮиҮҙзЈ·иӮҘйңҖжұӮдёӢиЎҢпјҢзЈ·иӮҘд»·ж јејҖе§ӢдёӢиҗҪпјҢж•ҙдҪ“зЈ·иӮҘиЎҢдёҡеҲ©ж¶ҰжҢҒз»ӯ收缩пјҢиЎҢдёҡејҖе§ӢжүҝеҺӢгҖӮд»Һж•ҙдҪ“зЈ·иө„жәҗеҸҜжҢҒз»ӯеҲ©з”Ёе’Ңз»ҝиүІеҸ‘еұ•зҡ„еӨ§еҠҝжқҘзңӢпјҢжңӘжқҘеӣҪеҶ…зЈ·иӮҘдә§иғҪиҝҳжңүеҺӢзј©и°ғж•ҙз©әй—ҙгҖӮ

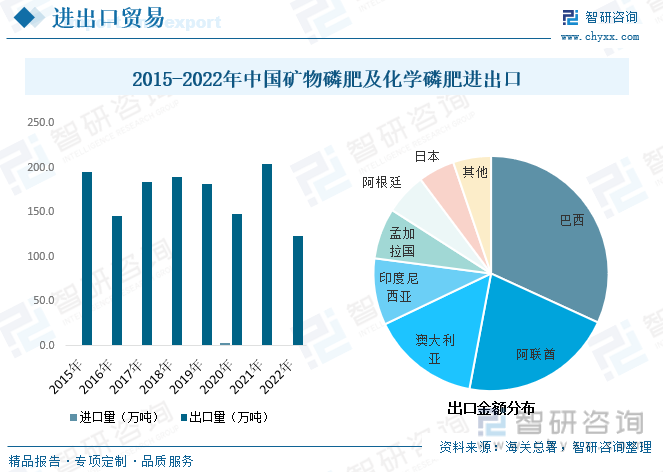

зЈ·иӮҘж•ҙдҪ“иҝӣеҮәеҸЈиҙёжҳ“иҖҢиЁҖпјҢжҲ‘еӣҪзЈ·иӮҘеҮәеҸЈйҮҸиҝ‘е№ҙжқҘжңүжүҖйҷҚдҪҺпјҢ2022е№ҙжҲ‘еӣҪзҹҝзү©зЈ·иӮҘеҸҠеҢ–еӯҰзЈ·иӮҘеҮәеҸЈйҮҸдёә123.07дёҮеҗЁпјҢйҷӨеҺ»2021е№ҙзү№ж®Ҡжғ…еҶөеӨ–пјҢзЈ·иӮҘеҮәеҸЈйҮҸеқҮдҪҺдәҺ2015е№ҙеі°еҖјгҖӮ2021е№ҙ10жңҲпјҢдёӯеӣҪжө·е…іжҖ»зҪІеҸ‘еёғ第81еҸ·е…¬е‘ҠпјҢеҜ№ж¶үеҸҠеҮәеҸЈеҢ–иӮҘзҡ„29дёӘ10дҪҚжө·е…іе•Ҷе“Ғзј–еҸ·еўһи®ҫжө·е…ізӣ‘з®ЎжқЎд»¶вҖңBвҖқпјҢжө·е…іеҜ№зӣёе…іе•Ҷе“Ғе®һж–ҪеҮәеҸЈжі•е®ҡе•Ҷе“ҒжЈҖйӘҢгҖӮиҝҷж Үеҝ—зқҖзЈ·иӮҘзӯүеҢ–иӮҘеҮәеҸЈз”ұеҺҹжқҘзҡ„е•ҶжЈҖеҸҳдёәжі•жЈҖпјҢеӣҪ家еҜ№дәҺеҮәеҸЈзҡ„дә§е“ҒжЈҖжҹҘе°ҶдјҡжӣҙеҠ дёҘж јпјҢеҗҢж—¶еҮәе…іж—¶й—ҙд№ҹдјҡжӣҙй•ҝпјҢеҮәеҸЈзӣ®зҡ„ең°еҲҶеёғиҖҢиЁҖпјҢжҲ‘еӣҪзЈ·иӮҘдё»иҰҒеҮәеҸЈе·ҙиҘҝгҖҒйҳҝиҒ”й…Ӣе’ҢжҫіеӨ§еҲ©дәҡзӯүеӣҪ家пјӣиҝӣеҸЈжқҘзңӢпјҢйҷӨејҖ2020е№ҙз–«жғ…еҪұе“ҚеӣҪеҶ…ж•ҙдҪ“зЈ·й…ёдҫӣз»ҷиҮҙж•ҙдҪ“иҝӣеҸЈйҮҸеӨ§е№…еәҰеўһй•ҝпјҢйҡҸеҗҺеӣһеҪ’иҮізҷҫеҗЁе·ҰеҸіпјҢ2022е№ҙжҲ‘еӣҪзЈ·иӮҘиҝӣеҸЈйҮҸд»…134.45еҗЁгҖӮ

дә”гҖҒзЈ·иӮҘз«һдәүж јеұҖ

еӨ§еһӢдјҒдёҡй—ҙ兼并йҮҚз»„пјҢеӣҪеҶ…зЈ·иӮҘдә§йҮҸеҗ‘иө„жәҗең°йӣҶдёӯзҡ„и¶ӢеҠҝжӣҙеҠ жҳҺжҳҫгҖӮиҝ‘дёӨе№ҙз”ұдәҺзЈ·иӮҘиЎҢдёҡж•ҙдҪ“ж•ҲзӣҠжҸҗеҚҮпјҢйғЁеҲҶеҺҹдёҚе…·еӨҮз«һдәүдјҳеҠҝзҡ„е°ҸдјҒдёҡжҒўеӨҚз”ҹдә§пјҢдҪҶйҡҸзқҖ2022е№ҙдёӢеҚҠе№ҙйңҖжұӮдёӢйҷҚиҖҢжҲҗжң¬жҢҒз»ӯжүҝеҺӢпјҢйғЁеҲҶдёӯе°ҸдјҒдёҡд»Қе°ҶеҸ—еҲ°еҪұе“ҚгҖӮзӣ®еүҚеӣҪеҶ…зЈ·иӮҘдё»иҰҒдјҒдёҡжңүдә‘еӨ©еҢ–гҖҒиҙөе·һзЈ·еҢ–гҖҒж№–еҢ—е®ңеҢ–гҖҒж№–еҢ—зҘҘдә‘е’Ңж–°жҙӢдё°зӯүгҖӮ

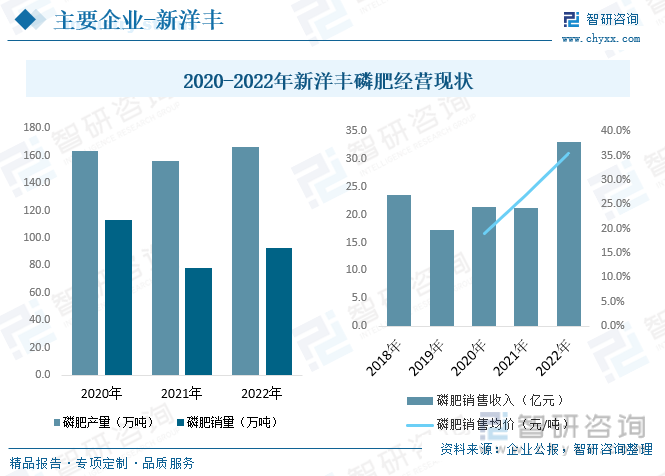

е…¶дёӯж–°жҙӢдё°е·Іе…·еӨҮзЈ·й…ёдёҖй“өе№ҙдә§иғҪ185дёҮеҗЁгҖҒй’ҫиӮҘиҝӣеҸЈжқғпјҢзЈ·зҹҝзҹі90дёҮеҗЁ/е№ҙпјҢй…ҚеҘ—з”ҹдә§еҗҲжҲҗж°Ё30дёҮеҗЁ/е№ҙзӯүгҖӮз»ҸиҗҘзҺ°зҠ¶иҖҢиЁҖпјҢ2022е№ҙж–°жҙӢдё°зЈ·й…ёиҗҘ收иҫҫиҝ‘е№ҙжқҘж–°й«ҳпјҢдё»иҰҒеҫ—зӣҠдәҺзЈ·й…ёд»·ж јй«ҳж¶ЁпјҢж•°жҚ®жҳҫзӨәпјҢ2021-2022е№ҙж•ҙдҪ“зЈ·иӮҘдә§й”ҖйҮҸжңүжүҖеўһй•ҝпјҢд»Һ2020е№ҙзҡ„163.6дёҮеҗЁе’Ң113.17дёҮеҗЁеҸҳеҠЁдёә2022е№ҙзҡ„166.17дёҮеҗЁе’Ң92.97дёҮеҗЁпјҢеҚ•еҗЁеқҮд»·д»Һ2020е№ҙзҡ„1894е…ғ/еҗЁеўһй•ҝиҮі2022е№ҙзҡ„3552.3е…ғ/еҗЁгҖӮ

д»ҘдёҠж•°жҚ®еҸҠдҝЎжҒҜеҸҜеҸӮиҖғжҷәз ”е’ЁиҜўпјҲwww.chyxx.comпјүеҸ‘еёғзҡ„гҖҠдёӯеӣҪзЈ·иӮҘиЎҢдёҡеёӮеңәиЎҢжғ…зӣ‘жөӢеҸҠеҸ‘еұ•и¶ӢеҠҝеҲҶжһҗжҠҘе‘ҠгҖӢгҖӮжҷәз ”е’ЁиҜўжҳҜдёӯеӣҪйўҶе…Ҳдә§дёҡе’ЁиҜўжңәжһ„пјҢжҸҗдҫӣж·ұеәҰдә§дёҡз ”з©¶жҠҘе‘ҠгҖҒе•Ҷдёҡи®ЎеҲ’д№ҰгҖҒеҸҜиЎҢжҖ§з ”究жҠҘе‘ҠеҸҠе®ҡеҲ¶жңҚеҠЎзӯүдёҖз«ҷејҸдә§дёҡе’ЁиҜўжңҚеҠЎгҖӮжӮЁеҸҜд»Ҙе…іжіЁгҖҗжҷәз ”е’ЁиҜўгҖ‘е…¬дј—еҸ·пјҢжҜҸеӨ©еҸҠж—¶жҺҢжҸЎжӣҙеӨҡиЎҢдёҡеҠЁжҖҒгҖӮ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2024-2030е№ҙдёӯеӣҪзЈ·иӮҘиЎҢдёҡеёӮеңәиЎҢжғ…зӣ‘жөӢеҸҠеҸ‘еұ•и¶ӢеҠҝеҲҶжһҗжҠҘе‘Ҡ

гҖҠ2024-2030е№ҙдёӯеӣҪзЈ·иӮҘиЎҢдёҡеёӮеңәиЎҢжғ…зӣ‘жөӢеҸҠеҸ‘еұ•и¶ӢеҠҝеҲҶжһҗжҠҘе‘ҠгҖӢе…ұеҚҒдёүз« пјҢеҢ…еҗ«2019-2023е№ҙдёӯеӣҪзЈ·зҹҝиө„жәҗдёҺзЈ·иӮҘе·ҘдёҡиҝҗиЎҢжҖҒеҠҝеҲҶжһҗпјҢ 2024-2030е№ҙдёӯеӣҪзЈ·иӮҘдә§дёҡиҝҗиЎҢи¶ӢеҠҝйў„жөӢеҲҶжһҗпјҢ 2024-2030е№ҙдёӯеӣҪзЈ·иӮҘдә§дёҡжҠ•иө„жңәдјҡдёҺйЈҺйҷ©еҲҶжһҗзӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![2023е№ҙдёӯеӣҪзЈ·иӮҘдҫӣйңҖе’ҢиҝӣеҮәеҸЈзҺ°зҠ¶еҲҶжһҗпјҢдёҠжёёжҲҗжң¬еўһй•ҝиЎҢдёҡжүҝеҺӢпјҢдёӢжёёйңҖжұӮдёӢиЎҢдјҒдёҡеўһ收дёҚеўһеҲ©[еӣҫ]](http://img.chyxx.com/images/2022/0330/7cb5c70f3a54c426c21dce90a0a5a6386f870908.png?x-oss-process=style/w320)

![2022е№ҙдёӯеӣҪзЈ·зҹҝзҹігҖҒзЈ·иӮҘдҫӣйңҖеҸҠиҝӣеҮәеҸЈжғ…еҶөеҲҶжһҗпјҢдә‘еҚ—зңҒйҮҚиҝҮзЈ·й…ёй’ҷеҮәеҸЈж•°йҮҸеҚ жҜ”64.6%[еӣҫ]](http://img.chyxx.com/images/2022/0330/7cb5c70f3a54c426c21dce90a0a5a6386f870908.png?x-oss-process=style/w320)

![2022е№ҙдёӯеӣҪзЈ·иӮҘиЎҢдёҡдә§дёҡй“ҫеҲҶжһҗпјҡзЈ·иӮҘдә§йҮҸйҖҗжёҗеӣһеҚҮ [еӣҫ]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)