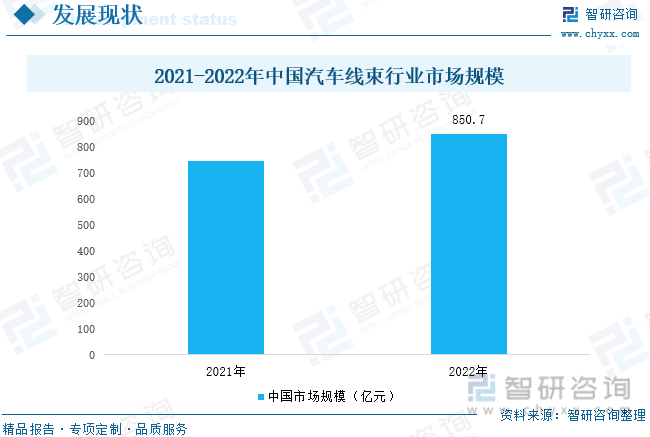

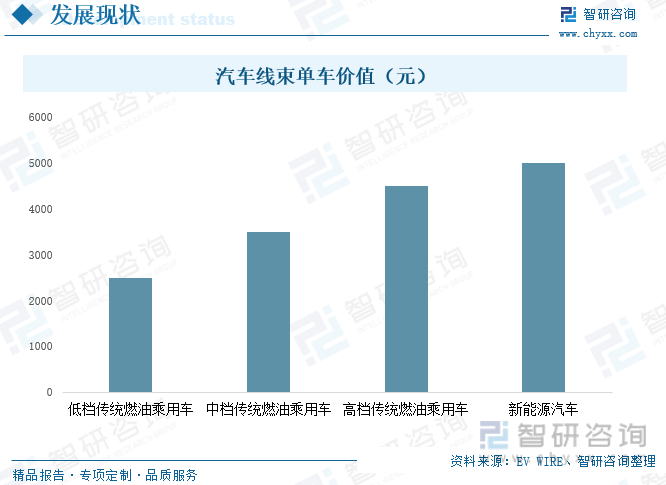

еҶ…е®№жҰӮеҶөпјҡжҲ‘еӣҪдҪңдёәе…ЁзҗғжңҖеӨ§зҡ„жұҪиҪҰз”ҹдә§дёҺж¶Ҳиҙ№еёӮеңәпјҢжұҪиҪҰзәҝжқҹй”ҖйҮҸеәһеӨ§пјҢе·ІжҲҗдёәе…ЁзҗғжұҪиҪҰзәҝжқҹ规模еўһй•ҝзҡ„дё»иҰҒжӢүеҠЁеҠӣгҖӮиҝ‘еҮ е№ҙпјҢжҲ‘еӣҪжұҪиҪҰдә§й”ҖйҮҸдёҚж–ӯеӣһжҡ–пјҢжӢүеҠЁжұҪиҪҰзәҝжқҹйңҖжұӮжҢҒз»ӯеўһеҠ пјҢеёӮеңә规模дёҚж–ӯжү©е®№пјҢ2022е№ҙжҲ‘еӣҪжұҪиҪҰзәҝжқҹеёӮеңә规模еўһй•ҝиҮі850.7дәҝе…ғпјҢеўһе№…и¶…14%гҖӮдёҺдј з»ҹд№ҳз”ЁиҪҰзӣёжҜ”иҫғпјҢж–°иғҪжәҗжұҪиҪҰзәҝжқҹд»·еҖјжӣҙй«ҳгҖӮдҪҺжЎЈдј з»ҹзҮғжІ№д№ҳз”ЁиҪҰеҚ•иҪҰжұҪиҪҰзәҝжқҹд»·еҖјдёә2500е…ғе·ҰеҸіпјҢдёӯй«ҳжЎЈдј з»ҹзҮғжІ№д№ҳз”ЁиҪҰеҚ•иҪҰд»·еҖјдёә3500-4500е…ғпјҢиҖҢж–°иғҪжәҗжұҪиҪҰеҚ•иҪҰжұҪиҪҰзәҝжқҹд»·еҖјдёә5000е…ғе·ҰеҸігҖӮж–°иғҪжәҗжұҪиҪҰжё—йҖҸзҺҮзҡ„дёҚж–ӯжҸҗеҚҮпјҢжӢүеҠЁжұҪиҪҰзәҝжқҹйҮҸд»·йҪҗеҚҮгҖӮжӯӨеӨ–жұҪиҪҰжҷәиғҪеҢ–еҸ‘еұ•и¶ӢеҠҝд№ҹе°ҶдёәжұҪиҪҰзәҝжқҹдә§дёҡеҸ‘еұ•еёҰжқҘж–°еўһйҮҸгҖӮеңЁжҷәиғҪеҢ–еҸ‘еұ•и¶ӢеҠҝдёӢпјҢиҪҰиҫҶжҗӯиҪҪзҡ„з”өеӯҗе…ғеҷЁд»¶ж•°йҮҸжҳҺжҳҫеўһй•ҝпјҢдҪңдёәеҗ„дёӘйӣ¶йғЁд»¶д№Ӣй—ҙз”өжәҗгҖҒдҝЎеҸ·зҡ„дј иҫ“еӘ’д»ӢпјҢзәҝжқҹйңҖжұӮд№ҹе°Ҷзӣёеә”еўһеҠ гҖӮйҡҸзқҖиҪҰиҫҶжҷәиғҪеҢ–зЁӢеәҰдёҚж–ӯжҸҗеҚҮпјҢеҜ№ж•°жҚ®дј иҫ“иғҪеҠӣдёҺж—¶ж•ҲжҖ§иҰҒжұӮжӣҙдёәдёҘж јпјҢеӮ¬з”ҹдәҶеӨ§йҮҸзҡ„й«ҳйҖҹиҝһжҺҘеҷЁйңҖжұӮпјҢй«ҳйҖҹзәҝжқҹйңҖжұӮд№ҹе°ҶдёҚж–ӯжҸҗеҚҮгҖӮ

е…ій”®иҜҚпјҡжұҪиҪҰзәҝжқҹеёӮеңә规模гҖҒжұҪиҪҰзәҝжқҹеҸ‘еұ•иғҢжҷҜгҖҒжұҪиҪҰдә§й”ҖйҮҸ

дёҖгҖҒжұҪиҪҰзәҝжқҹдёәжұҪиҪҰзҡ„вҖңдёӯжһўзҘһз»Ҹзі»з»ҹвҖқпјҢе…¶жҖ§иғҪеҜ№жұҪиҪҰзҡ„е®үе…ЁжҖ§еҪұе“ҚиҫғеӨ§

жұҪиҪҰзәҝжқҹжҳҜжұҪиҪҰз”өи·Ҝзҡ„зҪ‘з»ңдё»дҪ“пјҢдё»иҰҒз”ЁдәҺиҝһжҺҘжұҪиҪҰзҡ„и“„з”өжұ гҖҒеҲҶз”өзӣ’гҖҒжү§иЎҢеҷЁгҖҒжҺ§еҲ¶еҷЁгҖҒдј ж„ҹеҷЁзӯүйғЁд»¶пјҢдёәж•ҙиҪҰз”өеҷЁз”өеӯҗйғЁд»¶жҸҗдҫӣз”өиғҪгҖҒдҝЎеҸ·дј иҫ“пјҢ并дёәжҺ§еҲ¶еӣһи·ҜжҸҗдҫӣеҹәзЎҖиҝһжҺҘпјҢдҪҝд№Ӣе®һзҺ°жүҖжңүзҡ„з”өеҷЁеҠҹиғҪпјҢжұҪиҪҰзәҝжқҹиў«жҲҗдёәжұҪиҪҰзҡ„вҖңдёӯжһўзҘһз»Ҹзі»з»ҹвҖқгҖӮжұҪиҪҰзәҝжқҹжҢүз…§з”өеҺӢзӯүзә§еҸҜеҲҶдёәй«ҳеҺӢзәҝжқҹе’ҢдҪҺеҺӢзәҝжқҹпјҢй«ҳеҺӢзәҝжқҹз”өеҺӢеңЁ300VеҸҠд»ҘдёҠпјҢдё»иҰҒз”ЁдәҺж–°иғҪжәҗиҪҰиҫҶзҡ„й©ұеҠЁз”өеҠӣдј иҫ“пјӣдҪҺеҺӢзәҝжқҹз”өеҺӢеңЁ60Vд»ҘдёӢпјҢдёҖиҲ¬иҪҰз”Ёз”өеҺӢдёә12VпјҢдё»иҰҒз”ЁдәҺж•ҙиҪҰдҝЎеҸ·зҡ„дј йҖ’гҖӮжҢүз…§з”ЁйҖ”еҸҜеҲҶдёәеҸ‘еҠЁжңәзәҝжқҹгҖҒд»ӘиЎЁзәҝжқҹгҖҒз…§жҳҺзәҝжқҹгҖҒз©әи°ғзәҝжқҹд»ҘеҸҠиҫ…еҠ©з”өеҷЁзәҝжқҹзӯүгҖӮжҢүеҠҹиғҪдёҚеҗҢеҲҶдёәжҷ®йҖҡеҜјзәҝгҖҒеҸҢз»һзәҝе’ҢеұҸи”ҪзәҝзӯүгҖӮ

жұҪиҪҰзәҝжқҹжҳҜз”ұй“ңжқҗеҶІеҲ¶иҖҢжҲҗзҡ„жҺҘи§Ұ件з«ҜеӯҗпјҲиҝһжҺҘеҷЁпјүдёҺз”өзәҝз”өзјҶеҺӢжҺҘеҗҺпјҢеЎ‘еҺӢз»қзјҳдҪ“жҲ–еӨ–еҠ йҮ‘еұһеЈідҪ“зӯүпјҢд»ҘзәҝжқҹжҚҶжүҺеҪўжҲҗиҝһжҺҘз”өи·Ҝзҡ„组件гҖӮжұҪиҪҰзәҝжқҹдҪңдёәеҠіеҠЁеҜҶйӣҶеһӢдә§дёҡпјҢдәәе·ҘжҲҗжң¬еҚ жҖ»з”ҹдә§жҲҗжң¬зҡ„12%-17%е·ҰеҸіпјҢеҺҹжқҗж–ҷеҚ жҜ”70-80%гҖӮ

дёҠжёёеҺҹжқҗж–ҷеӨ§иҮҙеҸҜеҲҶдёәзәҝзјҶгҖҒеҢ…иЈ№жқҗж–ҷд»ҘеҸҠиҝһжҺҘеҷЁпјҲз«Ҝеӯҗпјүдёүзұ»пјҢеҢ…жӢ¬еҜјзәҝгҖҒз«ҜеӯҗгҖҒжҺҘжҸ’件еҸҠжҠӨеҘ—зӯүпјҢе…¶йҮҚйҮҸз»„жҲҗ75%-80%жҳҜжұҪиҪҰзәҝзјҶгҖӮеӣ жӯӨзәҝжқҹеҺӮеҜ№зәҝзјҶзҡ„йҮҮиҙӯиҫғдёәдёҘж јпјҢеҪўжҲҗдәҶиҫғдёәе°Ғй—ӯзҡ„дҫӣеә”дҪ“зі»гҖӮзӣ®еүҚжұҪиҪҰзәҝзјҶзҡ„еҲ¶йҖ е•Ҷдё»иҰҒеҢ…жӢ¬зәҝжқҹе…¬еҸёж——дёӢзҡ„зәҝзјҶеҺӮе•ҶгҖҒзӢ¬з«Ӣдё“й—Ёз”ҹдә§зәҝзјҶзҡ„е…¬еҸёдёӨзұ»гҖӮзҹўеҙҺгҖҒдҪҸз”өгҖҒеҸӨжІізӯүж—Ҙзі»зәҝжқҹеҺӮе•ҶдёҺе®үжіўзҰҸгҖҒиҺұе°јзӯү欧зҫҺзі»зәҝжқҹеҺӮе•ҶеңЁеҺҹжқҗж–ҷзәҝзјҶж–№йқўпјҢеӨ§еӨҡйҮҮеҸ–вҖңиҮӘдә§+еӨ–иҙӯвҖқжЁЎејҸпјӣиҖҢжІӘе…үгҖҒйҮ‘дәӯзӯүеӣҪеҶ…зәҝжқҹеҺӮе•ҶеҲҷдё»иҰҒд»ҘеӨ–иҙӯжЁЎејҸдёәдё»гҖӮдёӯжёёдёәжұҪиҪҰзәҝжқҹдҫӣеә”е•ҶпјҢеҢ…жӢ¬д»Ҙеҫ·еӣҪиҺұе°јйӣҶеӣўгҖҒе®үжіўзҰҸжңүйҷҗе…¬еҸёзӯүдёәдё»зҡ„еӣҪеӨ–еҺӮе•ҶдёҺжІӘе…үиӮЎд»ҪгҖҒдёҠжө·йҮ‘дәӯзӯүдёәйҰ–зҡ„еӣҪеҶ…еҺӮе•ҶпјҢзӣ®еүҚеӣҪеҶ…дҫӣеә”е•ҶиҷҪж•°йҮҸиҫғеӨҡпјҢдҪҶ规模еӨ§йғҪиҫғе°ҸгҖӮдёӢжёёеҲҷдёәеҗ„еӨ§иҪҰдјҒпјҢеңЁдә§дёҡй“ҫдёӯжӢҘжңүиҫғејәзҡ„иҜқиҜӯжқғдёҺи®®д»·иғҪеҠӣпјҢеҜ№жұҪиҪҰзәҝжқҹзӯүжұҪиҪҰйӣ¶йғЁд»¶е…·жңүдёҘж јиҖғж ёпјҢи®ӨиҜҒе‘Ёжңҹй•ҝгҖӮ

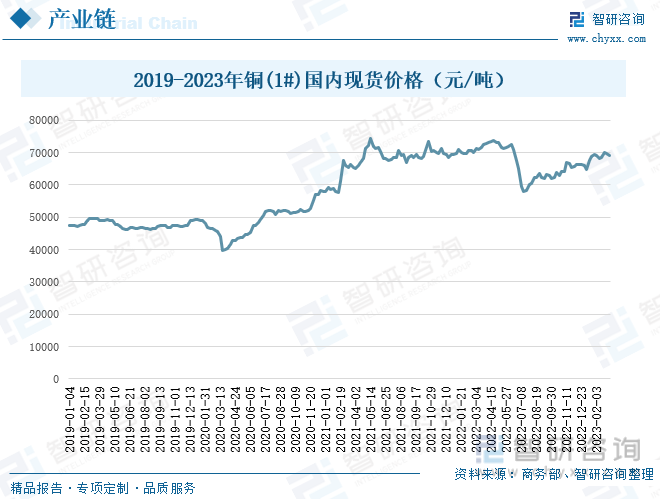

еҺҹжқҗж–ҷдёӯпјҢй“ңжқҗдёәжұҪиҪҰзәҝжқҹжңҖдё»иҰҒжҲҗеҲҶпјҢе…¶д»·ж јиө°еҠҝе°ҶеҜ№жұҪиҪҰзәҝжқҹд»·ж јеҪұе“ҚиҫғеӨ§пјҢй“ңжқҗеұһдәҺеӨ§е®—е•Ҷе“ҒпјҢеёӮеңәдҫӣеә”е……и¶іпјҢдҪҶд»·ж је®№жҳ“еҸ—еҲ°з»ҸжөҺе‘ЁжңҹгҖҒеёӮеңәйңҖжұӮгҖҒжұҮзҺҮзӯүеӣ зҙ зҡ„еҪұе“ҚпјҢеҮәзҺ°иҫғеӨ§жіўеҠЁгҖӮ2020е№ҙд»ҘжқҘпјҢеӣҪеҶ…й“ңзҺ°иҙ§д»·ж је‘ҲжіўеҠЁејҸдёҠж¶ЁпјҢ2019е№ҙе№ҙеҲқпјҢй“ң(1#)еӣҪеҶ…зҺ°иҙ§д»·ж јдёә4.7дёҮе…ғ/еҗЁпјҢ2022е№ҙдёҠеҚҠе№ҙиҜҘд»·ж ји·ғеҚҮиҮі7.0дёҮе…ғ/еҗЁд»ҘдёҠпјҢиҮіе№ҙеә•д»·ж јдёә6.6дёҮе…ғ/еҗЁпјҢ2023е№ҙй“ң(1#)еӣҪеҶ…зҺ°иҙ§д»·ж је§Ӣз»Ҳз»ҙжҢҒеңЁ6.7дёҮе…ғ/еҗЁд»ҘдёҠгҖӮй“ңд»·зҡ„дёҠж¶ЁеҜјиҮҙжұҪиҪҰзәҝжқҹз”ҹдә§жҲҗжң¬д№ҹйҡҸд№ӢеўһеҠ гҖӮ

зӣёе…іжҠҘе‘Ҡпјҡжҷәз ”е’ЁиҜўеҸ‘еёғзҡ„гҖҠдёӯеӣҪжұҪиҪҰзәҝжқҹиЎҢдёҡеёӮеңәеҸ‘еұ•и§„жЁЎеҸҠжҠ•иө„жңәдјҡеҲҶжһҗжҠҘе‘ҠгҖӢ

дәҢгҖҒдә§дёҡиҝҺжқҘж–°еҸ‘еұ•жңәйҒҮпјҢжұҪиҪҰз”өеҠЁеҢ–гҖҒжҷәиғҪеҢ–еҸ‘еұ•и¶ӢеҠҝжҝҖжҙ»жұҪиҪҰзәҝжқҹеўһйҮҸеёӮеңә

пјҲ1пјүжұҪиҪҰдә§й”ҖйҮҸйҖҗжёҗеӣһеҚҮпјҢжұҪиҪҰзәҝжқҹдә§дёҡ规模жү©е®№

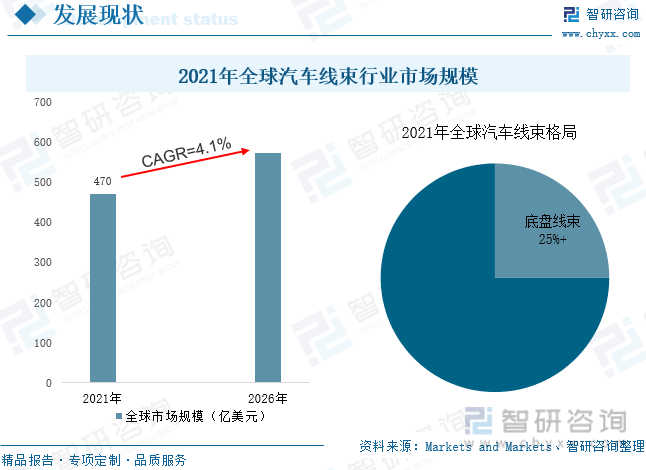

жұҪиҪҰзәҝжқҹз»Ҳз«Ҝеә”з”ЁдёәжұҪиҪҰиЎҢдёҡпјҢжұҪиҪҰиЎҢдёҡзҡ„еҸ‘еұ•зҠ¶еҶөдёҺжұҪиҪҰзәҝжқҹиЎҢдёҡеҜҶеҲҮзӣёе…іпјҢжұҪиҪҰзәҝжқҹдә§е“ҒеұһдәҺе®ҡеҲ¶еһӢдә§е“ҒпјҢдёҚеҗҢж•ҙиҪҰеҺӮе•ҶеҸҠе…¶дёҚеҗҢиҪҰеһӢеқҮжңүзқҖдёҚеҗҢзҡ„и®ҫи®Ўж–№жЎҲе’ҢиҙЁйҮҸж ҮеҮҶгҖӮеҚ•иҪҰдёӯзәҝжқҹйҮҚ50-70kgпјҢдёәд»…ж¬ЎдәҺеә•зӣҳдёҺеҸ‘еҠЁжңәзҡ„第дёүйҮҚйғЁд»¶гҖӮOICAж•°жҚ®жҳҫзӨәпјҡ2022е№ҙе…ЁзҗғжұҪиҪҰдә§йҮҸдёә8502дёҮиҫҶпјҢеҗҢжҜ”еўһй•ҝ6%пјҢе…ЁзҗғжұҪиҪҰй”ҖйҮҸдёә8163дёҮиҫҶпјҢеҗҢжҜ”е°Ҹе№…дёӢйҷҚ1.37%гҖӮMarketsandMarketsж•°жҚ®жҳҫзӨәпјҡ2021е№ҙе…ЁзҗғжұҪиҪҰзәҝжқҹеёӮеңә规模дёә470дәҝзҫҺе…ғпјҢйў„и®ЎеҲ°2026е№ҙе№ҙеӨҚеҗҲеўһй•ҝзҺҮе°Ҷиҫҫ4.1%пјҢеёӮеңә规模е°Ҷи¶…574дәҝзҫҺе…ғгҖӮжұҪиҪҰзәҝжқҹеңЁиҪҰжһ¶гҖҒз©әж°”еҲ¶еҠЁжіөгҖҒжӮ¬жһ¶зі»з»ҹзӯүеә•зӣҳзі»з»ҹдёӯеә”з”ЁйҮҸеўһеҠ пјҢ2021е№ҙеә•зӣҳзәҝжқҹеёӮеңә规模еҚ жҜ”и¶…25%гҖӮ

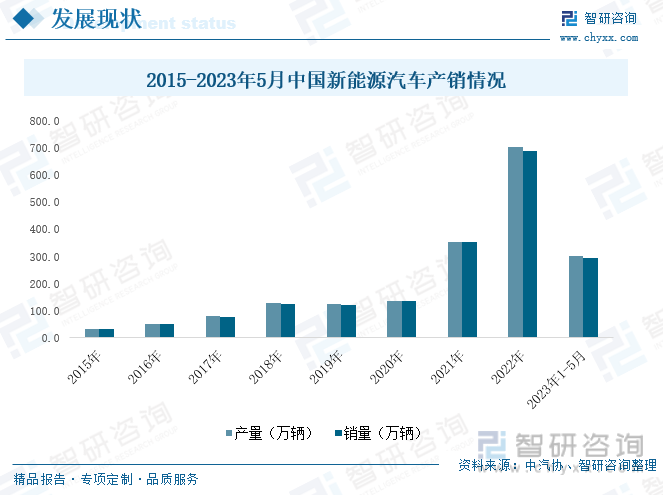

21дё–зәӘд»ҘжқҘпјҢйҡҸзқҖдёӯеӣҪеҠ е…ҘWTOпјҢжҲ‘еӣҪз»ҸжөҺиҝ…йҖҹеҙӣиө·пјҢдәәеқҮеҸҜж”Ҝй…Қ收е…ҘдёҚж–ӯеўһеҠ пјҢеёҰеҠЁжұҪиҪҰдә§дёҡеҝ«йҖҹеҸ‘еұ•пјҢжҲ‘еӣҪжұҪиҪҰдә§й”ҖйҮҸе·Іиҝһз»ӯеӨҡе№ҙдҪҚеұ…е…ЁзҗғйҰ–дҪҚгҖӮ2018-2020е№ҙжңҹй—ҙпјҢжҲ‘еӣҪжұҪиҪҰдә§й”ҖйҮҸиҷҪеҸ—з»ҸжөҺжӯҘе…ҘдёӢиЎҢе‘ЁжңҹгҖҒдёӯзҫҺиҙёжҳ“зӯүеӨҡйҮҚдёҚеҲ©еӣ зҙ еҪұе“ҚпјҢе‘ҲдёӢж»‘зҡ„жҖҒеҠҝпјҢдҪҶ2021е№ҙеңЁж–°иғҪжәҗжұҪиҪҰдә§дёҡе…ЁйқўеҸ‘еҠӣдёӢпјҢжҲ‘еӣҪжұҪиҪҰдә§й”ҖйҮҸжҒўеӨҚеўһй•ҝжҖҒеҠҝпјҢ2022е№ҙеҸ‘еұ•з»§з»ӯеҗ‘еҘҪпјҢе…Ёе№ҙе®һзҺ°дә§й”ҖйҮҸ2702.1дёҮиҫҶгҖҒ2686.4дёҮиҫҶпјҢеҗҢжҜ”еўһйҖҹеҲҶеҲ«дёә3.4%е’Ң2.1%гҖӮ2023е№ҙ1-5жңҲпјҢеңЁиҪҰдјҒйҷҚд»·дҝғй”ҖгҖҒеӣҪ家дҝғй”Җиҙ№ж”ҝзӯ–жҢҒз»ӯеҸ‘еҠӣдёӢпјҢжҲ‘еӣҪжұҪиҪҰдә§й”ҖйҮҸж•ҙдҪ“е®һзҺ°иҫғеӨ§еўһе№…пјҢдә§й”ҖеҲҶеҲ«е®ҢжҲҗ1068.7дёҮиҫҶе’Ң1061.7дёҮиҫҶпјҢеҗҢжҜ”еқҮеўһй•ҝ11.1%гҖӮ

жҲ‘еӣҪдҪңдёәе…ЁзҗғжңҖеӨ§зҡ„жұҪиҪҰз”ҹдә§дёҺж¶Ҳиҙ№еёӮеңәпјҢжұҪиҪҰзәҝжқҹй”ҖйҮҸеәһеӨ§пјҢе·ІжҲҗдёәе…ЁзҗғжұҪиҪҰзәҝжқҹ规模еўһй•ҝзҡ„дё»иҰҒжӢүеҠЁеҠӣгҖӮиҝ‘еҮ е№ҙпјҢжҲ‘еӣҪжұҪиҪҰдә§й”ҖйҮҸдёҚж–ӯеӣһжҡ–пјҢжӢүеҠЁжұҪиҪҰзәҝжқҹйңҖжұӮжҢҒз»ӯеўһеҠ пјҢеёӮеңә规模дёҚж–ӯжү©е®№пјҢ2022е№ҙжҲ‘еӣҪжұҪиҪҰзәҝжқҹеёӮеңә规模еўһй•ҝиҮі850.7дәҝе…ғпјҢеўһе№…и¶…14%гҖӮеңЁжұҪиҪҰиҪ»йҮҸеҢ–еҸ‘еұ•и¶ӢеҠҝдёӢпјҢжҲ‘еӣҪжұҪиҪҰзәҝжқҹеҺӮе•ҶжӯЈз§ҜжһҒйҮҮз”Ёй“қзӯүиҪ»иҙЁжқҗж–ҷеҲ¶йҖ жұҪиҪҰзәҝжқҹгҖӮ

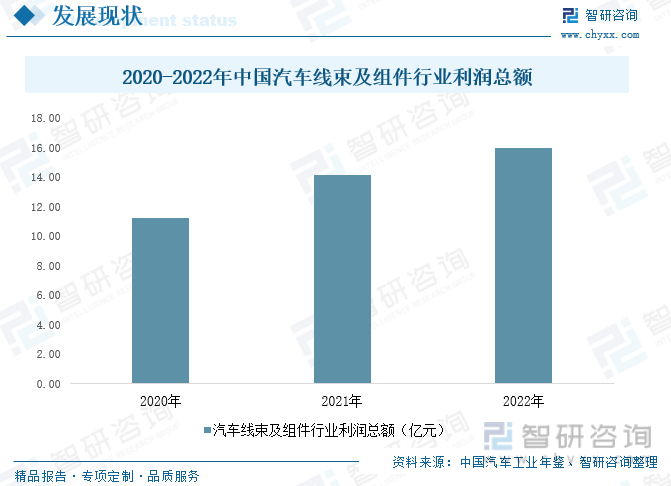

еҸ—зӣҠдәҺж–°иғҪжәҗжұҪиҪҰеҸҠжҷәиғҪжұҪиҪҰзҡ„еҝ«йҖҹеҸ‘еұ•пјҢжұҪиҪҰзәҝжқҹйҷ„еҠ еҖјжҸҗеҚҮпјҢзӣҲеҲ©з©әй—ҙдёҚж–ӯеЈ®еӨ§гҖӮдёӯеӣҪжұҪиҪҰе·Ҙдёҡе№ҙйүҙж•°жҚ®жҳҫзӨәпјҢ2021е№ҙжҲ‘еӣҪжұҪиҪҰзәҝжқҹеҸҠ组件иЎҢдёҡеҲ©ж¶ҰжҖ»йўқдёә14.12дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ26%гҖӮ2022е№ҙиЎҢдёҡеҲ©ж¶ҰжҖ»йўқиҝӣдёҖжӯҘеўһй•ҝгҖӮ

пјҲ2пјүж–°иғҪжәҗжұҪиҪҰеҸ‘еұ•иҝ…йҖҹпјҢеёҰеҠЁжұҪиҪҰзәҝжқҹйҮҸд»·йҪҗеҚҮ

жҲ‘еӣҪж–°иғҪжәҗжұҪиҪҰиҝ…йҖҹеҙӣиө·дёәжұҪиҪҰзәҝжқҹиЎҢдёҡеёҰжқҘдәҶжӣҙеӨ§зҡ„еҸ‘еұ•з©әй—ҙгҖӮдј з»ҹзҮғжІ№иҪҰзәҝжқҹе·ҘдҪңз”өеҺӢдёә12-48VпјҢиҖҢж–°иғҪжәҗжұҪиҪҰеҠЁеҠӣз”өжұ зҡ„е·ҘдҪңз”өеҺӢеҸҜиҫҫеҲ°400Vз”ҡиҮіжӣҙй«ҳзҡ„600VгҖҒ800VпјҢйҖҡиҝҮй«ҳеҺӢзәҝжқҹеҸҜд»Ҙе°ҶеҠЁеҠӣз”өжұ зҡ„з”өеҠӣдј еҗ‘з”Ёз”өи®ҫеӨҮгҖӮй«ҳеҺӢзәҝжқҹз”ұдәҺе…¶иҝҗиЎҢзҺҜеўғзҡ„зү№ж®ҠжҖ§пјҢз»“жһ„жӣҙдёәеӨҚжқӮпјҢеңЁеҜҶе°ҒжҖ§гҖҒиҖҗзғӯжҖ§гҖҒиҖҗд№…жҖ§гҖҒжҠ—е№Іжү°жҖ§зӯүж–№йқўжңүзқҖжӣҙдјҳејӮзҡ„иЎЁзҺ°гҖӮдёҺдј з»ҹд№ҳз”ЁиҪҰзӣёжҜ”иҫғпјҢж–°иғҪжәҗжұҪиҪҰзәҝжқҹд»·еҖјжӣҙй«ҳгҖӮдҪҺжЎЈдј з»ҹзҮғжІ№д№ҳз”ЁиҪҰеҚ•иҪҰжұҪиҪҰзәҝжқҹд»·еҖјдёә2500е…ғе·ҰеҸіпјҢдёӯй«ҳжЎЈдј з»ҹзҮғжІ№д№ҳз”ЁиҪҰеҚ•иҪҰд»·еҖјдёә3500-4500е…ғпјҢиҖҢж–°иғҪжәҗжұҪиҪҰеҚ•иҪҰжұҪиҪҰзәҝжқҹд»·еҖјдёә5000е…ғе·ҰеҸігҖӮ

й«ҳеҺӢзәҝжқҹиҝһжҺҘжұҪиҪҰй«ҳеҺӢзі»з»ҹдёҠзҡ„еҗ„дёӘйғЁд»¶пјҢжҳҜй«ҳеҺӢз”өж°”зі»з»ҹзҡ„е…ій”®з»„жҲҗйғЁеҲҶпјҢе…¶жҖ§иғҪзӣҙжҺҘеҪұе“ҚзқҖж–°иғҪжәҗжұҪиҪҰзҡ„е®үе…ЁжҖ§гҖӮз”өеҠЁиҪҰзҡ„й«ҳеҺӢзәҝжқҹеёғзҪ®йңҖиҰҒеҹәдәҺе°ұиҝ‘еҺҹеҲҷпјҢдҪҝз”Ёе°ҪеҸҜиғҪе°‘зҡ„й«ҳеҺӢз”өзјҶжқҘе®ҢжҲҗиө°еҗ‘еёғзҪ®гҖӮжӯЈеёёжғ…еҶөдёӢпјҢй«ҳеҺӢзәҝжқҹеёғзҪ®еҸҜд»ҘеҲҶдёәеҲҶеұӮеёғзҪ®е’Ң并еҲ—еёғзҪ®дёӨз§Қжғ…еҶөгҖӮеҲҶеұӮеёғзҪ®жҳҜе°Ҷй«ҳеҺӢзәҝжқҹдёҺдҪҺеҺӢзәҝжқҹеҲҶдёәдёҠдёӢеұӮзә§е…ізі»пјҢйҒҝе…ҚдҪҺеҺӢзәҝжқҹеңЁеҜ№жҺ§еҲ¶еҚ•е…ғдҫӣз”өеҸҠдҝЎеҸ·дј иҫ“ж—¶еҸ—еҲ°й«ҳеҺӢзәҝжқҹжүҖдә§з”ҹз”өзЈҒе№Іжү°пјҢж №жҚ®иҪҰеһӢз”өжөҒеӨ§е°Ҹзҡ„е®һйҷ…жғ…еҶөпјҢдёҖиҲ¬й«ҳдҪҺеҺӢзәҝеҲҶеұӮд№Ӣй—ҙи·қзҰ»еңЁ200-300mmеҶ…гҖӮ并еҲ—еёғзҪ®еҲҷиө°еҗ‘зӣёеҗҢпјҢдҪҶй«ҳдҪҺеҺӢзәҝжқҹдёҚдәӨеҸүпјҢйҖӮз”ЁдәҺж··еҗҲеҠЁеҠӣиҪҰеһӢпјҢйҖҡиҝҮ并еҲ—еёғзҪ®еҸҜжңүж•ҲйҳІжҠӨй«ҳеҺӢзәҝжқҹе·ҘдҪңж—¶еҜ№жҺ§еҲ¶еҷЁзҡ„EMCе№Іжү°гҖӮ

дёӯеӣҪжұҪиҪҰеҚҸдјҡж•°жҚ®жҳҫзӨәпјҢ2021е№ҙ-2023е№ҙ5жңҲпјҢеңЁж”ҝзӯ–гҖҒеёӮеңәзӯүеӨҡйҮҚеҲ©еҘҪеӣ зҙ жҺЁеҠЁдёӢпјҢжҲ‘еӣҪж–°иғҪжәҗжұҪиҪҰеёӮеңәжҢҒз»ӯзҲҶеҸ‘ејҸеўһй•ҝпјҢдә§й”ҖйҮҸиҝ…йҖҹеўһеҠ пјҢ2022е№ҙпјҢжҲ‘еӣҪж–°иғҪжәҗжұҪиҪҰдә§й”ҖиҝһеҲӣжңҲеәҰж–°й«ҳпјҢе…Ёе№ҙеҲҶеҲ«иҫҫ705.8дёҮиҫҶе’Ң688.7дёҮиҫҶпјҢиҫғ2021е№ҙеҲҶеҲ«еўһй•ҝ96.9%е’Ң93.4%пјҢжё—йҖҸзҺҮиҫҫ25.6%гҖӮ2023е№ҙ1-5жңҲж–°иғҪжәҗжұҪиҪҰе®һзҺ°дә§й”ҖйҮҸ300.5дёҮиҫҶгҖҒ294дёҮиҫҶпјҢеҗҢжҜ”еўһйҖҹеҲҶеҲ«дёә45.1%е’Ң46.8%пјҢжё—йҖҸзҺҮиҫҫ27.7%пјҢдёәжҲ‘еӣҪжұҪиҪҰдә§дёҡ规模еўһй•ҝзҡ„дё»иҰҒжӢүеҠЁеҠӣгҖӮж–°иғҪжәҗжұҪиҪҰжё—йҖҸзҺҮзҡ„дёҚж–ӯжҸҗеҚҮпјҢжӢүеҠЁжұҪиҪҰзәҝжқҹйҮҸд»·йҪҗеҚҮгҖӮ

е°Өе…¶жҳҜиҝ‘е№ҙжқҘпјҢж¶Ҳиҙ№иҖ…еҜ№ж–°иғҪжәҗжұҪиҪҰе……з”өйҖҹзҺҮиҰҒжұӮдёҚж–ӯжҸҗеҚҮпјҢдёәиҝӣдёҖжӯҘзј“и§Јж¶Ҳиҙ№иҖ…вҖңз»ӯиҲӘйҮҢзЁӢвҖқпјҢеҗ„еӨ§иҪҰдјҒзә·зә·еҸ‘еҠӣ800Vй«ҳеҺӢе№іеҸ°гҖӮжҜ”дәҡиҝӘE3.0е№іеҸ°гҖҒдҝқж—¶жҚ·Tycanд»ҘеҸҠе°Ҹй№ҸG9зӯүиҪҰеһӢе·Із»ҸжҲҗеҠҹжҗӯиҪҪ800Vе№іеҸ°гҖӮжӯӨеӨ–е№ҝжұҪеҹғе®үгҖҒй•ҝеҹҺжұҪиҪҰгҖҒйҳҝз»ҙеЎ”гҖҒзҗҶжғігҖҒйӣ¶и·‘зӯүиҪҰдјҒд№ҹз§ҜжһҒеёғеұҖ800Vй«ҳеҺӢе……з”өжҠҖжңҜгҖӮ800Vе№іеҸ°йҖҡиҝҮеҠ еӨ§е……з”өз”өеҺӢпјҢз”ЁдёҖеҚҠз”өжөҒеҖјеҚіеҸҜе®һзҺ°дёҺ400VзӣёеҗҢзҡ„е……з”өеҠҹзҺҮпјҢеҸҜжңүж•ҲйҷҚдҪҺеҜ№иҝһжҺҘеҷЁе’ҢзәҝжқҹжүҝиҪҪз”өжөҒиғҪеҠӣзҡ„иҰҒжұӮпјҢ延й•ҝе…¶дҪҝз”ЁеҜҝе‘ҪпјҢеҮҸе°ҸзәҝжқҹдҪ“з§ҜгҖӮдҪҶдёҺжӯӨеҗҢж—¶пјҢиҪҰдјҒе……з”өжҠҖжңҜзҡ„еҚҮзә§еҜ№иҝһжҺҘеҷЁзҡ„жңәжў°жҖ§иғҪгҖҒз”өж°”жҖ§иғҪд»ҘеҸҠзҺҜеўғжҖ§иғҪзӯүж–№йқўжҸҗеҮәдәҶжӣҙй«ҳзҡ„иҰҒжұӮгҖӮ

пјҲ3пјүжұҪиҪҰжҷәиғҪеҢ–иҪ¬еһӢиҝӣзЁӢдёҚж–ӯеҠ еҝ«пјҢеӮ¬з”ҹй«ҳйҖҹзәҝжқҹйңҖжұӮ

жұҪиҪҰжҷәиғҪеҢ–еҸ‘еұ•и¶ӢеҠҝд№ҹе°ҶдёәжұҪиҪҰзәҝжқҹдә§дёҡеҸ‘еұ•еёҰжқҘж–°еўһйҮҸгҖӮж №жҚ®й«ҳе·ҘжҷәиғҪжұҪиҪҰж•°жҚ®пјҢ2022е№ҙ1-10жңҲеӣҪеҶ…д№ҳз”ЁиҪҰй©ҫ驶гҖҒеә§иҲұгҖҒиҪҰиә«дёүеҹҹзҡ„еҹҹжҺ§еҲ¶еҷЁжё—йҖҸзҺҮеҲҶеҲ«дёә5.28%гҖҒ7.61%гҖҒ12.12%пјҢд»ҚеӨ„дәҺиҫғдҪҺж°ҙе№іпјҢзӣ®еүҚеӨҡж•°иҪҰдјҒд»ҚйҮҮз”Ёдј з»ҹеҲҶеёғејҸжһ¶жһ„гҖӮеңЁеҲҶеёғејҸжһ¶жһ„дёӢпјҢиҪҰдјҒдёәжҸҗеҚҮжҷәиғҪеҢ–ж°ҙе№іпјҢеҚ•иҪҰжҗӯиҪҪзҡ„дј ж„ҹеҷЁж•°йҮҸеӨ§е№…еўһеҠ пјҢдёҖиҲ¬иҖҢиЁҖпјҢ1дёӘиҪҰиҪҪж‘„еғҸеӨҙжҲ–жҜ«зұіжіўйӣ·иҫҫйңҖиҰҒ2еҜ№й«ҳйҖҹиҝһжҺҘеҷЁпјҲдёҖеҜ№иҝһжҺҘж‘„еғҸеӨҙгҖҒдёҖеҜ№иҝһжҺҘжҺ§еҲ¶еҷЁпјүеҸҠеҜ№еә”зҡ„иҝһжҺҘзәҝзјҶгҖӮйҡҸзқҖдј ж„ҹеҷЁж•°йҮҸзҡ„еўһеҠ пјҢзәҝжқҹзі»з»ҹйңҖжұӮд№ҹе°Ҷеўһй•ҝгҖӮеҸҰдёҖж–№йқўпјҢпјҢиҪҰиҫҶжҗӯиҪҪзҡ„з”өеӯҗе…ғеҷЁд»¶ж•°йҮҸжҳҺжҳҫеўһй•ҝпјҢдҪңдёәеҗ„дёӘйӣ¶йғЁд»¶д№Ӣй—ҙз”өжәҗгҖҒдҝЎеҸ·зҡ„дј иҫ“еӘ’д»ӢпјҢзәҝжқҹйңҖжұӮд№ҹе°Ҷзӣёеә”еўһеҠ гҖӮжӯӨеӨ–пјҢиҪҰиҫҶжҷәиғҪеҢ–зЁӢеәҰдёҚж–ӯжҸҗеҚҮпјҢеҜ№ж•°жҚ®дј иҫ“иғҪеҠӣдёҺж—¶ж•ҲжҖ§иҰҒжұӮжӣҙдёәдёҘж јпјҢGartnerдј°з®—пјҢжҜҸдёҖиҫҶиҮӘеҠЁй©ҫ驶иҒ”зҪ‘иҪҰиҫҶжҜҸеӨ©иҮіе°‘дә§з”ҹ4TBж•°жҚ®пјҢжҜҸе№ҙдә§з”ҹзҡ„ж•°жҚ®иҫҫеҲ°PBзә§пјҢеӮ¬з”ҹдәҶеӨ§йҮҸзҡ„й«ҳйҖҹиҝһжҺҘеҷЁйңҖжұӮпјҢй«ҳйҖҹзәҝжқҹйңҖжұӮд№ҹе°ҶдёҚж–ӯжҸҗеҚҮгҖӮ

дј з»ҹеҲҶеёғејҸзҡ„з”өеӯҗз”өж°”жһ¶жһ„йҖҗжёҗйҡҫд»ҘжүҝжҺҘжұҪиҪҰеҠҹиғҪдёҺеӨҚжқӮжҖ§зҡ„жҢҒз»ӯеўһй•ҝпјҢйӣҶдёӯејҸз”өеӯҗз”өж°”жһ¶жһ„иў«жҺЁдёҠеҺҶеҸІиҲһеҸ°гҖӮйӣҶдёӯејҸз”өеӯҗз”өж°”жһ¶жһ„йҖҡиҝҮйӣҶжҲҗдәҶECUеҠҹиғҪпјҢеҮҸе°‘дәҶж•ҙиҪҰECUж•°йҮҸпјҢеҸҜд»ҘдҪҝеҫ—зәҝжқҹжӢ“жү‘жӣҙдёәз®ҖеҚ•пјҢеҗҢж—¶иҝҳе°ҶйҷҚдҪҺзәҝжқҹзҡ„й•ҝеәҰдёҺйҮҚйҮҸгҖӮ

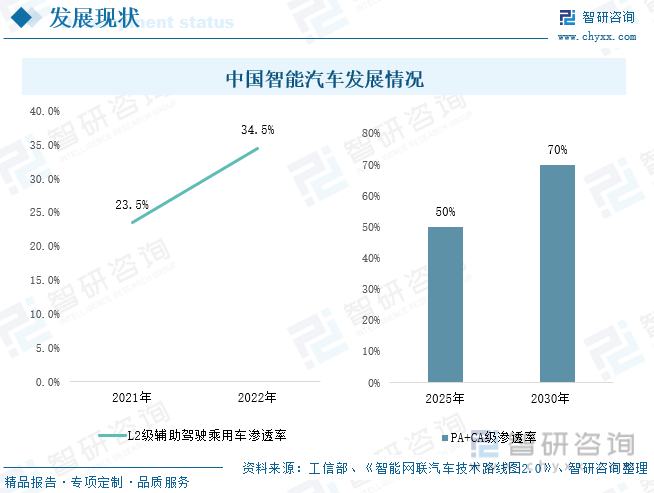

еңЁдәӨйҖҡејәеӣҪжҲҳз•ҘиғҢжҷҜдёӢпјҢжұҪиҪҰжҷәиғҪеҢ–еҸ‘еұ•и¶ӢеҠҝдёҚж–ӯеҮёжҳҫпјҢжұҪиҪҰеҠҹиғҪе·ІйҖҗжёҗд»Һз®ҖеҚ•зҡ„дәӨйҖҡе·Ҙе…·еҗ‘вҖң第дёүз”ҹжҙ»з©әй—ҙвҖқиҪ¬еҸҳпјҢиҮӘеҠЁй©ҫ驶жҠҖжңҜдёҚж–ӯжҸҗеҚҮгҖӮе°Өе…¶жҳҜз”өеҠЁеҢ–иҪ¬еһӢдёӢеӮ¬з”ҹж–°еһӢдёҖдҪ“еҢ–зҡ„з”өеӯҗз”өж°”жһ¶жһ„пјҢжҳҜжҷәиғҪзҪ‘иҒ”жҠҖжңҜеә”з”Ёзҡ„жңҖеҘҪиҪҪдҪ“гҖӮд»ҘиҮӘеҠЁй©ҫ驶дёәж ёеҝғзҡ„жҷәиғҪеҢ–е·ІжҲҗдёәиҪҰдјҒз«һдәүзҡ„е…ій”®зӮ№д№ӢдёҖгҖӮиҝ‘е№ҙжқҘпјҢиҪҰдјҒзә·зә·еҠ еӨ§жұҪиҪҰжҷәиғҪеҢ–з ”еҸ‘еҠӣеәҰпјҢз§ҜжһҒжҺЁеҠЁL3зә§еҸҠжӣҙй«ҳзӯүзә§иҮӘеҠЁй©ҫ驶иҗҪең°гҖӮL2зә§иҫ…еҠ©й©ҫ驶еҠҹиғҪйҖҗжёҗжҲҗдёәдәҶи¶ҠжқҘи¶ҠеӨҡиҪҰеһӢзҡ„ж Үй…ҚпјҢе·ҘдҝЎйғЁж•°жҚ®жҳҫзӨәпјҢ2022е№ҙпјҢе…·еӨҮз»„еҗҲиҫ…еҠ©й©ҫ驶еҠҹиғҪзҡ„L2зә§д№ҳз”ЁиҪҰж–°иҪҰжё—йҖҸзҺҮиҫҫеҲ°дәҶ34.5%пјҢиҫғ2021е№ҙжҸҗеҚҮдәҶ11дёӘзҷҫеҲҶзӮ№гҖӮеңЁе…ЁеӣҪ17дёӘжөӢиҜ•зӨәиҢғеҢәгҖҒ16дёӘвҖңеҸҢжҷәвҖқиҜ•зӮ№еҹҺеёӮгҖҒ7дёӘеӣҪ家иҪҰиҒ”зҪ‘зӨәиҢғеҢәе®ҢжҲҗдәҶ7000еӨҡе…¬йҮҢйҒ“и·ҜжҷәиғҪеҢ–еҚҮзә§ж”№йҖ пјҢиЈ…й…Қи·Ҝдҫ§зҪ‘иҒ”и®ҫеӨҮ7000дҪҷеҸ°еҘ—гҖӮжңӘжқҘжҷәиғҪзҪ‘з»ңжұҪиҪҰжё—йҖҸзҺҮе°ҶиҝӣдёҖжӯҘжҸҗеҚҮпјҢгҖҠжҷәиғҪзҪ‘иҒ”жұҪиҪҰжҠҖжңҜи·Ҝзәҝеӣҫ2.0гҖӢиЎЁзӨәпјҢеҲ°2025е№ҙпјҢжҲ‘еӣҪPAпјҲL2йғЁеҲҶиҮӘеҠЁй©ҫ驶пјүгҖҒCAпјҲL3жңүжқЎд»¶иҮӘеҠЁй©ҫ驶пјүзә§жҷәиғҪзҪ‘иҒ”жұҪжё—йҖҸзҺҮе°Ҷи¶…иҝҮ50%пјҢ2030е№ҙжё—йҖҸзҺҮе°Ҷи¶…70%гҖӮ

д»ҘдёҠж•°жҚ®еҸҠдҝЎжҒҜеҸҜеҸӮиҖғжҷәз ”е’ЁиҜўпјҲwww.chyxx.comпјүеҸ‘еёғзҡ„гҖҠдёӯеӣҪжұҪиҪҰзәҝжқҹиЎҢдёҡеёӮеңәеҸ‘еұ•и§„жЁЎеҸҠжҠ•иө„жңәдјҡеҲҶжһҗжҠҘе‘ҠгҖӢгҖӮжҷәз ”е’ЁиҜўжҳҜдёӯеӣҪйўҶе…Ҳдә§дёҡе’ЁиҜўжңәжһ„пјҢжҸҗдҫӣж·ұеәҰдә§дёҡз ”з©¶жҠҘе‘ҠгҖҒе•Ҷдёҡи®ЎеҲ’д№ҰгҖҒеҸҜиЎҢжҖ§з ”究жҠҘе‘ҠеҸҠе®ҡеҲ¶жңҚеҠЎзӯүдёҖз«ҷејҸдә§дёҡе’ЁиҜўжңҚеҠЎгҖӮжӮЁеҸҜд»Ҙе…іжіЁгҖҗжҷәз ”е’ЁиҜўгҖ‘е…¬дј—еҸ·пјҢжҜҸеӨ©еҸҠж—¶жҺҢжҸЎжӣҙеӨҡиЎҢдёҡеҠЁжҖҒгҖӮ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2024-2030е№ҙдёӯеӣҪжұҪиҪҰзәҝжқҹиЎҢдёҡеёӮеңәеҸ‘еұ•и§„жЁЎеҸҠжҠ•иө„жңәдјҡеҲҶжһҗжҠҘе‘Ҡ

гҖҠ2024-2030е№ҙдёӯеӣҪжұҪиҪҰзәҝжқҹиЎҢдёҡеёӮеңәеҸ‘еұ•и§„жЁЎеҸҠжҠ•иө„жңәдјҡеҲҶжһҗжҠҘе‘ҠгҖӢе…ұеҚҒдёҖз« ,еҢ…еҗ«е…ЁзҗғжұҪиҪҰзәҝжқҹе·ЁеӨҙдјҒдёҡиҝҗиЎҢжө…жһҗпјҢдёӯеӣҪжұҪиҪҰзәҝжқҹдјҳеҠҝдјҒдёҡз«һдәүеҠӣеҲҶжһҗпјҢ2024-2030е№ҙдёӯеӣҪжұҪиҪҰзәҝжқҹдә§дёҡеҸ‘еұ•еүҚжҷҜдёҺжҠ•иө„йў„жөӢеҲҶжһҗзӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![2023е№ҙдёӯеӣҪжұҪиҪҰзәҝжқҹиЎҢдёҡе…ЁжҷҜйҖҹи§Ҳпјҡз”өеҠЁеҢ–и¶ӢеҠҝпјҢй©ұеҠЁй«ҳеҺӢзәҝжқҹйңҖжұӮжҸҗеҚҮ[еӣҫ]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)

![2023е№ҙдёӯеӣҪжұҪиҪҰзәҝжқҹиЎҢдёҡзҺ°зҠ¶еҲҶжһҗпјҡдә§дёҡиҝҺжқҘеҸ‘еұ•ж–°жңәйҒҮпјҢжұҪиҪҰз”өеҠЁеҢ–гҖҒжҷәиғҪеҢ–еҸ‘еұ•и¶ӢеҠҝжҝҖжҙ»жұҪиҪҰзәҝжқҹеўһйҮҸеёӮеңә[еӣҫ]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![2022е№ҙдёӯеӣҪжұҪиҪҰзәҝжқҹиЎҢдёҡдә§дёҡй“ҫеҲҶжһҗпјҡжұҪиҪҰзәҝжқҹйңҖжұӮејҖе§ӢеӣһеҚҮ [еӣҫ]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)

![2022е№ҙдёӯеӣҪжұҪиҪҰзәҝжқҹиЎҢдёҡйҮҚзӮ№дјҒдёҡеҜ№жҜ”еҲҶжһҗпјҡжІӘе…үиӮЎд»Ҫvsж°ёйјҺиӮЎд»Ҫ[еӣҫ]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)