дёҖгҖҒеҹәжң¬жғ…еҶө

зү№з§Қз”өзјҶжҳҜдёҖзі»еҲ—е…·жңүзӢ¬зү№жҖ§иғҪе’Ңзү№ж®Ҡз»“жһ„зҡ„дә§е“ҒпјҢзӣёеҜ№дәҺйҮҸеӨ§йқўе№ҝзҡ„жҷ®йҖҡз”өзәҝз”өзјҶиҖҢиЁҖпјҢе…·жңүиҫғй«ҳжҠҖжңҜеҗ«йҮҸгҖҒиҫғдёҘж јдҪҝз”ЁжқЎд»¶гҖҒжү№йҮҸиҫғе°ҸгҖҒиҫғй«ҳйҷ„еҠ еҖјзҡ„зү№зӮ№гҖӮеҫҖеҫҖйҮҮз”Ёж–°жқҗж–ҷгҖҒж–°з»“жһ„гҖҒж–°е·Ҙиүәе’Ңж–°зҡ„и®ҫи®Ўи®Ўз®—гҖӮзү№з§Қз”өзјҶжҳҜдёҖзі»еҲ—е…·жңүзӢ¬зү№жҖ§иғҪе’Ңзү№ж®Ҡз»“жһ„зҡ„дә§е“ҒпјҢзӣёеҜ№дәҺйҮҸеӨ§йқўе№ҝзҡ„жҷ®йҖҡз”өзәҝз”өзјҶиҖҢиЁҖпјҢе…·жңүиҫғй«ҳжҠҖжңҜеҗ«йҮҸгҖҒиҫғдёҘж јдҪҝз”ЁжқЎд»¶гҖҒжү№йҮҸиҫғе°ҸгҖҒиҫғй«ҳйҷ„еҠ еҖјзҡ„зү№зӮ№гҖӮеҫҖеҫҖйҮҮз”Ёж–°жқҗж–ҷгҖҒж–°з»“жһ„гҖҒж–°е·Ҙиүәе’Ңж–°зҡ„и®ҫи®Ўи®Ўз®—гҖӮеӨ§еһӢеҶӣе·ҘдјҒдёҡиҝҷдәӣеҚ•дҪҚе’ҢдјҒдёҡиӮ©иҙҹзқҖеӣҪ家й«ҳ科жҠҖиЈ…еӨҮзҡ„з§‘з ”е’ҢзҺ°д»ЈеҢ–иЈ…еӨҮзҡ„д»»еҠЎпјҢе…¶жүҖйңҖиҰҒзҡ„з”өзәҝз”өзјҶеӨ§еӨҡжҳҜиҖҗй«ҳжё©гҖҒйҮҚйҮҸиҪ»зҡ„еҗ«ж°ҹеЎ‘ж–ҷдә§е“ҒпјҢжүҖйңҖзү№з§Қз”өзәҝз”өзјҶзҡ„ж•°йҮҸд№ҹеңЁиҝ…йҖҹжү©еӨ§пјҢжҹҗдәӣзү№ж®Ҡдә§е“Ғе°ҡйңҖиҝӣеҸЈгҖӮзү№з§Қз”өзјҶзҡ„ж°‘з”ЁеёӮеңәж–№йқўдё»иҰҒж¶үеҸҠзҹіжІ№еҢ–е·ҘгҖҒеҶ¶йҮ‘жңәжў°пјҢең°дә§е»әзӯ‘гҖҒдҝЎжҒҜйҖҡдҝЎгҖҒжұҪиҪҰиҲ°иҲ№зӯүдә§дёҡгҖӮе»әзӯ‘з”Ёзәҝж–№йқўпјҡ90е№ҙд»ЈеӣҪеӨ–зҡ„й«ҳеұӮе»әзӯ‘е°ұжҺЁе№ҝйҮҮз”Ёеҗ«ж°ҹеЎ‘ж–ҷзҡ„з”өзәҝз”өзјҶгҖӮе…¶зӣ®зҡ„жҳҜеҲ©з”Ёж°ҹеЎ‘ж–ҷиҖҗй«ҳжё©гҖҒдёҚ延зҮғзӯүзү№жҖ§жқҘйҳІиҢғзҒ«зҒҫйҡҗжӮЈгҖӮиҝ‘еҮ е№ҙжқҘпјҢеӣҪеҶ…е…ҙиө·зҡ„жҷәиғҪеӨ§жҘјдёӯд№ҹжңүдёҚе°‘йҮҮз”ЁеҸҢеұӮйҳ»зҮғиҖҗй«ҳжё©(150в„ғеҸҠд»ҘдёҠ)зҡ„з”өзәҝз”өзјҶе’ҢдҪҺзғҹж— еҚӨзҺҜдҝқз”өзәҝз”өзјҶпјҢзӣ®зҡ„д№ҹжҳҜйҳІжӯўдёҚе®үе…ЁдәӢж•…дә§з”ҹгҖӮеӣ е»әзӯ‘з”Ёзәҝе“Ғз§Қз№ҒеӨҡпјҢз”ЁйҖ”е№ҝжіӣпјҢеёӮеңәе®№йҮҸжҳҜе·ЁеӨ§зҡ„гҖӮзӣ®еүҚжҲ‘еӣҪзү№з§Қз”өзјҶиЎҢдёҡйҮҚзӮ№дјҒдёҡдё»иҰҒжңүжұүзјҶиӮЎд»Ҫе’ҢйҮ‘йҫҷзҫҪгҖӮ

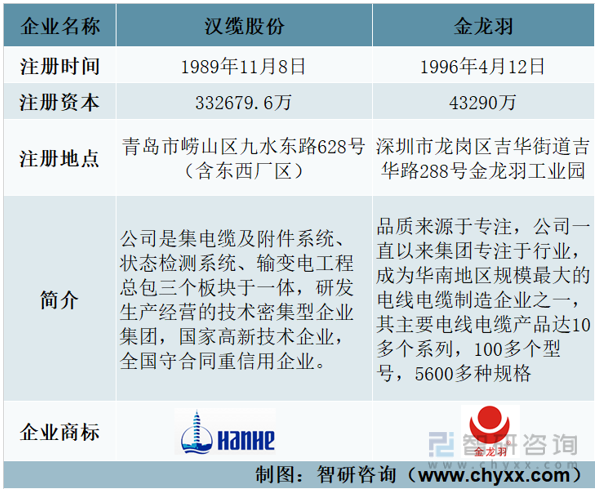

еҹәжң¬жғ…еҶө

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

дәҢгҖҒз»ҸиҗҘжғ…еҶө

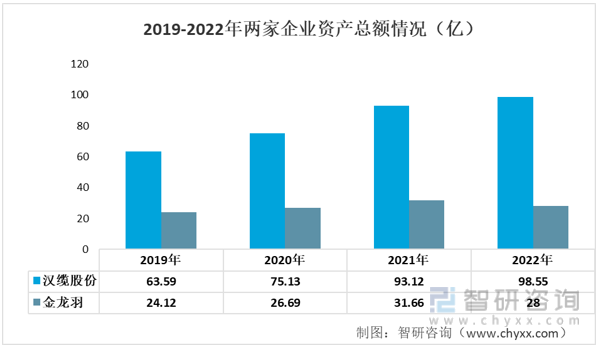

жұүзјҶиӮЎд»ҪеңЁ2019е№ҙзҡ„иө„дә§жҖ»йўқдёә63.59дәҝе…ғпјҢйҮ‘йҫҷзҫҪеңЁеҗҢдёҖе№ҙзҡ„иө„дә§жҖ»йўқдёә24.12дәҝе…ғгҖӮеҲ°дәҶ2020е№ҙпјҢжұүзјҶиӮЎд»Ҫзҡ„иө„дә§жҖ»йўқеўһиҮі75.13дәҝе…ғпјҢиҖҢйҮ‘йҫҷзҫҪзҡ„иө„дә§жҖ»йўқд№ҹжңүжүҖеўһй•ҝпјҢиҫҫеҲ°26.69дәҝе…ғгҖӮеңЁ2021е№ҙпјҢжұүзјҶиӮЎд»Ҫзҡ„иө„дә§жҖ»йўқиҝӣдёҖжӯҘеўһеҠ иҮі93.12дәҝе…ғпјҢиҖҢйҮ‘йҫҷзҫҪзҡ„иө„дә§жҖ»йўқд№ҹжңүжүҖеўһй•ҝпјҢиҫҫеҲ°31.66дәҝе…ғгҖӮжңҖеҗҺпјҢеңЁ2022е№ҙпјҢжұүзјҶиӮЎд»Ҫзҡ„иө„дә§жҖ»йўқ继з»ӯеўһеҠ иҮі98.55дәҝе…ғпјҢиҖҢйҮ‘йҫҷзҫҪзҡ„иө„дә§жҖ»йўқз•ҘжңүдёӢйҷҚпјҢдёә28дәҝе…ғгҖӮ

2019-2022е№ҙдёӨ家дјҒдёҡиө„дә§жҖ»йўқжғ…еҶөпјҲдәҝпјү

иө„ж–ҷжқҘжәҗпјҡе…¬еҸёе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

зӣёе…іжҠҘе‘Ҡпјҡжҷәз ”е’ЁиҜўеҸ‘еёғзҡ„гҖҠдёӯеӣҪзү№з§Қз”өзјҶиЎҢдёҡеёӮеңәз»ҸиҗҘз®ЎзҗҶеҸҠеҸ‘еұ•еүҚжҷҜ规еҲ’жҠҘе‘ҠгҖӢ

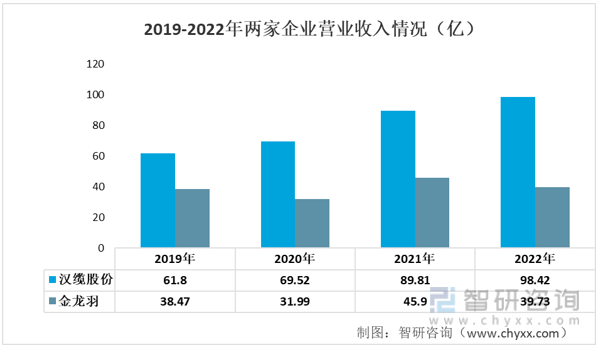

жұүзјҶиӮЎд»ҪеңЁ2019е№ҙзҡ„иҗҘдёҡ收е…Ҙдёә61.8дәҝе…ғпјҢйҮ‘йҫҷзҫҪеңЁеҗҢдёҖе№ҙзҡ„иҗҘдёҡ收е…Ҙдёә38.47дәҝе…ғгҖӮеҲ°дәҶ2020е№ҙпјҢжұүзјҶиӮЎд»Ҫзҡ„иҗҘдёҡ收е…ҘеўһиҮі69.52дәҝе…ғпјҢиҖҢйҮ‘йҫҷзҫҪзҡ„иҗҘдёҡ收е…ҘдёӢйҷҚиҮі31.99дәҝе…ғгҖӮеңЁ2021е№ҙпјҢжұүзјҶиӮЎд»Ҫзҡ„иҗҘдёҡ收е…ҘиҝӣдёҖжӯҘеўһеҠ иҮі89.81дәҝе…ғпјҢиҖҢйҮ‘йҫҷзҫҪзҡ„иҗҘдёҡ收е…Ҙд№ҹжңүжүҖеўһй•ҝпјҢиҫҫеҲ°45.9дәҝе…ғгҖӮжңҖеҗҺпјҢеңЁ2022е№ҙпјҢжұүзјҶиӮЎд»Ҫзҡ„иҗҘдёҡ收е…ҘеҶҚж¬ЎеўһеҠ иҮі98.42дәҝе…ғпјҢиҖҢйҮ‘йҫҷзҫҪзҡ„иҗҘдёҡ收е…Ҙз•ҘжңүдёӢйҷҚпјҢдёә39.73дәҝе…ғгҖӮ

2019-2022е№ҙдёӨ家дјҒдёҡиҗҘдёҡ收е…Ҙжғ…еҶөпјҲдәҝпјү

иө„ж–ҷжқҘжәҗпјҡе…¬еҸёе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

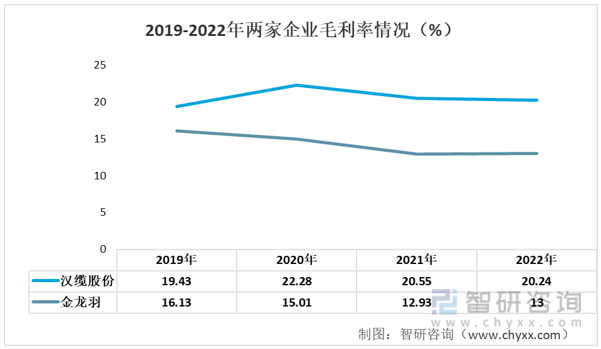

жұүзјҶиӮЎд»ҪеңЁ2019е№ҙзҡ„жҜӣеҲ©зҺҮдёә19.43%пјҢиҖҢйҮ‘йҫҷзҫҪеңЁеҗҢдёҖе№ҙзҡ„жҜӣеҲ©зҺҮдёә16.13%гҖӮеҲ°дәҶ2020е№ҙпјҢжұүзјҶиӮЎд»Ҫзҡ„жҜӣеҲ©зҺҮз•ҘжңүеўһеҠ пјҢиҫҫеҲ°22.28%пјҢиҖҢйҮ‘йҫҷзҫҪзҡ„жҜӣеҲ©зҺҮдёә15.01%гҖӮеңЁ2021е№ҙпјҢжұүзјҶиӮЎд»Ҫзҡ„жҜӣеҲ©зҺҮз•ҘжңүдёӢйҷҚпјҢдёә20.55%пјҢиҖҢйҮ‘йҫҷзҫҪзҡ„жҜӣеҲ©зҺҮиҝӣдёҖжӯҘдёӢйҷҚиҮі12.93%гҖӮжңҖеҗҺпјҢеңЁ2022е№ҙпјҢжұүзјҶиӮЎд»Ҫзҡ„жҜӣеҲ©зҺҮжҢҒз»ӯзЁіе®ҡпјҢдёә20.24%пјҢиҖҢйҮ‘йҫҷзҫҪзҡ„жҜӣеҲ©зҺҮдёә13%гҖӮ

2019-2022е№ҙдёӨ家дјҒдёҡжҜӣеҲ©зҺҮжғ…еҶөпјҲ%пјү

иө„ж–ҷжқҘжәҗпјҡе…¬еҸёе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

дёүгҖҒдёҡеҠЎеёғеұҖ

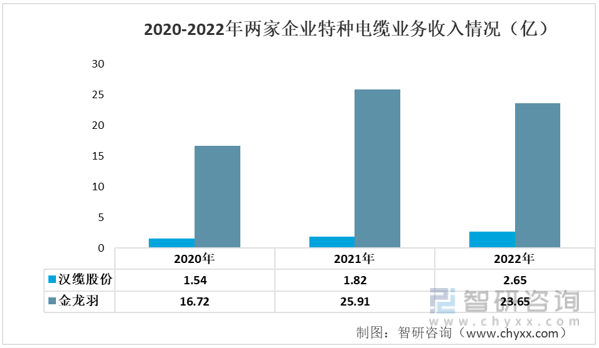

жұүзјҶиӮЎд»ҪеңЁ2020е№ҙзҡ„зү№з§Қз”өзјҶдёҡеҠЎж”¶е…Ҙдёә1.54дәҝпјҢиҖҢйҮ‘йҫҷзҫҪеңЁеҗҢдёҖе№ҙзҡ„зү№з§Қз”өзјҶдёҡеҠЎж”¶е…Ҙдёә16.72дәҝгҖӮеҲ°дәҶ2021е№ҙпјҢжұүзјҶиӮЎд»Ҫзҡ„зү№з§Қз”өзјҶдёҡеҠЎж”¶е…ҘеўһеҠ иҮі1.82дәҝпјҢиҖҢйҮ‘йҫҷзҫҪзҡ„зү№з§Қз”өзјҶдёҡеҠЎж”¶е…ҘеӨ§е№…еўһеҠ иҮі25.91дәҝгҖӮеңЁ2022е№ҙпјҢжұүзјҶиӮЎд»Ҫзҡ„зү№з§Қз”өзјҶдёҡеҠЎж”¶е…ҘиҝӣдёҖжӯҘеўһеҠ иҮі2.65дәҝпјҢиҖҢйҮ‘йҫҷзҫҪзҡ„зү№з§Қз”өзјҶдёҡеҠЎж”¶е…Ҙз•ҘжңүдёӢйҷҚиҮі23.65дәҝгҖӮ

2020-2022е№ҙдёӨ家дјҒдёҡзү№з§Қз”өзјҶдёҡеҠЎж”¶е…Ҙжғ…еҶөпјҲдәҝпјү

иө„ж–ҷжқҘжәҗпјҡе…¬еҸёе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

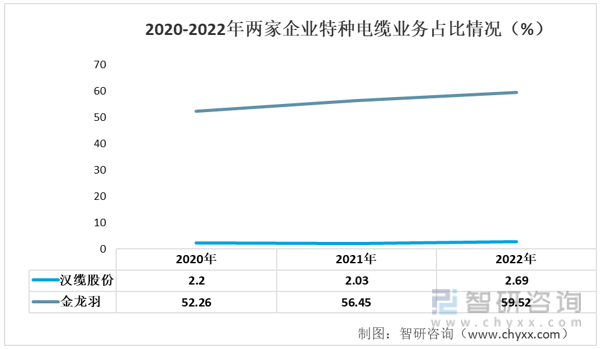

д»Һзү№з§Қз”өзјҶдёҡеҠЎж”¶е…ҘеҚ жҖ»иҗҘ收жҜ”йҮҚжқҘзңӢпјҢжұүзјҶиӮЎд»ҪеңЁ2020е№ҙзҡ„зү№з§Қз”өзјҶдёҡеҠЎеҚ жҜ”дёә2.2%пјҢиҖҢйҮ‘йҫҷзҫҪеңЁеҗҢдёҖе№ҙзҡ„зү№з§Қз”өзјҶдёҡеҠЎеҚ жҜ”дёә52.26%гҖӮеҲ°дәҶ2021е№ҙпјҢжұүзјҶиӮЎд»Ҫзҡ„зү№з§Қз”өзјҶдёҡеҠЎеҚ жҜ”з•ҘжңүдёӢйҷҚпјҢдёә2.03%пјҢиҖҢйҮ‘йҫҷзҫҪзҡ„зү№з§Қз”өзјҶдёҡеҠЎеҚ жҜ”еўһеҠ иҮі56.45%гҖӮеңЁ2022е№ҙпјҢжұүзјҶиӮЎд»Ҫзҡ„зү№з§Қз”өзјҶдёҡеҠЎеҚ жҜ”иҝӣдёҖжӯҘеўһеҠ иҮі2.69%пјҢиҖҢйҮ‘йҫҷзҫҪзҡ„зү№з§Қз”өзјҶдёҡеҠЎеҚ жҜ”继з»ӯеўһеҠ иҮі59.52%гҖӮ

2020-2022е№ҙдёӨ家дјҒдёҡзү№з§Қз”өзјҶдёҡеҠЎеҚ жҜ”жғ…еҶөпјҲ%пјү

иө„ж–ҷжқҘжәҗпјҡе…¬еҸёе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

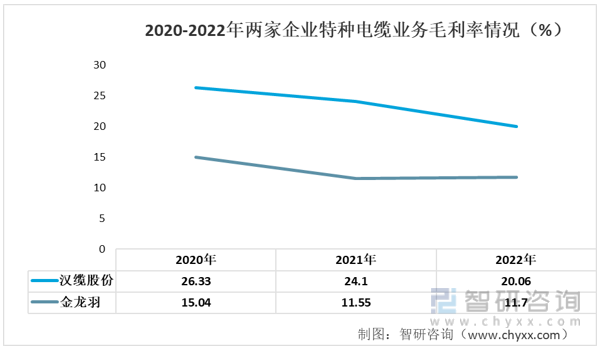

жұүзјҶиӮЎд»ҪеңЁ2020е№ҙзҡ„зү№з§Қз”өзјҶдёҡеҠЎжҜӣеҲ©зҺҮдёә26.33%пјҢиҖҢйҮ‘йҫҷзҫҪеңЁеҗҢдёҖе№ҙзҡ„зү№з§Қз”өзјҶдёҡеҠЎжҜӣеҲ©зҺҮдёә15.04%гҖӮеҲ°дәҶ2021е№ҙпјҢжұүзјҶиӮЎд»Ҫзҡ„зү№з§Қз”өзјҶдёҡеҠЎжҜӣеҲ©зҺҮз•ҘжңүдёӢйҷҚпјҢдёә24.1%пјҢиҖҢйҮ‘йҫҷзҫҪзҡ„зү№з§Қз”өзјҶдёҡеҠЎжҜӣеҲ©зҺҮдёӢйҷҚиҮі11.55%гҖӮеңЁ2022е№ҙпјҢжұүзјҶиӮЎд»Ҫзҡ„зү№з§Қз”өзјҶдёҡеҠЎжҜӣеҲ©зҺҮиҝӣдёҖжӯҘдёӢйҷҚиҮі20.06%пјҢиҖҢйҮ‘йҫҷзҫҪзҡ„зү№з§Қз”өзјҶдёҡеҠЎжҜӣеҲ©зҺҮз•ҘжңүеўһеҠ пјҢдёә11.7%гҖӮ

2020-2022е№ҙдёӨ家дјҒдёҡзү№з§Қз”өзјҶдёҡеҠЎжҜӣеҲ©зҺҮжғ…еҶөпјҲ%пјү

иө„ж–ҷжқҘжәҗпјҡе…¬еҸёе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

еӣӣгҖҒз§‘з ”жҠ•е…Ҙ

д»Һ2022е№ҙдёӨ家дјҒдёҡзҡ„з§‘з ”жҠ•е…Ҙжғ…еҶөжқҘзңӢпјҢжұүзјҶиӮЎд»ҪиҰҒдјҳдәҺйҮ‘йҫҷзҫҪпјҢе…·дҪ“иҖҢиЁҖпјҢжұүзјҶиӮЎд»Ҫзҡ„з ”еҸ‘дәәе‘ҳж•°йҮҸдёә332дәәпјҢеҚ жҜ”иҫҫеҲ°дәҶ11.42%пјӣиҖҢз ”еҸ‘жҠ•е…ҘйҮ‘йўқдёә5.97дәҝпјҢеҚ жҜ”иҫҫеҲ°дәҶ6.07%гҖӮ

2022е№ҙдёӨ家дјҒдёҡз§‘з ”жҠ•е…Ҙжғ…еҶө

иө„ж–ҷжқҘжәҗпјҡе…¬еҸёе№ҙжҠҘгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

дә”гҖҒз»“и®ә

йҖҡиҝҮеҜ№жҜ”дёӨ家дјҒдёҡзҡ„дё»иҰҒжҢҮж ҮпјҢиғҪеӨҹзңӢеҮәжұүзјҶиӮЎд»ҪеңЁиҗҘ收жғ…еҶөгҖҒзӣҲеҲ©иғҪеҠӣд»ҘеҸҠз§‘з ”жҠ•е…Ҙж–№йқўиҰҒдјҳдәҺйҮ‘йҫҷзҫҪпјҢиҖҢйҮ‘йҫҷзҫҪеңЁзү№з§Қз”өзјҶзҡ„дёҡеҠЎеёғеұҖж–№йқўиҰҒдјҳдәҺжұүзјҶиӮЎд»ҪгҖӮ

дё»иҰҒжҢҮж ҮеҜ№жҜ”

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

д»ҘдёҠж•°жҚ®еҸҠдҝЎжҒҜеҸҜеҸӮиҖғжҷәз ”е’ЁиҜўпјҲwww.chyxx.comпјүеҸ‘еёғзҡ„гҖҠдёӯеӣҪзү№з§Қз”өзјҶиЎҢдёҡеёӮеңәз»ҸиҗҘз®ЎзҗҶеҸҠеҸ‘еұ•еүҚжҷҜ规еҲ’жҠҘе‘ҠгҖӢгҖӮжҷәз ”е’ЁиҜўжҳҜдёӯеӣҪйўҶе…Ҳдә§дёҡе’ЁиҜўжңәжһ„пјҢжҸҗдҫӣж·ұеәҰдә§дёҡз ”з©¶жҠҘе‘ҠгҖҒе•Ҷдёҡи®ЎеҲ’д№ҰгҖҒеҸҜиЎҢжҖ§з ”究жҠҘе‘ҠеҸҠе®ҡеҲ¶жңҚеҠЎзӯүдёҖз«ҷејҸдә§дёҡе’ЁиҜўжңҚеҠЎгҖӮжӮЁеҸҜд»Ҙе…іжіЁгҖҗжҷәз ”е’ЁиҜўгҖ‘е…¬дј—еҸ·пјҢжҜҸеӨ©еҸҠж—¶жҺҢжҸЎжӣҙеӨҡиЎҢдёҡеҠЁжҖҒгҖӮ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2024-2030е№ҙдёӯеӣҪзү№з§Қз”өзјҶиЎҢдёҡеёӮеңәз»ҸиҗҘз®ЎзҗҶеҸҠеҸ‘еұ•еүҚжҷҜ规еҲ’жҠҘе‘Ҡ

гҖҠ2024-2030е№ҙдёӯеӣҪзү№з§Қз”өзјҶиЎҢдёҡеёӮеңәз»ҸиҗҘз®ЎзҗҶеҸҠеҸ‘еұ•еүҚжҷҜ规еҲ’жҠҘе‘ҠгҖӢе…ұеҚҒдәҢз« пјҢеҢ…еҗ«дёӯеӣҪзү№з§Қз”өзјҶе…¶е®ғд»ЈиЎЁдјҒдёҡеҲҶжһҗпјҢ2024-2030е№ҙдёӯеӣҪзү№з§Қз”өзјҶзҡ„и¶ӢеҠҝйў„жөӢеҲҶжһҗпјҢ2024-2030дёӯеӣҪзү№з§Қз”өзјҶеёӮеңәжҠ•иө„еүҚжҷҜе»әи®®з ”з©¶зӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

зү№з§Қз”өзјҶ

![2022е№ҙдёӯеӣҪзү№з§Қз”өзјҶиЎҢдёҡйҮҚзӮ№дјҒдёҡеҲҶжһҗпјҡжұүзјҶиӮЎд»ҪVS йҮ‘йҫҷзҫҪ[еӣҫ]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)