еҶ…е®№жҰӮиҰҒпјҡж©Ўиғ¶еҠ©еүӮжҳҜжҢҮеӨ©з„¶ж©Ўиғ¶жҲ–еҗҲжҲҗж©Ўиғ¶еҠ е·ҘжҲҗж©Ўиғ¶еҲ¶е“ҒиҝҮзЁӢдёӯж·»еҠ зҡ„дёҖзі»еҲ—зІҫз»ҶеҢ–е·Ҙдә§е“ҒпјҢз”ЁдәҺжҸҗй«ҳж©Ўиғ¶еҠ е·ҘжҖ§иғҪгҖҒдҝқиҜҒж©Ўиғ¶еҲ¶е“ҒдҪҝз”ЁеҜҝе‘Ҫд»ҘеҸҠиөӢдәҲж©Ўиғ¶еҲ¶е“ҒжҖ§иғҪгҖӮ2022е№ҙе…Ёзҗғж©Ўиғ¶еҠ©еүӮж¶Ҳиҙ№йҮҸиҫғдёҠе№ҙеҗҢжңҹеўһй•ҝ3.35%пјҢиҫҫеҲ°172.9дёҮеҗЁгҖӮдё»иҰҒжҳҜ2022е№ҙд»ҘжқҘпјҢе…ЁзҗғиҪ®иғҺгҖҒжұҪиҪҰж©Ўиғ¶й…Қ件зӯүж©Ўиғ¶еҲ¶е“ҒеёӮеңәйҖҗжёҗеӣһжҡ–пјҢеёҰеҠЁж©Ўиғ¶еҠ©еүӮж¶Ҳиҙ№йҮҸеӣһеҚҮгҖӮ2023е№ҙ1-10жңҲпјҢжҲ‘еӣҪж©Ўиғ¶еҠ©еүӮдә§йҮҸиҫғдёҠе№ҙеҗҢжңҹеўһй•ҝ16%пјҢиҫҫеҲ°135.32дёҮеҗЁпјҢдё»иҰҒеңЁдәҺжҲ‘еӣҪз»ҸжөҺйҖҗжёҗеӨҚиӢҸпјҢж©Ўиғ¶еҠ©еүӮдёӢжёёйңҖжұӮйҮҸйҮҠж”ҫпјҢеёҰеҠЁдә§йҮҸеҝ«йҖҹеўһй•ҝгҖӮ

е…ій”®иҜҚпјҡж©Ўиғ¶еҠ©еүӮгҖҒиЎҢдёҡжҰӮиҝ°гҖҒдә§дёҡй“ҫгҖҒеҸ‘еұ•зҺ°зҠ¶гҖҒз«һдәүж јеұҖ

дёҖгҖҒиЎҢдёҡжҰӮиҝ°пјҡж©Ўиғ¶еҠ©еүӮеҲҶзұ»е№ҝжіӣпјҢж”ҝзӯ–еҠ©еҠӣиЎҢдёҡжҢҒз»ӯеҸ‘еұ•

ж©Ўиғ¶еҠ©еүӮжҳҜжҢҮеӨ©з„¶ж©Ўиғ¶жҲ–еҗҲжҲҗж©Ўиғ¶еҠ е·ҘжҲҗж©Ўиғ¶еҲ¶е“ҒиҝҮзЁӢдёӯж·»еҠ зҡ„дёҖзі»еҲ—зІҫз»ҶеҢ–е·Ҙдә§е“ҒпјҢз”ЁдәҺжҸҗй«ҳж©Ўиғ¶еҠ е·ҘжҖ§иғҪгҖҒдҝқиҜҒж©Ўиғ¶еҲ¶е“ҒдҪҝз”ЁеҜҝе‘Ҫд»ҘеҸҠиөӢдәҲж©Ўиғ¶еҲ¶е“ҒжҖ§иғҪгҖӮж©Ўиғ¶еҠ©еүӮжҳҜж©Ўиғ¶е·ҘдёҡйҮҚиҰҒзҡ„иҫ…еҠ©еҺҹж–ҷпјҢеҜ№дәҺж”№иҝӣж©Ўиғ¶еҠ е·ҘжҠҖжңҜгҖҒжҸҗй«ҳдә§е“ҒиҙЁйҮҸе’ҢиҠӮзәҰиғҪжәҗе…·жңүйҮҚиҰҒдҪңз”ЁгҖӮеңЁж©Ўиғ¶е·ҘдёҡдёӯпјҢж·»еҠ еүӮзҡ„з”ЁйҮҸиҷҪ然жҜ”иҫғе°‘пјҢдҪҶеҜ№дә§е“ҒеҠ е·Ҙе’Ңеә”з”ЁжҖ§иғҪзҡ„ж”№е–„иө·зқҖеҶіе®ҡжҖ§зҡ„дҪңз”ЁгҖӮжҖ§иғҪдјҳиүҜзҡ„ж©Ўиғ¶еҠ©еүӮдёҚд»…иғҪйҷҚдҪҺз”ҹдә§жҲҗжң¬гҖҒжҸҗй«ҳдә§е“ҒиҙЁйҮҸгҖҒж”№е–„еҠ е·ҘжҖ§иғҪпјҢиҝҳиғҪйҳІжӯўиҖҒеҢ–йҷҚи§Је’Ң延й•ҝдҪҝз”ЁеҜҝе‘ҪгҖӮж©Ўиғ¶еҠ©еүӮе№ҝжіӣеә”з”ЁдәҺйҡ”зғӯжқҗж–ҷгҖҒжұҪиҪҰж©Ўиғ¶й…Қ件е’ҢиҪ®иғҺзӯүж©Ўиғ¶еҲ¶е“ҒгҖӮж©Ўиғ¶еҠ©еүӮдё»иҰҒеҲҶдёәйҖҡз”ЁеһӢе’Ңзү№з§ҚеһӢпјҢе…¶дёӯпјҢйҖҡз”ЁеһӢж©Ўиғ¶еҠ©еүӮдә§йҮҸеҚ жҲ‘еӣҪж©Ўиғ¶еҠ©еүӮжҖ»дә§йҮҸзҡ„жҜ”дҫӢеңЁ70%д»ҘдёҠпјҢе№ҝжіӣз”ЁдәҺиҪ®иғҺж©Ўиғ¶е·ҘдёҡгҖӮ

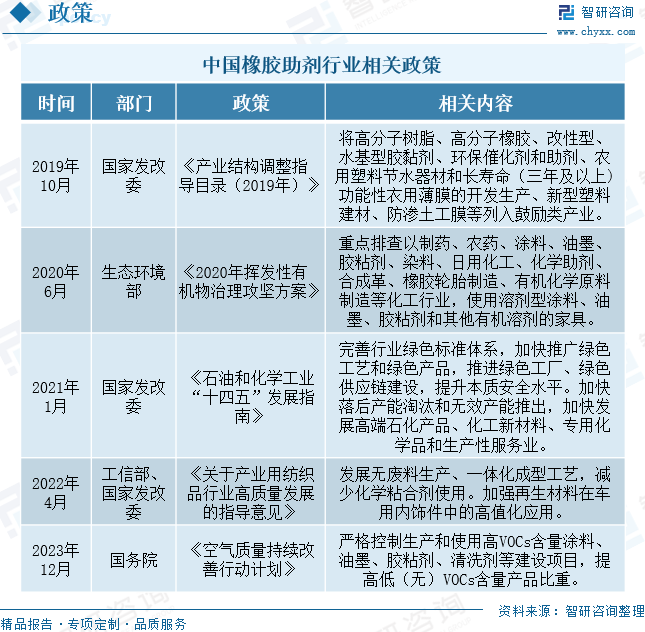

ж©Ўиғ¶еҠ©еүӮдёҚд»…жҳҜзҺ°д»ЈеҢ–еӯҰе·ҘдёҡеҸ‘еұ•зҡ„йҮҚиҰҒйўҶеҹҹпјҢеҗҢж—¶д№ҹжҳҜеӣҪ家еҗ„зұ»ж”ҝзӯ–йҮҚзӮ№жү¶жҢҒзҡ„йўҶеҹҹд№ӢдёҖгҖӮиҝ‘е№ҙжқҘпјҢжҲ‘еӣҪжҢҒз»ӯеҮәеҸ°дёҖзі»еҲ—дә§дёҡзӣёе…іж”ҝзӯ–зҡ„еҮәеҸ°пјҢдёәж©Ўиғ¶еҠ©еүӮиЎҢдёҡеҸ‘еұ•жҸҗдҫӣиүҜеҘҪзҡ„ж”ҝзӯ–зҺҜеўғгҖӮ2019е№ҙ10жңҲпјҢеӣҪ家еҸ‘改委еҚ°еҸ‘гҖҠдә§дёҡз»“жһ„и°ғж•ҙжҢҮеҜјзӣ®еҪ•пјҲ2019е№ҙпјүгҖӢпјҢжҸҗеҮәе°Ҷй«ҳеҲҶеӯҗж ‘и„ӮгҖҒй«ҳеҲҶеӯҗж©Ўиғ¶гҖҒж”№жҖ§еһӢгҖҒж°ҙеҹәеһӢиғ¶й»ҸеүӮгҖҒзҺҜдҝқеӮ¬еҢ–еүӮе’ҢеҠ©еүӮгҖҒеҶңз”ЁеЎ‘ж–ҷиҠӮж°ҙеҷЁжқҗе’Ңй•ҝеҜҝе‘ҪпјҲдёүе№ҙеҸҠд»ҘдёҠпјүеҠҹиғҪжҖ§иЎЈз”Ёи–„иҶңзҡ„ејҖеҸ‘з”ҹдә§гҖҒж–°еһӢеЎ‘ж–ҷе»әжқҗгҖҒйҳІжё—еңҹе·ҘиҶңзӯүеҲ—е…Ҙйј“еҠұзұ»дә§дёҡгҖӮ2023е№ҙ12жңҲпјҢеӣҪеҠЎйҷўеҚ°еҸ‘гҖҠз©әж°”иҙЁйҮҸжҢҒз»ӯж”№е–„иЎҢеҠЁгҖӢпјҢжҸҗеҮәдёҘж јжҺ§еҲ¶з”ҹдә§е’ҢдҪҝз”Ёй«ҳVOCsеҗ«йҮҸж¶Ӯж–ҷгҖҒжІ№еўЁгҖҒиғ¶зІҳеүӮгҖҒжё…жҙ—еүӮзӯүе»әи®ҫйЎ№зӣ®пјҢжҸҗй«ҳдҪҺпјҲж— пјүVOCsеҗ«йҮҸдә§е“ҒжҜ”йҮҚгҖӮ

дәҢгҖҒдә§дёҡй“ҫпјҡж©Ўиғ¶еҠ©еүӮеә”з”ЁеңәжҷҜе№ҝжіӣпјҢиҪ®иғҺдёәе…¶дё»иҰҒдёӢжёёйўҶеҹҹ

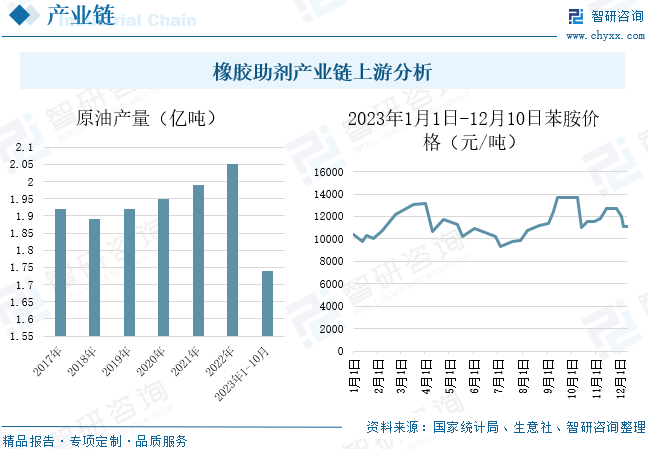

ж©Ўиғ¶еҠ©еүӮдә§дёҡй“ҫдёҠжёёдёәеҺҹжқҗж–ҷпјҢдё»иҰҒжқҘжәҗдәҺз…ӨеҢ–е·ҘгҖҒзҹіжІ№еҢ–е·ҘгҖҒзӣҗеҢ–е·ҘзӯүеҹәзЎҖеҢ–е·ҘиЎҢдёҡпјҢеҢ…жӢ¬иӢҜй…җгҖҒиӢҜиғәгҖҒзҺҜе·ұзғ·гҖҒеҸ”дёҒиғәгҖҒж°§еҢ–й”ҢгҖҒеҸ”дёҒиғәзӯүгҖӮдә§дёҡй“ҫдёӯжёёдё»иҰҒдёәеҗ„зұ»ж©Ўиғ¶еҠ©еүӮпјҢдё»иҰҒеҢ…жӢ¬дҝғиҝӣеүӮгҖҒйҳІиҖҒеүӮгҖҒзЎ«еҢ–еүӮзӯүгҖӮдә§дёҡй“ҫдёӢжёёдёәеҗ„зұ»ж©Ўиғ¶еҲ¶е“ҒпјҢдё»иҰҒеҢ…жӢ¬иҪ®иғҺгҖҒж©Ўиғ¶еёҰгҖҒж©Ўиғ¶иҪҜз®ЎгҖҒж©Ўиғ¶йһӢеә•гҖҒж©Ўиғ¶и–„зүҮзӯүгҖӮ

еҺҹжІ№жҳҜж©Ўиғ¶еҠ©еүӮеҺҹжқҗж–ҷд№ӢдёҖпјҢеҺҹжІ№дёӯзҡ„зғҜзғғе’Ңзғ·зғғиғҪеӨҹеҲ¶еӨҮеҗҲжҲҗж©Ўиғ¶пјҢ并йҖҡиҝҮеҢ–еӯҰеӨ„зҗҶзӯүж–№жі•з”ҹдә§иҪ®иғҺд»ҘеҸҠе…¶д»–ж©Ўиғ¶еҲ¶е“ҒгҖӮеӣ жӯӨпјҢеҺҹжІ№дә§йҮҸеҜ№ж©Ўиғ¶иЎҢдёҡе…·жңүйҮҚиҰҒеҪұе“ҚгҖӮиҝ‘е№ҙжқҘпјҢжҲ‘еӣҪеҺҹжІ№дјҒдёҡдёҚж–ӯеҠ еҝ«зҹіжІ№еӢҳжҺўејҖеҸ‘и®ҫеӨҮж”№йҖ е’ҢжҠҖжңҜж”№иҝӣпјҢжңүж•ҲжҸҗй«ҳзҹіжІ№дә§йҮҸпјҢд»ҺиҖҢдҝғиҝӣеҺҹжІ№дә§йҮҸеўһй•ҝгҖӮдёҺжӯӨеҗҢж—¶пјҢж”ҝеәңд№ҹз§ҜжһҒеҲ¶е®ҡжңүеҠ©дәҺеҺҹжІ№дә§йҮҸеўһй•ҝзҡ„ж”ҝзӯ–пјҢдҫӢеҰӮзЁҺ收еҮҸе…ҚгҖҒиЎҘиҙҙзӯүпјҢеёҰеҠЁеҺҹжІ№дә§йҮҸйҖҗе№ҙеўһй•ҝгҖӮжҚ®з»ҹи®ЎпјҢ2023е№ҙ1-10жңҲпјҢжҲ‘еӣҪеҺҹжІ№дә§йҮҸиҫғдёҠе№ҙеҗҢжңҹеўһй•ҝ1.7%пјҢиҫҫеҲ°1.74дәҝеҗЁпјҢдё»иҰҒеҺҹеӣ еңЁдәҺз»ҸжөҺеӨҚиӢҸеҗ‘еҘҪпјҢеҺҹжІ№еӢҳжҺўжҙ»еҠЁйҖҗжёҗжҒўеӨҚгҖӮеҺҹжІ№дә§йҮҸеўһй•ҝдҪҝеҫ—ж©Ўиғ¶еҠ©еүӮзҡ„еҺҹжқҗж–ҷдҫӣеә”жӣҙеҠ е……и¶іпјҢеҜ№ж©Ўиғ¶еҠ©еүӮиЎҢдёҡеҸ‘еұ•иө·еҲ°дәҶз§ҜжһҒзҡ„жҺЁеҠЁдҪңз”ЁгҖӮиӢҜиғәдҪңдёәж©Ўиғ¶еҠ©еүӮжңҖйҮҚиҰҒзҡ„з”ҹдә§еҺҹж–ҷпјҢдё»иҰҒз”ЁдәҺеҲ¶йҖ дҝғиҝӣеүӮMBTгҖҒйҳІиҖҒеүӮ6PPDд»ҘеҸҠйҳІиҖҒеүӮTMQгҖӮ2023е№ҙд»ҘжқҘпјҢзҹіжІ№д»·ж јзҡ„жҢҒз»ӯдёҠж¶ЁпјҢеҸ еҠ йғЁеҲҶиӢҜиғәе·ҘеҺӮд»ҚеңЁжЈҖдҝ®пјҢдҫӣеә”еҒҸзҙ§пјҢдҪҝеҫ—жҲ‘еӣҪиӢҜиғәд»·ж јеӨ§е№…дёҠж¶ЁпјҢжҚ®з»ҹи®ЎпјҢ2023е№ҙ12жңҲ10ж—ҘпјҢжҲ‘еӣҪиӢҜиғәд»·ж јиҫҫеҲ°11100е…ғ/еҗЁпјҢиҫғе№ҙеҲқеўһй•ҝ6.86%пјҢеҺҹжқҗж–ҷжҲҗжң¬дёҠиЎҢпјҢеҜ№жҲ‘еӣҪж©Ўиғ¶еҠ©еүӮиЎҢдёҡеҸ‘еұ•е…·жңүдёҖе®ҡеҪұе“ҚгҖӮ

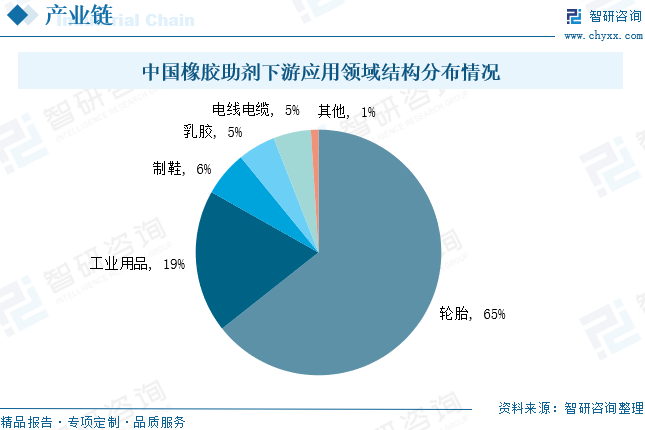

д»Һж©Ўиғ¶еҠ©еүӮдёӢжёёеә”з”ЁйўҶеҹҹжқҘзңӢпјҢжұҪиҪҰиҪ®иғҺжҳҜж©Ўиғ¶еҠ©еүӮжңҖеӨ§йңҖжұӮжқҘжәҗгҖӮж•°жҚ®з»ҹи®ЎпјҢиҪ®иғҺеҚ ж©Ўиғ¶еҠ©еүӮж¶Ҳиҙ№з»“жһ„жҜ”дҫӢзәҰдёә65%пјҢе…¶ж¬ЎжҳҜе·Ҙдёҡз”Ёе“ҒпјҢеҚ жҜ”зәҰдёә19%пјҢеҲ¶йһӢгҖҒд№іиғ¶д»ҘеҸҠз”өзәҝз”өзјҶеҚ жҜ”еҲҶеҲ«дёә6%гҖҒ5%е’Ң5%гҖӮ

зӣёе…іжҠҘе‘Ҡпјҡжҷәз ”е’ЁиҜўеҸ‘еёғзҡ„гҖҠдёӯеӣҪж©Ўиғ¶еҠ©еүӮиЎҢдёҡеёӮеңәиЎҢжғ…еҠЁжҖҒеҸҠдҫӣйңҖеҪўеҠҝеҲҶжһҗжҠҘе‘ҠгҖӢ

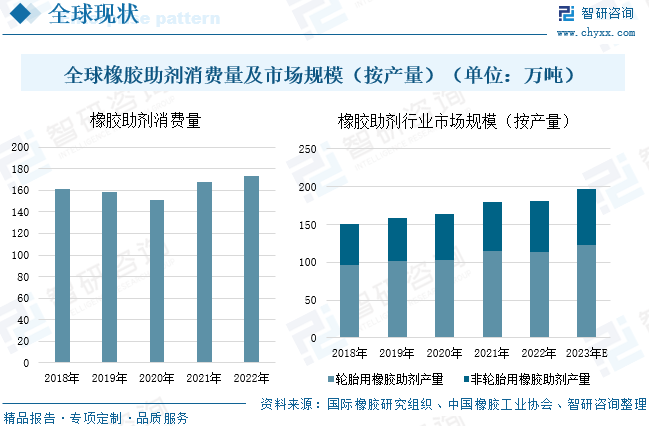

дёүгҖҒе…ЁзҗғзҺ°зҠ¶пјҡйқһиҪ®иғҺз”Ёж©Ўиғ¶еҠ©еүӮеҸ‘еұ•еҗ‘еҘҪпјҢдҝғиҝӣе…Ёзҗғж©Ўиғ¶еҠ©еүӮеёӮеңәйңҖжұӮеўһй•ҝ

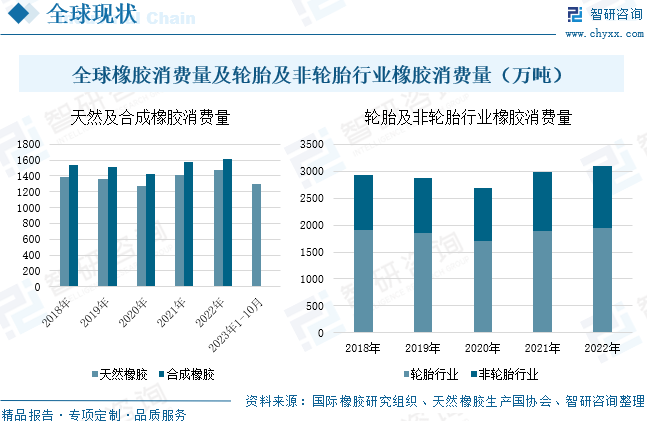

иҝ‘е№ҙжқҘпјҢйҡҸзқҖж©Ўиғ¶еҲ¶е“Ғж©Ўиғ¶дёӢжёёзӣёе…іиЎҢдёҡзҡ„йҖҗжёҗеӨҚиӢҸпјҢе…Ёзҗғж©Ўиғ¶ж¶Ҳиҙ№йҮҸйңҖжұӮйҖҗжёҗйҮҠж”ҫпјҢжҺЁеҠЁж©Ўиғ¶еҠ©еүӮзӯүж©Ўиғ¶еҲ¶е“ҒдёӢжёёзӣёе…іиЎҢдёҡиө°еҗ‘дёҠеҚҮе‘ЁжңҹгҖӮжҚ®з»ҹи®ЎпјҢ2022е№ҙе…Ёзҗғж©Ўиғ¶ж¶Ҳиҙ№йҮҸиҫғдёҠе№ҙеҗҢжңҹеўһй•ҝ3.3%пјҢиҫҫеҲ°3088дёҮеҗЁпјҢе…¶дёӯеӨ©з„¶ж©Ўиғ¶ж¶Ҳиҙ№йҮҸиҫғдёҠе№ҙеҗҢжңҹеўһй•ҝ5.19%иҮі1480дёҮеҗЁпјӣеҗҲжҲҗж©Ўиғ¶ж¶Ҳиҙ№йҮҸиҫғдёҠе№ҙеҗҢжңҹеўһй•ҝ1.71%иҮі1608дёҮеҗЁгҖӮ2023е№ҙ1-10жңҲпјҢе…ЁзҗғеӨ©з„¶ж©Ўиғ¶ж¶Ҳиҙ№йҮҸиҫғдёҠе№ҙеҗҢжңҹеўһй•ҝ0.4%пјҢиҫҫеҲ°1297дёҮеҗЁпјҢдё»иҰҒеҺҹеӣ еңЁдәҺе…Ёзҗғз»ҸжөҺеӨҚиӢҸпјҢжұҪиҪҰгҖҒе»әзӯ‘зӯүиЎҢдёҡеҝ«йҖҹеҸ‘еұ•пјҢеҜ№еӨ©з„¶ж©Ўиғ¶зҡ„йңҖжұӮйҮҸжңүжүҖеўһеҠ гҖӮжҚ®з»ҹи®ЎпјҢ2018-2022е№ҙй—ҙпјҢе…ЁзҗғиҪ®иғҺиЎҢдёҡж©Ўиғ¶ж¶Ҳиҙ№йҮҸеӨҚеҗҲеўһй•ҝзҺҮдёә0.5%пјҢиҖҢйқһиҪ®иғҺиЎҢдёҡж©Ўиғ¶ж¶Ҳиҙ№йҮҸеӨҚеҗҲеўһй•ҝзҺҮдёә2.7%пјҢйқһиҪ®иғҺиЎҢдёҡй©ұеҠЁж©Ўиғ¶ж¶Ҳиҙ№еёӮеңәйңҖжұӮеҝ«йҖҹеўһй•ҝгҖӮ2022е№ҙе…ЁзҗғиҪ®иғҺиЎҢдёҡж©Ўиғ¶ж¶Ҳиҙ№йҮҸиҫғдёҠе№ҙеҗҢжңҹеўһй•ҝ2.53%пјҢиҫҫеҲ°1945дёҮеҗЁпјӣйқһиҪ®иғҺиЎҢдёҡж©Ўиғ¶ж¶Ҳиҙ№йҮҸиҫғдёҠе№ҙеҗҢжңҹеўһй•ҝ4.77%пјҢиҫҫеҲ°1143дёҮеҗЁпјҢдё»иҰҒжҳҜе…ЁзҗғиҪ®иғҺеёӮеңәе‘ҲзҺ°жҒўеӨҚжҖ§еўһй•ҝжҖҒеҠҝпјҢе°Өе…¶жҳҜдёӯеӣҪиҪ®иғҺеёӮеңәпјҢжҲҗдёәе…ЁзҗғиҪ®иғҺеёӮеңәеўһй•ҝдё»иҰҒй©ұеҠЁеҠӣгҖӮ

ж•ҙдҪ“жқҘзңӢпјҢ2018-2022е№ҙе…Ёзҗғж©Ўиғ¶еҠ©еүӮж¶Ҳиҙ№йҮҸе‘ҲзҺ°еўһй•ҝи¶ӢеҠҝпјҢдҪҶ2019е№ҙеҸ—еҲ°е…ЁзҗғжұҪиҪҰдә§йҮҸдёӢйҷҚпјҢиҪ®иғҺгҖҒжұҪиҪҰж©Ўиғ¶й…Қ件зӯүж©Ўиғ¶еҲ¶е“ҒеёӮеңәйңҖжұӮ收зҙ§пјҢе…Ёзҗғж©Ўиғ¶еҠ©еүӮж¶Ҳиҙ№йҮҸеҮәзҺ°дёӢж»‘пјҢ2020е№ҙеҸҲеӣ з–«жғ…зҡ„еҪұе“ҚеҜјиҮҙж•ҙдҪ“еёӮеңәиҝӣдёҖжӯҘ收缩пјҢж©Ўиғ¶еҠ©еүӮж¶Ҳиҙ№йҮҸиҝӣдёҖжӯҘдёӢж»‘гҖӮжҚ®з»ҹи®ЎпјҢ2022е№ҙе…Ёзҗғж©Ўиғ¶еҠ©еүӮж¶Ҳиҙ№йҮҸиҫғдёҠе№ҙеҗҢжңҹеўһй•ҝ3.35%пјҢиҫҫеҲ°172.9дёҮеҗЁгҖӮдё»иҰҒжҳҜ2022е№ҙд»ҘжқҘпјҢе…ЁзҗғиҪ®иғҺгҖҒжұҪиҪҰж©Ўиғ¶й…Қ件зӯүж©Ўиғ¶еҲ¶е“ҒеёӮеңәйҖҗжёҗеӣһжҡ–пјҢеёҰеҠЁж©Ўиғ¶еҠ©еүӮж¶Ҳиҙ№йҮҸеӣһеҚҮгҖӮдёӯеӣҪдҪңдёәж©Ўиғ¶еҠ©еүӮдё»иҰҒз”ҹдә§еӣҪе’Ңж¶Ҳиҙ№еӣҪпјҢ2022е№ҙдә§йҮҸе’Ңж¶Ҳиҙ№йҮҸзәҰеҚ е…Ёзҗғзҡ„75%пјҢдё»иҰҒжҳҜеӣҪеҶ…еңЈеҘҘеҢ–еӯҰгҖҒйҳіи°·еҚҺжі°зӯүдјҒдёҡе…·жңүдё°еҜҢзҡ„дә§е“ҒзәҝпјҢиғҪеӨҹдёәе®ўжҲ·жҸҗдҫӣеҗ„з§Қзұ»еһӢзҡ„ж©Ўиғ¶еҠ©еүӮдә§е“ҒгҖӮж №жҚ®иҪ®иғҺиЎҢдёҡе’ҢйқһиҪ®иғҺиЎҢдёҡз”Ёж©Ўиғ¶еҠ©еүӮдә§йҮҸжқҘзңӢпјҢ2022е№ҙе…ЁзҗғиҪ®иғҺз”Ёж©Ўиғ¶еҠ©еүӮдә§йҮҸиҫғдёҠе№ҙеҗҢжңҹе°Ҹе№…дёӢйҷҚ0.7%пјҢиҫҫеҲ°113.7дёҮеҗЁпјӣйқһиҪ®иғҺз”Ёж©Ўиғ¶еҠ©еүӮдә§йҮҸиҫғдёҠе№ҙеҗҢжңҹе°Ҹе№…еўһй•ҝ1.52%пјҢиҫҫеҲ°66.8дёҮеҗЁгҖӮд»ҺиҪ®иғҺз”Ёж©Ўиғ¶еҠ©еүӮдә§йҮҸжқҘзңӢпјҢиҷҪ然иҪ®иғҺиЎҢдёҡеҜ№ж©Ўиғ¶еҠ©еүӮйңҖжұӮиҫғеӨ§пјҢдҪҶеҸ—еҲ°е…Ёзҗғз»ҸжөҺеҪўеҠҝзҡ„еҪұе“ҚдјҡеҜ№иҪ®иғҺдә§йҮҸе’Ңй”ҖйҮҸдә§з”ҹдёҖе®ҡеҪұе“ҚпјҢиҖҢйқһиҪ®иғҺз”Ёж©Ўиғ¶еҠ©еүӮеә”з”ЁйўҶеҹҹиҫғдёәе№ҝжіӣпјҢдё»иҰҒиҝҗз”ЁдәҺз”өж°”гҖҒиҲӘз©әзӯүйўҶеҹҹгҖӮжңӘжқҘпјҢZBSгҖҒDIPзӯүйқһиҪ®иғҺз”Ёж©Ўиғ¶еҠ©еүӮеңЁж©Ўиғ¶еҲ¶е“ҒйўҶеҹҹеә”з”Ёе°ҶжӣҙеҠ е№ҝжіӣпјҢж©Ўиғ¶еҠ©еүӮеёӮеңәйңҖжұӮе°Ҷдјҡжҳҫи‘—еўһй•ҝпјҢд»ҺиҖҢдҝғиҝӣе…Ёзҗғж©Ўиғ¶еҠ©еүӮиЎҢдёҡеҸ‘еұ•пјҢйў„и®Ў2023е№ҙе…ЁзҗғиҪ®иғҺз”Ёж©Ўиғ¶еҠ©еүӮдә§йҮҸеўһй•ҝиҮі122.4дёҮеҗЁпјӣйқһиҪ®иғҺз”Ёж©Ўиғ¶еҠ©еүӮдә§йҮҸеўһй•ҝиҮі75дёҮеҗЁгҖӮ

иҪ®иғҺиЎҢдёҡжҳҜж©Ўиғ¶еҠ©еүӮжңҖеӨ§зҡ„дёӢжёёеёӮеңәпјҢзәҰжңү65%зҡ„ж©Ўиғ¶еҠ©еүӮеә”з”ЁдәҺиҪ®иғҺеҲ¶йҖ гҖӮеӣ жӯӨпјҢиҪ®иғҺзҡ„ж¶Ҳиҙ№йҮҸдёҺж©Ўиғ¶еҠ©еүӮзҡ„ж¶Ҳиҙ№йҮҸеҜҶеҲҮзӣёе…ігҖӮйҡҸзқҖиҪ®иғҺеёӮеңәзҡ„еҸҳеҢ–пјҢж©Ўиғ¶еҠ©еүӮзҡ„ж¶Ҳиҙ№йҮҸд№ҹдјҡзӣёеә”ең°еҸ—еҲ°еҪұе“ҚгҖӮ2022е№ҙд»ҘжқҘпјҢе…ЁзҗғиҪ®иғҺж¶Ҳиҙ№йҮҸйҖҗжёҗеӣһеҚҮпјҢеёҰеҠЁж©Ўиғ¶еҠ©еүӮж¶Ҳиҙ№йҮҸеўһй•ҝгҖӮжҚ®з»ҹи®ЎпјҢ2022е№ҙе…ЁзҗғеҺҹиЈ…иҪ®иғҺж¶Ҳиҙ№йҮҸиҫғдёҠе№ҙеҗҢжңҹеўһй•ҝ8.33%пјҢиҫҫеҲ°3.9дәҝжқЎпјӣе…ЁзҗғжӣҝжҚўиҪ®иғҺж¶Ҳиҙ№йҮҸиҫғдёҠе№ҙеҗҢжңҹе°Ҹе№…дёӢйҷҚ1.71%пјҢиҫҫеҲ°11.5дәҝжқЎгҖӮ2022е№ҙе…Ёзҗғд№іиғ¶жүӢеҘ—й”ҖйҮҸиҫғдёҠе№ҙеҗҢжңҹдёӢйҷҚ20.43%пјҢиҫҫеҲ°1196дәҝеҸӘпјӣдёҒи…ҲжүӢеҘ—иҫғдёҠе№ҙеҗҢжңҹдёӢйҷҚ18.05%иҮі2215дәҝеҸӘгҖӮйў„и®Ў2023е№ҙе…Ёзҗғд№іиғ¶жүӢеҘ—й”ҖйҮҸе°Ҷеўһй•ҝиҮі1329дәҝеҸӘпјӣдёҒи…ҲжүӢеҘ—й”ҖйҮҸе°Ҷеўһй•ҝиҮі2525дәҝеҸӘгҖӮйҡҸзқҖе…ЁзҗғиҪ®иғҺеёӮеңәд»ҘеҸҠжүӢеҘ—еёӮеңәзҡ„еӨҚиӢҸпјҢзӣёе…іж©Ўиғ¶еҲ¶е“Ғзҡ„еёӮеңәйңҖжұӮеҫ—еҲ°йҮҠж”ҫпјҢиҝӣдёҖжӯҘеёҰеҠЁдәҶж©Ўиғ¶еҠ©еүӮж¶Ҳиҙ№йҮҸеўһй•ҝпјҢд»ҺиҖҢжҺЁеҠЁе…Ёзҗғж©Ўиғ¶еҠ©еүӮиЎҢдёҡеҸ‘еұ•гҖӮ

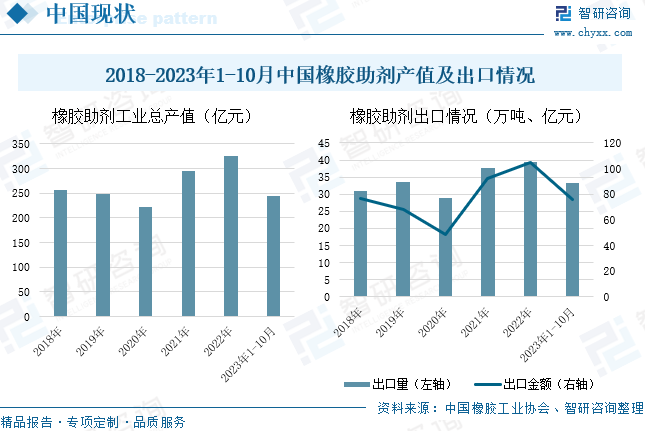

еӣӣгҖҒдёӯеӣҪзҺ°зҠ¶пјҡж©Ўиғ¶еҠ©еүӮиЎҢдёҡйңҖжұӮеӣһжҡ–пјҢдә§дёҡжҷҜж°”еәҰжҢҒз»ӯиө°й«ҳ

жҲ‘еӣҪе·Із»ҸжҲҗдёәж©Ўиғ¶еҠ©еүӮ第дёҖеӨ§еӣҪпјҢж•°жҚ®жҳҫзӨәпјҢ2018-2022е№ҙжҲ‘еӣҪж©Ўиғ¶еҠ©еүӮдә§йҮҸйҖҗе№ҙеўһй•ҝпјҢеӨҚеҗҲеўһй•ҝзҺҮдёә10.9%пјҢдә§йҮҸеҚ жҜ”зәҰеҚ 75%гҖӮжҚ®з»ҹи®ЎпјҢ2023е№ҙ1-10жңҲпјҢжҲ‘еӣҪж©Ўиғ¶еҠ©еүӮдә§йҮҸиҫғдёҠе№ҙеҗҢжңҹеўһй•ҝ16%пјҢиҫҫеҲ°135.32дёҮеҗЁпјҢе…¶дёӯпјҢдҝғиҝӣеүӮдә§йҮҸиҫғдёҠе№ҙеҗҢжңҹеўһй•ҝ9.4%иҮі36.54дёҮеҗЁпјӣйҳІиҖҒеүӮдә§йҮҸиҫғдёҠе№ҙеҗҢжңҹеўһй•ҝ18.45%иҮі33.57дёҮеҗЁгҖӮ2023е№ҙ1-10жңҲжҲ‘еӣҪж©Ўиғ¶еҠ©еүӮдә§дёҡй”Җ售收е…ҘиҫғдёҠе№ҙеҗҢжңҹе°Ҹе№…дёӢйҷҚ3.03%пјҢиҫҫеҲ°238.34дәҝе…ғгҖӮдё»иҰҒеңЁдәҺжҲ‘еӣҪз»ҸжөҺйҖҗжёҗеӨҚиӢҸпјҢж©Ўиғ¶еҠ©еүӮдёӢжёёйңҖжұӮйҮҸйҮҠж”ҫпјҢеёҰеҠЁдә§йҮҸеҝ«йҖҹеўһй•ҝпјҢиҖҢ2023е№ҙд»ҘжқҘеҺҹжІ№д»·ж јдёҠж¶ЁпјҢеҜјиҮҙиӢҜиғәзӯүж©Ўиғ¶еҠ©еүӮдё»иҰҒеҺҹжқҗж–ҷд»·ж јдёҠиЎҢпјҢеҪұе“Қж©Ўиғ¶еҠ©еүӮй”Җ售收е…ҘгҖӮжңӘжқҘпјҢжҲ‘еӣҪж©Ўиғ¶еҠ©еүӮиЎҢдёҡзҡ„дә§йҮҸе°Ҷ继з»ӯдҝқжҢҒйҖҗе№ҙдёҠеҚҮзҡ„и¶ӢеҠҝпјҢдё»иҰҒеҺҹеӣ жңүдёӨж–№йқўгҖӮйҰ–е…ҲпјҢйҡҸзқҖе…Ёзҗғз»ҸжөҺйҖҗжӯҘеӣһжҡ–пјҢжұҪиҪҰзӯүдёӢжёёеә”з”ЁйўҶеҹҹзҡ„йңҖжұӮе°ҶдјҡдёҠж¶ЁпјҢиҝҷе°ҶзӣҙжҺҘжҺЁеҠЁиҪ®иғҺзӯүж©Ўиғ¶еҲ¶е“Ғзҡ„йңҖжұӮдёҠж¶ЁпјҢиҖҢдҪңдёәиҪ®иғҺеҲ¶йҖ иҝҮзЁӢдёӯдёҚеҸҜжҲ–зјәзҡ„дёҖйғЁеҲҶпјҢж©Ўиғ¶еҠ©еүӮзҡ„йңҖжұӮд№ҹе°ҶйҡҸд№ӢеўһеҠ гҖӮе…¶ж¬ЎпјҢйҡҸзқҖжҲ‘еӣҪж©Ўиғ¶еҠ©еүӮжҲҗеһӢжҠҖжңҜеҸҠиЈ…еӨҮзҡ„дёҚж–ӯеҸ‘еұ•е’Ңе®Ңе–„пјҢжҲ‘еӣҪж©Ўиғ¶еҠ©еүӮз”ҹдә§ж•ҲзҺҮеҫ—еҲ°жҢҒз»ӯжҸҗеҚҮпјҢиҝҷдёҚд»…иғҪйҷҚдҪҺз”ҹдә§жҲҗжң¬пјҢиҝҳиғҪжҸҗеҚҮжҲ‘еӣҪж©Ўиғ¶еҠ©еүӮеңЁе…ЁзҗғеёӮеңәдёӯзҡ„жё—йҖҸзҺҮпјҢд»ҺиҖҢеёҰеҠЁжҲ‘еӣҪж©Ўиғ¶еҠ©еүӮдә§йҮҸеўһй•ҝгҖӮ

еҸ—еҲ°дёӢжёёиҪ®иғҺеҲ¶е“ҒйңҖжұӮиҫғејұзҡ„еҪұе“Қд»ҘеҸҠж©Ўиғ¶еҲ¶е“Ғдә§йҮҸеўһй•ҝеҠ еү§йҖ жҲҗеёӮеңәдҫӣиҝҮдәҺжұӮзҡ„еұҖйқўпјҢ2018-2022е№ҙжңҹй—ҙжҲ‘еӣҪж©Ўиғ¶еҠ©еүӮе·ҘдёҡжҖ»дә§еҖје‘ҲзҺ°е…ҲдёӢйҷҚеҗҺдёҠж¶Ёзҡ„еҪұе“ҚпјҢдҪҶиЎҢдёҡж•ҙдҪ“еҸ‘еұ•жҖҒеҠҝиүҜеҘҪгҖӮжҚ®з»ҹи®ЎпјҢ2023е№ҙ1-10жңҲпјҢжҲ‘еӣҪж©Ўиғ¶еҠ©еүӮе·ҘдёҡжҖ»дә§еҖјиҫғдёҠе№ҙеҗҢжңҹдёӢйҷҚ6.3%иҮі243.63дәҝе…ғпјҢдё»иҰҒжҳҜж©Ўиғ¶еҠ©еүӮдё»иҰҒеҺҹжқҗж–ҷд»·ж јдёҠж¶ЁгҖӮ2023е№ҙ1-10жңҲпјҢжҲ‘еӣҪж©Ўиғ¶еҠ©еүӮеҮәеҸЈйҮҸиҫғдёҠе№ҙеҗҢжңҹеўһй•ҝ6.51%пјҢиҫҫеҲ°33.33дёҮеҗЁпјӣеҮәеҸЈйҮ‘йўқиҫғдёҠе№ҙеҗҢжңҹдёӢйҷҚ12.15%пјҢиҫҫеҲ°76.15дәҝе…ғпјҢдё»иҰҒжҳҜ2023е№ҙ第дёҖеӯЈеәҰпјҢжө·еӨ–е’ҢеӣҪеҶ…йңҖжұӮеҗҢжӯҘиҗҺзј©пјҢйҖ жҲҗж©Ўиғ¶еҠ©еүӮеёӮеңәдҪҺиҝ·пјҢдҪҶиҝӣе…ҘдәҢеӯЈеәҰд»ҘжқҘпјҢдёҠжёёйңҖжұӮжҢҒз»ӯжӢүеҠЁдҪҝеҫ—ж©Ўиғ¶еҠ©еүӮеёӮеңәйҮҸд»·йҪҗеҚҮпјҢиҝӣиҖҢеёҰеҠЁеүҚеҚҒжңҲжҲ‘еӣҪж©Ўиғ¶еҠ©еүӮеҮәеҸЈйҮҸе°Ҹе№…еўһй•ҝгҖӮ

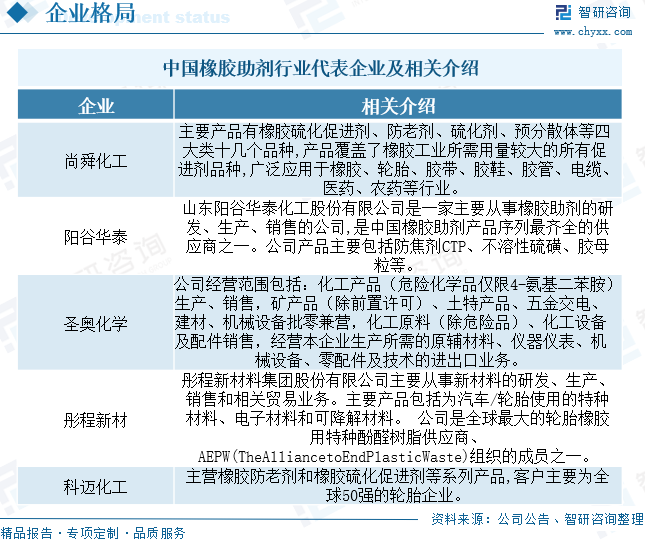

дә”гҖҒз«һдәүж јеұҖпјҡж©Ўиғ¶еҠ©еүӮеёӮеңәйӣҶдёӯеәҰиҫғдҪҺпјҢдјҒдёҡеҸ‘еұ•з©әй—ҙиҫғеӨ§

иҝ‘е№ҙжқҘпјҢжҲ‘еӣҪеӨҡ家дјҒдёҡзә·зә·иҝӣеҶӣж©Ўиғ¶еҠ©еүӮйўҶеҹҹпјҢ并еҪўжҲҗдәҶд»Ҙе°ҡиҲңеҢ–е·ҘгҖҒйҳіи°·еҚҺжі°гҖҒеңЈеҘҘеҢ–еӯҰгҖҒеҪӨзЁӢж–°жқҗгҖҒ科иҝҲеҢ–е·ҘзӯүйҫҷеӨҙдјҒдёҡдёәд»ЈиЎЁзҡ„第дёҖжўҜйҳҹгҖӮиҝҷдәӣдјҒдёҡеңЁдә§иғҪдә§йҮҸгҖҒдә§е“Ғз§Қзұ»еҸҠжҠҖжңҜе·Ҙиүәж–№йқўе…·еӨҮйўҶе…ҲдјҳеҠҝпјҢдёҚд»…еңЁжҲ‘еӣҪеёӮеңәдёӯеҚ жҚ®дё»еҜјең°дҪҚпјҢиҝҳеӨ§йҮҸеҮәеҸЈеҲ°жө·еӨ–еёӮеңәгҖӮжңӘжқҘпјҢйҡҸзқҖеӣҪеҶ…еӨ–еёӮеңәдёҚж–ӯжү©еӨ§е’ҢжҠҖжңҜиҝӣжӯҘпјҢиҝҷдәӣйҫҷеӨҙдјҒдёҡжңүжңӣ继з»ӯеҸ‘жҢҘеј•йўҶдҪңз”ЁпјҢжҺЁеҠЁжҲ‘еӣҪж©Ўиғ¶еҠ©еүӮиЎҢдёҡжҢҒз»ӯеҸ‘еұ•гҖӮеҗҢж—¶пјҢйҡҸзқҖж–°жҠҖжңҜзҡ„дёҚж–ӯж¶ҢзҺ°е’Ңеә”з”ЁпјҢиҝҷдәӣдјҒдёҡд№ҹе°ҶдёҚж–ӯжҺўзҙўе’ҢеҲӣж–°пјҢжҺЁеҠЁжҲ‘еӣҪж©Ўиғ¶еҠ©еүӮиЎҢдёҡжҠҖжңҜиҝӣжӯҘе’Ңдә§дёҡеҚҮзә§гҖӮ

йҳіи°·еҚҺжі°еұһдәҺж©Ўиғ¶еҠ©еүӮиЎҢдёҡпјҢдё»иҰҒд»ҺдәӢж©Ўиғ¶еҠ©еүӮзҡ„з ”еҸ‘гҖҒз”ҹдә§д»ҘеҸҠй”Җе”®пјҢдә§е“Ғдё»иҰҒеҢ…жӢ¬йҳІз„ҰеүӮгҖҒдҝғиҝӣеүӮNSзӯүпјҢе…¶дёӯпјҢе…¬еҸёдё»еҜјдә§е“ҒйҳІз„ҰеүӮCTPдә§й”ҖйҮҸзәҰеҚ е…Ёзҗғ60%еёӮеңәд»ҪйўқпјҢжӯӨеӨ–пјҢе…¬еҸёиҝҳжҳҜе…Ёзҗғж©Ўиғ¶еҠ©еүӮдә§е“ҒеәҸеҲ—жңҖйҪҗе…Ёзҡ„дҫӣеә”е•Ҷд№ӢдёҖгҖӮ2023е№ҙдёҠеҚҠе№ҙпјҢйҳіи°·еҚҺжі°ж©Ўиғ¶еҠ©еүӮдёҡеҠЎиҗҘ收иҫғдёҠе№ҙеҗҢжңҹдёӢйҷҚ8.68%пјҢиҫҫеҲ°16.63дәҝе…ғпјҢдё»иҰҒжҳҜдёҠеҚҠе№ҙеҺҹжқҗж–ҷд»·ж јдёӢж»‘еҜјиҮҙдә§е“Ғд»·ж јдёӢйҷҚпјҢиҝӣиҖҢеҪұе“Қж©Ўиғ¶еҠ©еүӮдёҡеҠЎж”¶е…ҘгҖӮеҪӨзЁӢж–°жқҗжҳҜе…ЁзҗғжңҖеӨ§зҡ„иҪ®иғҺз”Ёзү№з§Қжқҗж–ҷдҫӣеә”е•ҶпјҢдё»иҰҒз”ҹдә§е’Ңй”Җе”®иҪ®иғҺз”Ёй«ҳжҖ§иғҪй…ҡйҶӣж ‘и„Ӯдә§е“ҒпјҢ并дёҺеӣҪеҶ…еӨ–иҪ®иғҺдјҒдёҡе»әз«ӢдәҶй•ҝжңҹзЁіе®ҡзҡ„дёҡеҠЎеҗҲдҪңпјҢеҢ…жӢ¬зұіе…¶жһ—гҖҒеҖҚиҖҗеҠӣзӯүеӣҪйҷ…зҹҘеҗҚиҪ®иғҺдјҒдёҡгҖӮ2023е№ҙдёҠеҚҠе№ҙпјҢеҪӨзЁӢж–°жқҗж©Ўиғ¶еҠ©еүӮдёҡеҠЎиҗҘ收иҫғдёҠе№ҙеҗҢжңҹеўһй•ҝ3.47%иҮі10.74дәҝе…ғпјҢдё»иҰҒеҺҹеӣ еңЁдәҺе…¬еҸёзӣёе…іеӯҗе…¬еҸёдәҺ2022е№ҙ5жңҲеә•зәіе…ҘеҗҲ并иҢғеӣҙпјҢеёҰеҠЁж©Ўиғ¶еҠ©еүӮиҗҘ收еўһй•ҝгҖӮ

д»ҘдёҠж•°жҚ®еҸҠдҝЎжҒҜеҸҜеҸӮиҖғжҷәз ”е’ЁиҜўпјҲwww.chyxx.comпјүеҸ‘еёғзҡ„гҖҠдёӯеӣҪж©Ўиғ¶еҠ©еүӮиЎҢдёҡеёӮеңәиЎҢжғ…еҠЁжҖҒеҸҠдҫӣйңҖеҪўеҠҝеҲҶжһҗжҠҘе‘ҠгҖӢгҖӮжҷәз ”е’ЁиҜўжҳҜдёӯеӣҪйўҶе…Ҳдә§дёҡе’ЁиҜўжңәжһ„пјҢжҸҗдҫӣж·ұеәҰдә§дёҡз ”з©¶жҠҘе‘ҠгҖҒе•Ҷдёҡи®ЎеҲ’д№ҰгҖҒеҸҜиЎҢжҖ§з ”究жҠҘе‘ҠеҸҠе®ҡеҲ¶жңҚеҠЎзӯүдёҖз«ҷејҸдә§дёҡе’ЁиҜўжңҚеҠЎгҖӮжӮЁеҸҜд»Ҙе…іжіЁгҖҗжҷәз ”е’ЁиҜўгҖ‘е…¬дј—еҸ·пјҢжҜҸеӨ©еҸҠж—¶жҺҢжҸЎжӣҙеӨҡиЎҢдёҡеҠЁжҖҒгҖӮ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2024-2030е№ҙдёӯеӣҪж©Ўиғ¶еҠ©еүӮиЎҢдёҡеёӮеңәиЎҢжғ…еҠЁжҖҒеҸҠдҫӣйңҖеҪўеҠҝеҲҶжһҗжҠҘе‘Ҡ

гҖҠ2024-2030е№ҙдёӯеӣҪж©Ўиғ¶еҠ©еүӮиЎҢдёҡеёӮеңәиЎҢжғ…еҠЁжҖҒеҸҠдҫӣйңҖеҪўеҠҝеҲҶжһҗжҠҘе‘ҠгҖӢе…ұе…«з« пјҢеҢ…еҗ«дёӯеӣҪж©Ўиғ¶еҠ©еүӮйҮҚзӮ№дјҒдёҡиҝҗиҗҘзҠ¶еҶөеҲҶжһҗпјҢдёӯеӣҪж©Ўиғ¶еҠ©еүӮиЎҢдёҡиҗҘй”Җзӯ–з•ҘеҲҶжһҗпјҢдёӯеӣҪж©Ўиғ¶еҠ©еүӮиЎҢдёҡеҸ‘еұ•и¶ӢеҠҝдёҺеүҚжҷҜеҲҶжһҗзӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![2023е№ҙдёӯеӣҪж©Ўиғ¶еҠ©еүӮиЎҢдёҡеҸ‘еұ•и¶ӢеҠҝпјҡз»Ҳз«ҜжұҪиҪҰйңҖжұӮеёҰеҠЁејҖе·ҘзҺҮеӣһеҚҮпјҢйў„и®ЎеўһйҖҹе°ҶеӣһеҚҮ[еӣҫ]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)

![2023е№ҙе…ЁзҗғеҸҠдёӯеӣҪж©Ўиғ¶еҠ©еүӮиЎҢдёҡеҸ‘еұ•зҺ°зҠ¶еҲҶжһҗпјҡж©Ўиғ¶еҠ©еүӮиЎҢдёҡйңҖжұӮеӣһжҡ–пјҢдә§дёҡжҷҜж°”еәҰжҢҒз»ӯиө°й«ҳ[еӣҫ]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![2022е№ҙдёӯеӣҪж©Ўиғ¶еҠ©еүӮдә§дёҡй“ҫжғ…еҶөпјҡдә§йҮҸе‘ҲзҺ°дёҠеҚҮжҖҒеҠҝ[еӣҫ]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)