дёҖгҖҒLNGдә§е“ҒжҰӮеҶө

1гҖҒLNGз®Җд»ӢдёҺдјҳзӮ№

LNGеҚіж¶ІеҢ–еӨ©з„¶ж°”пјҢдёҺеҺӢзј©еӨ©з„¶ж°”пјҲCNGпјүдёҖж ·жҳҜдј з»ҹеӨ©з„¶ж°”зҡ„еҠ е·Ҙдә§е“ҒгҖӮLNGз”ұдәҺз»ҸиҝҮи¶…и¶…дҪҺжё©ж¶ІеҢ–пјҢе…·жңүзӢ¬зү№зҡ„жҖ§иҙЁпјҢдёҺе…¶д»–иғҪжәҗзӣёжҜ”пјҢе…·жңүдёҖдәӣжҳҫи‘—зҡ„дјҳеҠҝпјҢд№ҹеӣ жӯӨжҲҗдёәдё»жөҒзҡ„иғҪжәҗж¶Ҳиҙ№е“Ғз§ҚпјҢд№ҹжҳҜдёҖз§Қз»ҝиүІзҡ„дјҳиҙЁиғҪжәҗгҖӮеҗҢж—¶з”ұдәҺе…¶жӣҙдёәж–№дҫҝзҡ„еӮЁиҝҗпјҢLNGд№ҹжҲҗдёәе…ЁзҗғжІ№ж°”иҙёжҳ“дёӯзҡ„йҮҚиҰҒз»„жҲҗпјҢжҳҜдёҖдёӘй«ҳеәҰе…ЁзҗғеҢ–зҡ„еӨ§е®—иғҪжәҗдә§е“ҒгҖӮ

LNGдё»иҰҒдјҳзӮ№

дјҳзӮ№ | зү№еҫҒ |

дҪ“з§Ҝе°Ҹ | еӨ©з„¶ж°”ж¶ІеҢ–жҲҗдёәLNGеҗҺпјҢдҪ“з§ҜзәҰдёәеҗҢйҮҸж°”жҖҒеӨ©з„¶ж°”дҪ“з§Ҝзҡ„1/600пјҢйҮҚйҮҸд»…дёәеҗҢдҪ“з§Ҝж°ҙзҡ„45%е·ҰеҸіпјҢLNGеҸҜеӨ§е№…жҸҗй«ҳеӮЁеӯҳиҝҗиҫ“ж•ҲзҺҮгҖҒйҷҚдҪҺиҝҗиҫ“жҲҗжң¬гҖӮ |

жё…жҙҒгҖҒзҺҜдҝқ | LNGдё»иҰҒжҲҗеҲҶдёәз”Ізғ·пјҢжҲҗд»ҪеҚ•дёҖпјҢжңүе®ізү©жһҒе°‘пјҢзҮғзғ§еҪўжҲҗзҡ„ж°®ж°§еҢ–зү©гҖҒзўіж°ўеҢ–еҗҲзү©гҖҒзЎ«еҢ–зү©еҗ«йҮҸиҫғе°‘пјҢж— йў—зІ’жҺ’ж”ҫзү©гҖӮ |

е®үе…ЁжҖ§й«ҳ | LNGж°”еҢ–еҗҺеңЁеёёеҺӢдёӢеҜҶеәҰжҜ”з©әж°”е°ҸпјҢеҚідҪҝLNGеҸ‘з”ҹжі„жјҸпјҢд№ҹдјҡеҫҲеҝ«еҲҶж•ЈеҲ°з©әж°”дёӯпјҢиҮӘзҮғзҲҶзӮёзҡ„еҸҜиғҪжҖ§иҫғе°ҸгҖӮеҗҢж—¶пјҢLNGзҡ„зҮғзӮ№жё©еәҰдёә650°C,иҝңй«ҳдәҺжұҪжҹҙжІ№зҮғзӮ№жё©еәҰгҖӮеӨ©з„¶ж°”зҲҶзӮёжһҒйҷҗжө“еәҰдёә4.7%~ 15%пјҢе®үе…ЁжҖ§иҫғй«ҳгҖӮ |

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

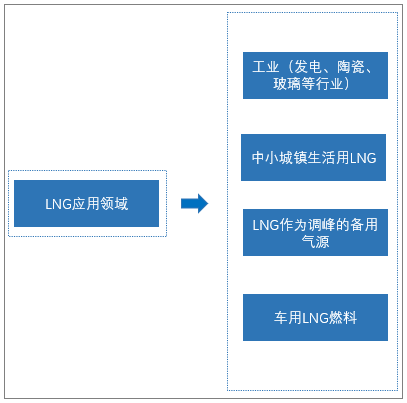

LNGзҡ„еә”з”ЁйўҶеҹҹдёҺдј з»ҹеӨ©з„¶ж°”еҹәжң¬дёҖиҮҙпјҢдҪҶз”ұдәҺе…¶з»ҸиҝҮжҸҗзәҜдҪҺжё©еҺӢзј©зҡ„зү№жҖ§пјҢLNGеҸҲе…·жңүжҜ”еӨ©з„¶ж°”жңүзқҖжӣҙдёәе№ҝжіӣзҡ„з”ЁйҖ”пјҢе°Өе…¶жҳҜиҪҰиҲ№зҮғж–ҷйўҶеҹҹпјҢе…¶дјҳзӮ№жӣҙдёәзӘҒеҮәпјҢиҝңиғңдәҺдёҖиҲ¬зҡ„еӨ©з„¶ж°”дёҺеҺӢзј©еӨ©з„¶ж°”гҖӮ

LNGдё»иҰҒеә”з”ЁйўҶеҹҹ

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

дәҢгҖҒдёӯеӣҪLNGеёӮеңәжҰӮеҶө

д»Һе…ЁзҗғеёӮеңәжқҘзңӢпјҢLNGе…Ёзҗғиҙёжҳ“规模иҫғеӨ§пјҢжҳҜдёҖдёӘдҫӣйңҖй«ҳеәҰе…ЁзҗғеҢ–зҡ„иғҪжәҗе“Ғз§ҚпјҢеҮәеҸЈдё»иҰҒйӣҶдёӯеңЁеӨ©з„¶ж°”з”ҹдә§еӨ§еӣҪпјҢиҝӣеҸЈеҲҷдё»иҰҒйӣҶдёӯеңЁдәҡеӨӘең°еҢәпјҢе°Өе…¶жҳҜдёӯеӣҪпјҢе·Із»ҸжҲҗдёәе…ЁзҗғLNGжңҖдёәдё»иҰҒзҡ„иҝӣеҸЈеӣҪпјҢдёӯеӣҪеҜ№LNGзҡ„иҝӣеҸЈйңҖжұӮеңЁеҫҲеӨ§зЁӢеәҰдёҠеҪұе“ҚдәҶе…ЁзҗғLNGзҡ„д»·ж јиө°еҠҝгҖӮ

иҝ‘еҮ е№ҙжқҘпјҢйҡҸзқҖдёӯеӣҪ“и“қеӨ©дҝқеҚ«жҲҳ”зҡ„жҺЁиҝӣпјҢиғҪжәҗз»“жһ„и°ғж•ҙпјҢеңЁгҖҠ“еҚҒдёүдә””规еҲ’зәІиҰҒгҖӢгҖҒгҖҠиғҪжәҗеҸ‘еұ•"еҚҒдёүдә”"规еҲ’гҖӢгҖҒгҖҠжү“иөўи“қеӨ©дҝқеҚ«жҲҳдёүе№ҙиЎҢеҠЁи®ЎеҲ’гҖӢзӯүдёҖзі»еҲ—йҮҚзЈ…ж–Ү件зҡ„жҺЁеҠЁдёӢпјҢдёӯеӣҪеӨ©з„¶ж°”иғҪжәҗж¶Ҳиҙ№еҚ жҜ”жҢҒз»ӯжҸҗеҚҮпјҢеҜ№LNGйңҖжұӮд№ҹејҖе§Ӣй«ҳйҖҹеўһй•ҝпјҢеӣҪеҶ…дә§йҮҸеӨ§е№…дёҠеҚҮгҖӮдҪҶз”ұдәҺеӣҪеҶ…еӨ©з„¶ж°”иө„жәҗзҰҖиөӢзҡ„йҷҗеҲ¶пјҢеӣҪеҶ…зҡ„еёӮеңәйңҖжұӮдё»иҰҒдҫқйқ иҝӣеҸЈж»Ўи¶іпјҢLNGиҮӘз»ҷзҺҮжҖ»дҪ“еӨ„дәҺиҫғдҪҺзҡ„ж°ҙе№іпјҢиғҪжәҗе®үе…ЁеӯҳеңЁиҫғеӨ§зҡ„йЈҺйҷ©гҖӮ

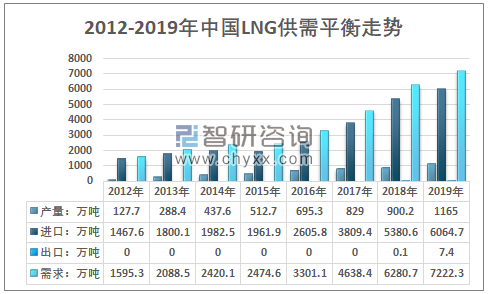

иҝ‘еҮ е№ҙпјҢеӣҪеҶ…ж¶ІеҢ–еӨ©з„¶ж°”дә§йҮҸеҝ«йҖҹеўһй•ҝпјҢд»Һ2012е№ҙзҡ„127.7дёҮеҗЁеўһй•ҝеҲ°дәҶ2019е№ҙзҡ„1165дёҮеҗЁгҖӮ2019е№ҙеӣҪеҶ…ж¶ІеҢ–еӨ©з„¶ж°”дә§йҮҸеҗҢжҜ”2018е№ҙеўһй•ҝдәҶ29.42%гҖӮеҗҢж—¶LNGиҝӣеҸЈд№ҹдҝқжҢҒй«ҳйҖҹеўһй•ҝжҖҒеҠҝпјҢе°Өе…¶жҳҜ2016е№ҙд»ҘжқҘпјҢеўһй•ҝжӣҙдёәжҳҺжҳҫпјҢ2015е№ҙжҲ‘еӣҪLNGиҝӣеҸЈйҮҸзәҰдёә1961.9дёҮеҗЁпјҢ2016е№ҙеӨ§е№…еўһй•ҝиҮі2605.8дёҮеҗЁпјҢ2019е№ҙиҫҫеҲ°дәҶ6064.7дёҮеҗЁпјҢ2017-2019е№ҙдёүе№ҙзҡ„иҝӣеҸЈйҮҸе№ҙеқҮеўһй•ҝи¶…иҝҮ1150дёҮеҗЁгҖӮ

2012-2019е№ҙдёӯеӣҪLNGдҫӣйңҖе№іиЎЎиө°еҠҝ

иө„ж–ҷжқҘжәҗпјҡеӣҪ家з»ҹи®ЎеұҖгҖҒдёӯеӣҪжө·е…ігҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

йңҖжұӮзҡ„еӨ§е№…еўһй•ҝпјҢеҸ еҠ дҫӣз»ҷзҡ„规模йҷҗеҲ¶пјҢеҜ№иҝӣеҸЈдә§е“Ғдҫқиө–зЁӢеәҰиҫғй«ҳпјҢеҗҢж—¶з”ұдәҺеӯЈиҠӮжҖ§еӣ зҙ еҪұе“ҚпјҢдёӯеӣҪLNGд»·ж јжіўеҠЁиҫғеӨ§пјҢеңЁеҫҲеӨ§зЁӢеәҰдёҠйҷҗеҲ¶дәҶLNGеёӮеңәзҡ„зЁіе®ҡеҸ‘еұ•гҖӮ

е°Өе…¶жҳҜ2017е№ҙпјҢз…Өж”№ж°”зҡ„еӨ§еҠӣжҺЁиЎҢпјҢ2017е№ҙеҶ¬еӯЈйҮҮжҡ–еӯЈйңҖжұӮеҸ еҠ LNGзҡ„е·Ҙдёҡз”ҹдә§йңҖжұӮпјҢеҠ д№ӢеӨ©з„¶ж°”еӮЁж°”и°ғеі°иғҪеҠӣе’ҢжҺҘ收з«ҷжҺҘеҸ—еӨ©з„¶ж°”иғҪеҠӣе°ҡжңӘжҲҗзҶҹпјҢд»ҺиҖҢеҜјиҮҙжҲ‘еӣҪ2017е№ҙйҮҮжҡ–еӯЈеҮәзҺ°“ж°”иҚ’”пјҢеҜјиҮҙLNGд»·ж јеӨ§е№…дёҠж¶ЁгҖӮ2017е№ҙ11жңҲдёӢж—¬пјҢеӣҪеҶ…LNGд»·ж јејҖе§Ӣжҡҙж¶ЁжЁЎејҸпјҢ2017е№ҙ12жңҲй”Җе”®еқҮд»·дёҖеәҰдёҠеҚҮиҮі7248.9е…ғ/еҗЁпјҢ2018е№ҙ1еӯЈеәҰжң«еӣҪеҶ…LNGд»·ж јејҖе§ӢйҖҗжӯҘеӣһиҗҪгҖӮ

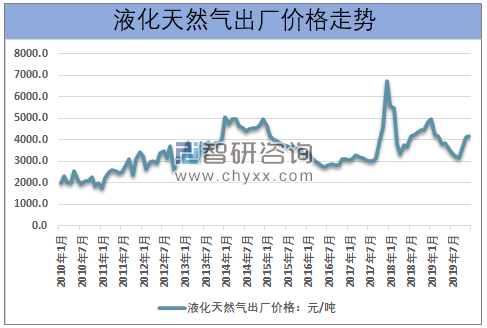

2013-2020е№ҙ8жңҲжҲ‘еӣҪж¶ІеҢ–еӨ©з„¶ж°”д»·ж јиө°еҠҝеӣҫ

иө„ж–ҷжқҘжәҗпјҡеӣҪ家з»ҹи®ЎеұҖгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

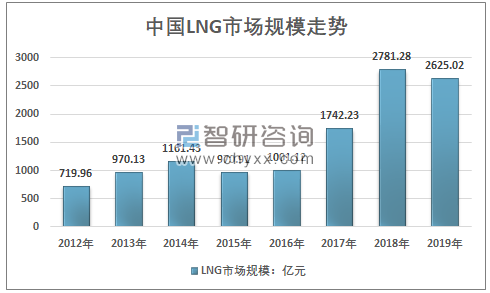

жҷәз ”е’ЁиҜўеҸ‘еёғзҡ„гҖҠ2021-2027е№ҙдёӯеӣҪLNGж¶ІеҢ–еӨ©з„¶ж°”дә§дёҡз«һдәүзҺ°зҠ¶еҸҠжҠ•иө„жҲҳз•Ҙ规еҲ’жҠҘе‘ҠгҖӢжҢҮеҮәпјҡеҸ—еӣҪеҶ…ж¶ІеҢ–еӨ©з„¶ж°”д»·ж јеҸҠйңҖжұӮжҖ»йҮҸеҸҳеҠЁзҡ„еҪұе“ҚпјҢиҝ‘е№ҙжқҘжҲ‘еӣҪж¶ІеҢ–еӨ©з„¶ж°”еёӮеңә规模е‘ҲзҺ°еҮәдёҖе®ҡзҡ„жіўеҠЁжҖ§пјҢ2018е№ҙжҲ‘еӣҪж¶ІеҢ–еӨ©з„¶ж°”еёӮеңә规模дёә2781.28дәҝе…ғпјҢ2019е№ҙжҲ‘еӣҪж¶ІеҢ–еӨ©з„¶ж°”еёӮеңә规模дёә2625.02дәҝе…ғгҖӮ

2012-2019е№ҙжҲ‘еӣҪж¶ІеҢ–еӨ©з„¶ж°”еёӮеңә规模иө°еҠҝеӣҫ

иө„ж–ҷжқҘжәҗпјҡеӣҪ家з»ҹи®ЎеұҖгҖҒдёӯеӣҪжө·е…ігҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

дәҢгҖҒдёӯеӣҪLNGеёӮеңәзҺ°зҠ¶еҸҠй—®йўҳеҲҶжһҗ

1гҖҒдҫӣз»ҷеҜ№еӨ–дҫқиө–зЁӢеәҰиҝҮй«ҳ

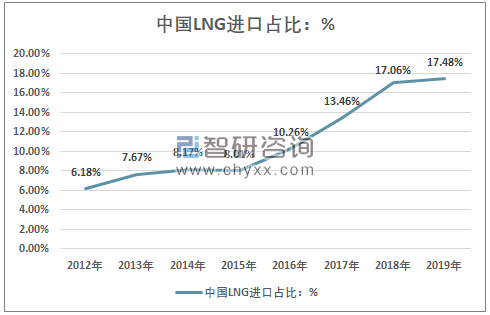

дәҡеӨӘең°еҢәжҳҜе…ЁзҗғLNGиҝӣеҸЈйҮҸжңҖеӨ§зҡ„ең°еҢәпјҢж—Ҙжң¬е’ҢдёӯеӣҪд№ҹжҳҜе…ЁзҗғLNGиҝӣеҸЈйҮҸжңҖеӨ§зҡ„дёӨдёӘеӣҪ家гҖӮж №жҚ®гҖҠBPдё–з•ҢиғҪжәҗз»ҹи®Ўе№ҙйүҙгҖӢзҡ„ж•°жҚ®жҳҫзӨәпјҢд»Ҙз«Ӣж–№зұіи®ЎпјҢ2019е№ҙж—Ҙжң¬зҡ„LNGиҝӣеҸЈйҮҸиҫҫеҲ°дәҶ10550дёҮз«Ӣж–№зұіпјҢдёӯеӣҪ2019е№ҙLNGиҝӣеҸЈйҮҸиҫҫеҲ°дәҶ8480дёҮз«Ӣж–№зұігҖӮдёӯеӣҪLNGиҝӣеҸЈйҮҸеҚ е…ЁзҗғLNGиҝӣеҸЈйҮҸзҡ„жҜ”йҮҚд»Һ2006е№ҙзҡ„0.48%пјҢдёҠеҚҮеҲ°2012е№ҙ6.18%пјҢ2019е№ҙе·Із»ҸиҫҫеҲ°дәҶ17.48%пјҢйў„и®Ў2023е№ҙеүҚеҗҺпјҢе°Ҷи¶…и¶Ҡж—Ҙжң¬пјҢжҲҗдёәе…ЁзҗғжңҖеӨ§зҡ„LNGиҝӣеҸЈеёӮеңәгҖӮ

2012-2019е№ҙдёӯеӣҪLNGиҝӣеҸЈйҮҸеҚ е…ЁзҗғжҜ”йҮҚ

иө„ж–ҷжқҘжәҗпјҡBPдё–з•ҢиғҪжәҗз»ҹи®Ўе№ҙйүҙгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

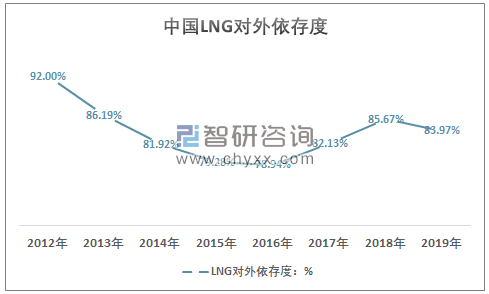

2012-2019е№ҙдёӯеӣҪLNGеҜ№еӨ–дҫқеӯҳеәҰиө°еҠҝ

иө„ж–ҷжқҘжәҗпјҡдёӯеӣҪжө·е…ігҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

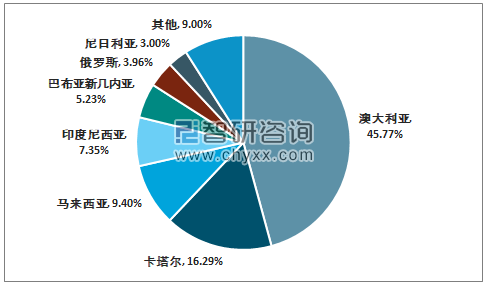

д»ҺиҝӣеҸЈеӣҪ家жқҘзңӢпјҢеҲҶеӣҪ家жқҘзңӢпјҢ2019е№ҙпјҢжҲ‘еӣҪж¶ІеҢ–еӨ©з„¶ж°”дё»иҰҒиҮӘжҫіеӨ§еҲ©дәҡгҖҒеҚЎеЎ”е°”гҖҒ马жқҘиҘҝдәҡиҝӣеҸЈгҖӮ2019е№ҙпјҢжҫіеӨ§еҲ©дәҡеҮәеҸЈеҲ°дёӯеӣҪзҡ„LNGеҚ дёӯеӣҪиҝӣеҸЈжҖ»йҮҸзҡ„45.77%пјҢиҝ‘еҮ е№ҙжқҘпјҢжҫіеӨ§еҲ©дәҡиҙ§жәҗеңЁдёӯеӣҪLNGиҝӣеҸЈдёӯеҚ жҜ”дёҚж–ӯжҸҗеҚҮпјҢйў„и®ЎжңӘжқҘеҮ е№ҙд»ҚжңүдёҠеҚҮзҡ„з©әй—ҙпјҢLNGиҝӣеҸЈжё йҒ“еӨҡе…ғжҖ§жңүеҫ…еҠ ејәгҖӮ

2019е№ҙжҲ‘еӣҪж¶ІеҢ–еӨ©з„¶ж°”иҝӣеҸЈжқҘжәҗеӣҪеҚ жҜ”

иө„ж–ҷжқҘжәҗпјҡдёӯеӣҪжө·е…ігҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

2гҖҒиҝӣеҸЈж°”жәҗеҶІеҮ»еёӮеңә

иҝӣеҸЈж°”жәҗеҜ№еӣҪеҶ…LNGж¶ІеҢ–еҺӮзҡ„еҶІеҮ»д№ҹеңЁдёҚж–ӯеҠ ејәпјҢз”ұдәҺLNGиғҪжәҗе®ҡд»·й«ҳеәҰе…ЁзҗғеҢ–пјҢе…Ёзҗғе®Ҹи§Ӯз»ҸжөҺиө°еҠҝпјҢеӣҪйҷ…еҺҹжІ№д»·ж јеҜ№е…ЁзҗғLNGд»·ж јд»ҘеҸҠдёӯеӣҪзҡ„LNGиҝӣеҸЈд»·йғҪжңүжҳҺжҳҫзҡ„еҪұе“ҚгҖӮ

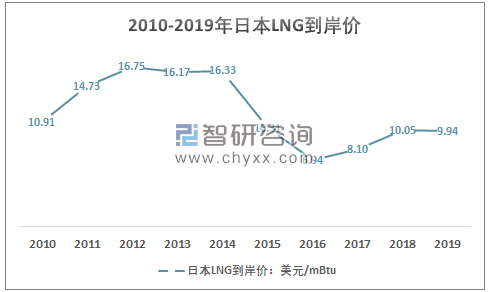

д»Һй•ҝжңҹжқҘзңӢпјҢLNGеёӮеңәд»·дёҺеҮәеҺӮд»·еӯҳеңЁжҳҺжҳҫзҡ„е‘ЁжңҹжҖ§пјҢиҫғдёәе…ёеһӢзҡ„дёә2015е№ҙ1жңҲиҮі2016е№ҙ6жңҲзҡ„д»·ж јиө°еҠҝгҖӮеҸ—е…Ёзҗғз»ҸжөҺиЎ°йҖҖеҪұе“ҚпјҢе…ЁзҗғдёҺдёӯеӣҪLNGд»·ж јеҚ•иҫ№дёӢиЎҢгҖӮд»Ҙиҫғе…·жңүд»ЈиЎЁжҖ§зҡ„ж—Ҙжң¬LNGеҲ°еІёд»·жқҘзңӢпјҢж—Ҙжң¬зҡ„LNGеҲ°еІёд»·д»Һ2014е№ҙзҡ„16.33зҫҺе…ғ/mBtuдёӢйҷҚиҮідәҶ10.31зҫҺе…ғ/mBtuпјҢ2016е№ҙиҫҫеҲ°дәҶ6.94зҫҺе…ғ/mBtuзҡ„еҺҶеҸІдҪҺзӮ№пјҢиҝ‘еҮ е№ҙиҷҪ然з•ҘжңүеӣһеҚҮпјҢдҪҶжҖ»дҪ“д»ҚеӨ„дәҺеҺҶеҸІиҫғдҪҺж°ҙе№ігҖӮ

еӣҪеҶ…LNGеҮәеҺӮд»·ж јд»Һ2015е№ҙ1жңҲзҡ„4650.1е…ғ/еҗЁе·ҰеҸідёӢйҷҚиҮідәҶ2016е№ҙ6жңҲ2719.1е…ғ/еҗЁе·ҰеҸіпјҢйҡҸзқҖ2016е№ҙдёӢеҚҠе№ҙпјҢе…Ёзҗғз»ҸжөҺйҖҗжёҗеӨҚиӢҸпјҢеӣҪеҶ…LNGеҮәеҺӮд»·ж јд№ҹжҢҒз»ӯеӣһеҚҮгҖӮ

2010-2019е№ҙж—Ҙжң¬LNGеҲ°еІёд»·иө°еҠҝ

иө„ж–ҷжқҘжәҗпјҡBPдё–з•ҢиғҪжәҗз»ҹи®Ўе№ҙйүҙгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

жҖ»зҡ„жқҘзңӢпјҢз”ұдәҺе…ЁзҗғLNGд»·ж јеӨ§е№…дёӢйҷҚпјҢдәәж°‘еёҒжұҮзҺҮиҙ¬еҖјеҪұе“ҚпјҢиҝӣеҸЈж°”жәҗд»·ж јжҳҫи‘—жӣҙдҪҺпјҢиҝҷд№ҹжҳҜиҝ‘еҮ е№ҙжқҘдёӯеӣҪLNGйңҖжұӮйҮҸеӨ§е№…еўһй•ҝпјҢиҝӣеҸЈж°”жәҗдёҚж–ӯеўһеҠ пјҢиҖҢеӣҪеҶ…LNGж¶ІеҢ–е·ҘеҺӮйҖҗжӯҘйҷ·е…ҘдәҸжҚҹзҡ„дёҖдёӘйҮҚиҰҒеҺҹеӣ гҖӮ

2010-2019е№ҙдёӯеӣҪLNGеёӮеңәеқҮд»·дёҺж—Ҙжң¬LNGеҲ°еІёд»·еҜ№жҜ”

иө„ж–ҷжқҘжәҗпјҡеӣҪ家з»ҹи®ЎеұҖгҖҒBPдё–з•ҢиғҪжәҗз»ҹи®Ўе№ҙйүҙгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

жіЁпјҡж—Ҙжң¬еҲ°еІёеқҮд»·д»Ҙдәәж°‘еёҒеҜ№зҫҺе…ғзҡ„е№ҙе№іеқҮжұҮзҺҮжҚўз®—

3гҖҒдҫӣйңҖеҢәеҹҹй”ҷй…ҚгҖҒж¶ІеҢ–е·ҘеҺӮдәҸжҚҹдёҘйҮҚ

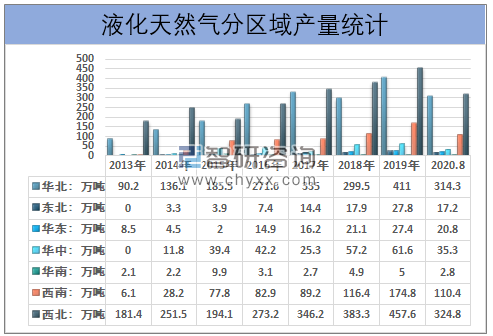

еҲ¶зәҰдёӯеӣҪзҡ„LNGиЎҢдёҡеҸ‘еұ•зҡ„дёҖдёӘйҮҚиҰҒеҺҹеӣ еҲҷжҳҜдҫӣз»ҷдёҺйңҖжұӮеҢәеҹҹзҡ„й”ҷй…ҚпјҢеҺҹж–ҷжқҘжәҗеҜ№иЎҢдёҡеҸ‘еұ•д№ҹжңүдёҖе®ҡзҡ„еҪұе“ҚгҖӮзӣ®еүҚеӣҪеҶ…зҡ„LNGж¶ІеҢ–е·ҘзЁӢжҷ®йҒҚд»Ҙй•ҝеҚҸз®ЎйҒ“иҝӣеҸЈж°”дёәеҺҹж–ҷпјҢе°‘йҮҸд»ҘеӣҪдә§еӨ©з„¶ж°”дёәеҺҹж–ҷпјҢе…¶еӨ§йғЁеҲҶзҡ„LNGж¶ІеҢ–е·ҘеҺӮдё»иҰҒеҲҶеёғеңЁиҘҝйғЁең°еҢәгҖӮзӣ®еүҚпјҢжҲ‘еӣҪж¶ІеҢ–еӨ©з„¶ж°”з”ҹдә§дё»иҰҒйӣҶдёӯеңЁеҶ…и’ҷеҸӨгҖҒеұұиҘҝгҖҒйҷ•иҘҝгҖҒе®ҒеӨҸгҖҒж–°з–Ҷзӯүең°еҢәгҖӮ2019е№ҙеҚҺеҢ—ең°еҢәдә§йҮҸдёә411дёҮеҗЁпјҢиҘҝеҚ—ең°еҢәдә§йҮҸдёә174.8дёҮеҗЁпјҢиҘҝеҢ—ең°еҢәдә§йҮҸдёә457.6дёҮеҗЁгҖӮ

2013-2020е№ҙ8жңҲжҲ‘еӣҪж¶ІеҢ–еӨ©з„¶ж°”дә§йҮҸеҲҶеҢәеҹҹз»ҹи®Ў

иө„ж–ҷжқҘжәҗпјҡеӣҪ家з»ҹи®ЎеұҖгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

иҖҢеӣҪеҶ…зҡ„LNGйңҖжұӮдё»иҰҒйӣҶдёӯеңЁдёңйғЁең°еҢәпјҢLNGз»ҸжөҺиҝҗиҫ“еҚҠеҫ„дёҚеӨ§пјҢеңЁд»·ж јиҫғй«ҳж—¶пјҢеӣҪеҶ…ж¶ІеҢ–е·ҘеҺӮиҝҳиғҪз»ҙжҢҒзӣҲеҲ©пјҢеҪ“LNGд»·ж јеӨ„дәҺдҪҺдҪҚж—¶пјҢеҚідҪҝеӣҪеҶ…LNGе·ҘеҺӮд»ҘдҪҺдәҺиҝӣеҸЈж°”зҡ„д»·ж јеҮәеҺӮпјҢеҲ°иҖғиҷ‘иҝҗиҫ“жҲҗжң¬пјҢеҲ°иҫҫдёңйғЁең°еҢәж—¶пјҢд»·ж је·Із»Ҹжҳҫи‘—й«ҳдәҺиҝӣеҸЈж°”гҖӮз«һдәүеҠӣи–„ејұпјҢеҗҢж—¶з”ұдәҺй•ҝеҚҸз®ЎйҒ“ж°”дёҺеӣҪдә§еӨ©з„¶ж°”жҲҗжң¬иҫғй«ҳпјҢеӣ жӯӨдҪҝеҫ—иЎҢдёҡеҶ…дјҒдёҡдәҸжҚҹиҫғдёәдёҘйҮҚгҖӮ

д»Һ2010-2019е№ҙиЎҢдёҡеҮәеҺӮд»·ж јзҡ„иө°еҠҝжқҘзңӢпјҢиЎҢдёҡеёӮеңәд»·ж јжҖ»дҪ“дҝқжҢҒеўһй•ҝжҖҒеҠҝпјҢ2010-2019е№ҙзҡ„е№ҙеқҮд»·зҡ„е№ҙеқҮеӨҚеҗҲеўһй•ҝзәҰдёә5.85%пјҢдҪҶиЎҢдёҡд»·ж јеўһйҖҹеӨ„дәҺжҳҺжҳҫзҡ„дёӢйҷҚжҖҒеҠҝгҖӮеҗҢж—¶LNGеҮәеҺӮд»·ж јдёҺеёӮеңәд»·ж је‘ҲзҺ°еҮәжҳҺжҳҫзҡ„е‘ЁжңҹжҖ§дёҺеӯЈиҠӮжҖ§еҸҳеҠЁи¶ӢеҠҝгҖӮеҮәеҺӮд»·ж јд»ҚйңҖжҳҫи‘—й«ҳдәҺиҝӣеҸЈд»·ж јпјҢеҜјиҮҙеӣҪеҶ…LNGж¶ІеҢ–еҺӮдә§иғҪеҲ©з”ЁзҺҮжҳҫи‘—еҒҸдҪҺпјҢдәҸжҚҹдёҘйҮҚгҖӮ

2010е№ҙ1жңҲ-2019е№ҙ12жңҲдёӯеӣҪLNGеҮәеҺӮд»·ж јиө°еҠҝ

иө„ж–ҷжқҘжәҗпјҡдёӯеӣҪдёҠжө·зҹіжІ№еӨ©з„¶ж°”дәӨжҳ“дёӯеҝғгҖҒжҷәз ”е’ЁиҜўж•ҙзҗҶ

жҚ®з»ҹи®ЎпјҢзӣ®еүҚпјҢеӣҪеҶ…LNGе·ҘеҺӮиҫҫеҲ°иҝ‘200家пјҢе№ҙдә§иғҪзәҰ3000дёҮеҗЁпјҢдә§иғҪжҺ’еҗҚеүҚеҚҒдҪҚзҡ„е·ҘеҺӮдә§иғҪжҖ»еҚ жҜ”дёҚи¶і40%гҖӮе…¶дёӯпјҢзҺ°жңүз»ҙжҢҒз”ҹдә§зҡ„дёҚи¶і120家пјҢй•ҝжңҹеҒңдә§зҡ„е·ҘеҺӮи¶…иҝҮ40家гҖӮ

дёҺд№ӢеҪўжҲҗйІңжҳҺеҜ№жҜ”зҡ„жҳҜпјҢзӣ®еүҚпјҢдёӯеӣҪжІҝжө·е·Іе»әжҲҗжҠ•дә§зҡ„LNGжҺҘ收з«ҷе·Іиҫҫ21еә§пјҢе№ҙжҺҘ收иғҪеҠӣзәҰ8000дёҮеҗЁпјҢиҝңй«ҳдәҺLNGе·ҘеҺӮдә§иғҪгҖӮдё”д»Һ规еҲ’жғ…еҶөзңӢпјҢжңӘжқҘ3-5е№ҙжҺҘ收з«ҷж–°еўһжҠ•дә§ж•°йҮҸд»Қе°Ҷз»ҙжҢҒиҫғй«ҳж°ҙе№іпјҢйў„и®ЎжңӘжқҘеҮ е№ҙе°ҶжңүжңӣиҫҫеҲ°2дәҝеҗЁе·ҰеҸізҡ„жҺҘ收иғҪеҠӣгҖӮз”ұдәҺ2019е№ҙпјҢLNGе·ҘеҺӮзӣҲеҲ©жғ…еҶөжҷ®йҒҚдёҚеҸҠйў„жңҹпјҢиҷҪжңүеӨҡдёӘйЎ№зӣ®е»әжҲҗпјҢдҪҶжҠ•дә§ж„Ҹеҗ‘иҫғдҪҺгҖӮзӣ®еүҚзңӢжқҘпјҢжңӘжқҘж–°е»әLNGе·ҘеҺӮдә§иғҪеўһйҖҹ并дёҚд№җи§ӮгҖӮ

дёүгҖҒLNGеҸ‘еұ•еүҚжҷҜ

иҝ‘еҮ е№ҙпјҢеӣҪеҶ…еӨ©з„¶ж°”ж¶Ҳиҙ№еўһй•ҝж•ҙдҪ“еӣһиҗҪпјҢеҹҺеёӮзҮғж°”еҜ№LNGи°ғеі°йңҖжұӮеўһйҖҹеҗҢжӯҘеҮҸзј“;иҖҢйҡҸзқҖLNGзӣёеҜ№дәҺз®ЎйҒ“ж°”д»·ж јдјҳеҠҝзҡ„еҮҸе°‘з”ҡиҮідё§еӨұпјҢдҪңдёәдёӢжёёйңҖжұӮдё»иҰҒеўһй•ҝзӮ№зҡ„е·ҘдёҡLNGеёӮеңәеўһйҖҹдәҰдёҚеҸҠйў„жңҹгҖӮйў„и®ЎжңӘжқҘе·ҘдёҡеҸҠеҹҺеёӮзҮғж°”LNGж¶Ҳиҙ№еўһйҖҹе°ҶеӨ§е№…дёӢж»‘гҖӮ

дҪҶд»Һй•ҝжңҹзҡ„иғҪжәҗи¶ӢеҠҝдёҺеҸҳеҢ–жқҘзңӢпјҢLNGз”ұдәҺе…¶еӮЁиҝҗж–№дҫҝпјҢзғӯеҖјжһҒй«ҳпјҢдёҖзӣҙд»ҘжқҘиў«и§Ҷдёәжӣҝд»Јз…ӨзӮӯзҡ„жё…жҙҒиғҪжәҗдё»дҪ“дёҖж¬ЎжҖ§еҢ–зҹізҮғж–ҷпјҢеҸ—ж”ҝзӯ–жҺЁеҠЁпјҢеӣҪеҶ…LNGйңҖжұӮйҮҸдёҺиғҪжәҗж¶Ҳиҙ№еҚ жҜ”д»ҚжҢҒз»ӯеўһй•ҝпјҢе°Өе…¶жҳҜ2020е№ҙе…ЁзҗғLNGд»·ж јеӨ§е№…дёӢйҷҚпјҢдҪҝз”ЁLNGз»ҸжөҺж•ҲзӣҠиҝӣдёҖжӯҘеҮёжҳҫпјҢдҪҶеӣҪеҶ…LNGдјҒдёҡд»Қе°ҶжүҝеҸ—иҫғеӨ§зҡ„еҺӢеҠӣгҖӮ

еҖјеҫ—дёҖжҸҗзҡ„жҳҜпјҢйҡҸзқҖLNGд»·ж јеӣһиҗҪиҮідҪҺдҪҚгҖҒеӣҪйҷ…жІ№д»·дёҠж¶Ёд»ҘеҸҠе…ЁзҗғиҲ№з”ЁжІ№“йҷҗзЎ«д»Ө”еҚіе°Ҷе®һж–ҪпјҢLNGдҪңдёәдәӨйҖҡз”Ёж°”зҡ„з»ҸжөҺдјҳеҠҝеҶҚеәҰеҮёжҳҫгҖӮиҪҰиҲ№з”ЁLNGе°ҶжҲҗдёәж”Ҝж’‘LNGеёӮеңәеўһй•ҝзҡ„ж–°дё»еҠӣгҖӮд»Һй•ҝжңҹжқҘзңӢпјҢиҝҷеңЁдёҖе®ҡзЁӢеәҰдёҠдјҡйҷҚдҪҺдёӯиҘҝйғЁең°еҢәLNGж¶ІеҢ–еҺӮеҜ№дёңйғЁең°еҢәзҡ„дҫқиө–пјҢиҘҝйғЁеҗ„дёӘзңҒд»Ҫд№ҹеңЁз§ҜжһҒзҡ„еҸ‘еұ•LNGжұҪиҪҰпјҢдҪҶд»Һй•ҝжңҹжқҘзңӢ,иҘҝйғЁең°еҢәLNGжұҪиҪҰйңҖжұӮжҳҜдёҖдёӘй•ҝжңҹзҡ„жј«й•ҝиҝҮзЁӢпјҢдёңйғЁең°еҢәзҡ„йңҖжұӮеҚ жҜ”йў„и®Ўд»Қе°ҶжҸҗеҚҮпјҢеңЁеӣҪеҶ…LNGеҮәеҺӮд»·ж јжҢҒз»ӯиө°дҪҺпјҢиҝӣеҸЈж°”жәҗдҪҺд»·з«һдәүзҡ„пјҢдёңйғЁең°еҢәйңҖжұӮзЁіе®ҡеўһй•ҝеӨ§иғҢжҷҜдёӢпјҢжңӘжқҘеҮ е№ҙеӣҪеҶ…еӨ§йғЁеҲҶзҡ„ж¶ІеҢ–е·ҘзЁӢд»Қе°ҶжүҝеҸ—иҫғеӨ§зҡ„еҺӢеҠӣпјҢеҚҺеҢ—дёҺдёңеҢ—ең°еҢәзҡ„LNGж¶ІеҢ–е·ҘеҺӮжңүжңӣзҺҮе…ҲеӨҚиӢҸпјҢдё”жңүжңӣиҺ·еҫ—жӣҙеӨ§зҡ„з«һдәүеҠӣгҖӮ

д»ҺжңӘжқҘеҮ е№ҙзҡ„еҸ‘еұ•жқҘзңӢпјҢLNGд»ҚжҳҜдёӯеӣҪиғҪжәҗз»“жһ„и°ғж•ҙиҝҮзЁӢдёӯе…·жңүиҫғеӨ§жҪңеҠӣзҡ„е“Ғз§ҚпјҢ“еҚҒеӣӣдә””规еҲ’е»әи®®дёӯд№ҹжҢҮеҮәпјҢиҰҒжҺЁеҠЁиғҪжәҗжё…жҙҒдҪҺзўіе®үе…Ёй«ҳж•ҲеҲ©з”ЁпјӣжҺЁиҝӣиғҪжәҗйқ©е‘ҪпјҢе®Ңе–„иғҪжәҗдә§дҫӣеӮЁй”ҖдҪ“зі»пјҢеҠ ејәеӣҪеҶ…жІ№ж°”еӢҳжҺўејҖеҸ‘пјҢеҠ еҝ«жІ№ж°”еӮЁеӨҮи®ҫж–Ҫе»әи®ҫпјҢеҠ еҝ«е…ЁеӣҪе№ІзәҝжІ№ж°”з®ЎйҒ“е»әи®ҫпјӣдҝқйҡңиғҪжәҗе’ҢжҲҳз•ҘжҖ§зҹҝдә§иө„жәҗе®үе…ЁгҖӮжңӘжқҘжңүе…ідәҺLNGеӮЁиҝҗи®ҫеӨҮгҖҒеҹәзЎҖи®ҫж–Ҫе»әи®ҫгҖҒеӨ©з„¶ж°”д»·ж јеёӮеңәеҢ–жңәеҲ¶жңүжңӣеҫ—еҲ°иҝӣдёҖжӯҘе®Ңе–„пјҢиҖҢйҡҸзқҖеӣҪеҶ…дёӯиҘҝйғЁең°еҢәдёҺжёӨжө·ж№ҫжө·дёҠжІ№ж°”ејҖеҸ‘еҠ йҖҹпјҢеӣҪеҶ…LNGж¶ІеҢ–е·ҘеҺӮзҡ„еҺҹж–ҷж°”жҲҗжң¬жңүжңӣеҫ—еҲ°дёҖе®ҡдёӢйҷҚгҖӮеңЁз»ҸеҺҶ2017е№ҙзҮғж°”д»·ж јжҡҙж¶Ёд№ӢеҗҺпјҢLNGеҸҠеӨ©з„¶ж°”зҡ„зӣёе…іж”ҝзӯ–жӣҙдёәе®Ўж…ҺпјҢйў„и®ЎжңӘжқҘLNGзҡ„иҮӘз»ҷзҺҮжңүжңӣйҖҗжӯҘеӣһеҚҮгҖӮ

д»ҺиЎҢдёҡзҡ„еҺҶеҸІд»·ж јжқҘзңӢпјҢзҹӯжңҹеҶ…LNGд»·ж јзңӢдҫӣйңҖпјҢй•ҝжңҹеҶ…д»·ж јд»ҚеҸ–еҶідәҺз»ҸжөҺеўһй•ҝдёҺLNGеҜ№дј з»ҹиғҪжәҗзҡ„жӣҝд»ЈиҝӣзЁӢпјҢйў„и®ЎжңӘжқҘжҲ‘еӣҪзҡ„LNGд»·ж јд»Қе°ҶдҝқжҢҒиҫғдёәзЁіе®ҡзҡ„еўһй•ҝжҖҒеҠҝпјҢдҪҶ2020е№ҙеҸ—з–«жғ…дёҺе…Ёзҗғз»ҸжөҺиЎ°йҖҖеҪұе“ҚпјҢиЎҢдёҡдә§е“Ғд»·ж је°ҶдјҡеҮәзҺ°жҳҺжҳҫзҡ„дёӢйҷҚпјҢйў„и®Ўе…Ёе№ҙзҡ„дёӢж»‘зҡ„е№…еәҰеңЁ13%е·ҰеҸіпјҢ2021е№ҙејҖе§ӢеӣһеҚҮпјҢжңӘжқҘеҮ е№ҙе°ҶдҝқжҢҒжіўеҠЁеўһй•ҝжҖҒеҠҝпјҢд»·ж јзҡ„е№ҙеқҮеӨҚеҗҲеўһйҖҹзәҰдёә5~6%е·ҰеҸігҖӮеҗҢж—¶йҡҸзқҖж•ҙдҪ“еӨ©з„¶ж°”йңҖжұӮеўһйҖҹж”ҫзј“пјҢеӣҪеҶ…LNGеёӮеңәд№ҹе°ҶйҖҗжӯҘиҝӣе…Ҙи°ғж•ҙйҳ¶ж®өгҖӮйў„и®ЎжңӘжқҘеҮ е№ҙпјҢLNGд»·ж јиө°еҠҝе°ҶйҖҗжёҗи¶ӢдәҺе№ізЁіпјҢж·Ўж—әеӯЈд»·е·®еҮҸе°ҸгҖӮ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2021-2027е№ҙдёӯеӣҪLNGж¶ІеҢ–еӨ©з„¶ж°”иЎҢдёҡеёӮеңәз»ҸиҗҘз®ЎзҗҶеҸҠжҠ•иө„еүҚжҷҜйў„жөӢжҠҘе‘Ҡ

гҖҠ2021-2027е№ҙдёӯеӣҪLNGж¶ІеҢ–еӨ©з„¶ж°”иЎҢдёҡеёӮеңәз»ҸиҗҘз®ЎзҗҶеҸҠжҠ•иө„еүҚжҷҜйў„жөӢжҠҘе‘ҠгҖӢе…ұеҚҒдёҖз« пјҢеҢ…еҗ«дёӯеӣҪж¶ІеҢ–еӨ©з„¶ж°”иЎҢдёҡйҮҚзӮ№дјҒдёҡз»ҸиҗҘзҠ¶еҶөпјҢдёӯеӣҪж¶ІеҢ–еӨ©з„¶ж°”иЎҢдёҡжҠ•иө„жҪңеҠӣеҲҶжһҗпјҢж¶ІеҢ–еӨ©з„¶ж°”еёӮеңәеҸ‘еұ•и¶ӢеҠҝеҸҠеүҚжҷҜйў„жөӢзӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![иҝӣеҸЈиҙ§жәҗеҶІеҮ»еёӮеңәпјҢеӣҪеҶ…дјҒдёҡжҷ®йҒҚдәҸжҚҹпјҢ2019е№ҙLNGиЎҢдёҡдҫӣйңҖж јеұҖдёҺеҸ‘еұ•зҺ°зҠ¶еҲҶжһҗ[еӣҫ]](http://img.chyxx.com/2020/11/20201114135629.png?x-oss-process=style/w320)