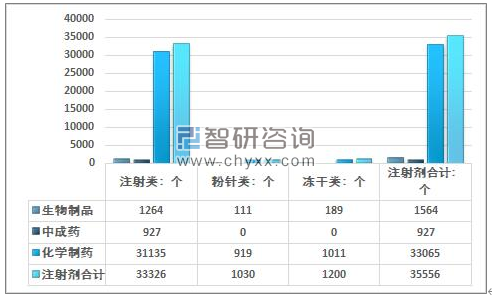

жҲӘиҮізӣ®еүҚпјҢжҲ‘еӣҪе…ұжңүеҢ–еӯҰиҚҜе’ҢдёӯиҚҜгҖҒз”ҹзү©еҲ¶е“ҒеӣҪдә§жіЁе°„еүӮжү№ж–Ү35556жқЎгҖӮжҲ‘еӣҪеӨ§йҮҸиҚҜе“Ғе“Ғз§Қжү№ж–ҮйҮҚеӨҚзЁӢеәҰжһҒй«ҳпјҢд№ҹеӣ жӯӨпјҢеӣҪ家иҚҜзӣ‘йғЁй—ЁжңҖиҝ‘еҮ е№ҙжҜҸе№ҙйғҪдјҡеҸ‘еёғгҖҠиҝҮеәҰе“Ғз§Қзӣ®еҪ•гҖӢпјҢ2018е№ҙжңҖж–°зҡ„зӣ®еҪ•еҲ—дёҫзҡ„е“Ғз§ҚжҳҜ298дёӘпјҢе…¶дёӯдёҚе°‘дёәжіЁе°„еүӮгҖӮ

ж №жҚ®еӣҪ家иҚҜзӣ‘еұҖжңҖж–°зҡ„жү№ж–Үжғ…еҶөеҲҶжһҗжқҘзңӢпјҢеҚ•дёҖе“Ғз§Қжү№ж–Үж•°и¶…иҝҮ100жқЎзҡ„е“Ғз§ҚеӨҡе°ұиҫҫ70дҪҷдёӘпјҢи¶…иҝҮ50жқЎжү№ж–Үзҡ„е“Ғз§Қиҫҫ150дёӘпјҢдёҚдҪҺдәҺ10жқЎжү№ж–Үзҡ„е“Ғз§Қиҫҫ560дёӘпјӣд»…жңү400дҪҷдёӘе“Ғз§ҚжҳҜзӢ¬е®¶жү№ж–ҮгҖӮ

жҲӘжӯўеҲ°2020е№ҙ11жңҲеә•дёӯеӣҪжіЁе°„еүӮжү№ж–Үж•°йҮҸжғ…еҶө

иө„ж–ҷжқҘжәҗпјҡиҚҜе“Ғзӣ‘зқЈз®ЎзҗҶеұҖ

иҝ‘дәӣе№ҙжқҘдёҚж–ӯзҲҶеҮәзҡ„иҚҜе“ҒиҙЁйҮҸзҡ„дёҚиүҜдәӢ件гҖӮзӣёжҜ”иҫғиҖҢиЁҖжіЁе°„еүӮдә§е“ҒжӣҙжҳҜй—®йўҳйӣҶдёӯзҡ„зҲҶеҸ‘зӮ№пјҢжңҖи‘—еҗҚиҺ«иҝҮдәҺйҪҗдәҢиҚҜдәӢ件гҖҒж¬Јеј—дәӢ件гҖҒз”Іж°Ёиқ¶еҗҹдәӢ件пјҢиҝҳжңүеҸ‘з”ҹеңЁзҫҺеӣҪзҡ„иӮқзҙ й’ дәӢ件зӯүгҖӮиҝҷдәӣдәӢ件еҫҲжҳҫ然йғҪдёҘйҮҚзҡ„иҝқиғҢGMPзҡ„зІҫзҘһе’ҢеҺҹеҲҷпјҢжңүдәӣеҒҡжі•дёҺGMPзҡ„иҰҒжұӮжҳҜиғҢйҒ“иҖҢй©°пјҢжңүдәӣеҲҷжҳҜиҙЁйҮҸйЈҺйҷ©жҺ§еҲ¶ж„ҸиҜҶи–„ејұпјҢдјҒдёҡдёәиҠӮзәҰжҲҗжң¬жңҖжұӮеҲ©зӣҠжңҖеӨ§еҢ–гҖӮиҝҷдәӣдәӢ件йғҪйҖ жҲҗзӨҫдјҡеӘ’дҪ“зҡ„еҜҶеҲҮе…іжіЁпјҢиҝҷдәӣдёҚеҗҲж јиҚҜе“Ғзҡ„дҪҝз”ЁпјҢдҪҝеҫ—дәәж°‘зҫӨдј—зҡ„з–ҫз—…еҫ—дёҚеҲ°жңүж•Ҳзҡ„еҢ»жІ»пјҢиҝҳеҜ№йғЁеҲҶз—…дәәзҡ„з”ҹе‘Ҫжһ„жҲҗдәҶдёҘйҮҚеЁҒиғҒпјҢз”ҡиҮіеӨәеҺ»дәҶз”ҹе‘ҪгҖӮзӣ‘з®Ўжңәжһ„д№ҹж„ҹеҸ—еҲ°дәҶе·ЁеӨ§зҡ„еҺӢеҠӣгҖӮ

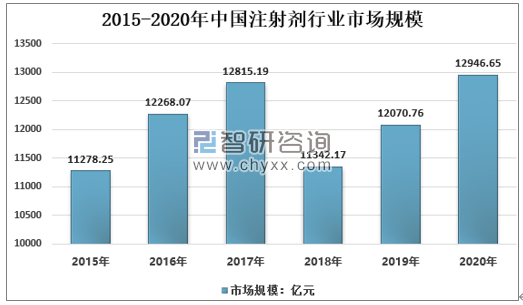

жҷәз ”е’ЁиҜўеҸ‘еёғзҡ„гҖҠ2021-2027е№ҙдёӯеӣҪжіЁе°„еүӮдә§дёҡз«һдәүзҺ°зҠ¶еҸҠеёӮеңәеҲҶжһҗйў„жөӢжҠҘе‘ҠгҖӢеҶ…е®№жҳҫзӨәпјҢ2020е№ҙеӣҪеҶ…жіЁе°„еүӮиЎҢдёҡеёӮеңә规模12946.65дәҝе…ғпјҢеҗҢжҜ”2019е№ҙеўһй•ҝ7.26%гҖӮ2018е№ҙз”ұдәҺеӣҪ家еҠ ејәеҜ№жіЁе°„еүӮиЎҢдёҡзҡ„зӣ‘з®ЎпјҢзү№еҲ«жҳҜеҜ№дёӯиҚҜжіЁе°„еүӮзҡ„зӣ‘з®ЎеҠ ејәпјҢжіЁе°„еүӮиЎҢдёҡ规模波еҠЁеҠ еү§пјҢд»Һ2017е№ҙзҡ„жңҖй«ҳеі°12815.19дәҝе…ғпјҢдёӢйҷҚеҲ°дәҶ2018е№ҙзҡ„11342.17дәҝе…ғгҖӮ

2015-2020е№ҙдёӯеӣҪжіЁе°„еүӮиЎҢдёҡеёӮеңә规模жғ…еҶө

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

йҡҸзқҖйғЁеҲҶдјҒдёҡзҡ„дёӯжҲҗиҚҜжіЁе°„еүӮдә§е“ҒжҲ–жҹҗдәӣе“Ғз§ҚйҖҗжӯҘиў«ж·ҳжұ°пјҢиЎҢдёҡдјҒдёҡгҖҒе“Ғз§Қе’Ңе“ҒзүҢе°ҶеҠ йҖҹжҙ—зүҢпјҢеёӮеңәж јеұҖжңүжңӣйҮҚжһ„гҖӮ

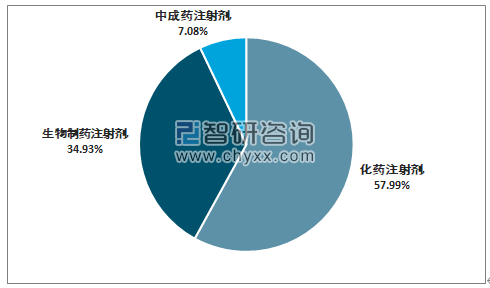

дёӯеӣҪжіЁе°„еүӮеёӮеңәз«һдәүж јеұҖеҲҶжһҗ

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

еҒҘеҸӢиӮЎд»Ҫзӣ®еүҚеҝ«йҖҹжҺЁиҝӣд»ҘиӮқзҙ жіЁе°„еүӮе’ҢжҠ—иӮҝзҳӨ/жүӢжңҜз”ЁиҚҜжіЁе°„еүӮдёәж ёеҝғзҡ„йҖҡз”ЁеҗҚжіЁе°„еүӮе’ҢеҲӣж–°жіЁе°„еүӮзҡ„з ”еҸ‘е’ҢжҠҘжү№пјҢйў„и®ЎжңӘжқҘе…¬еҸёжҜҸе№ҙе°ҶеҗҜеҠЁи¶…иҝҮ 10 дёӘжіЁе°„еүӮйЎ№зӣ®пјҢе®ҢжҲҗ 10дёӘеұ•зӨәжү№/10 дёӘжҠҘжү№дә§е“ҒпјҢжҜҸе№ҙиҺ·жү№ 10 дёӘжіЁе°„еүӮ ANDAгҖӮйҡҸзқҖжӣҙеӨҡжіЁе°„еүӮдә§е“ҒзҫҺ欧иҺ·жү№пјҢе…¬еҸё 2020-2021е№ҙжіЁе°„еүӮеӣҪйҷ…еҢ–дёҡеҠЎе°ҶиҝҺжқҘзҲҶеҸ‘гҖӮ

2019-2020е№ҙеҒҘеҸӢиӮЎд»Ҫе…¬еҸёе·Із ”еңЁз ”жіЁе°„еүӮйЎ№зӣ®дёҖи§Ҳ

з ”еҸ‘йЎ№зӣ®пјҲеҗ«дёҖиҮҙжҖ§иҜ„д»·йЎ№зӣ®пјү | иҚҜе“ҒеҲҶзұ» | з ”еҸ‘пјҲжіЁеҶҢпјүжүҖеӨ„йҳ¶ж®ө | иҝӣеұ•жғ…еҶө | зҙҜи®Ўз ”еҸ‘жҠ•е…ҘпјҲдёҮе…ғпјү | е·Із”іжҠҘзҡ„еҺӮ家数йҮҸ | е·Іжү№еҮҶзҡ„еӣҪдә§д»ҝеҲ¶еҺӮ家数йҮҸ |

RD-007 | еҢ–иҚҜ3зұ»пјҢеҶ…еҲҶжіҢз”ЁиҚҜ | зҫҺеӣҪгҖҒдёӯеӣҪе·Із”іжҠҘ | е®ЎиҜ„дёӯ | 1,180.23 | 1 | 0 |

RD-009 | еҢ–иҚҜ3зұ»пјҢиҜҠж–ӯз”ЁиҚҜ | дёӯеӣҪе·Із”іжҠҘ | е®ЎиҜ„дёӯ | 745.95 | 2 | 0 |

RD-016 | еҢ–иҚҜ4зұ»пјҢйә»йҶүз”ЁиҚҜ | FDAе·Іжү№еҮҶ | дёҠеёӮй”Җе”® | 279.86 | 0 | 0 |

RD-006 | еҢ–иҚҜ4зұ»пјҢжҠ—еҮқиҚҜ | 2,678.75 | 7 | 4 | ||

RA-002.01 | еҢ–иҚҜ4зұ»пјҢеҲ©е°ҝеүӮ | зЁіе®ҡжҖ§иҖғеҜҹйҳ¶ж®ө | иө„ж–ҷж•ҙзҗҶйҳ¶ж®ө | 887.17 | 59 | 59 |

RD-017 | еҢ–иҚҜ4зұ»пјҢжҠ—еҮқиҚҜ | зҫҺеӣҪе·Із”іжҠҘ | е®ЎиҜ„дёӯ | 2,223.96 | 23 | |

RA-002.02 | еҢ–иҚҜ4зұ»пјҢж¶ҲеҢ–зі»з»ҹз”ЁиҚҜ | зЁіе®ҡжҖ§иҖғеҜҹйҳ¶ж®ө | иө„ж–ҷж•ҙзҗҶйҳ¶ж®ө | 422.69 | 8 | 0 |

RD-2017-NM001 | еҢ–иҚҜ4зұ»пјҢеҲ©е°ҝеүӮ | зҫҺеӣҪгҖҒдёӯеӣҪе·Із”іжҠҘ | е®ЎиҜ„дёӯ | 1,175.51 | 34 | 11 |

RD-2017-NS005 | еҢ–иҚҜ4зұ»пјҢйә»йҶүз”ЁиҚҜ | з ”еҸ‘йҳ¶ж®ө | еҲ¶еүӮз ”еҸ‘дёӯ | 205.21 | 4 | 1 |

RD-014 | еҢ–иҚҜ4зұ»пјҢйә»йҶүз”ЁиҚҜ | зҫҺеӣҪгҖҒдёӯеӣҪе·Із”іжҠҘ | е®ЎиҜ„дёӯ | 1,032.69 | 6 | 2 |

RD-2018-NV007 | еҢ–иҚҜ4зұ»пјҢз»ҙз”ҹзҙ зұ»з”ЁиҚҜ | зЁіе®ҡжҖ§иҖғеҜҹйҳ¶ж®ө | иө„ж–ҷж•ҙзҗҶйҳ¶ж®ө | 541.45 | 100 | 100 |

RA-002.04 | еҢ–иҚҜ4зұ»пјҢзҘһз»Ҹзі»з»ҹз”ЁиҚҜ | зЁіе®ҡжҖ§иҖғеҜҹйҳ¶ж®ө | иө„ж–ҷж•ҙзҗҶйҳ¶ж®ө | 224.41 | 4 | 4 |

RA-001.01 | еҢ–иҚҜ4зұ»пјҢжҠ—еҮқиҚҜ | зҫҺеӣҪе·Із”іжҠҘ | иө„ж–ҷе®Ўж ёйҳ¶ж®ө | 1,636.51 | 17 | 7 |

RD-2018-NI015 | еҢ–иҚҜ3зұ»пјҢиҜҠж–ӯз”ЁиҚҜ | зЁіе®ҡжҖ§иҖғеҜҹйҳ¶ж®ө | иө„ж–ҷж•ҙзҗҶйҳ¶ж®ө | 243.86 | 0 | 0 |

P16B01 | еҢ–иҚҜ3зұ»пјҢжҠ—зҷҢз”ЁиҚҜ | зҫҺеӣҪгҖҒдёӯеӣҪе·Із”іжҠҘ | иө„ж–ҷе®Ўж ёйҳ¶ж®ө | 1,033.62 | 4 | 0 |

P16M01 | еҢ–иҚҜ4зұ»пјҢжҠ—зҷҢз”ЁиҚҜ | зҫҺеӣҪгҖҒдёӯеӣҪе·Із”іжҠҘ | иө„ж–ҷе®Ўж ёйҳ¶ж®ө | 883.77 | 1 | 9 |

P16L01 | еҢ–иҚҜ4зұ»пјҢжҠ—зҷҢиҫ…еҠ©з”ЁиҚҜ | зҫҺеӣҪе·Із”іжҠҘгҖҒдёӯеӣҪз”іжҠҘеҮҶеӨҮйҳ¶ж®ө | зҫҺеӣҪиө„ж–ҷе®Ўж ёйҳ¶ж®өпјӣдёӯеӣҪиө„ж–ҷеҮҶеӨҮйҳ¶ж®ө | 663.21 | 2 | 8 |

P16L02 | жҠ—зҷҢиҫ…еҠ©з”ЁиҚҜ | зҫҺеӣҪе·Із”іжҠҘ | иө„ж–ҷе®Ўж ёйҳ¶ж®ө | 242.22 | 0 | 5 |

P17A01 | еҢ–иҚҜ4зұ»пјҢжҠ—зҷҢз”ЁиҚҜ | зҫҺеӣҪе·Із”іжҠҘгҖҒдёӯеӣҪз”іжҠҘеҮҶеӨҮйҳ¶ж®ө | зҫҺеӣҪиө„ж–ҷе®Ўж ёйҳ¶ж®өпјӣдёӯеӣҪиө„ж–ҷеҮҶеӨҮйҳ¶ж®ө | 1,085.17 | 3 | 1 |

P16D01 | еҢ–иҚҜ4зұ»пјҢжҠ—зҷҢз”ЁиҚҜ | еұ•зӨәжү№е·Іе®ҢжҲҗпјҢеҮҶеӨҮз”іжҠҘйҳ¶ж®ө | з”іжҠҘиө„ж–ҷеҮҶеӨҮйҳ¶ж®ө | 438.78 | 5 | 16 |

P17G01 | еҢ–иҚҜ4зұ»пјҢжҠ—зҷҢз”ЁиҚҜ | зҫҺеӣҪе·Із”іжҠҘгҖҒдёӯеӣҪз”іжҠҘеҮҶеӨҮйҳ¶ж®ө | FDAе·Іжү№еҮҶпјҢдёӯеӣҪиө„ж–ҷеҮҶеӨҮйҳ¶ж®ө | 407.04 | 10 | 30 |

P17G02 | жҠ—зҷҢз”ЁиҚҜ | зҫҺеӣҪе·Із”іжҠҘ | иө„ж–ҷе®Ўж ёйҳ¶ж®ө | 356.65 | 0 | 4 |

RD-2017-CB003 | еҢ–иҚҜ4зұ»пјҢжҠ—зҷҢз”ЁиҚҜ | зҫҺеӣҪгҖҒдёӯеӣҪе·Із”іжҠҘ | иө„ж–ҷе®Ўж ёйҳ¶ж®ө | 556.12 | 1 | 3 |

P16C02 | еҢ–иҚҜ3зұ»пјҢжҠ—зҷҢз”ЁиҚҜ | з ”еҸ‘йҳ¶ж®ө | з ”еҸ‘йҳ¶ж®ө | 402.28 | 0 | 0 |

P17M02 | еҢ–иҚҜ3зұ»пјҢжҠ—зҷҢз”ЁиҚҜ | еұ•зӨәжү№е·Іе®ҢжҲҗпјҢеҮҶеӨҮз”іжҠҘйҳ¶ж®ө | иө„ж–ҷеҮҶеӨҮйҳ¶ж®ө | 1,185.82 | 1 | 0 |

P16B02 | еҢ–иҚҜ4зұ»пјҢжҠ—зҷҢз”ЁиҚҜ | еұ•зӨәжү№е·Іе®ҢжҲҗпјҢеҮҶеӨҮз”іжҠҘйҳ¶ж®ө | иө„ж–ҷеҮҶеӨҮйҳ¶ж®ө | 305.97 | 23 | 20 |

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

й•ҝиҝңжқҘзңӢпјҢдёӯиҚҜжіЁе°„еүӮеңЁдёҙеәҠдёҠе…·жңүзӢ¬зү№зҡ„дјҳеҠҝпјҢе…¶з»јеҗҲз–—ж•ҲдјҳдәҺиҘҝиҚҜеҲ¶еүӮпјҢејҖеҸ‘дёӯиҚҜжіЁе°„еүӮж—ўиғҪж»Ўи¶ідёҙеәҠзҡ„йңҖиҰҒпјҢд№ҹжҳҜдёӯиҚҜдә§дёҡеҸ‘еұ•е’ҢдёӯиҚҜзҺ°д»ЈеҢ–зҡ„ж–№еҗ‘д№ӢдёҖпјҢжңӘжқҘеҸ‘еұ•е№¶жңӘе…Ёж— еҮәи·ҜгҖӮ

дёӯеӣҪжіЁе°„еүӮиЎҢдёҡдә”еҠӣжЁЎеһӢеҲҶжһҗпјҡ

дә”еҠӣжЁЎеһӢ | еҶ…е®№ |

иЎҢдёҡзҺ°жңүз«һдәүиҖ… | з»ҸиҝҮеҝ«йҖҹеҸ‘еұ•йҳ¶ж®өе’ҢжҝҖзғҲзҡ„еёӮеңәз«һдәүзҡ„й”ӨзӮјпјҢеҹәжң¬ж јеұҖеҲқжӯҘеҪўжҲҗгҖӮеңЁдёӯеӣҪпјҢеӨ–е•ҶеҸҠжёҜжҫіеҸ°жҠ•иө„дјҒдёҡдёҺеҶ…иө„еҲ¶иҚҜдјҒдёҡд№Ӣй—ҙзҡ„еёӮеңәз«һдәүйқһеёёжҝҖзғҲпјҢе°Өе…¶жҳҜиҝ‘дёӨдёүе№ҙпјҢеӨ–е•ҶеҸҠжёҜжҫіеҸ°жҠ•иө„дјҒдёҡеӨ§е№…еўһеҠ еңЁеҚҺжҠ•иө„пјҢејәеҢ–еёӮеңәеҠӣеәҰгҖӮеӨ–е•ҶеҸҠжёҜжҫіеҸ°жҠ•иө„дјҒдёҡеҚ жҚ®зқҖдёӯеӣҪжіЁе°„ж¶Ізҡ„й«ҳз«ҜеёӮеңәпјҢдҪҶеҶ…иө„е“ҒзүҢд№ҹжӯЈеңЁйҖҗжӯҘиҝӣеҶӣй«ҳз«ҜеёӮеңәгҖӮ дёҠжёё——жқҗж–ҷжҸҗдҫӣе•ҶпјҢеҢ…жӢ¬зҺ»з“¶еҸҠеҺҹжқҗж–ҷпјҢд»ЈиЎЁе…¬еҸёеҢ…жӢ¬пјҡеұұдёңиҚҜзҺ»гҖҒжӯЈе·қиӮЎд»ҪгҖҒеҒҘеҸӢиӮЎд»ҪгҖҒеҚҺжө·еҲ¶иҚҜзӯүгҖӮ дёӯжёё——дё»иҰҒдёәжіЁе°„еүӮз”ҹдә§е•ҶпјҢд»ЈиЎЁе…¬еҸёдёә科дјҰиҚҜдёҡгҖҒеҒҘеҸӢиӮЎд»ҪгҖҒжҷ®еҲ©еҲ¶иҚҜзӯүгҖӮ дёӢжёё——дё»иҰҒдёәиҝҗиҫ“еҸҠз»Ҹй”Җе•ҶпјҢе…¶дёӯеҗ«жңүй…¶зү©иҙЁеҸҠиӣӢзҷҪзү©иҙЁзҡ„йңҖиҰҒиҝӣиЎҢеҶ·й“ҫиҝҗиҫ“пјҢеӨ§йғЁеҲҶзҡ„жіЁе°„ж¶ІжҒ’жё©иҝҗиҫ“еҚіеҸҜгҖӮд»ЈиЎЁе…¬еҸёдёәиӢұзү№йӣҶеӣўгҖҒдёҠжө·еҢ»иҚҜзӯүгҖӮ з”ұдәҺеӨ§йғЁеҲҶжіЁе°„еүӮдёҚйңҖиҰҒеҶ·й“ҫиҝҗиҫ“пјҢ并且еҢ»иҚҜз»Ҹй”ҖдјҒдёҡд№ҹе’ҢдёҠжёёе’ҢдёӯжёёдјҒдёҡеҗ„ж–№йқўж•°жҚ®зӣёе·®иҫғеӨ§гҖӮ |

иЎҢдёҡжҪңеңЁиҝӣе…ҘиҖ…еЁҒиғҒ | жҪңеңЁиҝӣе…ҘиҖ…жҳҜжҢҮйӮЈдәӣжІЎжңүиҝӣе…ҘиЎҢдёҡеҸҲжңүеҸҜиғҪиҝӣе…ҘиЎҢдёҡзҡ„дјҒдёҡпјҢеҜ№дәҺжҲ‘еӣҪжіЁе°„еүӮиЎҢдёҡжқҘиҜҙпјҢдё»иҰҒйқўдёҙжқҘиҮӘдәҺеӨ–иө„дјҒдёҡзҡ„еЁҒиғҒгҖӮзӣ®еүҚжҲ‘еӣҪеҢ»иҚҜйңҖжұӮеёӮеңәеӨ„дәҺдёҠеҚҮйҳ¶ж®өпјҢе·ЁеӨ§зҡ„еёӮеңәз©әй—ҙеҜ№дәҺи·ЁеӣҪдјҒдёҡеҪўжҲҗдәҶиҫғеӨ§зҡ„еҗёеј•еҠӣгҖӮ |

иЎҢдёҡжӣҝд»Је“ҒеЁҒиғҒ | еҸЈжңҚзүҮеүӮеҜ№йғЁеҲҶжіЁе°„еүӮжңүдёҖе®ҡзҡ„жӣҝд»ЈдҪңз”ЁгҖӮдҪҶиҝҳжңүйғЁеҲҶжіЁе°„еүӮдҪңдёәзү№ж®Ҡзҡ„е•Ҷе“ҒпјҢе…·жңүжһҒејәзҡ„дё“дёҡжҖ§пјҢе…¶дҪңз”ЁдёҚеҗҢдәҺдҝқеҒҘе“ҒжҲ–иҖ…еҢ»з–—еҷЁжў°пјҢжӣҝд»Је“ҒжңүдёҖе®ҡеұҖйҷҗжҖ§гҖӮ |

иЎҢдёҡдҫӣеә”е•Ҷи®®д»·иғҪеҠӣ | жҖ»дҪ“жқҘзңӢпјҢеҢ–еӯҰиҚҜе“ҒжіЁе°„еүӮиЎҢдёҡеҜ№дёҠжёёеҺҹж–ҷеёӮеңәзҡ„и®®д»·иғҪеҠӣиҫғејәгҖӮдёҖж–№йқўпјҢжҲ‘еӣҪеҢ–еӯҰеҺҹж–ҷиҚҜеёӮеңәдә§иғҪиҝҮеү©пјҢиЎҢдёҡйӣҶдёӯеәҰиҫғдҪҺпјҢд»·ж јз«һдәүжҝҖзғҲпјҢдё”еӣҪеҶ…еӨ§еһӢзҡ„иҚҜдёҡеқҮи®ҫжңүеҺҹж–ҷиҚҜйғЁй—ЁгҖӮеҸҰдёҖж–№йқўпјҢжіЁе°„еүӮдёҠжёёеҢ…иЈ…иЎҢдёҡж—©е·ІеҸ‘еұ•жҲҗзҶҹпјҢеҹәжң¬иғҪеӨҹе®һзҺ°иҮӘи¶іпјҢдё”жіЁе°„еүӮдёҠжёёеҢ…иЈ…иЎҢдёҡжҠҖжңҜй—Ёж§ӣзӣёеҜ№иҫғдҪҺпјҢиЎҢдёҡз«һдәүиҫғдёәжҝҖзғҲгҖӮ |

иЎҢдёҡиҙӯд№°иҖ…и®®д»·иғҪеҠӣ | жіЁе°„еүӮдёҖиҲ¬йғҪжҳҜеӨ„ж–№иҚҜпјҢеҸӘиғҪеңЁеҢ»йҷўйҖҡиҝҮеҢ»з”ҹзҡ„еӨ„ж–№дҪҝз”ЁпјҢе…¶жңҖй«ҳйӣ¶е”®д»·ж јз”ұеӣҪ家з»ҹдёҖе®ҡд»·гҖӮжіЁе°„еүӮж¶Ҳиҙ№иҙӯд№°иҖ…жҳҜз—…дәәпјҢиҖҢеӨ„ж–№иҚҜжҳҜзү№ж®Ҡе•Ҷе“ҒпјҢзү№еҲ«жҳҜеҢ–еӯҰиҚҜе“ҒжіЁе°„еүӮе…¶еҶіе®ҡжқғе’ҢдҪҝз”ЁжқғжҳҜеҢ»з”ҹиҖҢдёҚжҳҜж¶Ҳиҙ№иҖ…гҖӮжүҖд»ҘеҜ№жіЁе°„еүӮж¶Ҳиҙ№иҖ…е®һйҷ…дёҠжҳҜжІЎжңүи®®д»·иғҪеҠӣзҡ„гҖӮ иҚҜе“ҒдҪңдёәзү№ж®Ҡе•Ҷе“ҒпјҢз”ұеӣҪ家з»ҹдёҖеҲ¶е®ҡд»·ж јдҪ“зі»пјҢзӣ®еүҚе·ІжңүиҫғеӨҡжіЁе°„еүӮзәіе…ҘеҢ»дҝқпјҢж”ҝеәңдёәжӮЈиҖ…д№°еҚ•гҖӮ并且з”ұж”ҝеәңе®һж–ҪйӣҶдёӯйҮҮиҙӯпјҢж”ҝеәңжңәжһ„еҜ№жіЁе°„еүӮжңүдёҖе®ҡзҡ„и®®д»·иғҪеҠӣгҖӮ |

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

иҮӘ 2017 зүҲе’Ң 2019 е№ҙзүҲеҢ»дҝқж”ҝзӯ–жҢҒз»ӯйҷҗеҲ¶пјҢдёӯиҚҜжіЁе°„ж¶ІеҢ»дҝқж”Ҝд»ҳеҸ—йҷҗдәҺдәҢзә§еҸҠдәҢзә§д»ҘдёҠеҢ»з–—жңәжһ„дҪҝз”ЁпјҢеҺҹеҹәеұӮз»Ҳз«ҜеёӮеңәеҮ д№ҺйғҪеҒңжӯўй”Җе”®гҖӮ2019е№ҙ7жңҲе…¬еёғзҡ„дёҖжү№йҮҚзӮ№зӣ‘жҺ§зӣ®еҪ•жӣҙжҳҜдёәж•ҙдёӘдёӯиҚҜжіЁе°„еүӮеёӮеңәжҲҙдёҠдәҶ“зҙ§з®Қе’’”гҖӮзӣ®еүҚе…ЁеӣҪиҢғеӣҙеҶ…е·Із»ҸжңүеӨҡзңҒйҷҶз»ӯдёӢеҸ‘йҮҚзӮ№зӣ‘жҺ§зӣ®еҪ•пјҢеҢ…жӢ¬дёҖдәӣдёӯиҚҜжіЁе°„еүӮе“Ғз§ҚгҖӮйў„и®ЎжңӘе°ҶеҜ№дёӯжҲҗиҚҜжіЁе°„еүӮйңҖжұӮдә§з”ҹжҳҺжҳҫиҙҹйқўеҪұе“ҚгҖӮз”ҹзү©иҚҜжіЁе°„еүӮе°ҶеҸ—зӣҠдәҺз–«иӢ—еёӮеңәйңҖжұӮеўһй•ҝпјҢйў„и®ЎеҲ°2027е№ҙжҲ‘еӣҪз”ҹзү©иҚҜжіЁе°„еүӮеёӮеңә规模е°ҶиҫҫеҲ°8761.61дәҝе…ғгҖӮ

2021-2027е№ҙжіЁе°„еүӮз»ҶеҲҶдә§е“ҒйңҖжұӮ规模预жөӢ

е№ҙд»Ҫ | дёӯжҲҗиҚҜжіЁе°„еүӮеёӮеңә规模пјҡдәҝе…ғ | еҢ–иҚҜжіЁе°„еүӮеёӮеңә规模пјҡдәҝе…ғ | з”ҹзү©иҚҜжіЁе°„еүӮеёӮеңә规模пјҡдәҝе…ғ |

2021е№ҙ | 708.49 | 7628.02 | 5989.57 |

2022е№ҙ | 641.18 | 7984.24 | 6498.68 |

2023е№ҙ | 577.06 | 8329.16 | 6970.49 |

2024е№ҙ | 567.83 | 8672.32 | 7424.27 |

2025е№ҙ | 582.02 | 9007.08 | 7874.92 |

2026е№ҙ | 601.81 | 9327.73 | 8326.15 |

2027е№ҙ | 634.91 | 9695.24 | 8761.61 |

иө„ж–ҷжқҘжәҗпјҡжҷәз ”е’ЁиҜўж•ҙзҗҶ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2024-2030е№ҙдёӯеӣҪжіЁе°„еүӮиЎҢдёҡеҸ‘еұ•еҠЁжҖҒеҸҠжҠ•иө„规еҲ’еҲҶжһҗжҠҘе‘Ҡ

гҖҠ2024-2030е№ҙдёӯеӣҪжіЁе°„еүӮиЎҢдёҡеҸ‘еұ•еҠЁжҖҒеҸҠжҠ•иө„规еҲ’еҲҶжһҗжҠҘе‘ҠгҖӢе…ұе…«з« пјҢеҢ…еҗ«ж–°еһӢжіЁе°„ж¶ІиЎҢдёҡиҗҘй”ҖжЁЎејҸеҸҠзӯ–з•ҘеҲҶжһҗпјҢдёӯеӣҪжіЁе°„еүӮйўҶе…ҲдјҒдёҡжЎҲдҫӢеҲҶжһҗпјҢжіЁе°„еүӮиЎҢдёҡеүҚжҷҜйў„жөӢдёҺжҠ•иө„е»әи®®зӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![еӣҪ家еҜ№жіЁе°„еүӮиЎҢдёҡзӣ‘з®Ўж—ҘзӣҠеҠ ејәпјҢз”ҹзү©иҚҜжіЁе°„еүӮиЎҢдёҡе°ҶжҲҗеёӮеңәеҸ‘еұ•зғӯзӮ№[еӣҫ]](http://img.chyxx.com/2021/03/20210323134620.jpg?x-oss-process=style/w320)