дёҖгҖҒдә§дёҡй“ҫпјҡдёӢжёёдә§дёҡйңҖжұӮйҮҸж—әзӣӣпјҢеёҰеҠЁдёҠжёёиЎҢдёҡй”Ӯз”өй“ңз®”зҡ„еҸ‘еұ•

д»Һдә§дёҡй“ҫжқҘзңӢпјҢй”Ӯз”өй“ңз®”дёҠжёёеҺҹжқҗж–ҷдё»иҰҒеҢ…жӢ¬й“ңж–ҷгҖҒзЎ«й…ёзӯүзӯүпјӣдёӯжёёзҺҜиҠӮжҳҜжҢҮй”Ӯз”өй“ңз®”зҡ„з”ҹдә§зҺҜиҠӮпјӣдёӢжёёзҺҜиҠӮдё»иҰҒжҳҜеә”з”ЁеҲ°й”ӮзҰ»еӯҗз”өжұ еҪ“дёӯпјҢз”ұдәҺй”ӮзҰ»еӯҗз”өжұ еә”з”Ёе№ҝжіӣпјҢжңҖз»ҲеҸҜеә”з”ЁеҲ°ж–°иғҪжәҗжұҪиҪҰгҖҒ3Cж•°з Ғдә§е“ҒгҖҒз”өеҠЁиҮӘиЎҢиҪҰгҖҒеӮЁиғҪеә”з”Ёзӯүж–№йқўгҖӮй”ӮзҰ»еӯҗз”өжұ дҪңдёәж–°иғҪжәҗжұҪиҪҰзҡ„еҠЁеҠӣжқҘжәҗпјҢе…¶йңҖжұӮйҮҸд№ҹе°ҶеңЁж–°иғҪжәҗжұҪиҪҰжү©еј зҡ„еҪұе“ҚдёӢдёҚж–ӯеўһеҠ пјҢиҖҢй”ӮзҰ»еӯҗз”өжұ дёҠжёёжқҗж–ҷй”Ӯз”өй“ңз®”зҡ„йңҖжұӮйҮҸд№ҹе°ҶиҝӣдёҖжӯҘеҫ—еҲ°еўһеҠ гҖӮ

дәҢгҖҒеҸ‘еұ•зҺ°зҠ¶пјҡйҡҸзқҖж–°иғҪжәҗжұҪиҪҰзҡ„жё—йҖҸзҺҮжҢҒз»ӯеўһй•ҝпјҢвҖңи–„еҢ–вҖқе°ҶжҲҗдёәй”Ӯз”өй“ңз®”иЎҢдёҡеҸ‘еұ•и¶ӢеҠҝ

йҡҸзқҖж–°иғҪжәҗжұҪиҪҰзҡ„дёҚж–ӯеҸ‘еұ•д»ҘеҸҠеҸҢзўізӣ®ж Үзҡ„йҖҗжӯҘжҺЁиҝӣпјҢжұҪиҪҰеҠЁеҠӣз”өжұ е’ҢеӮЁиғҪз”өжұ е°ҶдҝқжҢҒй«ҳйҖҹеәҰзҡ„еўһй•ҝжҖҒеҠҝпјҢиҝӣиҖҢжӢүеҠЁдҪңдёәй”ӮзҰ»еӯҗз”өжұ жҲҗеҲҶд№ӢдёҖзҡ„й”Ӯз”өй“ңз®”йңҖжұӮйҮҸзҡ„еўһй•ҝгҖӮеҜ№дәҺж–°иғҪжәҗжұҪиҪҰиҖҢиЁҖпјҢеҠЁеҠӣз”өжұ иғҪйҮҸеҜҶеәҰжҳҜеҪұе“ҚжұҪиҪҰз»ӯиҲӘйҮҢзЁӢзҡ„е…ій”®еӣ зҙ пјҢеӣ жӯӨпјҢй”Ӯз”өй“ңз®”зҡ„еҺҡеәҰйҖҗжёҗеҗ‘иҪ»и–„еҢ–ж–№еҗ‘еҸ‘еұ•пјҢиҝҷжҳҜеӣ дёәй”Ӯз”өй“ңз®”зҡ„еҺҡеәҰжӣҙе°ҸпјҢй”Ӯз”өзҡ„иҙЁйҮҸеҮҸиҪ»пјҢд№ҹж„Ҹе‘ізқҖжӣҙе°Ҹзҡ„з”өйҳ»пјҢзӣёеә”зҡ„й”ӮзҰ»еӯҗз”өжұ зҡ„иғҪйҮҸеҜҶеәҰзӯүжҖ§иғҪд№ҹе°Ҷеҫ—еҲ°жҸҗеҚҮгҖӮ

дёүгҖҒдјҒдёҡж јеұҖпјҡжҸҗй«ҳ6Ојmд»ҘдёӢзҡ„й”Ӯз”өй“ңз®”з”ҹдә§жҠҖжңҜпјҢеўһејәдјҒдёҡз«һдәүиғҪеҠӣ

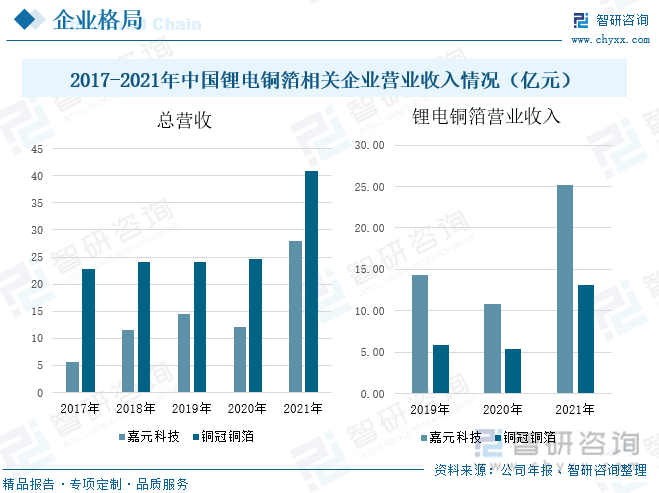

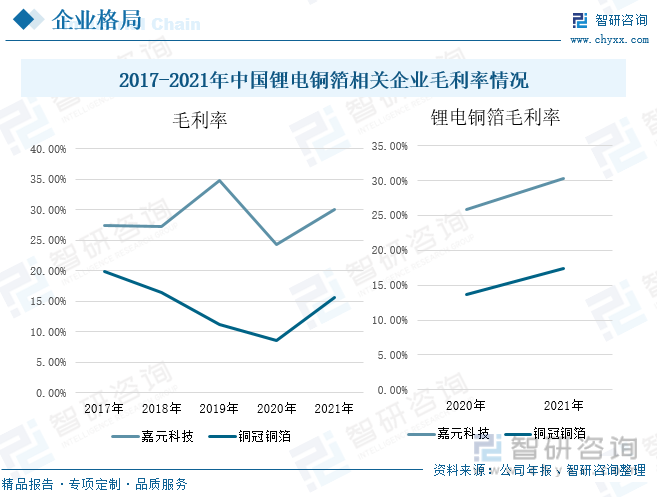

й”Ӯз”өй“ңз®”иөӣйҒ“з«һдәүж—ҘзӣҠжҝҖзғҲпјҢд»Һеҳүе…ғ科жҠҖе’Ңй“ңеҶ й“ңз®”дёӨ家дјҒдёҡжқҘзңӢпјҢеҳүе…ғ科жҠҖдё»иҰҒд»ҺдәӢй”ӮзҰ»еӯҗз”өжұ з”Ё 4.5пҪһ12Ојm еҗ„зұ»й«ҳжҖ§иғҪз”өи§Јй“ңз®”еҸҠ PCB з”Ёз”өи§Јй“ңз®”зҡ„з ”з©¶гҖҒз”ҹдә§е’Ңй”Җе”®пјҢиҗҘдёҡ收е…Ҙж•ҙдҪ“е‘ҲзҺ°еўһй•ҝзҠ¶жҖҒпјҢжҜӣеҲ©зҺҮеңЁ2019е№ҙжңүиҫғй«ҳзҡ„еўһй•ҝе№…еәҰпјҢиҝҷдё»иҰҒжҳҜеӣ дёә6ОјmжһҒи–„й”Ӯз”өй“ңз®”жҠҖжңҜдјҳеҠҝеёҰжқҘи¶…йўқеҲ©ж¶ҰпјҢеӣ жӯӨпјҢдјҒдёҡеңЁз ”еҸ‘жҠ•е…ҘдёҠеҠ еӨ§еҠӣеәҰпјҢжҸҗй«ҳжһҒи–„зҡ„й”Ӯз”өй“ңз®”зҡ„з”ҹдә§еҲ¶йҖ жҠҖжңҜпјӣй“ңеҶ й“ңз®”з”ҹдә§зҡ„й”Ӯз”өжұ й“ңз®”дә§е“Ғдё»иҰҒдёәеҠЁеҠӣз”өжұ з”Ёй”Ӯз”өжұ й“ңз®”гҖҒж•°з Ғз”өеӯҗдә§е“Ғз”Ёй”Ӯз”өжұ й“ңз®”гҖҒеӮЁиғҪз”Ёй”Ӯз”өжұ й“ңз®”пјҢд»Һе…¶иҗҘдёҡ收е…ҘжқҘзңӢпјҢй“ңеҶ й“ңз®”иҗҘдёҡ收е…ҘеңЁ2021е№ҙдёҠеҚҮе№…еәҰиҫғеӨ§пјҢжҜӣеҲ©зҺҮд№ҹе‘ҲзҺ°еўһй•ҝжҖҒеҠҝпјҢдёәеўһејәдјҒдёҡж ёеҝғз«һдәүеҠӣпјҢз ”еҸ‘жҠ•е…Ҙж•ҙдҪ“еӨ„дәҺдёҠеҚҮзҠ¶жҖҒгҖӮ

еӣӣгҖҒеҸ‘еұ•и¶ӢеҠҝпјҡй”Ӯз”өй“ңз®”зҡ„йңҖжұӮйҮҸиҫғй«ҳпјҢиҪ»и–„еҢ–жҳҜжңӘжқҘеҸ‘еұ•зҡ„дё»жөҒж–№еҗ‘

й”Ӯз”өй“ңз®”жҳҜй”Ӯз”өжұ иҙҹжһҒжқҗж–ҷиҪҪдҪ“е’ҢйӣҶжөҒдҪ“зҡ„йҰ–йҖүжқҗж–ҷпјҢй”Ӯз”өжұ е№ҝжіӣеә”з”ЁдәҺж–°иғҪжәҗжұҪиҪҰгҖҒж¶Ҳиҙ№з”өеӯҗгҖҒеӮЁиғҪз”өжұ зӯүж–№йқўпјҢйҡҸзқҖй”Ӯз”өжұ еёӮеңә规模дёҚж–ӯжү©еӨ§пјҢй”Ӯз”өй“ңз®”зҡ„йңҖжұӮйҮҸд№ҹе°Ҷеҫ—еҲ°дёҚж–ӯеўһй•ҝгҖӮй”Ӯз”өжұ е°Өе…¶жҳҜеҠЁеҠӣй”Ӯз”өжұ еҜ№иғҪйҮҸеҜҶеәҰзҡ„иҰҒжұӮй«ҳпјҢиҖҢй”Ӯз”өй“ңз®”д№ҹжҲҗдёәдәҶзӘҒз ҙеҸЈд№ӢдёҖгҖӮеңЁе…¶д»–жқЎд»¶дёҚеҸҳзҡ„жғ…еҶөдёӢпјҢй”Ӯз”өй“ңз®”и¶ҠиҪ»и–„пјҢй”Ӯз”өзҡ„иҙЁйҮҸд№ҹе°ұи¶ҠиҪ»пјҢзӣёеә”зҡ„жүҖеҸ—еҲ°зҡ„з”өйҳ»д№ҹе°ұи¶Ҡе°ҸпјҢдҪҶеҚ•дҪҚиҙЁйҮҸз”өжұ жүҖеҗ«жңүзҡ„жҙ»жҖ§зү©иҙЁзҡ„йҮҸеңЁж–°еўһпјҢй”ӮзҰ»еӯҗз”өжұ е®№йҮҸе°ұдјҡжӣҙеӨ§пјҢиғҪйҮҸеҜҶеәҰзӯүжҖ§иғҪе°Ҷдјҡеҫ—еҲ°жҸҗеҚҮпјҢеӣ жӯӨпјҢвҖңи–„еҢ–вҖқйҖҗжёҗжҲҗдёәй”Ӯз”өй“ңз®”еҸ‘еұ•зҡ„дё»жөҒж–№еҗ‘гҖӮ

е…ій”®иҜҚпјҡй”Ӯз”өй“ңз®”гҖҒж–°иғҪжәҗжұҪиҪҰгҖҒй”Ӯз”өжұ гҖҒеҸ‘еұ•и¶ӢеҠҝ

дёҖгҖҒдә§дёҡй“ҫпјҡдёӢжёёдә§дёҡйңҖжұӮйҮҸж—әзӣӣпјҢеёҰеҠЁдёҠжёёиЎҢдёҡй”Ӯз”өй“ңз®”зҡ„еҸ‘еұ•

й”Ӯз”өй“ңз®”жҳҜй”Ӯз”өжұ иҙҹжһҒжқҗж–ҷзҡ„дё»иҰҒжқҗж–ҷпјҢдҪңз”ЁжҳҜжұҮйӣҶз”өжұ жҙ»жҖ§зү©иҙЁдә§з”ҹзҡ„з”өжөҒгҖӮд»Һдә§дёҡй“ҫжқҘзңӢпјҢй”Ӯз”өй“ңз®”дёҠжёёеҺҹжқҗж–ҷдё»иҰҒеҢ…жӢ¬й“ңж–ҷгҖҒзЎ«й…ёзӯүзӯүпјӣдёӯжёёзҺҜиҠӮжҳҜжҢҮй”Ӯз”өй“ңз®”зҡ„з”ҹдә§зҺҜиҠӮпјҢж №жҚ®еә”з”ЁйўҶеҹҹдёҚеҗҢпјҢз”өи§Јй“ңз®”еҸҜд»ҘеҲҶдёәй”Ӯз”өй“ңз®”е’Ңж ҮеҮҶй“ңз®”пјҢз”өи§Јй“ңз®”жҳҜе°Ҷй“ңеҺҹж–ҷеҲ¶жҲҗзЎ«й…ёй“ңжә¶ж¶ІпјҢеҶҚеҲ©з”Ёз”өи§Ји®ҫеӨҮе°Ҷжә¶ж¶ІеңЁзӣҙжөҒз”өзҡ„дҪңз”ЁдёӢз”өжІүз§ҜиҖҢжҲҗпјӣдёӢжёёзҺҜиҠӮдё»иҰҒжҳҜеә”з”ЁеҲ°й”ӮзҰ»еӯҗз”өжұ еҪ“дёӯпјҢз”ұдәҺй”ӮзҰ»еӯҗз”өжұ еә”з”Ёе№ҝжіӣпјҢжңҖз»ҲеҸҜеә”з”ЁеҲ°ж–°иғҪжәҗжұҪиҪҰгҖҒ3Cж•°з Ғдә§е“ҒгҖҒз”өеҠЁиҮӘиЎҢиҪҰгҖҒеӮЁиғҪеә”з”Ёзӯүж–№йқўгҖӮ

ж №жҚ®еӣҪ家з»ҹи®ЎеұҖеҸ‘еёғзҡ„ж•°жҚ®жқҘзңӢпјҢжҲ‘еӣҪй“ңжқҗдә§йҮҸеңЁ2018-2021е№ҙдёӯдҝқжҢҒеўһй•ҝжҖҒеҠҝпјҢдёәдёӢжёёй”Ӯз”өй“ңз®”дә§йҮҸжҸҗдҫӣе……и¶ізҡ„еҺҹжқҗж–ҷпјҢеңЁ2021е№ҙеәҰдёӯеӣҪзҡ„й“ңжқҗдә§йҮҸиҫҫеҲ°дәҶ2123.5дёҮеҗЁпјҢиҫғ2020е№ҙдёҠеҚҮдәҶ3.8дёӘзҷҫеҲҶзӮ№пјҢеҲ°2022е№ҙ1-11жңҲпјҢжҲ‘еӣҪй“ңжқҗдә§йҮҸе·Із»ҸиҫҫеҲ°дәҶ2081.9дёҮеҗЁпјҢи¶…иҝҮ2020е№ҙзҡ„2045.5дёҮеҗЁпјҢдёҺ2021е№ҙж•ҙе№ҙзӣёжҜ”е·®и·қиҫғе°ҸпјҢз”ұжӯӨеҸҜи§ҒпјҢжңӘжқҘ2022е№ҙе°Ҷ继з»ӯдҝқжҢҒеўһй•ҝзҡ„жҖҒеҠҝгҖӮ

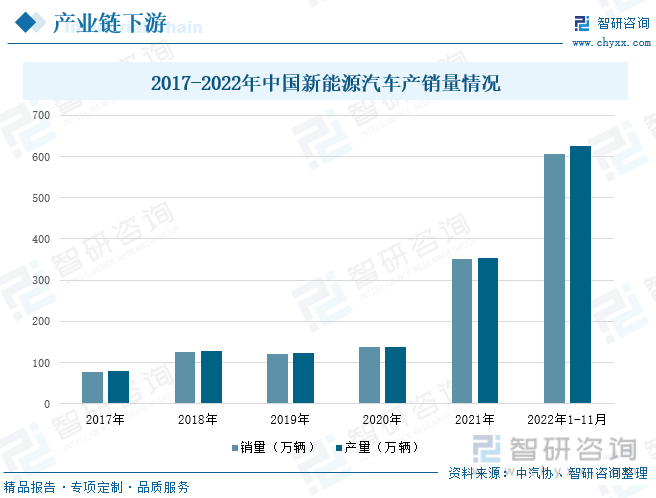

йҡҸзқҖзҺҜдҝқж”ҝзӯ–и¶ӢдёҘпјҢй’ҲеҜ№жұҪиҪҰе°ҫж°”зҡ„жҺ’ж”ҫз®ЎзҗҶ,д№ҹжҳҜи¶ҠжқҘи¶ҠдёҘиӢӣпјҢдј з»ҹзҡ„жҹҙжІ№иҪҰеӣ жӯӨеҸ—еҲ°йҷҗеҲ¶пјҢиҖҢж–°иғҪжәҗе°ҶйЎәеҠҝжҲҗдёәжұҪиҪҰиЎҢдёҡеҸ‘еұ•зҡ„ж–°и¶ӢеҠҝпјҢж•°жҚ®жҳҫзӨәпјҢд»Һ2021е№ҙејҖе§ӢпјҢж•ҙдёӘж–°иғҪжәҗжұҪиҪҰзҡ„дә§й”ҖйҮҸеўһй•ҝйҖҹеәҰжҳҺжҳҫпјҢеңЁ2021е№ҙдёӯеӣҪж–°иғҪжәҗжұҪиҪҰдә§йҮҸдёә354.5дёҮиҫҶпјҢиҫғ2020е№ҙдёҠеҚҮдәҶ160дёӘзҷҫеҲҶзӮ№пјӣй”ҖйҮҸдёә352.1дёҮиҫҶпјҢиҫғ2020е№ҙдёҠеҚҮдәҶ158дёӘзҷҫеҲҶзӮ№гҖӮ2022е№ҙ1-11жңҲд№ҹдҝқжҢҒдә§йҮҸ76%гҖҒй”ҖйҮҸ72%зҡ„еўһйҖҹеҸ‘еұ•пјҢеҸҜи§ҒжңӘжқҘж–°иғҪжәҗжұҪиҪҰеҸ‘еұ•еүҚжҷҜе№ҝйҳ”гҖӮй”ӮзҰ»еӯҗз”өжұ дҪңдёәж–°иғҪжәҗжұҪиҪҰзҡ„еҠЁеҠӣжқҘжәҗпјҢе…¶йңҖжұӮйҮҸд№ҹе°ҶеңЁж–°иғҪжәҗжұҪиҪҰжү©еј зҡ„еҪұе“ҚдёӢдёҚж–ӯеўһеҠ пјҢиҖҢй”ӮзҰ»еӯҗз”өжұ дёҠжёёжқҗж–ҷй”Ӯз”өй“ңз®”зҡ„йңҖжұӮйҮҸд№ҹе°ҶиҝӣдёҖжӯҘеҫ—еҲ°еўһеҠ гҖӮ

дәҢгҖҒеҸ‘еұ•зҺ°зҠ¶пјҡйҡҸзқҖж–°иғҪжәҗжұҪиҪҰзҡ„жё—йҖҸзҺҮжҢҒз»ӯеўһй•ҝпјҢвҖңи–„еҢ–вҖқе°ҶжҲҗдёәй”Ӯз”өй“ңз®”иЎҢдёҡеҸ‘еұ•и¶ӢеҠҝ

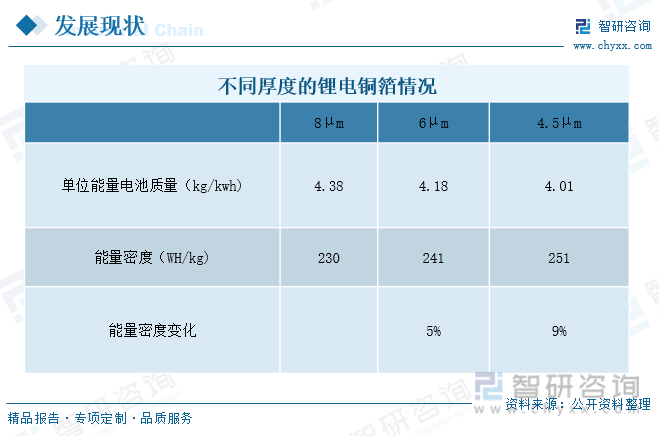

й”Ӯз”өй“ңз®”ж №жҚ®еҺҡеәҰзҡ„дёҚеҗҢеҸҜд»ҘеҲҶжҲҗ8ОјmгҖҒ6ОјmгҖҒ4.5ОјmгҖӮеңЁе…¶д»–жқЎд»¶дёҚеҸҳзҡ„жғ…еҶөдёӢпјҢйҮҮз”Ё6Ојmй“ңз®”еҸҜе°Ҷй”Ӯз”өжұ иғҪйҮҸеҜҶеәҰжҸҗеҚҮиҮі241Wh/kgпјҢжҸҗеҚҮе№…еәҰ5%пјӣйҮҮз”Ё4.5Ојmй“ңз®”еҸҜе°Ҷй”Ӯз”өжұ иғҪйҮҸеҜҶеәҰжҸҗеҚҮиҮі251Wh/kgпјҢжҸҗеҚҮе№…еәҰ9%гҖӮз”ұжӯӨеҸҜи§ҒпјҢжӣҙеҠ иҪ»и–„зҡ„й”Ӯз”өй“ңз®”е°ҶиғҪжӣҙеҘҪзҡ„жҸҗеҚҮиғҪйҮҸеҜҶеәҰпјҢиҝҷжҳҜеӣ дёәй”Ӯз”өй“ңз®”зҡ„еҺҡеәҰжӣҙе°ҸпјҢй”Ӯз”өзҡ„иҙЁйҮҸеҮҸиҪ»пјҢд№ҹж„Ҹе‘ізқҖжӣҙе°Ҹзҡ„з”өйҳ»пјҢзӣёеә”зҡ„й”ӮзҰ»еӯҗз”өжұ зҡ„иғҪйҮҸеҜҶеәҰзӯүжҖ§иғҪд№ҹе°Ҷеҫ—еҲ°жҸҗеҚҮгҖӮ

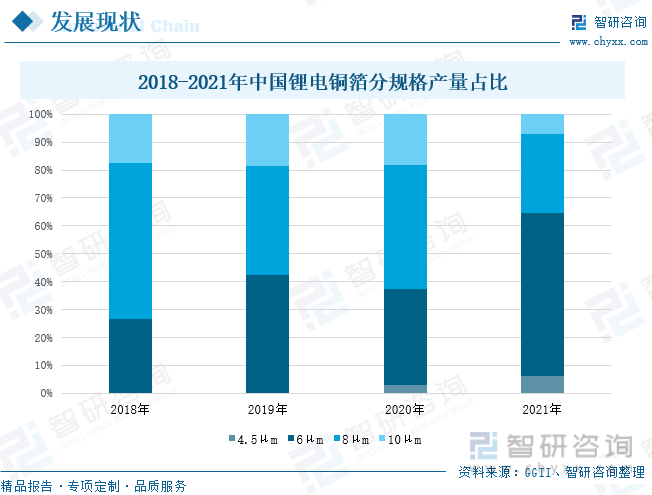

вҖңи–„еҢ–вҖқжҳҜй”Ӯз”өй“ңз®”иЎҢдёҡзҡ„еҸ‘еұ•и¶ӢеҠҝпјҢжңүеҠ©дәҺжҸҗеҚҮз”өжұ иғҪйҮҸеҜҶеәҰгҖӮеҜ№дәҺж–°иғҪжәҗжұҪиҪҰиҖҢиЁҖпјҢеҠЁеҠӣз”өжұ иғҪйҮҸеҜҶеәҰжҳҜеҪұе“ҚжұҪиҪҰз»ӯиҲӘйҮҢзЁӢзҡ„е…ій”®еӣ зҙ гҖӮж•°жҚ®жҳҫзӨәпјҢеңЁ2018-2021е№ҙй—ҙпјҢеҺҡеәҰеңЁ6ОјmеҸҠд»ҘдёӢзҡ„й”Ӯз”өй“ңз®”дә§йҮҸеҚ жҜ”ж•ҙдҪ“дёҠеӨ„дәҺдёҠеҚҮи¶ӢеҠҝпјҢе…¶дёӯ6Ојmд»Һ2018е№ҙзҡ„26%дёҠеҚҮеҲ°2021е№ҙзҡ„58%пјҢ4.5Ојmд»Һ2020е№ҙзҡ„3%дёҠеҚҮеҲ°2021е№ҙзҡ„6%гҖӮ

жҚ®з»ҹи®ЎпјҢжҲ‘еӣҪй”Ӯз”өй“ңз®”еҮәиҙ§йҮҸеӨ„дәҺйҖҗе№ҙеўһй•ҝзҡ„зҠ¶жҖҒпјҢзү№еҲ«жҳҜеңЁ2021е№ҙдёӯеӣҪй”Ӯз”өй“ңз®”еҮәиҙ§йҮҸиҫҫеҲ°дәҶ28.5дёҮеҗЁпјҢиҫғ2020е№ҙдёҠеҚҮдәҶ128дёӘзҷҫеҲҶзӮ№пјҢиҝҷдё»иҰҒжҳҜеӣ дёәдёӢжёёиЎҢдёҡж–°иғҪжәҗзҡ„дёҚж–ӯеҸ‘еұ•пјҢеўһеҠ дәҶеӮЁиғҪз”өжұ еёӮеңәйңҖжұӮпјҢй”Ӯз”өй“ңз®”дҪңдёәйҮҚиҰҒеҺҹжқҗж–ҷеҮәиҙ§йҮҸйҷЎз„¶дёҠеҚҮгҖӮжңӘжқҘеӣҪ家дҫқ然еӨ§еҠӣеҸ‘еұ•жё…жҙҒиғҪжәҗпјҢй”Ӯз”өй“ңз®”зҡ„йңҖжұӮйҮҸеҝ…然дјҡеӨ§е№…дёҠж¶ЁпјҢе…¶еёӮеңә规模е°Ҷе‘ҲзҺ°ж¬Јж¬Јеҗ‘иҚЈзҡ„жҷҜиұЎгҖӮ

й”Ӯз”өй“ңз®”жҳҜй”Ӯз”өжұ иҙҹжһҒзҡ„е…ій”®еҹәзЎҖжқҗж–ҷпјҢеңЁй”ӮзҰ»еӯҗз”өжұ дёӯж—ўжҳҜиҙҹжһҒжҙ»жҖ§зү©иҙЁзҡ„иҪҪдҪ“пјҢеҸҲжҳҜиҙҹжһҒз”өеӯҗзҡ„收йӣҶдҪ“е’Ңдј еҜјдҪ“гҖӮз”ұдәҺе…·еӨҮиүҜеҘҪзҡ„еҜјз”өжҖ§гҖҒжҹ”йҹ§жҖ§гҖҒжңәжў°еҠ е·ҘжҖ§иғҪгҖҒжҲҗзҶҹзҡ„еҠ е·ҘжҠҖжңҜгҖҒдҪҺе»үзҡ„еҠ е·ҘжҲҗжң¬пјҢй“ңз®”жҳҜй”Ӯз”өжұ иҙҹжһҒжқҗж–ҷиҪҪдҪ“е’ҢйӣҶжөҒдҪ“зҡ„йҰ–йҖүпјҢиө·еҲ°дј еҜјгҖҒжұҮйӣҶй”Ӯз”өжұ з”өжөҒд»Ҙдә§з”ҹжңҖеӨ§иҫ“еҮәз”өжөҒзҡ„дҪңз”ЁгҖӮж•°жҚ®жҳҫзӨәпјҢй“ңз®”зҡ„еҚ жҜ”иҫҫеҲ°дәҶ13%пјҢд»…ж¬ЎдәҺжҺ’еҗҚ第дёүзҡ„з”өи§Јж¶ІпјҢз”ұжӯӨеҸҜи§ҒпјҢй“ңз®”еҜ№й”ӮзҰ»еӯҗз”өжұ зҡ„еҪұе“ҚиҫғеӨ§гҖӮ

еңЁж–°иғҪжәҗжұҪиҪҰжё—йҖҸзҺҮеҝ«йҖҹеўһй•ҝзҡ„иғҢжҷҜдёӢпјҢй”Ӯз”өиЎҢдёҡдҝқжҢҒзқҖй«ҳеәҰжҷҜж°”пјҢй”ӮзҰ»еӯҗз”өжұ йңҖжұӮйҮҸж—әзӣӣпјҢе…¶еҮәиҙ§йҮҸд»Һ2017е№ҙзҡ„81GWhеўһеҠ еҲ°2021е№ҙзҡ„327GWhпјҢе…¶дёӯ2021е№ҙж–°иғҪжәҗжұҪиҪҰеҸ‘еұ•иҫғеҝ«пјҢй”ӮзҰ»еӯҗз”өжұ зҡ„еҮәиҙ§йҮҸеўһй•ҝйҖҹеәҰиҝ…зҢӣпјҢдёә129%гҖӮйҡҸзқҖж–°иғҪжәҗжұҪиҪҰзҡ„дёҚж–ӯеҸ‘еұ•д»ҘеҸҠеҸҢзўізӣ®ж Үзҡ„йҖҗжӯҘжҺЁиҝӣпјҢжұҪиҪҰеҠЁеҠӣз”өжұ е’ҢеӮЁиғҪз”өжұ е°ҶдҝқжҢҒй«ҳйҖҹеәҰзҡ„еўһй•ҝжҖҒеҠҝпјҢиҝӣиҖҢжӢүеҠЁдҪңдёәй”ӮзҰ»еӯҗз”өжұ жҲҗеҲҶд№ӢдёҖзҡ„й”Ӯз”өй“ңз®”йңҖжұӮйҮҸзҡ„еўһй•ҝгҖӮ

дёүгҖҒдјҒдёҡж јеұҖпјҡжҸҗй«ҳ6Ојmд»ҘдёӢзҡ„й”Ӯз”өй“ңз®”з”ҹдә§жҠҖжңҜпјҢеўһејәдјҒдёҡз«һдәүиғҪеҠӣ

й”Ӯз”өжұ й“ңз®”жҳҜй”Ӯз”өжұ еҲ¶йҖ дёӯзҡ„йҮҚиҰҒеҹәзЎҖжқҗж–ҷд№ӢдёҖпјҢе…¶иөӣйҒ“з«һдәүж—ҘзӣҠжҝҖзғҲгҖӮе…¶дёӯеҳүе…ғ科жҠҖдё»иҰҒд»ҺдәӢй”ӮзҰ»еӯҗз”өжұ з”Ё 4.5пҪһ12Ојm еҗ„зұ»й«ҳжҖ§иғҪз”өи§Јй“ңз®”еҸҠ PCB з”Ёз”өи§Јй“ңз®”зҡ„з ”з©¶гҖҒз”ҹдә§е’Ңй”Җе”®пјҢдё»иҰҒз”ЁдәҺй”ӮзҰ»еӯҗз”өжұ йӣҶжөҒдҪ“гҖҒPCB з”өи·ҜжқҝгҖӮд»Һе…¶иҗҘдёҡ收е…ҘжқҘзңӢпјҢеҳүе…ғ科жҠҖиҗҘдёҡ收е…Ҙж•ҙдҪ“е‘ҲзҺ°еўһй•ҝзҠ¶жҖҒпјҢдҪҶеңЁ2020е№ҙеҸ—ж–°еҶ з–«жғ…зҡ„еҪұе“ҚпјҢй”Ӯз”өй“ңз®”й”Җ售收е…ҘеҚ жҜ”жңүжүҖдёӢйҷҚпјҢж•ҙдҪ“иҗҘдёҡ收е…ҘеӨ„дәҺдёӢйҷҚи¶ӢеҠҝпјҢ2021е№ҙеӣҪеҶ…з–«жғ…еҫ—еҲ°жҺ§еҲ¶пјҢй”Ӯз”өй“ңз®”зҡ„иҗҘдёҡ收е…Ҙиҫғй«ҳпјҢеҜјиҮҙиҗҘдёҡ收е…Ҙе‘ҲзҺ°еҗ‘дёҠиө°еҠҝгҖӮй“ңеҶ й“ңз®”з”ҹдә§зҡ„й”Ӯз”өжұ й“ңз®”дә§е“Ғдё»иҰҒдёәеҠЁеҠӣз”өжұ з”Ёй”Ӯз”өжұ й“ңз®”гҖҒж•°з Ғз”өеӯҗдә§е“Ғз”Ёй”Ӯз”өжұ й“ңз®”гҖҒеӮЁиғҪз”Ёй”Ӯз”өжұ й“ңз®”пјҢжңҖз»Ҳеә”з”ЁеңЁж–°иғҪжәҗжұҪиҪҰгҖҒз”өеҠЁиҮӘиЎҢиҪҰгҖҒ3Cж•°з Ғдә§е“ҒгҖҒеӮЁиғҪзі»з»ҹзӯүйўҶеҹҹгҖӮд»Һе…¶иҗҘдёҡ收е…ҘжқҘзңӢпјҢй“ңеҶ й“ңз®”иҗҘдёҡ收е…ҘеңЁ2021е№ҙдёҠеҚҮе№…еәҰиҫғеӨ§пјҢд»Һ2020е№ҙзҡ„22.76дәҝе…ғеўһеҠ еҲ°2021е№ҙзҡ„40.82дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝдәҶ66%пјҢпјӣе…¶дёӯй”Ӯз”өй“ңз®”дҪңдёәдјҒдёҡйҮҚиҰҒзҡ„дә§е“Ғд№ӢдёҖпјҢеңЁ2021е№ҙй”Ӯз”өй“ңз®”зҡ„иҗҘдёҡ收е…Ҙд№ҹеҫ—еҲ°дёҖе®ҡзЁӢеәҰзҡ„еўһй•ҝпјҢиҫғ2020е№ҙдёҠеҚҮдәҶ143.63%гҖӮ

д»ҺдёӨ家дјҒдёҡжҜӣеҲ©зҺҮжқҘзңӢпјҢеҳүе…ғ科жҠҖзҡ„жҜӣеҲ©зҺҮжҜ”й“ңеҶ й“ңз®”зҡ„жҜӣеҲ©зҺҮй«ҳпјҢиҝҷдё»иҰҒжҳҜеӣ дёәй“ңеҶ й“ңз®”иҗҘдёҡжҲҗжң¬иҫғй«ҳзҡ„зјҳж•…пјҢеңЁ2017-2021е№ҙй—ҙпјҢеҳүе…ғ科жҠҖжҜӣеҲ©зҺҮеңЁ2019е№ҙе‘ҲзҺ°иҫғй«ҳзҡ„зҠ¶жҖҒпјҢиҝҷдё»иҰҒжҳҜеӣ дёәиҜҘе…¬еҸё6ОјmжһҒи–„й”Ӯз”өй“ңз®”жҠҖжңҜдјҳеҠҝеёҰжқҘи¶…йўқеҲ©ж¶ҰпјҢ2020е№ҙеҸ—з–«жғ…еҪұе“ҚжҜӣеҲ©зҺҮдёӢйҷҚпјҢеҲ°2021е№ҙжҜӣеҲ©зҺҮеҸҲеҶҚеәҰеӣһеҚҮпјҢиҫҫеҲ°дәҶ30.03%пјҢе…¶дёӯй”Ӯз”өй“ңз®”зҡ„жҜӣеҲ©зҺҮд№ҹд»Һ2020е№ҙеҗ‘2021е№ҙеўһй•ҝгҖӮй“ңеҶ й“ңз®”зҡ„жҜӣеҲ©зҺҮиҮӘ2017е№ҙиө·е°ұеӨ„дәҺдёӢйҷҚи¶ӢеҠҝпјҢеҲ°2020е№ҙи·ҢиҮі8.53%пјҢ2021е№ҙеҲҷе‘ҲзҺ°дёҠеҚҮи¶ӢеҠҝпјҢд»Һ2020е№ҙзҡ„8.53%еўһй•ҝеҲ°2021е№ҙзҡ„15.65%пјҢеҗҢжҜ”еўһй•ҝдәҶ83.47%пјҢй”Ӯз”өй“ңз®”зҡ„жҜӣеҲ©зҺҮд№ҹе‘ҲзҺ°еўһй•ҝжҖҒеҠҝгҖӮ

д»ҺдјҒдёҡз ”еҸ‘жҠ•е…ҘжқҘзңӢпјҢеҳүе…ғ科жҠҖз ”еҸ‘жҠ•е…ҘеңЁ2017-2021е№ҙй—ҙе‘ҲзҺ°йҖҗе№ҙдёҠж¶Ёзҡ„и¶ӢеҠҝпјҢеҚ жҖ»иҗҘдёҡ收е…Ҙзҡ„жҜ”йҮҚж•ҙдҪ“иҫғй“ңеҶ й“ңз®”зҡ„жҜ”йҮҚй«ҳпјҢеңЁ2021е№ҙе…¶з ”еҸ‘жҠ•е…Ҙдёә1.47дәҝе…ғпјҢиҫғ2020е№ҙеўһеҠ 0.75дәҝе…ғпјҢеҚ жҖ»иҗҘдёҡ收е…Ҙзҡ„жҜ”йҮҚдёә5.24%гҖӮй“ңеҶ й“ңз®”з ”еҸ‘жҠ•е…Ҙж•ҙдҪ“еӨ„дәҺдёҠеҚҮзҠ¶жҖҒпјҢдҪҶ2020е№ҙеҸ—еҲ°з–«жғ…еҪұе“ҚпјҢжҖ»иҗҘдёҡ收е…ҘиҫғдҪҺпјҢе…¶з ”еҸ‘жҠ•е…ҘйҷҚиҮі0.49дәҝе…ғпјҢ2021е№ҙеҸҲйҖҗжёҗеўһеҠ еҲ°0.79дәҝе…ғпјҢеҚ жҖ»иҗҘдёҡ收е…Ҙзҡ„жҜ”йҮҚдёә1.93%гҖӮз”ұдәҺй“ңз®”з”ҹдә§еҜ№е·ҘиүәжҠҖжңҜиҰҒжұӮжһҒй«ҳпјҢй«ҳз«Ҝй“ңз®”дә§иғҪжҳҜиЎҢдёҡеҶ…дјҒдёҡзҡ„йҮҚиҰҒз«һдәүеЈҒеһ’пјҢдёәжӯӨпјҢзӣёе…ідјҒдёҡдёҚж–ӯеҠ еӨ§з ”еҸ‘жҠ•е…ҘпјҢжҸҗй«ҳй”Ӯз”өй“ңз®”зҡ„з”ҹдә§жҠҖжңҜпјҢз ”еҸ‘еҮәй«ҳжҖ§иғҪй“ң箔并е®һзҺ°йҮҸдә§пјҢеўһејәдјҒдёҡзҡ„ж ёеҝғз«һдәүеҠӣгҖӮ

зӣёе…іжҠҘе‘Ҡпјҡжҷәз ”е’ЁиҜўеҸ‘еёғзҡ„гҖҠдёӯеӣҪй”Ӯз”өй“ңз®”иЎҢдёҡз«һдәүж јеұҖеҲҶжһҗеҸҠжҠ•иө„еҸ‘еұ•з ”究жҠҘе‘ҠгҖӢ

еӣӣгҖҒеҸ‘еұ•и¶ӢеҠҝпјҡй”Ӯз”өй“ңз®”зҡ„йңҖжұӮйҮҸиҫғй«ҳпјҢиҪ»и–„еҢ–жҳҜжңӘжқҘеҸ‘еұ•зҡ„дё»жөҒж–№еҗ‘

1гҖҒеҸ—й”ӮзҰ»еӯҗз”өжұ еҝ«йҖҹеҸ‘еұ•зҡ„еҪұе“ҚпјҢжңӘжқҘй”Ӯз”өй“ңз®”йңҖжұӮйҮҸд№ҹе°Ҷеҝ«йҖҹеўһй•ҝ

й”Ӯз”өй“ңз®”жҳҜй”Ӯз”өжұ иҙҹжһҒжқҗж–ҷиҪҪдҪ“е’ҢйӣҶжөҒдҪ“зҡ„йҰ–йҖүжқҗж–ҷпјҢй”Ӯз”өжұ е№ҝжіӣеә”з”ЁдәҺж–°иғҪжәҗжұҪиҪҰгҖҒж¶Ҳиҙ№з”өеӯҗгҖҒеӮЁиғҪз”өжұ зӯүж–№йқўпјҢйҡҸзқҖй”Ӯз”өжұ еёӮеңә规模дёҚж–ӯжү©еӨ§пјҢй”Ӯз”өй“ңз®”зҡ„йңҖжұӮйҮҸд№ҹе°Ҷеҫ—еҲ°дёҚж–ӯеўһй•ҝгҖӮеңЁж–°иғҪжәҗжұҪиҪҰж–№йқўпјҢй”Ӯз”өжұ жҳҜж–°иғҪжәҗжұҪиҪҰзҡ„еҠЁеҠӣжқҘжәҗпјҢйҡҸзқҖж–°иғҪжәҗжұҪиҪҰеёӮеңәзҡ„й«ҳйҖҹеўһй•ҝпјҢй”Ӯз”өй“ңз®”е°ҶжҢҒз»ӯеҸ—зӣҠгҖӮеңЁж¶Ҳиҙ№з”өеӯҗж–№йқўпјҢж¶Ҳиҙ№з”өеӯҗеңЁеҠЁеҠӣз”өжұ жҷ®еҸҠд№ӢеүҚжҳҜй”Ӯз”өжұ зҡ„дё»иҰҒйңҖжұӮз«ҜпјҢиҷҪ然зӣ®еүҚдј з»ҹж¶Ҳиҙ№з”өеӯҗзҡ„жё—йҖҸзҺҮйҖҗжёҗи¶ӢдәҺйҘұе’ҢпјҢдҪҶжҳҜйҡҸзқҖеҒҘеә·зӣ‘жөӢгҖҒи“қзүҷиҖіжңәгҖҒжҷәиғҪжүӢиЎЁгҖҒAR/VR зӯүеҸҜз©ҝжҲҙи®ҫеӨҮзҡ„ж—ҘзӣҠжҷ®еҸҠпјҢж¶Ҳиҙ№й”Ӯз”өжұ иҝҺжқҘеҸҰдёҖйңҖжұӮеўһй•ҝжҺЁеҠЁгҖӮеңЁеӮЁиғҪз”өжұ ж–№йқўпјҢеӮЁиғҪеёӮеңәеңЁвҖңзўідёӯе’ҢгҖҒзўіиҫҫеі°вҖқеӨ§иғҢжҷҜдёӢеұ•зҺ°еҮәй«ҳжҲҗй•ҝжҖ§е’Ңй«ҳзЎ®е®ҡжҖ§пјҢз”ұдәҺй”Ӯз”өжұ еңЁеӮЁиғҪз”өжұ зҡ„еҚ жҜ”иҫғй«ҳпјҢеӣ жӯӨжңӘжқҘеёӮеңәз©әй—ҙе№ҝйҳ”гҖӮ

2гҖҒй”Ӯз”өй“ңз®”йҖҗжёҗвҖңи–„еҢ–вҖқпјҢжһҒи–„й“ңз®”зҡ„жё—йҖҸзҺҮдёҚж–ӯжҸҗй«ҳ

й”Ӯз”өй“ңз®”жҳҜй”ӮзҰ»еӯҗз”өжұ зҡ„йҮҚиҰҒеҺҹжқҗж–ҷд№ӢдёҖпјҢй”Ӯз”өжұ е°Өе…¶жҳҜеҠЁеҠӣй”Ӯз”өжұ еҜ№иғҪйҮҸеҜҶеәҰзҡ„иҰҒжұӮй«ҳпјҢиҖҢй”Ӯз”өй“ңз®”д№ҹжҲҗдёәдәҶзӘҒз ҙеҸЈд№ӢдёҖгҖӮеңЁе…¶д»–жқЎд»¶дёҚеҸҳзҡ„жғ…еҶөдёӢпјҢй”Ӯз”өй“ңз®”и¶ҠиҪ»и–„пјҢй”Ӯз”өзҡ„иҙЁйҮҸд№ҹе°ұи¶ҠиҪ»пјҢзӣёеә”зҡ„жүҖеҸ—еҲ°зҡ„з”өйҳ»д№ҹе°ұи¶Ҡе°ҸпјҢдҪҶеҚ•дҪҚиҙЁйҮҸз”өжұ жүҖеҗ«жңүзҡ„жҙ»жҖ§зү©иҙЁзҡ„йҮҸеңЁж–°еўһпјҢй”ӮзҰ»еӯҗз”өжұ е®№йҮҸе°ұдјҡжӣҙеӨ§пјҢиғҪйҮҸеҜҶеәҰзӯүжҖ§иғҪе°Ҷдјҡеҫ—еҲ°жҸҗеҚҮпјҢеӣ жӯӨпјҢвҖңи–„еҢ–вҖқйҖҗжёҗжҲҗдёәй”Ӯз”өй“ңз®”еҸ‘еұ•зҡ„дё»жөҒж–№еҗ‘гҖӮдҪҶжҳҜз”ұдәҺй”Ӯз”өй“ңз®”з”ҹдә§жҠҖжңҜиҰҒжұӮиҫғй«ҳпјҢеҜ№дәҺ6Вөmд»ҘдёӢеҺҡеәҰзҡ„й”Ӯз”өй“ңз®”з”ҹдә§йҡҫеәҰиҫғеӨ§пјҢеӣҪеҶ…д»…жңүе°‘ж•°еҮ 家дјҒдёҡиғҪе®һзҺ°жү№йҮҸз”ҹдә§пјҢеӣ жӯӨпјҢдёәдәҶжӣҙеҘҪзҡ„иҝҺеҗҲеёӮеңәзҡ„йңҖжұӮпјҢиҺ·еҸ–жӣҙй«ҳзҡ„зӣҲеҲ©иғҪеҠӣпјҢзӣёе…ідјҒдёҡзә·зә·еҠ еӨ§жҠҖжңҜз ”еҸ‘жҠ•е…ҘпјҢжҸҗй«ҳй”Ӯз”өй“ңз®”зҡ„з”ҹдә§еҲ¶йҖ жҠҖжңҜпјҢе®һзҺ°й”Ӯз”өй“ңз®”зҡ„й«ҳе“ҒиҙЁгҖҒ规模еҢ–з”ҹдә§гҖӮйҡҸзқҖ4.5Вөmй“ңз®”зҡ„дә§дёҡеҢ–жҠҖжңҜйҖҗжёҗжҲҗзҶҹеҸҠз”өжұ дјҒдёҡеә”з”ЁжҠҖжңҜйҖҗжӯҘжҸҗй«ҳпјҢ4.5Вөmй”Ӯз”өй“ңз®”зҡ„еә”з”Ёе°ҶйҖҗжёҗеўһеӨҡгҖӮ

д»ҘдёҠж•°жҚ®еҸҠдҝЎжҒҜеҸҜеҸӮиҖғжҷәз ”е’ЁиҜўпјҲwww.chyxx.comпјүеҸ‘еёғзҡ„гҖҠдёӯеӣҪй”Ӯз”өй“ңз®”иЎҢдёҡз«һдәүж јеұҖеҲҶжһҗеҸҠжҠ•иө„еҸ‘еұ•з ”究жҠҘе‘ҠгҖӢгҖӮжҷәз ”е’ЁиҜўжҳҜдёӯеӣҪйўҶе…Ҳдә§дёҡе’ЁиҜўжңәжһ„пјҢжҸҗдҫӣж·ұеәҰдә§дёҡз ”з©¶жҠҘе‘ҠгҖҒе•Ҷдёҡи®ЎеҲ’д№ҰгҖҒеҸҜиЎҢжҖ§з ”究жҠҘе‘ҠеҸҠе®ҡеҲ¶жңҚеҠЎзӯүдёҖз«ҷејҸдә§дёҡе’ЁиҜўжңҚеҠЎгҖӮжӮЁеҸҜд»Ҙе…іжіЁгҖҗжҷәз ”е’ЁиҜўгҖ‘е…¬дј—еҸ·пјҢжҜҸеӨ©еҸҠж—¶жҺҢжҸЎжӣҙеӨҡиЎҢдёҡеҠЁжҖҒгҖӮ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2024-2030е№ҙдёӯеӣҪй”Ӯз”өй“ңз®”иЎҢдёҡз«һдәүж јеұҖеҲҶжһҗеҸҠжҠ•иө„еҸ‘еұ•з ”究жҠҘе‘Ҡ

гҖҠ2024-2030е№ҙдёӯеӣҪй”Ӯз”өй“ңз®”иЎҢдёҡз«һдәүж јеұҖеҲҶжһҗеҸҠжҠ•иө„еҸ‘еұ•з ”究жҠҘе‘ҠгҖӢе…ұеҚҒеӣӣз« пјҢеҢ…еҗ«й”Ӯз”өй“ңз®”дјҒдёҡеҲ¶е®ҡвҖңеҚҒеӣӣдә”вҖқеҸ‘еұ•жҲҳз•Ҙз ”з©¶еҲҶжһҗпјҢй”Ӯз”өй“ңз®”иЎҢдёҡеҸ‘еұ•жҲҳз•Ҙз ”з©¶пјҢз ”з©¶з»“и®әеҸҠеҸ‘еұ•е»әи®®зӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![2023е№ҙдёӯеӣҪй”Ӯз”өй“ңз®”иЎҢдёҡеҸ‘еұ•и¶ӢеҠҝпјҡиЎҢдёҡиө°еҗ‘еӨҡе…ғеҢ–гҖҒй«ҳеҜҶеәҰгҖҒи¶…и–„еҢ–пјӣй«ҳз«Ҝй“ңз®”жҳҜжңӘжқҘеҸ‘еұ•ж–№еҗ‘[еӣҫ]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)

![2022е№ҙдёӯеӣҪй”Ӯз”өй“ңз®”иЎҢдёҡеҸ‘еұ•зҺҜеўғпјҲPESTпјүеҲҶжһҗпјҡж–°иғҪжәҗжұҪиҪҰиЎҢдёҡзҡ„еҝ«йҖҹеҸ‘еұ•пјҢеҲ©еҘҪиЎҢдёҡжҢҒз»ӯжү©е®№[еӣҫ]](http://img.chyxx.com/images/2022/0330/83e55e0fd01cd7eb3b56b758f35281ec8d2514ab.png?x-oss-process=style/w320)

![2022е№ҙдёӯеӣҪй”Ӯз”өй“ңз®”иЎҢдёҡйҮҚзӮ№дјҒдёҡпјҲиҜәеҫ·иӮЎд»Ҫvsеҳүе…ғ科жҠҖпјүеҜ№жҜ”еҲҶжһҗпјҡдёҡеҠЎжҜӣеҲ©зҺҮеқҮй«ҳдәҺ20%[еӣҫ]](http://img.chyxx.com/images/2022/0330/ce25a2275c336b52d58303ed80fb7924b3fd1022.png?x-oss-process=style/w320)

![2022е№ҙдёӯеӣҪй”Ӯз”өй“ңз®”иЎҢдёҡе…ЁжҷҜйҖҹи§ҲпјҡдёӢжёёиЎҢдёҡжҺЁеҠЁй”Ӯз”өй“ңз®”йҖҗжёҗвҖңи–„еҢ–вҖқ[еӣҫ]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)

![2022е№ҙдёӯеӣҪй”Ӯз”өй“ңз®”иЎҢдёҡдә§дёҡй“ҫеҲҶжһҗпјҡй”Ӯз”өжұ иЎҢдёҡзҡ„й«ҳйҖҹеҸ‘еұ•еёҰеҠЁй”Ӯз”өй“ңз®”й«ҳжҷҜж°”иҝҗиЎҢ[еӣҫ]](http://img.chyxx.com/images/2022/0330/8b57ccf2218a3cf25c8cdefb9d8fc124b4e43404.png?x-oss-process=style/w320)