еҶ…е®№жҰӮиҝ°пјҡйҡҸзқҖж–°иғҪжәҗжұҪиҪҰз»Ҳз«Ҝдә§й”ҖйҮҸзҡ„еўһй•ҝе’ҢеӮЁиғҪеёӮеңәйңҖжұӮзҡ„жҢҒз»ӯжү©еӨ§пјҢиЎҢдёҡеҶ…еӨ–дјҒдёҡзә·зә·еёғеұҖй“ңз®”пјҢй”Ӯз”өй“ңз®”дә§иғҪиҝ…йҖҹжү©еј гҖӮж•°жҚ®жҳҫзӨәпјҢ2021е№ҙпјҢжҲ‘еӣҪй”Ӯз”өй“ңз®”е®һзҺ°дә§иғҪ29.3дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝ27.9%гҖӮ2022е№ҙй”Ӯз”өй“ңз®”е®һзҺ°дә§иғҪзәҰ33дёҮеҗЁгҖӮ

дёҖгҖҒй”Ӯз”өй“ңз®”жҰӮиҝ°

й“ңз®”жҳҜдёҖз§ҚйҳҙиҙЁжҖ§з”өи§Јжқҗж–ҷпјҢжІүж·ҖдәҺз”өи·Ҝжқҝеҹәеә•еұӮдёҠзҡ„дёҖеұӮи–„зҡ„гҖҒиҝһз»ӯзҡ„йҮ‘еұһз®”пјҢе……еҪ“иҙҹжһҒжқҗж–ҷиҪҪдҪ“еҸҠиҙҹжһҒйӣҶжөҒдҪ“пјҢжҳҜй”Ӯз”өжұ зҡ„йҮҚиҰҒжқҗж–ҷгҖӮй“ңз®”еңЁй”Ӯз”өжұ дёӯж—ўе……еҪ“иҙҹжһҒжҙ»жҖ§зү©иҙЁзҡ„иҪҪдҪ“пјҢеҸҲе……еҪ“иҙҹжһҒз”өеӯҗжөҒзҡ„收йӣҶдёҺдј иҫ“дҪ“, еӣ жӯӨз”өи§Јй“ңз®”зҡ„жҠ—жӢүејәеәҰгҖҒ延伸жҖ§гҖҒиҮҙеҜҶжҖ§гҖҒиЎЁйқўзІ—зіҷеәҰгҖҒеҺҡеәҰеқҮеҢҖжҖ§еҸҠеӨ–и§ӮиҙЁйҮҸзӯүеҜ№й”ӮзҰ»еӯҗз”өжұ иҙҹжһҒеҲ¶дҪңе·Ҙиүәе’Ңй”ӮзҰ»еӯҗз”өжұ зҡ„з”өеҢ–еӯҰжҖ§иғҪжңүзқҖеҫҲеӨ§зҡ„еҪұе“ҚгҖӮ

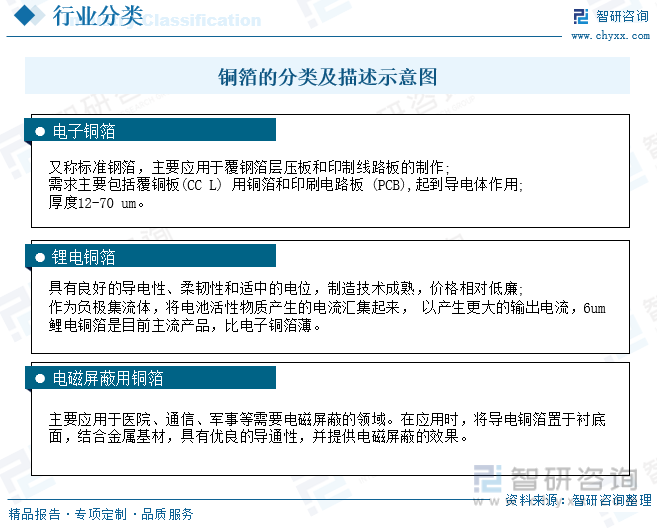

й“ңз®”жҳҜз”ұй“ңжҲ–й“ңеҗҲйҮ‘йҖҡиҝҮиҪ§еҲ¶жҲ–з”өи§Јзӯүе·ҘиүәеҲ¶жҲҗзҡ„дёҖз§ҚйҳҙиҙЁжҖ§з”өи§Јжқҗж–ҷпјҢз”ЁйҖ”жҳҜдҪңдёәеҜјз”өдҪ“пјҢжҳҜй“ңжқҝ(CCL)гҖҒеҚ°еҲ¶з”өи·Ҝжқҝ(PCB)гҖҒйІӨз”өжұ зҡ„йҮҚиҰҒжқҗж–ҷгҖӮж №жҚ®еә”з”ЁйўҶеҹҹзҡ„дёҚеҗҢпјҢеҸҜеҲҶдёәз”өеӯҗй“ңз®”гҖҒй’ҫз”өй“ңз®”е’Ңз”өеӯҗеұҸи”Ҫз”Ёй“ңз®”гҖӮ

дәҢгҖҒж”ҝзӯ–

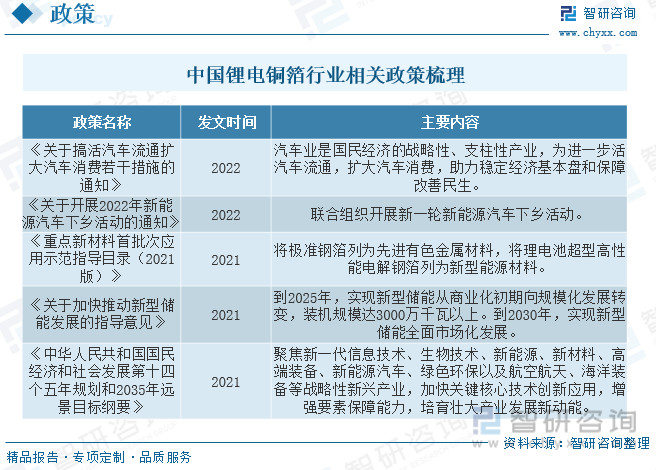

й”Ӯз”өй“ңз®”дҪңдёәй”Ӯз”өжұ иҙҹжһҒжқҗж–ҷйӣҶжөҒдҪ“пјҢе…¶дҪңз”ЁжҳҜе°Ҷз”өжұ жҙ»жҖ§зү©иҙЁдә§з”ҹзҡ„з”өжөҒжұҮйӣҶиө·жқҘпјҢд»Ҙдҫҝиҫ“еҮәиҫғеӨ§з”өжөҒгҖӮйҡҸзқҖй”Ӯз”өжұ зҡ„е№ҝжіӣеә”з”ЁпјҢй”Ӯз”өй“ңз®”зҡ„еёӮеңәеә”з”ЁйңҖжұӮе·ЁеӨ§гҖӮиҝ‘е№ҙжқҘпјҢеӣҪ家еҠ еӨ§еҜ№жё…жҙҒиғҪжәҗе’ҢеҸҜеҶҚз”ҹиғҪжәҗзҡ„ж”ҜжҢҒеҠӣеәҰпјҢдҪңдёәй”ӮзҰ»еӯҗз”өжұ зҡ„йҮҚиҰҒз»„жҲҗжқҗж–ҷпјҢй“ңз®”жҖ§иғҪеҜ№й”ӮзҰ»еӯҗз”өжұ иғҪйҮҸеҜҶеәҰе…·жңүиҫғеӨ§еҪұе“ҚгҖӮеӣҪ家еҮәеҸ°дёҖзі»еҲ—ж”ҝзӯ–ж”ҜжҢҒй”Ӯз”өжұ еҸҠе…¶е…ій”®жқҗж–ҷдә§дёҡеҸ‘еұ•гҖӮ

дёүгҖҒдә§дёҡй“ҫ

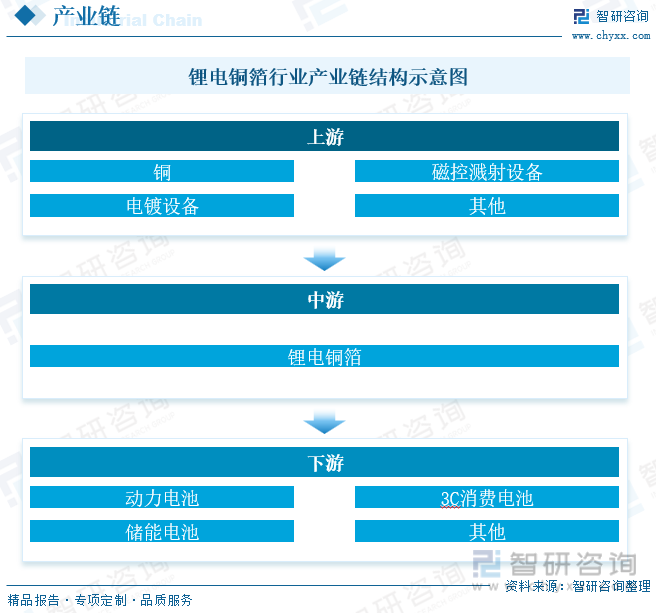

й”Ӯз”өй“ңз®”иЎҢдёҡдә§дёҡй“ҫзҡ„дёҠжёёдё»иҰҒжҳҜеҺҹжқҗж–ҷеҸҠи®ҫеӨҮеҺӮе•ҶпјҢеҺҹжқҗж–ҷдё»иҰҒжҳҜй“ңпјҢи®ҫеӨҮеҺӮе•ҶеҢ…жӢ¬зЈҒжҺ§жә…е°„и®ҫеӨҮеҺӮе•Ҷе’Ңз”өй•Җи®ҫеӨҮеҺӮе•ҶгҖӮдёӯжёёиЎҢдёҡдё»иҰҒжҳҜй“ңз®”еҲ¶йҖ пјҢж №жҚ®й”Ӯз”өй“ңз®”е·ҘиүәеҸҜеҲҶдёәз”өи§Јй“ңз®”д»ҘеҸҠPETй“ңз®”пјҢе…¶дёӯз”өи§Јй“ңз®”дёәеёӮеңәдё»жөҒе·ҘиүәпјҢPETй“ңз®”дёәж–°е·ҘиүәгҖӮиЎҢдёҡзҡ„дёӢжёёдё»иҰҒжҳҜй”Ӯз”өжұ еҺӮе•ҶпјҢдё»иҰҒеҢ…жӢ¬еҠЁеҠӣз”өжұ еҺӮе•ҶгҖҒ3Cж¶Ҳиҙ№з”өжұ еҺӮе•Ҷд»ҘеҸҠеӮЁиғҪз”өжұ еҺӮе•ҶзӯүгҖӮ

зӣёе…іжҠҘе‘Ҡпјҡжҷәз ”е’ЁиҜўеҸ‘еёғзҡ„гҖҠдёӯеӣҪй”Ӯз”өй“ңз®”иЎҢдёҡз«һдәүж јеұҖеҲҶжһҗеҸҠжҠ•иө„еҸ‘еұ•з ”究жҠҘе‘ҠгҖӢ

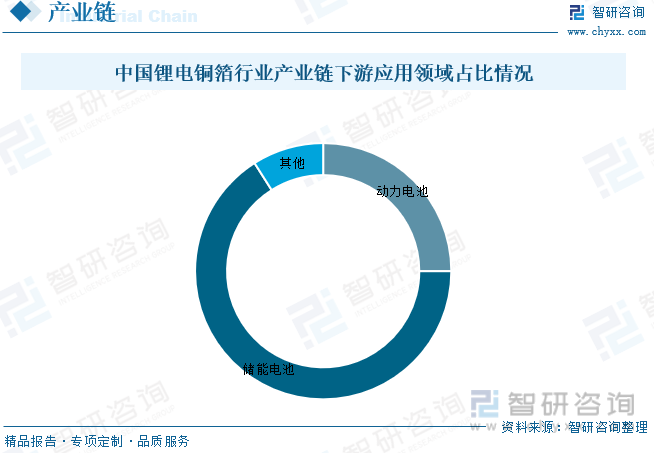

2022е№ҙпјҢеҠЁеҠӣз”өжұ еёӮеңәжҳҜй”Ӯз”өй“ңз®”еә”з”ЁжңҖеӨ§зҡ„з»ҶеҲҶеёӮеңәпјҢ2022е№ҙжҲ‘еӣҪеҠЁеҠӣз”өжұ з”Ёй”Ӯз”өй“ңз®”еҮәиҙ§йҮҸ27.6дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝ42%пјҢеңЁй”Ӯз”өй“ңз®”еёӮеңәеҚ жҜ”иҫҫ66%гҖӮе…¶ж¬ЎжҳҜеӮЁиғҪз”өжұ пјҢ2022е№ҙдёӯеӣҪеӮЁиғҪз”өжұ з”Ёй”Ӯз”өй“ңз®”еҮәиҙ§йҮҸ10.4дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝ154%пјҢеңЁй”Ӯз”өй“ңз®”еёӮеңәеҚ жҜ”дёә25%гҖӮ

еӣӣгҖҒдёӯеӣҪй”Ӯз”өй“ңз®”иЎҢдёҡеҸ‘еұ•зҺ°зҠ¶еҲҶжһҗ

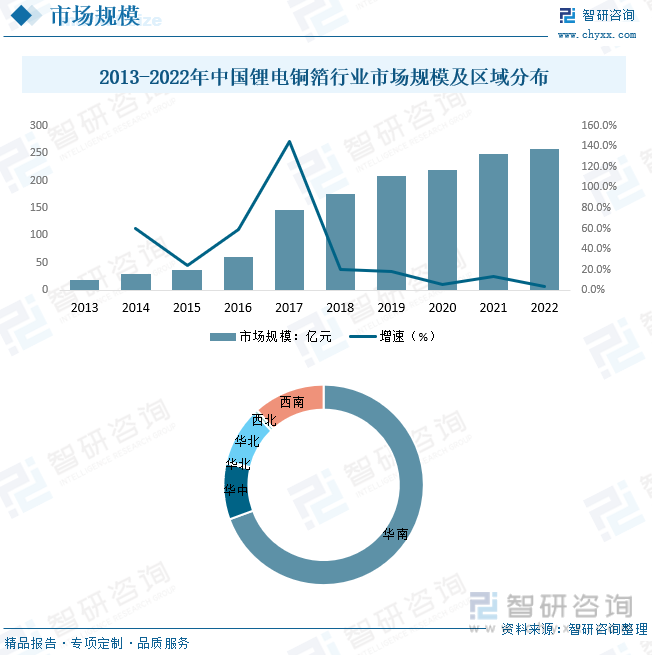

дҪңдёәй”ӮзҰ»еӯҗз”өжұ зҡ„йҮҚиҰҒз»„жҲҗжқҗж–ҷпјҢй“ңз®”жҖ§иғҪеҜ№й”ӮзҰ»еӯҗз”өжұ иғҪйҮҸеҜҶеәҰжңүиҫғеӨ§еҪұе“ҚпјҢ并且е‘ҲзҺ°еҮәе№ҝйҳ”зҡ„еёӮеңәеүҚжҷҜгҖӮж–°иғҪжәҗжұҪиҪҰдә§дёҡеҝ«йҖҹеҸ‘еұ•гҖҒ3C ж•°з ҒйўҶеҹҹжҢҒз»ӯзЁіе®ҡеўһй•ҝд»ҘеҸҠдёҮдәҝзә§еӮЁиғҪеёӮеңәеҝ«йҖҹиө·йҮҸпјҢеёҰеҠЁдёӯеӣҪй”Ӯз”өжұ еёӮеңәйңҖжұӮжҢҒз»ӯеўһй•ҝгҖӮеҸ—зӣҠдәҺй”Ӯз”өж–°иғҪжәҗеёӮеңәеҝ«йҖҹеўһй•ҝд»ҘеҸҠ PCB дёӢжёёеә”з”ЁеёӮеңәзЁіжӯҘеўһй•ҝпјҢдёӯеӣҪз”өи§Јй“ңз®”жңӘжқҘе°Ҷе‘ҲзҺ°дёӯеўһй•ҝжҖҒеҠҝгҖӮж №жҚ®ж•°жҚ®жҳҫзӨәпјҢ2022е№ҙдёӯеӣҪй”Ӯз”өй“ңз®”иЎҢдёҡеёӮеңә规模е‘ҲзҺ°еҝ«йҖҹдёҠж¶ЁжҖҒеҠҝпјҢ2022е№ҙдёӯеӣҪй”Ӯз”өй“ңз®”иЎҢдёҡеёӮеңә规模зәҰдёә258.2дәҝе…ғпјҢеёӮеңәдё»иҰҒйӣҶдёӯеңЁеҚҺеҚ—ең°еҢәпјҢеҚ жҜ”дёә43.80%гҖӮ

иҝ‘е№ҙжқҘпјҢеҸ—зӣҠдәҺдёӢжёёж–°иғҪжәҗжұҪиҪҰгҖҒеӮЁиғҪгҖҒ3Cж•°з ҒгҖҒе°ҸеҠЁеҠӣгҖҒз”өеҠЁе·Ҙе…·зӯүйўҶеҹҹйңҖжұӮзҡ„еўһй•ҝпјҢй”Ӯз”өжұ 规模дёҚж–ӯжү©еӨ§пјҢеёҰеҠЁй”Ӯз”өй“ңз®”еёӮеңәйңҖжұӮжҸҗеҚҮгҖӮж•°жҚ®жҳҫзӨәпјҢ2022е№ҙпјҢдёӯеӣҪй”Ӯз”өй“ңз®”еёӮеңәеҮәиҙ§йҮҸиҫҫ42дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝ50%пјҢеңЁе…Ёзҗғй”Ӯз”өй“ңз®”еҮәиҙ§йҮҸдёӯеҚ жҜ”й«ҳиҫҫ75%гҖӮйҡҸзқҖж–°иғҪжәҗжұҪиҪҰз»Ҳз«Ҝдә§й”ҖйҮҸзҡ„еўһй•ҝе’ҢеӮЁиғҪеёӮеңәйңҖжұӮзҡ„жҢҒз»ӯжү©еӨ§пјҢиЎҢдёҡеҶ…еӨ–дјҒдёҡзә·зә·еёғеұҖй“ңз®”пјҢй”Ӯз”өй“ңз®”дә§иғҪиҝ…йҖҹжү©еј гҖӮж•°жҚ®жҳҫзӨәпјҢ2021е№ҙпјҢжҲ‘еӣҪй”Ӯз”өй“ңз®”е®һзҺ°дә§иғҪ29.3дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝ27.9%гҖӮ2022е№ҙй”Ӯз”өй“ңз®”е®һзҺ°дә§иғҪзәҰ33дёҮеҗЁгҖӮ

дә”гҖҒдёӯеӣҪй”Ӯз”өй“ңз®”иЎҢдёҡеёӮеңәз«һдәүж јеұҖ

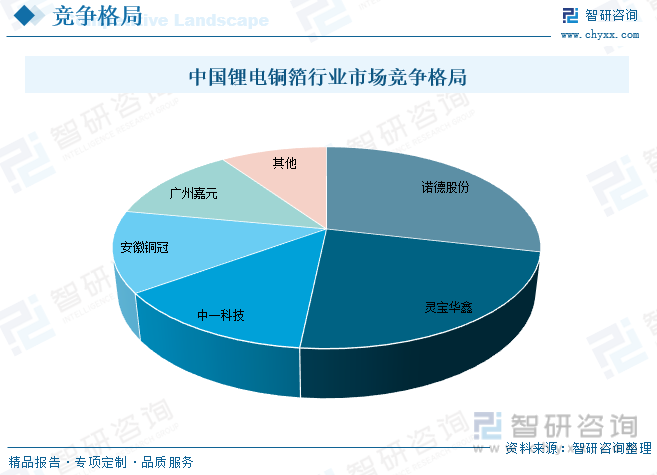

зӣ®еүҚдјҒдёҡжҷ®йҒҚйҖүжӢ©е°Ҷж ҮеҮҶй“ңз®”дә§иғҪеҲҮжҚўиҮій”Ӯз”өй“ңз®”жқҘж»Ўи¶ідёӢжёёзҡ„ж—әзӣӣйңҖжұӮпјҢиҖҢе’Ңж ҮеҮҶй“ңз®”зӣёжҜ”пјҢй”Ӯз”өй“ңз®”з”ҹдә§еӯҳеңЁиҫғй«ҳеЈҒеһ’пјҢе…¶ж–°е»әдә§иғҪе»әи®ҫе‘Ёжңҹй•ҝгҖҒзҺҜдҝқиҰҒжұӮдёҘгҖҒжҠ•иө„规模еӨ§гҖҒиҝҗиҗҘжҲҗжң¬й«ҳпјҢд»ҘдёҠеӣ зҙ еқҮйҷҗеҲ¶дәҶй”Ӯз”өй“ңз®”дә§иғҪйҮҠж”ҫгҖӮ й«ҳеЈҒеһ’еҜјиҮҙй”Ӯз”өй“ңз®”з”ҹдә§иҫғдёәйӣҶдёӯпјҢеӣҪеҶ…еёӮеңәйҫҷеӨҙдјҒдёҡеҚ жҚ®иҫғеӨ§д»ҪйўқгҖӮеңЁеҪ“еүҚй”Ӯз”өй“ңз®”й«ҳжҷҜж°”иғҢжҷҜдёӢпјҢиҫғеӨҡеҺӮ家已жҺҘиҝ‘жһҒйҷҗејҖе·ҘзҺҮгҖӮзӣ®еүҚеӣҪеҶ…дё»жөҒдҫӣеә”еҺӮе•ҶеҢ…жӢ¬зҒөе®қеҚҺй‘«гҖҒиҜәеҫ·иӮЎд»ҪгҖҒе№ҝдёңеҳүе…ғгҖҒй“ңеҶ й“ңз®”гҖҒж№–еҢ—дёӯдёҖзӯүдә”ејәдјҒдёҡпјҢиҖҢдј з»ҹзҡ„PCBзӯүз”өеӯҗдҝЎжҒҜз”Ёй“ңз®”з”ҹдә§е•ҶеҰӮе»әйҹ¬й“ңз®”гҖҒеҚ—дәҡй“ңз®”зӯүдјҒдёҡ并жңӘеңЁжӯӨз»ҶеҲҶйўҶеҹҹеҸ–еҫ—жҳҺжҳҫд»ҪйўқгҖӮ

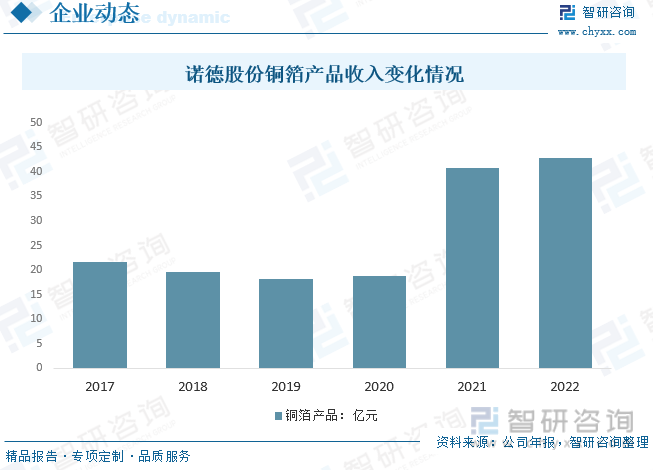

иҜәеҫ·иӮЎд»Ҫдё»иҰҒд»ҺдәӢз”өи§Јй“ңз®”зҡ„з ”еҸ‘гҖҒз”ҹдә§е’Ңй”Җе”®пјҢжҢүз…§еӣҪ家з»ҹи®ЎеұҖгҖҠеӣҪж°‘з»ҸжөҺиЎҢдёҡеҲҶзұ»(GB/T4754-2017пјүгҖӢиЎҢдёҡеҲҶзұ»дёәвҖңжңүиүІйҮ‘еұһеҶ¶зӮје’ҢеҺӢ延еҠ е·ҘдёҡвҖқгҖӮдә§е“Ғдё»иҰҒеә”з”ЁдәҺеҠЁеҠӣй”Ӯз”өжұ з”ҹдә§еҲ¶йҖ пјҢе°‘йғЁеҲҶз”ЁдәҺж¶Ҳиҙ№зұ»з”өжұ е’ҢеӮЁиғҪз”өжұ пјҢеңЁеӣҪеҶ…еҠЁеҠӣй”Ӯз”өй“ңз®”йўҶеҹҹзҡ„еёӮеңәеҚ жңүзҺҮиҫғй«ҳпјҢеұ…еӣҪеҶ…еёӮеңәйўҶе…Ҳж°ҙе№іпјҢжҳҜеӣҪеҶ…дё»иҰҒзҹҘеҗҚй”ӮзҰ»еӯҗз”өжұ еҺӮе•Ҷзҡ„дҫӣеә”е•ҶпјҢе…·жңүиҫғй«ҳзҡ„иЎҢдёҡең°дҪҚгҖӮж №жҚ®е…¬еҸёе№ҙжҠҘжҳҫзӨәпјҢ2022е№ҙе…¬еҸёй“ңз®”дә§е“Ғ收е…Ҙдёә42.86дәҝе…ғгҖӮ

е…ӯгҖҒжңӘжқҘдёӯеӣҪй”Ӯз”өй“ңз®”иЎҢдёҡеҸ‘еұ•и¶ӢеҠҝ

1гҖҒз”өеӯҗз”өи·Ҝй“ңз®”иө°еҗ‘еӨҡе…ғеҢ–гҖҒй«ҳеҜҶеәҰгҖҒи¶…и–„еҢ–

з”өеӯҗз”өи·Ҝй“ңз®”дә§дёҡз»Ҳз«Ҝзҡ„еә”з”ЁеёӮеңәеҢ…жӢ¬и®Ўз®—жңәгҖҒйҖҡи®ҜгҖҒж¶Ҳиҙ№з”өеӯҗгҖҒ5GгҖҒжҷәиғҪеҲ¶йҖ еҸҠж–°иғҪжәҗжұҪиҪҰзӯүдј—еӨҡйўҶеҹҹпјҢдёӢжёёеә”з”ЁиЎҢдёҡеӨҡе…ғеҢ–дҪҝеҫ—з”өеӯҗз”өи·Ҝй“ңз®”дәҰиө°еҗ‘еӨҡе…ғеҢ–пјҢж•ҙдҪ“еёӮеңәйңҖжұӮе°ҶдҝқжҢҒзЁіеҒҘеўһй•ҝгҖӮйў„и®ЎжңӘжқҘж•°е№ҙеҶ…дёӯеӣҪеӨ§йҷҶе°Ҷ继з»ӯжҲҗдёәеј•йўҶе…ЁзҗғPCBиЎҢдёҡеўһй•ҝзҡ„еј•ж“ҺгҖӮеҸ—зӣҠдәҺдёӢжёёPCBиЎҢдёҡзҡ„зЁіе®ҡеўһй•ҝпјҢз”өеӯҗз”өи·Ҝй“ңз®”иЎҢдёҡеўһй•ҝдәҰе…·еӨҮжҢҒз»ӯжҖ§е’ҢзЁіе®ҡжҖ§гҖӮеҗҢж—¶пјҢйҡҸзқҖз”өеӯҗдә§е“ҒжҢҒз»ӯиө°еҗ‘йӣҶжҲҗеҢ–гҖҒиҮӘеҠЁеҢ–гҖҒе°ҸеһӢеҢ–гҖҒиҪ»йҮҸеҢ–гҖҒдҪҺиғҪиҖ—пјҢе°ҶдҝғиҝӣPCBжҢҒз»ӯиө°еҗ‘й«ҳеҜҶеәҰгҖҒй«ҳйӣҶжҲҗгҖҒй«ҳйў‘й«ҳйҖҹгҖҒй«ҳж•ЈзғӯгҖҒи¶…и–„еҢ–гҖҒе°ҸеһӢеҢ–гҖӮжңӘжқҘе°ҒиЈ…еҹәжқҝгҖҒHDIжқҝзҡ„еўһйҖҹе°ҶжҳҺжҳҫи¶…иҝҮе…¶д»–PCBдә§е“ҒгҖӮPCBиЎҢдёҡй«ҳеҜҶеҢ–гҖҒиҪ»и–„еҢ–пјҢе°ҶжҸҗй«ҳз”өеӯҗз”өи·Ҝй“ңз®”еңЁPCBеҲ¶йҖ жҲҗжң¬дёӯзҡ„еҚ жҜ”пјҢжҸҗеҚҮе…¶еңЁPCBдә§дёҡй“ҫдёӯзҡ„йҮҚиҰҒжҖ§пјҢеҗҢж—¶пјҢд№ҹе°Ҷдҝғиҝӣз”өеӯҗз”өи·Ҝй“ңз®”иө°еҗ‘й«ҳеҜҶеәҰгҖҒи¶…и–„еҢ–гҖҒдҪҺиҪ®е»“еҢ–гҖӮ

2гҖҒй«ҳз«Ҝз”өеӯҗз”өи·Ҝй“ңз®”жҳҜиЎҢдёҡжңӘжқҘзҡ„еҸ‘еұ•ж–№еҗ‘

2022е№ҙ1жңҲпјҢе·ҘдҝЎйғЁеҸ‘еёғгҖҠйҮҚзӮ№ж–°жқҗж–ҷйҰ–жү№ж¬Ўеә”з”ЁзӨәиҢғжҢҮеҜјзӣ®еҪ•пјҲ2021е№ҙзүҲпјүгҖӢпјҢе°ҶдёӨйЎ№з”өеӯҗй“ңз®”дә§е“ҒвҖңжһҒи–„й“ңз®”вҖқдёҺвҖңй«ҳйў‘й«ҳйҖҹеҹәжқҝз”ЁеҺӢ延й“ңз®”вҖқеҲ—е…Ҙе…¶дёӯгҖӮж•°жҚ®жҳҫзӨәпјҢеңЁPCBе“Ғз§ҚдёӯпјҢе°ҒиЈ…еҹәжқҝдә§еҖјеўһй•ҝзҺҮжңҖй«ҳпјҢиҫҫеҲ°39.4%пјҢе…¶ж¬ЎжҳҜеӨҡеұӮжқҝпјҲеўһй•ҝзҺҮ25.4%пјүгҖҒHDIжқҝпјҲеўһй•ҝзҺҮ19.4%пјүгҖӮPCBзҡ„еҸ‘еұ•и¶ӢеҠҝеҶіе®ҡдәҶз”өеӯҗз”өи·Ҝй“ңз®”зҡ„еҸ‘еұ•и¶ӢеҠҝпјҢеӣ жӯӨпјҢз”өеӯҗз”өи·Ҝй“ңз®”зҡ„й«ҳз«Ҝдә§е“ҒпјҢе°ҶжҳҜз”өеӯҗз”өи·Ҝй“ңз®”жңӘжқҘзҡ„еҸ‘еұ•ж–№еҗ‘гҖӮ

3гҖҒй«ҳз«Ҝз”өеӯҗз”өи·Ҝй“ңз®”зӣ®еүҚд»Қ然дҫқиө–иҝӣеҸЈпјҢеӣҪдә§еҢ–жӣҝд»Јз©әй—ҙе№ҝйҳ”

иҝ‘е№ҙжқҘжҲ‘еӣҪз”өеӯҗз”өи·Ҝй“ңз®”дә§йҮҸеҝ«йҖҹжҸҗеҚҮпјҢдҪҶеӣҪеҶ…дјҒдёҡз”ҹдә§зҡ„з”өеӯҗз”өи·Ҝй“ңз®”дё»иҰҒд»Ҙ常规дә§е“Ғдёәдё»пјҢд»Ҙй«ҳйў‘й«ҳйҖҹз”өи§Јй“ңз®”дёәд»ЈиЎЁзҡ„й«ҳжҖ§иғҪз”өеӯҗз”өи·Ҝй“ңз®”д»Қ然主иҰҒдҫқиө–иҝӣеҸЈгҖӮзӣ®еүҚпјҢжҲ‘еӣҪй«ҳз«Ҝз”өеӯҗз”өи·Ҝй“ңз®”д»Қдё»иҰҒдҫқиө–жқҘиҮӘж—Ҙжң¬зӯүең°еҢәиҝӣеҸЈпјҢжҲ‘еӣҪеҶ…иө„й“ңз®”дјҒдёҡд»Қз„¶ж— жі•ж»Ўи¶іеӣҪеҶ…еёӮеңәеҜ№й«ҳз«Ҝз”өеӯҗз”өи·Ҝй“ңз®”зҡ„йңҖжұӮпјҢй«ҳз«Ҝз”өеӯҗз”өи·Ҝй“ңз®”зҡ„еӣҪдә§еҢ–жӣҝд»Јз©әй—ҙе№ҝйҳ”гҖӮ

д»ҘдёҠж•°жҚ®еҸҠдҝЎжҒҜеҸҜеҸӮиҖғжҷәз ”е’ЁиҜўпјҲwww.chyxx.comпјүеҸ‘еёғзҡ„гҖҠдёӯеӣҪй”Ӯз”өй“ңз®”иЎҢдёҡз«һдәүж јеұҖеҲҶжһҗеҸҠжҠ•иө„еҸ‘еұ•з ”究жҠҘе‘ҠгҖӢгҖӮжҷәз ”е’ЁиҜўжҳҜдёӯеӣҪйўҶе…Ҳдә§дёҡе’ЁиҜўжңәжһ„пјҢжҸҗдҫӣж·ұеәҰдә§дёҡз ”з©¶жҠҘе‘ҠгҖҒе•Ҷдёҡи®ЎеҲ’д№ҰгҖҒеҸҜиЎҢжҖ§з ”究жҠҘе‘ҠеҸҠе®ҡеҲ¶жңҚеҠЎзӯүдёҖз«ҷејҸдә§дёҡе’ЁиҜўжңҚеҠЎгҖӮжӮЁеҸҜд»Ҙе…іжіЁгҖҗжҷәз ”е’ЁиҜўгҖ‘е…¬дј—еҸ·пјҢжҜҸеӨ©еҸҠж—¶жҺҢжҸЎжӣҙеӨҡиЎҢдёҡеҠЁжҖҒгҖӮ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2024-2030е№ҙдёӯеӣҪй”Ӯз”өй“ңз®”иЎҢдёҡз«һдәүж јеұҖеҲҶжһҗеҸҠжҠ•иө„еҸ‘еұ•з ”究жҠҘе‘Ҡ

гҖҠ2024-2030е№ҙдёӯеӣҪй”Ӯз”өй“ңз®”иЎҢдёҡз«һдәүж јеұҖеҲҶжһҗеҸҠжҠ•иө„еҸ‘еұ•з ”究жҠҘе‘ҠгҖӢе…ұеҚҒеӣӣз« пјҢеҢ…еҗ«й”Ӯз”өй“ңз®”дјҒдёҡеҲ¶е®ҡвҖңеҚҒеӣӣдә”вҖқеҸ‘еұ•жҲҳз•Ҙз ”з©¶еҲҶжһҗпјҢй”Ӯз”өй“ңз®”иЎҢдёҡеҸ‘еұ•жҲҳз•Ҙз ”з©¶пјҢз ”з©¶з»“и®әеҸҠеҸ‘еұ•е»әи®®зӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![2023е№ҙдёӯеӣҪй”Ӯз”өй“ңз®”иЎҢдёҡеҸ‘еұ•и¶ӢеҠҝпјҡиЎҢдёҡиө°еҗ‘еӨҡе…ғеҢ–гҖҒй«ҳеҜҶеәҰгҖҒи¶…и–„еҢ–пјӣй«ҳз«Ҝй“ңз®”жҳҜжңӘжқҘеҸ‘еұ•ж–№еҗ‘[еӣҫ]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)

![2022е№ҙдёӯеӣҪй”Ӯз”өй“ңз®”иЎҢдёҡеҸ‘еұ•зҺҜеўғпјҲPESTпјүеҲҶжһҗпјҡж–°иғҪжәҗжұҪиҪҰиЎҢдёҡзҡ„еҝ«йҖҹеҸ‘еұ•пјҢеҲ©еҘҪиЎҢдёҡжҢҒз»ӯжү©е®№[еӣҫ]](http://img.chyxx.com/images/2022/0330/83e55e0fd01cd7eb3b56b758f35281ec8d2514ab.png?x-oss-process=style/w320)

![2022е№ҙдёӯеӣҪй”Ӯз”өй“ңз®”иЎҢдёҡйҮҚзӮ№дјҒдёҡпјҲиҜәеҫ·иӮЎд»Ҫvsеҳүе…ғ科жҠҖпјүеҜ№жҜ”еҲҶжһҗпјҡдёҡеҠЎжҜӣеҲ©зҺҮеқҮй«ҳдәҺ20%[еӣҫ]](http://img.chyxx.com/images/2022/0330/ce25a2275c336b52d58303ed80fb7924b3fd1022.png?x-oss-process=style/w320)

![2022е№ҙдёӯеӣҪй”Ӯз”өй“ңз®”иЎҢдёҡе…ЁжҷҜйҖҹи§ҲпјҡдёӢжёёиЎҢдёҡжҺЁеҠЁй”Ӯз”өй“ңз®”йҖҗжёҗвҖңи–„еҢ–вҖқ[еӣҫ]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)

![2022е№ҙдёӯеӣҪй”Ӯз”өй“ңз®”иЎҢдёҡдә§дёҡй“ҫеҲҶжһҗпјҡй”Ӯз”өжұ иЎҢдёҡзҡ„й«ҳйҖҹеҸ‘еұ•еёҰеҠЁй”Ӯз”өй“ңз®”й«ҳжҷҜж°”иҝҗиЎҢ[еӣҫ]](http://img.chyxx.com/images/2022/0330/8b57ccf2218a3cf25c8cdefb9d8fc124b4e43404.png?x-oss-process=style/w320)