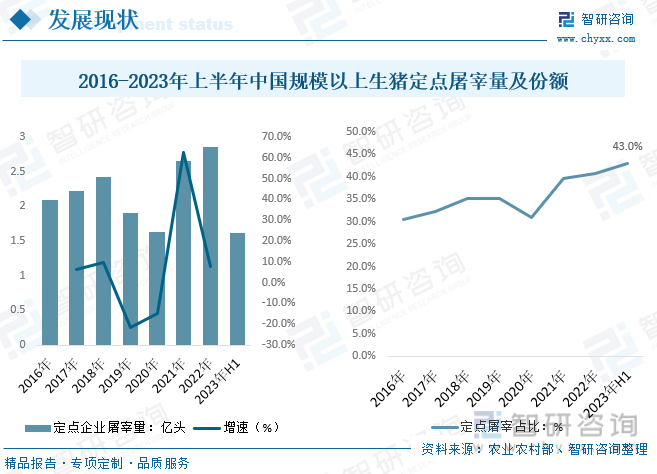

еҶ…е®№жҰӮеҶөпјҡеӨ§еһӢеұ е®°еҠ е·ҘдјҒдёҡзҡ„з”ҹдә§и®ҫеӨҮе’Ңе·Ҙиүәж—Ҙи¶ӢзҺ°д»ЈеҢ–пјҢеңЁдёҖе®ҡзЁӢеәҰдёҠжҸҗй«ҳдәҶеұ е®°ж•ҲзҺҮгҖӮиҝ‘е№ҙжқҘжҲ‘еӣҪе®ҡзӮ№еұ е®°з”ҹзҢӘж•°йҮҸд»Һ2016е№ҙзҡ„2.09дәҝеӨҙеўһй•ҝиҮі2022е№ҙзҡ„2.85дәҝеӨҙпјҢ2023е№ҙе®ҡзӮ№еұ е®°йҮҸиҫҫ1.61дәҝеӨҙпјҢе®ҡзӮ№еұ е®°еҚ жҜ”д»Һ2020е№ҙзҡ„30.85%жҸҗеҚҮиҮі2023е№ҙдёҠеҚҠе№ҙзҡ„43%пјҢиЎҢдёҡйӣҶдёӯеәҰжҢҒз»ӯжҸҗй«ҳгҖӮ

е…ій”®иҜҚпјҡз”ҹзҢӘеұ е®°е®ҡзӮ№еұ е®°йҮҸ з”ҹзҢӘеұ е®°е®ҡзӮ№еұ е®°еҚ жҜ” з”ҹзҢӘеұ е®°еҲ©ж¶Ұ з”ҹзҢӘеұ е®°дјҒдёҡз«һдәү

дёҖгҖҒз”ҹзҢӘеұ е®°дә§дёҡжҰӮиҝ°

з”ҹзҢӘпјҢеҚіз”ҹжҙ»зқҖзҡ„зҢӘпјҢеҜ№жңӘе®°жқҖзҡ„йҷӨз§ҚзҢӘд»ҘеӨ–зҡ„家зҢӘзҡ„з»ҹз§°гҖӮзҢӘзҡ„е“Ғз§ҚжңүеӨ§зҷҪзҢӘгҖҒеӨ§зәҰе…ӢеӨҸзҢӘгҖҒеӨ§иҠұзҷҪзҢӘгҖҒжқңжҙӣе…ӢгҖҒзҡ®е…°зү№зҢӘзӯүзұ»еһӢгҖӮдёәдәҶеҠ ејәз”ҹзҢӘеұ е®°з®ЎзҗҶпјҢдҝқиҜҒз”ҹзҢӘдә§е“ҒиҙЁйҮҸе®үе…ЁпјҢдҝқйҡңдәәж°‘иә«дҪ“еҒҘеә·пјҢ1998е№ҙд»ҘжқҘпјҢжҲ‘еӣҪе®һиЎҢз”ҹзҢӘе®ҡзӮ№еұ е®°гҖҒйӣҶдёӯжЈҖз–«еҲ¶еәҰгҖӮжңӘз»Ҹе®ҡзӮ№пјҢд»»дҪ•еҚ•дҪҚе’ҢдёӘдәәдёҚеҫ—д»ҺдәӢз”ҹзҢӘеұ е®°жҙ»еҠЁпјҢеҜјиҮҙжҲ‘еӣҪз”ҹзҢӘеұ е®°еёӮеңәеҢәеҹҹжҖ§з»“жһ„дёҘйҮҚпјҢеёӮеңәд»ҚиҫғдёәеҲҶж•ЈпјҢеӨ§йҮҸз§Ғеұ е’ҢиҮӘе…»иҮӘеұ е№ҝжіӣеӯҳеңЁпјҢйҡҸзқҖж”ҝзӯ–жҢҒз»ӯеҮәеҸ°е’ҢзҢӘзҳҹдәӢ件еҗҺпјҢеӣҪ家жҢҒз»ӯеҮәеҸ°зӣёе…іж”ҝзӯ–дҝғиҝӣз”ҹзҢӘеұ е®°дә§дёҡеҚҮзә§е’ҢеҒҘеә·еҸ‘еұ•гҖӮ

дәҢгҖҒз”ҹзҢӘеұ е®°дә§дёҡеҸ‘еұ•иғҢжҷҜ

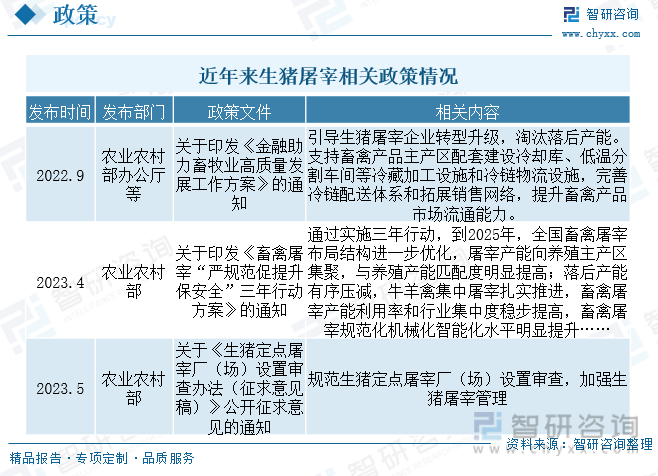

жҲ‘еӣҪеұ е®°дёҡз»ҸиҝҮеӨҡе№ҙеҸ‘еұ•пјҢзӣёе…іжі•еҫӢ法规ж—ҘзӣҠе®Ңе–„пјҢз”ҹзҢӘеұ е®°еҗ‘规模еҢ–е’Ңж ҮеҮҶеҢ–ж–№еҗ‘еҸ‘еұ•гҖӮеұ е®°зӣ‘з®Ўж–№йқўпјҢж”ҝеәңиҰҒжұӮжҺЁиҝӣе°ұиҝ‘еұ е®°гҖҒе®ҡзӮ№еұ е®°пјҢдёҘеҺүжү“еҮ»з§Ғеұ ж»Ҙе®°зӯүиЎҢдёәпјҢд»ҘеҮҸе°‘з”ҹзҢӘз–«з—…дј ж’ӯгҖӮеұ е®°ж ҮеҮҶеҢ–ж–№йқўпјҢд»Һ2021е№ҙејҖе§ӢпјҢжҲ‘еӣҪе°ҶеҲ©з”Ё5е№ҙж—¶й—ҙпјҢеңЁе…ЁеӣҪиҢғеӣҙеҶ…е»әи®ҫдёҖжү№й«ҳиҙЁйҮҸгҖҒй«ҳж°ҙеҮҶзҡ„з”ҹзҢӘеұ е®°зӨәиҢғеҚ•дҪҚпјҢжҸҗеҚҮеұ е®°иЎҢдёҡж ҮеҮҶеҢ–ж°ҙе№ігҖӮз”ҹзҢӘжЈҖз–«йҳІз–«ж–№йқўпјҢдёҘж јејҖеұ•еұ е®°иҝҮзЁӢзҢӘзҳҹиҮӘжҹҘпјҢдёҘеҺүжү“еҮ»еұ е®°з”ҹзҢӘзҡ„иҝқжі•зҠҜзҪӘиЎҢдёәпјҢиҝӣдёҖжӯҘ规иҢғз”ҹзҢӘжЈҖ疫秩еәҸпјҢзӣ‘жөӢз”ҹзҢӘеұ е®°е…¬еҸёзҡ„еҫ®з”ҹзү©йЈҺйҷ©пјҢ并е®ҡжңҹејҖеұ•жЈҖжҹҘеӨҚж ёе·ҘдҪңгҖӮ

дёүгҖҒз”ҹзҢӘе…»ж®–дә§дёҡй“ҫ

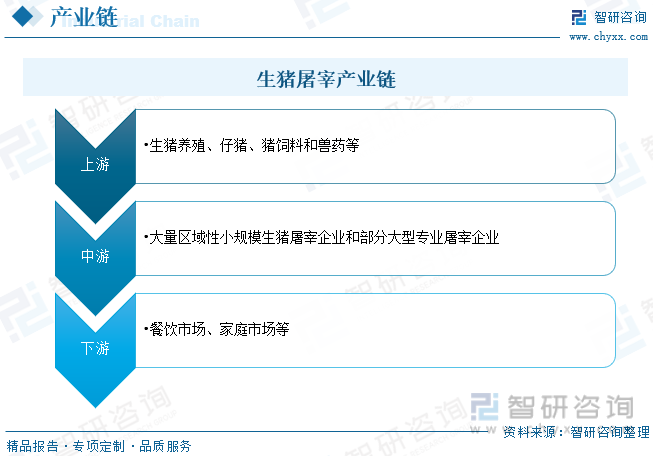

жҲ‘еӣҪжҳҜе…ЁзҗғжңҖеӨ§зҡ„зҢӘиӮүж¶Ҳиҙ№еӣҪпјҢз”ҹзҢӘеұ е®°иЎҢдёҡжҳҜиҝһжҺҘз”ҹзҢӘе…»ж®–е’ҢиӮүзұ»еҲ¶е“Ғж¶Ҳиҙ№зҡ„жЎҘжўҒпјҢеҜ№иӮүе“ҒиҙЁйҮҸе®үе…Ёзҡ„дҝқйҡңиө·зқҖиҮіе…ійҮҚиҰҒзҡ„дҪңз”ЁгҖӮдёҠжёёдё»иҰҒеҢ…жӢ¬йҘІж–ҷгҖҒз–«иӢ—гҖҒе…ҪиҚҜе’Ңд»”зҢӘзӯүеӨҡдёӘзҺҜиҠӮпјҢд»Ҡе№ҙжқҘеҺҹж–ҷе’Ңдәәе·ҘжҲҗжң¬жңүжүҖжіўеҠЁпјҢдёӯжёёдё»иҰҒдёәз”ҹзҢӘеұ е®°иЎҢдёҡпјҢеӣҪеҶ…зӣ®еүҚиЎҢдёҡд»ҚиҫғдёәеҲҶж•ЈпјҢж”ҝзӯ–иғҢжҷҜж•ҙдҪ“еёӮеңәе°ҶжҢҒз»ӯйӣҶдёӯпјҢдёӢжёёдё»иҰҒйҖҡиҝҮе•Ҷеңәи¶…еёӮгҖҒеҶңиҙёеёӮеңәзӯүжё йҒ“еҗ‘з»Ҳз«Ҝж¶Ҳиҙ№иҖ…жҸҗдҫӣз”ҹзҢӘеҚҠжҲҗе“ҒпјҢеұ…ж°‘ж¶Ҳиҙ№иғҪеҠӣе’Ңе•Ҷеңәи¶…еёӮгҖҒеҶңиҙёеёӮеңә规模еҜ№з”ҹзҢӘеұ е®°иЎҢдёҡзҡ„еҸ‘еұ•дә§з”ҹйҮҚиҰҒеҪұе“ҚгҖӮ

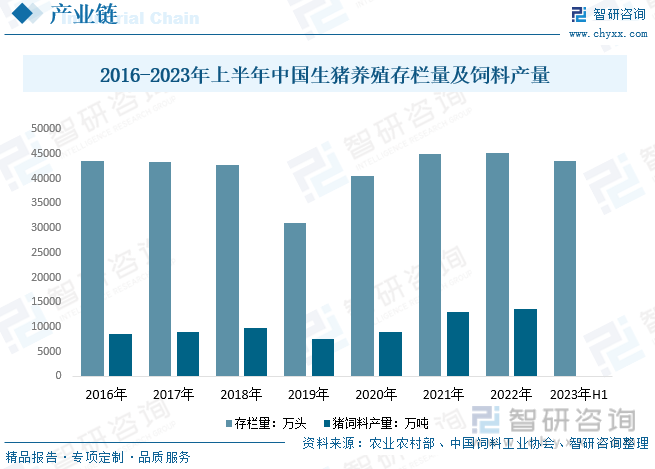

з”ҹзҢӘеұ е®°иЎҢдёҡдёҠжёёеҸ—з”ҹзҢӘе…»ж®–иЎҢдёҡеҪұе“ҚпјҢе…¶йҘІе…»и§„жЁЎе’ҢеҮәж ҸйҮҸзҡ„еҸҳеҠЁеҜ№з”ҹзҢӘеұ е®°иЎҢдёҡиҮіе…ійҮҚиҰҒпјҢйҡҸзқҖз”ҹзҢӘеҮәж ҸйҮҸзҡ„еўһй•ҝпјҢз”ҹзҢӘеұ е®°иЎҢдёҡе°Ҷеҫ—еҲ°е……и¶ізҡ„еҺҹж–ҷдҫӣеә”гҖӮж•°жҚ®жҳҫзӨәпјҢжҲӘжӯў2023е№ҙдёҠеҚҠе№ҙжҲ‘еӣҪз”ҹзҢӘеӯҳж ҸзәҰ43517дёҮеӨҙпјҢйҘІж–ҷжҳҜзӣҙжҺҘеҪұе“ҚжҲ‘еӣҪз”ҹзҢӘе…»ж®–жҲҗжң¬зҡ„дё»иҰҒеҺҹж–ҷпјҢйҡҸзқҖжҲ‘еӣҪз”ҹзҢӘе…»ж®–еҜ№йҘІж–ҷзҡ„йңҖжұӮжҢҒз»ӯеўһй•ҝпјҢ2022е№ҙжҲ‘еӣҪзҢӘйҘІж–ҷдә§йҮҸиҫҫеҲ°13597.5дёҮеҗЁпјҢеҗҢжҜ”еўһй•ҝ44.9%пјҢеҸҰеӨ–з–«иӢ—е…ҪиҚҜе’Ңд»”зҢӘзӯүиЎҢдёҡеҜ№дәҺзЎ®дҝқиӮүзұ»йЈҹе“ҒиҙЁйҮҸе’Ңе®үе…Ёиө·зқҖе…ій”®дҪңз”ЁгҖӮ

еӣӣгҖҒжҲ‘еӣҪз”ҹзҢӘеұ е®°еҸ‘еұ•зҺ°зҠ¶

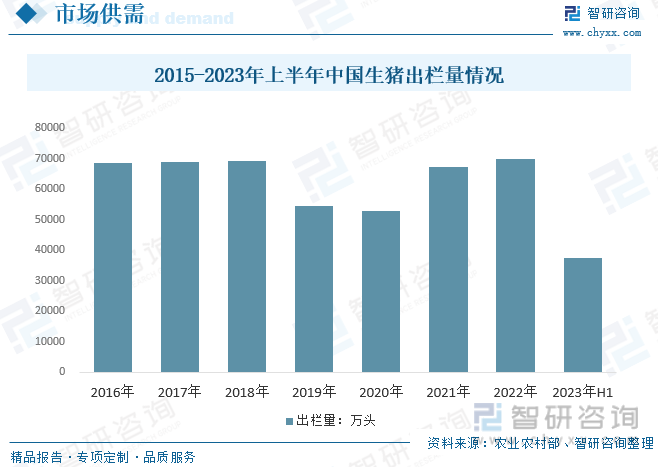

жҲ‘еӣҪз”ҹзҢӘж•ҙдҪ“еҮәж Ҹжғ…еҶөиҖҢиЁҖпјҢеӣҪеҶ…ж•ҙдҪ“з»ҸжөҺеўһй•ҝеҸ еҠ дәәеқҮеұ…民收е…Ҙж°ҙе№ідёҚж–ӯжҸҗй«ҳе’ҢиӮүеҲ¶е“ҒйңҖжұӮеўһй•ҝзӯүеӣ зҙ жӢүеҠЁпјҢжҲ‘еӣҪз”ҹзҢӘеұ е®°дә§дёҡдёҖзӣҙдҝқжҢҒзқҖеҝ«йҖҹеўһй•ҝзҡ„и¶ӢеҠҝгҖӮ然иҖҢпјҢиҝ‘е№ҙжқҘеҸ—йқһжҙІзҢӘзҳҹд»ҘеҸҠз–«жғ…зӯүеӣ зҙ зҡ„еҪұе“ҚпјҢжҲ‘еӣҪз”ҹзҢӘеҮәж ҸйҮҸжҳҺжҳҫдёӢи·ҢгҖӮ2019е№ҙжҲ‘еӣҪз”ҹзҢӘеҮәж Ҹж•°йҮҸеҗҢжҜ”дёӢж»‘дәҶ21.61%пјҢ2020е№ҙжҲ‘еӣҪз”ҹзҢӘеҮәж Ҹж•°йҮҸеҜ№жҜ”еҗҢжңҹд№ҹеҮҸе°‘дәҶ0.17дәҝеӨҙпјҢйҡҸзқҖйқһжҙІзҢӘзҳҹеҪұе“ҚйҖҗжёҗж¶ҲйҖҖпјҢжҲ‘еӣҪз”ҹзҢӘдҫӣйңҖйҖҗжӯҘеӨҚиӢҸпјҢ2021е№ҙжҲ‘еӣҪз”ҹзҢӘеҮәж Ҹж•°йҮҸдёә6.71дәҝеӨҙпјҢеҗҢжҜ”2020е№ҙеўһеҠ дәҶ1.44дәҝеӨҙпјҢ2022е№ҙжҲ‘еӣҪз”ҹзҢӘеҮәж Ҹж•°йҮҸдёә6.99дәҝеӨҙпјҢеҹәжң¬жҒўеӨҚиҮіз–«жғ…еүҚз”ҹзҢӘж°ҙе№ігҖӮйў„и®ЎжңӘжқҘйҡҸзқҖеӣҪеҶ…зҢӘиӮүйңҖжұӮе’Ңж•ҙдҪ“дәәеқҮиӮүзұ»йңҖжұӮ继з»ӯеўһй•ҝпјҢжҲ‘еӣҪз”ҹзҢӘеҮәж ҸйҮҸе°ҶжҢҒз»ӯеўһй•ҝгҖӮ

зӣёе…іжҠҘе‘Ҡпјҡжҷәз ”е’ЁиҜўеҸ‘еёғзҡ„гҖҠдёӯеӣҪз”ҹзҢӘеұ е®°иЎҢдёҡеёӮеңәеҸ‘еұ•и°ғз ”еҸҠжңӘжқҘеүҚжҷҜ规еҲ’жҠҘе‘ҠгҖӢ

иҝ‘е№ҙжқҘпјҢжҲ‘еӣҪеӨ§еһӢеұ е®°еҠ е·ҘдјҒдёҡзҡ„з”ҹдә§и®ҫеӨҮе’Ңе·Ҙиүәж—Ҙи¶ӢзҺ°д»ЈеҢ–пјҢеңЁдёҖе®ҡзЁӢеәҰдёҠжҸҗй«ҳдәҶеұ е®°ж•ҲзҺҮпјҢйғЁеҲҶжүӢе·ҘгҖҒеҚҠжңәжў°ејҸзҡ„е°ҸеһӢеұ е®°дјҒдёҡйҖҗжёҗиў«еёӮеңәжүҖж·ҳжұ°гҖӮиҝ‘е№ҙжқҘжҲ‘еӣҪе®ҡзӮ№еұ е®°з”ҹзҢӘж•°йҮҸд»Һ2016е№ҙзҡ„2.09дәҝеӨҙеўһй•ҝиҮі2022е№ҙзҡ„2.85дәҝеӨҙпјҢ2023е№ҙе®ҡзӮ№еұ е®°йҮҸиҫҫ1.61дәҝеӨҙпјҢе®ҡзӮ№еұ е®°еҚ жҜ”д»Һ2020е№ҙзҡ„30.85%жҸҗеҚҮиҮі2023е№ҙдёҠеҚҠе№ҙзҡ„43%пјҢиЎҢдёҡйӣҶдёӯеәҰеҫ—д»ҘжҸҗй«ҳгҖӮеҗҢж—¶еҸ—йқһжҙІзҢӘзҳҹе’ҢзҺҜдҝқж”ҝзӯ–зҡ„еҪұе“ҚпјҢжҲ‘еӣҪж”ҝеәңдёҚж–ӯжҸҗй«ҳйҳІз–«гҖҒзҺҜдҝқе’ҢйЈҹе“Ғе®үе…Ёзӯүж–№йқўзҡ„иҰҒжұӮпјҢд»Һж”ҝзӯ–дёҠеҠ йҖҹе°ҸеһӢеұ е®°еңәзҡ„йҖҖеҮәпјҢжҺЁеҠЁеұ е®°дјҒдёҡзҡ„规模еҢ–еҸ‘еұ•гҖӮ

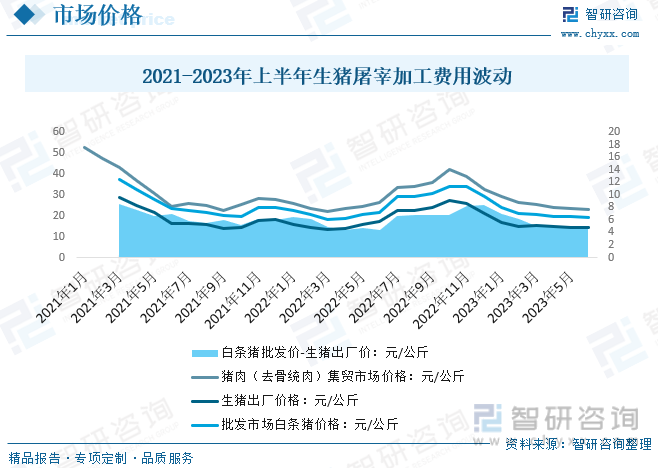

й•ҝжңҹжқҘзңӢпјҢеұ е®°еҲ©ж¶ҰдёҺзҢӘд»·е‘Ҳиҙҹзӣёе…іе…ізі»гҖӮеұ е®°еҲ©ж¶ҰеҸ—еұ е®°йҮҸе’ҢеӨҙеқҮеҲ©ж¶ҰеҪұе“ҚпјҢеҪ“зҢӘе‘ЁжңҹдёҠиЎҢж—¶пјҢиӮІиӮҘзҢӘдҫӣз»ҷеҸҳе°‘пјҢеҜјиҮҙ收зҢӘйҡҫеәҰеўһеҠ пјҢдёҖж–№йқўеұ е®°йҮҸдёӢйҷҚеҜјиҮҙжҠҳж—§ж‘Ҡй”Җеўһй«ҳпјҢеҸҰдёҖж–№йқўеұ е®°еӨҙеқҮжҲҗжң¬еўһеҠ пјҢиҖҢжҜӣзҢӘд»·ж јдёҠж¶Ёдј еҜјеҲ°ж¶Ҳиҙ№з«ҜйңҖиҰҒдёҖе®ҡж—¶й—ҙпјҢеұ е®°еҲ©ж¶Ұз©әй—ҙдёӢж»‘пјҢеӣ жӯӨдёҖе®ҡзЁӢеәҰжҢӨеҚ еұ е®°зҡ„еҲ©ж¶ҰгҖӮиҖҢеҪ“зҢӘе‘ЁжңҹдёӢиЎҢж—¶пјҢиӮІиӮҘзҢӘдҫӣз»ҷеўһеҠ пјҢзҢӘд»·дёӢи·ҢпјҢ收зҢӘйҡҫеәҰйҷҚдҪҺпјҢеұ е®°йҮҸжҸҗеҚҮйҷҚдҪҺжҠҳж—§ж‘Ҡй”ҖжҲҗжң¬пјҢеҗҢж—¶зҢӘиӮүд»·ж јдёӢи·Ңе№…еәҰе’Ңж—¶й—ҙж…ўдәҺжҜӣзҢӘд»·ж јгҖӮеӣ жӯӨеӨҙеқҮеҲ©ж¶ҰдәҰеҸ—зӣҠдәҺеұ е®°д»·е·®жү©еӨ§д»ҘеҸҠдә§иғҪеҲ©з”ЁзҺҮжҸҗеҚҮиҖҢжҸҗй«ҳпјҢдёҖе®ҡзЁӢеәҰдёҠеўһеҺҡеұ е®°еҲ©ж¶ҰгҖӮ

дә”гҖҒз”ҹзҢӘеұ е®°дјҒдёҡж јеұҖ

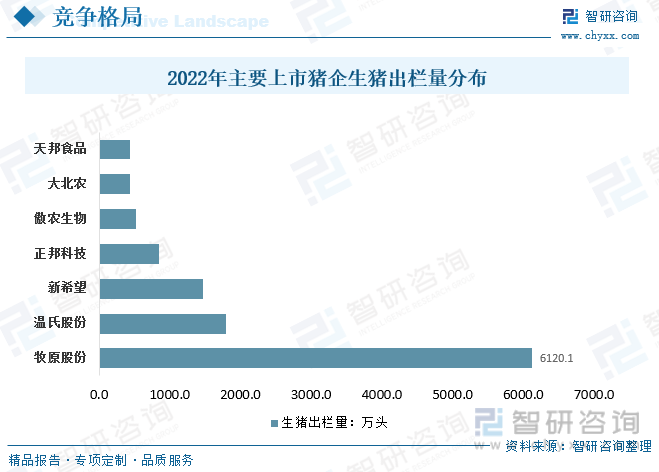

жҲ‘еӣҪз”ҹзҢӘеұ е®°иЎҢдёҡж•ҙдҪ“еёӮеңәйӣҶдёӯеәҰйқһеёёдҪҺпјҢзӣ®еүҚдё»иҰҒз”ұе°ҸеһӢдјҒдёҡе’ҢдёӘдҪ“жҲ·дё»еҜјпјҢзјәд№Ҹз»ҹдёҖзҡ„з®ЎзҗҶ规иҢғе’Ңж ҮеҮҶпјҢеҜјиҮҙйЈҹе“Ғе®үе…Ёй—®йўҳйў‘еҸ‘гҖӮе°Ҫз®ЎдёҖдәӣеӨ§еһӢдјҒдёҡеҰӮеҸҢжұҮгҖҒзү§еҺҹгҖҒйӣЁж¶ҰзӯүеңЁиЎҢдёҡдёӯеҚ жңүдёҖе®ҡзҡ„еёӮеңәд»ҪйўқпјҢдҪҶж•ҙдҪ“жқҘзңӢпјҢ他们зҡ„дә§иғҪеҲ©з”ЁзҺҮ并дёҚй«ҳпјҢеұ е®°ејҖе·ҘзҺҮд№ҹиҫғдҪҺпјҢеҜјиҮҙж•ҙдҪ“еёӮеңәд»Ҫйўқиҫғе°ҸгҖӮйҡҸзқҖж”ҝеәңеҜ№з”ҹзҢӘеұ е®°иЎҢдёҡзҡ„зӣ‘з®Ўж”ҝзӯ–йҖҗжӯҘеҠ ејәе’Ңе®Ңе–„пјҢжңӘжқҘеёӮеңәйӣҶдёӯеәҰе°ҶйҖҗжӯҘжҸҗй«ҳгҖӮеӨ§еһӢдјҒдёҡе°ҶйқўдёҙжӣҙеӨҡзҡ„еҸ‘еұ•жңәйҒҮпјҢеҗҢж—¶д№ҹдјҡеҠ ејәиЎҢдёҡж•ҙеҗҲпјҢжҺЁеҠЁиЎҢдёҡеҗ‘规иҢғеҢ–гҖҒ规模еҢ–е’Ңж ҮеҮҶеҢ–ж–№еҗ‘еҸ‘еұ•гҖӮиҝҷе°ҶжңүеҲ©дәҺжҸҗй«ҳз”ҹзҢӘеұ е®°иЎҢдёҡзҡ„ж•ҙдҪ“ж°ҙе№іпјҢжҸҗеҚҮйЈҹе“Ғе®үе…Ёзҡ„ж•ҙдҪ“ж°ҙе№ігҖӮ

еҸҢжұҮеҸ‘еұ•еқҡжҢҒд»Ҙеұ е®°дёҡе’ҢиӮүзұ»еҠ е·Ҙдёҡдёәж ёеҝғпјҢеҗ‘дёҠдёӢжёёеҸ‘еұ•дә§дёҡзҫӨпјҢеҠӘеҠӣзӘҒеҮәдә§дёҡйӣҶзҫӨж•ҲзӣҠе’ҢиЎҢдёҡеҚҸеҗҢдјҳеҠҝгҖӮе·ІеңЁе…ЁеӣҪе»әз«ӢдәҶеҚҒдҪҷдёӘзҺ°д»ЈеҢ–еұ е®°еҹәең°гҖӮеұ е®°иҢғеӣҙиҙҜз©ҝеҚ—еҢ—пјҢжЁӘи·ЁдёңиҘҝпјҢеұ е®°еңәзҡ„иҫҗе°„еҚҠеҫ„иҰҶзӣ–жҲ‘еӣҪдё»иҰҒзҡ„з”ҹзҢӘе…»ж®–еҢәпјҢе°Ҷз”ҹзҢӘеұ е®°е’ҢеҶ·й“ҫз»“еҗҲпјҢдҝқйҡңз”ҹзҢӘдҫӣеә”зҡ„зЁіе®ҡжҖ§гҖӮеҸҢжұҮеҸ‘еұ•2022е№ҙеұ е®°з”ҹзҢӘ1130дёҮеӨҙ,жҲӘиҮі2022е№ҙжң«жӢҘжңүеҚ•зҸӯе№ҙеұ е®°з”ҹзҢӘдә§иғҪ2500еӨҡдёҮеӨҙгҖӮзү§еҺҹиӮЎд»ҪдҪңдёәеӣҪеҶ…з”ҹзҢӘе…»ж®–йҫҷеӨҙдјҒдёҡпјҢеңЁйЎәеә”еӣҪ家ж”ҝзӯ–еҸҳеҢ–дёӢпјҢз§ҜжһҒеёғеұҖеұ е®°дёҡеҠЎпјҢжҲӘиҮі2022е№ҙеә•,зү§еҺҹеұ е®°е№ҙдә§иғҪ2900дёҮеӨҙ,е…Ёе№ҙеұ е®°з”ҹзҢӘд»Һ2020е№ҙзҡ„24дёҮеӨҙеўһй•ҝиҮі2022е№ҙ736.2дёҮеӨҙпјҢиҗҘ收еҝ«йҖҹеўһй•ҝпјҢдҪҶиҜҘйўҶеҹҹжҡӮжңӘе®һзҺ°жҳҺжҳҫзӣҲеҲ©гҖӮ

д»ҘдёҠж•°жҚ®еҸҠдҝЎжҒҜеҸҜеҸӮиҖғжҷәз ”е’ЁиҜўпјҲwww.chyxx.comпјүеҸ‘еёғзҡ„гҖҠдёӯеӣҪз”ҹзҢӘеұ е®°иЎҢдёҡеёӮеңәеҸ‘еұ•и°ғз ”еҸҠжңӘжқҘеүҚжҷҜ规еҲ’жҠҘе‘ҠгҖӢгҖӮжҷәз ”е’ЁиҜўжҳҜдёӯеӣҪйўҶе…Ҳдә§дёҡе’ЁиҜўжңәжһ„пјҢжҸҗдҫӣж·ұеәҰдә§дёҡз ”з©¶жҠҘе‘ҠгҖҒе•Ҷдёҡи®ЎеҲ’д№ҰгҖҒеҸҜиЎҢжҖ§з ”究жҠҘе‘ҠеҸҠе®ҡеҲ¶жңҚеҠЎзӯүдёҖз«ҷејҸдә§дёҡе’ЁиҜўжңҚеҠЎгҖӮжӮЁеҸҜд»Ҙе…іжіЁгҖҗжҷәз ”е’ЁиҜўгҖ‘е…¬дј—еҸ·пјҢжҜҸеӨ©еҸҠж—¶жҺҢжҸЎжӣҙеӨҡиЎҢдёҡеҠЁжҖҒгҖӮ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

жҷәз ”е’ЁиҜў - зІҫе“ҒжҠҘе‘Ҡ

2024-2030е№ҙдёӯеӣҪз”ҹзҢӘеұ е®°иЎҢдёҡеёӮеңәеҸ‘еұ•и°ғз ”еҸҠжңӘжқҘеүҚжҷҜ规еҲ’жҠҘе‘Ҡ

гҖҠ2024-2030е№ҙдёӯеӣҪз”ҹзҢӘеұ е®°иЎҢдёҡеёӮеңәеҸ‘еұ•и°ғз ”еҸҠжңӘжқҘеүҚжҷҜ规еҲ’жҠҘе‘ҠгҖӢе…ұеҚҒеӣӣз« пјҢеҢ…еҗ«2024-2030е№ҙз”ҹзҢӘеұ е®°иЎҢдёҡжҠ•иө„жңәдјҡдёҺйЈҺйҷ©пјҢз”ҹзҢӘеұ е®°иЎҢдёҡжҠ•иө„жҲҳз•Ҙз ”з©¶пјҢз ”з©¶з»“и®әеҸҠжҠ•иө„е»әи®®зӯүеҶ…е®№гҖӮ

ж–Үз« иҪ¬иҪҪгҖҒеј•з”ЁиҜҙжҳҺпјҡ

жҷәз ”е’ЁиҜўжҺЁеҙҮдҝЎжҒҜиө„жәҗе…ұдә«пјҢж¬ўиҝҺеҗ„еӨ§еӘ’дҪ“е’ҢиЎҢз ”жңәжһ„иҪ¬иҪҪеј•з”ЁгҖӮдҪҶиҜ·йҒөе®ҲеҰӮдёӢ规еҲҷпјҡ

1.еҸҜе…Ёж–ҮиҪ¬иҪҪпјҢдҪҶдёҚеҫ—жҒ¶ж„Ҹй•ңеғҸгҖӮиҪ¬иҪҪйңҖжіЁжҳҺжқҘжәҗпјҲжҷәз ”е’ЁиҜўпјүгҖӮ

2.иҪ¬иҪҪж–Үз« еҶ…е®№ж—¶дёҚеҫ—иҝӣиЎҢеҲ еҮҸжҲ–дҝ®ж”№гҖӮеӣҫиЎЁе’Ңж•°жҚ®еҸҜд»Ҙеј•з”ЁпјҢдҪҶдёҚиғҪеҺ»йҷӨж°ҙеҚ°е’Ңж•°жҚ®жқҘжәҗгҖӮ

еҰӮжңүиҝқеҸҚд»ҘдёҠ规еҲҷпјҢжҲ‘们е°Ҷдҝқз•ҷиҝҪ究法еҫӢиҙЈд»»зҡ„жқғеҠӣгҖӮ

зүҲжқғжҸҗзӨәпјҡ

жҷәз ”е’ЁиҜўеҖЎеҜје°ҠйҮҚдёҺдҝқжҠӨзҹҘиҜҶдә§жқғпјҢеҜ№жңүжҳҺзЎ®жқҘжәҗзҡ„еҶ…е®№жіЁжҳҺеҮәеӨ„гҖӮеҰӮеҸ‘зҺ°жң¬з«ҷж–Үз« еӯҳеңЁзүҲжқғгҖҒзЁҝй…¬жҲ–е…¶е®ғй—®йўҳпјҢзғҰиҜ·иҒ”зі»жҲ‘们пјҢжҲ‘们е°ҶеҸҠж—¶дёҺжӮЁжІҹйҖҡеӨ„зҗҶгҖӮиҒ”зі»ж–№ејҸпјҡgaojian@chyxx.comгҖҒ010-60343812гҖӮ

![2023е№ҙдёӯеӣҪз”ҹзҢӘеұ е®°дә§дёҡеҸ‘еұ•зҺ°зҠ¶пјҡж”ҝзӯ–жҺЁеҠЁпјҢе®ҡзӮ№еұ е®°еҚ жҜ”е·Іиҫҫ43%пјҢеҸҢжұҮе’Ңзү§еҺҹзӯүеӨ§еһӢдјҒдёҡжҢҒз»ӯеҸ—зӣҠ[еӣҫ]](http://img.chyxx.com/images/2022/0408/1ba88a0bac4b4a65439b806124f6fc0f4ab03cad.png?x-oss-process=style/w320)

![2023е№ҙдёӯеӣҪз”ҹзҢӘеұ е®°иЎҢдёҡе…ЁжҷҜйҖҹи§ҲеҲҶжһҗпјҡеұ е®°еҠ е·ҘдёҖдҪ“еҢ–еҸ‘еұ•е·ІжҲҗеӨ§еҠҝжүҖи¶Ӣ[еӣҫ]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)

![жңҖж–°еҸ‘еёғпјҒдёӯеӣҪз”ҹзҢӘеұ е®°иЎҢдёҡжңҲеәҰдё“йўҳжҠҘе‘ҠпјҲ2022е№ҙ8жңҲпјү[еӣҫ]](http://img.chyxx.com/images/2022/0330/eb779098070dc9c5f031ab03ec9ba427f25296ce.png?x-oss-process=style/w320)